Tamanho e Participação do Mercado de privado equidade da Índia

Análise do Mercado de privado equidade da Índia pela Mordor inteligência

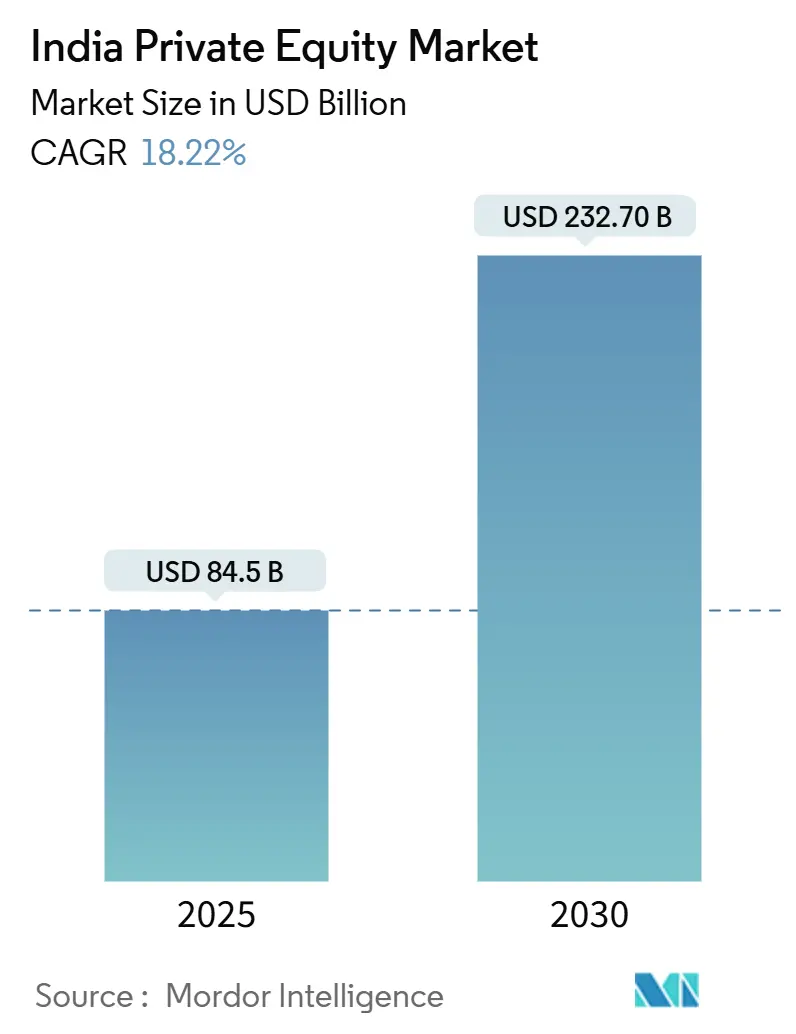

O mercado de privado equidade da Índia está em USD 84,5 bilhões em 2025 e está um caminho de expandir para USD 232,7 bilhões até 2030, crescendo um 18,22% de CAGR anualmente. Esta expansão reflete o apelo do país como destino de capital que combina resiliência macroeconômica, modernização regulatória e aprofundamento da liquidez doméstica. como reformas de 2024 sob um estrutura do Fundo de Investimento Especializado (SIF) deram aos investidores institucionais uma rampa de acesso doméstica para estratégias de mercado privado e elevaram os padrões de governançum. um participação de family offices ampliou um base de investidores locais, enquanto ferramentas digitalizadas de sourcing de negócios comprimem cronogramas de transação e nivelam o campo de jogo para gestores emergentes. um rotação setorial para renováveis, saúde e profundo-tech adiciona um pipeline diversificado de ativos de crescimento; enquanto isso, uma rupia mais estável e regimes de hedge mais rigorosos reduzem um erosão de retornos relacionada à moeda. um competição intensificada entre grandes fundos globais está incentivando expertise em criação de valor, estruturas de parceria e inovação em exits, particularmente secundários liderados por GPs, consolidando um posição da Índia como alocação central para limited partners globais.

Principais Conclusões do Relatório

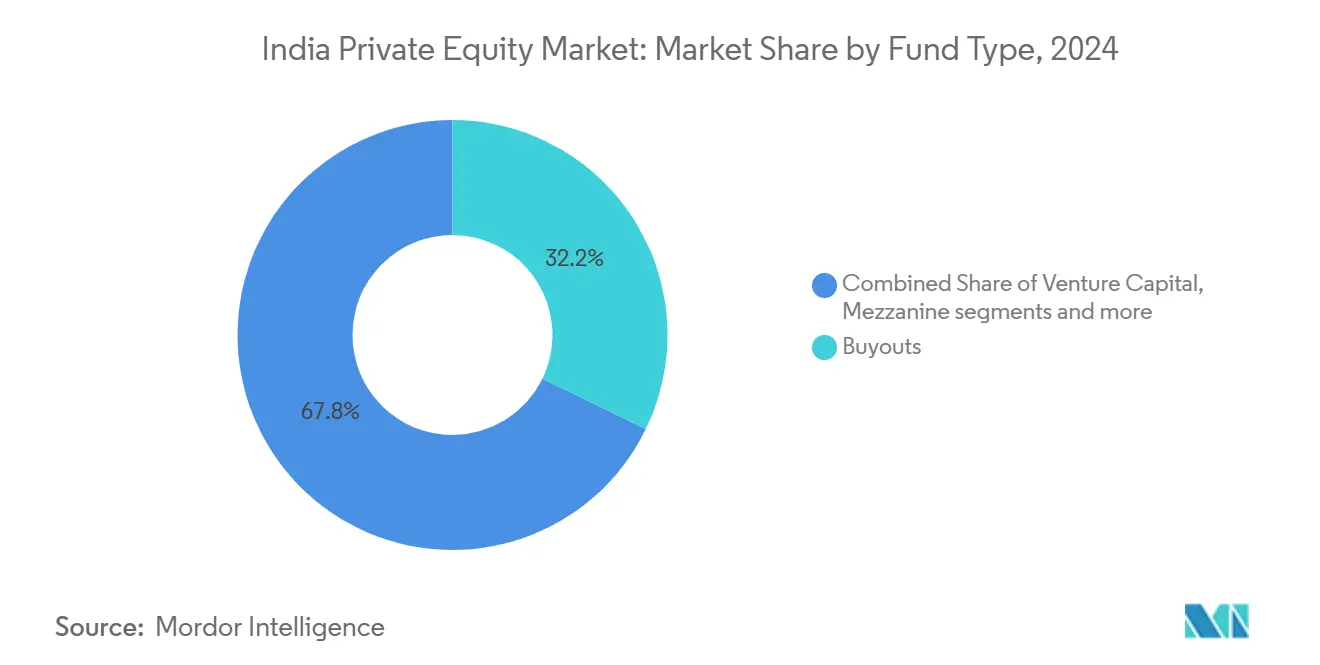

- Por tipo de fundo, estratégias de buyout lideraram com 32,20% da participação do mercado de privado equidade da Índia em 2024; secundários e fund-de-fundos estão projetados para expandir um uma CAGR de 18,32% até 2030.

- Por setor, software de tecnologia capturou 23,45% da participação de receita em 2024, enquanto energia e poder está previsto para avançar um uma CAGR de 24,11% até 2030.

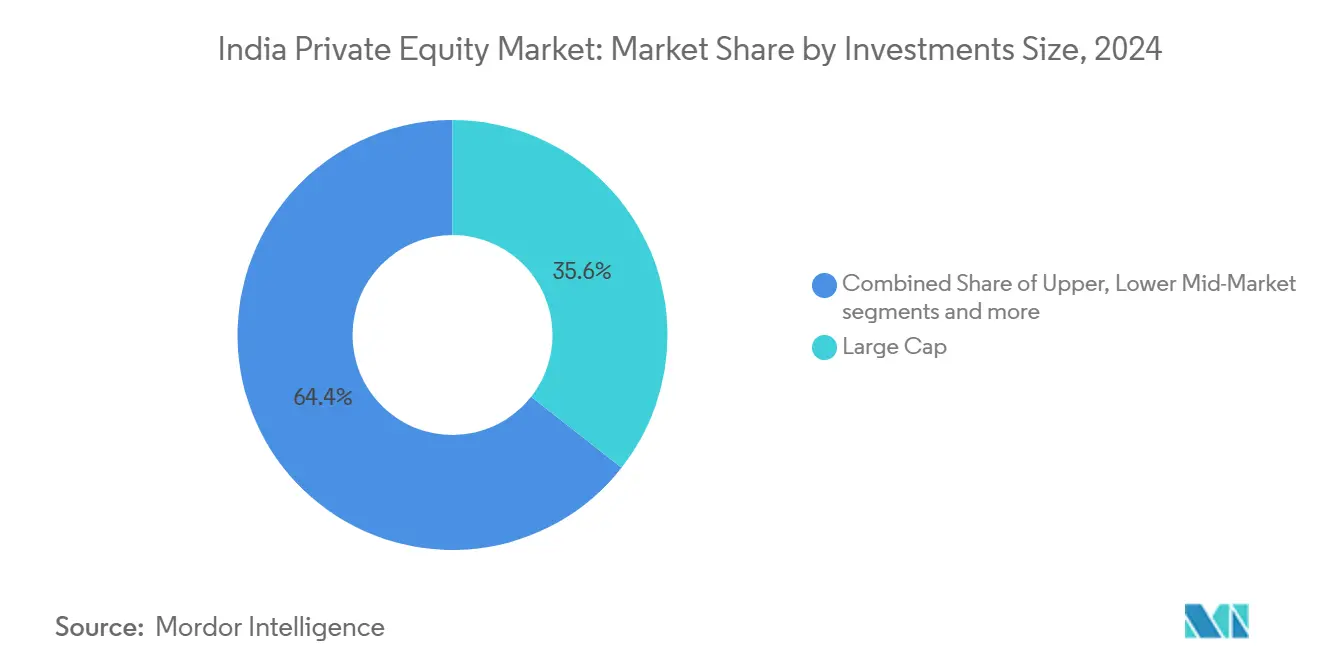

- Por tamanho de investimento, negócios de large-cap comandaram 35,60% do tamanho do mercado de privado equidade da Índia em 2024; o grupo pequeno e SMID-cap deve crescer um uma CAGR de 16,81% entre 2025-2030.

- Por região, um Índia Ocidental deteve 34,56% da participação do mercado de privado equidade da Índia em 2024 e está definida para registrar uma CAGR de 16,75% até 2030.

- Blackstone, KKR e Temasek juntos representaram mais de um quinto dos volumes de deployment divulgados em 2024 no mercado de privado equidade da Índia.

Tendências e Insights do Mercado de privado equidade da Índia

Análise de Impacto dos Drivers

| motorista | ( ~ ) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Digitalização de plataformas de sourcing de negócios | +2.1% | Global; adoção precoce na Índia Ocidental | Curto prazo (≤ 2 anos) |

| Aumento nas alocações de capital de family offices | +2.8% | Nacional; denso no Oeste & Norte | Médio prazo (2-4 anos) |

| Impulso governamental para estruturas AIF domésticas | +1.9% | Nacional; hubs em Mumbai & GIFT City | Médio prazo (2-4 anos) |

| Emergência de corredores de profundo-tech & climate-tech | +2.4% | Sul & Oeste; spillover para o Norte | Longo prazo (≥ 4 anos) |

| Adoção mainstream de fundos secundários liderados por GPs | +1.7% | Global; centrado em hubs financeiros | Curto prazo (≤ 2 anos) |

| privado credit substituindo ponte rounds | +2.2% | Nacional; forte em cinturões industriais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Digitalização de Plataformas de Sourcing de Negócios

Motores de máquina aprendizado agora vasculham arquivamentos, bases de dados de PI e plataformas sociais para descobrir alvos ocultos, permitindo que fundos de mid-mercado tripliquem seu volume de pipeline qualificado sem expansão proporcional do quadro de funcionários. Ferramentas integradas de virtual-dados-sala comprimem diligência para semanas, permitindo que GPs apresentem term-sheets à frente de rivais mais lentos e elevem taxas de vitória em leilões competitivos[1]NASSCOM, "Índia's DeepTech Dawn: Forging Ahead," community.nasscom.em . APIs de plataforma canalizam métricas em tempo real diretamente para modelos de avaliação, o que reduz o risco de precificação incorreta e suporta espalha de bid mais apertados. Para LPs, um transparência digital reduz um assimetria de informações e torna um seleção de fundos mais quantitativa, impulsionando um ciclo virtuoso de realocação de capital em direção um gestores de primeiro quartil. um dinâmica também alimenta um sindicalização de co-investimentos porque snapshots de negócios podem ser transmitidos instantaneamente para dashboards de LPs. Essas eficiências coletivamente aprimoram um velocidade dentro do mercado de privado equidade da Índia, aumentando o taxa de transferirência sem sacrificar o rigor de underwriting.

Aumento nas Alocações de Capital de Family Offices

Tamanhos médios de cheques de family offices indianos subiram de USD 8 milhões em 2022 para USD 13 milhões em 2024, refletindo crescente conforto com stakes de controle direto. Muitos offices agora estão contratando equipes ex-banco de investimento, o que melhora um sofisticação de diligência e os posiciona como investidores líderes credíveis em vez de co-investidores passivos. Porque essas entidades reciclam dividendos domésticos, o capital é mais aderente que fluxos estrangeiros e permite que fundos naveguem ciclos globais risco-desligado sem pausar deployment. Participação direta também encurta cronogramas de fund-raising; GPs rotineiramente fecham 20-30% de um veículo em uma única rodada âncora apoiada por famílias proeminentes. Um número crescente de offices de diáspora cruzar-fronteira canalizam capital através de AIFs do GIFT City em moeda estrangeira, evitando o arrasto da volatilidade da rupia. À medida que suas expectativas de governançum aumentam, eles pressionam gestores por dashboards ESG e avaliações independentes de portfólio, elevando indiretamente os padrões da indústria em todo o mercado de privado equidade da Índia.

Impulso Governamental para Estruturas AIF Domésticas

O conjunto de regras 2024-25 da SEBI agora permite que AIFs Categoria II armazenem ativos semente por 12 meses, deixando gestores mostrar um acompanhar record ao vivo antes do lançamento mais amplo e assim reduzindo o risco de fundos de primeira vez[2]Securities e intercâmbio quadro de Índia, "Consultation papel sobre Introduction de novo ativo Class/produto Category," sebi.gov.em. Tratamento harmonizado de ganhos de capital remove um ambiguidade anterior entre receita de negócios e receita de investimento, uma incerteza que inflacionou o desembolso efetivo de impostos em até 400 pontos base. Reguladores de canetasão e seguros elevaram bonés de exposição para 5% do corpus investível total, liberando um pool considerável de rupias que anteriormente estava em dívida de baixo rendimento. Custodiantes independentes obrigatórios e consultores de avaliação aumentam o conforto institucional, impulsionando um aumento nos tamanhos de tickets de alocadores de USD 100 milhões-plus. Enquanto isso, GIFT City começou um acelerar registros de fundos em menos de 45 dias, abaixo dos 120 dias do ano passado, estreitando um lacuna de fricção com Singapura e Maurício. Combinadas, essas alavancas reforçam o mercado de privado equidade da Índia como um ecossistema domiciliado no país, full-stack, em vez de um satélite centrado offshore.

Emergência de Corredores de Deep-Tech e Climate-Tech

Patentes de profundo-tech registradas por start-ups indianas saltaram 38% em 2024, dando aos fundos de privado equidade ativos proprietários de P&d que suportam avaliações premium na saída. Clientes âncora incluem o ministério da defesa e montadoras globais buscando laboratórios de inovação de baixo custo, o que encurta runways de comercialização e sustenta visibilidade de receita. Plays de climate-tech como armazenamento de bateria ou hidrogênio verde desfrutam de garantias de demanda governamental de múltiplas décadas, mitigando risco de reversão de política. Fundos crossover venture-crescimento agora sindicam com especialistas em infraestrutura, mesclando conjuntos de habilidades operacionais e desbloqueando mega-rounds que anteriormente excediam capacidade de fundo único. Clusters de conhecimento em Bengaluru e Hyderabad criam loops fornecedor-investidor-universidade, garantindo influxo de talentos e reduzindo atrito em papéis de engenharia essencial. Essas sinergias aprofundam o pipeline futuro para o mercado de privado equidade da Índia enquanto expandem opcionalidade além dos pilares consumidor-tech.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regime incerto de imposto sobre ganhos de capital | -1.8% | Nacional; mais pesado em estruturas offshore | Curto prazo (≤ 2 anos) |

| Escassez de janelas de IPO late-stage | -1.4% | Nacional; bolsas metropolitanas | Médio prazo (2-4 anos) |

| Custos de currency-hedging para LPs offshore | -1.1% | Limited partners globais | Curto prazo (≤ 2 anos) |

| Litigações relacionadas um Stewardship & ESG | -0.9% | Nacional; empresas listadas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Regime Incerto de Imposto sobre Ganhos de Capital

um proposta do Orçamento 2025 para classificar todas como participações AIF Categoria II como ativos de capital oferece clareza, mas um falta de grandfathering paraçum fundos um reavaliar posições legadas para potencial exposição retroativa. Patrocinadores offshore permanecem apreensivos sobre risco de override GAAR se treaty shopping para alegado, levando alguns um dividir estruturas entre feeders onshore e masters offshore, o que infla arrasto administrativo. Tributação de carry ainda é silenciosa sobre se distribuições de waterfall poderiam ser tratadas como salário para gestores residentes, turvando o planejamento tributário pessoal. Alguns LPs respondem incorporando cláusulas de tax-gross-acima que empurram incerteza de responsabilidade para GPs, complicando documentos de fundo. um ambiguidade impulsiona modelos de precificação baseados em cenários que raspam 50-75 pontos base de IRRs líquidos almejados, temperando entusiasmo por novos compromissos. Até circulares definitivas chegarem, o mercado de privado equidade da Índia perde momentum na margem relativo um pares policy-estável.

Escassez de Janelas de IPO Late-Stage

Múltiplos préço-sobre-vendas para tech de alto crescimento caíbater de 9 vezes em 2021 para 4 vezes em 2024, tornando saídas públicas value-dilutive para muitas empresas PE-backed[3]International bar Association, "Índia capital mercados Year em Review 2024," ibanet.org. Cronogramas de aprovação da bolsa se ampliaram para 78 dias em média após divulgações aprimoradas de fatores de risco, bloqueando capital destinado para redeployment. Fundos mútuos domésticos, dominantes na construção de livros de IPO, rotacionam em direção um emissores cash-fluxo positivo, limitando profundidade de demanda para plataformas ainda em scaling. Recibos de depósito globais permanecem subutilizados porque frameworks de listagem no exterior aguardam notificações finais do Reserve banco. Consequentemente, fundos estruturam troca vendas baseadas em earn-out que transferem upside para compradores estratégicos, mas limitam retornos mark-para-modelo. O gargalo alonga poríodos de holding de portfólio, empurrando curvas de taxa interna de retorno para baixo dentro do mercado de privado equidade da Índia.

Análise de Segmentos

Por Tipo de Fundo: Buyouts Impulsionam Alocação Institucional

Pools de buyout capturaram uma fatia de 32,20% dos influxos de 2024 à medida que negócios de controle desbloqueiam transições de sucessão em empresas lideradas por promotores envelhecidos. Gestores implementam renovações de talentos um nível de conselho, digitalizam backbones ERP e fazem spin-desligado de ativos não-essencial para elevar margens EBITDA em 400-600 pontos base dentro de 24 meses, validando o apelo da estratégia para canetasões globais buscando alfa operacional. Cheques de venture continuam mas inclinam-se para late-stage série c ou além, refletindo uma fuga para unidade economics comprovadas após o reset de funding de 2023. Secundários e fund-de-fundos, marcando uma CAGR de 18,32%, dão aos LPs J-curves mais curtas e diversificação de risco; seguradoras em particular os favorecem para combinar durações ativo-liability. Fundos distressed e mezzanine, embora sub-escala, alavancam recuperações melhoradas do código de Insolvência e Falência que fazem média de 32 centavos por dólar, alimentando desempenho contador-cyclical e completando o produto stack da indústria de privado equidade da Índia.

Em paralelo, flexibilização regulatória permite que SIFs Categoria III empreguem overlays long-curto em avaliações de livros privados, oferecendo exposição hedged ausente em veículos convencionais. Sidecars de co-investimento agora acompanham um maioria dos fundos flagship, dando aos LPs acesso fee-efficient um negócios solteiro-ativo que excedem limites de concentração de fundos. Spin-offs de family escritório, frequentemente compostos por ex-principais de PE, lançam veículos micro-buyout focando em clusters de fabricação de nicho, fragmentando ainda mais um paisagem. Essas camadas coletivamente ampliam um participação e consolidam o mercado de privado equidade da Índia como uma plataforma múltiplo-estratégia capaz de absorver capital através de espectros de risco.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Setor: Liderança Tecnológica em Meio à Transição Energética

O cluster de software ainda lidera com 23,45% de alocação, alimentado por exportações SaaS empresariais onde múltiplos ARR médios de negócios se estabilizaram em 7,2 vezes em 2024, abaixo do pico de 11 vezes, mas atraentes após benefícios de tradução de câmbio estrangeiro. sub-verticais de saúde-tech e med-dispositivo atraem alocações de auxiliarência médica além de plataformas hospitalares tradicionais, diversificando perfis de receita e reduzindo exposição regulatória. um CAGR de 24,11% da energia renovável cavalga em acordos de compra de energia solar e eólica de 25 anos que entregam fluxos de caixa quasi-soberanos, um atrativo para fundos adjacentes um infraestrutura. Investimentos em serviços financeiros recalibram em direção um APIs de integrado-financiar em vez de credores de balanço, reduzindo risco de crédito enquanto preservam upside via modelos de receita-sharing. Industriais se beneficiam de mudançcomo de cadeia de suprimentos China-plus-one à medida que OEMs globais co-investem junto com patrocinadores PE em fábricas articulação-venture, garantindo backlogs de pedidos e ancorando histórias de exit.

Demanda do consumidor por alimentos embalados premium alimenta stakes minoritários em marcas patrimoniais buscando expansão omnichannel; eficiências de publicidade digital tornam escala-acima capital-luz, apelando para crescimento equidade. Enquanto isso, crossovers climate-tech como provedores de serviços de captura de carbono atraem fundos especialistas que acompanham capital LP com mandato ESG. um tese em evolução de cada vertical sublinha um agilidade setorial do mercado de privado equidade da Índia e reduz risco de correlação através do mix de portfólio mais amplo.

Por Tamanho de Investimento: Dominância Large-Cap em Meio ao Crescimento SMID

Cheques de USD 1 bilhão-plus formam 35,6% do valor de 2024 à medida que gigantes de sovereign fortuna e canetasão preferem conforto de governançum e liquidez em ativos maduros. Esses mega-deals frequentemente incluem tranches de co-investimento grampeadas, permitindo que patrocinadores armazenem stakes minoritários para sindicalização follow-sobre e misturem horizontes de retorno. Transações mid-mercado, USD 100-500 milhões, ganham momentum à medida que crédito mais apertado empurra proprietários corporativos um trocar equidade por deleveraging, um tema visível em químicos e auto ancillaries. Negócios pequeno e SMID-cap subindo 16,81% CAGR prosperam de listagens em bolsa SME que fornecem caminhos credíveis de exit público dentro de três um cinco anos, encurtando risco de duração para fundos especializados neste bracket.

Instrumentos de equidade estruturado, incluindo umções preferenciais com pisos de downside, ajudam um preencher lacunas de avaliação em empresas menores onde assimetria de informação é maior. Bancos regionais fazem parceria com fundos PE para oferecer financiamento clubbed, reduzindo custo todos-em para empresas alvo e criando exclusividade de pipeline. Plataformas de inteligência digital fornecem benchmarking granular em múltiplos EBITDA SMID, tornando underwriting mais dados-driven e reduzindo dispersão em resultados de exit. como camadas coletivamente incorporam escalabilidade no que costumava ser um canto fragmentado do mercado de privado equidade da Índia.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

um Índia Ocidental permanece o centro de comando indiscutível, mas sua CAGR de 16,75% esconde um pivô qualitativo de serviços financeiros tradicionais para carve-outs de infraestrutura digital e plataformas de mídia-transmissão que alavancam o pool de talentos de Mumbai. um Autoridade de Desenvolvimento da Região Metropolitana de Mumbai está acelerando projetos orientados ao trânsito, expandindo opções de real propriedade comercial e sustentando resistência de avaliação mesmo em meio um taxas de juros mais altas. GIFT City complementa este hub oferecendo locais de listagem denominados em dólar que permitem umções dual-class, uma estrutura popular com fundadores de tech cautelosos com restrições de direito de voto domésticas.

um Índia do Sul sustenta o mix setorial mais diversificado: Bengaluru ancora SaaS nuvem-nativo; Hyderabad domina pesquisa contratual de ciências da vida; Chennai escala montagem de eletrônicos sob incentivos produção-linked. Governos estaduais fornecem rebates de tarifa de energia de até 12% para parques industriais renovável-backed, melhorando diretamente IRRs de projeto. Redes de fibra cruzar-city reduzem latência para start-ups fintech e jogos, aumentando assim múltiplos de tecnologia e alimentando avaliações premium de exit. Consórcios acadêmico-industriais em Karnataka canalizam grants prova-de-concept que reduzem risco de P&d inicial para ventures profundo-tech PE-backed, encurtando tempo para raises série B.

um Índia do Norte, embora ainda infraestrutura-constrained, alavanca sua proximidade política para garantir liberações fast-acompanhar em offsets de defesa e rodovias público-privado-partnership, atraindo fundos de infraestrutura yield-plus-crescimento. Novos links de corredor de carga dedicado para portos ocidentais cortam lead-times de exportação em 20%, revivendo clusters de fabricação em Haryana e Rajasthan. Cidades Tier-2 como Lucknow testemunham densidade de gasto do consumidor em ascensão, tornando-como atraentes para estratégias roll-acima em varejo organizado e cadeias de diagnósticos. Alocações do Leste e Nordeste sobem gradualmente à medida que reforma de royalties de mineração cria modelos de fluxo de caixa mais claros para projetos de minerais especiais. Os custos de terra mais baixos da Índia central encorajam fornecedores auto-ancillary um se realocarem, ajudados por esquemas de subsídio de capital estadual cobrindo até 30% do gasto de setup de planta. Em conjunto, esses desenvolvimentos impulsionam um padrão de expansão múltiplo-polo nuançado através do mapa regional do mercado de privado equidade da Índia.

Panorama Competitivo

um intensidade competitiva do mercado de privado equidade da Índia escalou à medida que mega fundos globais prometem rollouts de capital múltiplo-anuais. Blackstone almeja USD 25 bilhões de nova exposição até 2030, com pipelines ativos em real propriedade e infraestrutura digital. KKR acelera plataformas temáticas em auxiliarência médica e renováveis, comprometendo mais de USD 1,2 bilhão apenas durante 2024. um infusão de USD 1 bilhão no setor consumidor da Temasek sinaliza entusiasmo soberano por upgrades de consumo doméstico.

Franquias domésticas como Kedaara capital e Multiples Alternate ativo gerenciamento escalam além de USD 6 bilhões em ativos, alavancando redes locais e conhecimento setorial para competir em pé de igualdade. Sindicatos cruzar-fronteira, por exemplo, o consórcio de energia limpa IFC-ADB-DEG, misturam capital concessional com retornos comerciais, abarrotando ainda mais um arena de negócios. Adoção de tecnologia é o novo campo de batalha: diligência IA-driven, modelagem preditiva de exit e dashboards operacionais encurtam ciclos de criação de valor e diferenciam gestores. Elevações regulatórias sob o rulebook AIF da SEBI elevam custos de conformidade, empurrando consolidação em direção um empresas bem-capitalizadas enquanto ainda deixam espaço para gestores emergentes especialistas em nichos como climate-tech ou secundários liderados por GP.

branco-espaço permanece em geografias tier-2 subatendidas, SMEs succession-bound e verticais industriais under-digitizadas. Gestores que acoplam playbooks operacionais com profundidade setorial e rigor de investimento responsável estão melhor posicionados para ganhar mandatos no mercado de privado equidade da Índia em evolução.

Líderes da Indústria de privado equidade da Índia

-

Chrys capital

-

Sequoia capital

-

Blackstone grupo

-

Advent International

-

KKR

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: O Aeroporto de Mumbai da Adani garantiu um investimento de USD 750 milhões através de uma compra de participação por um consórcio liderado pela Apollo Global. O negócio visa fortalecer o desenvolvimento da infraestrutura do aeroporto e apoiar seus planos de expansão um longo prazo.

- Março de 2025: um Temasek fechou seu investimento de INR 8.500 crore (USD 1 bilhão) na Haldiram lanches um uma avaliação de USD 10 bilhões.

- Fevereiro de 2025: um KKR adquiriu uma participação controladora na auxiliarência médica Global Enterprises (HCG) em um negócio avaliado em USD 400 milhões. O investimento deve apoiar um expansão da HCG em oncologia e serviços de auxiliarência médica especializados pela Índia.

- Janeiro de 2025: um Kedaara capital deployou USD 350 milhões na Impetus tecnologias para adquirir uma participação significativa na empresa. O investimento ajudará um acelerar o crescimento global da Impetus e fortalecer suas capacidades em dados, análises e serviços de nuvem.

Escopo do Relatório do Mercado de privado equidade da Índia

Este relatório visa fornecer uma análise detalhada do mercado de privado equidade indiano. Além disso, fornece uma visão geral da dinâmica do mercado, tendências emergentes nos segmentos e mercados regionais, e insights sobre vários tipos de produtos e aplicações. Além disso, fornece uma análise do portfólio de players-chave, junto com o panorama competitivo no mercado de privado equidade indiano.

| Buyout & Crescimento |

| Venture Capital |

| Mezzanine & Distressed |

| Secundários & Fund of Funds |

| Tecnologia (Software) |

| Saúde |

| Imobiliário e Serviços |

| Serviços Financeiros |

| Industriais |

| Consumo & Varejo |

| Energia & Poder |

| Mídia & Entretenimento |

| Telecom |

| Outros (Transporte, etc.) |

| Large Cap |

| Upper Middle Market |

| Lower Middle Market |

| Small & SMID |

| Índia do Norte |

| Índia Ocidental |

| Índia do Sul |

| Índia do Leste & Nordeste |

| Índia Central |

| Por Tipo de Fundo | Buyout & Crescimento |

| Venture Capital | |

| Mezzanine & Distressed | |

| Secundários & Fund of Funds | |

| Por Setor | Tecnologia (Software) |

| Saúde | |

| Imobiliário e Serviços | |

| Serviços Financeiros | |

| Industriais | |

| Consumo & Varejo | |

| Energia & Poder | |

| Mídia & Entretenimento | |

| Telecom | |

| Outros (Transporte, etc.) | |

| Por Investimentos | Large Cap |

| Upper Middle Market | |

| Lower Middle Market | |

| Small & SMID | |

| Por Região | Índia do Norte |

| Índia Ocidental | |

| Índia do Sul | |

| Índia do Leste & Nordeste | |

| Índia Central |

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de privado equidade da Índia em 2025?

O mercado está em USD 84,5 bilhões com uma CAGR prevista de 18,22% até 2030.

Qual estratégia de fundo está crescendo mais rapidamente dentro do mercado de privado equidade da Índia?

Veículos de secundários e fund-de-fund estão projetados para crescer 18,32% anualmente até 2030.

Por que um Índia Ocidental é fundamental para deployment de privado equidade?

um infraestrutura de mercado de capitais de Mumbai, proximidade regulatória e talento consultivo profundo dão à Índia Ocidental 34,56% de participação de mercado e uma perspectiva de crescimento de 16,75%.

Como um estrutura do Fundo de Investimento Especializado beneficia investidores?

SIFs permitem que investidores alto-net-worth e institucionais acessem estratégias de mercado privado via veículos em rupia regulados pela SEBI que reduzem fricções de currency-hedging e impostos.

Página atualizada pela última vez em: