米国の自動車サービス市場分析

米国の自動車サービス市場規模は2024年にUSD 188.13 billionと推定され、2029年にはUSD 251.52 billionに達し、予測期間中(2024-2029)に5.98%の年平均成長率で成長すると予測されている。

新型コロナウイルス感染症(COVID-19)のパンデミックにより、2020年のロックダウン期間中、自動車関連企業の約95%が従業員の休業を余儀なくされた。しかし、米国のロックダウンは世界の他の国と比べてわずか数週間だった。この国の自動車需要の高さにより、自動車産業が活発化しています。道路車両および部品の小売取引は、新型コロナウイルス感染症のパンデミックから急速に回復し、1 兆 5,000 億米ドルを超える収益を生み出しています。一方、世界的な自動車用チップ不足は業界にとって課題となっており、月間在庫対売上高比率は2020年4月以降低下している。

長期的には、自動車サービス会社は顧客ベースを拡大するために、車両検査に人工知能ベースの自動車両検査技術をますます使用しています。たとえば、2022 年 2 月、米国に拠点を置くテクノロジー企業であるスコープ テクノロジーは、Microsoft の Azure クラウド コンピューティングと連携して、AI 自動車両検査テクノロジーを開発しました。この目視検査は 5 分未満で完了し、コストが 5.98% 節約されます。

古い車両にはより頻繁なメンテナンスと交換部品が必要となるため、車両の高年齢化は業界の成長にプラスとなります。さらに、年間走行距離が長くなるため、共有モビリティの需要が増加し、タクシーや共有車両の年間メンテナンス費用が増加する主な要因の 1 つとなっています。

電気自動車の普及の増加は、市場の成長に大きな影響を与えるでしょう。電気自動車の急速な普及は、政府の取り組みと、原油への依存を減らすための環境質の改善への支援に起因すると考えられます。全体として、バッテリー電気自動車の修理とメンテナンスのコストは、ICE 自動車のコストよりも約 40% 低いと予想されます。

通常、施設には、二輪車だけでなく、ハッチバック、セダン、MPV、SUV などの幅広い車両の修理やメンテナンス サービスを提供するためのさまざまなサービス ベイが含まれています。諸経費の削減は、全体的なサービス料金の削減に大きく貢献します。効果的なコミュニケーションと独立したメカニックにより、顧客との関係が改善され、顧客の好意が促進されます。複数の車両ブランドに対応できることと、スペアパーツの入手が容易になったことにより、市場の需要がさらに高まっています。

消費者問題省 (DCA) の一部門である自動車修理局 (BAR) は、自動車修理業界を効果的に監督し、車両の排出ガス削減と安全プログラムを管理することでカリフォルニア州民を保護しています。

米国の自動車サービス市場動向

商用車需要の拡大が市場を牽引する可能性が高い

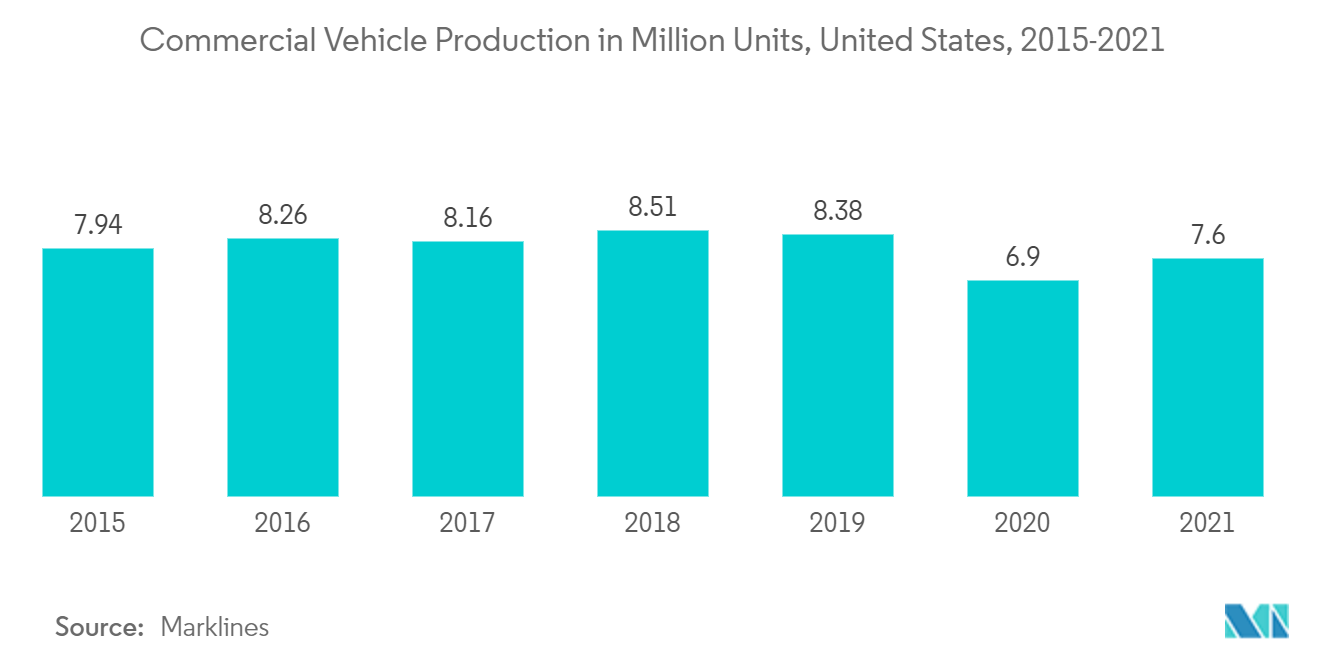

景気後退後、商用車の販売台数は年々増加しているが、米国では消費者の嗜好が貨物と乗員の両方を輸送できるピックアップトラックへとシフトしている。例えば。

2020年に報告された約1,150万台から、2021年には約1,200万台の商用車が販売された。貨物輸送や旅客輸送に使用される自動車はこのカテゴリーに含まれる。

中型トラックや大型トラックなどの商用車は、通常、乗用車よりも長距離を走行する。そのため、頻繁にメンテナンスが必要になる。また、比較的短時間で長距離を移動するため、部品やコンポーネントのメンテナンスや交換サイクルもより頻繁になる。例えば、。

ある調査によると、今年、米国で運行されている軽自動車(VIO)の平均車齢は12.2年となり、前年から2ヶ月近く増加した。

米国の平均車齢は5年連続で上昇している。前年に350万台増加し、車両保有台数が回復したとはいえ、今年の平均車齢はまたも過去最高となった。

カーケア協議会の専務理事によると、平均車齢が11.5年以上であることから、古い車では故障やサービス上の問題が発生する可能性が非常に高くなるという。

- カーケアカウンシルは、路上での故障の可能性を減らし、車をより効率的かつ経済的に走らせるために、高年式車のドライバーに予防整備計画を実施するよう強く勧めている。

エンジンオイル、ブレーキフルード、トランスミッションフルード、エアフィルター、ブレーキパッドなど、一般的な部品は消耗が早い。ほとんどの車両オーナーは、保証期間が切れた後にアフターマーケットのガレージやワークショップにサービスを求める。

さらに、ほとんどの商用車はディーゼルエンジンを搭載しているため、ガソリンエンジン車よりも多くのメンテナンスが必要となる。ディーゼルを浄化するには、単一のフィルター、または一次フィルターと二次フィルターの組み合わせが使用される。これらのフィルターは、車両の構造や種類に応じて定期的に交換する必要がある。このことが、予測期間中、市場を牽引すると予想される。

電気自動車の時代が始まったため、ほとんどの物流企業は、商品を配送するために商用電気自動車を自社車両に加えることに注力している。例えば。

- 2022年7月、アマゾンとリビアンは、2022年末までに100以上の都市に数千台のカスタム電気配送車を配備し、2030年までに10万台まで増やす意向である。 2022年1月、ウォルマートは、ゼネラルモーターズのブライトドロップ子会社から5000台の電気バンを予約し、小売業者の拡大するeコマース配送業務をサポートする。

前述の要因から、米国自動車サービス市場の成長は予測期間中も続くと予想される。

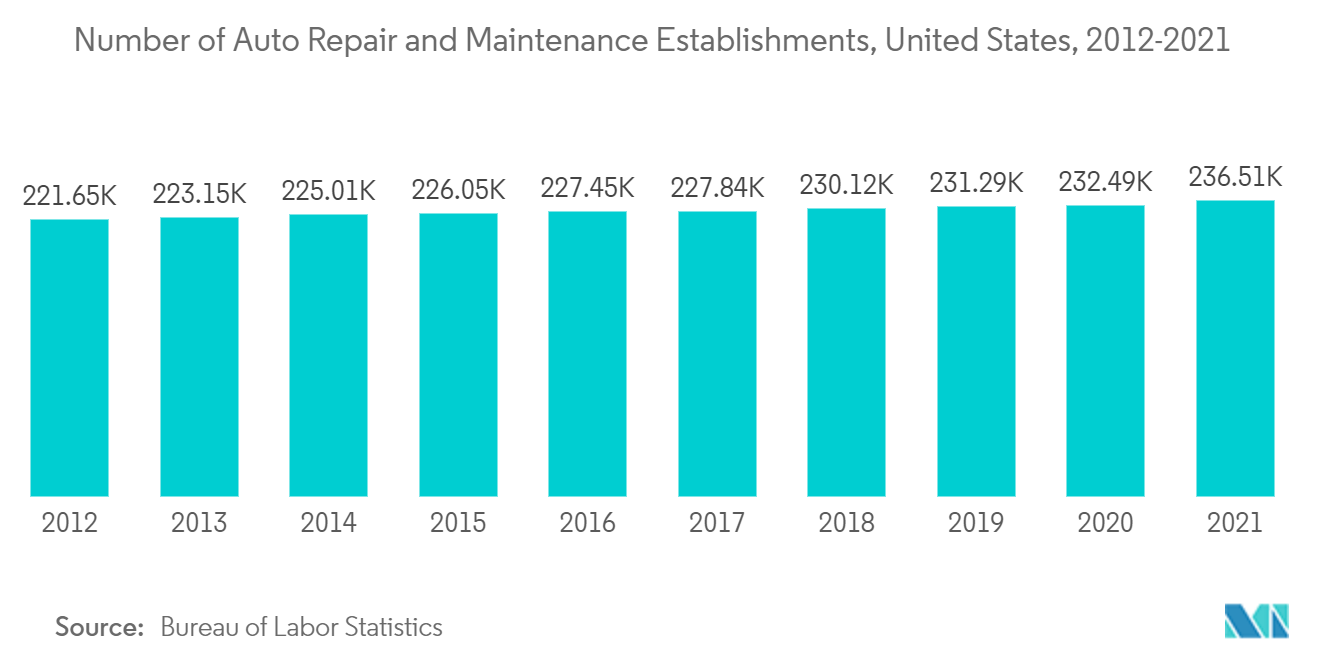

増加する自動車修理・整備センター

2021年第4四半期の米国内の自動車修理・整備センター数は、前年比2%増の約23万9,100ヵ所となる。この業界は2010年第4四半期から2021年の間に17,700以上の事業所を増加させた。

自動車整備:。

- 米国の道路を走る自動車台数はほぼ増加しており、最近の推定によると、米国の道路を走る自動車の平均年齢は年々上昇している。

- こうした動きは、自動車修理業界に拡大の余地があることを示唆している。自動車修理業界が生み出す収益は、今後数年間で拡大すると予想される。

ある調査によると、米国における軽自動車の平均稼働年数(VIO)は今年12.2年となり、前年から2カ月近く伸びた。

- 米国の平均車齢は5年連続で上昇している。前年に350万台増加し、車両保有台数が回復したとはいえ、今年の平均車齢はまたも過去最高となった。

カーケア協議会の専務理事によると、平均車齢が11.5年以上であることから、古い車では故障やサービス上の問題が発生する可能性が非常に高くなるという。

- カーケア協議会は、路上での故障の可能性を減らし、車をより効率的かつ経済的に走らせるために、古い車のドライバーに予防整備計画を実施するよう強く勧めている。

- は2022年12月、カリフォルニア州ロサンゼルスに本社を置き、米国南部と西部で大規模な事業展開を行っている、自動車修理とメンテナンスのためのフルサービスのモバイル・ソリューションであるRepairSmithの買収を発表した。

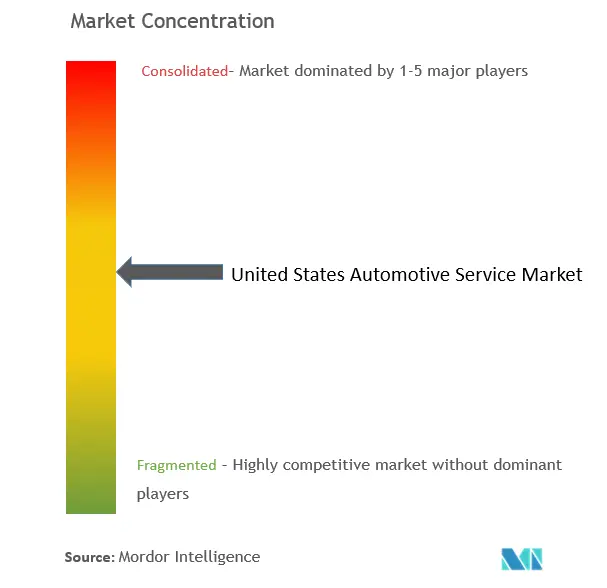

米国自動車サービス産業の概要

米国の自動車サービス市場は細分化されており、Firestone Complete Auto Care、Jiffy Lube International, Inc.、Meineke Car Care Centers, LLC.、Midas International, LLC.、MONRO, INC.、Safelite Groupなどが大きなシェアを占めている。各社は、合弁事業や提携を行い、競合他社より優位に立つために先進技術を駆使した新製品を発売している。例えば、。

- は2022年4月、フロリダ州セント・ピートに10万平方フィートの施設建設を提案した。新しいテスラセンターは、この地域での販売、サービス、配送を担当する。テスラ新施設は、10万平方フィートのケインズ家具整理センターがある4.21エーカーの敷地に建設される。

- 2022年7月、自動車アフターマーケット修理工場の全米最大級のフランチャイザーであり、主力ブランドGrease Monkey®とSpeeeDee Oil Change Auto Service®の親会社であるFullSpeed Automotive®は、2023年末までに1,000ユニットの拡大目標達成を目指す買収戦略で成長を加速している。

- 2021年3月- Monro, Inc.はmountain view tire Service, Inc.を買収する最終契約を締結。カリフォルニア州を拠点とする30店舗を買収し、年間予想売上高に4,500万米ドルを追加。

- 2021年1月、Jiffy Lube International, Inc.は、北米で2,081以上のフランチャイジー所有のサービスセンターを設立し、足跡を拡大することに引き続き注力している。米国では新たに45店舗のJiffy Lube International, Inc.サービスセンターを開設しました。

米国自動車サービス市場リーダー

Monro Inc.

Firestone Complete Auto Care

Jiffy Lube International, Inc.

Midas International, LLC

Meineke Car Care Centers, LLC.

- *免責事項:主要選手の並び順不同

米国自動車サービス市場ニュース

- 2022年12月、アメリカ最大級の自動車小売業者であるオートネーションは、カリフォルニア州ロサンゼルスに本社を置き、アメリカ南部と西部で大規模な事業展開を行っている自動車修理・メンテナンスのフルサービス・モバイルソリューションであるリペアスミスの買収を発表した。

- 2022年5月、アメリカン・タイヤ・ディストリビューターズ(ATD)とモンロ社は、ATDがモンロ社のタイヤ卸売販売資産を買収し、タイヤ・ナウ(Tires Now)の社名で営業することで合意したと発表した。

- 2022年3月、Monro Inc.はMountain View Tire Service Inc.を買収する最終合意に調印し、予想年商4500万米ドルを追加し、合計116店舗を展開する魅力的な西部地域でのプレゼンスを拡大した。

米国の自動車サービス産業セグメント

自動車の機械・電気点検、整備、修理は自動車サービスの一例である。サービス産業には、オイル交換、タイヤ修理、空調のような日常的なサービスと、防錆処理、外壁塗装のような非日常的なサービスが含まれる。

米国の自動車サービス市場は、車両タイプ(乗用車、商用車)、サービスタイプ(機械、外装・構造、電気・電子)、設備タイプ(タイヤ、シート、バッテリー、その他設備タイプ)で区分される。当レポートでは、上記のすべてのセグメントについて、米国の自動車サービス市場の市場規模および予測を金額(10億米ドル)で提供しています。

| 乗用車 |

| 商用車 |

| 機械式 |

| 外装と構造 |

| 電気および電子 |

| タイヤ |

| 席 |

| 電池 |

| その他の機器タイプ |

| 車種別 | 乗用車 |

| 商用車 | |

| サービスの種類別 | 機械式 |

| 外装と構造 | |

| 電気および電子 | |

| 機器の種類別 | タイヤ |

| 席 | |

| 電池 | |

| その他の機器タイプ |

米国自動車サービス市場調査FAQ

米国の自動車サービス市場の規模はどれくらいですか?

米国の自動車サービス市場規模は、2024年に1,881億3,000万米ドルに達し、CAGR 5.98%で成長し、2029年までに2,515億2,000万米ドルに達すると予想されています。

現在の米国の自動車サービス市場規模はどれくらいですか?

2024 年の米国の自動車サービス市場規模は 1,881 億 3,000 万米ドルに達すると予想されています。

米国の自動車サービス市場の主要企業は誰ですか?

Monro Inc.、Firestone Complete Auto Care、Jiffy Lube International, Inc.、Midas International, LLC、Meineke Car Care Centers, LLC. は、米国の自動車サービス市場で事業を展開している主要企業です。

この米国自動車サービス市場は何年をカバーしており、2023 年の市場規模はどれくらいでしょうか?

2023 年の米国の自動車サービス市場規模は 1,775 億 1,000 万米ドルと推定されています。このレポートは、2019年、2020年、2021年、2022年、2023年の米国自動車サービス市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年の米国自動車サービス市場規模も予測しています。

最終更新日:

米国自動車サービス産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の米国自動車サービス市場シェア、規模、収益成長率の統計。米国自動車サービス分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。