注射器充填機市場規模およびシェア

Mordor Intelligenceによる注射器充填機市場分析

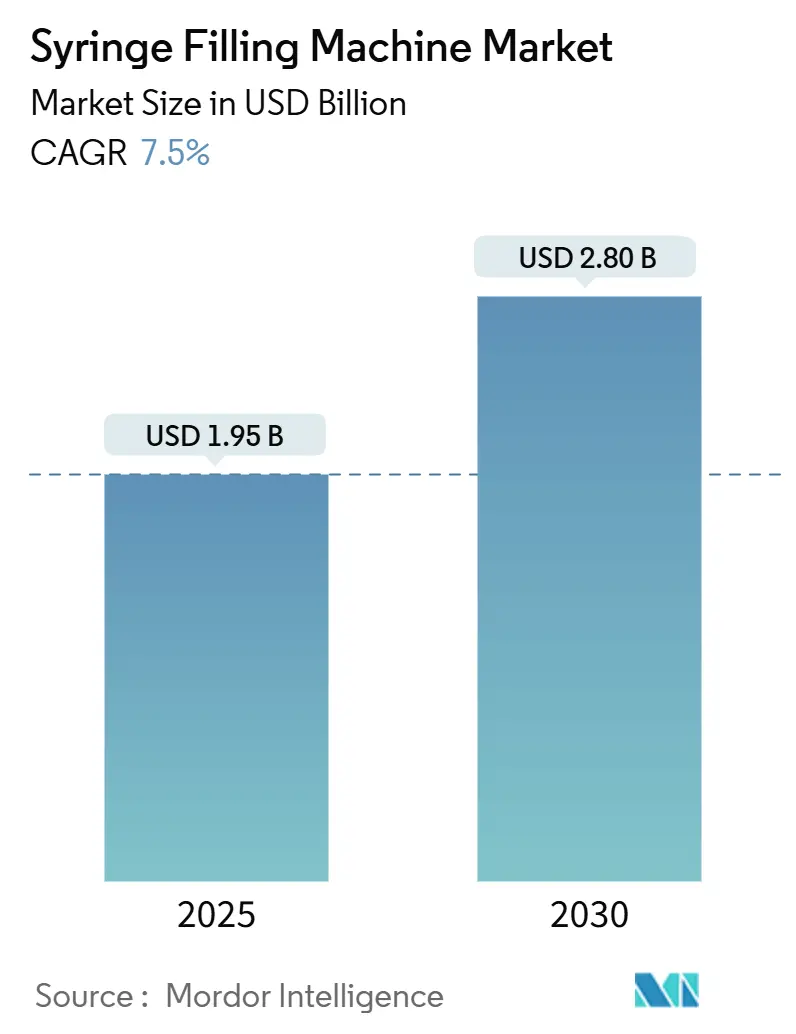

注射器充填機市場規模は2025年に19.5億米ドルに達し、2030年には28.0億米ドルに到達すると予測され、同期間中7.5%の年平均成長率を反映しています。成長は、より厳格なグローバル規制への対応として製薬セクターが無菌自動処理を急速に採用していることと、精密で汚染のない充填を要求するバイオ医薬品パイプラインの拡大によって推進されています。高速商業システムへの投資、すぐに使用可能な容器の採用、および受託製造機関の拡大が、注射器充填機市場のアドレス可能な基盤を継続的に拡大しています。輸入注射器に関連する品質懸念に応える北米の生産能力拡大、アジア太平洋地域の規制調和、および病院薬局の自動化が需要をさらに強化しています。同時に、主要ベンダー間の統合は、競争ポジションを守る上での垂直統合、知的財産、およびサービスポートフォリオの戦略的重要性を強調しています。

主要レポート要点

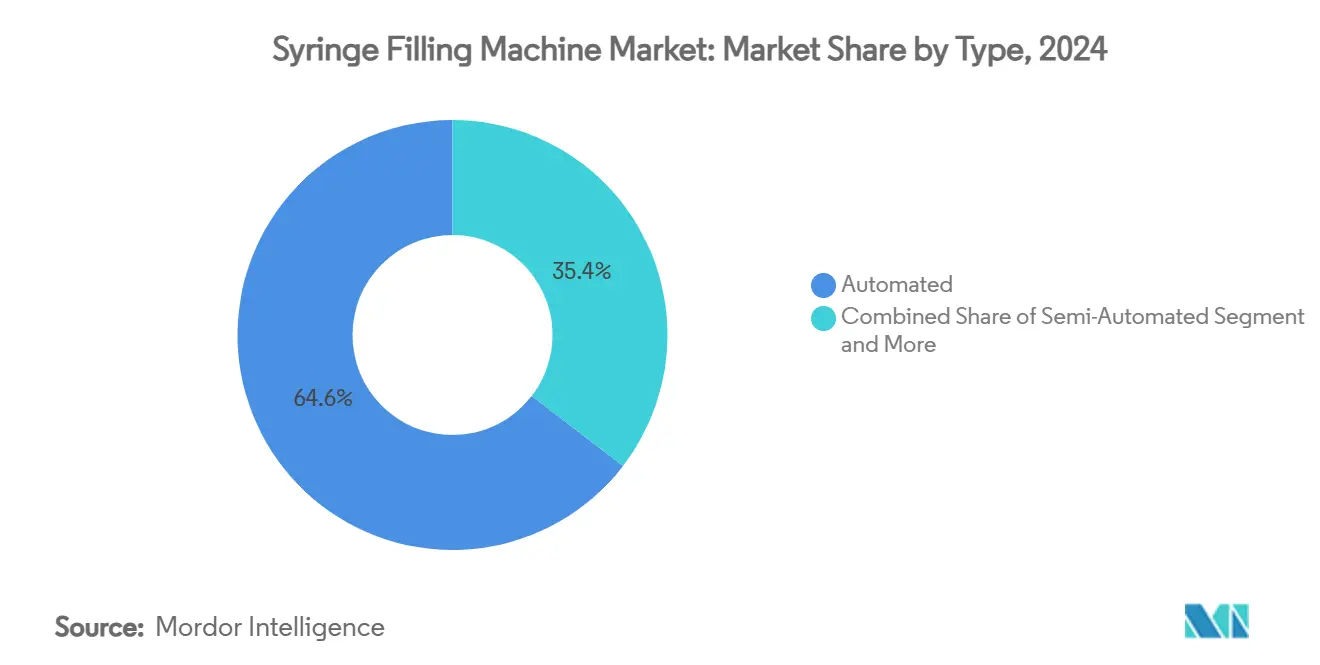

- 自動化タイプ別では、自動システムが2024年に注射器充填機市場シェアの64.58%でリードし、同セグメントは2030年まで9.67%の年平均成長率で進歩しています。

- 技術別では、サーボ駆動ピストンシステムが2024年に注射器充填機市場規模の44.56%のシェアを占め、2030年まで10.17%の年平均成長率で拡大しています。

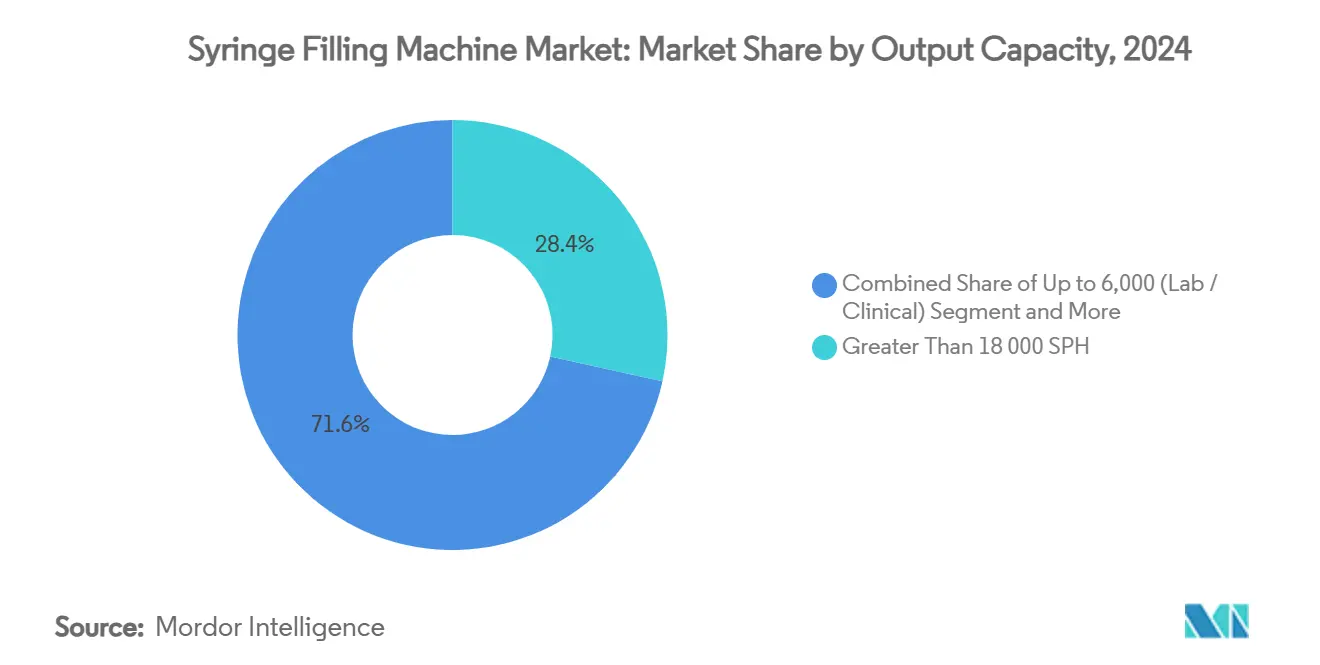

- 出力容量別では、高速システム(18,000本/時間超)が2024年に28.45%のシェアを占めました。中規模ライン(6,001~18,000本/時間)は2030年まで8.14%の年平均成長率で最も急速に成長しています。

- エンドユーザー別では、製薬メーカーが2024年に注射器充填機市場の45.34%を占めましたが、病院および調剤薬局が2030年まで10.57%の年平均成長率で最も高い成長を示しています。

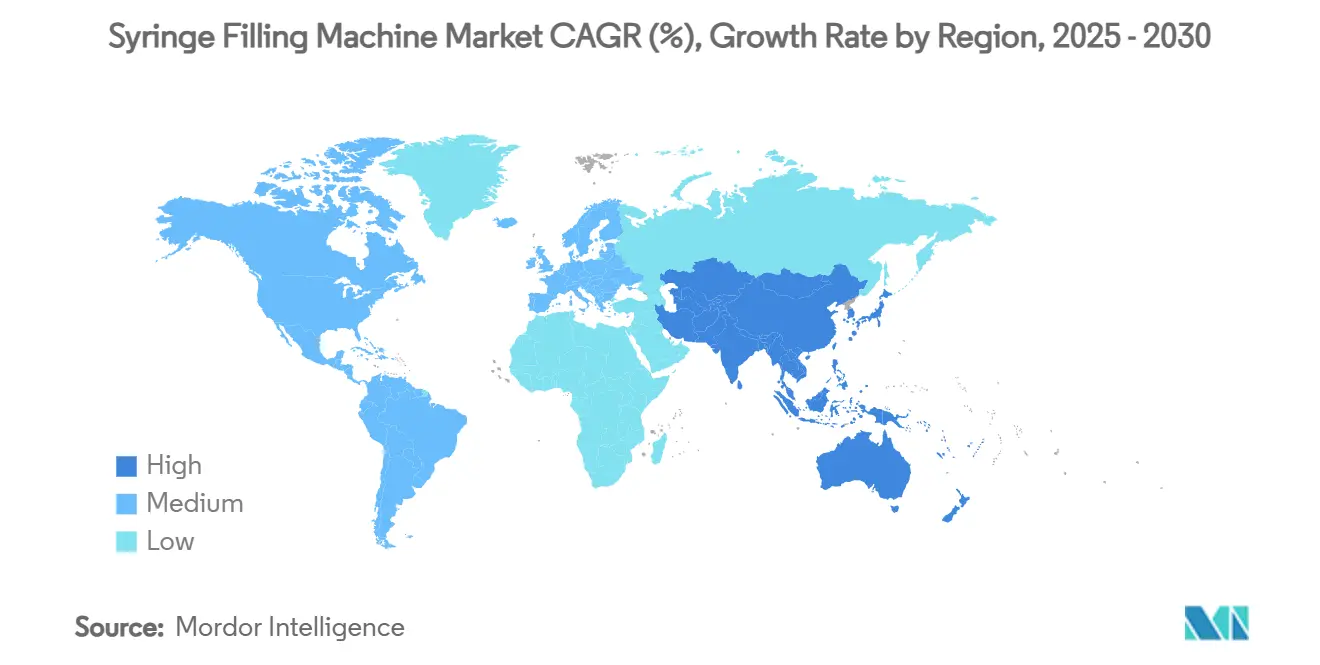

- 地域別では、北米が2024年に42.89%のシェアで優位を占め、アジア太平洋地域は2030年まで11.15%の最強の地域年平均成長率を示しています。

グローバル注射器充填機市場動向および洞察

推進要因影響分析

| 推進要因 | 年平均成長率予測への(~)%影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| プレフィルド注射器への需要増加 | +1.8% | グローバル、北米および欧州に集中 | 中期(2~4年) |

| バイオ医薬品向け高速自動充填仕上げラインへのシフト | +1.5% | グローバル、アジア太平洋地域がコアで北米への波及効果あり | 長期(4年以上) |

| すぐに使用可能(RTU)ネスト注射器フォーマットの採用 | +1.2% | 欧州および北米、アジア太平洋地域に拡大 | 中期(2~4年) |

| 無菌精度への厳格な規制焦点 | +1.0% | グローバル、EUおよび米国での早期実装 | 短期(2年以下) |

| 小規模バイオテック企業におけるCMOアウトソーシングの拡大 | +0.8% | グローバル、アジア太平洋地域に集中 | 長期(4年以上) |

| ダウンタイム削減のためのAI駆動予測保全 | +0.7% | 北米および欧州、グローバルに拡大 | 中期(2~4年) |

| 情報源: Mordor Intelligence | |||

プレフィルド注射器への需要増加

患者の利便性向上、汚染リスクの軽減、および規制当局の推奨により、注射薬物送達はプレフィルド注射器へのシフトを継続しています。BDは高粘度バイオ医薬品をサポートするため、Le Pont-de-ClaixでNeopak XtraFlowガラス注射器の生産能力を7倍に拡張し、急増する産業需要を確認しました。[1]BD, "BD and Ypsomed Collaborate to Advance Self-Injection Systems for High-Viscosity Biologics," news.bd.com XtraFlow注射器とオートインジェクターを結合するBDとYpsomedの協力は、デバイス・プラットフォーム共同開発を強調しています。ネスト式事前滅菌フォーマット向けに最適化されたサーボ駆動ピストンシステムを供給する機器メーカーは、製造業者が従来のバイアルラインを超える無菌保証レベルを要求する中で有意な優位性を確保しています。ベッドサイド投与を簡素化するプレフィルド製剤に対する病院薬局の選好が、注射器充填機市場をさらに促進しています。

バイオ医薬品向け高速自動充填仕上げラインへのシフト

バイオ医薬品は現在医薬品売上の5分の1を占め、穏やかで汚染のない取り扱いを必要とします。WuXi BiologicsはCytivaのSA25ロボットワークセルで99.5%の品質合格率を達成し、密閉条件下でバイアル、注射器、およびカートリッジを充填しています。最大20 mLの大容量皮下注射の出現は、長時間サイクルでの体積精度を重視させています。受託製造業者が2028年までにグローバルバイオ医薬品生産能力の54%を占めると予測される中、複数の管轄区域にまたがる汎用的な高スループットシステムが注目を集めています。

すぐに使用可能(RTU)ネスト注射器フォーマットの採用

EU GMP附属書1の改定は、RTU容器を効果的な汚染制御ツールとして強調し、事前滅菌ネスト周りの充填仕上げスイートの再設計を促しています。[2]PDA, "GMP Annex 1 Implementation," pda.org SyntegonのMLD Advancedラインは、ノータッチ転送と文書化のための統合秤量機能で毎分400本の注射器をRTUネストで処理します。Groningerのケーススタディでは、Merz PharmaがflexfillRTUソリューションに切り替え後、3倍の生産能力向上を示しています。施設フットプリントの縮小と簡素化された検証により、限られたクリーンルーム面積を持つ小規模バイオテック企業にとってRTU技術は魅力的です。

無菌精度への厳格な規制焦点

EMAは100 mL当たり最大10 CFUの微生物汚染レベルを明確化し、迅速微生物法を承認し、充填ラインの定量的性能基準を引き上げました。グレードA/Bゾーンでのリアルタイム5μm粒子モニタリングとFDAの気流速度ガイダンスにより、機器メーカーは環境制御とデータロギングの強化を迫られています。品質リスク管理モジュールと傾向分析を組み込んだプラットフォームは、拡大する文書化負荷を満たし、より迅速な承認を確保します。

制約要因影響分析

| 制約要因 | 年平均成長率予測への(~)%影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| 高額な設備投資および検証費用 | -1.2% | グローバル、特に新興市場への影響 | 短期(2年以下) |

| レガシー機器の柔軟性の制限 | -0.8% | 老朽化したインフラを持つ北米および欧州 | 中期(2~4年) |

| 新興市場における熟練オペレーターの不足 | -0.6% | アジア太平洋地域がコア、中東・アフリカおよび南米に波及 | 長期(4年以上) |

| 単回使用流体パスへの持続可能性圧力 | -0.4% | 欧州および北米、グローバルに拡大 | 中期(2~4年) |

| 情報源: Mordor Intelligence | |||

高額な設備投資および検証費用

現代の注射器充填システムは200万米ドルを超えることが多く、完全な検証には18か月を要し、小規模企業の参入を阻んでいます。Argonaut Manufacturing Servicesは新しいCarlsbad無菌施設に4,500万米ドルを割り当て、[3]Business Wire, "Argonaut Manufacturing Services Expands Aseptic Pharmaceutical Fill-Finish Capabilities," via.ritzau.dk 競争参入の財政的重さを示しています。鋼材がトン当たり800米ドルを超える原材料価格の上昇と、West Pharmaceuticalが報告した関税影響がプロジェクト予算を押し上げています。クリーンルーム建設、人員訓練、およびデジタル文書化プラットフォームが総保有コストをさらに引き上げています。

レガシー機器の柔軟性の制限

古いバイアル中心システムはRTUネストや高粘度バイオ医薬品に対応できず、交換または大規模な改装を強いられています。14年前の調剤ロボットを維持していた病院薬局は故障の増加を経験し、完全なアップグレードを促しました。レガシーハードウェアと現代の品質管理ソフトウェア間の統合ギャップがコンプライアンスリスクを追加します。売却を含むNordsonのポートフォリオ再編は、ベンダーが適応可能な技術に焦点を当てる必要性を強調しています。

セグメント分析

タイプ別:自動化が市場変革を推進

自動プラットフォームは2024年に注射器充填機市場の64.58%を占め、規制当局が汚染のないプロセスを推進する中、2030年まで9.67%の年平均成長率で上昇しています。高い市場シェアと高成長の収束により、自動化が支配的なパラダイムとして位置付けられています。手動および半自動セットアップは、バッチ柔軟性がスループットを上回る場合に持続しますが、密閉ロボットモジュールを益々好むcGMP環境での関連性は低下しています。

自動化の台頭は、人的接触を抑制する密閉システムを推奨する附属書1更新によって促進されています。WuXi BiologicsでのCytivaのSA25ワークセルなどの設置は99.5%の合格率を達成し、生産性とコンプライアンス上の利点を検証しています。病院薬局は同じ論理を拡張し、薬剤調製エラーを大幅に削減するIntelliFill IVロボットを採用しています。これらの利益が業界の期待となる中、自動ユニットは注射器充填機市場での役割を固めています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

技術別:サーボ駆動システムが革新をリード

サーボ駆動ピストン技術は2024年に注射器充填機市場規模の44.56%を制御し、10.17%の年平均成長率で進歩しています。特にタンパク質豊富なバイオ医薬品において、粘度全体での優れた体積制御が採用を推進しています。ペリスタルティックポンプは依然としてせん断感受性製剤に使用され、時間圧力および重力システムはレガシーニッチに残っています。

SyntegonのMLD Advancedはサーボ精度を活用して毎分400本の注射器に到達し、規制当局向けにすべての分注を記録します。NordsonのPICO Nexμsは、サーボジェットと予測分析を結合し、機械精度とデジタル監視の収束を例示しています。デュアルステージ力プロファイルを記述する特許出願は、サーボアクチュエーション精密度の継続的な向上を証明しています。

出力容量別:中規模システムが勢いを獲得

18,000本/時間を超える高速ラインは2024年に28.45%の市場シェアを占めました。しかし、生産者が商業運転と小規模バイオ医薬品バッチのバランスを取る中、中規模ユニット(6,001~18,000本/時間)が最も速い8.14%の年平均成長率を示しています。実験室規模システムは、量的要件が控えめに留まる初期段階研究に対応しています。

RABSの下で毎分800本のRTU注射器を充填するVetterの商業ラインは、中規模フットプリント内での高出力を実証しています。柔軟な設計は、長時間のダウンタイムなしに頻繁なフォーマット変更をサポートし、進化する製品ポートフォリオにマッチしています。病院は、毎日数千の用量を処理する自動調剤センターで同様の容量を展開し、中規模需要の幅広さを強調しています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

エンドユーザー別:病院薬局が成長を牽引

製薬メーカーは2024年に注射器充填機市場シェアの45.34%を占め、定着したインフラとブロックバスターパイプラインによって強化されています。それにもかかわらず、病院および調剤薬局は10.57%の年平均成長率で最も急速に成長しています。自動化は労働コストを削減し、エラーを軽減し、無菌調製薬のトレーサビリティ規定に準拠します。

北ルクセンブルク病院センターは自動調剤採用後に400万ユーロの効率向上を獲得し、財政的インセンティブを実証しました。ヘルシンキ大学病院はNewIcon Mega-Fixuを使用して80,000 SKUを管理し、リアルタイム在庫監視とGMPコンプライアンスを組み合わせています。ベンダーはインターフェースとロット追跡を病院ワークフローに微調整し、浸透を拡大しています。

地理的分析

北米は2024年に注射器充填機市場シェアの42.89%を維持し、国内生産能力拡張と輸入デバイスに対するFDA警告に直接対応したBDの米国注射器生産増強が例示するように、地域調達を好む規制警戒に支えられています。Nordsonなどの地域メーカーは予測保全とIndustry 4.0機能を先駆的に導入し、競争技術上の優位性を組み込んでいます。Nordsonの8億米ドルのAtrion買収などの統合取引は、利用可能な資本とポートフォリオ深化への戦略的推進力を示しています。

欧州は規制リーダーシップを通じて重要な存在感を維持しています。附属書1の改定がグローバル無菌規範を導き、Syntegonなどの機器メーカーはすぐに使用可能要件に合わせた製品を提供し、ノータッチ命令を満たしながら毎分400ユニットの出力を達成しています。MünnersstadtプラントへのNiproの投資は欧州PFS供給を拡大し、エネルギー効率的な洗浄ラインなどの持続可能な実践を強調しています。ISPEとEU研究助成金に支援されたデジタルツインプロジェクトは、地域の革新エコシステムを示しています。

アジア太平洋地域は2030年まで11.15%の年平均成長率で最も急成長している地域です。中国のNMPA標準YY 1001-2024は厳格な注射器品質指標を枠組み化し、準拠した国内需要を促進しています。WuXi BiologicsはSA25ワークセル購入後わずか15か月でGMPリリースを達成し、地域実行速度を強調しています。Samsung BiologicsとDaiichi Sankyoは、2028年までに世界のバイオ医薬品生産能力の45%をアジアに固定する数十億ドル規模の拡張の見出しを飾っています。政府インセンティブと相まって、これらの投資はアジア太平洋地域を注射器充填機市場の重要なハブとして固めています。

競争環境

市場の断片化と高まる統合が共存しています。技術差別化、規制熟練度、およびサービス幅が純粋な製造規模を上回ります。BDによるEdwards Lifesciences Critical Care部門の42億米ドル買収は、デバイス、ディスポーザブル、および充填ソリューションを一つ屋根の下で供給することを目的とした垂直統合を強化します。SyntegonはRTU機器に焦点を当て、Cytivaはほぼ完璧な合格率を提供するロボットワークセルを進歩させ、専門化パスを強調しています。

特許活動はサーボアクチュエーションと単回使用モジュール設計周りに集中し、段階的ながら商業的に関連する革新のパイプラインを示しています。中堅プレイヤーはニッチ専門知識を活用し、例えばGroningerのflexfillシステムにより、機敏性が量を上回るバイオテックおよび病院契約を獲得しています。一方、ARxIUMやNewIconなどの自動化サプライヤーは下流の病院ニーズに対応し、従来の製薬機器ベンダーを超えて競争領域を拡大しています。

企業が完全なソリューションを求める中、戦略的パートナーシップが拡散しています。BDは高粘度オートインジェクターでYpsomedと協力し、容器科学と送達技術を統合しています。IMA GroupのSarong買収は、充填仕上げラインを補完する熱成形および坐薬機能を強化します。流動的な競争環境は、デジタル分析、RTU互換性、およびサービス契約を統合して顧客ロックインを深める企業を報います。

注射器充填機業界リーダー

-

Nordson Corporation

-

Romaco Group

-

Added Pharma B.V.

-

OPTIMA packaging group GmbH

-

Automated Systems of Tacoma (AST)

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年5月:SyntegonはRTUネスト注射器向けに調整されたMLD Advanced充填機を発売し、統合秤量機能で毎分400本の注射器に到達。

- 2025年5月:NiproはMünnersstadtで注射器生産を拡張し、ラインを追加し100名のスタッフを雇用。

- 2025年4月:West Pharmaceutical Servicesは1,000万米ドルの関税負担にもかかわらずガイダンスを引き上げ。

- 2025年2月:Argonaut Manufacturing Servicesは無菌充填仕上げ能力拡大のため4,500万米ドルを確保。

グローバル注射器充填機市場レポート範囲

注射器充填機は、事前滅菌注射器を所望の薬物で充填します。また、製薬および病院薬局などの業界向けに注射器のバッチ充填をユーザーに可能にします。本レポートは、タイプ(自動、半自動、手動)、エンドユーザー業界(製薬、CDMO、その他のエンドユーザー業界)および地域別に市場をセグメント化しています。

| 自動 |

| 半自動 |

| 手動/ベンチトップ |

| サーボ駆動ピストン |

| ペリスタルティックポンプ |

| 時間圧力/体積測定 |

| 真空/重力 |

| 6,000本まで(実験室・臨床) |

| 6,001~18,000本(中規模) |

| 18,000本超(商業高速) |

| 製薬製造会社 |

| バイオテクノロジー企業 |

| 受託開発製造機関(CDMO) |

| 病院および調剤薬局 |

| 北米 | アメリカ | |

| カナダ | ||

| メキシコ | ||

| 欧州 | ドイツ | |

| フランス | ||

| イギリス | ||

| イタリア | ||

| スペイン | ||

| ロシア | ||

| オランダ | ||

| スイス | ||

| その他欧州 | ||

| アジア太平洋 | 中国 | |

| 日本 | ||

| インド | ||

| 韓国 | ||

| オーストラリア | ||

| インドネシア | ||

| タイ | ||

| マレーシア | ||

| その他アジア太平洋 | ||

| 中東・アフリカ | 中東 | サウジアラビア |

| アラブ首長国連邦 | ||

| トルコ | ||

| その他中東 | ||

| アフリカ | 南アフリカ | |

| エジプト | ||

| ナイジェリア | ||

| ケニア | ||

| その他アフリカ | ||

| 南米 | ブラジル | |

| アルゼンチン | ||

| コロンビア | ||

| その他南米 | ||

| タイプ別 | 自動 | ||

| 半自動 | |||

| 手動/ベンチトップ | |||

| 技術別 | サーボ駆動ピストン | ||

| ペリスタルティックポンプ | |||

| 時間圧力/体積測定 | |||

| 真空/重力 | |||

| 出力容量別(1時間当たりの注射器数) | 6,000本まで(実験室・臨床) | ||

| 6,001~18,000本(中規模) | |||

| 18,000本超(商業高速) | |||

| エンドユーザー別 | 製薬製造会社 | ||

| バイオテクノロジー企業 | |||

| 受託開発製造機関(CDMO) | |||

| 病院および調剤薬局 | |||

| 地域別 | 北米 | アメリカ | |

| カナダ | |||

| メキシコ | |||

| 欧州 | ドイツ | ||

| フランス | |||

| イギリス | |||

| イタリア | |||

| スペイン | |||

| ロシア | |||

| オランダ | |||

| スイス | |||

| その他欧州 | |||

| アジア太平洋 | 中国 | ||

| 日本 | |||

| インド | |||

| 韓国 | |||

| オーストラリア | |||

| インドネシア | |||

| タイ | |||

| マレーシア | |||

| その他アジア太平洋 | |||

| 中東・アフリカ | 中東 | サウジアラビア | |

| アラブ首長国連邦 | |||

| トルコ | |||

| その他中東 | |||

| アフリカ | 南アフリカ | ||

| エジプト | |||

| ナイジェリア | |||

| ケニア | |||

| その他アフリカ | |||

| 南米 | ブラジル | ||

| アルゼンチン | |||

| コロンビア | |||

| その他南米 | |||

レポートで回答される主要な質問

注射器充填機市場の現在の規模は?

注射器充填機市場は2025年に19.5億米ドルに達し、2030年には28.0億米ドルに到達すると予測されています。

どの自動化タイプが最大のシェアを占めているか?

自動注射器充填システムは2024年に64.58%のシェアでリードし、9.67%の年平均成長率で急速に成長を続けています。

なぜサーボ駆動ピストン機械の需要が高いのか?

幅広い粘度範囲にわたって精密な体積制御を提供し、2024年に44.56%の市場シェアを占め、10.17%の年平均成長率で成長しています。

どの地域が最も急速に拡大しているか?

アジア太平洋地域は規制調和と大規模生産能力拡張により、2030年まで11.15%の最高地域年平均成長率を示しています。

最終更新日: