北米段ボール包装市場分析

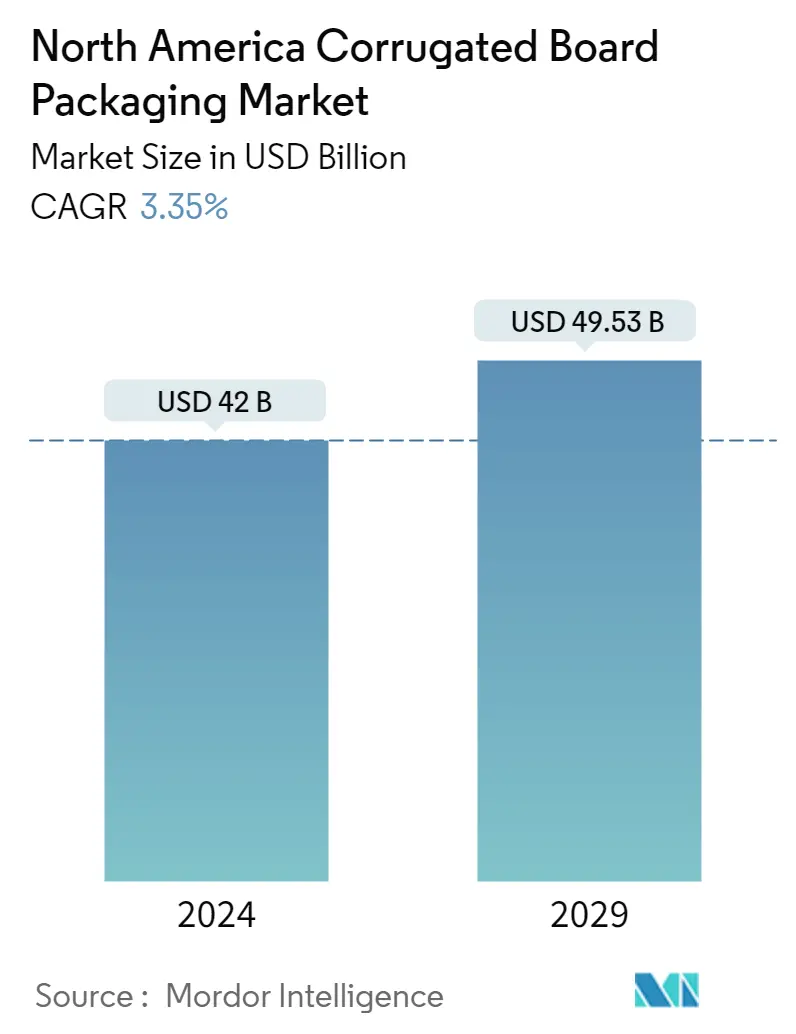

北米の段ボール包装市場の市場規模はbillion年に7 USD 1.28と推定され、billion年には2024 USD 8.94に達し、予測期間中(47.32%-2024)に2029のCAGRで成長すると予測されている。

市場規模は、北米における段ボール包装の消費額を反映しています。

段ボール梱包は、さまざまな商品を保護し、輸送するための柔軟で経済的な方法です。段ボールは、軽量、生分解性、リサイクル可能などの特性により、包装ビジネスの重要な部分を占めています。 Shopify のレポートによると、2021 年に北米は 5,526 億ドルを寄与し、e コマース総売上高ではアジアの 8,317 億ドルに次いでいます。近年、電子商取引が重要なプレーヤーとして台頭しています。 Amazon やその他の有名な電子商取引企業は、主要な梱包材として段ボール箱を採用しており、特定の商品についてはプラスチック製の梱包材を使用しています。さまざまな電子商取引企業が使い捨てプラスチックの段ボール箱や紙袋の代替に取り組んでおり、市場の拡大が見込まれる。

人々の多忙なライフスタイルにより、インスタント食品の需要が高まっています。段ボール梱包は製品からの湿気を防ぎ、長い輸送時間に耐えられるため、特に二次または三次梱包において、より良い結果を顧客に提供するために段ボール梱包を採用する企業が増えています。パン、肉製品、その他の生鮮品などの加工食品には、これらの包装材が必要です。したがって、上記のすべての要因が調査対象の市場の需要を促進すると予想されます。

信頼性が高く、耐久性があり、持ち運びが容易な段ボール箱は 1 世紀以上にわたって存在しています。しかし、長寿になると課題も出てきます。段ボールは、段ボール繊維板とも呼ばれ、未使用のセルロース繊維、または使用済みの段ボールやその他の材料からリサイクルされたセルロース繊維から作られています。しかし、セルロース繊維の入手可能性が低いため、森林破壊に対する厳しい森林法が市場の成長を抑制しています。 Global Forest Watch によると、2021 年に米国とカナダはそれぞれ 2,043.92 Kha と 2,524.99 Kha の原生林損失が最も顕著な地域でした。この要因により、この地域での原材料(クラフト紙)の入手可能性に関する懸念が高まることが予想されます。

新型コロナウイルス感染症のパンデミックによって生じた主要な市場推進要因としては、食品包装の増加と、急成長する電子商取引の出荷における段ボールパッケージのニーズの高まりが挙げられます。食料品、医療用品、電子商取引の発送用の包装では、電子商取引プラットフォームでの需要が大幅に急増しました。

北米段ボール包装市場の動向

Eコマース部門からの強い需要

eコマース業界は、過去10年間で突出した産業として台頭してきた。アマゾンのような著名な電子商取引企業は、二次包装に段ボール箱を使用している。段ボール箱の需要は、ホワイトトップやその他の高価値の板紙グレードの高品質なグラフィック機能と強度により、eコマースパッケージングと共に増加すると予想される。段ボールは標準的な箱もあれば、カスタマイズも可能である。カスタマイズはサイズに限らず、フラップや印刷も含まれる。段ボール箱はインクジェット印刷やレーザー印刷に対応しており、eコマースやサブスクリプションeコマースの分野で人気を博している。

COVID-19のパンデミックによるネット販売用包装板の需要増が、段ボール包装業界の成長を促進した。現代経済におけるオンライン小売販売の重要性は、アマゾンの最新のプライムデーによって強調されている。アマゾンをはじめとする販売業者の配送箱はeコマースを反映しており、米国とカナダにおける段ボール包装の需要を押し上げる最も重要な要因の一つとなっている。

Eコマース企業は、使い捨てプラスチックを段ボール箱や紙袋に置き換えることに注力している。このことは、紙・板紙パッケージベンダーに様々な機会をもたらしました。アマゾンは、フラストレーション・フリー・パッケージング・プログラムの中で、段ボール包装の容易なカスタマイズにより、製品に適したサイズの包装を実現し、全体的な物流コストを削減したと述べている。軽い素材は温室効果ガスの削減に役立つ。

段ボール包装の未来によると、Eコマースは2023年に段ボール包装市場にとって実質的かつ高成長の機会になると予想されている。一般的に電子商取引のパッケージ/小売売上に影響を与えた景気減速にもかかわらず、電子商取引の小売売上は増加し続けており、段ボール包装サプライヤーに大きな可能性をもたらしている。

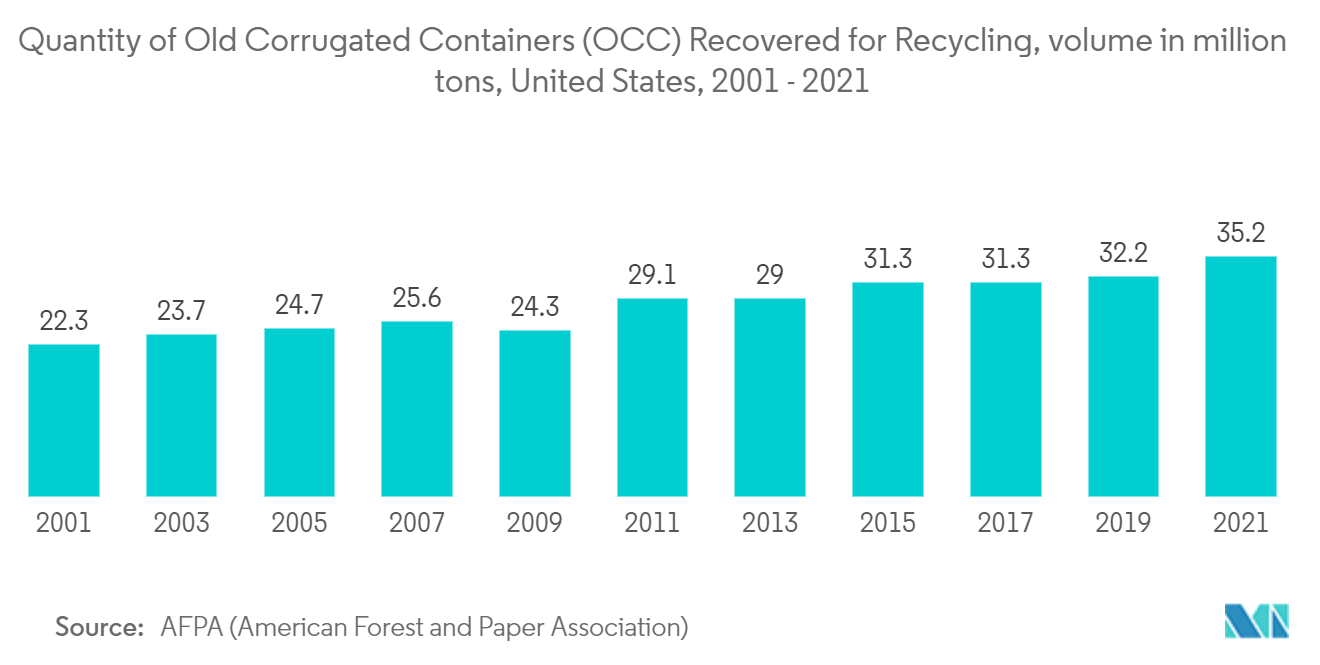

電子商取引における段ボール包装の需要の増加と原材料価格の上昇は、古い段ボール容器(OCC)の回収とリサイクルの必要性を煽った。例えば、米国森林製紙協会によると、2021年に米国でリサイクルのために回収された古い段ボール(OCC)は3,500万トンを超え、2001年と比較して約1,300万トン増加した。

米国が大きなシェアを占める

米国は人口が多く、この地域の段ボール業界にとって大きな顧客基盤を生み出しているため、北米の段ボール箱市場をリードすると予想されている。米国は北米の主要地域の一つであり、環境安全に対する政府の取り組みにより紙市場が成長する兆しを見せている。生分解性で持続可能な包装材料に対する人々の嗜好の変化により、紙の需要が伸びている。

米国商務省によると、米国の宅配便・メッセンジャーの営業収入は2020年の1,173億米ドルから2021年には1,379億米ドルを超えた。UPSは米国最大の宅配・配達サービス業者で、市場の37%以上を占め、次いでフェデックスの33%となっている。これらの数字は、米国で段ボール箱の需要が高いことを示している。

国連食糧農業機関によると、2021年に米国で消費された紙・板紙は6,560万トンを超えた。これは2020年と比較して3%以上の増加である。中国に次ぐ世界第2位の紙・板紙消費国は米国である。

そのため、紙・板紙の消費量は2019年末から2020年末まで落ち込んだものの、COVID-19パンデミックの悪影響により昨年から市場は回復している。この増加は、段ボール包装業界の旺盛な需要によるものである。

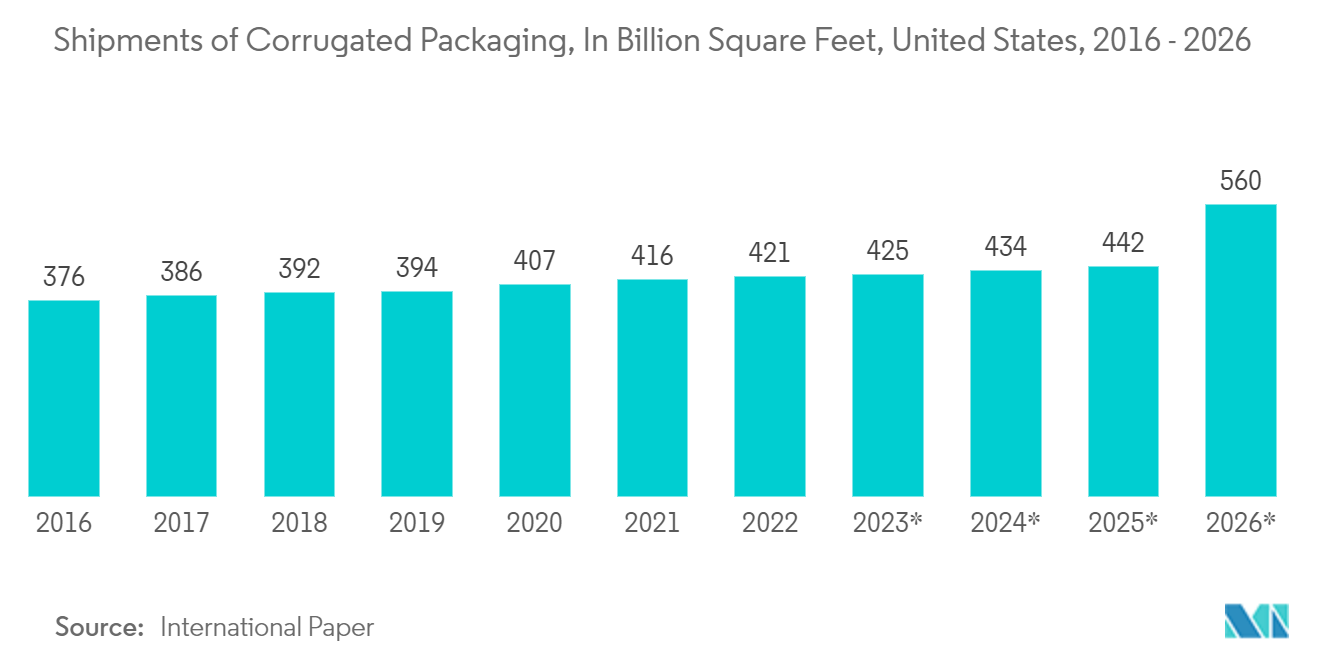

米国からの段ボール箱輸出も着実に増加している。段ボールと段ボールの国内トップサプライヤーであるInternational Paper社によると、米国の段ボール輸出量は4,160億平方フィートである。

北米段ボール包装業界の概要

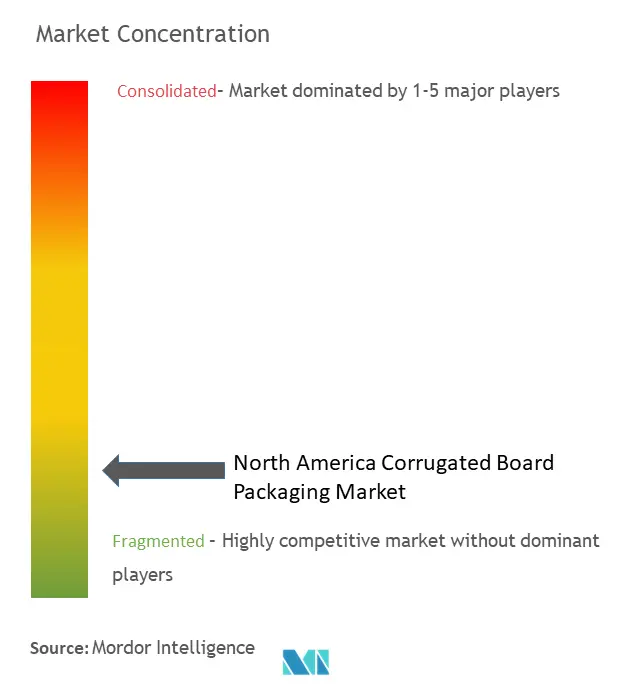

北米の段ボール包装市場は適度に断片化されており、International Paper Company、Packaging Corporation of America、Cascades Inc.などの大手企業が参入している。地元業者は、市場競争の激化に直面している。バイヤーは、多種多様な段ボールサプライヤーの中から選択することができる。各社は、フラップや開口部の種類の面で革新を続けている。Smurfit KappaとSealed Airは、使い捨てプラスチックを箱に置き換えようとしている。

2022年7月、ジョージア・パシフィック社は、ペンシルバニア州ブラッドフォードにある段ボール工場に3,400万米ドルを投資し、大幅なアップグレードを行うと発表した。

2022年6月、モンディPLCは日東電工のパーソナルケアコンポーネント事業(PCC)を企業価値6億1,500万ユーロ(~6億7,041万米ドル)で売却した。この売却により、モンディは保有株式を合理化し、持続可能なパッケージング事業の拡大に集中することができる。

2022年3月、モンディは段ボール事業に2億8,000万ユーロ(~3億5,023万米ドル)を投資し、長期的な拡大目標を加速させた。コルゲーテッド・ソリューションズは、工場ネットワーク全体で1億8500万ユーロ(~2億167万米ドル)、モンディ・スウィエチエコンテナーボード工場で9500万ユーロ(~1億0355万米ドル)を投資し、総生産能力と倉庫能力を増強し、リードタイムの短い顧客により良いサービスを提供するため、自動化と内部資材プロセスを近代化した。

北米段ボール包装市場のリーダーたち

International Paper Company

Mondi PLC

Smurfit Kappa Group

DS Smith PLC

WestRock Company

- *免責事項:主要選手の並び順不同

北米段ボール包装市場ニュース

2023年2月、カナダの段ボール会社クルーガー・パッケージング社は、カナダのモントリオールにあるターコット広場の段ボール工場をアップグレードする計画を明らかにした。同工場に先進的な機械学習と人工知能技術を導入し、既存の製造設備をアップグレードする計画だった。プロジェクト費用は3,000万カナダドル(2,240万米ドル)と見積もられている。

2022年2月、ジョージア・パシフィック社は、ミシガン州オウソの段ボール工場に大規模な投資を行った。より新しい設備により、同工場の処理能力と印刷適性が強化され、顧客のニーズによりよく応えることができるようになる。この投資には、新しいコルゲーター、コンバーター、シングルフェーサー、プレヒーター、糊付機、制御システム、そして現在のシングルフェーサーとユニタイザーのアップグレードが含まれる。Owosso社は、ダブルウォール機能を可能にし、既存顧客に拡張製品を提供することで、顧客ベースを拡大することができる。

北米の段ボール包装産業のセグメント化

段ボール包装は、さまざまな製品を保護、保存、輸送するための多用途でコスト効率の高い方法である。軽量、生分解性、リサイクル性といったこの包装の利点により、現代生活には欠かせない要素となっている。

この調査では、同市場で事業を展開するベンダーが提供する段ボール包装の売上高を追跡している。市場はエンドユーザー産業(加工食品、生鮮食品と青果物、飲料、紙製品、電気製品)と地域によって区分されている。COVID-19パンデミックの影響も現在の市場推定と将来の成長予測に考慮されている。

北米の段ボール包装市場は、エンドユーザー産業別(加工食品、生鮮食品・青果物、飲料、紙製品、電気製品)、国別(米国、カナダ、メキシコ)に区分されています。市場規模および予測は、すべてのセグメントについて金額(10億米ドル)で提供しています。

| 加工食品 |

| 生鮮食品と農産物 |

| 飲料 |

| 紙製品 |

| 電気製品 |

| その他のエンドユーザー産業 |

| アメリカ |

| カナダ |

| メキシコ |

| エンドユーザー業界別 | 加工食品 |

| 生鮮食品と農産物 | |

| 飲料 | |

| 紙製品 | |

| 電気製品 | |

| その他のエンドユーザー産業 | |

| 国別 | アメリカ |

| カナダ | |

| メキシコ |

北米段ボール包装市場調査FAQ

北米の段ボール包装市場の規模はどれくらいですか?

北米の段ボール包装市場規模は、2024年に420億米ドルに達し、3.35%のCAGRで成長し、2029年までに495億3000万米ドルに達すると予想されています。

現在の北米段ボール包装市場の規模はどれくらいですか?

2024 年の北米段ボール包装市場規模は 420 億米ドルに達すると予想されています。

北米段ボール包装市場の主要プレーヤーは誰ですか?

International Paper Company、Mondi PLC、Smurfit Kappa Group、DS Smith PLC、WestRock Companyは、北米段ボール包装市場で活動している主要企業です。

この北米段ボール包装市場は何年をカバーしており、2023年の市場規模はどれくらいですか?

2023年の北米段ボール包装市場規模は406億4,000万米ドルと推定されています。このレポートは、北米段ボール包装市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。レポートはまた、北米段ボール包装市場の年間市場規模を予測します 2024年、2025年、2026年、2027年、2028年そして2029年。

最終更新日:

私たちのベストセラーレポート

北米段ボール包装産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の北米段ボール包装市場シェア、規模、収益成長率の統計。北米段ボール包装分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。