インド中古車市場規模・シェア

Mordor Intelligenceによるインド中古車市場分析

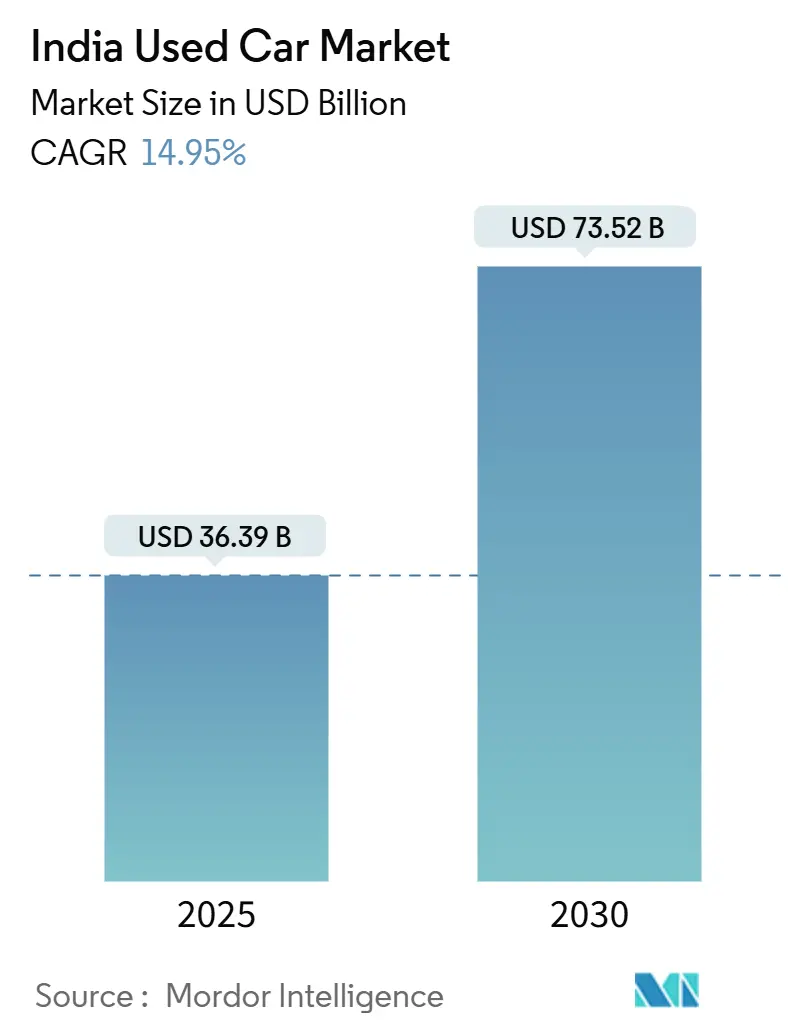

インド中古車市場は2025年に363億9,000万米ドルで、2030年までに735億2,000万米ドルに達し、年平均成長率14.95%を実現する予測です。急速なデジタル化、新車価格の上昇、与信アクセスの拡大、燃料ミックス選好の変化が市場動向を継続的に再構築しています。組織化された販売業者とオンラインプラットフォームが、透明な価格設定、組み込み型融資、保証サービスにより消費者信頼を高めることで、従来の地元業者の優位性を侵食しています。特に30万~50万ルピー価格帯での供給制約により年間再販価格が8~10%上昇する一方、廃車政策とGST変更が買い替えサイクルを加速し、大規模事業者に有利に働いています。SUV、コンパクトクロスオーバー、バッテリー電気自動車モデルが製品ミックスを拡大し、対象顧客基盤を拡張することで新たな成長層を追加しています。

主要レポート要点

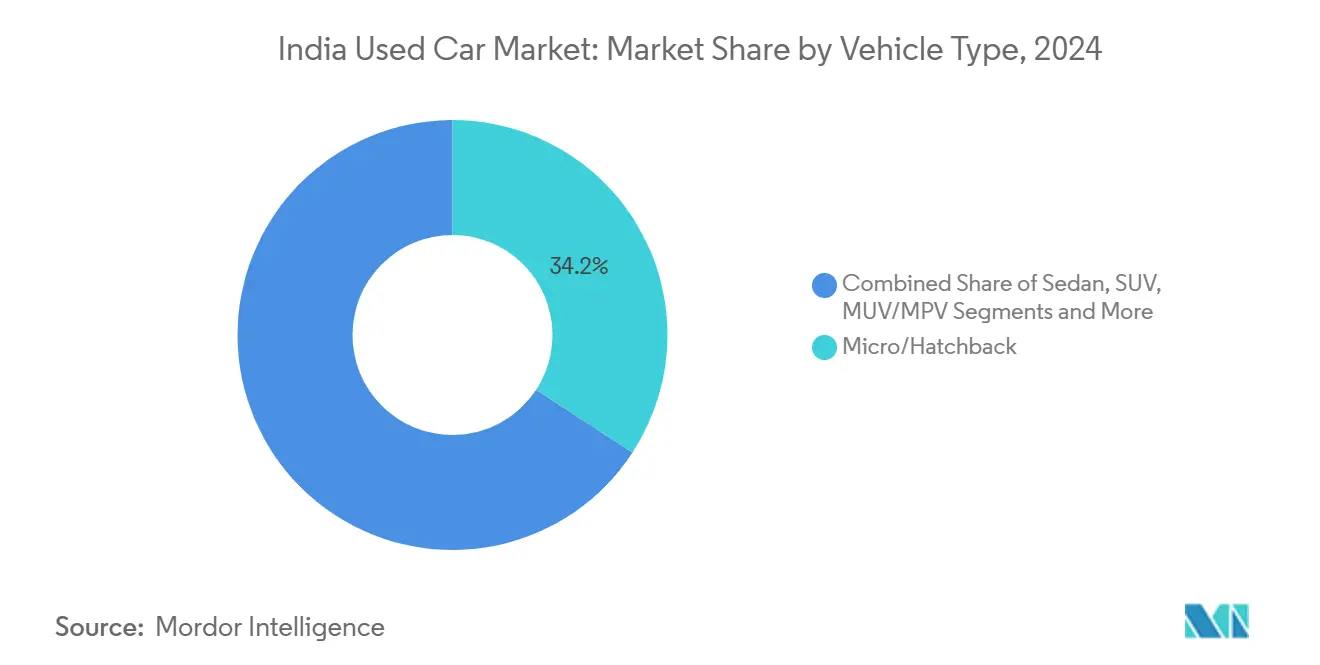

- 車両タイプ別では、軽自動車/ハッチバックが2024年のインド中古車市場で34.23%の市場シェアで首位を占める一方、SUVは2025年から2030年にかけて16.20%の年平均成長率で成長軌道にあります。

- 販売業者タイプ別では、未組織の地元販売業者が2024年のインド中古車市場シェアの71.43%を占める一方、オンラインプラットフォームは2030年まで最速の27.50%年平均成長率を記録する見込みです。

- 燃料別では、ガソリン車が2024年のインド中古車市場シェアの61.47%を占有し、バッテリー電気自動車は35.60%の年平均成長率での拡大が予測されています。

- 車両年式別では、3~5年の車両が2024年のインド中古車市場シェアの46.24%を占めて流動性の中核を維持し、3年未満の車両は19.20%の年平均成長率で上昇します。

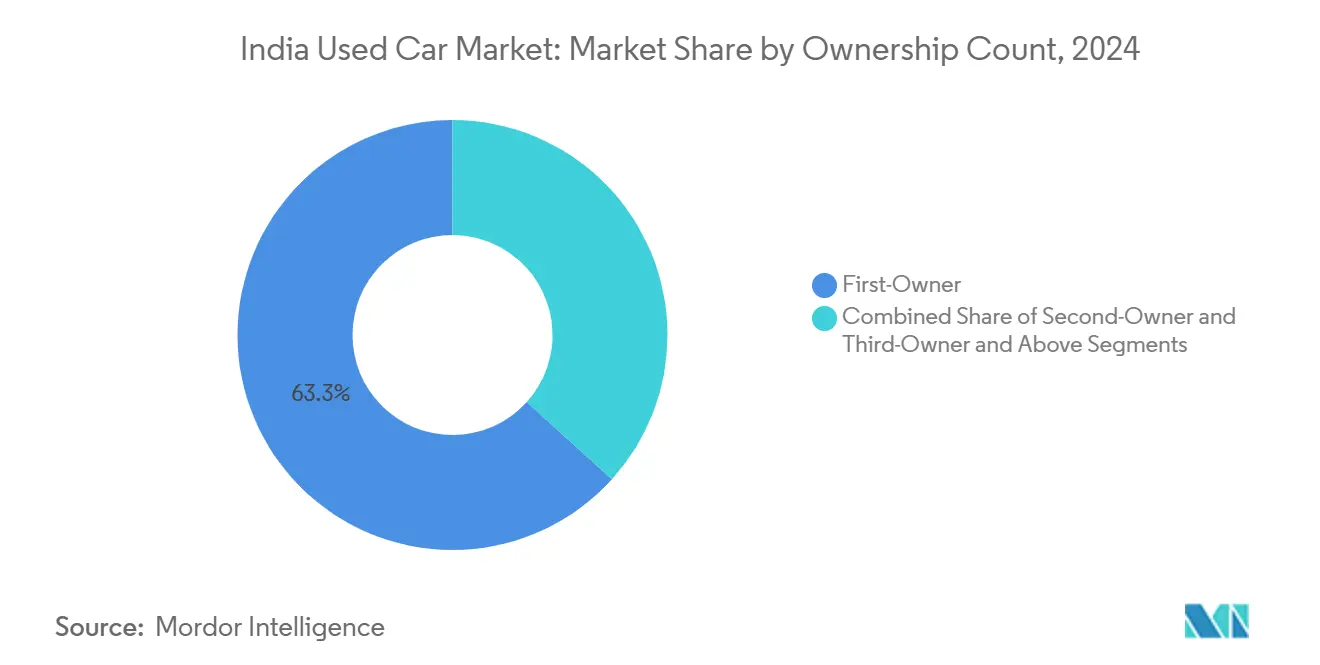

- 所有回数別では、初回所有者車両が2024年のインド中古車市場で市場シェアの63.32%を占め、15.70%の年平均成長率で上昇する見込みです。

- 価格帯別では、30万~50万ルピーセグメントが2024年のインド中古車市場の市場シェアの43.45%を占め、120万ルピー超の価格帯は15.85%の年平均成長率見通しを示しています。

- トランスミッション別では、マニュアル車が2024年のインド中古車市場で69.20%のシェアを占める一方、オートマチック車は16.50%の年平均成長率を記録します。

- 地域別では、北インドが2024年のインド中古車市場で収益シェアの36.50%を占め、北東インドは2030年まで最速の18.50%年平均成長率を記録すると予測されています。

インド中古車市場トレンドと洞察

ドライバー影響分析

| ドライバー | 年平均成長率予測への影響(約%) | 地理的関連性 | 影響時期 |

|---|---|---|---|

| 組織化・デジタル小売プラットフォームの台頭 | +3.2% | 全国、デリー首都圏、ムンバイ、ベンガルールで早期利益 | 中期(2~4年) |

| 高い新車価格と加速する減価償却 | +2.8% | 全国、特にティア2・ティア3都市への影響 | 短期(2年以下) |

| 与信アクセス拡大とフィンテック融資 | +2.1% | 全国、都市市場でより強い浸透 | 中期(2~4年) |

| 価値保持におけるSUVへの選好拡大 | +1.9% | 全国、北インド・西インド主導 | 長期(4年以上) |

| 車両廃車政策による回転率加速 | +1.7% | 全国、北インドでより大きな影響 | 長期(4年以上) |

| モビリティフリートの処分とサブスクリプション返却 | +1.4% | 大都市圏とティア1都市部 | 短期(2年以下) |

| 情報源: Mordor Intelligence | |||

組織化・デジタル小売プラットフォームの台頭

デジタル変革により従来の不透明な市場で前例のない透明性が生まれ、組織化小売は2030年までに市場シェアを30%から50%に拡大すると予想されています。Cars24の50億ルピー技術投資と100名以上の技術専門家採用は、リアルタイム査定アルゴリズムと保守追跡システム構築に必要な資本集約性を実証しています[1]"Cars24 Plots INR 5 Billion Investment, Hire Over 100 Tech Experts Too", Motoring Trends, motoring-trends.com.。CarTrade Techの年間1億5,000万ユニークユーザー達成とオーガニックトラフィック90%は、資産軽量型デジタルプラットフォームモデルのスケーラビリティを検証しています。デジタルファースト取引への移行は特に女性購入者で顕著で、2024年度第3四半期の35%から46%に増加し、デリー首都圏が48%の女性参加で主導しています。Cars24取引の60%が組み込み融資ソリューションを含むようになり、融資統合が重要になることでプラットフォーム統合が加速しています。ティア2・ティア3都市での技術採用により、従来地元業者に有利だった情報の非対称性が軽減され、価格発見メカニズムの改善を通じて購入者と売却者両方に利益をもたらす市場民主化効果が生まれています。

高い新車価格と加速する減価償却

新車価格圧力が消費者購買決定を根本的に再構築し、中古車販売は2023年度に517万台に達し、2028年度には1,000万台に倍増すると予測されています。平均所有期間が6~8年から4~5年に短縮され、中古車エコシステムに利益をもたらす供給速度の増加が生まれています。Cars24の平均販売価格55万ルピーへの増加はこのプレミアム移行を反映し、価値重視の購入者が最大限の実用性を求める40万~80万ルピー価格帯で売上の40%が集中しています。需給不均衡により年8~10%の価格上昇が発生し、特に所有回数の63%を占める初回購入者が購買力制約の増大に直面しています。減価償却の加速はプレミアムセグメントで最も顕著で、技術陳腐化と機能アップデートがより早い買い替えサイクルを促進しています。市場動向は中古車が車両所有への主要参入点となりつつあることを示唆し、新車販売は初回購入者よりも買い替え購入者への集中が増しています。

与信アクセス拡大とフィンテック融資

融資浸透率は2020年の75%から80%に増加し、電気自動車の8.15%から従来車の8.35%の金利を提供する公的部門銀行の積極的融資に牽引されています。NBFCは新車融資で市場シェアを失う一方、銀行が査定の複雑さから通常避ける中古車セグメントに注力しています。CarDekhoのRupyyプラットフォームは2025年度に中古商用車融資への参入を計画し、6兆ルピーの中古車融資市場で20%の市場シェアを目指しています。デジタル融資プラットフォームは従来数週間かかっていた承認プロセスを数時間に短縮し、組み込み融資が組織化事業者の競争差別化要因となっています。中古車融資市場は25%の年平均成長率で成長し、全体市場成長率を大幅に上回ると予測されています。フィンテック統合によりリアルタイム信用スコアリングとリスク評価が可能となり、書類要件を削減し、顧客体験を改善する一方、ティア2・ティア3都市の従来サービス不足セグメントへの与信アクセスを拡大しています。

価値保持におけるSUVへの選好拡大

中古車セグメントでのSUV需要は幅広い消費者選好変化を反映し、コンパクトSUVは2025年第1四半期に20%の成長を記録し、生産終了したFord EcoSportが主導し、Tata Nexon、Hyundai Venueが続いています。SUVは現在、非大都市圏での中古車購入の約40%を占め、認識される価値保持力と汎用性が牽引しています。より高い最低地上高と堅牢な構造品質への選好は、道路インフラが課題となるティア2・ティア3都市で特に共感を得ています。価値保持特性により、車両を減価償却資産ではなく投資資産と考える購入者にSUVが魅力的となっています。Maruti Suzukiの2026年度予定の7人乗りGrand Vitara発売は、この傾向に対するOEMの認識を示し、新車と最終的な中古車市場需要の両方を捉える位置づけを行っています。SUV選好により中古車市場内でのセグメント化が生まれ、60万~80万ルピー価格のコンパクトSUVがベンガルール、ハイデラバード、プネなどの都市で特に強い需要を示しています。

制約影響分析

| 制約 | 年平均成長率予測への影響(約%) | 地理的関連性 | 影響時期 |

|---|---|---|---|

| 品質の不透明性と走行距離詐欺 | -2.3% | 全国、特に未組織販売業者取引への影響 | 中期(2~4年) |

| 8年超車両への融資制限 | -1.8% | 全国、農村・準都市部でより大きな影響 | 長期(4年以上) |

| 厳格な排出・ZEV規制による旧ICE在庫価値下落 | -1.5% | 全国、厳格な規制のある大都市でより大きな影響 | 中期(2~4年) |

| マイクロモビリティと配車サービスによる初回車両需要減少 | -1.2% | 大都市圏とティア1都市部 | 長期(4年以上) |

| 情報源: Mordor Intelligence | |||

品質の不透明性と走行距離詐欺

情報の非対称性は市場拡大の主要障壁であり続け、市場シェアの70%を支配する未組織セグメントで品質評価の課題が特に深刻です。従来の検査手法は標準化を欠き、市場参加を制限し、正当な販売業者の価格決定力を制約する消費者不信を生んでいます。デジタルプラットフォームは標準化検査プロトコルに多額投資し、Cars24は200項目検査プロセスとライブオークション機構を実装して競争力ある価格透明性を確保しています。インド自動車業界でのブロックチェーン技術採用は不変記録管理による追跡可能性懸念に対処できますが、グローバル自動車大手と比較して実装は限定的です[2]Paritosh Dhondiyal, "Blockchain Use Cases Explorative Study for Indian Automotive Industry", International Journal of Engineering Applied Sciences and Technology, ijeast.com. 。品質不透明性問題は8年超車両で最も顕著で、機械状態評価には多くの購入者が不足する専門知識が必要です。消費者教育と標準化格付システムが競争差別化要因として浮上し、組織化事業者が技術を活用して信頼を構築し、未組織代替手段に対するプレミアム価格を正当化しています。

8年超車両への融資制限

年式ベースの融資制限により、残存価値の不確実性のため銀行が通常8年超車両への融資を避けることで、古い車両カテゴリーの流動性を制約する人為的市場セグメント化が生まれています。この融資ギャップにより購入者層を制限し、古い車両の価格を押し下げる現金取引を強制し、機械的状態が優れている可能性があるにも関わらず与信依存消費者の犠牲で現金豊富な購入者に利益をもたらす市場非効率性を生んでいます。Shriram Transport Financeなどのノンバンクが中古車セグメントでの融資実行の97%を報告し、専門貸付業者がこのギャップを埋めているが、より高い金利でです。融資制約は代替資金源への限定的アクセスで機関与信により多く依存する農村・準都市部で特に深刻です。デジタル融資プラットフォームは車両年式のみに依拠せず車両状態と購入者プロファイルを評価する代替信用スコアリングモデルを通じてこのギャップへの対処を開始しています。この制限により、融資利用可能性により新しい車両がプレミアム査定を享受する一方、古い車両は機械的状態が優れている可能性があるにも関わらず人為的価格圧迫に直面する二層市場が生まれています。

セグメント分析

車両タイプ別:SUVがプレミアム移行を牽引

軽自動車/ハッチバックはエントリーレベルモビリティソリューションとしての役割を反映して2024年に34.23%の市場シェアを占める一方、SUVは価値保持認識と汎用性需要に牽引されて最速の16.20%年平均成長率(2025~2030年)を示しています。Ford EcoSportの2021年の生産終了にも関わらず継続する人気は、実証済みの信頼性とサービスネットワーク利用可能性により特定モデルが強い再販需要を維持することを示しています。セダンは消費者がSUVとハッチバックに移行することで選好が衰退し、最低地上高と荷物柔軟性を優先する若い購入者の間で従来の三ボックスデザインが魅力を失っています。MUV/MPVセグメントは合弁家族構造が依然として一般的なティア2都市でニッチ商用・大家族要件に対応し、安定した需要を維持しています。

高級・スポーツカーセグメントは大都市圏での願望購買から利益を得て、BMW、Audi、Mercedes-Benzがブランドエクイティを維持しながらこの需要を捉えるため認定中古車プログラムを確立しています。セグメント化は、SUVの従来の制限に対処する燃費向上と乗り心地改善に支えられ、SUVが価格帯全体で支配的ボディスタイルとなる幅広い自動車トレンドを反映しています。消費者選好進化は特にコンパクト・中型カテゴリーでSUV市場シェアの継続的拡大を示唆し、メーカーが新車と最終的中古車需要の両方を捉えるため新モデルを投入しています。

注記: 全個別セグメントのシェアはレポート購入時に利用可能

販売業者タイプ別:デジタル破壊が加速

未組織地元販売業者は市場の断片化された性質と高価値取引での個人関係への消費者選好を反映して2024年に71.43%の市場シェアを維持しています。オンラインプラットフォームは中古車取引での従来の痛点に対処する透明性イニシアチブと融資統合に牽引されて最速の27.50%年平均成長率(2025~2030年)を達成しています。OEM認定フランチャイズプログラムはブランド信頼と標準化プロセスを活用して、保証された車両状態と保証カバレッジのプレミアムを支払う意思がある品質重視購入者を捉えています。大型マルチブランドオフライン販売業者はOEMプログラムより幅広い選択肢を提供しながらオンラインプラットフォームが提供できない物理検査機能を提供する中間地点を占めています。

デジタルプラットフォームが技術インフラと顧客獲得に多額投資し、Cars24の50億ルピー投資が市場リーダーシップに必要な資本要件を実証することで販売業者ランドスケープは急速な進化を経験しています。CarTrade Techのオーガニックトラフィック90%での年間1億5,000万ユニークユーザーは、デジタルプラットフォームモデルのスケーラビリティと顧客獲得効率性を検証しています。組織化事業者が未組織販売業者が対応できない融資、ロジスティクス、顧客サービスでの規模優位性を獲得することで市場統合は不可避に見えます。しかし、地元販売業者の根付いた関係とコスト優位性を考慮すると移行タイムラインは不確実のままです。

燃料タイプ別:電気移行が複雑性を生む

ガソリン車は広範な給油インフラと消費者慣れ親しみから2024年に61.47%の市場シェアで優位を占める一方、バッテリー電気自動車は現在の低ベースにも関わらず例外的な35.60%年平均成長率(2025~2030年)を示しています。EV成長軌道は再販価値懸念からの逆風に直面し、EV所有者の51%が充電不安と保守コストによりICE車両への切り替えを検討しています。ディーゼル車は排出規制とより高い取得コストにより選好が衰退していますが、商用用途と長距離使用シナリオでは魅力を維持しています。CNG車は規制支援とコスト優位性が採用を促進するデリー首都圏で特に、確立されたインフラがある市場でニッチポジションを占めています。

ハイブリッド車は航続距離不安に対処しながら燃費利益を提供する移行技術を代表していますが、より高い取得コストと限定的モデル利用可能性により市場浸透は限定的です。燃料タイプセグメント化はインフラ制限とコスト考慮が明確な技術勝者ではなく複数の実行可能なパワートレインオプションを生む、インドのエネルギー移行複雑性を反映しています。市場動向は充電インフラ拡大とバッテリーコスト低下に伴い電気自動車採用が加速する中での近期ICE優位の継続を示唆しています。しかし、現在の再販価値の課題を考慮すると移行タイムラインは不確実のままです。

車両年式別:供給集中が価格設定を促進

3~5年車両は減価償却が取得コストを削減しながら信頼性が高く融資アクセスが維持される最適点を代表して、2024年に46.24%の市場シェアを占めています。3年未満セグメントは技術進歩と選好変化により消費者がより頻繁にアップグレードすることでより早い所有権回転に牽引されて19.20%年平均成長率(2025~2030年)を達成しています。6~8年車両は購入者層を制限し価格を押し下げる融資制約に直面し、現金購入者に機会を生む一方市場流動性を削減しています。8年超セグメントは機械的状態が優れている可能性があるにも関わらず現金取引を強制し人為的価格圧迫を生む深刻な融資制限に直面しています。

年式ベースの市場セグメント化は車両有用性ではなく融資業界慣行を反映し、組織化事業者が代替信用スコアリングと専門融資パートナーシップを通じて対処を開始している非効率性を生んでいます。車両廃車政策は古い車両処分へのインセンティブを提供することで追加的複雑性を生み、高年式カテゴリーでの供給を削減する可能性がある一方、新車取得コストを削減できる証明書利益を生成します[3]"The Ministry of Road Transport and Highways launches the Voluntary Vehicle Modernization Program or Vehicle Scrapping Policy", Ministry of Road Transport & Highways, pib.gov.in. 。市場進化は消費者がコスト、信頼性、融資利用可能性間の最適バランスを求める中での3~5年セグメントでの継続的集中を示唆しています。しかし、デジタルプラットフォームは改良されたリスク評価機能を通じて古い車両カテゴリーへの融資アクセスを拡大する可能性があります。

所有回数別:初回所有者プレミアムが持続

初回所有者車両は既知の保守履歴と単一所有者ケアを持つ車両への消費者選好を反映して2024年に63.32%の市場シェアを占め、最速の15.70%年平均成長率(2025~2030年)を維持しています。2回目所有者車両は初回購入者が手頃な代替手段を求める中で最大の成長機会を代表する一方、3回目所有者以上カテゴリーは保守品質と残存有用寿命への懸念増加に直面しています。所有回数選好は、標準化検査・格付システムなしに購入者が車両状態の代理として所有履歴を使用する情報非対称性懸念を反映しています。

デジタルプラットフォームは複数所有者車両に信頼を提供する包括的検査プロトコルと保証提供を通じて初回所有者プレミアムの削減に取り組んでおり、市場流動性を拡大し価格効率性を改善する可能性があります。所有セグメント化はまた、確立された市場が通常より良い情報システムと消費者信頼により顕著でない所有回数選好を示すインドの発展途上中古車市場成熟度を反映しています。市場進化は近期での継続的初回所有者選好を示唆しています。しかし、組織化事業者による標準化努力は、検査・保証システムが複数所有者車両への消費者信頼を構築することで段階的にプレミアムを削減する可能性があります。

注記: 全個別セグメントのシェアはレポート購入時に利用可能

価格帯別:中間市場が支配

30万~50万ルピー価格帯は初回購入者とプレミアム機能なしで信頼できる交通手段を求める買い替え購入者の主要購買力ゾーンを代表して、2024年に43.45%の市場シェアを占めています。120万ルピー超セグメントは高級車減価償却が高級機能を中上流階級購入者の手の届く範囲にもたらす願望購買と高級車減価償却に牽引されて15.85%年平均成長率(2025~2030年)を達成しています。30万ルピー未満セグメントは超予算購入者に対応しますが、成長ポテンシャルを制約する品質懸念と限定的融資利用可能性に直面しています。50万~80万ルピーと80万~120万ルピー帯は購入者がコスト意識を維持しながらエントリーレベル車両からアップグレードする進歩セグメントを代表しています。

価格帯動向は中間階級拡大が手頃なセグメントでの需要集中を促進する一方、プレミアムセグメントが高級車減価償却と願望購買から利益を得るインドの所得分布と自動車市場構造を反映しています。需給不均衡は全セグメントで年8~10%の価格上昇を生んでおり、初回購入者需要が利用可能供給を上回る支配的な30万~50万ルピー帯で特に圧力があります。市場進化は経済成長が対応可能購入者層を拡大する中での継続的中間市場支配を示唆しています。しかし、組織化事業者が融資アクセスを改善し取引摩擦を削減することでプレミアムセグメントが加速成長を経験する可能性があります。

トランスミッション別:オートマチック採用が加速

マニュアルトランスミッションはコスト考慮と消費者慣れ親しみを反映して2024年に69.20%の市場シェアを維持する一方、オートマチックトランスミッションは都市混雑と利便性選好に牽引されて16.50%年平均成長率(2025~2030年)を達成しています。オートマチックトランスミッション選好は中古車購入の46%を占めオートマチックハッチバックとコンパクトSUVを強く選好する女性購入者で最も顕著です。大都市圏はマニュアル操作を負担にする交通状況によりより高いオートマチックトランスミッション採用を示す一方、ティア2・ティア3都市はコスト感応性とサービス利用可能性懸念によりマニュアル選好を維持しています。

トランスミッションセグメント化はオートマチックトランスミッションが新車で標準となり、これらの車両が年式を重ねることで中古車市場での供給を増加させる幅広い自動車市場進化を反映しています。CVTとAMTシステムでの技術進歩がマニュアルとオートマチックトランスミッション間のコストと複雑性ギャップを削減し、価格敏感セグメントでの採用率を加速する可能性があります。市場動向は予算セグメントでの継続的マニュアル支配を示唆する一方、オートマチックトランスミッションは新車市場トレンドと消費者選好進化に依存する移行タイムラインでプレミアム・都市重視カテゴリーでシェアを獲得しています。

地域分析

北インドは2024年収益の36.50%を生成し、デリー首都圏の深い販売業者ネットワーク、高い一人当たり所得、買い替えサイクルを加速する廃車リベートなどの政策インセンティブに支えられています。廃車証明書に付随する証明書利益により実効インボイス価格が削減され、所有者をより新しいモデルへと促しています。組織化小売業者とOEM認定アウトレットは成熟した与信エコシステムとデジタル認識を活用してここで迅速に規模を拡大しています。

西インドはムンバイの金融力とグジャラートの製造基盤を活用して全国曲線をわずかに上回る8%の地域成長率を促進しています。より高い可処分所得が高級車回転を促進し、インド中古車市場を押し上げています。都市購入者が検証履歴と玄関先配送を優先するためデジタルプラットフォームが早期牽引を獲得しています。日常通勤に個人モビリティに依存するグジャラートの産業労働力が安定したハッチバック需要を供給しています。

絶対値では小規模ですが、北東インドは改良された高速道路、観光増加、車両所有を刺激する関税利益に牽引されて18.50%の年平均成長率を記録しています。組織化プレゼンスは初期段階のままなので、デジタルプラットフォームは検査・配送に地元ロジスティクスパートナーに依存しています。東部・中央回廊は今後の産業回廊に結び付いた潜在ポテンシャルを明らかにし、ここでは未組織エージェントが依然としてほとんどの取引を成約していますが、スマートフォン普及の上昇がオンラインモデルへの入り口を開いています。従って地域異質性は在庫ミックス、支払い方法、アフターサービスサポートでの調整されたゴートゥマーケット戦術を要求しています。

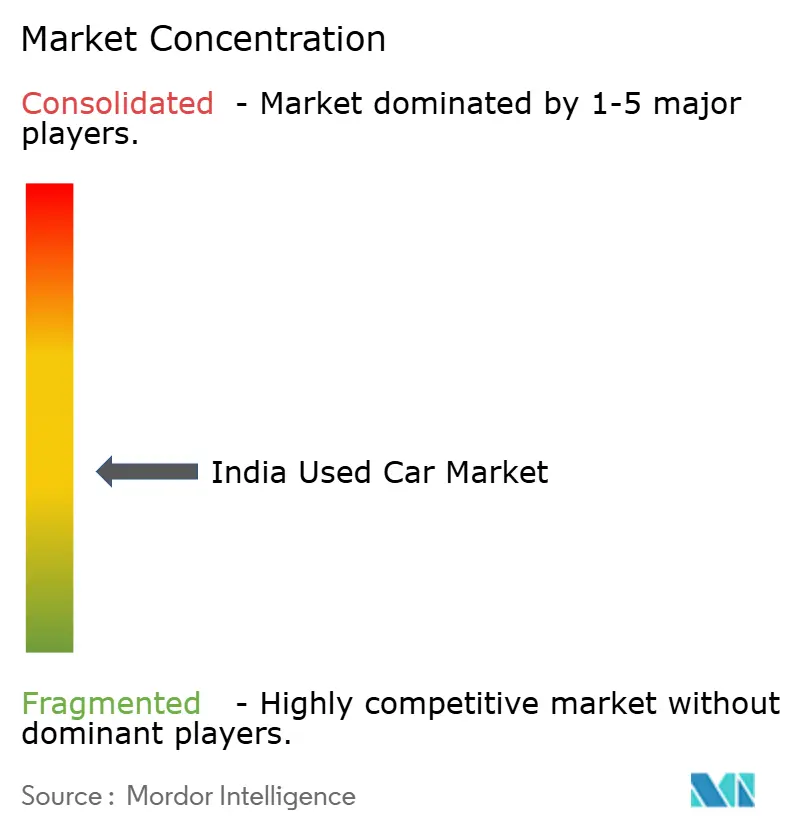

競合ランドスケープ

インド中古車市場は多くの未組織販売業者との高度な断片化が続いています。未組織ブローカーが販売量を支配しますが、規模経済や技術深度を欠いています。Cars24、Spinny、CarTradeが合わせて注目すべきシェアを占め、Cars24単独で年間約20万台を扱い株式公開を準備しています。Maruti True Value、Mahindra First Choiceなどの OEM認定チャネルがブランド信頼を強化し、5~7%の価格プレミアムを受け入れる品質志向顧客を捉えています。

戦略分岐は明確です。技術ファーストプラットフォームは迅速な在庫回転、データ駆動価格設定、全国ロジスティクスを優先しています。OEMプログラムはショールーム拡張と追加サービスのクロスセリングを好みます。従来の販売業者は地元関係、柔軟な交渉、より低いオーバーヘッドに依存しています。GST駆動コンプライアンスと資本ニーズが小規模ブローカーへの圧力として統合が予想されています。

競争兵器は融資提携、保証期間、デジタルリーチに益々軸足を移しています。Cars24の50億ルピー技術支出は車両当たり売上総利益を向上させるAI査定と予測保守エンジンに資金提供しています。CarTradeの資産軽量型モデルは広告とオークション手数料を通じてクラシファイドを収益化し、年間1億5,000万ユニークビジターを誇っています。フィンテック参入者が古い車両融資のギャップを埋める一方、サブスクリプションフリートが組織化事業者に予測可能な間隔での一括供給を提供しています。初期段階ですが、車両履歴のブロックチェーンパイロットが次の信頼飛躍を示唆しています。

インド中古車業界リーダー

-

Cars24

-

Maruti True Value

-

Mahindra First Choice Wheels

-

Hyundai H Promise

-

Spinny

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年1月:CarTrade Techは第3四半期連続利益を報告し、2025年度第3四半期に純利益453.3億ルピーを記録し、中古車市場での資産軽量型デジタルプラットフォームモデルの実行可能性を実証しました。

- 2024年12月:GST評議会は登録販売業者の中古車販売税率を12%から18%に引き上げ、組織化事業者統合を加速する可能性があるコスト圧力を生み出しました。

- 2024年12月:Cars24はリアルタイム車両査定・保守追跡機能を開発するため技術インフラに50億ルピーの投資を発表し、100名以上の技術専門家採用を計画しました。

インド中古車市場レポート範囲

中古車は認定中古車または中古車とも呼ばれ、以前に1人以上の小売所有者によって所有されていた車両です。

インドの中古車市場は車両タイプ、販売業者タイプ、燃料タイプにセグメント化されています。車両タイプ別では、市場はハッチバック、セダン、スポーツユーティリティ車両にセグメント化されています。販売業者タイプ別では、市場は組織化と未組織にセグメント化されています。燃料タイプ別では、市場はガソリンとディーゼルにセグメント化されています。

| 軽自動車/ハッチバック |

| セダン |

| スポーツユーティリティ車両 |

| 多目的車両 |

| 高級・スポーツ |

| OEM認定フランチャイズ |

| オンラインプラットフォーム |

| 大型マルチブランドオフライン販売業者 |

| 未組織地元販売業者 |

| ガソリン |

| ディーゼル |

| CNG |

| ハイブリッド |

| バッテリー電気 |

| 3年未満 |

| 3~5年 |

| 6~8年 |

| 8年超 |

| 初回所有者 |

| 2回目所有者 |

| 3回目所有者以上 |

| 30万ルピー未満 |

| 30万~50万ルピー |

| 50万~80万ルピー |

| 80万~120万ルピー |

| 120万ルピー超 |

| マニュアル |

| オートマチック |

| 北インド |

| 西インド |

| 南インド |

| 東インド |

| 中央インド |

| 北東インド |

| 車両タイプ別 | 軽自動車/ハッチバック |

| セダン | |

| スポーツユーティリティ車両 | |

| 多目的車両 | |

| 高級・スポーツ | |

| 販売業者タイプ別 | OEM認定フランチャイズ |

| オンラインプラットフォーム | |

| 大型マルチブランドオフライン販売業者 | |

| 未組織地元販売業者 | |

| 燃料タイプ別 | ガソリン |

| ディーゼル | |

| CNG | |

| ハイブリッド | |

| バッテリー電気 | |

| 車両年式別 | 3年未満 |

| 3~5年 | |

| 6~8年 | |

| 8年超 | |

| 所有回数別 | 初回所有者 |

| 2回目所有者 | |

| 3回目所有者以上 | |

| 価格帯別 | 30万ルピー未満 |

| 30万~50万ルピー | |

| 50万~80万ルピー | |

| 80万~120万ルピー | |

| 120万ルピー超 | |

| トランスミッション別 | マニュアル |

| オートマチック | |

| 地域別 | 北インド |

| 西インド | |

| 南インド | |

| 東インド | |

| 中央インド | |

| 北東インド |

レポートで回答される主要質問

2025年のインド中古車市場規模はどの程度ですか?

インド中古車市場は2025年に363億9,000万米ドルで、2030年までに735億2,000万米ドルに達すると予測されています。

現在市場をリードしている地域はどこですか?

北インドが収益の36.50%を占め、密集した販売業者ネットワークとより高い可処分所得に支えられています。

最も高い成長ポテンシャルを示す燃料タイプは何ですか?

バッテリー電気自動車は35.60%の年平均成長率見通しを持ちますが、ガソリン車が依然として販売台数を支配しています。

廃車政策は供給にどのような影響を与えますか?

廃車インセンティブは15年車の所有者のより早い下取りを奨励し、より若い在庫を注入し組織化チャネルでの品質を安定化させます。

最終更新日: