回路保護部品の市場分析

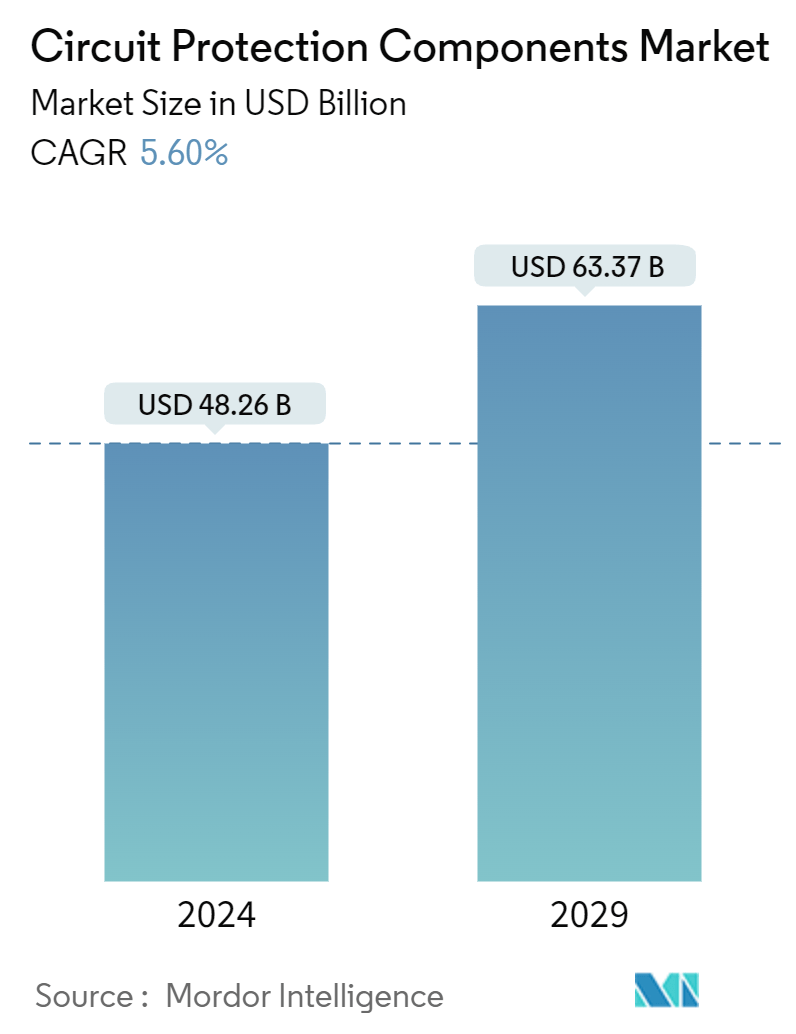

回路保護コンポーネントの市場規模はUSD 48.26 billionと推定され、2029までにはUSD 63.37 billionに達し、予測期間中(2024~2029)に5.60%のCAGRで成長すると予測される。

- 回路保護には、電力変動時に低電圧の電気機器を保護するためのヒューズやサーキットブレーカーの設置が含まれる。定期的な電圧変動は、静電気放電によって機器を損傷し、全体的な寿命を縮める可能性がある。サーキットブレーカー、静電気放電、ヒューズ、サージ保護装置などの回路保護装置(CPD)は、感電死や火災の脅威を根絶するために設置されます。これらは、スマートフォン、コンピューター、ノートパソコン、バッテリーパック、通信システム、携帯電子機器の製造に欠かせない。

- 5G技術の開始に伴い、プレーヤーは、重い通信負荷に対応できる様々な機器を配備することで、通信インフラのアップグレードに集中している。このような機器はコストが高く、電圧変動や過熱によって損傷するため、プレーヤーは製品の損傷を減らし、追加コストを節約するために高度な電流保護ソリューションを選択するようになっている。このような通信セクターからの過電圧保護や突入電流リミッタに対する高いニーズは、対象市場の成長を後押しすると予想される。

- 例えば、2022年2月、欧州委員会は、2030年まで150億ユーロ(171億1,000万米ドル)の官民追加投資を可能にする新たな欧州チップ法を発表した。

- 2022年6月、京セラAVXは新しい双方向部品検索ツールを発表した。このツールは京セラアビックスのウェブサイトの固定ナビゲーションメニューオプションとして利用可能で、パソコン、タブレット、スマートフォンからアクセスできる。この新しい部品検索ツールにより、ユーザーは専門的な技術を駆使して設計されたアンテナ、コンデンサ、回路保護デバイス、フィルタ、カプラ、インダクタなど、実績のある京セラアバックスの豊富なラインアップを迅速かつ簡単に検索できるほか、正規代理店ネットワークから在庫を確認・購入することもできる。

- さらに2022年5月、メトロシルは独自の組み立て済みCTPUエンクロージャーの発売を発表しました。CTセカンダリーの近くに簡単に設置できます。メトロシルのCTPUは、CT開路保護部品として世界を統括していますが、現在では溶接鋼板製エンクロージャに収納された便利な状態で注文できます。

- 自動車の電動化が進むにつれ、過負荷や衝突、短絡、急速充電、通常走行など、あらゆる負荷状況下で車両の安全性を確保する回路保護装置への需要が高まっています。そのため、イートンは2022年5月、電動化車両に回路保護を提供するブレークター回路保護技術を特徴とする電気自動車バッテリー回路保護ソリューション、バッテリーディスコネクトユニット(BDU)を発売した。

回路保護部品の市場動向

自動車が大きな市場シェアを占めると予想される

- ハイブリッド車や電気自動車(EVタイプ)の増加により、環境負荷の低減やECU(電子制御ユニット)の増加が急速に進み、小型化・高性能化が進む電子部品への需要が高まっている。こうした自動車市場の拡大は、回路保護部品メーカーにさらなる成長機会をもたらすだろう。

- 2022年7月、欧州で新たな規則が導入され、新車には交通安全向上のためにさまざまな先進運転支援システムの搭載が義務付けられた。最新の安全規制はEU全域の乗客、自転車利用者、歩行者の保護に役立ち、2038年までに2万5,000人以上の命を救い、少なくとも14万人の重傷者を回避する。

- 北米は世界最大の自動車産業の中心地のひとつである。この地域の経済成長は、乗用車と商用車の販売に影響を与えている。さらに、米エネルギー省によると、2024年5月、米国ではプラグイン車の販売が急増し、合計124,921台が販売された。この数字の内訳は、バッテリー電気自動車(BEV)が98,797台、プラグインハイブリッド電気自動車(PHEV)が26,124台である。2023年5月と比較すると、この販売台数は3.2%増加している。注目すべきは、プラグイン電気自動車(PEV)が同月の国内小型車(LDV)販売台数の8.74%を占めたことである。

- また、中国汽車工業協会によると、2022年4月に中国で販売された乗用車は96万5,000台超、商用車は約21万6,000台で、この数字は前月からそれぞれ48%、42%減少したことになる。このような巨大な自動車販売は、研究された市場が成長する機会を生み出すだろう。

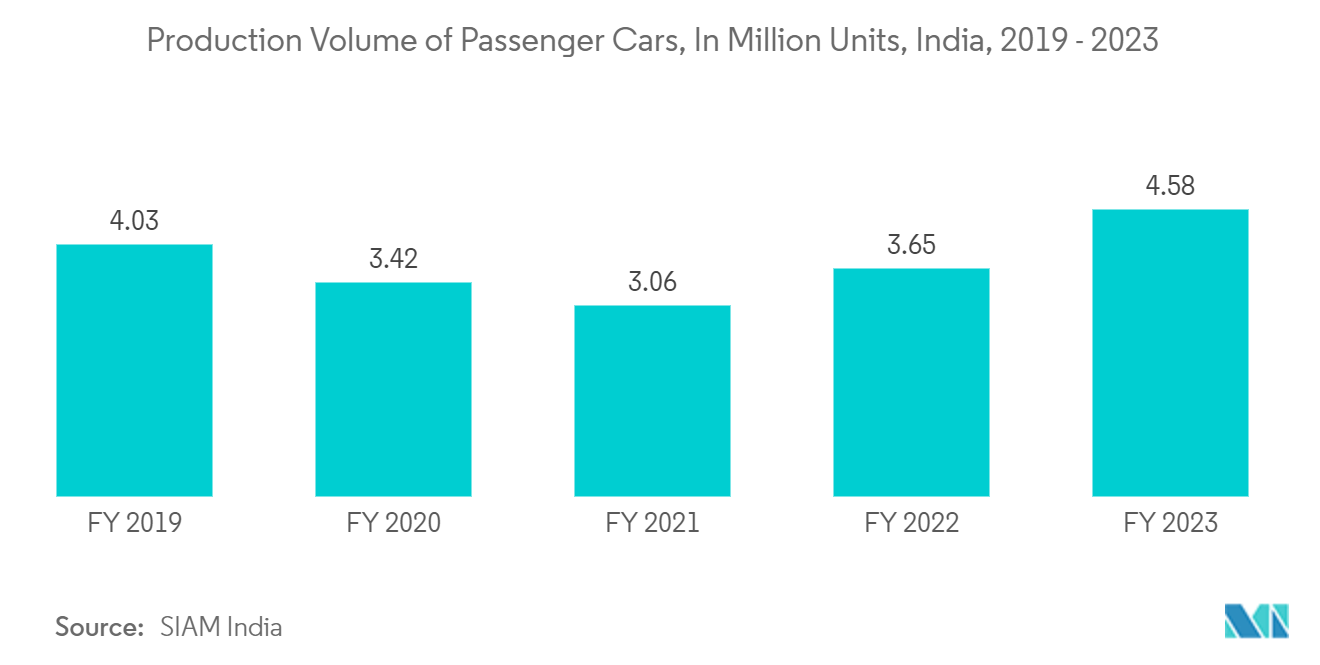

- さらに、SIAMインドによると、2023年、インドは458万台の乗用車を生産していた。同国の自動車部門は、特に2020年と2021年の会計年度において、経済的課題とCOVID-19パンデミックの余波の両方が原因とされる景気後退に直面した。

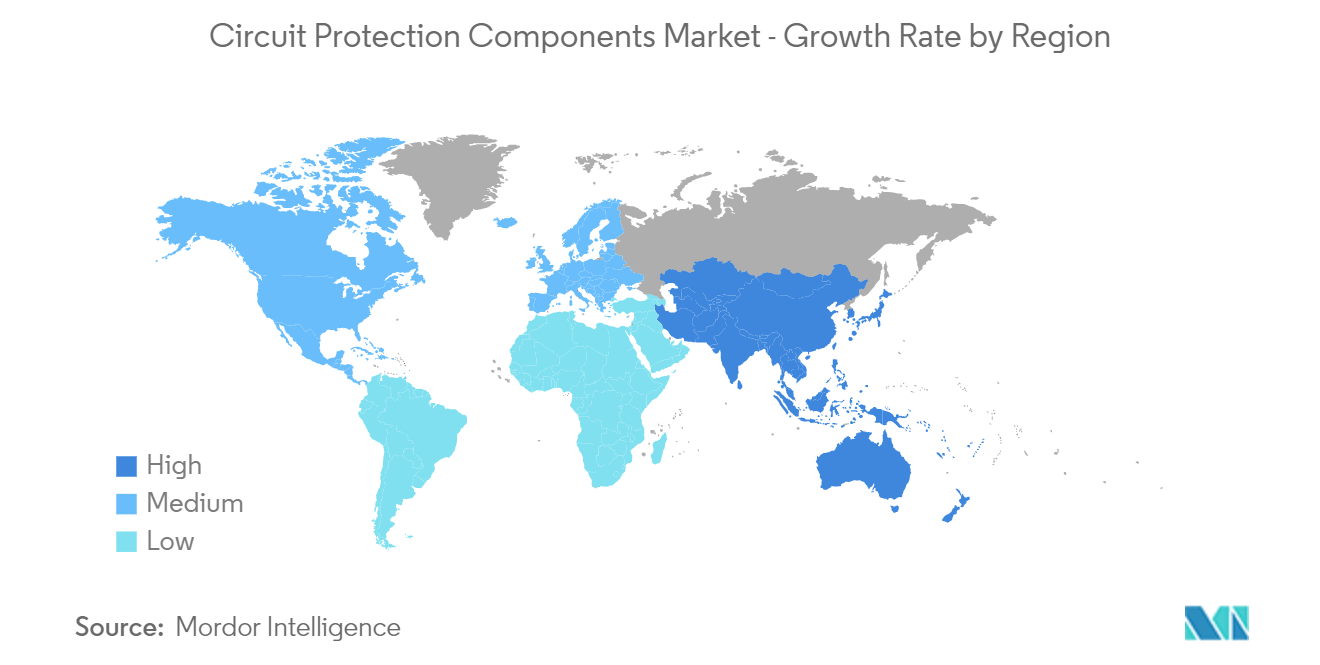

アジア太平洋地域は著しい成長が見込まれる

- 近年、インドでは電力需要と消費量の伸びが著しい。都市化と工業化の進展がこの成長の主な要因のひとつである。

- さらに、自動車、家電、エネルギー、電力といった主要なエンドユーザー産業が増加傾向にあることから、回路保護部品に対する需要も拡大が見込まれている。

- さらに、中国では電気自動車の普及も進んでいる。意識の高まりと政府主導の様々な取り組みが、同国における電気自動車の販売を促進している。例えば、中国汽車工業協会(CAAM)によると、2023年8月、中国では合計84万6,000台の新エネルギー自動車が販売された。このうち80万8,000台が乗用電気自動車で、残りの3万9,000台が商用車である。乗用電気自動車をさらに細分化すると、バッテリー電気自動車(BEV)が55万9,000台、プラグインハイブリッド電気自動車(PHEV)が24万8,000台となっている。

- 政府はまた、中国の自動車産業の成長を促進するために、さまざまな取り組みを行っている。例えば、2022年9月、国家税務総局(STA)、財務省(MOF)、工業情報化部(MIIT)は共同で、新エネルギー車の購入に対する免税措置の継続を発表した。したがって、EVの販売も同様の成長パターンを維持すると予想され、予測期間中、国内の自動車産業全体の回路保護部品の需要もさらに拡大すると見込まれる。

回路保護部品産業の概要

回路保護部品市場は細分化されており、複数の大手企業が存在する。市場で大きなシェアを持つこれらのベンダーは、海外における顧客基盤の拡大に注力している。これらの企業は、市場シェアと収益性を高めるために戦略的協業イニシアティブを活用している。

2023年5月、ProTek Devices社は、モバイル機器、USB急速充電電圧バス、バッテリー、産業機器の基板レベルの回路保護用高出力TVSアレイの発売を発表した。この新発売のデバイスは、電気的過大ストレス、CDE、雷、ESDによるラッチアップや損傷から高感度電子機器を保護することを意図している。

2022年11月、シーメンスは発電機用サーキットブレーカーのポートフォリオを、新しいコンパクトバージョンであるHB1-Compact(HB1-C)で拡大すると発表した。この多用途で高度にカスタマイズ可能なソリューションは、メンテナンスフリーの真空スイッチング技術を採用している。ベンダー各社によるこうした開発も、研究市場を牽引すると期待された。

回路保護部品市場のリーダー

ABB Ltd.

Siemens AG

Eaton Corporation PLC

Schneider Electric SE

General Electric Company

- *免責事項:主要選手の並び順不同

回路保護部品市場ニュース

- 2024年3月シーメンスは、高度な電子スイッチング技術を搭載した回路保護装置、セントロンECPD(電子回路保護装置)を発売した。このデバイスは、回路障害を検出するだけでなく、エラーが発生した場合に迅速にスイッチを切り、下流の機械的絶縁接点をトリップさせることもできる。

- 2023年12月YAGEOグループは、2つの新しいハイパワー過渡電圧サプレッサダイオード、TVS - SMAJ-HP6ATと1.5SMBJ-ATシリーズを発売します。これらのダイオードは、電力と信頼性の両方を重視し、卓越した過電圧保護を実現するように設計されています。SMAパッケージに収められたSMAJ-HP6ATシリーズは、業界標準の400Wを1.5倍上回る600Wという驚異的な電力容量を誇ります。

回路保護部品産業セグメント

回路保護部品は、電子機器の2次回路において、過電流や過電圧から回路を保護する装置です。チップタイプのプロテクターは、高密度表面実装技術の要件を満たし、機器の小型化に適しています。

本調査では、電子・電気機器、自動車・輸送、産業、エネルギー・電力など、さまざまな地域のさまざまなエンドユーザー産業向けに、過電流保護や過電圧保護など、さまざまなタイプが含まれている。競争環境は、複数の企業の市場浸透度や有機的・無機的成長戦略を考慮に入れている。上記のすべてのセグメントについて、市場規模および予測を金額(米ドル)で掲載しています。

| 過電流保護 |

| 過電圧保護 |

| 電子機器および電気機器 |

| 自動車・輸送 |

| 産業 |

| エネルギーと電力 |

| その他のエンドユーザー産業 |

| 北米 |

| ヨーロッパ |

| アジア |

| オーストラリアとニュージーランド |

| ラテンアメリカ |

| 中東およびアフリカ |

| タイプ | 過電流保護 |

| 過電圧保護 | |

| エンドユーザー業界 | 電子機器および電気機器 |

| 自動車・輸送 | |

| 産業 | |

| エネルギーと電力 | |

| その他のエンドユーザー産業 | |

| 地理 | 北米 |

| ヨーロッパ | |

| アジア | |

| オーストラリアとニュージーランド | |

| ラテンアメリカ | |

| 中東およびアフリカ |

回路保護部品市場調査 よくある質問

回路保護部品の市場規模は?

回路保護部品市場規模は2024年に482億6000万ドルに達し、年平均成長率5.60%で2029年には633億7000万ドルに達すると予測される。

現在の回路保護部品の市場規模は?

2024年には、回路保護部品市場規模は482億6000万ドルに達すると予想される。

回路保護部品市場の主要プレーヤーは?

回路保護部品市場に参入している主な企業は、ABB社、シーメンス社、イートン社、シュナイダーエレクトリック社、ゼネラルエレクトリック社である。

回路保護部品市場で最も成長している地域はどこか?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

回路保護部品市場で最大のシェアを占める地域は?

2024年、回路保護部品市場で最大のシェアを占めるのは北米である。

この回路保護部品市場は何年をカバーし、2023年の市場規模は?

2023年の回路保護部品市場規模は455.6億米ドルと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年の回路保護部品市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年の回路保護部品市場規模を予測しています。

最終更新日:

回路保護部品産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年の回路保護部品市場シェア、規模、収益成長率の統計。回路保護部品の分析には、2024年から2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。