シカゴのデータセンター市場分析

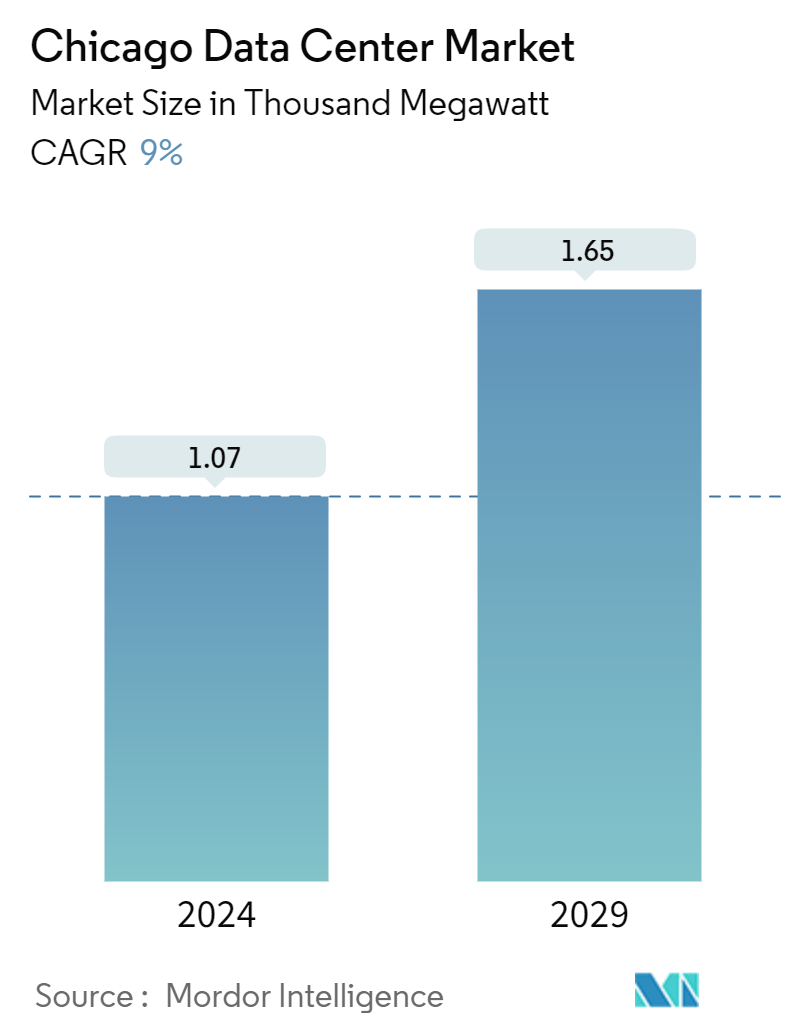

シカゴのデータセンター市場規模は2024年に1.07 Thousand megawattと推定され、2029年には1.65 Thousand megawattに達し、予測期間中(2024~2029)に9%の年平均成長率で成長すると予測される。

- データセンターとは、ネットワークやストレージ・システムなどのコンピュータ・システムや関連機器を収容する、構造物や設計の集合体の中にある特定のエリアのことである。

- ハイパースケーラとエッジデータセンターは、業界で急速に拡大している部分である。エッジは多様化を可能にし、待ち時間を短縮する一方、ハイパースケーラは需要の高まりに対応する。人工知能(AI)の発展は、より多くのデータを必要とし、コンピューティング効率を高めることで需要を押し上げるだろう。

- シカゴの企業は、IT・通信、BFSI、ヘルスケア、政府・防衛などの業種で大量のデータ生成を経験しているため、ビッグデータとIoT技術により、データセンター業界への投資が増加する。

- クラウドベースのソリューションに対するニーズは、技術的な普及と消費者のクラウド志向の高まりにより全国的に高まっており、遠隔地からのデータアクセスが可能になっている。オンプレミスのインフラを構築・維持するよりも、データをクラウドに移行した方がコストとリソースを節約できるという価値を理解する企業が増えるにつれて、クラウドベースのソリューションに対する需要が高まり、その結果、国内でのクラウドベースのデータセンターの導入も増加している。

- しかし、調査対象市場における主な障壁の1つは、サイバー攻撃や自然災害の増加に起因するデータ・セキュリティである。また、クラウドやデータセンター・サービスを中断することなく提供するために必要なエネルギー・インフラも、導入が進むにつれて国が直面する重要な課題となっている。

シカゴのデータセンター市場動向

成長するクラウドアプリケーション、AI、ビッグデータ

- クラウドアプリケーション、人工知能(AI)、ビッグデータの導入が進むにつれ、データセンターの需要が高まっている。より多くの企業や組織が業務をクラウドに移行するにつれ、そのニーズをサポートするためにより大規模で高度なデータセンターが必要となる。

- 例えばオラクルによると、2022年12月、シカゴでオラクル・クラウド・インフラストラクチャー(OCI)の新地域が正式に稼働を開始した。オラクルにとって米国で4番目、全体で41番目となるこの新地域は、パブリック・クラウド地域だ。同事業は、2つの一般的な米国政府リージョン、3つの国防総省固有の米国政府リージョン、複数の米国国家安全保障リージョン、テキサス州のTikTok工場、バージニア州アッシュバーン、アリゾナ州フェニックス、カリフォルニア州サンノゼのリージョンも運営している。

- AIとビッグデータはまた、膨大なデータストレージと処理能力を必要とする。AIアルゴリズムは膨大な量のデータを迅速に処理する必要があり、ビッグデータ分析では大規模なデータセットを処理するために大量のストレージと処理能力が必要となる。このため、グラフィック・プロセッシング・ユニット(GPU)や人工知能アクセラレーターなど、高度なコンピューティング機能を備えたデータセンターへの需要が高まっている。

- さらに、データのプライバシーとセキュリティに対するニーズの高まりも、データセンターの需要を後押ししている。サイバー脅威やデータ漏洩の増加に伴い、企業や組織は安全で信頼性の高いデータストレージと処理ソリューションを求めており、これは高度なデータセンターのみが提供できるものである。

- クラウドアプリケーション、AI、ビッグデータの成長は、高度なデータセンターの需要を促進する。企業や組織が業務をサポートするためにこれらのテクノロジーへの依存度を高めているため、データセンターの需要は今後も伸び続けると予想される。これは、データセンター市場への参入を目指す企業や投資家にとって大きなチャンスとなる。

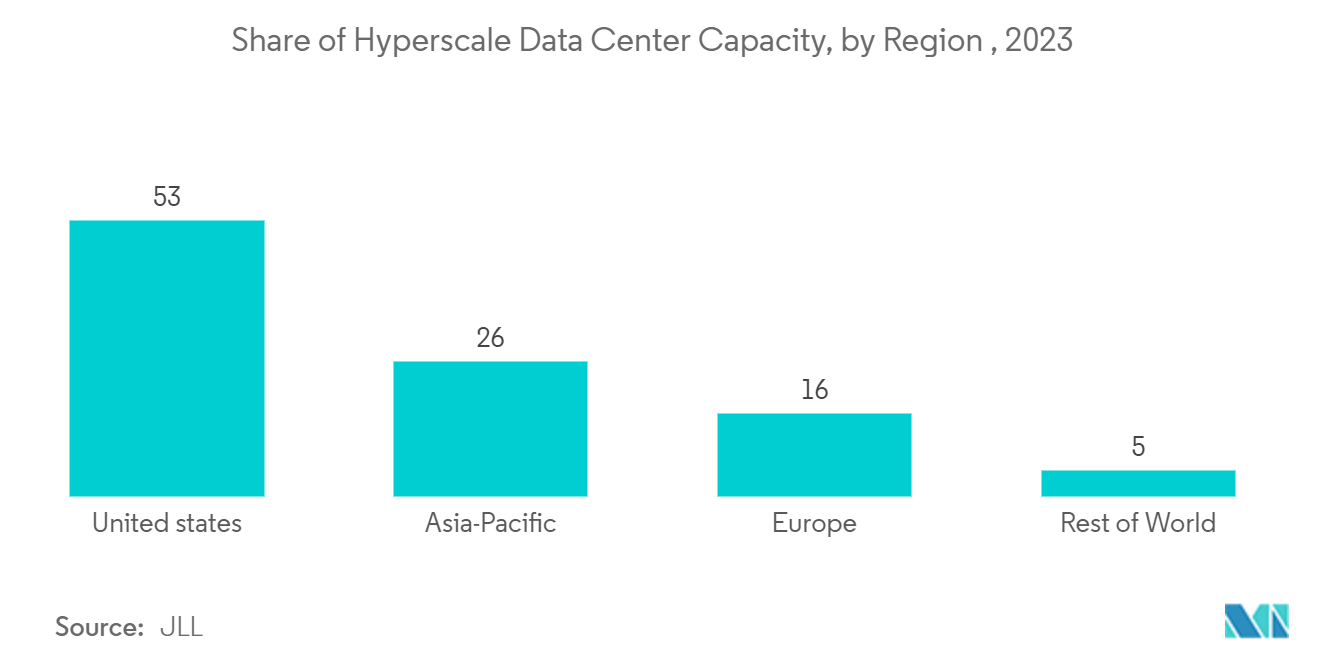

ハイパースケールデータセンターの高い普及率

- ハイパースケールデータセンターの採用が増加していることは、データセンター市場の重要な促進要因となっている。ハイパースケールデータセンターは、現代の企業や組織が必要とする大量のデータ処理やストレージをサポートするために設計された大規模施設である。

- 例えば、ワイオミング州のハイパースケール・ホワイトボックスによると、2022年6月、世界初の持続可能なハイパースケール・データセンター開発であるアスペン・マウンテン・ハイパースケール・データセンター複合施設は、100%熱の再利用により、カーボン・マイナスのマルチビジネス環境を実現する。この120MWのマスタープラン・キャンパスでは、100%液冷のテクノロジーニュートラルな情報技術機器(ITE)が使用され、再生可能エネルギーのみで稼働し、冷媒や工業用水を必要としない。このプロジェクトの30MWの初期段階は現在建設中で、試運転は2023年に開始される予定だ。

- イリノイ州シカゴでは、商業不動産投資会社のメトロ・エッジ・デベロップメント・パートナーズが新しいデータセンターの建設を準備している。同企業は、イリノイ医療地区(IMD)内の1.97エーカーの敷地について、高性能データセンターを開発・運営する唯一の権利を与える75年間の地上賃貸借契約を締結したことを明らかにした。約19万1,000平方フィート(1万7,750平方メートル)の広さで、21メガワット、5階建てのデータセンターが、メトロエッジによる計画と許認可の対象となっている。

- 2022年1月、クラウド、エンタープライズ、マネージド・サービス・プロバイダー向けに、革新的で持続可能かつ適応性の高いコロケーションおよびビルド・トゥ・スケール・ソリューションを提供する大手データセンター・プロバイダーであるアラインドの最新ハイパースケール・データセンター・キャンパスが、イリノイ州シカゴで建設を開始した。この18.5エーカーのキャンパスで最初のデータセンターとなるORD-01は、52万平方フィート、48MWのビルで、約60MWまで拡張できる可能性がある。完成すれば、アラインドのシカゴ・キャンパスは100MW以上の容量を持つことになる。

シカゴのデータセンター業界概要

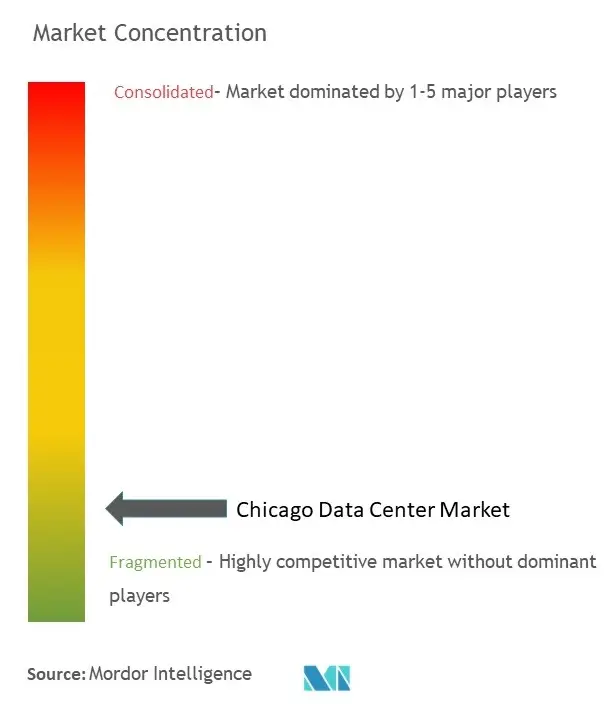

シカゴのデータセンター市場は細分化されており、主要ベンダーはMAや戦略的提携といった無機的な成長手法を駆使して市場シェアを拡大している。主なプレーヤーとしては、Digital Realty Trust, Inc.、DataBank、Equinix Inc.、Cyxtera Technologies, Inc.、CyrusOneなどが挙げられる。

2022年11月、グレーター・シカゴ地域で最大のデータセンター・キャンパスを構築するため、Prime ORDは75万平方フィート以上、175メガワットの容量を提供する予定です。計画されている3つのキャンパス・データセンターのうち最初のORD-01は、シングルテナントのハイパースケールデータセンターとして、大規模なクラウドプロバイダー、インターネット上の国際企業、コロケーション企業、フォーチュン500企業向けに販売される。

オラクルによると、2022年12月、シカゴで新たなオラクル・クラウド・インフラストラクチャー(OCI)リージョンが正式に稼働を開始した。オラクルにとって米国で4番目、全体で41番目となるこの新地域は、パブリック・クラウド地域である。オラクルはまた、2つの一般的な米国政府リージョン、3つの国防総省固有の米国政府リージョン、複数の米国国家安全保障リージョン、テキサス州のTikTok工場、バージニア州アッシュバーン、アリゾナ州フェニックス、カリフォルニア州サンノゼのリージョンを運営している。

シカゴのデータセンター市場のリーダー

Digital Realty Trust, Inc.

DataBank

Equinix Inc.

CyrusOne

Cyxtera Technologies, Inc.

- *免責事項:主要選手の並び順不同

シカゴのデータセンター市場ニュース

- 2024年6月 - DSCとしても知られるデータストレージ・コーポレーションは、その子会社であるクラウドファーストがイリノイ州シカゴにある7番目のデータセンターに技術リソースを設置したことを明らかにした。この新たなデータセンターの戦略的配置により、当社は同地域における当社のサービスに対する需要の増加に対応し、米国におけるプレゼンスを拡大することができます。

- 2024年6月 - Compass Datacenters(ダラス)は、イリノイ州ホフマンエステーツでハイパースケールデータセンターキャンパスの建設に着手した。このプロジェクトは、約200エーカーのシアーズ本社跡地で進められている。同社は、このプロジェクトの完成時の価値を、地元への投資額で約100億米ドルと見積もっている。

シカゴのデータセンター産業セグメント

データセンターとは、アプリケーションやサービスの構築、実行、提供、およびそれらのアプリケーションやサービスに関連するデータの保存や管理に使用されるITインフラを保有する物理的な部屋、建物、施設のことである。

シカゴのデータセンター市場は、DC規模別(小、中、大、巨大、メガ)、ティアタイプ別(ティア12、ティア3、ティア4)、吸収別(利用型[コロケーションタイプ[リテール、ホールセール、ハイパースケール]、エンドユーザー別[クラウドIT、通信、メディアエンターテインメント、政府、BFSI、製造、eコマース])、非利用型)に分類されている。市場規模および予測は、上記のすべてのセグメントについて金額(MW)ベースで提供される。

| 小さい |

| 中くらい |

| 大きい |

| 大規模 |

| メガ |

| ティア1とティア2 |

| ティア3 |

| ティア4 |

| 利用 | コロケーションタイプ別 | 小売り |

| 卸売 | ||

| ハイパースケール | ||

| エンドユーザー別 | クラウドとIT | |

| 通信 | ||

| メディアとエンターテイメント | ||

| 政府 | ||

| BFSI | ||

| 製造業 | ||

| 電子商取引 | ||

| その他のエンドユーザー | ||

| 未使用 | ||

| DCサイズ別 | 小さい | ||

| 中くらい | |||

| 大きい | |||

| 大規模 | |||

| メガ | |||

| ティアタイプ別 | ティア1とティア2 | ||

| ティア3 | |||

| ティア4 | |||

| 吸収によって | 利用 | コロケーションタイプ別 | 小売り |

| 卸売 | |||

| ハイパースケール | |||

| エンドユーザー別 | クラウドとIT | ||

| 通信 | |||

| メディアとエンターテイメント | |||

| 政府 | |||

| BFSI | |||

| 製造業 | |||

| 電子商取引 | |||

| その他のエンドユーザー | |||

| 未使用 | |||

シカゴのデータセンター市場調査 よくある質問

シカゴのデータセンター市場の規模は?

シカゴのデータセンター市場規模は、2024年には107万メガワットに達し、年平均成長率9%で2029年には165万メガワットに達すると予想される。

現在のシカゴのデータセンター市場規模は?

2024年には、シカゴのデータセンター市場規模は107万メガワットに達すると予想されている。

シカゴ・データセンター市場の主要プレーヤーは?

Digital Realty Trust, Inc.、DataBank、Equinix Inc.、CyrusOne、Cyxtera Technologies, Inc.がシカゴ・データセンター市場で事業を展開する主要企業である。

このシカゴ・データセンター市場は何年をカバーし、2023年の市場規模は?

2023年のシカゴデータセンター市場規模は0.97万メガワットと推定される。本レポートでは、シカゴデータセンター市場の2018年、2019年、2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年、2030年のシカゴデータセンター市場規模を予測しています。

最終更新日:

シカゴ・データセンター産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年のシカゴデータセンター市場シェア、規模、収益成長率の統計データです。シカゴデータセンターの分析には、2024年から2029年までの市場予測展望と過去の概観が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手する。