APAC半導体デバイス市場分析

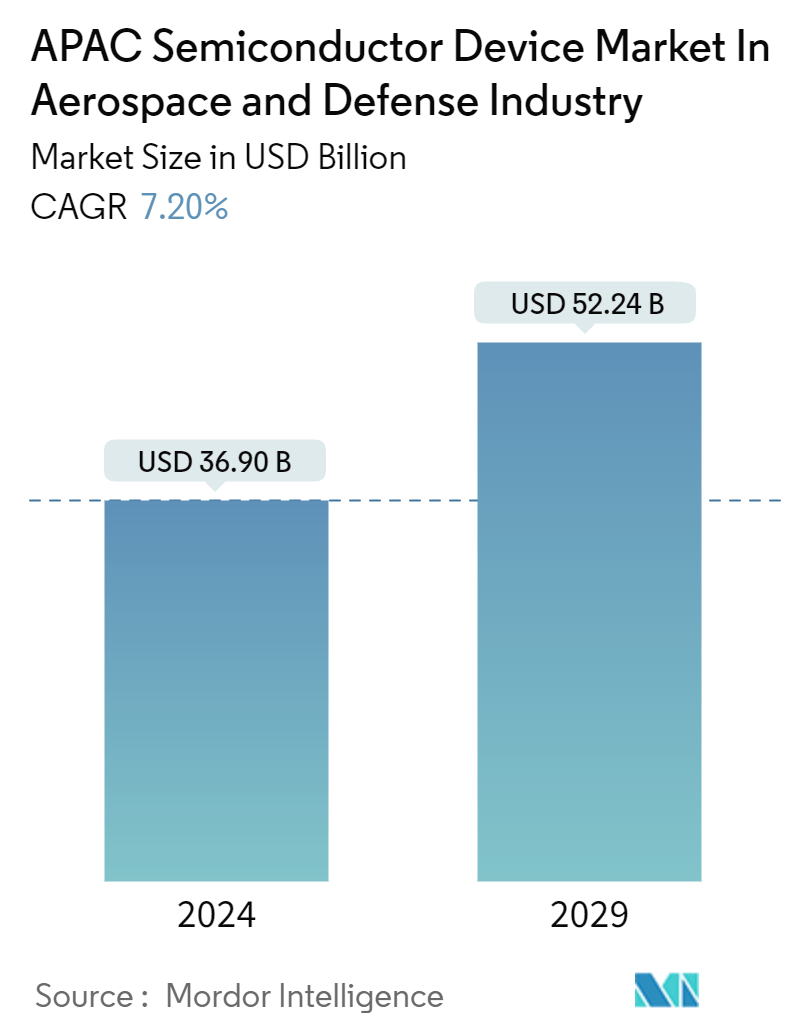

航空宇宙・防衛産業におけるAPAC半導体デバイス市場は、2024のUSD 36.90 billionから2029までにUSD 52.24 billionへと、予測期間中(2024-2029)に7.20%のCAGRで成長する見込みです。

- 航空旅客輸送量の増加、防衛予算の増加、宇宙探査活動の活発化などに起因する航空宇宙・防衛産業からの半導体デバイス需要の増加は、今後数年の収益創出に大きく貢献すると予想されるが、熟練労働集約的作業の不足が今後数年の産業拡大を阻害する可能性がある。

- 軍事・航空宇宙産業の半導体市場は、航空機のアップグレードと近代化の増加により大きく成長している。しかし、市場拡大は製造コストの高さなどの要因によって制約を受ける可能性がある。航空機メーカーの焦点は、パイロットが安全に飛行できるように製品を改良し近代化することである。さらに、ブラウン管が時代遅れになるにつれて、航空機のディスプレイ画面を更新する必要性が高まっている。排出量を削減し、大幅な燃料節約を可能にするため、より軽量で洗練されたディスプレイ画面が求められている。その結果、航空機の電子システムに使用される半導体の需要が高まり、市場は成長する可能性が高い。

- 宇宙は無限の可能性を秘めた巨大産業であり、半導体をベースとした宇宙エレクトロニクス用部品はあらゆるプラットフォーム機能に必要とされている。革新と研究開発は、半導体と航空宇宙市場での地位を確保するために、多くの企業にとって好ましいアプローチとなっている。例えば、STマイクロエレクトロニクスは、2022年3月に手頃な価格の放射線硬化型宇宙衛星を開発した。低コストのプラスチック・パッケージに収められたパワー、アナログ、ロジックICの新しい製品ラインは、放射線に耐性を持ち、人工衛星の電子回路にとって重要なタスクを実行する。データ・コンバータ、電圧レギュレータ、低電圧差動信号トランシーバ、ライン・ドライバ、および5つのログは、発売されたシリーズの最初の9つのコンポーネントのうちの1つである。

- さらに、半導体は防衛産業において、ナビゲーションシステム、補助電源装置、消火システム、通信装置など、さまざまなシステムで使用されている。軍隊は効果的な操作システムのためにドローンのようなUAVソリューションに投資しており、その結果、改良された半導体部品への需要が生まれている。さらに、この地域一帯の能力の進歩は、あらゆる前例のない脅威や攻撃的な攻撃に備えるために、政府による近代化と高度な設置の必要性を生み出している。その結果、予想される期間中の市場拡大に拍車をかけている。

- その反面、半導体産業は最も複雑な産業のひとつと考えられている。製造や様々な製品に関わる500以上の処理工程だけでなく、不安定な電子市場や予測不可能な需要など、厳しい環境にも直面しているからだ。製造工程の複雑さにもよるが、半導体ウェハーの製造全体だけでも、最大1,400もの工程がある。トランジスターは最下層で形成されるが、最終製品を作るために多数の層の回路が形成されるため、この工程が繰り返される。半導体デバイス製造の複雑さは、調査対象市場の成長を抑制する可能性が高い。

APAC半導体デバイス市場動向

世界的な国防予算の増加が市場の成長を牽引する見通し

- 半導体デバイスは、高度なレーダーや通信システムから、さまざまな防衛省が使用する軍用デバイスに至るまで、防衛産業においてさまざまな用途がある。先端半導体は、防衛産業、特に高度な軍事システム用の電子部品において不可欠な役割を果たしている。特に窒化ガリウム(GaN)半導体デバイスは、その高性能、高効率、過酷な環境下での動作能力により、防衛および航空宇宙アプリケーションで使用されることが増えている。

- さらに、航空機の近代化と改造の拡大が防衛分野における半導体産業成長の主な原動力になると予想される。パイロットの安全を確保するため、航空機メーカーは主に製品の更新と改良に注力してきた。航空会社のスクリーンに使用されている時代遅れのブラウン管を交換する必要性がますます高まっている。排出ガスを大幅に削減し、大幅な燃料節約を実現するには、ディスプレイ・パネルをより軽量化し、技術的に進歩させる必要がある。その結果、航空機の電子システムに使用される半導体の需要が高まり、市場が拡大することになる。

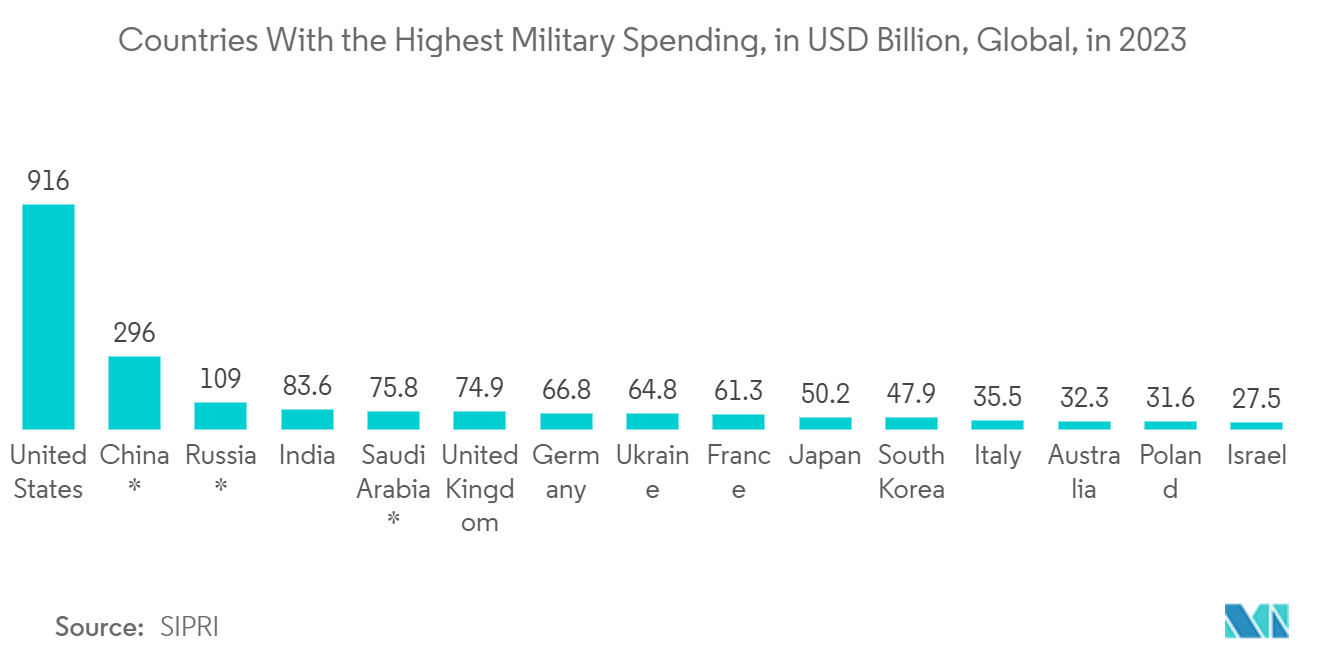

- 世界各地における国防費の増加は、調査対象市場の成長を後押しすると予想される。例えば、24年度のインド連邦予算は、総額5,500億米ドルの支出を想定している。予算全体の13.18%にあたる720億米ドルが国防省に割り当てられている。国防予算全体では、2022-23年度予算より83億5,000万米ドル(13%)増加している。非給与収入/運営配分は、兵器システム、プラットフォーム、艦船/航空機、およびそれらのロジスティクスの維持、艦隊のサービス性向上などを支援するため、2022-23年予算見積の76.3億米ドルからBE 2023-24の110億米ドルに引き上げられた。

- 同様に、韓国国防省(MND)は2023~2027年の中期防衛戦略を2022年12月28日に発表した。韓国政府は今後5年間で2,688億米ドルを支出すると発表しており、これは防衛費の年間約6.8%増に相当する。キルチェーンを含み、北朝鮮の攻撃の兆候があった場合に先制攻撃を可能にする「朝鮮半島三国システムは、政府予算のかなりの割合を優先して取得される。国防省はこのために、20機のF-35Aステルスジェット機とKTSSM(韓国戦術地対地ミサイル)の購入に資金を費やすだろう。

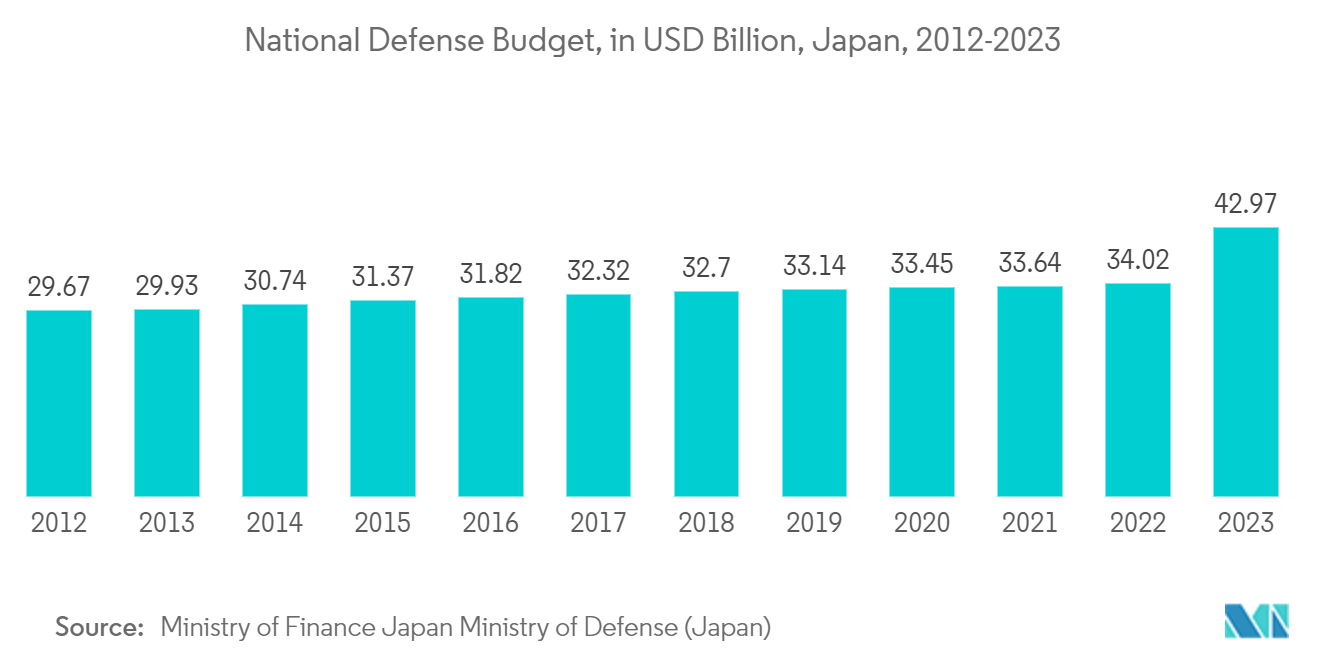

- さらに防衛省によると、2023年度、日本の国防予算は当初6兆8200億円(430億米ドル)だった。これは、日本の防衛力を強化するという日本政府の新たな政策の結果として、前年度と比べて大幅に増加した。防衛におけるこのような巨額の支出は、研究された市場の需要を促進するだろう。

高い市場成長が期待される中国

- 中国は航空宇宙・防衛産業が盛んで、主に国有コングロマリットである中国航空工業集団公司(AVIC)が監督している。AVICのほかにも、シノマ・インターナショナル・エンジニアリング、アビコプター、中国航天科技股份有限公司(CASC)、中国電子科技集団など、中国防衛市場の大手企業がある。中国はまた、幅広い軍用機を誇っている。同国には著名な航空宇宙・防衛プレーヤーが存在するため、調査対象市場の成長に有利な機会がもたらされる可能性が高い。

- 中国政府は、航空宇宙・防衛産業を発展させるためにいくつかの施策を実施している。例えば、2021年3月に発表された中国の2021~25年の新5カ年計画では、基礎研究を重要な優先課題として強化する包括的な計画が策定された。半導体は、資源と資金の面で優先順位を与えられた7つの分野の1つに指定されている。コンピューティング、ストレージ、ネットワーク接続、電力管理など、電子機器を機能させる主要なタスクを実行するナノメートルスケールの集積回路の設計・開発に携わる企業が重要視されている。

- さらに中国は最近、国内の集積回路(IC)産業の発展を促進・規制するため、さまざまな委員会や政策を設立した。工業情報化省は、規格を設定し、産業を促進するために国家集積回路委員会を設立した。中国政府は、「国家集積回路産業(国家IC計画)や「中国集積回路投資産業基金などのガイドラインや政策を発表し、業界の発展を支援した。さらに、中国は先進的なコンピュータ用集積回路(IC)の輸出規制を実施した。このような政策と基準は、集積回路の品質と効率的な機能を保証するものである。

- さらに、中国で新たに登録されたチップ関連企業の数は、2022年の最初の5ヵ月間で、過去2年間の同時期と比べて3倍以上に増加した。これは、中国が国内需要を満たすために輸入品と米国の技術に大きく依存していた半導体の自給自足を目指し、努力を惜しまないという新たな兆候である。そのため、2022年にSemiconductor Manufacturing International Corp (SMIC)は設備投資に50億米ドルを確保し、2021年の45億米ドルから増加した。

- 2022年3月、予算案勧告によると、中国政府は2022年の国防予算を前年比7.1%増の2300億米ドルと提案した。中国の国防費の増加は、人民解放軍が重要なインド太平洋地域で筋力増強を図っていることと一致している。2023年3月、中国は023年予算案を発表し、同国の年間国防予算は2022年から7.2%増の1兆5537億人民元(0.21億米ドル)に増加することになる。同国の国防予算の増加は、研究市場の成長を後押しする可能性が高い。SIPRIによると、2023年の中国の軍事費は2960億米ドルである。

APAC半導体デバイス産業概要

航空宇宙・防衛産業におけるアジア太平洋地域の半導体デバイス市場は断片化されており、Intel Corporation、京セラ株式会社、STマイクロエレクトロニクス、NXPセミコンダクターズなど複数のプレイヤーが存在する。市場参入企業は、研究開発、提携、合併、買収などに投資することで、消費者の進化するニーズに応える新製品やソリューションの革新に絶えず努めている。最近の市場動向は以下の通り:。

- 2023年3月2023年3月:オービタ航空機科学技術の中国集積回路設計会社は、航空機チップとコンピューター製品を生産する8億800万人民元(1億1600万米ドル)プロジェクトの開始を発表した。このプロジェクトの5年間の目標は、人工衛星、宇宙船、飛行機用の新世代のシステムオンチップ集積回路を作ることである。主に3種類の衛星プラットフォーム・コンピュータを構築するためにチップを採用する。

- 2022年10月:アメリカの航空宇宙・防衛企業ゼネラル・アトミクスとインドのデジタル新興企業3rdiTechが戦略的提携を開始。AtmaNirbhar BharatキャンペーンとMake-in-Indiaの推進を大きく後押しすると期待されている。両社は、先端半導体技術製品の共同設計・共同開発を目的とした戦略的提携を発表した。3rdiTechは、画像およびレーザー・アプリケーション用チップを製造するインド初で唯一の企業である。インド空軍と緊密に協力した結果、インド国防省の主要プログラムであるiDEXを獲得した。インド軍のすべての部門と協力し、米軍の多くの部門から契約と賞賛を受けている。

APAC半導体デバイス市場のリーダー

Intel Corporation

STMicroelectronics NV

Toshiba Corporation

NXP Semiconductors NV

Samsung Electronics Co. Ltd

- *免責事項:主要選手の並び順不同

APAC半導体デバイス市場ニュース

- 2023年2月幅広いエレクトロニクス・アプリケーションの顧客にサービスを提供する世界的な半導体リーダーであるSTマイクロエレクトロニクスは、STM32U5デバイスを追加することで、高性能マイクロコントローラ(MCU)のSTM32ファミリを拡張しました。また、STM32U5は、NIST組み込み乱数エントロピー・ソース認証を取得し、業界初となりました。新しいMCUは、低コスト・アプリケーション向けにコードおよびデータ・ストレージの容量を128Kバイト・フラッシュに拡大する一方、複雑なアプリケーションや洗練されたスマートフォンのようなユーザ・インタフェース向けに高密度バージョンも導入している。

- 2022年9月:昭和電工マテリアルズ(株2022年9月:昭和電工マテリアル株式会社は、半導体集積回路製造用研磨材「CMPスラリーの製造能力と評価活動を拡大する計画を発表した。山崎工場と勝田製造所、および台湾の連結子会社である昭和電工セミコンダクターマテリアルズ(台湾)有限公司に新工場を建設し、生産・評価設備を増強する。

APAC半導体デバイス産業セグメント

半導体デバイスは、シリコン、ゲルマニウム、ガリウムヒ素、有機半導体などの半導体材料の電子特性を利用した電子部品である。

アジア太平洋地域の航空宇宙・防衛産業における半導体デバイス市場は、デバイスタイプ別(ディスクリート半導体、オプトエレクトロニクス、センサー、集積回路[アナログ、ロジック、メモリー、マイクロ[マイクロプロセッサー、マイクロコントローラー、デジタルシグナルプロセッサー])、国別(中国、日本、インド、韓国、台湾)に区分されています。)本レポートでは、上記のすべてのセグメントについて、市場予測および金額(米ドル)規模を提供しています。

| 個別半導体 | ||

| オプトエレクトロニクス | ||

| センサー | ||

| 集積回路 | アナログ | |

| 論理 | ||

| メモリ | ||

| マイクロ | マイクロプロセッサ (MPU) | |

| マイクロコントローラ (MCU) | ||

| デジタル信号プロセッサ | ||

| 日本 |

| 中国 |

| インド |

| 韓国 |

| 台湾 |

| デバイスタイプ別 | 個別半導体 | ||

| オプトエレクトロニクス | |||

| センサー | |||

| 集積回路 | アナログ | ||

| 論理 | |||

| メモリ | |||

| マイクロ | マイクロプロセッサ (MPU) | ||

| マイクロコントローラ (MCU) | |||

| デジタル信号プロセッサ | |||

| 地理別 | 日本 | ||

| 中国 | |||

| インド | |||

| 韓国 | |||

| 台湾 | |||

航空宇宙・防衛産業におけるAPAC半導体デバイス市場 市場調査FAQ

航空宇宙・防衛産業におけるAPAC半導体デバイス市場の規模は?

航空宇宙・防衛産業におけるAPAC半導体デバイス市場規模は、2024年には369億米ドルに達し、CAGR 7.20%で成長し、2029年には522億4000万米ドルに達すると予測される。

航空宇宙・防衛産業におけるAPAC半導体デバイス市場の現在の規模は?

2024年には、航空宇宙・防衛産業におけるAPAC半導体デバイス市場規模は369億ドルに達すると予測される。

航空宇宙・防衛産業におけるAPAC半導体デバイス市場の主要企業は?

インテル コーポレーション、STマイクロエレクトロニクスNV、東芝、NXPセミコンダクターズNV、サムスン電子が、航空宇宙・防衛産業におけるAPAC半導体デバイス市場の主要企業である。Ltd.が、航空宇宙・防衛産業におけるAPAC半導体デバイス市場で事業を展開している主要企業である。

この「航空宇宙・防衛産業におけるAPAC半導体デバイス市場は何年を対象とし、2023年の市場規模は?

2023年の航空宇宙・防衛産業におけるAPAC半導体デバイス市場規模は342億4000万米ドルと推定されます。本レポートでは、航空宇宙・防衛産業におけるAPAC半導体デバイス市場について、2019年、2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のAPAC半導体デバイス市場規模を予測します。

最終更新日:

航空宇宙・防衛産業におけるAPAC半導体デバイス市場レポート

Mordor Intelligence™ Industry Reportsが作成した、2024年の航空宇宙・防衛産業におけるAPAC半導体デバイスの市場シェア、規模、収益成長率に関する統計です。APACの航空宇宙・防衛産業における半導体デバイスの分析には、2024年から2029年までの市場予測展望と過去の概観が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。