Taille et part du marché des équipements dentaires américains

Analyse du marché des équipements dentaires américains par Mordor Intelligence

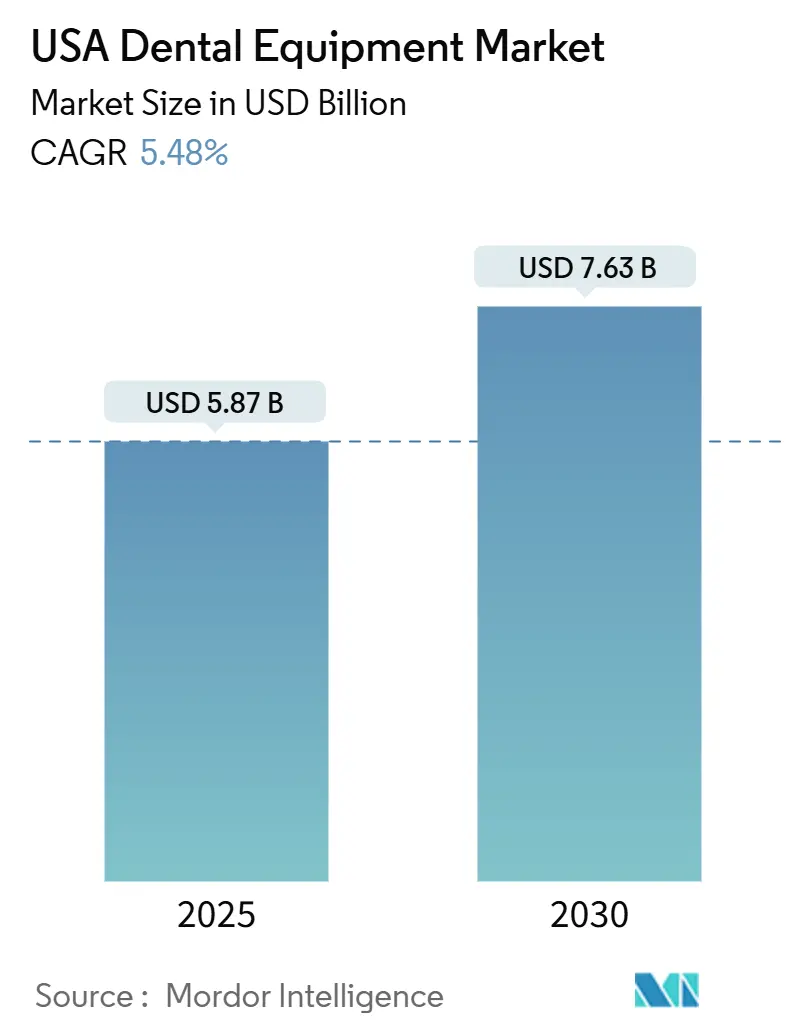

La taille du marché des équipements dentaires américains est estimée à 5,87 milliards USD en 2025, et devrait atteindre 7,63 milliards USD d'ici 2030, à un TCAC de 5,48 % pendant la période de prévision (2025-2030).

Analyse du marché

L'expansion des organisations de services dentaires (DSO) multi-sites, l'élargissement de la couverture Medicare pour les soins dentaires médicalement nécessaires, et l'intégration rapide des plateformes d'imagerie à intelligence artificielle (IA) remodèlent les priorités d'achat. Les cliniques évoluent vers des flux de travail numériques de bout en bout qui relient la numérisation intra-orale, la radiographie assistée par IA, le fraisage CAO/FAO au cabinet, et la planification de traitement basée sur le cloud. Les DSO utilisent des accords d'achat en gros pour standardiser ces systèmes dans des centaines d'opératoires, stimulant la demande unitaire tout en créant un environnement à deux niveaux dans lequel les cabinets indépendants font face à des obstacles capitalistiques plus élevés. Simultanément, la demande des patients pour des procédures minimalement invasives et cosmétiques augmente l'utilisation des lasers dentaires, des céramiques bioactives et des matériaux régénératifs, qui doivent tous être interopérables avec l'écosystème numérique en expansion.

Principales conclusions du rapport

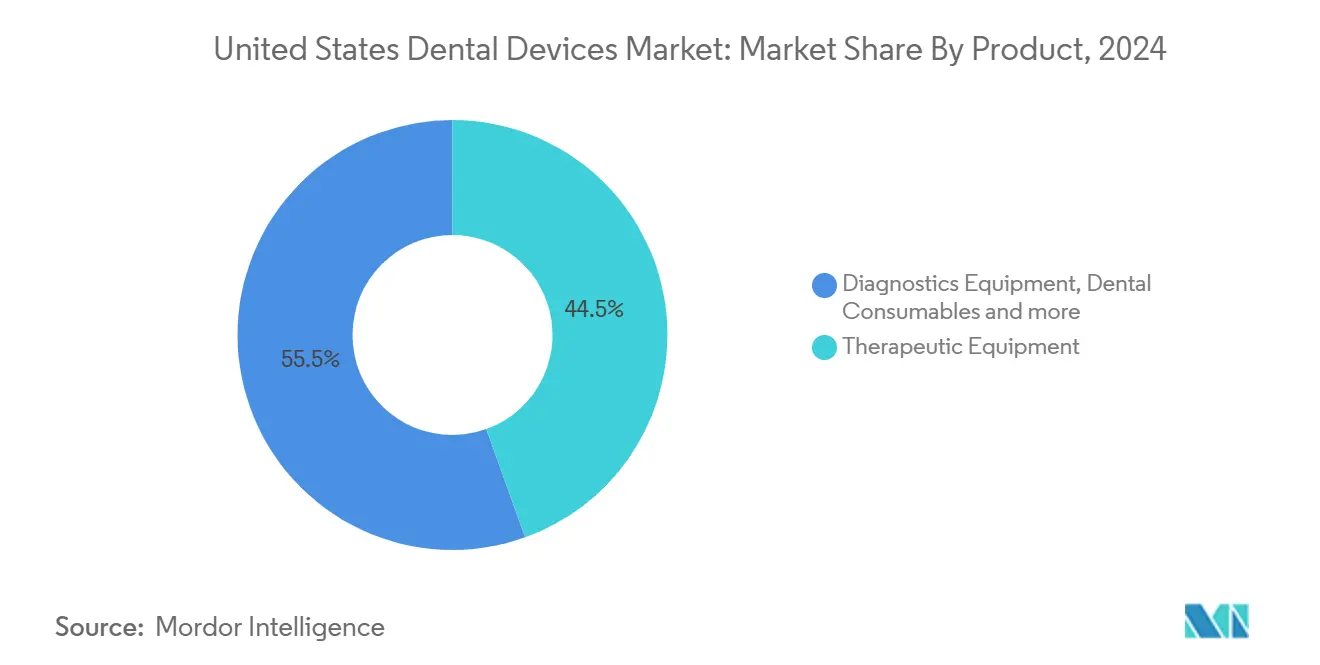

- Par catégorie de produit, les équipements dentaires ont dominé avec 44,50 % de la part du marché des équipements dentaires des États-Unis en 2024 ; les consommables dentaires devraient croître à un TCAC de 6,23 % jusqu'en 2030.

- Par traitement, l'orthodontie a commandé 33,50 % de la part des revenus de la taille du marché des équipements dentaires des États-Unis en 2024, tandis que la prothétique progresse à un TCAC de 7,01 % jusqu'en 2030.

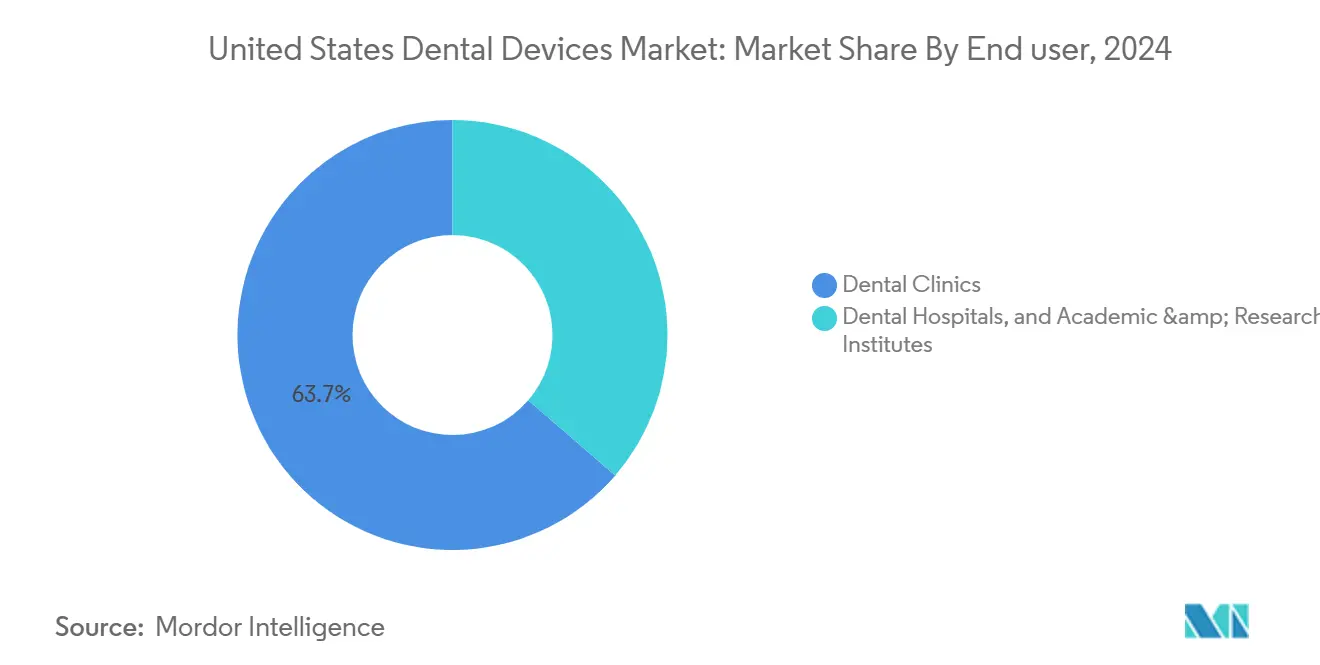

- Par utilisateur final, les cliniques dentaires ont représenté 63,67 % de la part de la taille du marché des équipements dentaires des États-Unis en 2024 et continuent de mener la croissance avec un TCAC de 6,41 % attendu jusqu'en 2030.

Tendances et perspectives du marché des équipements dentaires américains

Analyse de l'impact des facteurs moteurs

| Facteur moteur | % d'impact sur le TCAC | Pertinence géographique | Impact maximal |

|---|---|---|---|

| Expansion des organisations de soutien dentaire (DSO) accélérant les achats d'équipements en gros | ~1,7 % | National, avec concentration dans les centres urbains | Moyen terme (~ 3-4 ans) |

| Augmentation des prestations dentaires Medicare Advantage stimulant la demande d'imagerie avancée | ~1,2 % | National, avec un impact plus élevé dans les États avec des populations vieillissantes | Court terme (≤ 2 ans) |

| Demande croissante pour la dentisterie au laser minimalement invasive dans les procédures cosmétiques | ~0,9 % | Régions côtières et grandes zones métropolitaines | Moyen terme (~ 3-4 ans) |

| Intégration croissante de la radiographie numérique améliorée par IA pour les diagnostics de précision | ~1,1 % | National, avec adoption précoce dans les centres académiques et grandes DSO | Moyen terme (~ 3-4 ans) |

| Source: Mordor Intelligence | |||

Expansion des organisations de soutien dentaire (DSO) accélérant les achats d'équipements en gros

Les DSO soutenues par le capital-investissement se développent à 17,6 % annuellement et négocient des contrats nationaux qui regroupent capteurs prêts pour l'IA, fraiseuses au fauteuil et abonnements cloud dans des packages pluriannuels. Les déploiements standardisés créent des boucles de rétroaction prévisibles pour les fabricants, encourageant des feuilles de route produit axées sur la plateforme plutôt que sur l'appareil. Les pratiques indépendantes, qui représentent encore plus de 75 % des cabinets, trouvent difficile d'égaler ces investissements, élargissant le fossé numérique au sein du marché des équipements dentaires des États-Unis.

Augmentation des prestations dentaires Medicare Advantage stimulant la demande d'imagerie avancée

À partir de 2025, Medicare remboursera les examens dentaires liés à la dialyse pour l'insuffisance rénale terminale, incitant les cliniques à acquérir des unités de tomodensitométrie à faisceau conique et panoramiques haute résolution capables de documenter les liens oro-systémiques pour la justification des réclamations. Les États avec des démographies plus âgées comme la Floride et la Pennsylvanie signalent des pics précoces dans les commandes d'équipements d'imagerie.

Demande croissante pour la dentisterie au laser minimalement invasive dans les procédures cosmétiques

La dentisterie cosmétique se développe à 7,1 % annuellement, et les lasers à diode ainsi qu'à erbium supportent maintenant le contournage gingival, la préparation de facettes, et le blanchiment à faible chaleur avec une anesthésie minimale. L'intégration avec les plateformes de conception de sourire numérique permet la visualisation en temps réel, ce que 87 % des patients interrogés disent influencer le choix du praticien.

Intégration croissante de la radiographie numérique améliorée par IA pour les diagnostics de précision

Les logiciels d'IA peuvent signaler les caries précoces et les poches parodontales avec une sensibilité qui surpasse la lecture manuelle, raccourcissant le temps d'explication au fauteuil et augmentant l'acceptation des cas. Les fournisseurs intègrent les frais d'abonnement dans les packages de capteurs, déplaçant les revenus du matériel vers l'analytique récurrente.

Analyse de l'impact des contraintes

| Contrainte | % d'impact sur le TCAC | Pertinence géographique | Impact maximal |

|---|---|---|---|

| Coûts excessifs impliqués dans l'assurance santé privée | ~-0,7 % | National, avec un impact plus élevé dans les États avec une couverture d'assurance plus faible | Long terme (≥ 5 ans) |

| Barrière de dépenses en capital initiales pour les petites pratiques indépendantes | ~-0,8 % | Zones rurales et mal desservies | Moyen terme (~ 3-4 ans) |

| Courbe d'apprentissage élevée et perturbation du flux de travail entravant l'adoption numérique complète | ~-0,6 % | National, avec un impact plus important dans les pratiques solo et de petits groupes | Moyen terme (~ 3-4 ans) |

| Volatilité de la chaîne d'approvisionnement pour les composants électroniques allongeant les délais | ~-0,4 % | National, avec un impact variable selon le type d'équipement | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coûts excessifs impliqués dans l'assurance santé privée

Les services dentaires représentent 11 % de la composante soins médicaux dans l'indice des prix à la consommation 2024, soulignant les défis d'accessibilité qui diminuent l'adoption par les patients de procédures avancées nécessitant des équipements premium [1].

Barrière de dépenses en capital initiales pour les petites pratiques indépendantes

La dette éducative moyenne de 305 306 USD pour les diplômés récents restreint l'éligibilité aux prêts pour les suites d'imagerie ou les plateformes d'IA. Les praticiens ruraux, servant déjà des bases de patients plus petites, reportent les mises à niveau, perpétuant les disparités géographiques dans l'accès à la dentisterie numérique.

Analyse des segments

Par produit : L'intégration numérique stimule l'évolution des équipements

Les équipements dentaires ont détenu 44,50 % du marché des équipements dentaires des États-Unis en 2024 alors que les DSO achetaient en gros des opératoires entièrement numériques. Les scanners intra-oraux, maintenant équipés d'optiques à capture continue, servent de points d'entrée aux flux de travail CAO basés sur le cloud. Les consommables dentaires, projetés à un TCAC de 6,23 %, bénéficient des résines sur demande, des ciments bioactifs et des matériaux imprimables au fauteuil.

Les lasers thérapeutiques gagnent en traction pour les procédures de tissus durs et mous, et les unités de fraisage connectées au cloud permettent la collaboration de conception à distance. Les fournisseurs CAO/FAO mettent l'accent sur le verrouillage d'écosystème : la plateforme DS Core de Dentsply Sirona synchronise les flux de données d'imagerie, de planification et de fabrication, soutenant les revenus d'abonnement. Les bundles de service d'équipement compensent les coûts initiaux, permettant aux cliniques d'accéder à la technologie premium sans grandes dépenses en capital-une approche de plus en plus populaire à travers le marché des équipements dentaires des États-Unis.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par traitement : La prothétique mène la transformation numérique

L'orthodontie a capturé 33,50 % des revenus de 2024, alimentée par la demande d'aligneurs transparents et la surveillance à distance assistée par IA. La prothétique, cependant, est prête pour le TCAC le plus rapide de 7,01 % alors que les implants en nitrure de silicium imprimés en 3D offrent une meilleure ostéointégration et résistance. La taille du marché des équipements dentaires des États-Unis pour les fours de frittage au fauteuil et les fraiseuses de zircone s'étend, avec les restaurations le jour même changeant les attentes de délai d'exécution.

Les segments parodontique et endodontique tirent parti de la tomodensitométrie à faisceau conique haute résolution combinée à la segmentation IA pour affiner la planification de traitement. À travers toutes les disciplines, les plateformes intégrées qui convergent diagnostic, planification et fabrication au cabinet représentent le chemin principal pour les fournisseurs concurrents sur le marché des équipements dentaires des États-Unis.

Par utilisateur final : Les cliniques dentaires stimulent la croissance du marché

Les cliniques dentaires ont détenu 63,67 % des dépenses en 2024 et maintiennent un TCAC de 6,41 %. Les suites de gestion de pratique basées sur abonnement regroupent imagerie numérique, stockage cloud et analytique IA, donnant aux cliniques des coûts prévisibles et accélérant l'adoption. Environ 1 304 cliniques opèrent nationalement, avec la Californie (252), le Texas (118) et Washington (116) formant des corridors d'adoption denses.

Les hôpitaux servent d'adopteurs précoces de placement d'implants assisté par robot et offrent des bancs d'essai à haut volume pour les technologies émergentes. Les instituts académiques et de recherche, soutenus par un financement record du National Institute of Dental and Craniofacial Research pour 689 projets en 2024, valident les prototypes et accélèrent les voies translationnelles. Cette collaboration alimente un pipeline produit constant, soutenant l'innovation à travers le marché des équipements dentaires des États-Unis.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Le marché des équipements dentaires des États-Unis affiche des contrastes régionaux marqués. La Californie, le Texas et Washington accueillent collectivement plus de 37 % des pratiques, attirant les centres de service des fournisseurs et supportant un renouvellement technologique rapide. Les DSO utilisent ces centres métropolitains pour piloter les mises à jour logicielles et les modules IA avant le déploiement national, amplifiant les avantages des adopteurs précoces.

Les comtés ruraux restent mal desservis : 57 millions de résidents vivent dans des zones avec une pénurie de professionnels de la santé bucco-dentaire 2. Les volumes de patients plus faibles et les profils de remboursement restrictifs ralentissent les cycles de remplacement du matériel, élargissant le fossé numérique dans le marché des équipements dentaires des États-Unis. Le programme de subvention de 55 millions USD de la Caroline du Nord pour les laboratoires d'assistance dentaire des collèges communautaires signale une approche politique pour réduire les disparités en finançant l'équipement de niveau débutant.

Les changements de remboursement au niveau de l'État façonnent les dépenses locales. L'augmentation de 93 % des frais Medicaid de l'Ohio pour les codes dentaires stimule les flux de trésorerie pour les pratiques servant les patients à assurance publique, rendant les mises à niveau de radiographie numérique plus abordables. Neuf autres États ont promulgué des lois qui établissent des planchers de frais ou mandatent des paiements de réclamations plus rapides, encourageant davantage le financement d'équipement. La couverture Medicare uniforme nationale pour les soins dentaires médicalement nécessaires commence en 2025 mais bénéficiera disproportionnellement aux États avec des populations plus âgées, alimentant la demande d'imagerie dans des endroits comme le Maine et l'Arizona.

L'adoption de la télédentisterie est plus forte dans les régions occidentales peu peuplées, élargissant la portée des diagnostics assistés par IA, et créant une demande supplémentaire pour les capteurs d'imagerie portables qui s'intègrent aux plateformes de consultation cloud.

Paysage concurrentiel

Analyse concurrentielle

Le marché des équipements dentaires des États-Unis présente une concentration modérée. Les multinationales de premier plan comme Dentsply Sirona, Midmark et Envista contrôlent collectivement environ 60-65 % des revenus, mais les entreprises spécialisées en logiciels IA et les startups de fabrication additive défient les acteurs établis avec des capacités de niche. L'économie évolue de la marge matérielle vers les revenus de service récurrents : Dentsply Sirona investit environ 4 % de ses ventes annuelles en R&D pour renforcer les abonnements cloud DS Core, tandis que le système de livraison mobile 2025 de Midmark met l'accent sur la conception ergonomique et les compresseurs silencieux.

Le capital-risque afflue vers l'analytique radiographique activée par IA, avec des plateformes comme Second Opinion gagnant une reconnaissance académique pour la précision de détection de caries web.musc.edu. Les DSO, soutenues par le capital-investissement, exploitent leur taille pour sécuriser des contrats groupés pluriannuels, pressant les fabricants d'équilibrer les engagements de volume contre l'érosion des marges. L'attention réglementaire sur la propriété PE, soulignée dans un rapport HHS 2024 sur la consolidation, ajoute de la complexité de conformité [3]U.S. Department of Health and Human Services, "Health Care Workforce: Key Issues, Challenges, and the Path Forward," aspe.hhs.gov

U.S. Department of Health and Human Services, "Health Care Workforce: Key Issues, Challenges, and the Path Forward," aspe.hhs.gov

L'espace blanc d'innovation se concentre sur la convergence IA-biomatériaux. Les partenariats entre institutions de recherche et fournisseurs poursuivent des hydrogels régénératifs et des échafaudages de cellules souches qui s'intègrent parfaitement aux plateformes de planification numérique. Alors que ces concepts mûrissent, ils promettent des lignes de produits auxiliaires à haute marge qui complètent l'équipement d'imagerie et de fraisage de base, renforçant le renouvellement concurrentiel à travers le marché des équipements dentaires des États-Unis.

Leaders de l'industrie des équipements dentaires américains

-

Dentsply Sirona

-

3M

-

ZimVie

-

Envista

-

Institut Straumann AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : L'Université médicale de Caroline du Sud a reçu le prix de l'innovation éducative 2024 pour une étude pilote évaluant la plateforme IA Second Opinion, qui aide au diagnostic de caries dentaires utilisant les rayons X.

- Janvier 2025 : Midmark Corp. a lancé son système de livraison dentaire mobile repensé avec pièces à main haute et basse vitesse, détartreur et seringue trois voies dans un châssis plus léger alimenté par un compresseur sans huile.

- Décembre 2024 : Le département américain de la santé et des services sociaux a publié un rapport sur la propriété du capital-investissement dans les soins de santé, citant des prix plus élevés et des préoccupations d'accès dans les pratiques dentaires soutenues par PE.

Portée du rapport du marché des équipements dentaires américains

Selon la portée du rapport, les dispositifs dentaires incluent les outils que les professionnels dentaires utilisent pour fournir un traitement dentaire. Les outils peuvent être utilisés pour examiner, manipuler, traiter, restaurer et retirer les dents et les structures orales environnantes.

Le marché des dispositifs dentaires américains est segmenté selon le produit, le traitement et l'utilisateur final. Par produit, le marché est segmenté en équipements de diagnostic général, consommables dentaires et autres dispositifs dentaires. Basé sur le traitement, le marché est segmenté en orthodontique, endodontique, parodontique et prothétique. Basé sur l'utilisateur final, le marché est segmenté en hôpitaux, cliniques et autres utilisateurs finaux. Le rapport offre la valeur (USD) pour tous les segments susmentionnés.

| Équipements de diagnostic | Laser dentaire | Lasers de tissus mous | Lasers de tissus durs |

| Équipements de radiologie | Équipements de radiologie extra-orale | ||

| Équipements de radiologie intra-orale | |||

| Fauteuil dentaire et équipements | |||

| Équipements thérapeutiques | Pièces à main dentaires | ||

| Systèmes électrochirurgicaux | |||

| Systèmes CAO/FAO | |||

| Équipements de fraisage | |||

| Machine de coulée | |||

| Autres équipements thérapeutiques | |||

| Consommables dentaires | Biomatériau dentaire | ||

| Implants dentaires | |||

| Couronnes et ponts | |||

| Autres consommables dentaires | |||

| Autres dispositifs dentaires | |||

| Par traitement | Orthodontique | ||

| Endodontique | |||

| Parodontique | |||

| Prothétique | |||

| Par utilisateur final | Hôpitaux dentaires | ||

| Cliniques dentaires | |||

| Instituts académiques et de recherche | |||

| Par produit | Équipements de diagnostic | Laser dentaire | Lasers de tissus mous | Lasers de tissus durs |

| Équipements de radiologie | Équipements de radiologie extra-orale | |||

| Équipements de radiologie intra-orale | ||||

| Fauteuil dentaire et équipements | ||||

| Équipements thérapeutiques | Pièces à main dentaires | |||

| Systèmes électrochirurgicaux | ||||

| Systèmes CAO/FAO | ||||

| Équipements de fraisage | ||||

| Machine de coulée | ||||

| Autres équipements thérapeutiques | ||||

| Consommables dentaires | Biomatériau dentaire | |||

| Implants dentaires | ||||

| Couronnes et ponts | ||||

| Autres consommables dentaires | ||||

| Autres dispositifs dentaires | ||||

| Par traitement | Orthodontique | |||

| Endodontique | ||||

| Parodontique | ||||

| Prothétique | ||||

| Par utilisateur final | Hôpitaux dentaires | |||

| Cliniques dentaires | ||||

| Instituts académiques et de recherche | ||||

Questions clés répondues dans le rapport

Quelle est la taille du marché des dispositifs cardiovasculaires des États-Unis en 2024 ?

Le marché a atteint 21,83 milliards USD en 2024.

À quelle vitesse l'industrie des dispositifs cardiovasculaires des États-Unis devrait-elle croître ?

Elle devrait afficher un TCAC de 7,36 % et atteindre 33,27 milliards USD d'ici 2030.

Quelle catégorie de dispositif se développe le plus rapidement ?

Les dispositifs de diagnostic et de surveillance croissent le plus rapidement, propulsés par la surveillance à distance des patients et l'imagerie améliorée par IA.

Pourquoi les centres de chirurgie ambulatoire gagnent-ils du volume cardiovasculaire ?

Les différences de paiement de site de service CMS rendent de nombreuses procédures de cathétérisme plus rentables dans les ASC que dans les départements ambulatoires d'hôpital.

Quels changements récents de directives pourraient stimuler la demande de dispositifs ?

Les critères ACC/AHA mis à jour pour CRT-D élargissent l'éligibilité des patients et récompensent financièrement les implants de plus longue durée, encourageant les hôpitaux à améliorer les dispositifs plus tôt.

Quel domaine thérapeutique émergent attire le plus de capital-risque ?

Les plateformes de réparation valvulaire mitrale percutanée attirent de gros investissements en raison du besoin clinique non satisfait significatif et des solutions minimalement invasives prometteuses.

Dernière mise à jour de la page le: