Taille et part du marché des spiritueux des États-Unis

Analyse du marché des spiritueux des États-Unis par Mordor Intelligence

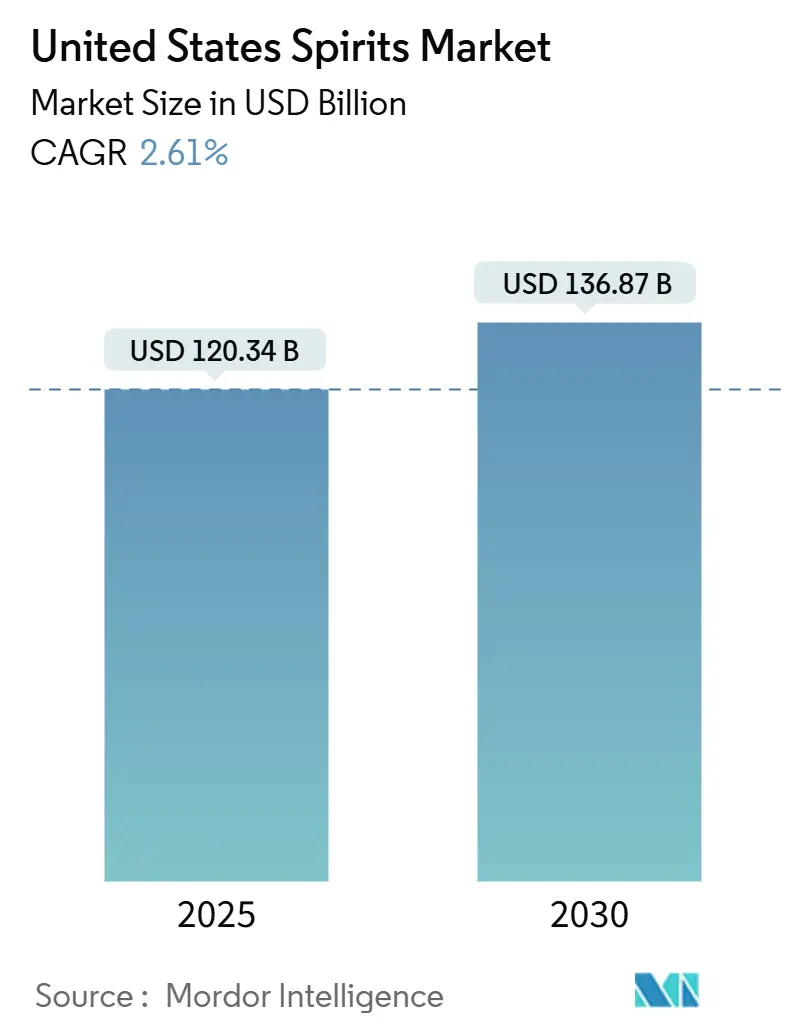

Le marché des spiritueux américains devrait croître de 120,34 milliards USD en 2025 à 136,87 milliards USD en 2030, soit un TCAC de 2,61%. Cette croissance est stimulée par les tendances de premiumisation, la reprise de la consommation sur site, et la participation croissante des consommatrices et des jeunes consommateurs en âge légal, malgré l'aplatissement des tendances de volume. Les principales distilleries étendent leur offre super-premium, tandis que les producteurs artisanaux se différencient par l'authenticité régionale. Les consommateurs soucieux de leur santé se tournent vers des produits premium avec un étiquetage transparent et des pratiques durables, adoptant une approche "boire moins mais mieux". Bien que les tensions commerciales et les réglementations complexes modèrent la croissance, le marché américain des spiritueux maintient une croissance de valeur plus forte comparée à la bière et au vin, démontrant une préférence soutenue des consommateurs pour les boissons distillées de qualité.

Points clés du rapport

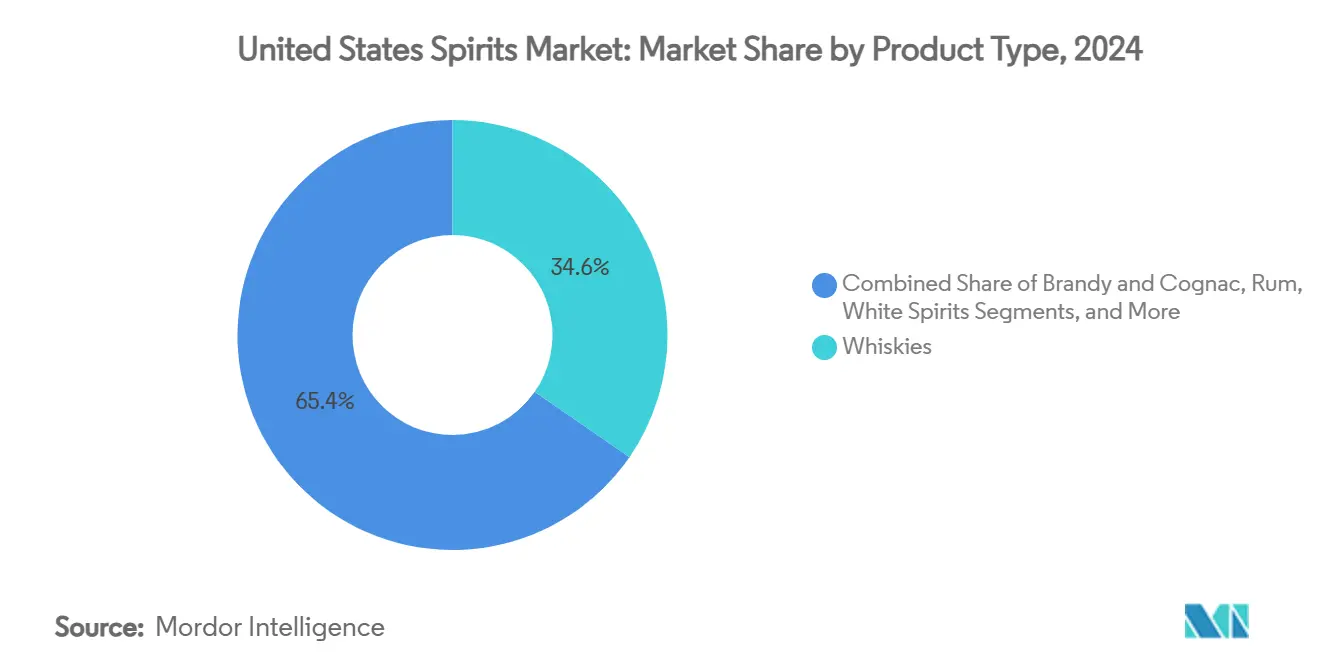

- Par type de produit, les whiskies ont mené avec une part de 34,62% du marché américain des spiritueux en 2024 ; les spiritueux blancs sont maintenant prévus pour s'étendre à un TCAC de 3,01% jusqu'en 2030.

- Par utilisateur final, les hommes détenaient 74,65% de la part du marché américain des spiritueux en 2024, tandis que le segment féminin devrait croître le plus rapidement à 3,43% de TCAC.

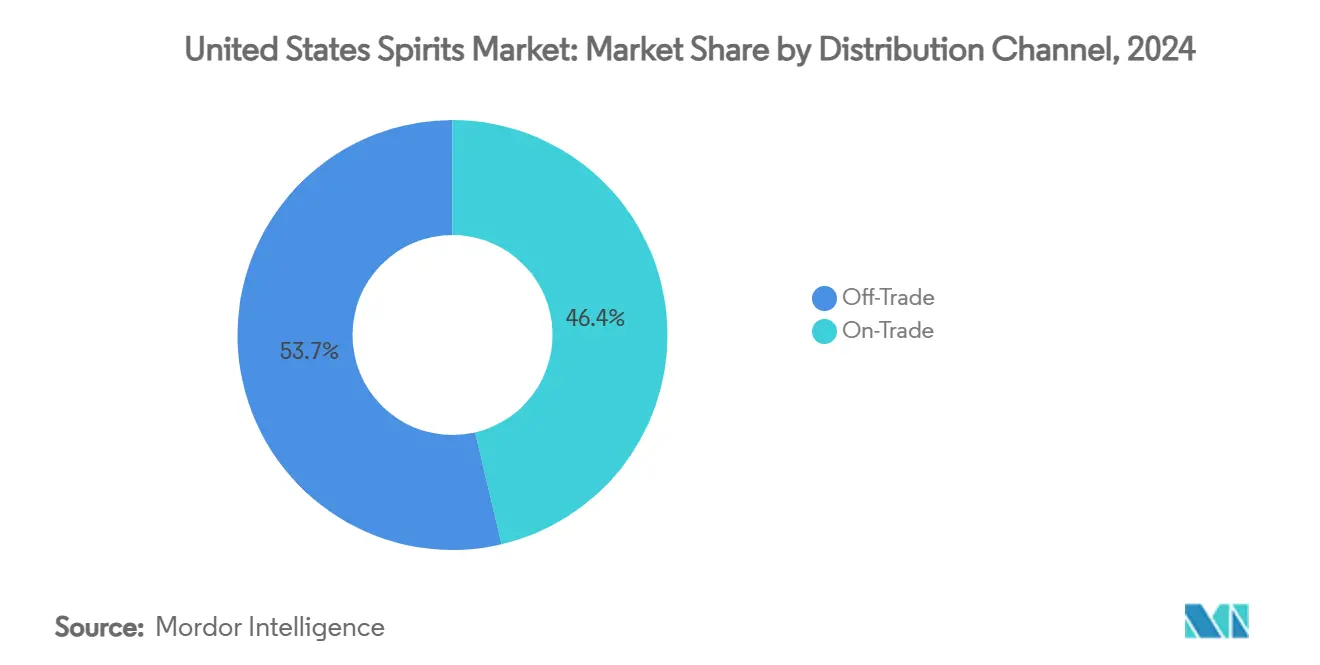

- Par canal de distribution, le commerce de gros représentait 53,65% de la taille du marché américain des spiritueux en 2024 ; le commerce de détail devrait augmenter à un TCAC de 2,83% jusqu'en 2030.

- Par géographie, le Sud commandait 34,58% des revenus de 2024, tandis que l'Ouest est positionné pour un TCAC de 3,83% jusqu'en 2030.

Tendances et insights du marché des spiritueux des États-Unis

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Croissance du secteur du tourisme et de l'hôtellerie | +0.80% | Sud, Ouest, Nord-Est | Moyen terme (2-4 ans) |

| Inclination des consommateurs vers les spiritueux artisanaux | +0.60% | National, avec concentration à l'Ouest et au Nord-Est | Moyen terme (2-4 ans) |

| Hausse de la demande de produits alcoolisés premium | +0.50% | National | Long terme (≥ 4 ans) |

| Différenciation de produit en termes de matières premières et teneur en alcool | +0.40% | National | Moyen terme (2-4 ans) |

| Durabilité et approvisionnement éthique | +0.30% | Ouest, Nord-Est | Long terme (≥ 4 ans) |

| Expansion stratégique par les pubs et bars | +0.30% | Sud, Ouest | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Croissance du secteur du tourisme et de l'hôtellerie

La résurgence de l'industrie hôtelière présente des opportunités significatives pour les marques de spiritueux de capturer de nouveaux consommateurs grâce à des offres immersives basées sur l'expérience. La croissance robuste du tourisme a intensifié la demande d'expériences authentiques de spiritueux locaux, avec les visites de distilleries émergeant comme un flux de revenus substantiel pour les producteurs traditionnels et artisanaux. Selon le Distilled Spirits Council, l'industrie américaine des spiritueux génère 250 milliards USD d'activité économique et soutient plus de 1,7 million d'emplois, le tourisme et l'hôtellerie représentant une composante de plus en plus vitale de cet impact économique[1]Distilled Spirits Council, "Annual Economic Briefing", www.distilledspirits.org. Cette tendance est particulièrement proéminente dans les régions du Sud et de l'Ouest, où les distilleries de destination ont évolué en éléments fondamentaux des stratégies touristiques régionales. L'intégration stratégique des spiritueux avec la culture alimentaire locale établit des identités régionales distinctives qui attirent les visiteurs domestiques et internationaux, permettant aux marques de cultiver une fidélité consommateur plus profonde au-delà des canaux de distribution de détail conventionnels.

Inclination des consommateurs vers les spiritueux artisanaux

Le mouvement des spiritueux artisanaux continue de remodeler la dynamique du marché, avec les consommateurs priorisant de plus en plus l'authenticité et la provenance par rapport à la production de masse. Malgré son premier déclin de marché en 2023, le secteur des spiritueux artisanaux a encore vendu 13,5 millions de caisses, maintenant une part de valeur significative de 7,5% du marché total des spiritueux, selon l'American Craft Spirits Association. Cette résilience souligne la forte connexion consommateur du segment, particulièrement parmi les démographies plus jeunes cherchant des expériences de consommation uniques. Le nombre de distillateurs artisanaux actifs a augmenté de 11,5% à 3 069 en 2023, indiquant une confiance entrepreneuriale continue malgré les vents contraires économiques[2]American Craft Spirits Association, "Craft Spirits Data Project", www.americancraftspirits.org. Les producteurs artisanaux exploitent de plus en plus les ingrédients locaux et les méthodes de production pour créer des profils de saveur distinctifs qui ne peuvent être répliqués par des concurrents plus grands, établissant des positions de marché défendables basées sur l'authenticité et l'innovation plutôt que sur les économies d'échelle.

Hausse de la demande de produits alcoolisés premium

Le marché américain des spiritueux connaît un changement notable vers la premiumisation, avec les consommateurs favorisant de plus en plus les produits de haute qualité malgré les défis économiques. Selon le rapport intérimaire de Diageo pour l'exercice 2025, les catégories premium et super-premium ont considérablement augmenté, représentant maintenant près de 35% de la valeur du marché, comparé à 26% il y a une décennie. Cette tendance est particulièrement prononcée parmi les consommateurs âgés de 18-34 ans, avec 54% choisissant activement les spiritueux premium. Même pendant les ralentissements économiques, les consommateurs démontrent une préférence claire pour les produits premium en réduisant la fréquence de consommation plutôt que de compromettre la qualité. Ce comportement souligne l'importance pour les marques de communiquer efficacement leur qualité supérieure et leurs narratifs de marque authentiques pour capturer les parts de marché. Le passage vers les offres premium, malgré le déclin des volumes globaux, met en évidence un changement structurel dans l'industrie des spiritueux, transitionnant d'une approche axée sur le volume vers un modèle de consommation axé sur la valeur. De plus, cette tendance s'aligne avec les préférences plus larges des consommateurs pour la premiumisation dans d'autres catégories de boissons, renforçant davantage le potentiel de croissance à long terme dans le segment des spiritueux premium.

Différenciation de produit en termes de matières premières et teneur en alcool

L'incorporation de matières premières diverses et des variations stratégiques de teneur en alcool transforme le marché des spiritueux en créant des catégories de produits distinctes et des opportunités de consommation. Les distillateurs implémentent des techniques innovantes avec des grains alternatifs, des variétés patrimoniales, et des combinaisons botaniques sophistiquées pour créer des profils de saveur uniques. L'autorisation de l'Alcohol and Tobacco Tax and Trade Bureau de 15 tailles de contenants additionnelles pour les spiritueux distillés, effective le 10 janvier 2025, permet aux producteurs d'aligner stratégiquement l'emballage avec des occasions de consommation spécifiques[3]Alcohol and Tobacco Tax and Trade Bureau, "TTB Adds New Standards of Fill for Wine and Distilled Spirits; Eliminates Distinction Between Standards of Fill for Distilled Spirits in Cans and Other Types of Containers", www.ttb.gov. Le marché démontre une bifurcation claire : des produits premium à haute teneur, intensifs en saveur destinés aux connaisseurs, et des options raffinées à faible teneur en alcool conçues pour la consommation décontractée, avec les deux segments exhibant un potentiel de croissance substantiel. Cette diversification de produit complète positionne les spiritueux pour concurrencer efficacement dans les occasions de consommation traditionnellement dominées par la bière et le vin.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réglementations gouvernementales strictes | -0.30% | National, avec impact particulier dans les États de contrôle | Long terme (≥ 4 ans) |

| Inclination croissante des consommateurs vers d'autres boissons alcoolisées | -0.20% | National | Moyen terme (2-4 ans) |

| Problèmes de santé liés à la consommation excessive | -0.10% | National | Long terme (≥ 4 ans) |

| Perturbations de la chaîne d'approvisionnement | -0.10% | National, avec impact accru dans les catégories dépendantes des importations | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Réglementations gouvernementales strictes

Le marché américain des spiritueux fait face à des barrières d'entrée substantielles dues aux cadres réglementaires complexes. Dix-sept États et juridictions opèrent sous un modèle de "Contrôle", où les agences gouvernementales gèrent et supervisent exclusivement les ventes de spiritueux distillés. Ces États de contrôle représentent 24,7% de la population américaine et 23,0% des ventes de spiritueux distillés, selon la National Alcohol Beverage Control Association. Le système de distribution à trois niveaux prévalent dans la plupart des États interdit strictement les ventes directes au consommateur, contraignant les producteurs à établir des relations avec des grossistes, ce qui crée souvent des défis d'accès au marché pour les marques plus petites. Les exigences réglementaires émergentes, incluant l'étiquetage proposé "Alcohol Facts" du TTB et les divulgations obligatoires d'allergènes, introduisent des coûts de conformité additionnels, impactant disproportionnellement les producteurs plus petits. De plus, les structures de taxation diverses au niveau des États pour les spiritueux distillés contribuent à un paysage opérationnel multifacette et difficile.

Inclination croissante des consommateurs vers d'autres boissons alcoolisées

La conscience croissante de la santé concernant la consommation d'alcool influence significativement le comportement des consommateurs et la dynamique du marché. L'Avis consultatif du Surgeon General américain sur l'alcool et le risque de cancer identifie l'alcool comme une cause majeure évitable de cancer, résultant en approximativement 100 000 cas de cancer et 20 000 décès annuellement aux États-Unis[4]U.S. Department of Health and Human Services, "Alcohol and Cancer Risk 2025", www.hhs.gov. L'avis souligne que le risque de cancer augmente même avec une consommation d'alcool minimale, remettant fondamentalement en question les croyances établies sur les bénéfices de la consommation modérée. Selon le National Institute on Alcohol Abuse and Alcoholism, l'alcool contribue à approximativement 178 000 décès annuellement et est lié à plus de 200 conditions de santé distinctes. Avec moins de la moitié des Américains comprenant actuellement la connexion entre l'alcool et le cancer, l'intensification des campagnes de sensibilisation de santé publique sur ces risques accélère les changements consommateurs vers des alternatives à faible teneur en alcool et sans alcool, contraignant potentiellement la croissance dans les marchés traditionnels des spiritueux.

Analyse de segment

Par type de produit : Les whiskies mènent malgré les défis d'approvisionnement

Les whiskies dominent le marché des spiritueux avec une part de 34,62% en 2024, démontrant un leadership de marché malgré des défis significants des tarifs internationaux et des conditions de surproduction. La catégorie exhibe une résilience remarquable au milieu d'un déclin de la valeur d'exportation du whisky écossais et des problèmes persistants de surproduction dans la production de whiskey américain. Le marché mondial du whiskey démontre un potentiel de croissance substantiel tout au long de la période de prévision, stimulé par l'expansion des mouvements de spiritueux artisanaux et l'intérêt accru des consommateurs pour les variétés bourbon et seigle. Le succès continu de la catégorie découle de stratégies de positionnement premium efficaces et de narratifs patrimoniaux convaincants qui résonnent fortement avec les consommateurs cherchant des expériences de produit authentiques.

Les spiritueux blancs, menés par la vodka, le gin, et la tequila silver, sont destinés à atteindre le taux de croissance le plus rapide, avec un TCAC projeté de 3,01% jusqu'en 2030. Leurs profils de saveur propres, leur polyvalence en mixologie, et l'essor des formats prêts-à-boire les rendent de plus en plus populaires, spécialement parmi les consommateurs soucieux de santé et les jeunes buveurs en âge légal. Les catégories tequila et mezcal montrent une performance exceptionnelle sur le marché américain, tandis que les segments rhum et liqueur bénéficient significativement de la renaissance cocktail en cours. Le paysage du marché des spiritueux continue de se fragmenter, avec les marques réussies se distinguant par des méthodologies de production innovantes et une narration patrimoniale authentique plutôt que par les conventions de catégorie traditionnelles.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Par utilisateur final : Les consommatrices remodèlent la dynamique du marché

Les hommes dominent avec une part de marché de 74,65% en 2024, reflétant des modèles de consommation établis. Cependant, les consommatrices remodèlent fondamentalement la dynamique du marché. Les jeunes femmes représentent la majorité des buveurs dans le marché américain des boissons alcoolisées, stimulées par l'indépendance financière accrue et l'évolution de la dynamique sociale. Cette transformation démographique catalyse l'innovation de produit, avec des leaders de l'industrie comme Diageo implémentant des initiatives marketing ciblées pour capturer ce segment consommateur en expansion. Les femmes constituent 40% des consommateurs de bière et démontrent une influence croissante dans les catégories de spiritueux, commandant notamment deux tiers du segment "Beyond Beer".

Le segment féminin exhibe une croissance robuste à 3,43% de TCAC (2025-2030), surpassant l'expansion globale du marché et stimulant l'innovation de produit substantielle. Cette trajectoire de croissance influence les stratégies de développement de produit, avec un accent accru sur l'innovation de saveur, la conception d'emballage sophistiquée, et le marketing stratégique basé sur l'occasion résonnant avec les préférences féminines. Le National Survey on Drug Use and Health révèle qu'en 2022, les femmes ont dépassé les hommes dans la consommation d'alcool rapportée, marquant un changement significatif dans la dynamique du marché. Les entreprises engageant efficacement les consommatrices par la communication de marque authentique et les expériences de produit adaptées renforcent leur position de marché, tandis que les approches marketing traditionnelles centrées sur les hommes font face à une pertinence diminuante dans le marché en évolution.

Par canal de distribution : Le commerce de détail expérientiel stimule la croissance du commerce de détail

Les canaux de commerce de gros commandent une part de marché dominante de 53,65% en 2024, reflétant des changements fondamentaux dans le comportement des consommateurs pendant la pandémie et l'expansion rapide des formats de vente au détail spécialisés. Le système de distribution américain à trois niveaux mandate un flux structuré où les producteurs et importateurs doivent vendre aux distributeurs, qui approvisionnent ensuite les détaillants, empêchant efficacement les ventes directes entre les niveaux. Bien que ce cadre assure la conformité réglementaire, il crée des barrières d'entrée significatives pour les producteurs plus petits. Les détaillants de commerce de gros transforment l'expérience consommateur par des initiatives d'éducation complètes, des sélections de produits premium soigneusement curées, et des éléments de vente au détail expérientielle innovants.

Les canaux de commerce de détail démontrent un fort potentiel de croissance avec un TCAC projeté de 2,83% de 2025 à 2030, alors que les bars et restaurants implémentent des stratégies sophistiquées pour élever l'expérience de consommation sur site. Les boissons prêtes-à-boire (RTD) ont émergé comme des catalyseurs de croissance puissants dans les locations sur site, avec les consommateurs achetant activement des RTD en combinaison avec les spiritueux traditionnels. Les établissements de commerce de détail se concentrent de plus en plus sur la livraison d'expériences exceptionnelles et distinctives qui transcendent la consommation domestique, stimulant un engagement consommateur supérieur et l'adoption de produits premium. Les sites spécialisés tels que les bars de tequila artisanale et les lounges de whiskey artisanal pionnier des expériences de marque immersives qui favorisent une fidélité consommateur profonde et une compréhension avancée des catégories.

Analyse géographique

La région Sud commande 34,58% de la part du marché américain des spiritueux en 2024, stimulée par des réglementations favorables, la croissance du tourisme, et l'expansion de la population dans les zones métropolitaines. Le Texas et la Floride émergent comme des marchés clés, particulièrement pour les grands détaillants comme Total Wine & More. Selon le U.S. Bureau of Labor Statistics, la zone Miami-Fort Lauderdale-West Palm Beach a enregistré une réduction de 1,0% dans l'indice des boissons alcoolisées pour l'année se terminant en avril 2025. Les secteurs robustes du tourisme et de l'hôtellerie de la région soutiennent la consommation sur site et les expériences de marque, contribuant à la croissance des catégories et à la premiumisation.

La région Ouest devrait atteindre un TCAC de 3,83% de 2025 à 2030, soutenue par la production artisanale, les changements démographiques, et la demande croissante de produits premium et durables. Les données du U.S. Bureau of Labor Statistics indiquent une augmentation de 2,2% des prix des boissons alcoolisées de mars 2024 à mars 2025, avec la région enregistrant une hausse de 0,4% de la consommation d'alcool. Des États comme l'Oregon ont implémenté des systèmes de distribution spécialisés par des agents de liqueur indépendants. L'accent de la région sur la durabilité et l'approvisionnement éthique répond aux préférences consommateurs en évolution.

Les régions Nord-Est et Midwest maintiennent des positions de marché substantielles tout en naviguant les complexités réglementaires et une croissance démographique plus lente comparée aux autres régions. Le Nord-Est a enregistré une augmentation de 5,4% de la consommation d'alcool, tandis que le Midwest a connu une hausse de 1,6%. Les deux régions présentent des industries de spiritueux artisanaux établies qui contribuent au développement économique local et au tourisme. Le Nord-Est bénéficie de niveaux de revenu disponible élevés soutenant les ventes de spiritueux premium, tandis que le Midwest exploite ses ressources agricoles pour la production grain-à-verre soulignant l'approvisionnement local.

Paysage concurrentiel

Le marché américain des spiritueux est modérément consolidé, avec quelques grands producteurs dominant en termes de volume tandis que de nombreuses distilleries petites et moyennes contribuent à un paysage de production diversifié. Les acteurs clés du marché incluent Diageo plc, Bacardi Limited, Suntory Holdings Limited, Sazerac Company Inc., et Pernod Ricard SA, qui détiennent collectivement une part significative du marché.

La consolidation du marché est davantage renforcée par l'influence de distributeurs majeurs tels que Southern Glazer's Wine & Spirits et Republic National Distributing Company. Ces distributeurs contrôlent des portions substantielles du réseau de distribution, créant des barrières d'entrée significatives pour les producteurs plus petits. En conséquence, tandis que le côté production reste fragmenté, le marché global exhibe une structure consolidée due à la dominance de ces distributeurs et au pouvoir de marché des producteurs leaders.

Les perturbateurs émergents remodèlent la dynamique du marché. Les plateformes directes-au-consommateur activées par la technologie surmontent les complexités réglementaires pour établir des routes alternatives vers le marché, défiant le cadre de distribution traditionnel. De plus, la transformation numérique de l'industrie s'étend aux processus de production, où les technologies de distillation avancées stimulent les améliorations d'efficacité et de qualité de produit. Ces innovations non seulement améliorent la performance opérationnelle mais s'alignent aussi avec les objectifs de durabilité, reflétant l'engagement de l'industrie envers la responsabilité environnementale.

Leaders de l'industrie des spiritueux des États-Unis

-

Diageo plc

-

Bacardi Limited

-

Suntory Holdings Limited

-

Sazerac Company Inc.

-

Pernod Ricard SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Maker's Mark a lancé Star Hill Farm Whisky, son premier whisky de blé et première sortie non-bourbon en plus de 70 ans, présentant un mélange de 61% blé, 20% blé malté, et 19% orge maltée, vieilli 7-8 ans et mis en bouteille à la force du fût (114,7 proof). Selon la marque, ce whisky souligne la durabilité par le blé cultivé sur domaine, l'agriculture régénératrice, et est le premier à porter la Certification de Whiskey de Domaine de l'Université du Kentucky.

- Avril 2025 : Chinola a lancé sa troisième liqueur, Chinola Pineapple, un spiritueux artisanal fait de 100% d'ananas MD2 frais et d'esprit de canne neutre, connu pour les saveurs tropicales vibrantes de la République dominicaine, selon la marque.

- Mars 2025 : Brugal a dévoilé Andrés Brugal Edition 02, le deuxième rhum ultra-premium de sa Collection Andrés Brugal limitée, avec seulement 416 bouteilles sorties globalement à un prix de détail de 3 000 USD chacune. Selon la marque, il est présenté dans un étui personnalisé inspiré du voyage avec une carafe en cristal et des verres exclusifs. Edition 02 a été lancé mondialement et est disponible dans des détaillants sélectionnés aux États-Unis et au Royaume-Uni.

- Février 2025 : The Muff Liquor Company, un producteur de spiritueux irlandais du Donegal, a officiellement lancé sa gamme premium sur le marché américain par un partenariat avec Lucas Bols USA, introduisant une Vodka irlandaise à base de pomme de terre et un Gin (tous deux distillés six fois) et un Whiskey irlandais tourbé unique, tous conçus pour honorer l'héritage et l'artisanat irlandais.

Portée du rapport sur le marché des spiritueux des États-Unis

Les spiritueux sont distillés et ont une teneur moyenne en alcool par volume (ABV) plus élevée, d'environ 20% à aussi haut que 80 ou 90%.

Le marché américain des spiritueux est segmenté par type en whiskey, rhum, vodka, brandy, gin, et autres spiritueux. Basé sur le canal de distribution, le marché est segmenté en commerce de gros et commerce de détail. Le segment de commerce de détail est davantage divisé en détaillants spécialisés, supermarchés/hypermarchés, vente au détail en ligne, et autres canaux.

Le dimensionnement du marché a été fait en termes de valeur en USD pour tous les segments susmentionnés.

| Brandy et Cognac |

| Liqueur |

| Rhum |

| Tequila et Mezcal |

| Whiskies |

| Spiritueux blancs |

| Autres types de spiritueux |

| Hommes |

| Femmes |

| Commerce de détail | |

| Commerce de gros | Magasins spécialisés/de liqueurs |

| Autres canaux de commerce de gros |

| Nord-Est |

| Midwest |

| Sud |

| Ouest |

| Par type de produit | Brandy et Cognac | |

| Liqueur | ||

| Rhum | ||

| Tequila et Mezcal | ||

| Whiskies | ||

| Spiritueux blancs | ||

| Autres types de spiritueux | ||

| Par utilisateur final | Hommes | |

| Femmes | ||

| Par canal de distribution | Commerce de détail | |

| Commerce de gros | Magasins spécialisés/de liqueurs | |

| Autres canaux de commerce de gros | ||

| Par région | Nord-Est | |

| Midwest | ||

| Sud | ||

| Ouest | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché américain des spiritueux ?

La taille du marché américain des spiritueux est de 120,34 milliards USD en 2025 et devrait atteindre 136,87 milliards USD d'ici 2030.

Quelle catégorie de produit mène les ventes ?

Les whiskies détiennent la tête avec 34,62% des revenus de 2024 grâce à une forte premiumisation et une polyvalence cocktail.

Quel segment régional croît le plus rapidement ?

L'Ouest devrait afficher un TCAC de 3,83% jusqu'en 2030, stimulé par l'innovation artisanale et les consommateurs axés sur la durabilité.

Quels changements réglementaires sont à l'horizon ?

Les propositions clés incluent des étiquettes obligatoires "Alcohol Facts" et une gamme étendue de tailles de contenants, toutes deux supervisées par l'Alcohol and Tobacco Tax and Trade Bureau.

Dernière mise à jour de la page le: