Analyse du marché immobilier de bureaux aux États-Unis

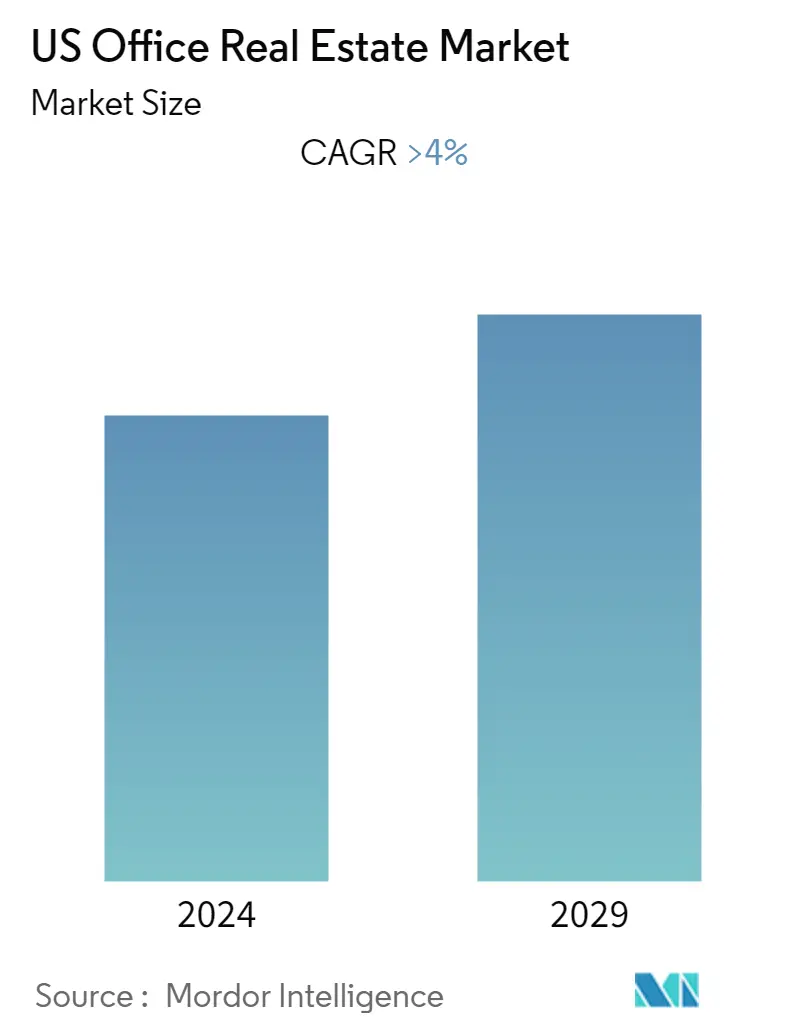

- Le marché immobilier de bureaux américain est sur le point denregistrer un TCAC supérieur à 4 % au cours de la période de prévision.

- La pandémie de COVID-19 a beaucoup affecté le secteur des bureaux aux États-Unis, et il faudra peut-être un certain temps pour que la situation s'améliore. Le troisième trimestre 2021 a été prometteur pour le marché des bureaux aux États-Unis. Le taux d'inoccupation s'est stabilisé, les surfaces sous-louées ont diminué et l'absorption nette a été positive pour la première fois au troisième trimestre 2021 depuis le premier trimestre 2020.

- Les marchés immobiliers ont également ressenti limpact de la pandémie. Les entreprises et les travailleurs de première ligne ont dû surmonter de nombreux obstacles pour rester en activité. Presque toutes les entreprises du secteur immobilier ont été contraintes de procéder à des changements radicaux, notamment dans le secteur du commerce de détail. Pour répondre à la demande croissante des consommateurs et surmonter les pénuries aiguës, les détaillants ont rapidement développé leurs services de livraison à domicile et de retrait en bordure de rue tout en restructurant leurs chaînes d'approvisionnement. De nombreuses personnes qui travaillent à domicile ont dû adapter leur environnement de vie à la volée. La tendance émergente de l'année est la flexibilité.

- Les taux dinoccupation ont augmenté sur lensemble du marché immobilier de bureaux américain pendant lépidémie de coronavirus. Le taux de vacance de postes trimestriel avant 2020 était denviron 12 pour cent, mais à mesure que lépidémie se propageait, il a augmenté pour atteindre plus de 15 pour cent. Environ 15,4 % des surfaces de bureaux à léchelle nationale étaient inoccupées au troisième trimestre 2022. Les entreprises hésitent à étendre ou à renouveler leurs baux, car une partie importante de la main-dœuvre travaille désormais à domicile ou utilise un paradigme de travail hybride.

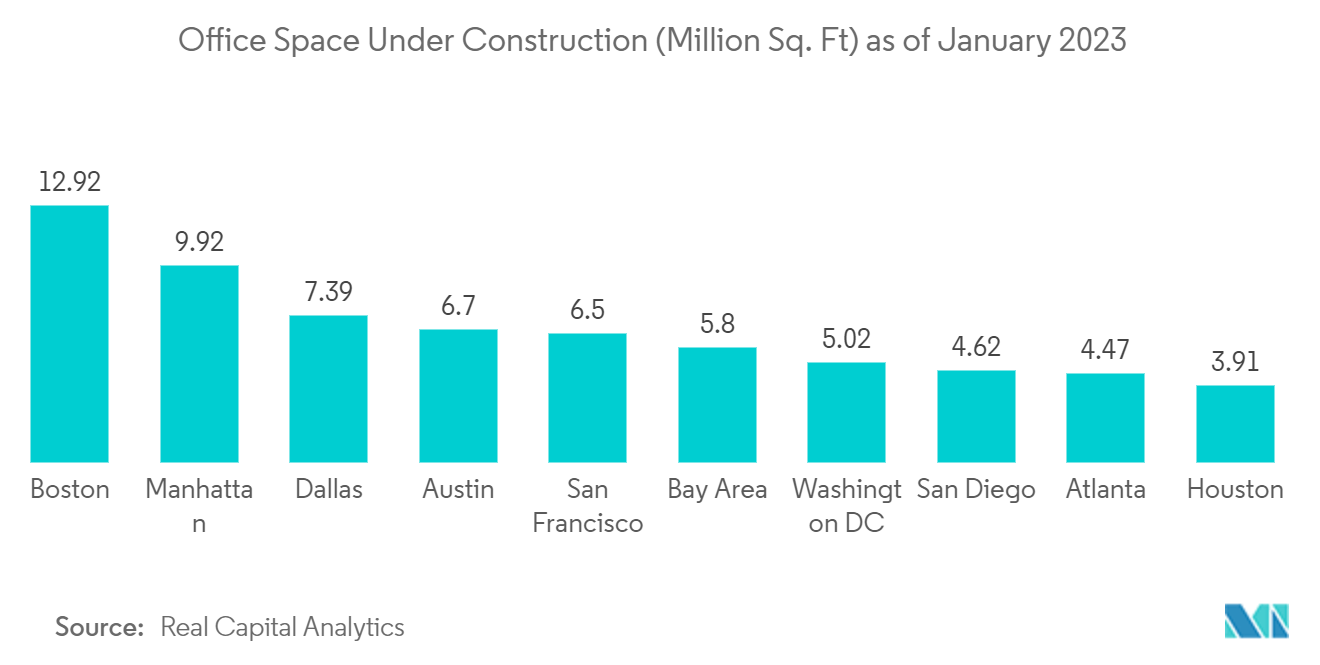

- Au troisième trimestre 2022, les fondamentaux du marché américain des bureaux sont restés négatifs. Le troisième trimestre 2022 a vu moins 4,4 millions de pieds carrés (msf) d'absorption nette, ce qui porte le total de l'année à moins 16,2 msf. Avec une absorption nette trimestrielle de -2,2 millions de pieds carrés et -2,0 millions de pieds carrés, respectivement, les principaux marchés d'entrée et secondaires ont perdu le même nombre de locataires. Seulement 3,8 % du stock total du pays est détenu sur les marchés tertiaires, qui ont connu une absorption nette négative de 0,1 million de pieds carrés. L'augmentation du taux d'inoccupation est le signe d'une faible demande, comme en témoigne une absorption nette constamment faible, et d'une offre élevée, comme en témoigne le grand nombre de nouvelles constructions en cours.

Tendances du marché immobilier de bureaux aux États-Unis

Augmentation des volumes de location

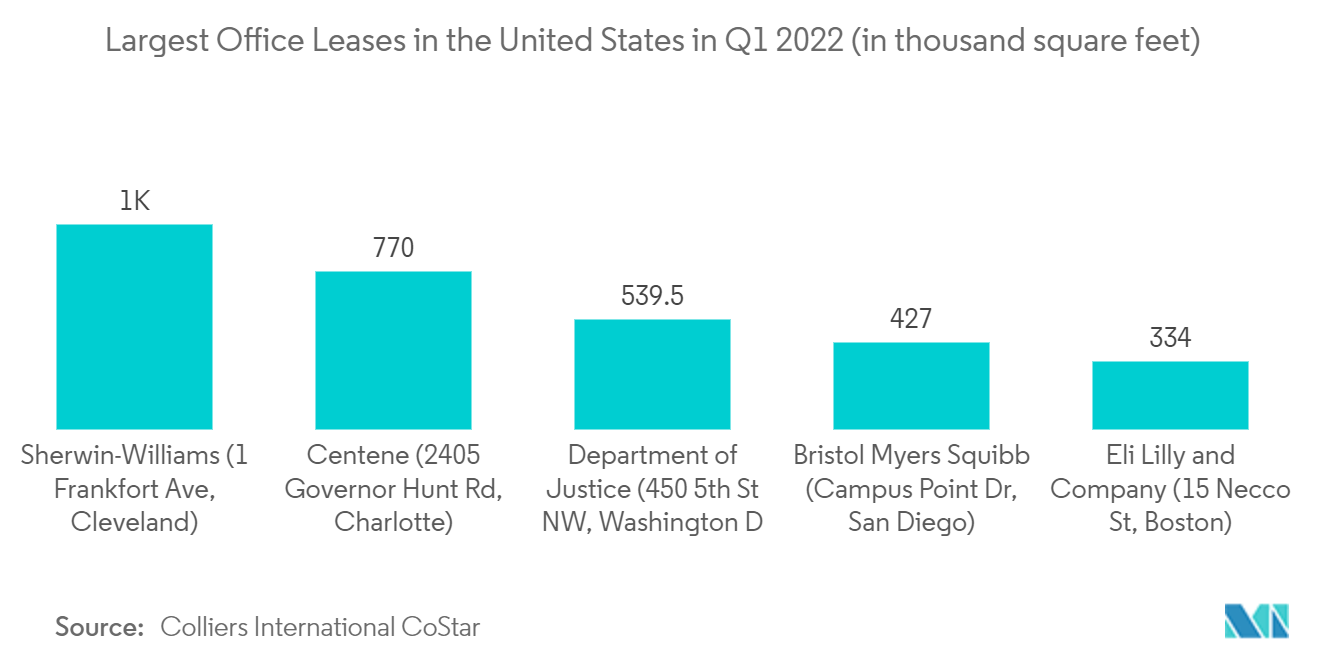

Les volumes bruts de location ont augmenté de 7,8 % au troisième trimestre 2021, dépassant 40 millions de pieds carrés pour la première fois depuis l'épidémie. En conséquence, le total des transactions a augmenté de 1,7 % par rapport à la même période l'an dernier. Cependant, ils sont toujours inférieurs de 43,8 % à ceux de 2019. En raison de règles commerciales flexibles et de l'évolution des particuliers et des entreprises vers l'abordabilité, les marchés secondaires à moindre coût de la Sun Belt et de l'Ouest ont dominé ce trimestre, avec une croissance de 18,7 % du leasing contre 7,5 %. % de croissance dans les zones géographiques d'entrée.

Le taux de chômage est tombé à 5,2 %, un nouveau plus bas depuis la pandémie. Cependant, la participation au marché du travail reste faible alors que les travailleurs continuent dêtre préoccupés par la pandémie de COVID. La relation entre la croissance de lemploi et les besoins en espaces de bureau pourrait devenir moins liée aux nouveaux modèles de travail hybride et à distance.

Un rapport récent du monde des affaires indique que le nombre de bureaux loués à Manhattan a augmenté de 26 %. La demande de bureaux à Manhattan était de 13,5 % supérieure à la moyenne mobile sur cinq ans (8,13 millions de pieds carrés) et de 11,5 % supérieure à la moyenne sur 10 ans à 9,23 millions de pieds carrés, le plus grand volume trimestriel depuis la fin de l'année 2019. (8,27 millions de pieds carrés). pieds carrés). En revanche, l'activité de location a augmenté de 27,6 % au cours du troisième trimestre 2022, par rapport aux 7,23 millions de pieds carrés d'activité au cours de la même période en 2021. Un total de 24,17 millions de pieds carrés ont été loués jusqu'à présent cette année, soit environ 50 % de plus que les 16,34 millions de pieds carrés qui ont été loués jusqu'à présent en 2021. Si le taux de location actuel est maintenu pour le reste de l'année, le volume de location pour l'année complète 2022 dépasserait le total de l'année 2021 (24,96 millions de pieds carrés ) de 29,1%.

Tarifs dinvestissement et de location de bureaux

Pour les investisseurs immobiliers, les bureaux constituent lun des groupes dactifs les plus importants. Le marché américain de l'investissement immobilier de bureaux était évalué à 24,4 milliards de dollars au deuxième trimestre 2021. Les loyers ont augmenté régulièrement ces dernières années et devraient continuer de croître à l'avenir. Selon l'indice des loyers des bureaux, en septembre 2021, les loyers bruts avaient augmenté de près de 24 % depuis que l'indice a été établi à 100 en 2008. Manhattan, New York, et San Francisco, Californie, étaient les marchés de bureaux les plus chers, avec une superficie annuelle de 100 %. loyers en pieds de 128 USD et 95 USD, respectivement.

Lorsque le besoin d'espaces de bureau augmentera à nouveau, les immeubles nouvellement achevés pourraient attirer encore plus de locataires. Les personnes qui travaillent dans un bureau voudront connaître les derniers systèmes et certifications de santé et de bien-être. Depuis la pandémie, les promoteurs sont moins désireux de commencer de nouveaux projets. En pleine crise, la demande a été étouffée. Les dépenses de construction de base ont considérablement augmenté en raison de la pandémie. Alors que les locataires continuent de rechercher des espaces de bureau de classe A bien équipés et situés dans des emplacements privilégiés, les zones métropolitaines dotées de produits de bureau de haute qualité pourraient être mieux à même de résister à la tempête. Les actifs plus anciens, en particulier ceux qui sont mal situés et mal entretenus, devraient être soumis à des pressions à la baisse en raison de cette tendance, augmentant ainsi leur risque de détresse. Le taux moyen d'inscription d'équivalents à service complet sur les 50 principaux marchés de bureaux aux États-Unis était de 38,04 $ en janvier, en hausse de 1,1 % par rapport à l'année précédente. Dans le même temps, le taux dinoccupation des bureaux aux États-Unis a encore augmenté, atteignant 16,6 % par rapport à janvier 2022, soit une augmentation de 80 points de base.

Alors que la pandémie a bouleversé le secteur des bureaux, les taux dinoccupation des bureaux ont augmenté dans la plupart des marchés, même si certains endroits ont vu les taux augmenter plus rapidement que dautres. La culture du travail à domicile et les récents licenciements dans lindustrie technologique ont eu un effet important sur les villes qui se sont développées rapidement grâce à lindustrie technologique.

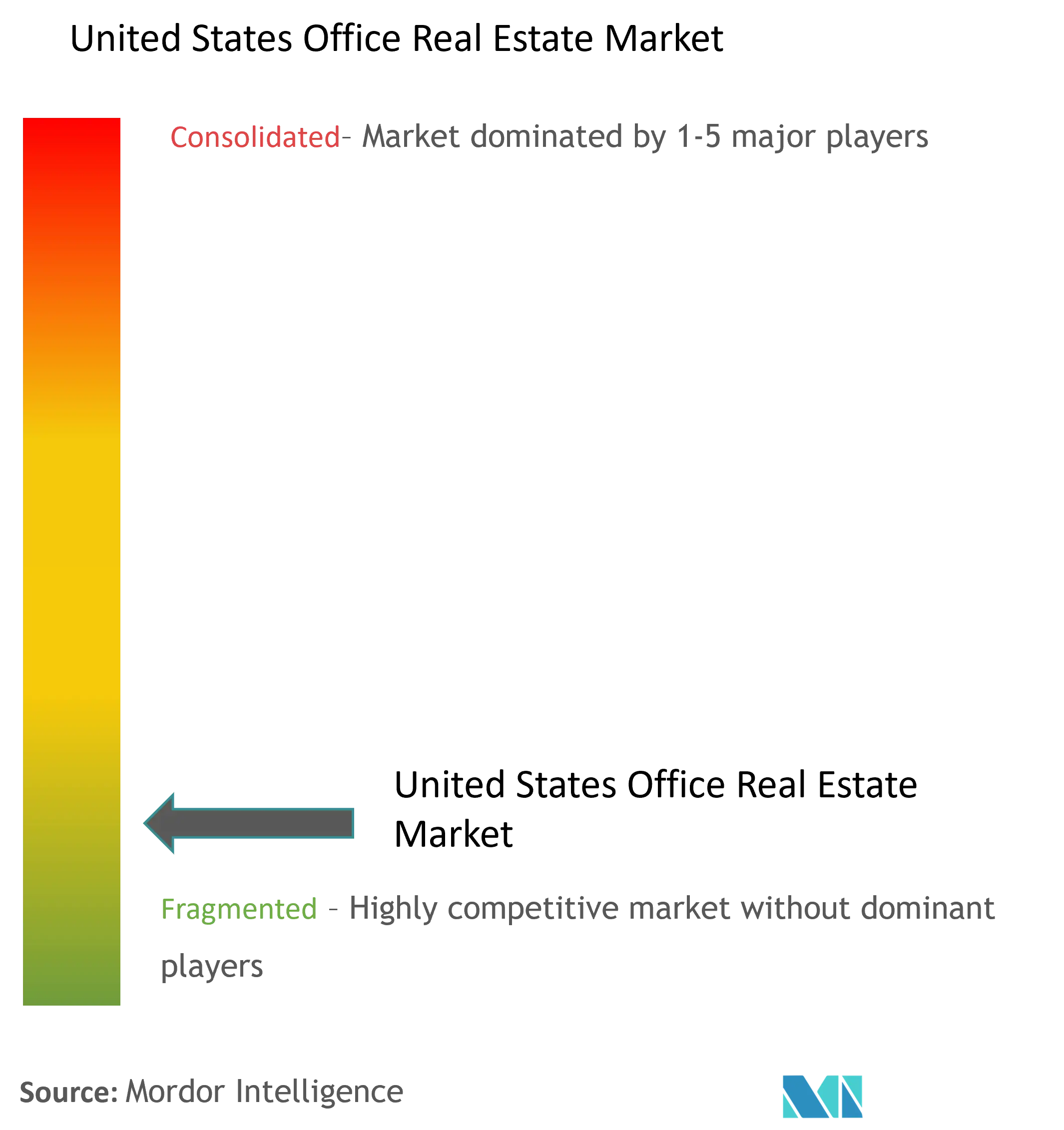

Aperçu du secteur de l'immobilier de bureaux aux États-Unis

Le marché américain de limmobilier de bureaux est relativement fragmenté. Le rapport couvre les principales entreprises du marché immobilier de bureaux aux États-Unis. Les grandes entreprises disposent de ressources financières avantageuses, tandis que les petites entreprises peuvent être compétitives efficacement en se développant sur les marchés locaux. Certains des promoteurs immobiliers de bureaux aux États-Unis sont Turner Construction Company Inc., Kiewit Corporation, Hensel Phelps Construction, Gilbane Building Co. et Skanska USA Inc.

Leaders du marché immobilier de bureaux aux États-Unis

Turner Construction Company Inc.

Hensel Phelps Construction

Gilbane Building Co.

Balfour Beatty LLC

Simon Property Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier de bureaux aux États-Unis

Avril 2023 Les dirigeants de Cressy Commercial Real Estate, basé à Mishawaka, sont heureux d'annoncer la finalisation d'une fusion avec Mno-Bmadsen, la branche d'investissement hors jeux du Pokagon Band of Potawatomi. La fusion permettra à Cressy de se développer sur de nouveaux marchés et de mettre en œuvre ses objectifs stratégiques tout en continuant à fournir un service de classe mondiale à ses clients passés et futurs. Mno-Bmadsen bénéficiera de ressources supplémentaires pour gérer les besoins immobiliers de son portefeuille d'investissements en croissance.

Février 2023 Mirabaud Asset Management a structuré l'acquisition d'un bureau réparti sur deux immeubles occupés par une fondation académique à but non lucratif et un centre médical. La transaction a été structurée par Mirabaud Asset Management comme un partenariat immobilier commercial institutionnel basé au Luxembourg pour le compte de sa clientèle internationale. Cette acquisition porte la valeur du portefeuille immobilier américain de Mirabaud à près de 600 millions de dollars.

Segmentation du secteur de limmobilier de bureaux aux États-Unis

L'immobilier de bureaux consiste à construire des bâtiments que des entreprises de différents secteurs peuvent louer ou acheter. L'objectif de ce rapport est de donner un aperçu approfondi du marché immobilier de bureaux aux États-Unis. Il examine les perspectives du marché, la dynamique, les tendances technologiques, et des projets gouvernementaux dans le secteur de l'immobilier de bureaux.

Le marché immobilier de bureaux aux États-Unis est segmenté par région (Nord-Est, Midwest, Sud et Ouest) et par secteur (technologies de l'information (IT et ITES), fabrication, BFSI (banque, services financiers et assurances), conseil et autres services. ). Le rapport propose la taille du marché et les prévisions en dollars (USD) pour tous les segments ci-dessus.

| Nord-est |

| Midwest |

| Sud |

| Ouest |

| Technologie de l'information (informatique et ITES) |

| Fabrication |

| BFSI (Banque, Services Financiers et Assurances) |

| Consultant |

| Autres services |

| Par région | Nord-est |

| Midwest | |

| Sud | |

| Ouest | |

| Par secteur | Technologie de l'information (informatique et ITES) |

| Fabrication | |

| BFSI (Banque, Services Financiers et Assurances) | |

| Consultant | |

| Autres services |

FAQ sur les études de marché de limmobilier de bureaux aux États-Unis

Quelle est la taille actuelle du marché immobilier de bureaux aux États-Unis ?

Le marché immobilier de bureaux aux États-Unis devrait enregistrer un TCAC supérieur à 4 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché immobilier de bureaux aux États-Unis ?

Turner Construction Company Inc., Hensel Phelps Construction, Gilbane Building Co., Balfour Beatty LLC, Simon Property Group sont les principales sociétés opérant sur le marché immobilier de bureaux aux États-Unis.

Quelles années couvre ce marché immobilier de bureaux aux États-Unis ?

Le rapport couvre la taille historique du marché de limmobilier de bureaux aux États-Unis pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier de bureaux aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie immobilière de bureaux aux États-Unis

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de limmobilier de bureaux aux États-Unis en 2023, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier de bureaux aux États-Unis comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.