Taille du marché du collagène aux États-Unis

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 198.38 Millions de dollars américains | |

| Taille du Marché (2029) | 269.37 Millions de dollars américains | |

| Plus grande part par utilisateur final | Aliments et boissons | |

| CAGR (2024 - 2029) | 5.60 % | |

| Croissance la plus rapide par utilisateur final | Soins personnels et cosmétiques | |

| Concentration du Marché | Haut | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché du collagène aux États-Unis

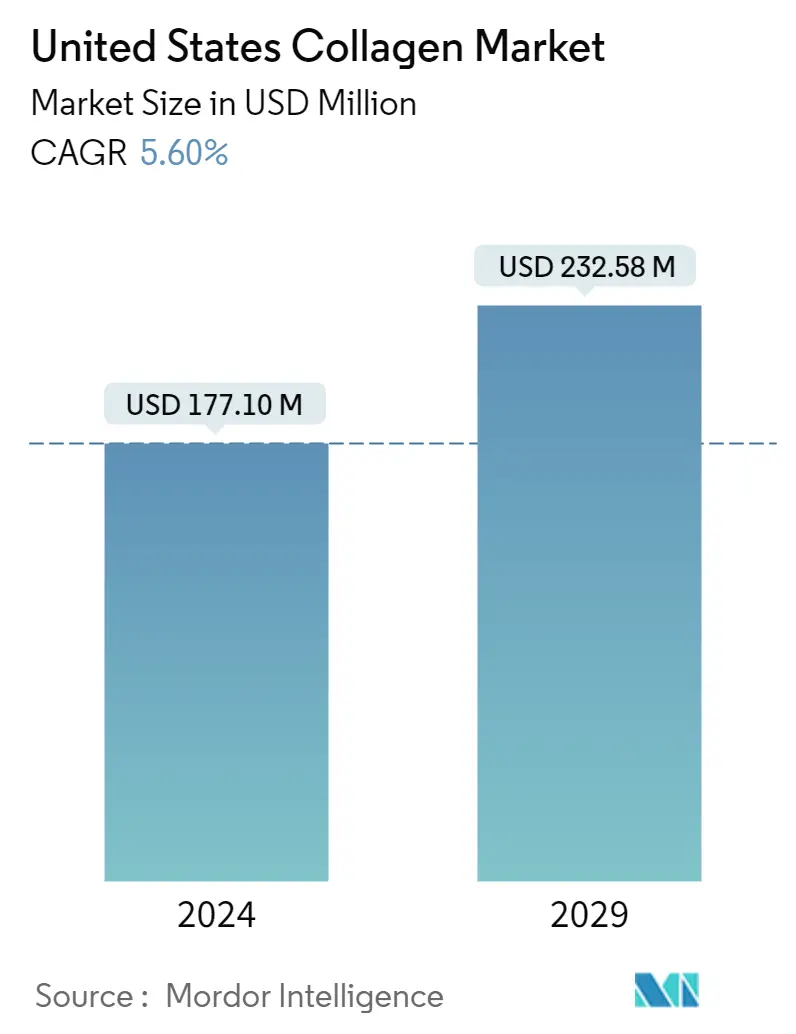

La taille du marché du collagène aux États-Unis est estimée à 177,10 millions de dollars en 2024 et devrait atteindre 232,58 millions de dollars dici 2029, avec une croissance de 5,60 % au cours de la période de prévision (2024-2029).

Le segment des soins personnels et des cosmétiques devrait enregistrer des ventes plus élevées au cours de la période de prévision en raison des préférences croissantes des consommateurs pour les produits de beauté à base d'ingrédients naturels.

- Le secteur FB détenait la plus grande part de marché, par application, au cours de la période détude. Dans ce segment, les snacks et les boissons détenaient la part de valeur majeure de 41,4 % et 34,4 % par application, respectivement, en 2022, ce qui a contribué à la croissance du secteur de l'alimentation et des boissons. Les peptides de collagène ont de nombreuses applications dans les boissons car ils sont facilement solubles et peuvent être infusés dans l'eau ordinaire, les boissons gazeuses, les jus et les boissons.

- Le segment des soins personnels et des cosmétiques devrait être le segment du marché qui connaît la croissance la plus rapide, avec un TCAC de 7,53 % au cours de la période de prévision. Cette croissance est due à une préférence croissante pour les ingrédients naturels, comme le collagène, dans les produits de beauté du pays. Le collagène est lun des principaux ingrédients fonctionnels des produits de beauté en Amérique du Nord et plus encore aux États-Unis. En 2021, le collagène se classe au deuxième rang des 25 ingrédients fonctionnels les plus vendus sur le segment des cosmétiques naturels.

- Les peptides de collagène, en particulier, ont des bienfaits prouvés sur la beauté de la peau et contribuent à une peau et des cheveux plus sains et plus jeunes. Les consommateurs sont désormais bien conscients des avantages du collagène pour la Nutri-beauté et les produits de soins de la peau sont fabriqués à partir de produits à base de collagène et prennent leurs décisions d'achat en fonction de diverses raisons, notamment le type d'informations sur la source animale et la chaîne d'approvisionnement fournies par la marque. Aux États-Unis, la poudre/peptides de collagène étaient les plus répandus entre 18 et 24 ans (37 %), contre 25 à 34 ans à 27 % en 2021.

- Le segment de la nutrition sportive devrait également gagner du terrain, enregistrant un TCAC de 7,20 %. Le collagène présent dans la nutrition sportive offre un enrichissement en protéines et une amélioration des performances sportives. Ainsi, un nombre croissant de salles de sport et dentraîneurs recommandent ce produit pour un apport riche en protéines.

Tendances du marché du collagène aux États-Unis

- Les aliments pour bébés connaîtront une croissance constante après la pandémie

- La croissance du secteur de la boulangerie est tirée par de grands acteurs commerciaux

- Linnovation est la clé du maintien dun taux de croissance stable

- Tendances demballage durables et innovantes pour influencer le marché des céréales pour petit-déjeuner

- Les préférences des consommateurs se tournent vers les condiments et les sauces de qualité supérieure, au détriment des soupes emballées

- Des acteurs clés doivent se concentrer sur la fortification et l'enrichissement nutritionnel

- Les alternatives laitières connaîtront un taux de croissance significatif

- Mettre l'accent sur la sensibilisation et l'innovation ; moteur de la croissance du marché de la nutrition des personnes âgées

- De grandes opportunités pour les produits alternatifs à la viande

- Le commerce électronique deviendra lun des canaux les plus privilégiés

- Les principaux acteurs se concentrent davantage sur les ingrédients sains après le COVID-19

- La nutrition sportive/de performance connaîtra une croissance significative au cours de la période de prévision

- Laugmentation des exportations américaines daliments pour animaux et des prix des aliments pour animaux devrait avoir un impact sur la production

- Lindustrie cosmétique américaine va sappuyer sur la synergie de linnovation et de linfluence des médias sociaux

- La croissance de la consommation de protéines animales crée des opportunités pour les acteurs clés du secteur des ingrédients

Aperçu du marché du collagène aux États-Unis

Le marché américain du collagène est assez consolidé, les cinq principales sociétés occupant 71,89 %. Les principaux acteurs de ce marché sont Cooke Inc., Darling Ingredients Inc., Gelita AG, Nagase Co. Ltd et Tessenderlo Group (triés par ordre alphabétique).

Leaders du marché du collagène aux États-Unis

Cooke Inc.

Darling Ingredients Inc.

Gelita AG

Nagase & Co. Ltd

Tessenderlo Group

Other important companies include Holista Colltech, Italgelatine SpA, Lapi Gelatine SpA, Nitta Gelatin Inc., NutriScience Innovations LLC.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du collagène aux États-Unis

- Mai 2021 Holista Colltech, une entreprise de biotechnologie axée sur la recherche, a reçu une subvention de 501250 AUD du gouvernement d'Australie occidentale par l'intermédiaire du Collie Futures Industry Development Fund pour accroître sa production de collagène. Holista Colltech serait en mesure de développer du collagène de qualité médicale de meilleure qualité grâce à cette initiative.

- Mars 2021 GELITA USA inaugure sa nouvelle unité de peptides de collagène, une unité de production de 30 000 pieds carrés située à l'extrémité sud-est du complexe dans la zone industrielle de Port Neal, près de Sioux City dans l'Iowa. Cette expansion est principalement portée par la croissance à deux chiffres du marché des peptides de collagène de GELITA, notamment sur les marchés de la santé et de la beauté, sans aucun signe de ralentissement à l'avenir.

- Janvier 2021 Rousselot, une marque Darling Ingredients produisant des solutions à base de collagène, a lancé les peptides de collagène marin certifiés MSC, Peptan®, lors de la conférence virtuelle Beauty Skincare Formulation en 2021. Cet ingrédient provient à 100 % de poissons blancs marins sauvages. , certifié par le Marine Stewardship Council (MSC), et il est principalement utilisé dans les nutricosmétiques et les compléments alimentaires haut de gamme. L'ingrédient est produit dans les installations de Rousselot en France et est disponible dans le monde entier. Les principaux facteurs à l'origine de ce lancement sont le développement croissant de nouveaux produits à base de collagène provenant de poissons de mer capturés dans la nature et la demande croissante de produits de beauté et de compléments alimentaires à base de collagène de poisson.

Rapport sur le marché du collagène aux États-Unis – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

- 3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

- 3.2 Tendances de consommation de protéines

- 3.2.1 Animal

- 3.3 Tendances de production

- 3.3.1 Animal

- 3.4 Cadre réglementaire

- 3.4.1 États-Unis

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 4.1 Formulaire

- 4.1.1 Basé sur les animaux

- 4.1.2 Basé sur la marine

- 4.2 Utilisateur final

- 4.2.1 L'alimentation animale

- 4.2.2 Aliments et boissons

- 4.2.2.1 Par sous-utilisateur final

- 4.2.2.1.1 Boulangerie

- 4.2.2.1.2 Breuvages

- 4.2.2.1.3 Céréales du petit-déjeuner

- 4.2.2.1.4 Collations

- 4.2.3 Soins personnels et cosmétiques

- 4.2.4 Suppléments

- 4.2.4.1 Par sous-utilisateur final

- 4.2.4.1.1 Nutrition des personnes âgées et nutrition médicale

- 4.2.4.1.2 Nutrition sportive/de performance

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

- 5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 Cooke Inc.

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 Gelita AG

- 5.4.4 Holista Colltech

- 5.4.5 Italgelatine SpA

- 5.4.6 Lapi Gelatine SpA

- 5.4.7 Nagase & Co. Ltd

- 5.4.8 Nitta Gelatin Inc.

- 5.4.9 NutriScience Innovations LLC

- 5.4.10 Tessenderlo Group

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

- 7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Segmentation de lindustrie du collagène aux États-Unis

Les produits dorigine animale et marine sont couverts en tant que segments par formulaire. Lalimentation animale, les aliments et boissons, les soins personnels et les cosmétiques, les suppléments sont couverts en tant que segments par lutilisateur final.

- Le secteur FB détenait la plus grande part de marché, par application, au cours de la période détude. Dans ce segment, les snacks et les boissons détenaient la part de valeur majeure de 41,4 % et 34,4 % par application, respectivement, en 2022, ce qui a contribué à la croissance du secteur de l'alimentation et des boissons. Les peptides de collagène ont de nombreuses applications dans les boissons car ils sont facilement solubles et peuvent être infusés dans l'eau ordinaire, les boissons gazeuses, les jus et les boissons.

- Le segment des soins personnels et des cosmétiques devrait être le segment du marché qui connaît la croissance la plus rapide, avec un TCAC de 7,53 % au cours de la période de prévision. Cette croissance est due à une préférence croissante pour les ingrédients naturels, comme le collagène, dans les produits de beauté du pays. Le collagène est lun des principaux ingrédients fonctionnels des produits de beauté en Amérique du Nord et plus encore aux États-Unis. En 2021, le collagène se classe au deuxième rang des 25 ingrédients fonctionnels les plus vendus sur le segment des cosmétiques naturels.

- Les peptides de collagène, en particulier, ont des bienfaits prouvés sur la beauté de la peau et contribuent à une peau et des cheveux plus sains et plus jeunes. Les consommateurs sont désormais bien conscients des avantages du collagène pour la Nutri-beauté et les produits de soins de la peau sont fabriqués à partir de produits à base de collagène et prennent leurs décisions d'achat en fonction de diverses raisons, notamment le type d'informations sur la source animale et la chaîne d'approvisionnement fournies par la marque. Aux États-Unis, la poudre/peptides de collagène étaient les plus répandus entre 18 et 24 ans (37 %), contre 25 à 34 ans à 27 % en 2021.

- Le segment de la nutrition sportive devrait également gagner du terrain, enregistrant un TCAC de 7,20 %. Le collagène présent dans la nutrition sportive offre un enrichissement en protéines et une amélioration des performances sportives. Ainsi, un nombre croissant de salles de sport et dentraîneurs recommandent ce produit pour un apport riche en protéines.

| Basé sur les animaux |

| Basé sur la marine |

| L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Collations | ||

| Soins personnels et cosmétiques | ||

| Suppléments | Par sous-utilisateur final | Nutrition des personnes âgées et nutrition médicale |

| Nutrition sportive/de performance | ||

| Formulaire | Basé sur les animaux | ||

| Basé sur la marine | |||

| Utilisateur final | L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | |

| Breuvages | |||

| Céréales du petit-déjeuner | |||

| Collations | |||

| Soins personnels et cosmétiques | |||

| Suppléments | Par sous-utilisateur final | Nutrition des personnes âgées et nutrition médicale | |

| Nutrition sportive/de performance | |||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour être utilisé comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.