Taille du marché de la gélatine aux États-Unis

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 161.32 Millions de dollars américains | |

| Taille du Marché (2029) | 210.13 Millions de dollars américains | |

| Plus grande part par utilisateur final | Aliments et boissons | |

| CAGR (2024 - 2029) | 2.83 % | |

| Croissance la plus rapide par utilisateur final | Soins personnels et cosmétiques | |

| Concentration du Marché | Haut | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la gélatine aux États-Unis

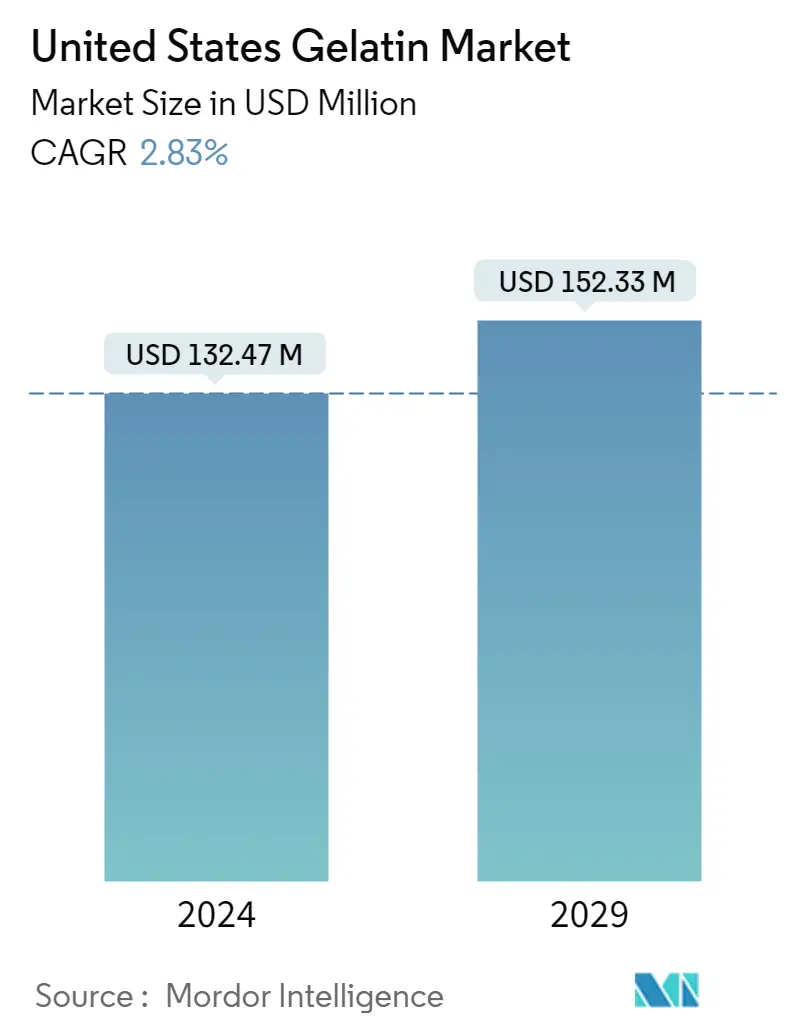

La taille du marché de la gélatine aux États-Unis est estimée à 132,47 millions de dollars en 2024 et devrait atteindre 152,33 millions de dollars dici 2029, avec une croissance de 2,83 % au cours de la période de prévision (2024-2029).

Lévolution des préférences de consommation vers des aliments et des boissons infusés de protéines influence lutilisation de la gélatine

- Le segment des aliments et des boissons représente le plus grand nombre d'applications sur le marché de la gélatine. Cela est dû à laptitude fonctionnelle de la gélatine. Le segment des aliments et des boissons a observé une croissance volumique globale de 26,3 % de 2016 à 2022. En 2022, le sous-segment de la boulangerie et des boissons représentait la plus grande part de marché d'environ 60 % au sein du segment des aliments et des boissons. Cela était principalement dû au déplacement de la préférence des boissons gazeuses et des produits de boulangerie conventionnels vers des solutions davantage à base de protéines. En 2021, 35 % des ménages américains suivaient un régime alimentaire spécifique axé sur les protéines, tel qu'un régime riche en protéines, paléo, faible en glucides et biologique.

- Le marché a observé le taux de croissance annuel le plus élevé de 10,54% en termes de volume en 2020, soit presque trois fois le taux de croissance de 2019. Le volume de consommation à domicile de produits alimentaires prêts-à-servir a augmenté à 26% en 2020 en raison de la pandémie de COVID-19. pandémie. Cependant, l'importance de la santé en tant que choix de mode de vie a influencé les consommateurs, ce qui, associé à une prise de conscience croissante des bienfaits de la gélatine, a déclenché une demande de gélatine dans le secteur de l'alimentation et des boissons.

- Parmi tous les segments, celui des soins personnels et des cosmétiques est celui qui connaît la croissance la plus rapide. Il devrait enregistrer une valeur TCAC de 6,49 % au cours de la période de prévision. Cela est attribué à la teneur moyenne en protéines de la gélatine, qui est 5 % plus élevée que celle des autres protéines laitières comme le lactosérum et les protéines du lait. Les gens préfèrent également les produits de soins personnels et cosmétiques à base de gélatine en raison de leurs propriétés filmogènes qui aident à guérir les cheveux et la peau. La gélatine assure également une absorption plus uniforme des pigments dans les teintures et teintures capillaires.

Tendances du marché de la gélatine aux États-Unis

- Les aliments pour bébés connaîtront une croissance constante après la pandémie

- Linnovation est la clé du maintien dun taux de croissance stable

- Tendances demballage durables et innovantes pour influencer le marché des céréales pour petit-déjeuner

- Les préférences des consommateurs se tournent vers les condiments et les sauces de qualité supérieure, au détriment des soupes emballées

- Des acteurs clés doivent se concentrer sur la fortification et l'enrichissement nutritionnel

- Les alternatives laitières connaîtront un taux de croissance significatif

- Mettre l'accent sur la sensibilisation et l'innovation ; moteur de la croissance du marché de la nutrition des personnes âgées

- De grandes opportunités pour les produits alternatifs à la viande

- Le commerce électronique deviendra lun des canaux les plus privilégiés

- Les principaux acteurs se concentrent davantage sur les ingrédients sains après le COVID-19

- La nutrition sportive/de performance connaîtra une croissance significative au cours de la période de prévision

- Laugmentation des exportations américaines daliments pour animaux et des prix des aliments pour animaux devrait avoir un impact sur la production

- Lindustrie cosmétique américaine va sappuyer sur la synergie de linnovation et de linfluence des médias sociaux

- La croissance de la consommation de protéines animales crée des opportunités pour les acteurs clés du secteur des ingrédients

Aperçu du marché de la gélatine aux États-Unis

Le marché américain de la gélatine est assez consolidé, les cinq plus grandes sociétés occupant 66,44 %. Les principaux acteurs de ce marché sont Ajinomoto Co. Inc., Darling Ingredients Inc., Gelatines Weishardt SAS, GELITA AG et Nitta Gelatin Inc. (triés par ordre alphabétique).

Leaders du marché de la gélatine aux États-Unis

Ajinomoto Co. Inc.

Darling Ingredients Inc.

Gelatines Weishardt SAS

GELITA AG

Nitta Gelatin Inc.

Other important companies include Baotou Dongbao Bio Tech Co. Ltd, Hangzhou Qunli Gelatin Chemical Co. Ltd, Italgelatine SpA, Lapi Gelatine SpA.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la gélatine aux États-Unis

- Mai 2021 Darling Ingredients Inc. a annoncé que sa marque Rousselot élargissait sa gamme de gélatine purifiée, de qualité pharmaceutique et modifiée avec le lancement de X-Pure® GelDAT – Gélatine Desaminotyrosine.

- Janvier 2021 Nitta Gelatin India a introduit une gélatine fine de qualité internationale dans le cadre de son activité Hôtellerie/Restaurant/Restauration (HoReCa). La gélatine de qualité supérieure est produite à l'aide de la technologie japonaise conformément aux bonnes pratiques de fabrication (BPF) et au système d'analyse des risques et de maîtrise des points critiques (HACCP), conformément aux normes d'hygiène du règlement européen (CE). Cette gélatine est dérivée de sources naturelles qui contiennent tous les acides aminés essentiels à l'exception du tryptophane.

- Novembre 2020 Rousselot lance un nouveau format de livraison, les capsules gommeuses, pour les ingrédients nutraceutiques et pharmaceutiques de la gélatine proposés sous sa marque SiMoGel, permettant aux fabricants de profiter de la popularité croissante des produits à mâcher et des bonbons gélifiés. Les capsules gommeuses combinent les avantages des capsules, des gels mous et des bonbons gélifiés dans un format de livraison unique. Créés avec SiMoGel dans un processus de dépôt sans amidon, les capsules gommeuses peuvent être utilisées pour fournir une large gamme d'ingrédients actifs à des dosages très précis, des solutions nutritionnelles aux produits en vente libre.

Rapport sur le marché de la gélatine aux États-Unis – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

- 3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

- 3.2 Tendances de consommation de protéines

- 3.2.1 Animal

- 3.3 Tendances de production

- 3.3.1 Animal

- 3.4 Cadre réglementaire

- 3.4.1 États-Unis

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 4.1 Formulaire

- 4.1.1 Basé sur les animaux

- 4.1.2 Basé sur la marine

- 4.2 Utilisateur final

- 4.2.1 Aliments et boissons

- 4.2.1.1 Par sous-utilisateur final

- 4.2.1.1.1 Boulangerie

- 4.2.1.1.2 Breuvages

- 4.2.1.1.3 Condiments/Sauces

- 4.2.1.1.4 Confiserie

- 4.2.1.1.5 Produits laitiers et substituts laitiers

- 4.2.1.1.6 Produits Alimentaires PAM/RTC

- 4.2.1.1.7 Collations

- 4.2.2 Soins personnels et cosmétiques

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

- 5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 Ajinomoto Co. Inc.

- 5.4.2 Baotou Dongbao Bio Tech Co. Ltd

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Gelatines Weishardt SAS

- 5.4.5 GELITA AG

- 5.4.6 Hangzhou Qunli Gelatin Chemical Co. Ltd

- 5.4.7 Italgelatine SpA

- 5.4.8 Lapi Gelatine SpA

- 5.4.9 Nitta Gelatin Inc.

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

- 7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Segmentation de lindustrie de la gélatine aux États-Unis

Les produits dorigine animale et marine sont couverts en tant que segments par formulaire. Les aliments et boissons, les soins personnels et les cosmétiques sont couverts en tant que segments par l'utilisateur final.

- Le segment des aliments et des boissons représente le plus grand nombre d'applications sur le marché de la gélatine. Cela est dû à laptitude fonctionnelle de la gélatine. Le segment des aliments et des boissons a observé une croissance volumique globale de 26,3 % de 2016 à 2022. En 2022, le sous-segment de la boulangerie et des boissons représentait la plus grande part de marché d'environ 60 % au sein du segment des aliments et des boissons. Cela était principalement dû au déplacement de la préférence des boissons gazeuses et des produits de boulangerie conventionnels vers des solutions davantage à base de protéines. En 2021, 35 % des ménages américains suivaient un régime alimentaire spécifique axé sur les protéines, tel qu'un régime riche en protéines, paléo, faible en glucides et biologique.

- Le marché a observé le taux de croissance annuel le plus élevé de 10,54% en termes de volume en 2020, soit presque trois fois le taux de croissance de 2019. Le volume de consommation à domicile de produits alimentaires prêts-à-servir a augmenté à 26% en 2020 en raison de la pandémie de COVID-19. pandémie. Cependant, l'importance de la santé en tant que choix de mode de vie a influencé les consommateurs, ce qui, associé à une prise de conscience croissante des bienfaits de la gélatine, a déclenché une demande de gélatine dans le secteur de l'alimentation et des boissons.

- Parmi tous les segments, celui des soins personnels et des cosmétiques est celui qui connaît la croissance la plus rapide. Il devrait enregistrer une valeur TCAC de 6,49 % au cours de la période de prévision. Cela est attribué à la teneur moyenne en protéines de la gélatine, qui est 5 % plus élevée que celle des autres protéines laitières comme le lactosérum et les protéines du lait. Les gens préfèrent également les produits de soins personnels et cosmétiques à base de gélatine en raison de leurs propriétés filmogènes qui aident à guérir les cheveux et la peau. La gélatine assure également une absorption plus uniforme des pigments dans les teintures et teintures capillaires.

| Basé sur les animaux |

| Basé sur la marine |

| Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | ||

| Condiments/Sauces | ||

| Confiserie | ||

| Produits laitiers et substituts laitiers | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Soins personnels et cosmétiques |

| Formulaire | Basé sur les animaux | ||

| Basé sur la marine | |||

| Utilisateur final | Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | |||

| Condiments/Sauces | |||

| Confiserie | |||

| Produits laitiers et substituts laitiers | |||

| Produits Alimentaires PAM/RTC | |||

| Collations | |||

| Soins personnels et cosmétiques | |||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour être utilisé comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.