Analyse du marché immobilier de bureaux au Royaume-Uni

Le marché immobilier de bureaux au Royaume-Uni devrait enregistrer un TCAC de plus de 6 % au cours de la période de prévision.

- L'amélioration récente des données économiques et la réouverture de l'économie qui a suivi ont amélioré les perspectives du secteur de l'immobilier de bureaux. La dynamique de location est de retour alors que la plupart des bureaux mettent en œuvre en toute sécurité le retour au travail. Les demandes de renseignements se sont multipliées dans les centres-villes, tout comme l'activité de location. Les secteurs de linformatique et des ITeS comptent parmi les principaux moteurs de lactivité globale de location dans les grandes villes, et lembauche massive par ces entreprises influencera la demande despaces de bureaux de grande taille et de qualité.

- Le COVID-19 a eu un impact mitigé sur le marché de l'immobilier de bureaux au Royaume-Uni, y compris sur les services. Limmobilier a été durement touché par la pandémie de COVID-19, avec une forte baisse des valeurs sur tous les marchés et secteurs. La demande d'immobilier de bureaux a été inférieure à la normale en raison de la flexibilité accordée aux salariés (travail à domicile) par les entreprises. Les mesures de confinement ont contraint des millions de personnes à travailler à domicile et, dun autre côté, la nature à court terme des contrats a laissé les bureaux avec un taux doccupation très faible dans tout le Royaume-Uni.

- Lincertitude entourant le Brexit avait déjà érodé la confiance dans le marché de limmobilier de bureaux au Royaume-Uni. Bien que le Brexit ait été fortement relativisé, la sortie de lUnion européenne na pas aidé le Royaume-Uni à faire face à de graves pénuries de main-dœuvre et de matériaux, ainsi quaux problèmes paralysants de la chaîne dapprovisionnement. Depuis le début de la pandémie, les occupants, par exemple, renouvellent de plus en plus leurs espaces de bureaux. Les occupants recherchent des bureaux de nouvelle génération dotés déquipements modernes et axés sur la santé et le bien-être.

Tendances du marché immobilier de bureaux au Royaume-Uni

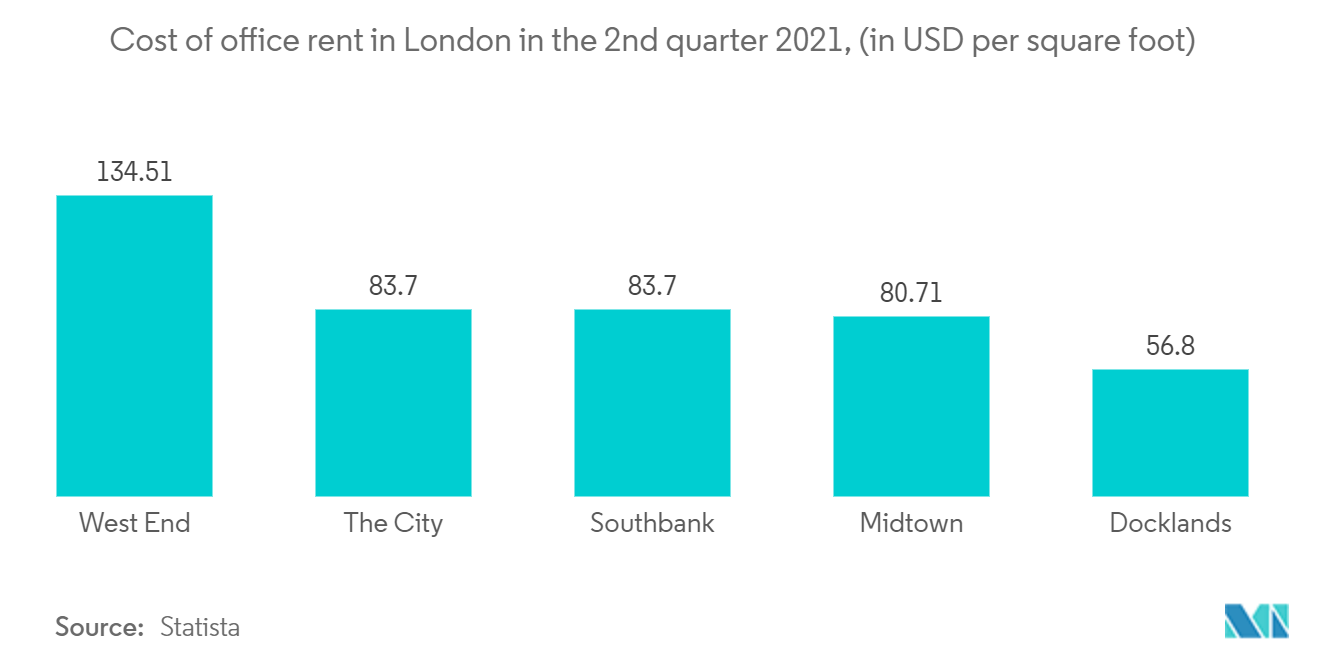

Baisse des taux d'inoccupation et augmentation des loyers des espaces de bureaux à Londres

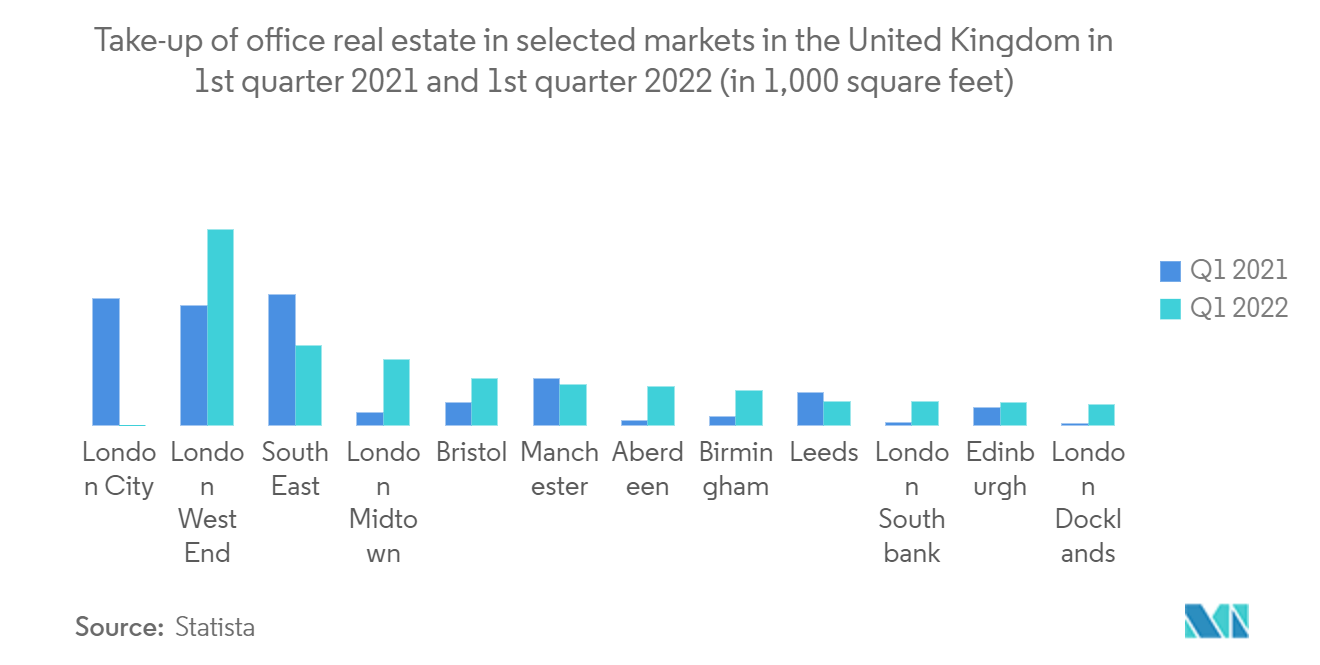

Le marché des bureaux du Grand Londres et du Sud-Est a connu une résurgence de la demande en 2021, après la baisse de la demande placée enregistrée en 2020 en raison des confinements. La demande placée a atteint 3,5 millions de pieds carrés, ce qui reflète une augmentation de 46 % et 12 % de la demande placée. la demande placée enregistrée respectivement en 2020 et 2019. L'activité transactionnelle n'était que de 2 % inférieure aux niveaux d'avant la COVID-19, illustrant les niveaux sains d'activité des occupants sur le marché. Le Secteur Ouest a été la zone géographique la plus active en 2021, représentant 45 % de la demande placée totale.

Plusieurs grandes entreprises ayant décidé de rester dans la région à long terme ont donné un regain de confiance au marché. Cela comprenait Unilever, ITV et Intercontinental Hotels Group, qui ont tous loué plus de 50 000 pieds carrés en 2021. Dix transactions ont été enregistrées sur 50 000 pieds carrés, ce qui était le total le plus élevé depuis 2018 et le deuxième quantum le plus élevé des cinq dernières années. Les transactions notables au quatrième trimestre 2021 comprenaient la location par Skanska de 67 000 pieds carrés à Leavesden Park, Watford.

Baisse du volume d'investissement en immobilier de bureaux au Royaume-Uni

Limmobilier de bureau représentait autrefois la majeure partie du marché de linvestissement immobilier commercial au Royaume-Uni, mais depuis le début de la pandémie de coronavirus (COVID-19), les investisseurs sintéressent davantage à limmobilier industriel. Avec la croissance du secteur du commerce électronique et la gestion de la chaîne dapprovisionnement devenant plus importante que jamais, le secteur industriel et logistique aussi. Cette montée en puissance se constate également sur le marché des utilisateurs, où le nombre de nouveaux locataires est supérieur à la moyenne décennale depuis trois années consécutives.

Au Royaume-Uni, le nombre d'investissements immobiliers commerciaux a changé au cours des dernières années. En raison de la crise du coronavirus (COVID-19), lactivité dinvestissement sest considérablement ralentie au deuxième trimestre 2020. Cela sest avéré pour les trois principaux secteurs les bureaux, lindustrie et le commerce de détail. L'année 2020 s'est terminée sur un quatrième trimestre solide, indiquant des premiers signes de reprise, mais a de nouveau chuté au cours des trois premiers mois de 2021. Les bureaux, qui sont traditionnellement le secteur le plus attractif pour les investisseurs, ont enregistré 2,12 milliards de livres sterling (2,53 dollars) d'investissements immobiliers. , soit plus dun milliard de moins que lindustriel.

Aperçu du secteur de l'immobilier de bureaux au Royaume-Uni

Le marché de limmobilier de bureaux au Royaume-Uni est fragmenté en raison dun faible niveau de concentration des parts de marché. L'industrie est très compétitive. Le marché de l'immobilier de bureaux au Royaume-Uni est extrêmement attractif pour les investisseurs, tant au niveau national qu'international. Les entreprises tirent parti d'initiatives de collaboration stratégiques pour augmenter leur part de marché et leur rentabilité.

Leaders du marché de limmobilier de bureaux au Royaume-Uni

Kajima Estates

Hines

LBS Properties

JLL UK

Knight Frank

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier de bureaux au Royaume-Uni

Avril 2022 profitant de l'occasion pour repenser son approche du lieu de travail tout au long de la pandémie, Avison Young a utilisé son bureau de Londres Gresham Street pour créer deux espaces pilotes - un transformé et un ancien étage resté inchangé - afin de comparer l'effet des différentes configurations et commodités. Alors que les employés du bureau londonien d'Avison Young travaillaient déjà de manière agile avant la perturbation du COVID-19, l'étage nouvellement configuré a subi une transformation vers un modèle basé sur les activités.

Janvier 2022 IWG, le premier fournisseur mondial d'espaces de travail, introduit des chargeurs pour véhicules électriques (VE) sur un certain nombre de ses sites au Royaume-Uni pour aider la main-d'œuvre hybride du pays à fonctionner de manière plus durable. IWG installe des bornes de recharge pour véhicules électriques dans un certain nombre de ses bureaux au Royaume-Uni pour soutenir les choix durables de ses membres.

Segmentation du secteur de limmobilier de bureaux au Royaume-Uni

L'immobilier de bureaux consiste à construire des bâtiments que des entreprises de différents secteurs peuvent louer ou acheter. Ce rapport propose une analyse complète du marché de l'immobilier de bureaux au Royaume-Uni, y compris un aperçu du marché, une estimation de la taille du marché pour les segments clés, les tendances émergentes par segments. , et la dynamique du marché. Le rapport présente également limpact du COVID-19 sur le marché.

Le marché de limmobilier de bureaux au Royaume-Uni est segmenté par villes clés (Londres, Birmingham, Manchester et autres villes). Le rapport propose la taille du marché et les prévisions en dollars (milliards USD) pour tous les segments ci-dessus.

| Londres |

| Birmingham |

| Manchester |

| Autres villes |

| Par villes clés | Londres |

| Birmingham | |

| Manchester | |

| Autres villes |

FAQ sur les études de marché de limmobilier de bureau au Royaume-Uni

Quelle est la taille actuelle du marché immobilier de bureaux au Royaume-Uni ?

Le marché immobilier de bureaux au Royaume-Uni devrait enregistrer un TCAC supérieur à 6 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché immobilier de bureaux au Royaume-Uni ?

Kajima Estates, Hines, LBS Properties, JLL UK, Knight Frank sont les principales sociétés opérant sur le marché immobilier de bureaux au Royaume-Uni.

Quelles années couvre ce marché immobilier de bureaux au Royaume-Uni ?

Le rapport couvre la taille historique du marché de limmobilier de bureaux au Royaume-Uni pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier de bureaux au Royaume-Uni pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'immobilier de bureau au Royaume-Uni

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de limmobilier de bureaux au Royaume-Uni en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier de bureaux au Royaume-Uni comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.