Analyse du marché des additifs alimentaires au Royaume-Uni

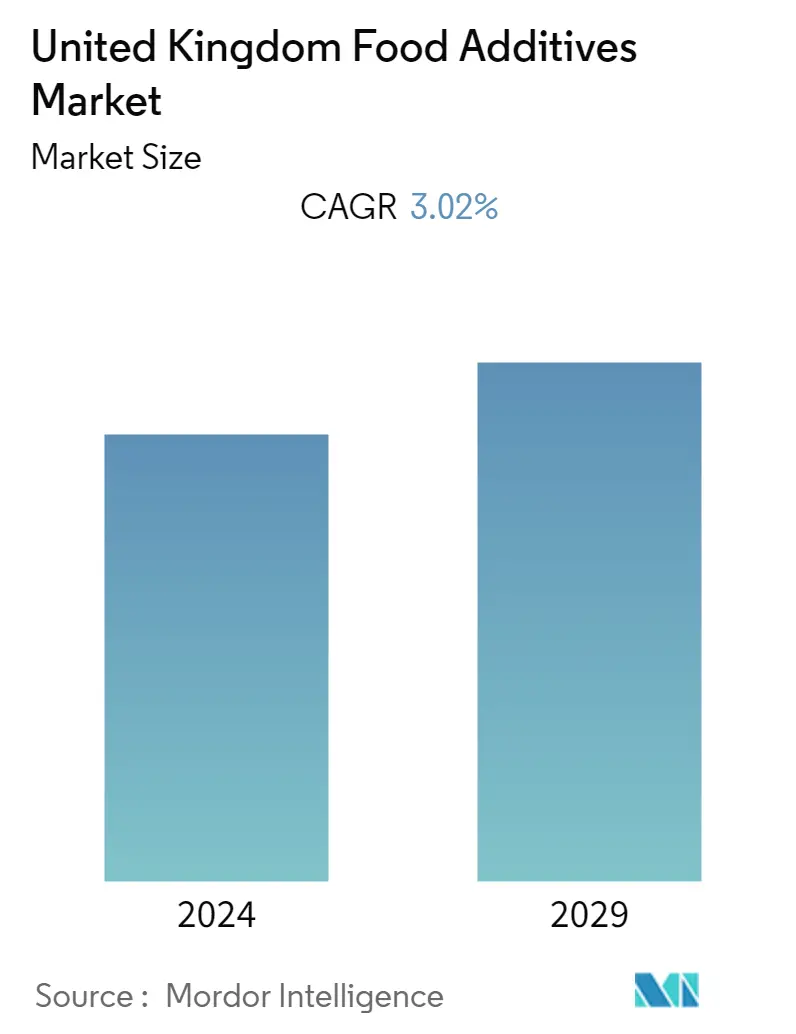

Le marché britannique des additifs alimentaires devrait enregistrer un TCAC de 3,02 % au cours des cinq prochaines années.

Le marché britannique des additifs alimentaires est fortement stimulé par la demande croissante de plats cuisinés, bénéficiant principalement d'additifs tels que les conservateurs, les édulcorants, etc. Les conservateurs sont des additifs clés dans le processus de fabrication des plats cuisinés pour augmenter la durée de conservation des produits. La demande de plusieurs boissons fonctionnelles a augmenté parmi les consommateurs, ce qui devrait stimuler la demande d'additifs alimentaires spécialisés, comme la stévia, les arômes spéciaux et les acidulants. Le marché a été témoin d'une demande croissante d'aliments et de boissons naturels qui augmente rapidement dans la région, accélérant la demande du pays en additifs alimentaires naturels et clean label.

Un nombre croissant de consommateurs soucieux de leur santé cherchent à éviter les additifs synthétiques, et un nombre croissant de détaillants ajoutent des colorants, des enzymes, des arômes et des épaississants synthétiques à leur liste d'ingrédients inacceptables. La demande détiquettes propres et dingrédients biologiques et naturels augmente parmi les consommateurs. Les acteurs du marché du pays adoptent de nouvelles stratégies telles que les fusions, les acquisitions et les partenariats pour élargir la portée de leurs produits et apporter l'innovation. Par exemple, en juin 2022, Givaudan et Manus Bio, un biofabricant de produits naturels, ont annoncé le lancement de BioNootkatone, un ingrédient à saveur d'agrumes durable, naturel et clean label. BioNootkatone offre un goût d'agrumes naturel et rafraîchissant qui peut être utilisé dans une variété d'applications alimentaires et de boissons.

Tendances du marché des additifs alimentaires au Royaume-Uni

Demande croissante de plats cuisinés

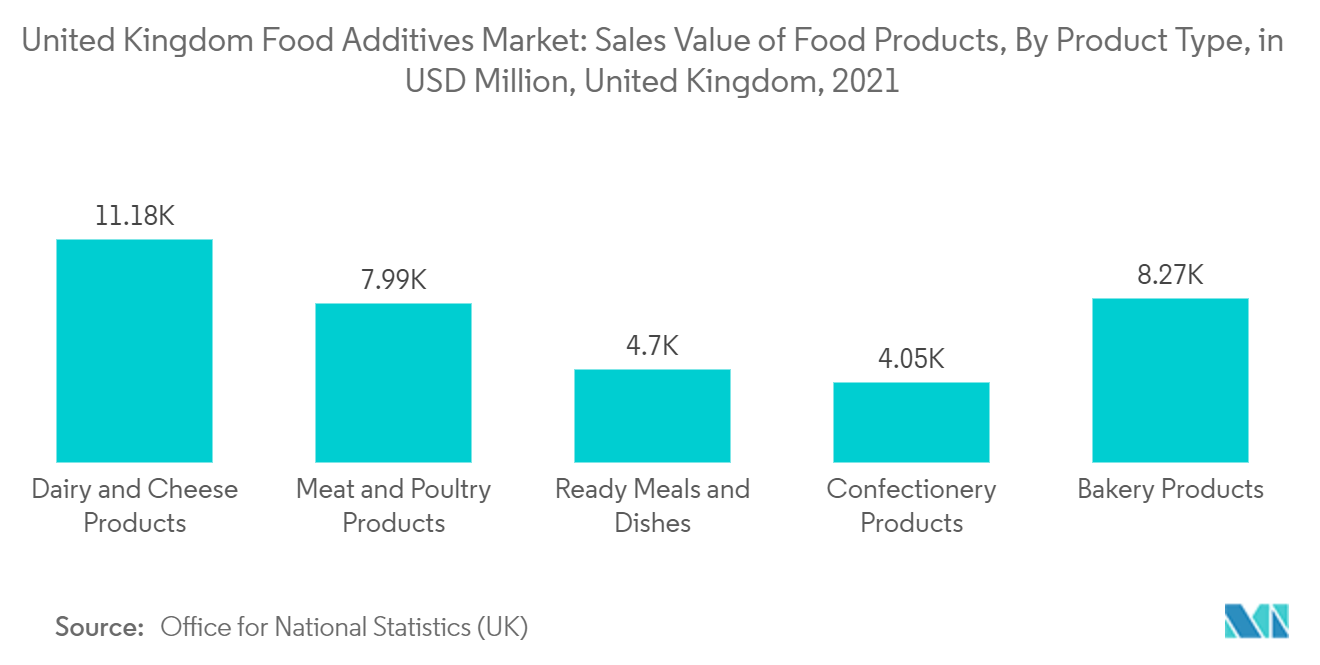

La demande croissante daliments prêts à consommer et transformés, tels que les aliments prêts à manger, les boissons prêtes à boire, les collations, les plats surgelés et dautres aliments, est lun des facteurs importants qui animent le marché des additifs alimentaires. Avec lurbanisation croissante, laugmentation de la population de la classe moyenne, le nombre croissant de femmes qui travaillent et laugmentation du revenu disponible, les régions développées et en développement du monde entier connaissent une demande croissante daliments transformés et emballés, augmentant ainsi le besoin dadditifs alimentaires sur le marché. Les additifs alimentaires tels que les émulsifiants, les exhausteurs de goût, les épaississants, les enzymes et autres additifs sont utilisés dans les produits alimentaires comme les produits laitiers et les produits de boulangerie. Les acteurs du marché élargissent leur gamme de produits avec le lancement de nouvelles usines. Par exemple, en décembre 2022, Amano Enzymes, un fabricant japonais denzymes, a ouvert une nouvelle usine dans lOxfordshire, au Royaume-Uni.

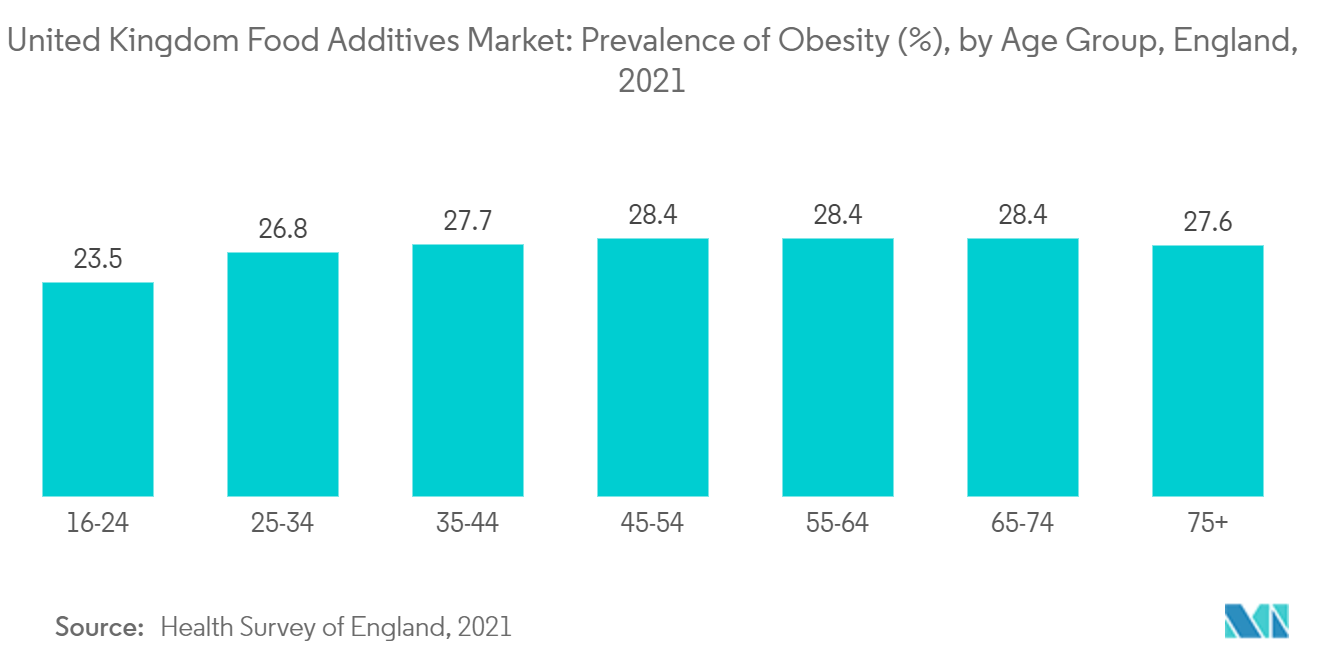

Les substituts du sucre détiennent la plus grande part

Les consommateurs du pays prennent conscience des avantages dune consommation alimentaire saine et choisissent de consommer des produits alimentaires biologiques, clean label et naturels. En raison de ce facteur, la demande de la région en ingrédients naturels comme les édulcorants alimentaires augmente. Les consommateurs sont conscients du contenu nutritionnel des produits transformés qu'ils consomment. La stévia, le xylitol et d'autres édulcorants naturels sont des sucres végétaux fabriqués à partir de sources biologiques et naturelles. Ils n'ajoutent pas de calories mais ont un goût de sucre ordinaire. Les consommateurs sont de plus en plus conscients des effets néfastes sur la santé associés à la consommation de divers additifs alimentaires synthétiques, tels que l'obésité, le diabète et l'hypertension. Par conséquent, le gouvernement a interdit lutilisation de nombreux additifs synthétiques tels que les édulcorants artificiels dans les aliments et les boissons. En juillet 2022, Sweegen Inc. a lancé Bestevia LQ, une gamme d'édulcorants liquides à base de stévia. La société affirme que ces édulcorants peuvent être utilisés dans des produits tels que les produits de confiserie, les boissons gazeuses, les garnitures de desserts et les sirops concentrés.

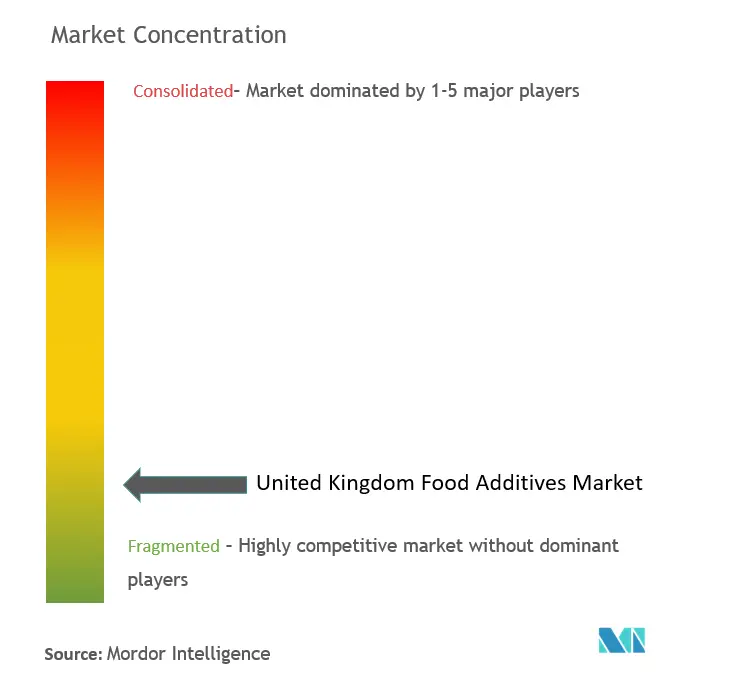

Aperçu du marché des additifs alimentaires au Royaume-Uni

Le marché britannique des additifs alimentaires est très fragmenté, avec la présence de nombreux acteurs sur le marché. Les principaux acteurs du marché sont BASF SE, Cargill Incorporated, DuPont de Nemours Inc., Kerry Group PLC et Tate Lyle PLC. Les stratégies adoptées dans l'industrie des additifs alimentaires appartiennent à la catégorie de l'innovation, comme le développement d'additifs alimentaires naturels et d'ingrédients alimentaires fonctionnels pour répondre à la demande des clients.

Leaders du marché des additifs alimentaires au Royaume-Uni

BASF SE

Cargill, Incorporated

DuPont de Nemours, Inc.

Kerry Group plc

Tate and Lyle Plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des additifs alimentaires au Royaume-Uni

- En novembre 2022, Tate Lyle PLC a lancé une nouvelle gamme d'édulcorants Erytesse. La société affirme quErytesse contient 70 % de la douceur du saccharose. Le produit prétend être un édulcorant naturel qui peut être utilisé dans différents aliments et boissons.

- En juillet 2021, Ingredion Incorporated a annoncé la finalisation de son acquisition de PureCircle Limited, le premier producteur et innovateur mondial d'édulcorants et d'arômes de stévia à base de plantes pour l'industrie alimentaire et des boissons. PureCircle apporte une expertise mondiale en matière d'innovation et de fabrication, permettant à Ingredion de tirer parti de son modèle mondial de mise sur le marché, de ses capacités de formulation et de son large portefeuille d'ingrédients.

- En mars 2021, Ingredion Incorporated a lancé l'amidon instantané biologique Novation 9460 dans toute l'Europe. Le produit prétend être stable dans des conditions acides et basiques et donne des textures lisses aux aliments. Le produit peut être utilisé dans différents aliments, notamment les garnitures de boulangerie, les quiches, les gâteaux, les plats cuisinés, la mayonnaise, les vinaigrettes, les sauces et les desserts au fromage à pâte molle.

Segmentation de lindustrie des additifs alimentaires au Royaume-Uni

Les additifs alimentaires sont des substances ajoutées aux aliments pour maintenir ou améliorer leur sécurité, leur fraîcheur, leur goût, leur texture ou leur apparence. Le marché britannique des additifs alimentaires est segmenté par type de produit et par application. En fonction du type de produit, le marché est segmenté en conservateurs, édulcorants en vrac, substituts du sucre, émulsifiants, agents antiagglomérants, enzymes, hydrocolloïdes, arômes et exhausteurs alimentaires, colorants alimentaires et acidulants. Le marché est segmenté en fonction des applications dans la boulangerie et la confiserie, les produits laitiers et les desserts, les boissons, la viande et les produits carnés, les soupes, les sauces, les vinaigrettes et d'autres applications. Le dimensionnement du marché a été réalisé en valeur en USD pour tous les segments mentionnés ci-dessus.

| Conservateurs |

| Édulcorants en vrac |

| Substituts de sucre |

| Émulsifiants |

| Agents anti-agglomérants |

| Enzymes |

| Hydrocolloïdes |

| Arômes et exhausteurs de nourriture |

| Colorants alimentaires |

| Acidulants |

| Boulangerie et Confiserie |

| Produits laitiers et desserts |

| Breuvages |

| Viande et produits carnés |

| Soupes, sauces et vinaigrettes |

| Autres applications |

| Taper | Conservateurs |

| Édulcorants en vrac | |

| Substituts de sucre | |

| Émulsifiants | |

| Agents anti-agglomérants | |

| Enzymes | |

| Hydrocolloïdes | |

| Arômes et exhausteurs de nourriture | |

| Colorants alimentaires | |

| Acidulants | |

| Application | Boulangerie et Confiserie |

| Produits laitiers et desserts | |

| Breuvages | |

| Viande et produits carnés | |

| Soupes, sauces et vinaigrettes | |

| Autres applications |

FAQ sur les études de marché sur les additifs alimentaires au Royaume-Uni

Quelle est la taille actuelle du marché des additifs alimentaires au Royaume-Uni ?

Le marché des additifs alimentaires au Royaume-Uni devrait enregistrer un TCAC de 3,02 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des additifs alimentaires au Royaume-Uni ?

BASF SE, Cargill, Incorporated, DuPont de Nemours, Inc., Kerry Group plc, Tate and Lyle Plc sont les principales sociétés opérant sur le marché des additifs alimentaires au Royaume-Uni.

Quelles années couvre ce marché des additifs alimentaires au Royaume-Uni ?

Le rapport couvre la taille historique du marché des additifs alimentaires au Royaume-Uni pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des additifs alimentaires au Royaume-Uni pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie des additifs alimentaires au Royaume-Uni

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des additifs alimentaires au Royaume-Uni 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des additifs alimentaires au Royaume-Uni comprend des perspectives de marché (pour 2024 à 2029) et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

.webp)