Analyse du marché des écarteurs chirurgicaux

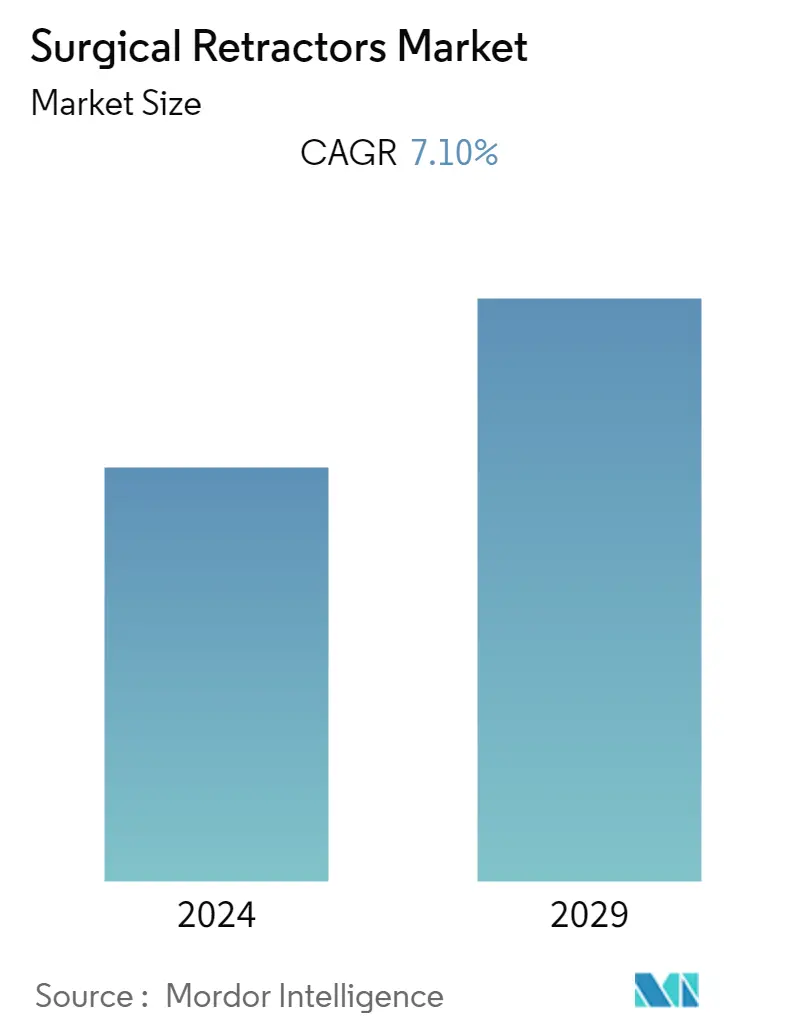

Le marché des écarteurs chirurgicaux devrait enregistrer un TCAC de 7,1 % au cours de la période de prévision.

La pandémie de COVID-19 a entraîné lannulation de nombreuses interventions chirurgicales, ce qui a eu un impact temporaire sur le marché. Les interventions chirurgicales ont été retardées et leur nombre a diminué. Selon une étude publiée en décembre 2021 par JAMA Network Open, le taux global d'interventions chirurgicales a diminué de 48,0 % lors de l'arrêt initial des interventions électives par rapport à la même période en 2019 aux États-Unis. Cette baisse des interventions chirurgicales a entraîné une diminution de la demande décarteurs chirurgicaux. La sélection des patients devant subir une intervention chirurgicale urgente pendant la pandémie était essentielle pour garantir que les patients disposaient de réserves postopératoires pour lutter contre toute possibilité dinfection par le COVID-19. Ainsi, la réduction du nombre dinterventions chirurgicales pendant la pandémie de COVID-19 a affecté la croissance du marché. Cependant, les opérations chirurgicales reportées ont repris dans le monde entier, ce qui a stimulé la croissance du marché au cours de la période post-pandémique.

Le nombre dinterventions chirurgicales dues à des traumatismes, aux arthroplasties de la hanche et du genou et à des maladies chroniques telles que les maladies cardiovasculaires pour lesquelles la chirurgie est obligatoire est en augmentation. Il sagit du principal facteur de croissance du marché des écarteurs chirurgicaux. Par exemple, selon l'étude publiée en juin 2021 par le Journal of Thoracic and Cardiovascular Surgery, un total de 92 809 opérations ont été classées comme interventions de chirurgie cardiaque au sens classique, dont 29 444 étaient des pontages aorto-coronariens isolés, 35 469 étaient des interventions de chirurgie cardiaque au sens classique du terme. procédures de valvules cardiaques isolées et le nombre de transplantations cardiaques isolées a augmenté de 2 % pour atteindre 340 en 2020. Par conséquent, le nombre élevé de procédures et dopérations cardiaques effectuées devrait stimuler la croissance du marché des écarteurs chirurgicaux au cours de la période de prévision.

L'augmentation constante de la population gériatrique pourrait stimuler la croissance du marché. Selon les mises à jour de l'OMS d'octobre 2022, une personne sur six sur la planète aura 60 ans ou plus d'ici 2030. Le nombre de personnes âgées de 60 ans et plus devrait passer de 1 milliard en 2020 à 1,4 milliard d'ici 2030. 2050. Dici 2050, la population mondiale de personnes âgées de 60 ans et plus aura doublé pour atteindre 2,1 milliards. Entre 2020 et 2050, le nombre de personnes âgées de 80 ans et plus devrait tripler, pour atteindre 426 millions. Étant donné que ce groupe dâge est plus vulnérable aux troubles chroniques et aux interventions chirurgicales, la population gériatrique croissante à travers le monde devrait stimuler la croissance du marché. Une augmentation des transplantations d'organes pourrait soutenir la croissance du marché. Selon les données publiées par la HSRA en mars 2022, environ 40 000 greffes d'organes ont été réalisées aux États-Unis en 2021. En outre, 26 670 greffes de rein et 9 236 greffes vivantes ont été réalisées aux États-Unis en 2021.

Diverses initiatives prises par les principaux acteurs du marché, telles que les lancements de produits, les fusions, les acquisitions et les partenariats, devraient stimuler la croissance du marché au cours de la période de prévision. En avril 2021, Medtronic PLC a formé un partenariat pour interfacer la technologie de réalité augmentée (RA) SyncAR de Surgical Theater avec le système de navigation chirurgicale StealthStation S8 de Medtronic. Cette collaboration permettra aux neurochirurgiens d'utiliser la technologie AR en temps réel pour améliorer la visualisation lors d'interventions crâniennes complexes et éventuellement le placement d'écarteurs et d'autres instruments chirurgicaux lors d'interventions chirurgicales.

Les facteurs mentionnés ci-dessus devraient stimuler la croissance du marché à travers le monde. Cependant, le manque de remboursement suffisant et la préférence croissante pour la chirurgie mini-invasive devraient entraver la croissance du marché des écarteurs chirurgicaux au cours de la période de prévision.

Tendances du marché des écarteurs chirurgicaux

Le segment des écarteurs orthopédiques devrait détenir une part importante

Par application, le segment des écarteurs orthopédiques devrait enregistrer un TCAC significatif en raison du nombre croissant de procédures orthopédiques. Des facteurs tels que la population gériatrique croissante, le nombre croissant d'accidents entraînant des affections orthopédiques permanentes et les procédures d'arthroplastie de la hanche et du genou dans le monde entier stimulent la croissance de ce segment.

Selon les données publiées par la National Highway Traffic Safety Administration en mai 2022, les décès sur les routes ont augmenté de 10,5 % en 2021 par rapport à 2020. Les décès sur les routes urbaines sont passés de 57,0 % en mars 2020 à 62,0 % en mars 2021, enregistrant une croissance de 5,0. %. Selon les données publiées par l'OMS en juin 2022, les accidents de la route sont l'une des principales causes de décès chez les jeunes adultes (âgés de 5 à 29 ans) et les enfants. Environ 93,0 % des décès dans le monde surviennent principalement dans les pays à revenu intermédiaire ou faible. Laugmentation des cas daccidents a entraîné une augmentation du nombre damputations dans le monde. Par exemple, selon l'article publié par la National Library of Medicine en janvier 2022, la prévalence des amputations était de 1,6 million en 2005, et devrait doubler d'ici 2050. L'une des principales causes d'amputations des membres supérieurs est le traumatisme, qui représente pour près de 80,0 % des amputations acquises. Les écarteurs chirurgicaux sont couramment utilisés pour les interventions chirurgicales damputation. De tels cas devraient stimuler la croissance du segment au cours de la période de prévision.

Les facteurs mentionnés ci-dessus devraient stimuler la demande décarteurs chirurgicaux orthopédiques, stimulant ainsi la croissance du segment au cours de la période de prévision.

LAmérique du Nord devrait détenir une part importante du marché et devrait faire de même au cours de la période de prévision.

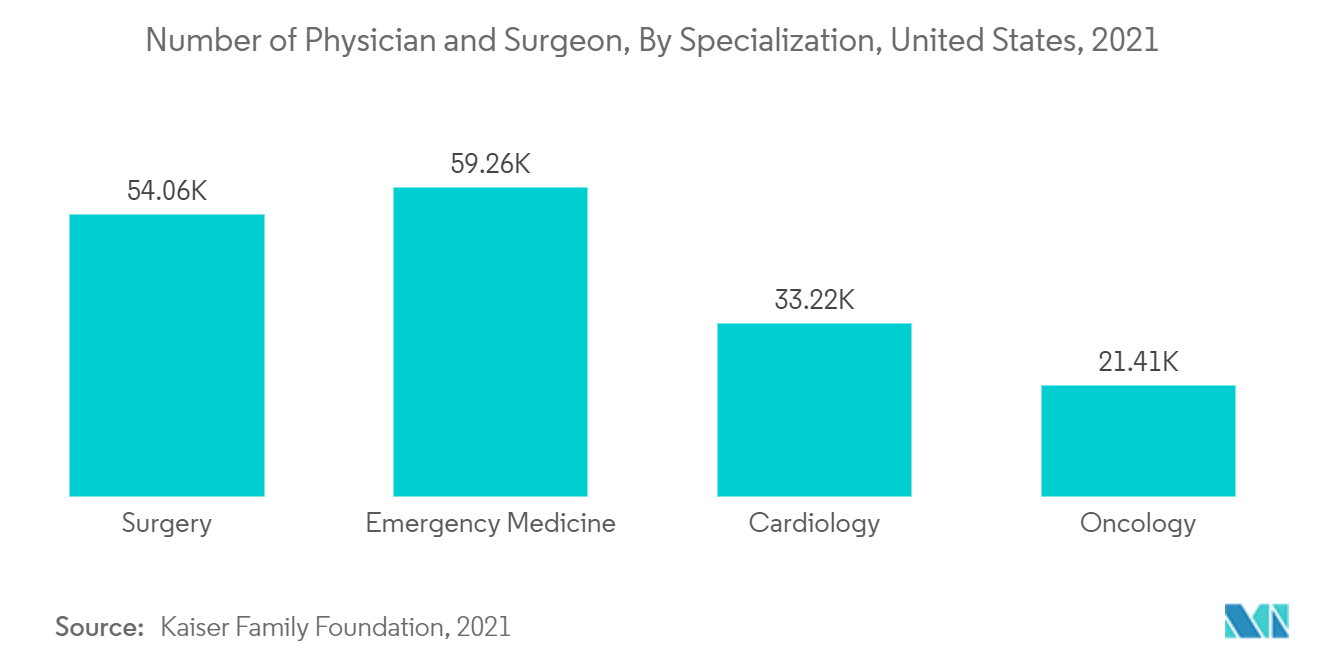

LAmérique du Nord devrait dominer le marché au cours de la période de prévision. En Amérique du Nord, les États-Unis détenaient une part importante du marché en raison de laugmentation de la population gériatrique, de limportance de la population de patients et du nombre croissant dinterventions chirurgicales diverses. La croissance du nombre de chirurgies, telles que les chirurgies gynécologiques, abdominales, cardiothoraciques et orthopédiques, devrait stimuler la demande d'écarteurs chirurgicaux au cours de la période de prévision.

Selon les données d'avril 2021 de l'Université d'Alabama à Birmingham, chaque année, 350 000 interventions chirurgicales PAC sont réalisées aux États-Unis. La prévalence croissante des troubles cardiovasculaires et des taux dobésité est attribuée à la croissance du marché dans cette région. Par exemple, selon la mise à jour 2022 du CDC, 18,2 millions dadultes souffraient dune maladie coronarienne et environ 70 % de ces patients ont subi une intervention chirurgicale. Les États-Unis enregistrent chaque année près de 35 millions dhospitalisations. Par conséquent, cette augmentation des hospitalisations et des interventions chirurgicales devrait stimuler la croissance du marché. Le nombre croissant de blessures dues aux accidents de la route aux États-Unis a entraîné une augmentation des interventions chirurgicales, augmentant ainsi l'utilisation des écarteurs chirurgicaux. Selon les données publiées en mars 2022 par l'ASIRT, chaque année, 4,4 millions d'Américains sont blessés suffisamment gravement pour nécessiter des soins médicaux aux États-Unis.

Selon une étude publiée en novembre 2021 par Surgical Endoscopy, la cholécystectomie laparoscopique est le traitement chirurgical abdominal le plus courant aux États-Unis, avec plus de 750000 interventions réalisées chaque année. Ces procédures utilisent des écarteurs chirurgicaux, ce qui devrait stimuler la croissance du marché dans le pays.

Ainsi, les facteurs susmentionnés devraient stimuler la croissance du marché en Amérique du Nord au cours de la période de prévision.

Aperçu du marché des écarteurs chirurgicaux

Le marché des écarteurs chirurgicaux est très fragmenté et compétitif. Les acteurs du marché se concentrent sur les lancements de nouveaux produits, les innovations et lexpansion géographique pour renforcer leur part de marché. Les principaux acteurs du marché comprennent Johnson Johnson (Ethicon), Becton, Dickinson and Company, B. Braun Melsungen AG, Medtronic Plc et Cook Group Incorporated, entre autres.

Leaders du marché des écarteurs chirurgicaux

Johnson and Johnson (Ethicon)

Becton, Dickinson and Company

B. Braun Melsungen AG

Medtronic Plc

Cook Medical

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des écarteurs chirurgicaux

- En août 2022, Spineology Inc. a lancé OptiLIF Endo, un système innovant ultra-MIS qui ne nécessite qu'un seul écarteur tubulaire pour intégrer de manière transparente les endoscopes et l'équipement endoscopique dans les procédures de fusion intersomatique lombaire.

- En mai 2021, OBP Medical Corporation a lancé une nouvelle société dérivée appelée OBP Surgical Corporation, qui continuera à réinventer les outils utilisés quotidiennement par les chirurgiens.

Segmentation de lindustrie des écarteurs chirurgicaux

Conformément à la portée du rapport, les écarteurs chirurgicaux sont les instruments utilisés lors des interventions chirurgicales pour séparer et maintenir les bords d'une incision ou d'une plaie chirurgicale. Ceux-ci sont également appelés distractions chirurgicales. Conformément à la portée du rapport, les écarteurs chirurgicaux sont portatifs ou auto-conservés et utilisés pour de nombreuses interventions chirurgicales.

Le marché des écarteurs chirurgicaux est segmenté par type (écarteurs portatifs et auto-rétentifs), application (écarteurs orthopédiques, écarteurs abdominaux, écarteurs cardiothoraciques, écarteurs obstétricaux ou gynécologiques et autres), utilisateur final (hôpitaux et centres de chirurgie ambulatoire) et géographie (Nord Amérique, Europe, Asie-Pacifique, Moyen-Orient et Afrique et Amérique du Sud). Le rapport couvre également la taille et les tendances estimées du marché pour 17 pays répartis dans les principales régions du monde. Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Tenu à la main |

| Auto-retenue |

| Écarteurs orthopédiques |

| Écarteurs abdominaux |

| Écarteurs cardiothoraciques |

| Écarteurs obstétricaux ou gynécologiques |

| Autres applications |

| Hôpitaux |

| Centres chirurgicaux ambulatoires |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type | Tenu à la main | |

| Auto-retenue | ||

| Par candidature | Écarteurs orthopédiques | |

| Écarteurs abdominaux | ||

| Écarteurs cardiothoraciques | ||

| Écarteurs obstétricaux ou gynécologiques | ||

| Autres applications | ||

| Par utilisateur final | Hôpitaux | |

| Centres chirurgicaux ambulatoires | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

FAQ sur les études de marché sur les écarteurs chirurgicaux

Quelle est la taille actuelle du marché des écarteurs chirurgicaux ?

Le marché des écarteurs chirurgicaux devrait enregistrer un TCAC de 7,10 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des écarteurs chirurgicaux ?

Johnson and Johnson (Ethicon), Becton, Dickinson and Company, B. Braun Melsungen AG, Medtronic Plc, Cook Medical sont les principales sociétés opérant sur le marché des écarteurs chirurgicaux.

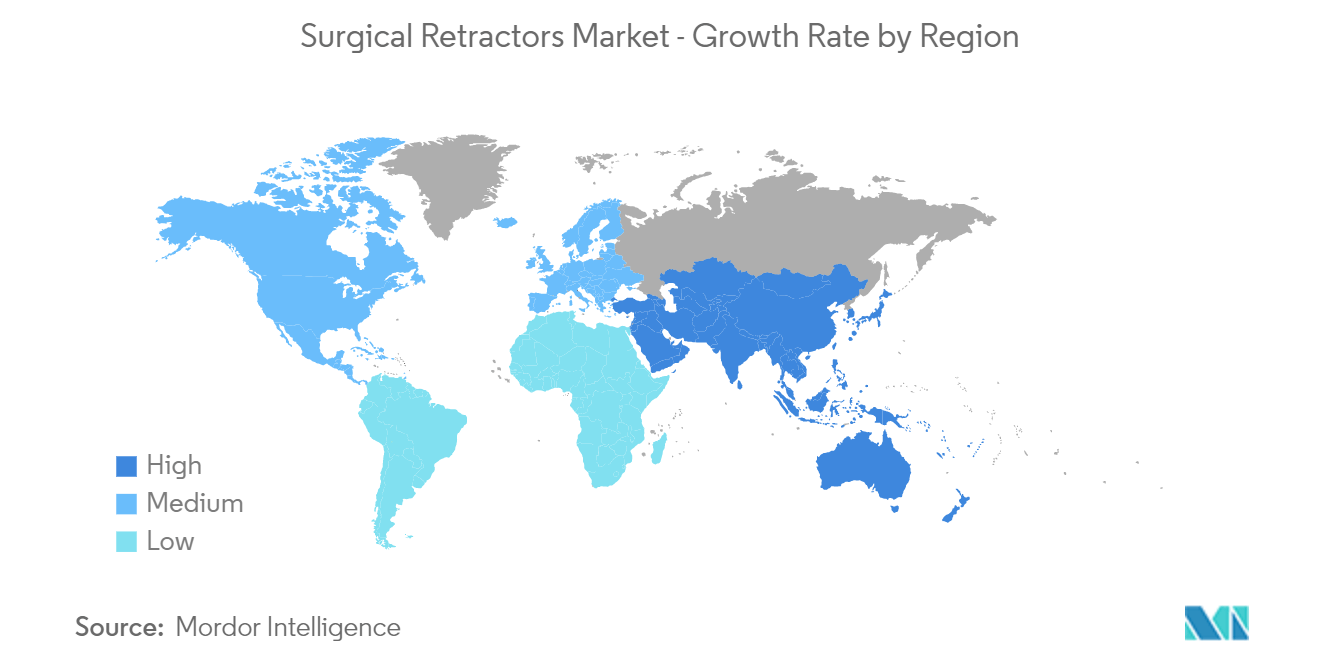

Quelle est la région qui connaît la croissance la plus rapide sur le marché des écarteurs chirurgicaux ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des écarteurs chirurgicaux ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des écarteurs chirurgicaux.

Quelles années couvre ce marché des écarteurs chirurgicaux ?

Le rapport couvre la taille historique du marché des écarteurs chirurgicaux pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des écarteurs chirurgicaux pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des écarteurs chirurgicaux

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des rétracteurs chirurgicaux 2023, créées par Mordor Intelligence™ Industry Reports. Lanalyse des écarteurs chirurgicaux comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.