Taille et part du marché mondial des systèmes de navigation chirurgicale

Analyse du marché mondial des systèmes de navigation chirurgicale par Mordor Intelligence

La taille du marché des systèmes de navigation chirurgicale s'élève à 9,53 milliards USD en 2025 et devrait atteindre 18,51 milliards USD d'ici 2030, progressant à un TCAC de 13,8 %. Cette accélération reflète une migration généralisée vers des procédures mini-invasives guidées par la précision qui réduisent les taux de révision et raccourcissent les délais de récupération des patients. La complexité clinique plus élevée dans les cas de colonne vertébrale, neurochirurgie et orthopédie pousse les hôpitaux à investir dans des technologies guidées par l'image, tandis que les outils de planification alimentés par l'IA réduisent le temps opératoire et améliorent la précision du positionnement des implants. Une couverture de remboursement plus large et des modèles de paiement groupés récompensent les prestataires qui démontrent des gains de résultats, stimulant davantage l'adoption. L'expansion rapide des infrastructures en Asie-Pacifique crée une demande nouvelle pour des plateformes connectées qui s'intègrent dans les salles d'opération hybrides. Les fournisseurs se différencient en fusionnant l'imagerie 3D avec des algorithmes d'apprentissage automatique, mais doivent également naviguer dans les règles de cybersécurité et une pénurie de techniciens formés qui pourrait ralentir les déploiements.

Points clés du rapport

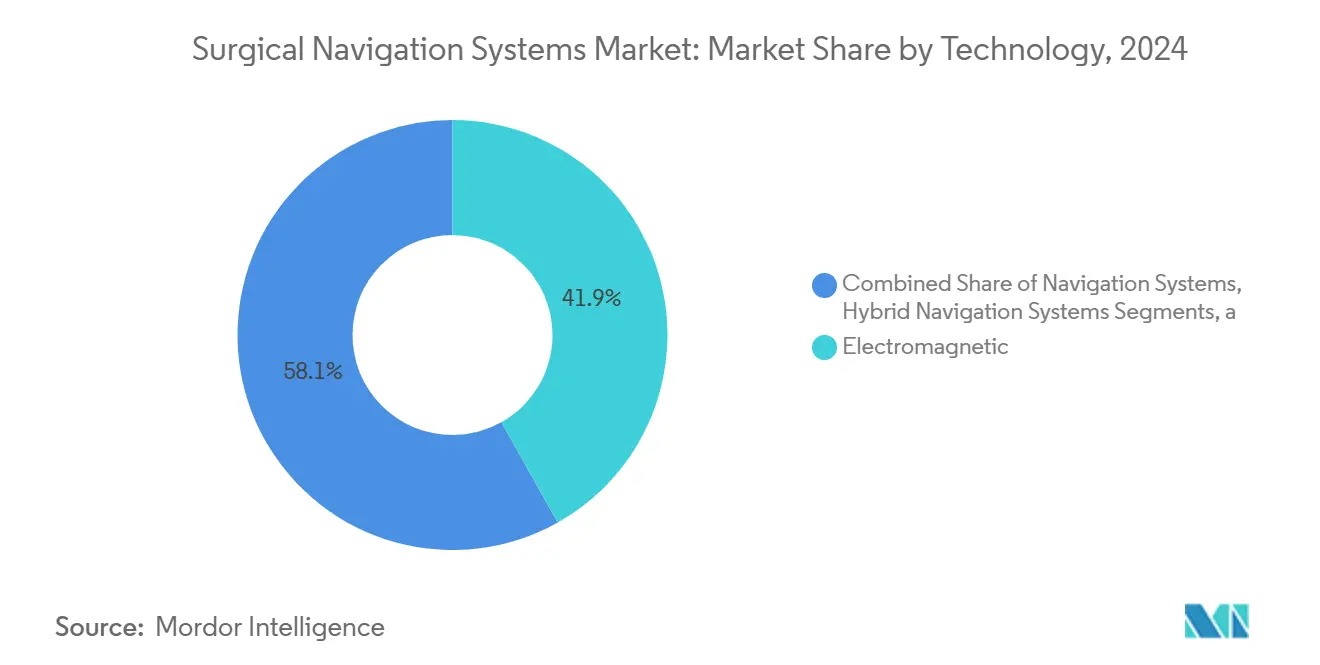

- Par technologie, les systèmes électromagnétiques ont dominé avec 41,9 % de la part de marché des systèmes de navigation chirurgicale en 2024 ; les systèmes optiques ont affiché le TCAC le plus rapide de 8,3 % jusqu'en 2030

- Par application, la neurochirurgie représentait 39,9 % de la taille du marché des systèmes de navigation chirurgicale en 2024, tandis que les procédures ORL se sont développées le plus rapidement avec un TCAC de 8,2 % jusqu'en 2030

- Par utilisateur final, les hôpitaux et centres médicaux universitaires détenaient 68,1 % de la part de revenus en 2024 ; les centres chirurgicaux ambulatoires ont enregistré le TCAC le plus élevé de 9,0 % jusqu'en 2030

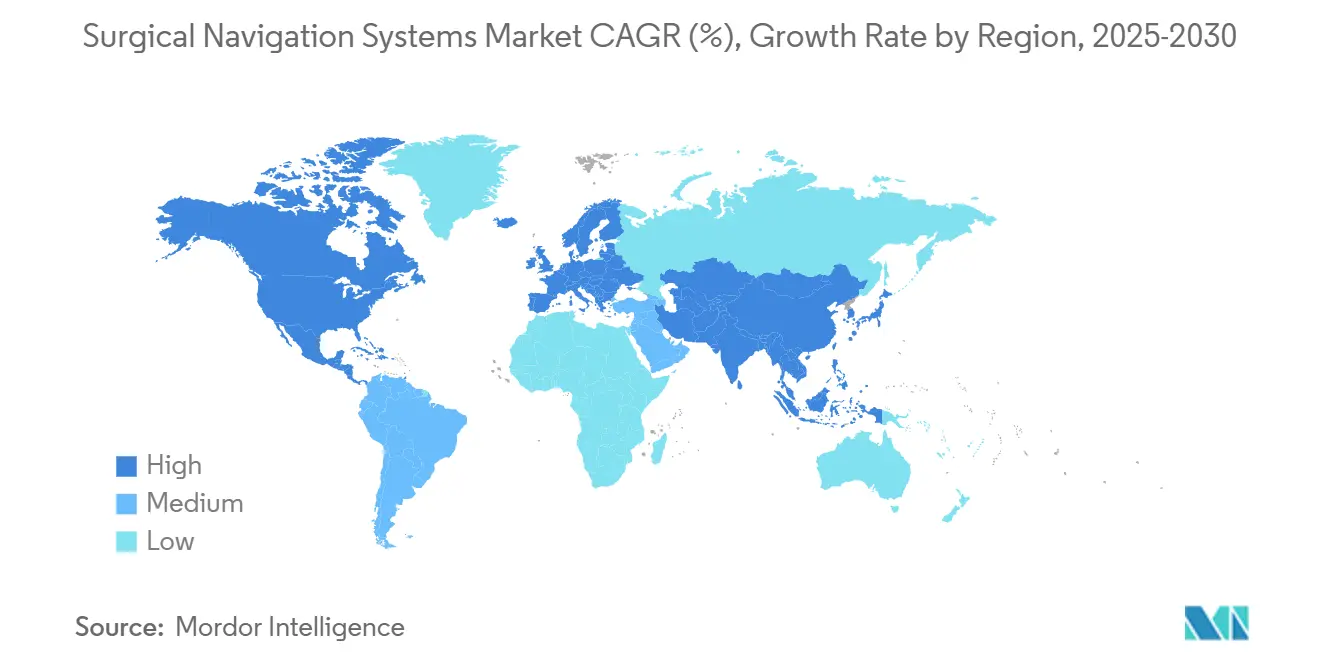

- Par géographie, l'Amérique du Nord dominait avec une part de 38,2 % en 2024 ; l'Asie-Pacifique est la région à la croissance la plus rapide avec un TCAC de 8,0 % jusqu'en 2030

Tendances et perspectives du marché mondial des systèmes de navigation chirurgicale

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Prévalence croissante des cas chirurgicaux complexes | 3.20% | Mondiale, avec concentration en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Adoption croissante des procédures mini-invasives et robotiques | 2.80% | Amérique du Nord et UE en tête, APAC adoptant rapidement | Court terme (≤ 2 ans) |

| Innovations continues en imagerie 3D et algorithmes IA | 2.10% | Mondiale, avec centres R&D en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Remboursement et financement plus larges pour les technologies OR avancées | 1.90% | Amérique du Nord et Europe principalement | Moyen terme (2-4 ans) |

| Expansion rapide des infrastructures dans les marchés de santé émergents | 1.70% | APAC central, débordement vers MEA | Long terme (≥ 4 ans) |

| Intégration des plateformes de navigation avec les salles d'opération hybrides | 1.40% | Mondiale, systèmes de santé avancés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante des cas chirurgicaux complexes

Quatre-vingt-quatre pour cent des opérations de déformation spinale complexe s'appuient désormais sur la navigation pour atteindre une précision de vis de grade un contre 50-80 % sous fluoroscopie, réduisant les coûts de chirurgie de révision qui s'élèvent en moyenne à 33 939 USD par cas.[1]Silvia G. González, "Fluoroscopy Use in Minimally invasif Spine Surgery," mini-invasif-surgery.com Le vieillissement des populations avec multi-morbidité augmente les volumes de cas, alors les prestataires justifient l'investissement en capital en liant le guidage de précision à des taux de complication plus bas et des séjours plus courts. La demande reste donc résiliente même dans des environnements budgétaires serrés, soutenant le marché des systèmes de navigation chirurgicale. Les fournisseurs renforcés par de longs antécédents cliniques augmentent davantage la confiance parmi les chirurgiens, accélérant les cycles de renouvellement dans les centres à haut volume.

Adoption croissante des procédures mini-invasives et robotiques

L'arthroplastie totale du genou assistée par robot représente déjà 13 % du volume américain, et la navigation est intégrale pour la résection osseuse précise et l'alignement des implants. Les chirurgiens atteignent généralement la maîtrise après seulement 12-17 cas robotiques, abaissant la barrière de la courbe d'apprentissage. Les établissements ambulatoires capturent ces procédures, soutenus par des tarifs Medicare qui favorisent les établissements ambulatoires et ont généré 28,7 milliards USD d'économies entre 2011 et 2018.[3]Medicare Payment Advisory Commission, "Report to the Congress: Medicare and the Health Care Delivery System," medpac.gov Cette migration maintient des vents porteurs pluriannuels pour le marché des systèmes de navigation chirurgicale car les outils de précision deviennent essentiels pour des approches mini-invasives sûres

Innovations continues en imagerie 3D et algorithmes IA

Les moteurs d'apprentissage automatique classifient désormais les tissus et suivent les instruments en temps réel, réduisant la charge Cognitif sur les chirurgiens et améliorant la précision opératoire. Les directives FDA publiées en 2025 clarifient les attentes pour les dispositifs alimentés par l'IA, encourageant les fournisseurs à intégrer des modules de support de décision. Les superpositions de réalité augmentée réduisent la perte de sang intra-opératoire de 43 % et diminuent les taux de complication de 24 % lors des cas laparoscopiques. Ces améliorations transforment la navigation de "carte" en "copilote", faisant de l'adoption un impératif stratégique dans les systèmes de santé et élargissant le marché des systèmes de navigation chirurgicale.

Remboursement et financement plus larges pour les technologies OR avancées

Le code CPT dédié +61783 soutient les procédures spinales assistées par ordinateur aux États-Unis, tandis que les contrats basés sur la valeur en évolution récompensent les technologies qui réduisent les complications. Les systèmes DRG européens affichent encore des incohérences tarifaires, pourtant les pilotes de paiement groupé montrent que les hôpitaux peuvent récupérer les investissements grâce à une incidence de révision plus faible. Les fournisseurs positionnent donc la navigation comme un levier d'évitement des coûts plutôt qu'une mise à niveau discrétionnaire, maintenant l'élan dans les cycles de budget d'investissement.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Exigences élevées de dépenses d'investissement et de cycle de vie | -2.10% | Mondiale, particulièrement marchés émergents | Court terme (≤ 2 ans) |

| Processus d'approbation réglementaire multirégionale prolongés | -1.80% | Mondiale, avec variations par région | Moyen terme (2-4 ans) |

| Pénurie de personnel clinique et technique qualifié | -1.50% | Mondiale, aiguë dans les marchés ruraux et émergents | Long terme (≥ 4 ans) |

| Préoccupations croissantes de cybersécurité et confidentialité des données | -1.20% | Mondiale, renforcée dans les marchés développés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Exigences élevées de dépenses d'investissement et de cycle de vie

L'acquisition d'un O-arm avec navigation peut coûter 589 205 USD sur quatre ans, et 77 % des chirurgiens de la colonne vertébrale citent le prix comme la principale barrière à l'adoption. Les baux par procédure et les packages de financement des fabricants tentent d'adoucir le coup, mais les petits hôpitaux et prestataires des marchés émergents peinent encore. L'anxiété des coûts peut limiter les premières installations, bien que les modèles économiques prouvent des retours positifs dans les centres à haut volume qui évitent les chirurgies de révision coûteuses. Alors que les fournisseurs introduisent des mises à niveau modulaires, ils visent à aplatir les courbes de dépenses et défendre la croissance dans le marché des systèmes de navigation chirurgicale.

Préoccupations croissantes de cybersécurité et confidentialité des données

La règle pré-marché 2024 de la FDA oblige les fabricants à documenter les plans d'atténuation des menaces pour tout "cyber dispositif".[2]FDA, "Cybersecurity in Medical Devices: Quality System Considerations," fda.gov Parce que les consoles de navigation interfacent avec PACS et tableaux de bord cloud, les hôpitaux doivent renforcer la segmentation réseau, la protection des points de terminaison et la réponse aux incidents. Ces investissements augmentent le coût total de possession et peuvent allonger les cycles d'approvisionnement. Les attaques de ransomware très médiatisées renforcent l'examen au niveau du conseil d'administration, retardant certains déploiements malgré l'avantage clinique, et créant un vent contraire pour le marché des systèmes de navigation chirurgicale.

Analyse des segments

Par technologie : fiabilité électromagnétique rencontre dynamique optique

Les plateformes électromagnétiques détenaient 41,9 % de la part de marché des systèmes de navigation chirurgicale en 2024 en raison de leur performance éprouvée en anatomie, où la ligne de vue est obstruée. Les hôpitaux apprécient leur capacité à suivre les instruments à travers les tissus mous sans réflecteurs encombrants. Cependant, les solutions optiques rattrapent ; aidées par des caméras plus rapides et un suivi sans marqueur basé sur l'IA, elles affichent un TCAC de 8,3 %. L'ascension du segment révèle que les salles d'opération valorisent une configuration plus rapide et des erreurs de dérive plus faibles dans un champ chirurgical encombré, poussant les installations vers des suites à double modalité qui peuvent basculer entre les modes de suivi.

Les configurations hybrides combinent bobines et caméras dans un chariot unifié, permettant aux chirurgiens de changer de modalités en milieu de procédure. La navigation basée sur la fluoroscopie et la tomodensitométrie sécurise une demande de niche dans les traumatismes et la colonne vertébrale complexe mais fait face à un examen de l'exposition aux radiations. Les modalités émergentes telles que les casques de réalité augmentée et les sondes électromagnétiques adaptatives IRM se trouvent dans le compartiment "Autres" et promettent des gains de changement d'étape une fois que les prix et les voies réglementaires mûrissent. Ces innovations aident à maintenir l'expansion à long terme du marché des systèmes de navigation chirurgicale.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : la neurochirurgie mène, l'ORL surgit

La neurochirurgie un conservé 39,9 % de la part de revenus en 2024, avec les craniotomies et la stimulation cérébrale profonde fortement dépendantes du guidage sous-millimétrique pour les marges tumorales et le placement d'électrodes. Pourtant, les procédures ORL grimperont le plus rapidement à 8,2 % TCAC car les cas endoscopiques des sinus et d'implant cochléaire prolifèrent. L'implantation cochléaire guidée par l'image rapporte un temps opératoire moyen de 24,4 minutes avec des erreurs de suivi négligeables, rehaussant la confiance du chirurgien et le débit des patients. Les chirurgies orthopédiques, traumatismes et colonne vertébrale s'étendent également car les systèmes robotiques deviennent routiniers dans l'arthroplastie articulaire et la correction de déformation. Les équipes cardiaques et thoraciques emploient la navigation pour les réparations valvulaires mini-invasives, tandis que les spécialistes dentaires et maxillo-faciaux explorent les flux de travail d'implant guidés. Ces indications élargies augmentent la taille du marché des systèmes de navigation chirurgicale et déplacent les feuilles de route de développement de produits vers des consoles polyvalentes multi-spécialités.

Par utilisateur final : la dynamique des CSA perturbe la domination hospitalière

Les hôpitaux représentent 68,1 % des revenus en raison du mélange de cas complexes et de l'infrastructure d'imagerie intégrée. Cependant, les centres chirurgicaux ambulatoires enregistrent le TCAC le plus rapide de 9,0 % car les procédures de genou, épaule et colonne vertébrale se déplacent vers les suites ambulatoires, propulsées par un risque d'infection plus faible et une sortie plus rapide. Les CSA ont économisé à Medicare 28,7 milliards USD entre 2011 et 2018 et peuvent générer 73,4 milliards USD d'économies supplémentaires jusqu'en 2028, soulignant le soutien des payeurs pour la migration. Par conséquent, les fournisseurs offrent maintenant des chariots à empreinte plus petite et des modèles d'abonnement adaptés aux budgets des CSA, élargissant le marché adressable des systèmes de navigation chirurgicale. Les cliniques spécialisées complètent la demande en se concentrant sur l'excellence mono-discipline, exploitant souvent la navigation pour obtenir un avantage de référence dans les corridors urbains concurrentiels.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord capture 38,2 % des revenus 2024, soutenue par un remboursement solide, des constructions OR hybrides répandues et une adoption précoce des modules IA. Les États-Unis mènent la croissance régionale, aidés par les voies CPT qui remboursent la navigation stéréotaxique dans les procédures spinales et cérébrales, tandis que le Canada étend le financement provincial pour les mises à niveau d'équipement. Les accords d'approvisionnement de dispositifs transfrontaliers du Mexique rendent les consoles haut de gamme plus accessibles aux hôpitaux privés. Néanmoins, la saturation dans les centres métropolitains oriente le marché nord-américain des systèmes de navigation chirurgicale vers le remplacement plutôt que les premiers achats, poussant les fabricants à mettre en évidence les mises à niveau de flux de travail et de cybersécurité plutôt que les gains de précision bruts.

L'Asie-Pacifique est l'arène à la croissance la plus rapide avec un TCAC de 8,0 % jusqu'en 2030. La Chine priorise les programmes neuro-robotiques domestiques, et les réformes de l'Administration nationale des produits médicaux ont réduit les temps d'approbation pour les plateformes innovantes, encourageant les entrants locaux et étrangers. Le Japon et la Corée du Sud tirent parti de chaînes d'approvisionnement électroniques robustes pour accélérer les partenariats OEM, tandis que les clusters de tourisme médical bourgeonnants de l'Inde demandent des consoles de navigation rentables mais avancées.

L'Europe montre une adoption stable mais variable en raison du remboursement multicouche et des délais de marquage CE. L'Allemagne et la France adoptent tôt en raison de budgets hospitaliers solides et de lobbying des chirurgiens, pourtant les ambiguïtés tarifaires dans les systèmes DRG peuvent retarder l'approvisionnement en Italie et en Espagne. Les consortiums de recherche transfrontaliers maintiennent l'innovation vibrante, tandis que la Loi IA de l'UE pourrait harmoniser les normes de santé numérique, facilitant les lancements à l'échelle de la région. La poussée de dépenses du Moyen-Orient et Afrique dans les États du CCG et l'Afrique du Sud ouvre de nouvelles voies pour les fournisseurs, tandis que la volatilité macro de l'Amérique latine tempère les installations à court terme en dehors du réseau privé brésilien. Au cours de la période de prévision, ces moteurs mixtes renforcent collectivement l'expansion à long terme du marché des systèmes de navigation chirurgicale.

Paysage concurrentiel

Le marché des systèmes de navigation chirurgicale affiche une concentration modérée. Medtronic, Stryker et Brainlab tirent parti de décennies de données cliniques, de réseaux de service et de consommables d'appoint pour défendre leur part. Le StealthStation de Medtronic un guidé plus de 3,5 millions de procédures dans le monde ; les installations Mako de Stryker dépassent 1 500 unités avec plus de 1 million de cas articulaires complétés. Brainlab intègre les flux de travail crâniens, spinaux et ORL dans une seule couche logicielle, augmentant les coûts de changement pour les hôpitaux.

L'activité de F&un reste vive. Zimmer Biomet un acheté OrthoGrid Systems en 2024 pour intégrer le guidage fluoroscopique IA dans sa plateforme HipIQ, et KARL STORZ un acquis Asensus Surgical pour ajouter la robotique senhance à sa pile d'imagerie. Les start-ups comme Elucent Medical ont levé 42,5 millions USD en 2024 pour des sondes de localisation d'apprentissage automatique, signalant l'appétit des investisseurs pour l'innovation de niche. L'avantage concurrentiel dépend de plus en plus de l'IA intégrée, des superpositions AR et de l'analyse cloud sécurisée. Les entreprises qui couplent celles-ci avec des programmes d'éducation clé en main peuvent surmonter la pénurie de compétences et accélérer la pénétration mondiale du marché des systèmes de navigation chirurgicale.

La réglementation façonne également la rivalité. Les règles de cybersécurité pré-marché FDA plus strictes favorisent les acteurs établis avec des équipes de conformité profondes, excluant potentiellement les entrants sous-capitalisés. D'un autre côté, les logiciels d'architecture ouverte et les partenariats au niveau API permettent aux acteurs agiles de connecter des modules spécialisés dans les consoles héritées, fragmentant les flux de revenus. Par conséquent, les alliances entre les majors de l'imagerie et les fournisseurs de navigation-illustrées par le lien 2025 de Medtronic avec Siemens Healthineers-sont susceptibles de proliférer, tricotant ensemble des écosystèmes qui verrouillent les clients pour des cycles de renouvellement pluriannuels.

Leaders de l'industrie mondiale des systèmes de navigation chirurgicale

-

Zimmer Biomet Holdings

-

B Braun Melsungen AG

-

Medtronic

-

Stryker

-

Siemens AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Stryker un dévoilé la plateforme Mako 4 de quatrième génération avec intégration Q Guidance à l'AAOS 2025, ajoutant la révision robotique de hanche et des modules colonne vertébrale et épaule à diffusion limitée.

- Février 2025 : Medtronic s'est associé à Siemens Healthineers pour co-commercialiser l'imagerie Multitom Rax dans l'écosystème AiBLE spine, ciblant des flux de travail pré- à post-opératoires transparents.

- Janvier 2025 : ClearPoint Neuro un obtenu l'autorisation FDA pour le logiciel de navigation 3.0, qui prend en charge les flux de travail IRM et tomodensitométrie. Le déploiement commercial complet est prévu pour S2 2025.

- Novembre 2024 : Medtronic un acquis Fortimedix pour approfondir son portefeuille d'instrumentation mini-invasif pour la robotique activée par navigation.

- Août 2024 : Zimmer Biomet un signé un accord pour acheter OrthoGrid Systems, ajoutant le guidage Hip AI alimenté par l'IA à sa gamme de reconstruction.

Portée du rapport sur le marché mondial des systèmes de navigation chirurgicale

Selon la portée du rapport, les systèmes de navigation chirurgicale assistent les procédures chirurgicales avec la technologie d'imagerie numérique, offrant aux chirurgiens l'opportunité de planification pré-opératoire et de navigation chirurgicale précise des instruments pendant la procédure. Le marché des systèmes de navigation chirurgicale est segmenté par technologie (systèmes de navigation électromagnétique, systèmes de navigation hybride, systèmes de navigation optique, systèmes de navigation basés sur la fluoroscopie, systèmes de navigation basés sur la tomodensitométrie, et autres technologies), application (neurochirurgie, chirurgie orthopédique, chirurgie ORL, chirurgie cardiaque, et autres applications), utilisateur final (hôpitaux, établissements ambulatoires, et autres utilisateurs finaux), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et tendances pour 17 pays différents dans les principales régions du monde. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Systèmes de navigation électromagnétique |

| Systèmes de navigation optique |

| Systèmes hybrides |

| Systèmes basés sur la fluoroscopie |

| Systèmes basés sur la tomodensitométrie |

| Autres |

| Neurochirurgie |

| Chirurgie orthopédique et traumatologie |

| Chirurgie de la colonne vertébrale |

| Chirurgie ORL |

| Chirurgie cardiaque et thoracique |

| Chirurgie dentaire et maxillo-faciale |

| Hôpitaux |

| Centres chirurgicaux ambulatoires (CSA) |

| Autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par technologie | Systèmes de navigation électromagnétique | |

| Systèmes de navigation optique | ||

| Systèmes hybrides | ||

| Systèmes basés sur la fluoroscopie | ||

| Systèmes basés sur la tomodensitométrie | ||

| Autres | ||

| Par application | Neurochirurgie | |

| Chirurgie orthopédique et traumatologie | ||

| Chirurgie de la colonne vertébrale | ||

| Chirurgie ORL | ||

| Chirurgie cardiaque et thoracique | ||

| Chirurgie dentaire et maxillo-faciale | ||

| Par utilisateur final | Hôpitaux | |

| Centres chirurgicaux ambulatoires (CSA) | ||

| Autres | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des systèmes de navigation chirurgicale ?

Le marché vaut 9,53 milliards USD en 2025 et devrait atteindre 18,51 milliards USD d'ici 2030 avec un TCAC de 13,8 %.

Quel segment technologique domine le marché aujourd'hui ?

Le suivi électromagnétique domine avec 41,9 % de part de revenus, prisé pour sa fiabilité dans les champs chirurgicaux obstrués.

Pourquoi les centres chirurgicaux ambulatoires investissent-ils dans les plateformes de navigation ?

Les CSA bénéficient d'un risque d'infection plus faible, de séjours plus courts et de paiements Medicare qui éloignent les procédures des hôpitaux, alors les outils de navigation les aident à effectuer des cas complexes en toute sécurité tout en économisant des milliards de dollars en coûts aux payeurs.

Quel est le plus grand obstacle à l'adoption dans les marchés émergents ?

Les dépenses d'investissement et de cycle de vie élevées restent l'obstacle principal, bien que les fabricants offrent maintenant des modèles de paiement par procédure et de Localisation pour alléger le fardeau initial.

Comment l'IA et la réalité augmentée changent-elles la navigation chirurgicale ?

Les algorithmes d'apprentissage automatique automatisent la reconnaissance des tissus et le suivi des instruments, tandis que les superpositions AR améliorent la visualisation, réduisant ensemble le temps opératoire et les taux de complication.

Dernière mise à jour de la page le: