Analyse du marché national du CEP en Corée du Sud

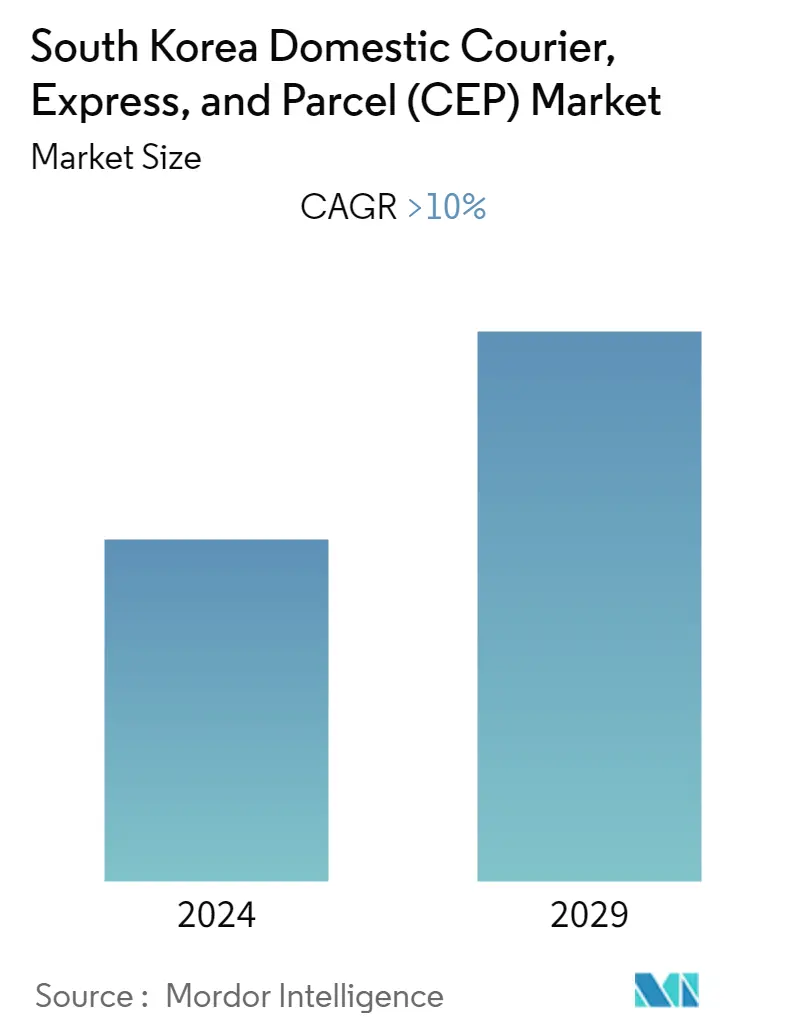

Le marché sud-coréen du courrier, de lexpress et des colis (CEP) devrait enregistrer un TCAC de plus de 10 % au cours de la période de prévision (2023-2028).

- En raison de la pandémie de COVID-19, les infrastructures de distribution ont été étendues à travers le pays en dehors de Séoul et des centres métropolitains. Le secteur de la vente au détail s'est mobilisé pour renforcer le système de livraison le jour même. Alors que la consommation hors face à face est devenue monnaie courante en raison de la pandémie de COVID-19, un système de livraison immédiate a été introduit et l'omnicanal a commencé à se consolider.

- Même si le marché coréen du commerce électronique était classé quatrième au monde en 2020, sa part du marché de détail total, y compris les ventes en ligne et hors ligne, était de 35,8 %, ce qui le plaçait au premier rang. Le nombre de transactions sur le marché en ligne a dépassé 155 milliards de dollars en 2021.

- De plus, en septembre 2022, les acheteurs en ligne en Corée du Sud ont dépensé plus de 1,93 milliard de dollars en aliments et boissons, 1,18 milliard de dollars en vêtements, 750 millions de dollars en cosmétiques et 1,1 milliard de dollars en articles ménagers.

- Le leader parmi les propriétés d'achat en ligne actives en septembre 2021 est Coupang. Leur service de livraison rapide le lendemain est lun de leurs services les plus appréciés. Coupang a vaincu G-market, un site Web appartenant à eBay, après des mois d'augmentation de sa part de marché.

- Cependant, en 2021, le ministère sud-coréen du Commerce, de l'Industrie et de l'Énergie prévoyait d'investir plus de 267 millions de dollars pour accélérer la croissance du commerce de détail en ligne dans le pays, et cet investissement a été réalisé au cours des trois années suivantes. en outre, le ministère prévoit de développer des services de livraison sans pilote à travers le pays, et plus de 4 000 robots logistiques seront distribués d'ici 2023. Ainsi, le secteur croissant du commerce électronique et les initiatives gouvernementales stimuleront l'industrie nationale de la livraison express et de colis dans le pays. pays.

Tendances du marché national du CEP en Corée du Sud

Laugmentation des ventes au détail en ligne stimule le marché

Les ventes au détail ont connu une croissance significative dans le pays, puisqu'en octobre 2022, elles ont connu un taux de croissance de plus de 7 % par rapport à la même période de l'année précédente. Cette croissance est principalement due au nombre croissant d'activités de plein air et à la demande de divers services en raison de l'assouplissement des restrictions liées à la pandémie. En outre, en octobre 2022, selon le ministère du Commerce, de l'Industrie et de l'Énergie, les ventes combinées de 25 grands détaillants hors ligne et en ligne s'élevaient à plus de 10,9 milliards de dollars.

En outre, les ventes des magasins hors ligne ont augmenté de plus de 6 %, en raison de la demande croissante d'articles de mode, d'articles pour enfants et de sport, etc. Parallèlement, en octobre 2022, les ventes des plateformes en ligne ont progressé de plus de 8 %, atteignant 7 000 milliards KRW (5,73 milliards USD), avec la propagation continue de la tendance des achats sans contact au milieu de la pandémie. De plus, en octobre 2022, les plateformes en ligne ont contribué à plus de 48 % des ventes totales, en hausse de 47 % par rapport à la même période de l'année précédente.

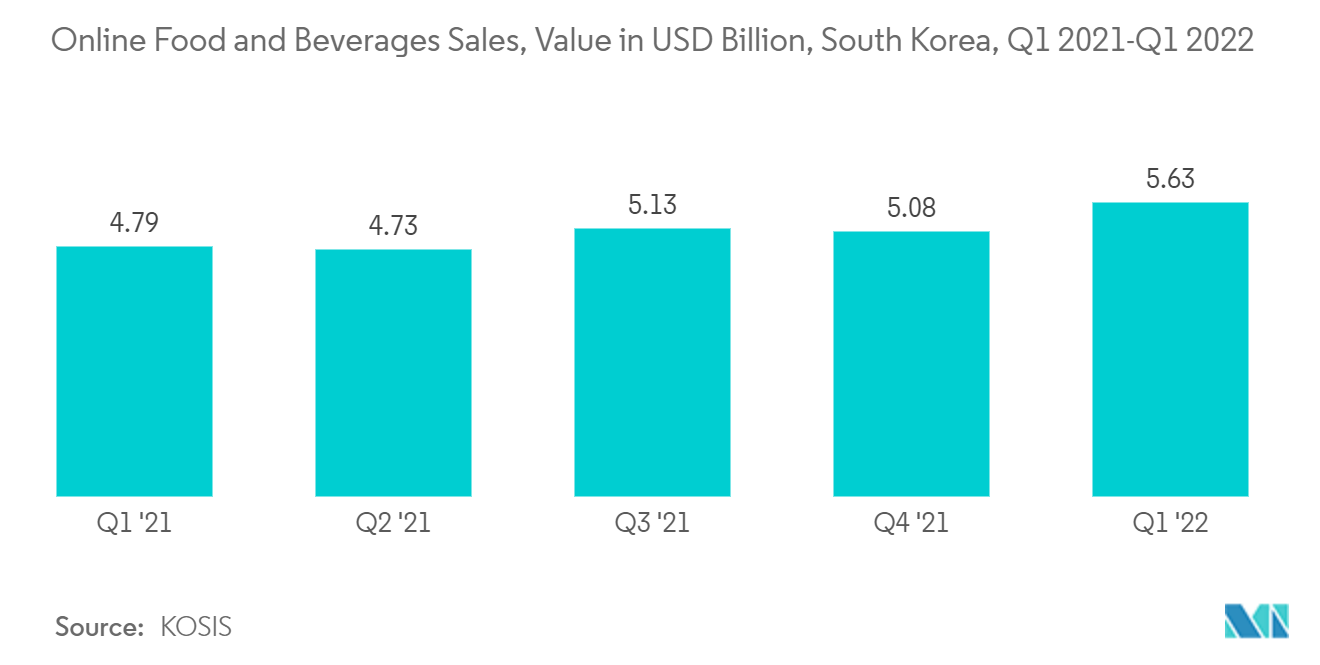

De plus, en septembre 2022, selon les statistiques coréennes, les ventes au détail de produits tels que les vêtements, les ordinateurs et les appareils informatiques, les cosmétiques, les appareils de sport et de loisirs, etc., ont connu une croissance significative. De plus, au premier trimestre 2022, la valeur transactionnelle des ventes de produits alimentaires et de boissons en ligne a atteint plus de 6930 milliards de KRW (5,63 milliards de dollars). Ainsi, la croissance des ventes au détail en ligne stimulera lindustrie nationale du transport express et des colis dans le pays.

La croissance du commerce électronique stimule le marché du CEP

La Corée du Sud a attiré l'attention de l'industrie mondiale du commerce électronique en termes de taux de croissance et de taille par rapport à l'ensemble du marché de consommation depuis avant la pandémie de COVID-19. De plus, au premier trimestre 2021, la valeur des transactions d'achats mobiles en Corée du Sud a totalisé plus de 31300 milliards KRW (25,4 milliards USD), les services de restauration étant en tête des catégories avec 5700 milliards KRW (4,63 milliards USD). Les achats mobiles sont couramment utilisés en Corée du Sud et le secteur connaît une croissance continue d'année en année dans le domaine des achats en ligne.

Pendant ce temps, au troisième trimestre 2021, les transactions d'achats en ligne en Corée du Sud ont augmenté de 19,6 % par rapport à la même période de l'année précédente. À l'avenir, le marché national du commerce électronique pourrait avoir des perspectives de croissance différentes selon les groupes de produits, mais il devrait continuer à se développer à long terme. En effet, les consommateurs coréens ont déjà expérimenté la commodité des achats en ligne dans divers groupes de produits, et les distributeurs en ligne et hors ligne investissent également en permanence.

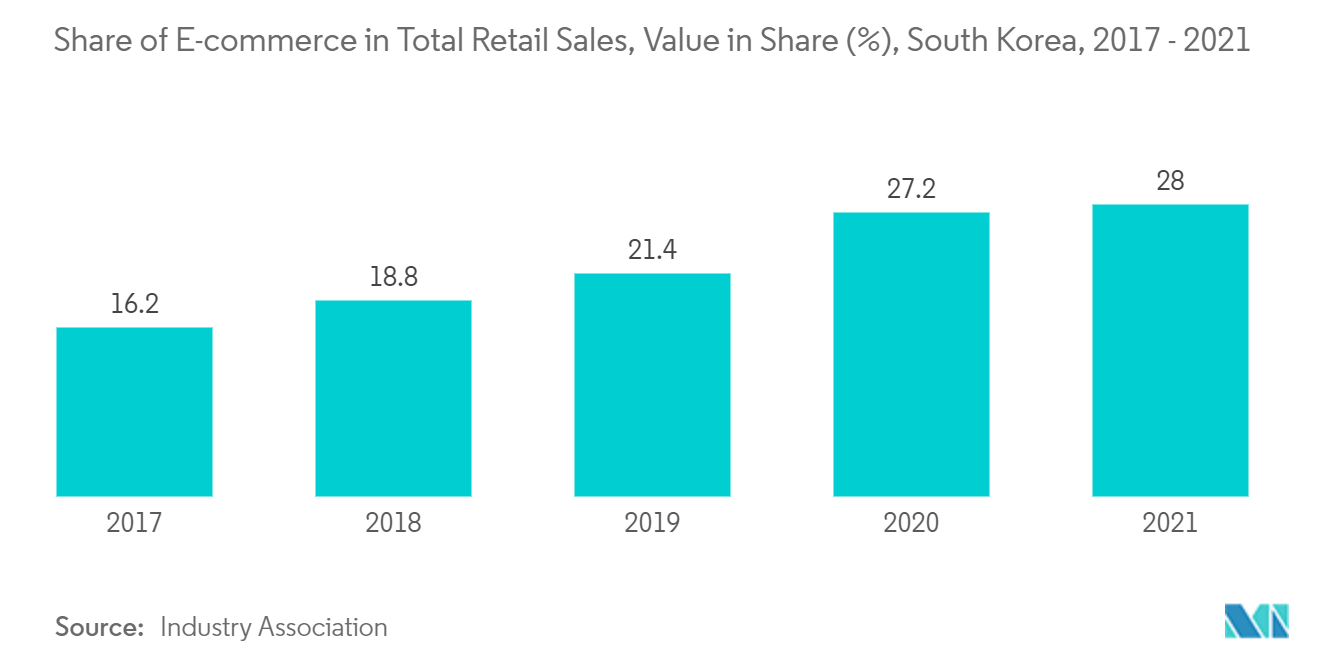

Par ailleurs, les détaillants en ligne sud-coréens alimentent la nouvelle tendance appelée commerce en direct, qui combine streaming et e-commerce. Cependant, le marché du commerce électronique du pays devrait atteindre 325,12 milliards de dollars en 2025. Des facteurs tels que la pénétration croissante des utilisateurs d'Internet, la mise en œuvre de l'IA dans le commerce de détail, l'urbanisation croissante, la tendance croissante de la publicité en ligne et l'augmentation du nombre d'utilisateurs de smartphones devraient avoir un impact. stimuler la croissance du marché au cours de la période de prévision. De plus, en 2021, les ventes en ligne représentaient environ 28 % des ventes au détail, ce qui indique une nouvelle croissance des achats en ligne.

Aperçu du marché national du CEP en Corée du Sud

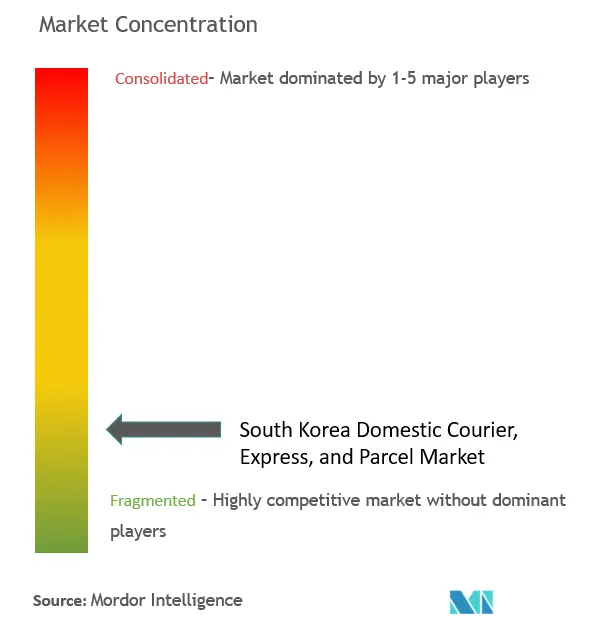

Le marché national sud-coréen du CEP est fragmenté, avec un mélange dacteurs mondiaux et locaux, ce qui rend le secteur très compétitif. Parmi les acteurs majeurs du pays figurent CJ Logistics, Korea Post, Lotte Global Logistics, Hanjin Express et Aramex. Contrairement au marché mondial, le marché national actuel des achats en ligne nest pas un marché monopolistique centré sur des entreprises leaders, mais implique plutôt une concurrence accrue entre plusieurs entreprises. À mesure que se poursuit une concurrence à coûts élevés en matière de commercialisation et de livraison, le marché devrait se réorganiser en une structure monopolistique en raison des fusions et acquisitions et des alliances entre entreprises.

Leaders du marché national du CEP en Corée du Sud

CJ Logistics

Korea Post

Lotte Global Logistics

Hanjin Express

Aramex

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché national du CEP en Corée du Sud

Janvier 2023 : Hanjin Co., Ltd (une entreprise de logistique), agrandit son terminal Daejeon Smart Mega Hub, qui devrait être achevé en 2023. Ce terminal s'étend sur une superficie brute de 149110 mètres carrés, et l'entreprise a investi plus de 230 millions de dollars dans ce projet. De plus, ce centre logistique sera doté d'installations de pointe, pour atteindre un objectif de 20 % de part du marché de la livraison de colis en Corée du Sud.

Novembre 2022 : CJ Logistics (une société de logistique dont le siège est à Séoul), s'associe à Naver (le plus grand moteur de recherche de Corée du Sud) pour lancer le service Date de livraison garantie. Ce service fournira un service de clôture des commandes à minuit aux vendeurs et aux acheteurs, garantissant que toutes les commandes passées avant minuit soient expédiées le lendemain.

Segmentation de lindustrie nationale du CEP en Corée du Sud

Le courrier domestique, l'express et le colis (CEP) font référence à l'ensemble des services qui impliquent la livraison de divers biens et produits via différents supports tels que l'air, l'eau et la terre dans le pays. Ces colis livrés par CEP sont pour la plupart non palettisés et pèsent collectivement une centaine de livres. En outre, le rapport propose une analyse de fond complète du marché national de messagerie, dexpress et de colis (CEP) en Corée du Sud, y compris un aperçu du marché, une estimation de la taille du marché pour les segments critiques, les tendances émergentes par segment et la dynamique du marché.

Le marché national sud-coréen du courrier, de l'express et des colis est segmenté par modèle économique (entreprise à entreprise (B2B), entreprise à client (B2C) et client à client (C2C)), par type (e (commerce et non-commerce électronique) et par utilisateur final (services, commerce de gros et de détail, soins de santé, fabrication industrielle et autres utilisateurs finaux). Le rapport présente la taille et les prévisions du marché national sud-coréen du courrier, du courrier express et des colis en valeur (en milliards de dollars) pour tous les segments ci-dessus. Limpact de la pandémie de COVID-19 est également abordé dans le rapport.

| Entreprise à entreprise (B2B) |

| Entreprise à client (B2C) |

| Client à client (C2C) |

| Commerce électronique |

| Pas de commerce électronique |

| Prestations de service |

| Commerce de gros et de détail |

| Soins de santé |

| Fabrication industrielle |

| Autres utilisateurs finaux |

| Par modèle économique | Entreprise à entreprise (B2B) |

| Entreprise à client (B2C) | |

| Client à client (C2C) | |

| Par type | Commerce électronique |

| Pas de commerce électronique | |

| Par utilisateur final | Prestations de service |

| Commerce de gros et de détail | |

| Soins de santé | |

| Fabrication industrielle | |

| Autres utilisateurs finaux |

FAQ sur les études de marché sur le CEP national en Corée du Sud

Quelle est la taille actuelle du marché des services de messagerie, dexpress et de colis nationaux en Corée du Sud (CEP) ?

Le marché sud-coréen du courrier, des express et des colis (CEP) devrait enregistrer un TCAC supérieur à 10 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché sud-coréen du courrier, de lexpress et des colis (CEP) nationaux ?

CJ Logistics, Korea Post, Lotte Global Logistics, Hanjin Express, Aramex sont les principales sociétés opérant sur le marché sud-coréen du courrier, de l'express et des colis (CEP) nationaux.

Quelles années couvre ce marché national du courrier, de lexpress et des colis (CEP) en Corée du Sud ?

Le rapport couvre la taille historique du marché du marché des courriers, express et colis nationaux en Corée du Sud pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des courriers, express et colis nationaux en Corée du Sud (CEP). pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du courrier, de l'express et des colis nationaux en Corée du Sud (CEP)

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du courrier, des express et des colis nationaux en Corée du Sud (CEP) 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des services de messagerie, dexpress et de colis nationaux en Corée du Sud (CEP) comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.