Taille et part du marché RFID de la santé

Analyse du marché RFID de la santé par Mordor Intelligence

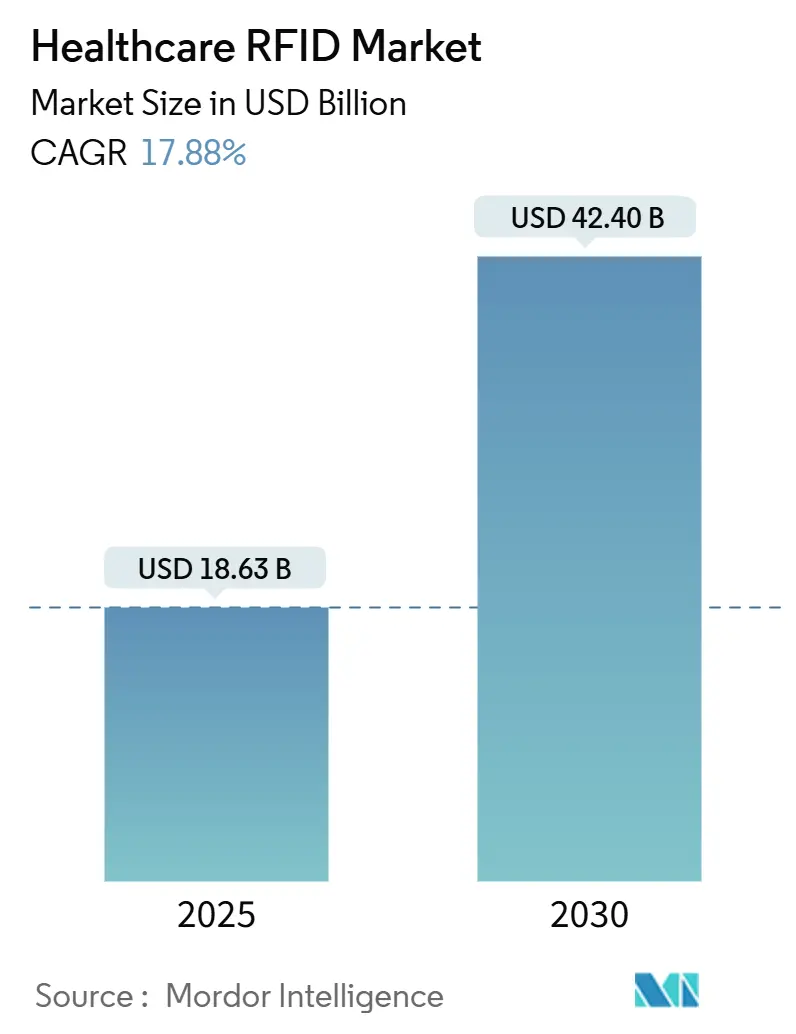

La taille du marché RFID de la santé un atteint 18,63 milliards USD en 2025 et devrait augmenter à 42,40 milliards USD d'ici 2030, représentant un TCAC de 17,88% pendant la période. La croissance est alimentée par les mandats réglementaires de sérialisation, l'accent post-pandémique sur la résilience opérationnelle, et l'économie en maturation de l'infrastructure ultra-haute fréquence (UHF) RAIN. L'élan est le plus fort là où le suivi avancé croise la réduction des risques cliniques, comme l'authentification des médicaments, l'assurance de la chaîne du froid, et la localisation en temps réel des actifs chirurgicaux. Les fournisseurs de technologie superposent l'intelligence artificielle aux flux de données RFID, traduisant les signaux de localisation bruts en recommandations prescriptives qui éliminent les recherches manuelles, minimisent les pertes d'inventaire, et compriment les temps de rotation des procédures. Entre-temps, la disponibilité des semi-conducteurs se normalise progressivement, atténuant les précédents pics de coûts dans la production d'étiquettes et permettant aux fournisseurs de faire évoluer les pilotes vers des déploiements à l'échelle de l'entreprise.

Points clés du rapport

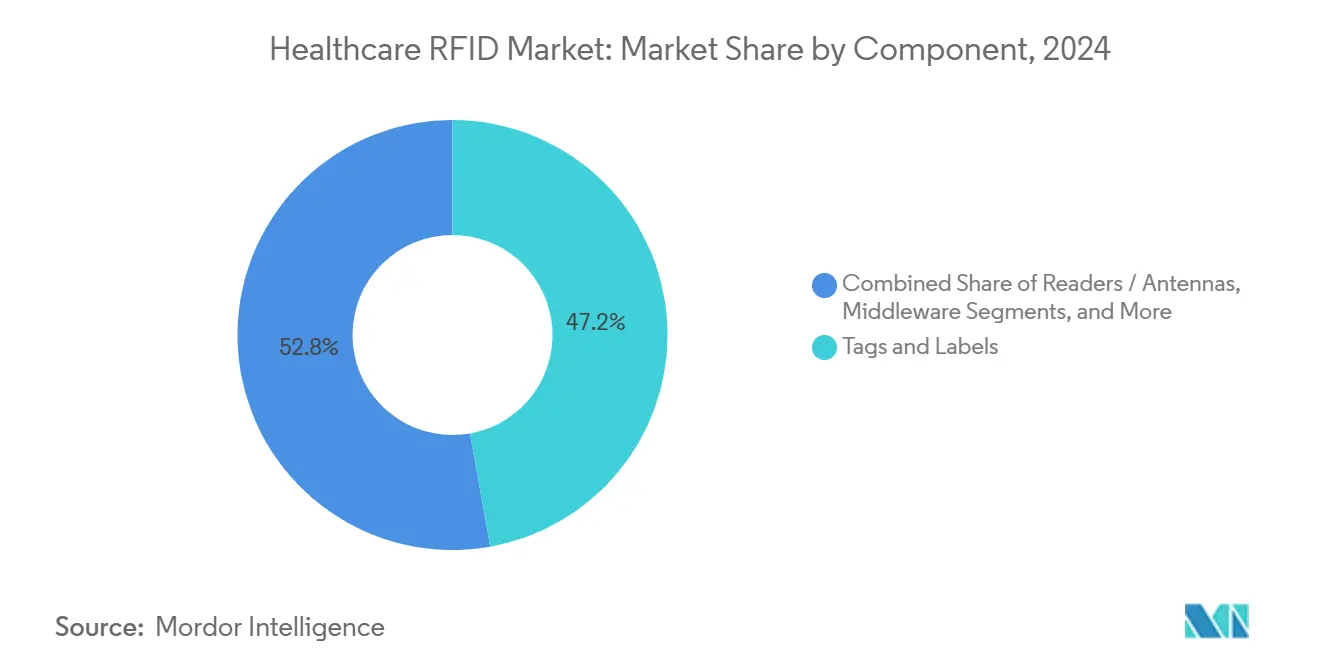

- Par composant, les étiquettes et labels ont dominé avec 47,2% de part de revenus en 2024, tandis que les logiciels et analyses devraient s'étendre à un TCAC de 18,7% jusqu'en 2030.

- Par fréquence d'étiquette, UHF/RAIN un représenté 54,6% de la part du marché RFID de la santé en 2024 ; les étiquettes micro-ondes constituent le segment de fréquence à croissance la plus rapide avec 19,3% de TCAC jusqu'en 2030.

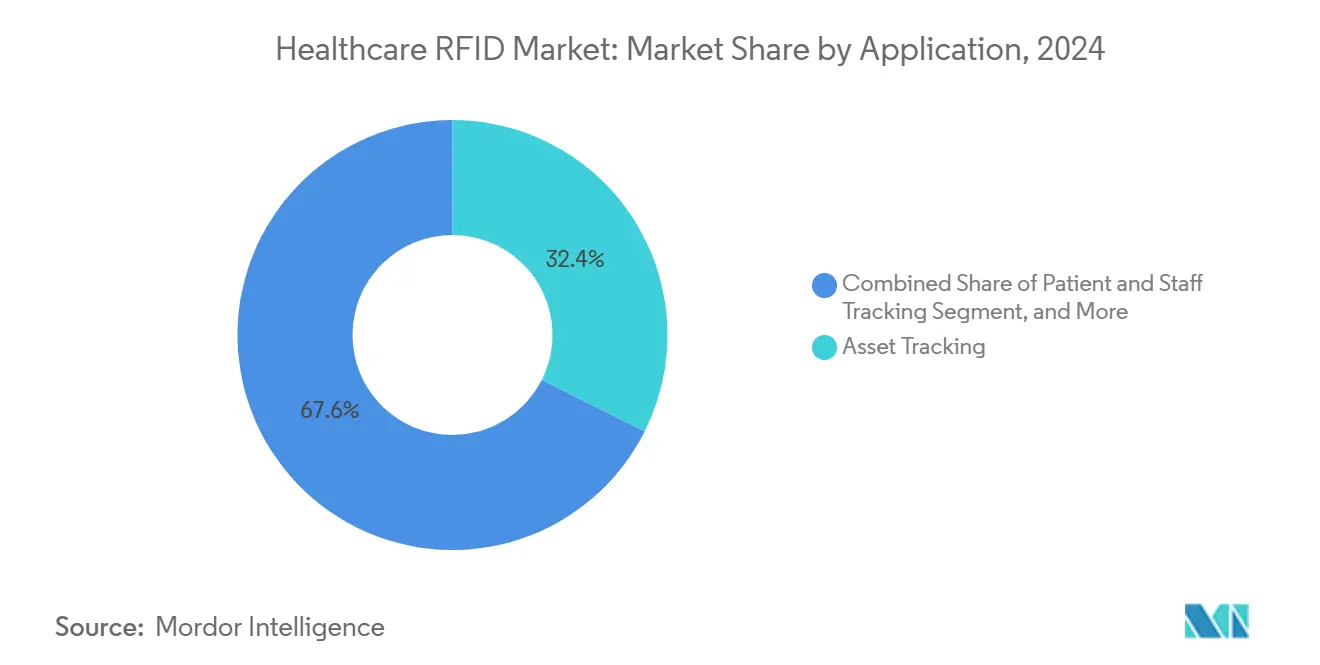

- Par application, le suivi d'actifs un contribué à 32,4% de la taille du marché RFID de la santé en 2024 et la visibilité des instruments chirurgicaux progresse à un TCAC de 19,1% sur l'horizon de prévision.

- Par utilisateur final, les hôpitaux ont dominé avec 61,8% de revenus en 2024, tandis que les fournisseurs de logistique contractuelle et 3PL devraient grimper à un TCAC de 18,4%.

- Par géographie, l'Amérique du Nord détenait 41,2% de la part du marché RFID de la santé en 2024 ; l'Asie-Pacifique devrait enregistrer l'expansion la plus rapide avec un TCAC de 18,5% jusqu'en 2030.

Tendances et insights du marché RFID de la santé mondial

Analyse d'impact des moteurs

| Moteur | (~)% Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Authentification de médicaments activée par RFID pour contrer les contrefaçons | +3.20% | Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Conformité automatisée de la chaîne du froid pour les produits biologiques sensibles à la température | +2.80% | Mondial | Long terme (≥ 4 ans) |

| Adoption rapide des étiquettes UHF dans les systèmes de localisation en temps réel | +4.10% | Amérique du Nord et APAC | Court terme (≤ 2 ans) |

| Optimisation d'inventaire alimentée par IA dans les salles d'opération | +2.90% | Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Déploiements obligatoires d'identification unique des dispositifs | +3.50% | Cœur APAC, débordement vers MEA | Long terme (≥ 4 ans) |

| Sécurité améliorée des patients grâce à la vérification automatisée des médicaments | +2.70% | Mondial | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Authentification de médicaments activée par RFID pour contrer les contrefaçons

Les jalons de sérialisation sous la Loi sur la sécurité de la chaîne d'approvisionnement des médicaments de la FDA obligent maintenant les fabricants, reconditionneurs et distributeurs à échanger des données électroniques de produits selon des échéances échelonnées en 2025, poussant les hôpitaux et grossistes vers la RFID car les codes à barres 2D contraignent les lignes de vérification à haut volume [1]FDA, "FDA's Implementation of Drug Supply Chain Security Act (DSCSA) Requirements," fda.gov. Oracle et Avery Dennison ont récemment lancé une plateforme de réapprovisionnement intégrée qui marie les étiquettes EPC avec l'analytique cloud pour automatiser les ruptures de stock, reflétant comment les fournisseurs de solutions emballent conformité et efficacité dans un flux de travail unique. Les systèmes de santé européens font face à un impératif parallèle, avec les médicaments falsifiés coûtant 10,2 milliards EUR (11,0 milliards USD) annuellement, ajoutant un argument de ROI tangible qui transcende la simple case réglementaire. Le goulot d'étranglement reste l'exhaustivité des données ; jusqu'à la moitié des références médicamenteuses manquent encore d'attributs complets des Services d'information de code de produit électronique (EPCIS), exigeant un middleware qui peut réconcilier les flux ERP hérités avec les identifiants sérialisés.

Conformité automatisée de la chaîne du froid pour les produits biologiques sensibles à la température

Les excursions de température représentent environ 35 milliards USD de gaspillage médicamenteux annuel dans le monde, poussant les fournisseurs logistiques à intégrer des étiquettes RFID de détection de température qui déclenchent des alertes avant que les seuils ne soient dépassés. Les étiquettes récentes incorporent des matériaux à changement de phase de liquide ionique dont les points de fusion peuvent être ajustés à la bande de stabilité de chaque produit biologique, permettant à une étiquette de couvrir les cas d'usage de l'insuline aux thérapies CAR-T. Le déploiement des vaccins COVID-19 un validé les architectures hybrides qui associent RAIN RFID avec des balises BLE, permettant au firmware de chaîne de custody de synchroniser les lectures lorsque les contenants passent les hubs. Avec les produits biologiques prévus pour commander une part croissante des pipelines, les régulateurs des deux côtés de l'Atlantique exigent maintenant une documentation de température à travers chaque nœud, convertissant la RFID de nice-to-have en infrastructure essentielle.

Adoption rapide des étiquettes UHF dans les systèmes de localisation en temps réel

Les hôpitaux passent des comptes programmés au suivi continu des fauteuils roulants, packs de télémétrie et pompes IV, exploitant la capacité UHF de détecter des centaines d'étiquettes par seconde sans ligne de vue. Impinj et STANLEY Healthcare ont intégré RAIN dans les RTLS Wi-Fi existants pour amener les actifs de petit facteur de forme dans la grille de visibilité [2]Impinj, "Existing Real-Time Localisation Systems Gain Value with RAIN RFID," impinj.com. Le ROI opérationnel est convaincant : l'Hôpital St. Vincent un réalisé 2,58 millions USD de revenus supplémentaires dans l'année suivant le lancement d'une plateforme de flux de travail patient basée sur RFID. La scalabilité est tangible car Piedmont Healthcare un étendu la même infrastructure à six campus, réduisant les dépenses de Localisation liées aux lits spécialisés. Les extensions d'apprentissage automatique comme CenTrak Engage IQ analysent maintenant l'amplitude historique pour prédire les pénuries d'équipement des heures avant qu'elles ne se matérialisent.

Optimisation d'inventaire alimentée par IA dans les salles d'opération

Les salles d'opération consomment des fournitures de haute valeur mais manquent historiquement de données de consommation en temps réel. La plateforme Intelligent Table de l'Université Duke un utilisé la RFID pour montrer que seulement 40% des instruments de craniotomie disposés sont jamais utilisés, soutenant une opportunité de réduction de 46% de la taille des plateaux. L'Hôpital pour enfants du Texas un réalisé des économies de main-d'œuvre en passant des processus d'apposition multi-étapes aux protocoles d'étiquetage en deux étapes, démontrant que la conception du flux de travail est aussi critique que la sélection du matériel. Les moteurs IA connectent maintenant les scans RFID à la programmation des cas, suggérant automatiquement le kit le plus maigre pour répondre aux préférences du chirurgien tout en réduisant les cycles de stérilisation. Les déploiements précoces rapportent des gains de débit à deux chiffres, soulignant comment l'orchestration algorithmique élève la RFID de l'identification passive au gestionnaire de ressources actif.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Interférence de la RFID UHF avec les suites d'imagerie IRM/CT | -1.80% | Mondial | Court terme (≤ 2 ans) |

| Modernisation intensive en capital des armoires de distribution de pharmacie héritées | -2.10% | Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Préoccupations de confidentialité des données dans les étiquettes portables pour patients | -1.50% | UE et Amérique du Nord | Long terme (≥ 4 ans) |

| Plateformes RTLS BLE/Ultra-large bande concurrentes | -1.90% | Mondial | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Interférence de la RFID UHF avec les suites d'imagerie IRM/CT

Les hôpitaux visant une visibilité mur à mur font face au conflit électromagnétique entre les étiquettes 860-960 MHz et le matériel d'imagerie. Les architectures basées sur zones qui éteignent les lecteurs près des salles d'aimant ajoutent des couches de middleware et augmentent les coûts de mise en service. Les étiquettes HF alternatives atténuent les risques mais sacrifient la distance de lecture, limitant leur utilité dans les grandes baies de stockage. Le manque de guidance réglementaire cohésive complique les calendriers d'approvisionnement, incitant de nombreux départements de radiologie à reporter les déploiements jusqu'à ce que la documentation des fournisseurs mûrisse.

Modernisation intensive en capital des armoires de distribution de pharmacie héritées

Les armoires de distribution automatisées installées au cours de la dernière décennie tournent autour du scan de codes à barres, et les remplacer par des unités activées RFID dépasse souvent 100 000 USD par emplacement. La FDA un accordé aux petites pharmacies un sursis DSCSA jusqu'en novembre 2026, reconnaissant la contrainte budgétaire sur les installations avec moins de 25 employés. Les conversions nécessitent un réaménagement physique plus des cycles de validation étendus pour satisfaire les directives de la Commission mixte, plaçant les projets de modernisation hors de portée des hôpitaux communautaires malgré leur besoin de conformité.

Analyse des segments

Par composant : L'intelligence logicielle stimule la création de valeur

Les étiquettes et labels ont capturé 47,2% de la part du marché RFID de la santé en 2024 car chaque déploiement commence par un identifiant physique ancré à un article. Cependant, les logiciels et analyses mènent le segment avec un TCAC de 18,7%, signalant un passage vers des plateformes qui interprètent les lectures d'étiquettes brutes en tableaux de bord actionnables. Le middleware natif cloud d'Oracle se situe au-dessus des lecteurs de périphérie, déclenchant des ordres de réapprovisionnement dès que les niveaux par baissent, monétisant ainsi les données plutôt que le matériel. Les lecteurs et antennes restent indispensables, mais leur taux de croissance se modère car les prix unitaires chutent et les dispositifs multi-protocoles étendent l'utilité du cycle de vie. La tranche Services devient consultative, guidant les hôpitaux à travers la refonte des flux de travail, le durcissement de la cybersécurité et le séquençage de gestion du changement qui garantit que l'adoption tient. Collectivement, ce mélange illustre pourquoi le logiciel est maintenant le centre gravitationnel du marché RFID de la santé.

L'investissement penche vers les modules d'intelligence artificielle qui prévoient les pics de demande, signalent les anomalies d'utilisation, et poussent les rappels de maintenance prédictive. Ces fonctionnalités élèvent les arguments de coût total de possession, persuadant les comités financiers que les périodes de récupération se situent bien en deçà de trois ans. La sélection des fournisseurs gravite vers les plateformes vantant des API ouvertes qui lient aux dossiers de santé électroniques, à la planification des ressources d'entreprise, et aux systèmes de billetterie d'ingénierie biomédicale dans un environnement, soutenant la liberté best-of-breed sans silos de données.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par fréquence d'étiquette : Domination UHF au milieu de l'accélération micro-ondes

La taille du marché RFID de la santé pour les implémentations UHF/RAIN s'est élevée le plus haut en 2024 car ces étiquettes lisent des centaines d'articles à travers plusieurs salles via des portails passifs standard. Les économies d'échelle s'accélèrent car l'Alliance RAIN un suivi 44,8 milliards d'expéditions de puces en 2023. Les étiquettes micro-ondes, bien que naissantes, ont enregistré la trajectoire la plus rapide à 19,3% de TCAC car les équipes péri-opératoires nécessitent un pointage au niveau centimétrique des scalpels et forets. Les étiquettes HF/NFC occupent les environnements d'accès contrôlé comme les chariots de médicaments où la sécurité à courte portée ajoute de la valeur. LF continue dans les dialyseurs et implants qui doivent communiquer à travers le blindage fluide ou métallique, bien que le volume reste de niche.

Les hôpitaux convergent sur des lecteurs hybrides capables d'interroger plusieurs fréquences, protégeant contre les actifs bloqués lorsque de nouveaux cas d'usage cliniques se matérialisent. Les équipes d'approvisionnement favorisent les antennes qui adaptent la puissance de sortie en réponse au risque de zone, résolvant les préoccupations d'interférence près des suites d'imagerie. L'effet net est un portefeuille où UHF reste l'épine dorsale mais micro-ondes et HF sculptent des footholds premium pour les scénarios de précision et de confidentialité.

Par application : La visibilité chirurgicale transforme les opérations

Le suivi d'actifs un généré la plus grande tranche de revenus à 32,4% car les fauteuils roulants, pompes et moniteurs représentent des milliers de pièces mobiles par campus. La visibilité des instruments chirurgicaux, chronométrant un TCAC de 19,1%, mène la croissance en raison d'un ROI clair : l'Université Duke un documenté une réduction de 66% du contenu des plateaux pour l'arthroplastie CMC après rationalisation guidée par RFID. Le suivi des patients et du personnel attire une demande constante où les pénuries d'infirmières accentuent le besoin de ronde basée sur télémétrie. La surveillance du sang et des spécimens émerge comme la prochaine frontière car la pathologie doit maintenir la custody de bout en bout sans carnets de bord manuels, exploitant la journalisation de température au niveau des étiquettes pour la préparation d'audit 24/7.

Les hôpitaux connectent de plus en plus des applications disparates sur une seule infrastructure, permettant à un portail d'interroger une pompe à perfusion, une pince chirurgicale ou une unité de plaquettes en temps réel. Cette intégration déverrouille l'analytique inter-applications, comme corréler la demande de lits avec les rythmes de sortie pour affiner les boucles de courrier pour la pharmacie. En conséquence, les comités de financement au niveau du conseil perçoivent la RFID non comme une dépense départementale isolée mais comme un système nerveux numérique sous-tendant le débit d'entreprise.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les fournisseurs logistiques stimulent l'innovation

Les hôpitaux ont ancré 61,8% des revenus 2024 car ils possèdent la majeure partie de l'équipement capital et assument la responsabilité des événements indésirables. Pourtant la remontée la plus rapide réside chez les fournisseurs de logistique contractuelle et tiers desservant les chaînes d'approvisionnement cliniques à un TCAC de 18,4%. Les externalisateurs comme Knipper Health construisent des centres de sérialisation dédiés, transformant la conformité RFID en modèle d'abonnement qui soulage les fabricants de médicaments de l'investissement interne. Les fabricants pharmaceutiques adoptent les étiquettes pour la provenance au niveau unitaire en réponse aux réglementations de médicaments falsifiés de l'Agence européenne des médicaments. Les laboratoires de recherche et biobanques gravitent vers la RFID pour la chaîne de custody des échantillons génomiques, mais les cycles budgétaires allongent les arcs d'adoption.

L'inclinaison vers les fournisseurs de services remodèle la stratégie go-to-marché pour les fournisseurs RFID, qui proposent maintenant du matériel, logiciel et analytique géré groupés qui s'étendent à travers des dizaines de centres de distribution clients. Les hôpitaux, en contraste, focalisent le capital sur les mises à niveau cliniques plutôt que l'entreposage, donc les playbooks fournisseurs doivent adresser les leviers d'approvisionnement contrastants : évitement de coût pour les fournisseurs versus capacités génératrices de revenus pour les 3PL.

Analyse géographique

Paysage concurrentiel

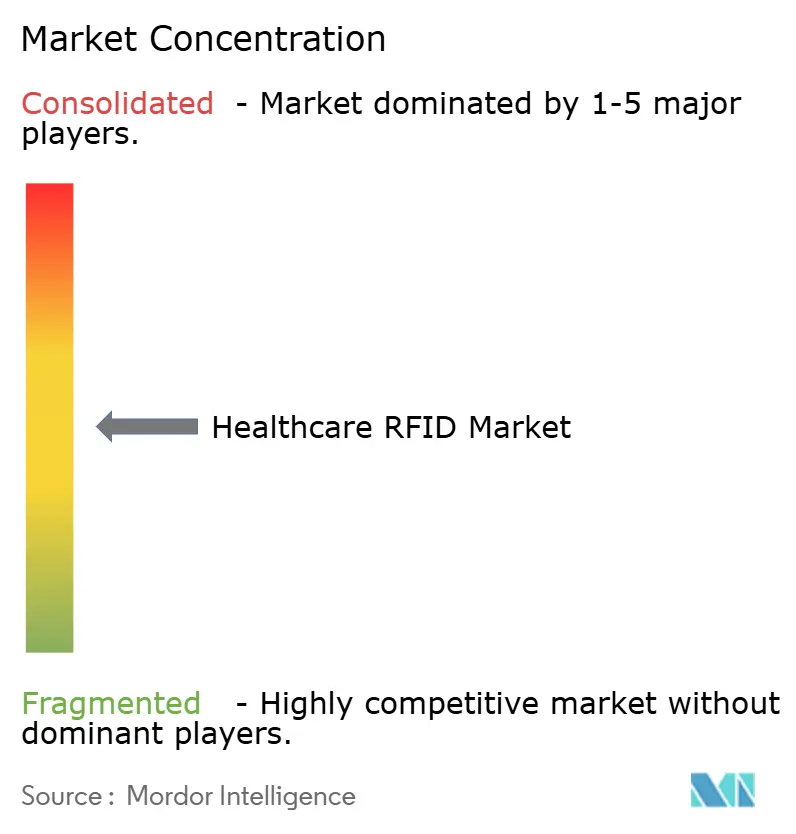

Le marché RFID de la santé montre une fragmentation modérée, aucun fournisseur unique ne dépassant une part à deux chiffres bas. Zebra Technologies un réalisé 32,2% de croissance de revenus d'année en année au Q4 2024 car les ventes de solutions de visibilité et mobilité se sont accélérées, confirmant que les portefeuilles intégrés surpassent les spécialistes de produit unique. Oracle un cousu ensemble les inlays Avery Dennison, armoires Terso et ordinateurs mobiles Zebra dans sa suite Fusion Cloud, illustrant une stratégie de plateforme qui groupe le matériel best-of-breed sous une couche analytique commune.

L'acquisition de STANLEY Healthcare par Securitas souligne la convergence entre sécurité et opérations cliniques : l'acheteur ajoute RLS dans ses services de tournée de garde et surveillance d'alarme, créant de la vente croisée dans les budgets de sécurité hospitalière [3]Securitas, "Stanley Healthcare Joins Securitas," securitashealthcare.com. Le pacte d'Identiv avec Novanta cible les niches de dispositifs médicaux OEM, intégrant des micro inlays dans les outils chirurgicaux, démontrant un chemin d'intégration verticale pour verrouiller les victoires de silicium, lecteur et conception. Les disrupteurs plus petits comme, soutenus par 47,5 millions USD de Goldman Sachs, parient sur des wrappers SaaS lourds en IA qui monétisent l'analytique d'occupation plutôt que le matériel, séduisant les CFO qui favorisent les abonnements OPEX.

La pression tarifaire sur les étiquettes incline la différenciation vers la sophistication firmware, l'intégration de capteurs sans batterie, et les couches d'insight d'apprentissage automatique. Les fournisseurs capables de prouver des économies de main-d'œuvre à deux chiffres gagnent les comités d'approvisionnement, tandis que les acteurs purement matériel risquent la commoditisation. Les partenariats et fusions devraient donc s'accélérer car les entreprises cherchent l'échelle, l'analytique groupée, et les empreintes de canal inter-régionaux.

Leaders de l'industrie RFID de la santé

-

Zebra Technologies Corporation

-

Avery Dennison Corporation

-

Impinj Inc.

-

Honeywell International Inc.

-

Securitas Healthcare

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Identiv et Novanta ont annoncé un partenariat stratégique pour rationaliser l'adoption de solutions RFID pour les fabricants de dispositifs médicaux et pharmaceutiques, combinant les inlays RFID d'Identiv avec la technologie de lecteur de Novanta pour créer des solutions intégrées pour les dispositifs médicaux intelligents et diagnostics avancés.

- Février 2025 : Oracle un introduit les capacités RFID pour réapprovisionnement dans sa suite Fusion Cloud Supply Chain and Manufacturing, développée en collaboration avec Avery Dennison, Terso Solutions, et Zebra Technologies pour automatiser le suivi des fournitures médicales et la gestion d'inventaire pour les fournisseurs de soins de santé.

- Janvier 2025 : Securitas un complété l'acquisition de STANLEY Healthcare et STANLEY Security de Stanley Black and Decker, améliorant son portefeuille de solutions intégrées de santé, sécurité et sûreté pour le secteur de la santé.

- Décembre 2024 : Le Japon un implémenté le système My Number Card comme méthode primaire de vérification d'assurance santé, avec plus de 92,5% des installations de soins de santé adoptant les capacités de vérification d'éligibilité en ligne d'ici décembre 2024.

Portée du rapport du marché RFID de la santé mondial

L'étude considère les revenus accumulés des ventes de produits RFID offerts par divers fournisseurs opérant sur le marché de la santé.

La portée de l'étude inclut les produits RFID, comme les systèmes RFID, étiquettes et labels, utilisés dans diverses industries d'utilisateurs finaux, comme les hôpitaux, pharmaceutiques, instituts de recherche, laboratoires, et autres industries d'utilisateurs finaux dans plusieurs régions mondiales. Les inputs des entrevues primaires ont aussi été considérés pour l'estimation et projection du marché. Basé sur les patterns actuels, le rapport présente une analyse en profondeur de l'influence du COVID-19 sur le marché RFID dans le secteur de la santé. Il décrit les perspectives de croissance significatives attendues pour émerger pour les acteurs de marché existants et nouveaux.

Le marché RFID dans la santé peut être segmenté par produit (étiquettes & labels et systèmes RFID (systèmes de suivi d'actifs, systèmes de suivi de patients, systèmes de suivi pharmaceutique, et systèmes de surveillance sanguine), utilisateur final (hôpitaux et pharmaceutiques), et géographie (Amérique du Nord (États-Unis, Canada, Mexique), Europe (Allemagne, Royaume-Uni, France, Italie, Espagne, reste de l'Europe), Asie-Pacifique (Chine, Japon, Inde, Australie, Corée du Sud, reste de l'Asie-Pacifique), Amérique du Sud, Moyen-Orient & Afrique).

Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Étiquettes et labels |

| Lecteurs / antennes |

| Middleware / serveurs de périphérie |

| Logiciels et analyses |

| Services |

| LF (125-134 kHz) |

| HF / NFC (13,56 MHz) |

| UHF / RAIN (860-960 MHz) |

| Micro-ondes (2,45 GHz) |

| Suivi d'actifs |

| Suivi des patients et du personnel |

| Suivi pharmaceutique et de la chaîne d'approvisionnement |

| Surveillance du sang et des spécimens |

| Visibilité des instruments chirurgicaux |

| Contrôle biométrique et d'accès |

| Hôpitaux |

| Fabricants pharmaceutiques |

| Cliniques et centres ambulatoires |

| Laboratoires de recherche et biobanques |

| Logistique contractuelle et 3PL pour la santé |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Pays nordiques | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| ASEAN | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | CCG |

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Kenya | ||

| Reste de l'Afrique | ||

| Par composant | Étiquettes et labels | ||

| Lecteurs / antennes | |||

| Middleware / serveurs de périphérie | |||

| Logiciels et analyses | |||

| Services | |||

| Par fréquence d'étiquette | LF (125-134 kHz) | ||

| HF / NFC (13,56 MHz) | |||

| UHF / RAIN (860-960 MHz) | |||

| Micro-ondes (2,45 GHz) | |||

| Par application | Suivi d'actifs | ||

| Suivi des patients et du personnel | |||

| Suivi pharmaceutique et de la chaîne d'approvisionnement | |||

| Surveillance du sang et des spécimens | |||

| Visibilité des instruments chirurgicaux | |||

| Contrôle biométrique et d'accès | |||

| Par utilisateur final | Hôpitaux | ||

| Fabricants pharmaceutiques | |||

| Cliniques et centres ambulatoires | |||

| Laboratoires de recherche et biobanques | |||

| Logistique contractuelle et 3PL pour la santé | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Colombie | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Pays nordiques | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie | |||

| Corée du Sud | |||

| ASEAN | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | CCG | |

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Kenya | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché RFID de la santé ?

La taille du marché RFID de la santé un atteint 18,63 milliards USD en 2025 et devrait atteindre 42,40 milliards USD d'ici 2030 à un TCAC de 17,88%.

Quel segment de composant croît le plus rapidement ?

Les logiciels et analyses s'étendent à un TCAC de 18,7%, surpassant les étiquettes, lecteurs et services car les hôpitaux cherchent des couches d'intelligence sur l'identification brute.

Pourquoi l'Asie-Pacifique est-elle considérée comme la région de croissance la plus attractive ?

Les investissements de santé numérique à grande échelle en Chine et au Japon, couplés avec la sérialisation réglementaire croissante, poussent le TCAC régional à 18,5%, le plus rapide mondial.

Comment les solutions RFID améliorent-elles l'efficacité des salles d'opération ?

Les étiquettes RFID sur les instruments chirurgicaux alimentent les moteurs IA qui dimensionnent correctement les configurations de plateaux, réduisant les articles non utilisés jusqu'à 66% et raccourcissant le temps de configuration des instruments.

Dernière mise à jour de la page le: