Analyse du marché de limmobilier résidentiel en Égypte

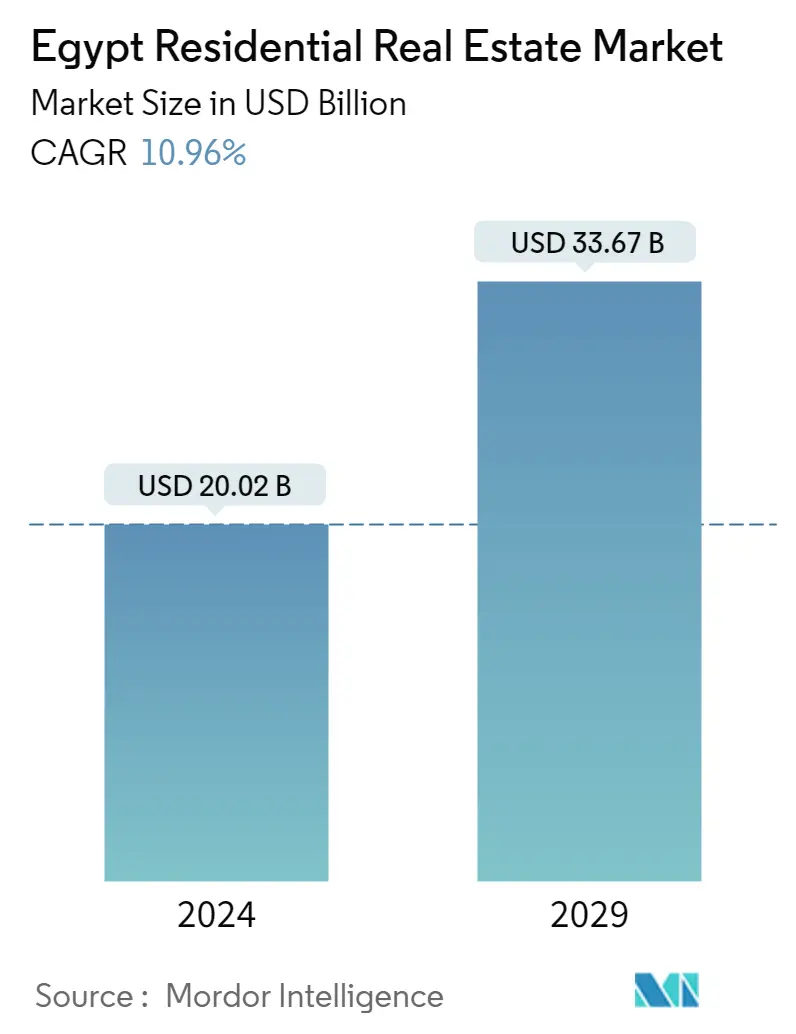

La taille du marché immobilier résidentiel en Égypte est estimée à 20,02 milliards de dollars en 2024 et devrait atteindre 33,67 milliards de dollars dici 2029, avec une croissance de 10,96 % au cours de la période de prévision (2024-2029).

Il existe une demande croissante d'unités résidentielles dans les principales villes égyptiennes, notamment au Caire. Les initiatives gouvernementales et les projets à venir sont également des moteurs clés du marché.

Malgré le contexte économique difficile provoqué par la pandémie mondiale, tous les principaux secteurs immobiliers égyptiens pourraient croître ou rester stables en 2021. Le marché de l'immobilier résidentiel du Caire a connu la plus forte croissance l'année dernière, les loyers dans certaines zones augmentant jusqu'à 8% sur un an.

En 2021, environ 19 000 unités résidentielles ont été achevées au Caire, portant le parc résidentiel total du gouvernorat à environ 227 000. Il s'agit d'une augmentation de 40 % par rapport à l'année précédente, où seulement 2 500 unités résidentielles avaient été livrées. La majeure partie de loffre résidentielle achevée en 2021 sera constituée de grands développements à usage mixte, certains promoteurs optant pour des projets à plus petite échelle pour gérer les flux de trésorerie. Une directive gouvernementale a été publiée en 2021 interdisant aux promoteurs de proposer des unités à la vente jusqu'à ce qu'au moins 30 % du projet soit achevé.

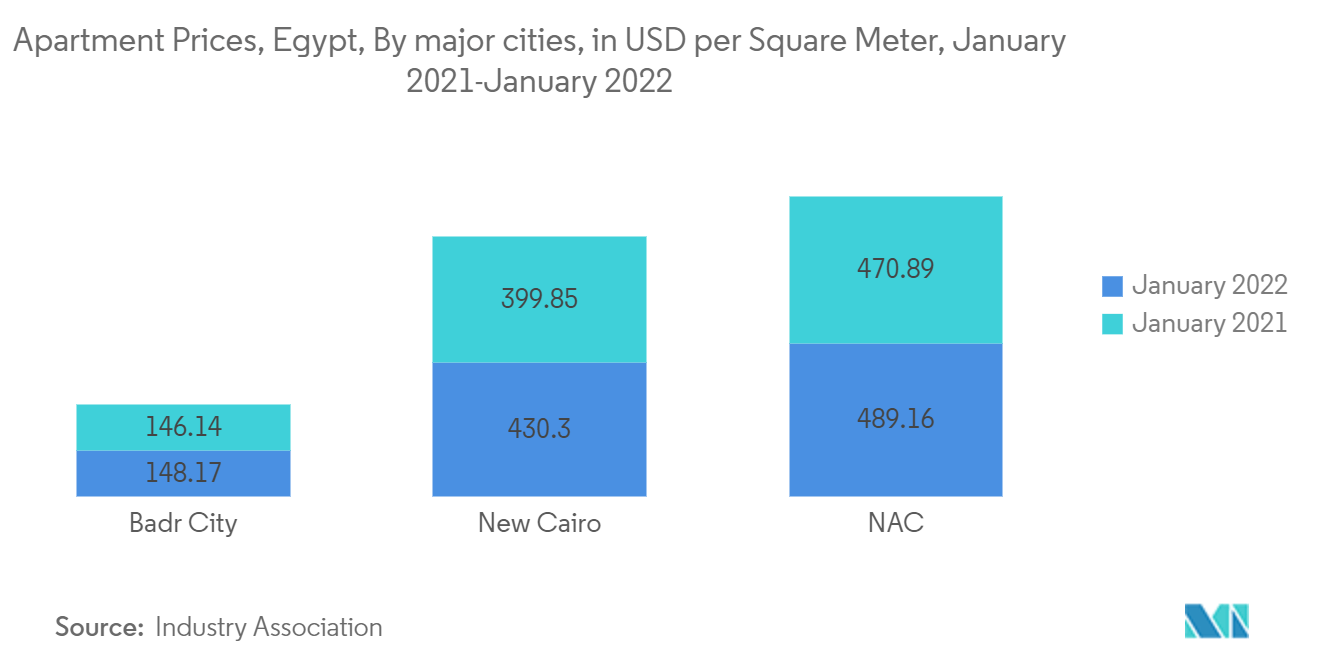

L'action de la Capitale administrative pour le développement urbain a probablement augmenté le taux d'achèvement des projets en encourageant les promoteurs à raccourcir les délais de livraison. À lavenir, environ 29 000 unités devraient être achevées en 2022, dont une grande partie située à lest du Caire. Alors que la population du Grand Caire devrait doubler au cours des deux prochaines décennies, les promoteurs seront très demandés en propriétés résidentielles. La Nouvelle Capitale Administrative (NAC) est une zone qui a considérablement augmenté son offre immobilière résidentielle au cours de la dernière année.

Plusieurs développements historiques, notamment New Garden City et Capital Residence, ont été achevés ou sont en voie d'achèvement, élargissant les options pour les résidents souhaitant s'installer dans la nouvelle ville. La nouvelle capitale administrative, qui abrite les principaux ministères égyptiens, les bâtiments gouvernementaux et les ambassades étrangères, est appelée à devenir le principal centre administratif et financier du pays dans les années à venir. Avec plus de 50 000 travailleurs qui devraient bientôt s'installer au NAC, la ville connaîtra un afflux de nouveaux résidents et les promoteurs devraient bénéficier d'une demande concentrée de logements.

Tendances du marché immobilier résidentiel en Égypte

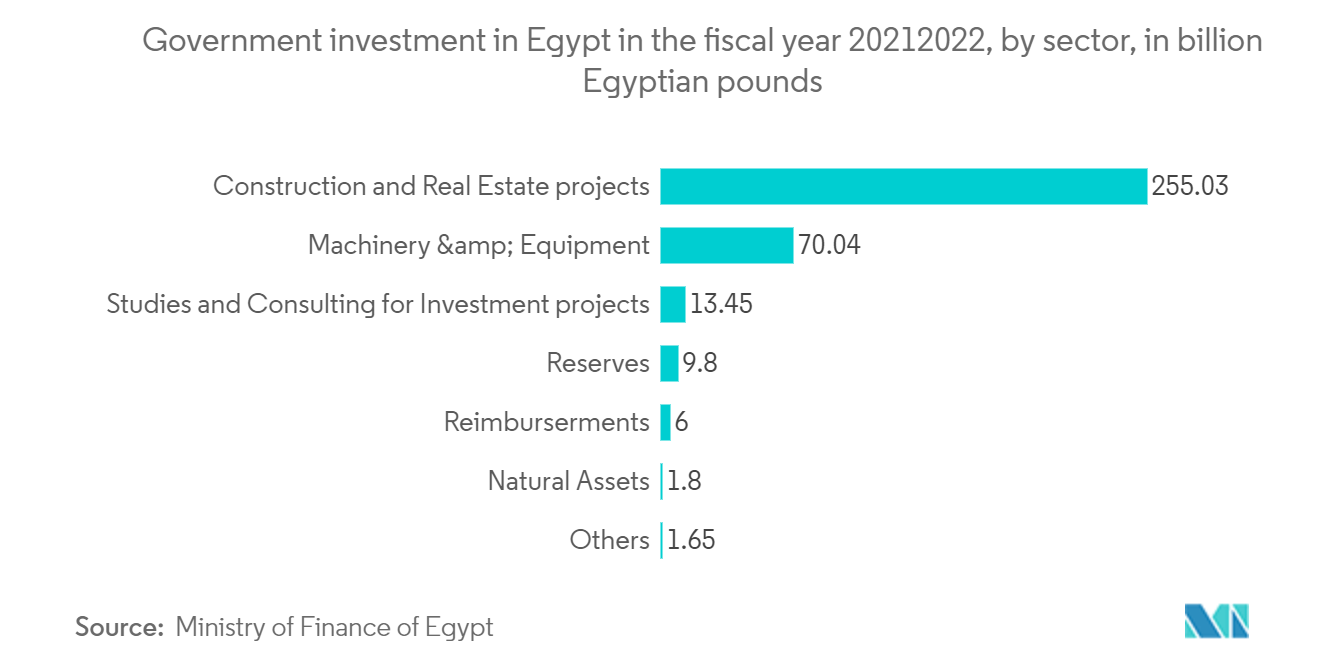

Laugmentation des investissements privés dans le secteur immobilier stimule le marché

Le secteur immobilier égyptien est l'un des domaines d'investissement les plus dynamiques du pays. Les taux de croissance de l'immobilier ont dépassé 15 % en 2021, selon le ministère du Plan et de la Coopération internationale. Le secteur a bénéficié de lincertitude et de linstabilité des défis économiques régionaux et mondiaux. Toutefois, ces grandes tendances doivent fournir une image complète de la demande. Ils ne donnent quune image partielle car ils ne représentent que le marché formel, qui dessert une petite partie de la société.

Dun autre côté, il existe des preuves dune tendance dans ce segment de marché à retourner des propriétés. Cela suggère que les mesures standard permettant dévaluer la demande en fonction du revenu et de lépargne pourraient devoir être révisées dans des domaines de marché spécifiques. Enfin, malgré la tendance croissante à la spéculation sur le segment haut de gamme du marché, lÉgypte dispose dun noyau important dutilisateurs finaux nationaux, garantissant une forte demande qui profite en fin de compte aux développeurs à long terme. Ces tendances indiquent des opportunités accrues dachat de logements en Égypte.

Même si la demande semble être présente, les prix unitaires commencent à exacerber le problème de l'accessibilité financière. Le logement continuera d'être très demandé alors que la population du pays augmente de 2,5 millions par an et qu'un million de mariages ont lieu. Le développement de plusieurs mégaprojets, notamment lexpansion des zones économiques spéciales, stimule la croissance économique. D'autres mesures visant à encourager la croissance économique comprennent le canal de Suez, la nouvelle ville d'Alamein et la nouvelle capitale administrative. Par exemple, lautorisation actuelle dutiliser le terrain pour des partenariats public-privé, combinée à une demande locale fondamentalement solide, dynamisera le marché du logement.

Croissance du marché du logement de luxe

L'immobilier en Égypte est populaire auprès des locaux et des étrangers, en particulier dans les zones balnéaires de la mer Rouge. La demande des Russes, par exemple, a augmenté de 49 % au premier trimestre 2022 par rapport à la même période de lannée dernière. Les gens cherchent de plus en plus à acheter un bien immobilier en Égypte plutôt que de simplement louer une maison de vacances. Les hausses de prix ont également contribué à la baisse de la livre égyptienne par rapport au dollar américain. En général, les ventes sont actives à tous les niveaux. La station balnéaire de Makadi connaît une dynamique importante.

Les prix augmentent sur les marchés primaires et secondaires d'Hurghada. La hausse du marché primaire est en partie due à la hausse des prix des matériaux de construction. Les objets les plus liquides sur n'importe quel marché sont les studios et les appartements d'une chambre, mais les appartements de deux chambres sont également très demandés. Les acheteurs viennent principalement des pays voisins, notamment dEurope, du Royaume-Uni, de Russie, dUkraine et du Moyen-Orient. De nombreux Égyptiens de tout le pays sont également intéressés par l'achat d'une maison d'été sur la mer Rouge.

Le marché immobilier égyptien attire les acheteurs, mais les prix restent relativement bas par rapport à d'autres pays. De plus, il y a une saison toute l'année, un faible coût de la vie et la mer Rouge. LÉtat investit désormais massivement dans les infrastructures de toutes les régions dÉgypte, construisant des villes entières plutôt que de simples complexes. Une nouvelle mini-ville avec des lagons, toutes les infrastructures, des centres d'exposition internationaux et même un opéra a été annoncée pour la région de Sahl Hasheesh. El Gouna voit également la construction du complexe de luxe Soma Bay et de nombreux nouveaux projets.

Aperçu du secteur de l'immobilier résidentiel en Égypte

Le marché immobilier résidentiel égyptien est fragmenté et très compétitif, avec la présence d'acteurs locaux, régionaux et internationaux. Orascom Development Egypt, Connect Homes, Emaar Misr, Avenues Real Estate, Coldwell Banker Egypt et d'autres font partie des principaux acteurs du marché. Les grandes entreprises disposent de ressources financières avantageuses, tandis que les petites entreprises peuvent être compétitives efficacement en développant une expertise sur les marchés locaux. D'énormes investissements dans les infrastructures résidentielles durables attirent les acteurs sur le marché égyptien.

Leaders du marché de limmobilier résidentiel en Égypte

Orascom Development Egypt

Ora Developers

Emaar Misr

Avenues Real Estate

Coldwell Banker Egypt

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier résidentiel en Égypte

- Novembre 2022 Wadi Degla Developments, un promoteur égyptien, a lancé le nouveau projet résidentiel Club Town à New Degla, Maadi, au sud du Caire, pour 1,5 milliard EGP (61 millions USD). Le projet en trois phases s'étend sur 70 acres et comprend 550 unités résidentielles et une zone commerciale. Breeze, qui fait partie de la phase I de Club Town, devrait être livré entre 2024 et 2026, selon le communiqué. Entre 2022 et 2023, le promoteur comptait achever plus de 1500 unités.

- Octobre 2022 SODIC, la société mère d'Orascom Development Egypt, propose de racheter Orascom Real Estate pour 125 millions de dollars. En 2021, Aldar Properties d'Abou Dhabi et la société holding d'État ADQ ont acquis une participation majoritaire dans SODIC. L'achat d'Orascom Real Estate devait permettre de développer davantage ses activités immobilières en Égypte. Cette offre intervient alors que lÉgypte recherche des milliards de dollars dinvestissements dans le Golfe, alors quelle est aux prises avec les conséquences financières du conflit ukrainien, telles que la hausse des prix des matières premières.

Segmentation du secteur de limmobilier résidentiel en Égypte

L'immobilier résidentiel est une zone aménagée pour y vivre. Tel que défini par les ordonnances de zonage locales, l'immobilier résidentiel ne peut pas être utilisé à des fins commerciales ou industrielles.

Une analyse de fond complète du marché de limmobilier résidentiel en Égypte, couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur divers segments et le paysage concurrentiel du secteur. Limpact du COVID-19 a également été intégré et pris en compte au cours de létude.

Le marché est segmenté par type (appartements et copropriétés et villas et maisons foncières).

Le rapport présente la taille du marché et les prévisions du marché immobilier résidentiel égyptien en valeur (USD) pour tous les segments ci-dessus.

| Appartements et copropriétés |

| Villas et Maisons Foncières |

| Par type | Appartements et copropriétés |

| Villas et Maisons Foncières |

FAQ sur les études de marché de l'immobilier résidentiel en Égypte

Quelle est la taille du marché immobilier résidentiel en Égypte ?

La taille du marché immobilier résidentiel égyptien devrait atteindre 20,02 milliards USD en 2024 et croître à un TCAC de 10,96 % pour atteindre 33,67 milliards USD dici 2029.

Quelle est la taille actuelle du marché immobilier résidentiel en Égypte ?

En 2024, la taille du marché immobilier résidentiel égyptien devrait atteindre 20,02 milliards de dollars.

Qui sont les principaux acteurs du marché immobilier résidentiel en Égypte ?

Orascom Development Egypt, Ora Developers, Emaar Misr, Avenues Real Estate, Coldwell Banker Egypt sont les principales sociétés opérant sur le marché immobilier résidentiel en Égypte.

Quelles années couvre ce marché immobilier résidentiel égyptien et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché immobilier résidentiel égyptien était estimée à 18,04 milliards de dollars. Le rapport couvre la taille historique du marché de limmobilier résidentiel en Égypte pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier résidentiel en Égypte pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'immobilier résidentiel en Égypte

Statistiques sur la part de marché de limmobilier résidentiel en Égypte 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier résidentiel en Égypte comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.