Taille et part du marché des services récréatifs

Analyse du marché des services récréatifs par Mordor Intelligence

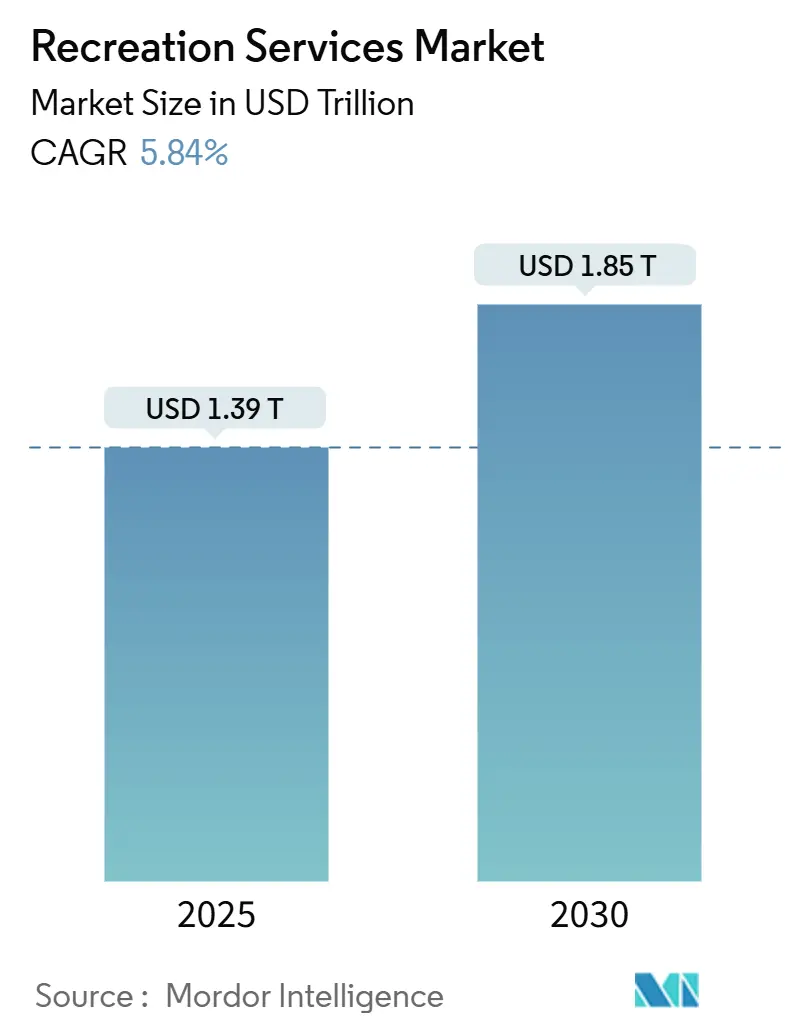

La taille du marché des services récréatifs s'élève à 1,32 billion USD en 2024 et devrait grimper à 1,85 billion USD d'ici 2030, reflétant un TCAC de 5,8 %. De solides réservations à terme, des hausses de prix des billets résilientes et l'expansion des dépenses de construction privée confirment que la demande plutôt que les mesures de relance propulse l'expansion.[1]U.S. Census Bureau, "privé Construction Spending: Amusement and Recreation," fred.stlouisfed.org Les opérateurs dotés d'un levier tarifaire efficace capturent déjà une part de marché des services récréatifs plus large, et la conviction fondamentale que les lieux physiques restent centraux dans les budgets de loisirs persiste même alors que les options numériques se multiplient. Les investisseurs soulignent trois courants séculaires qui sous-tendent la croissance : l'intégration numérique-physique qui étend les dépenses au-delà des portes d'entrée, la classe moyenne croissante d'Asie-Pacifique qui canalise les revenus discrétionnaires vers les voyages de loisirs, et les préférences de visiteurs de plus en plus différenciées qui récompensent les expériences sur mesure plutôt que les modèles standardisés. Les attractions compactes et riches en contenu atteignent désormais des rendements cash-on-cash comparables aux méga-parcs lorsqu'elles sont soutenues par l'analyse de données et une tarification agile, ouvrant le domaine à une base de développeurs plus large et injectant une concurrence fraîche dans le marché des services récréatifs.

Points clés du rapport

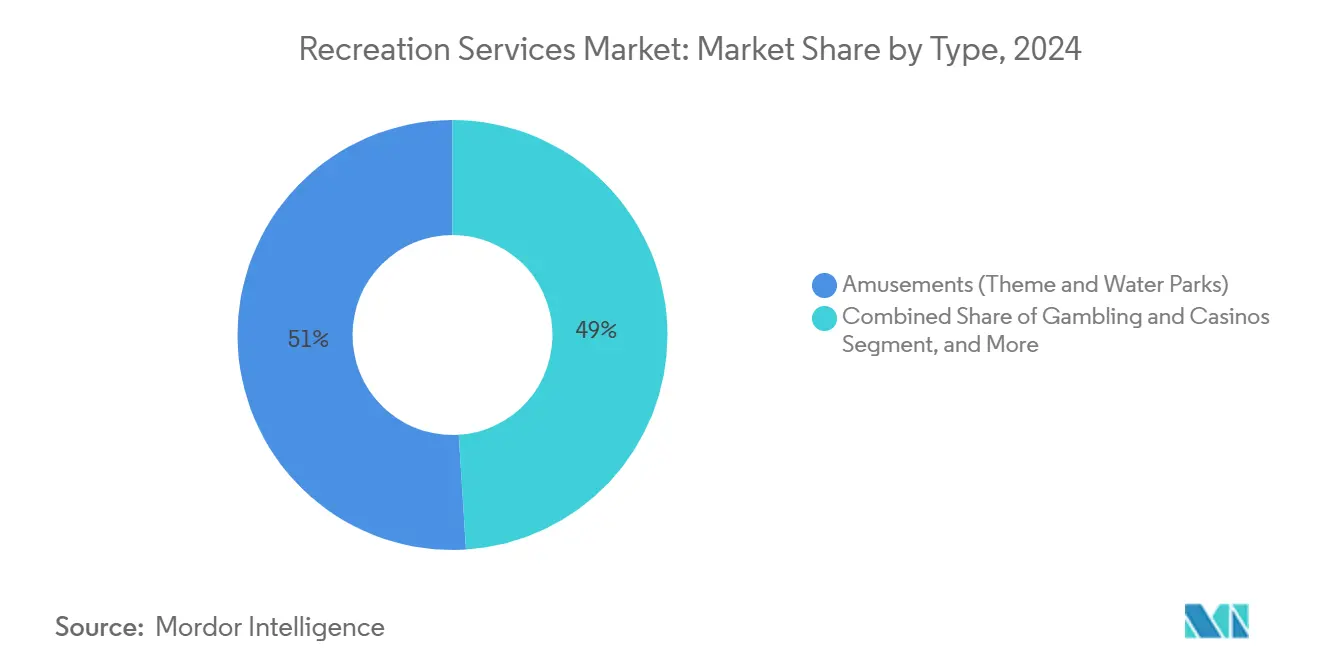

- Par type, les lieux de divertissement ont mené avec une part majoritaire (>50 %) du marché des services récréatifs en 2024, tandis que les installations et événements sportifs devraient croître à un TCAC de 7 % jusqu'en 2030.

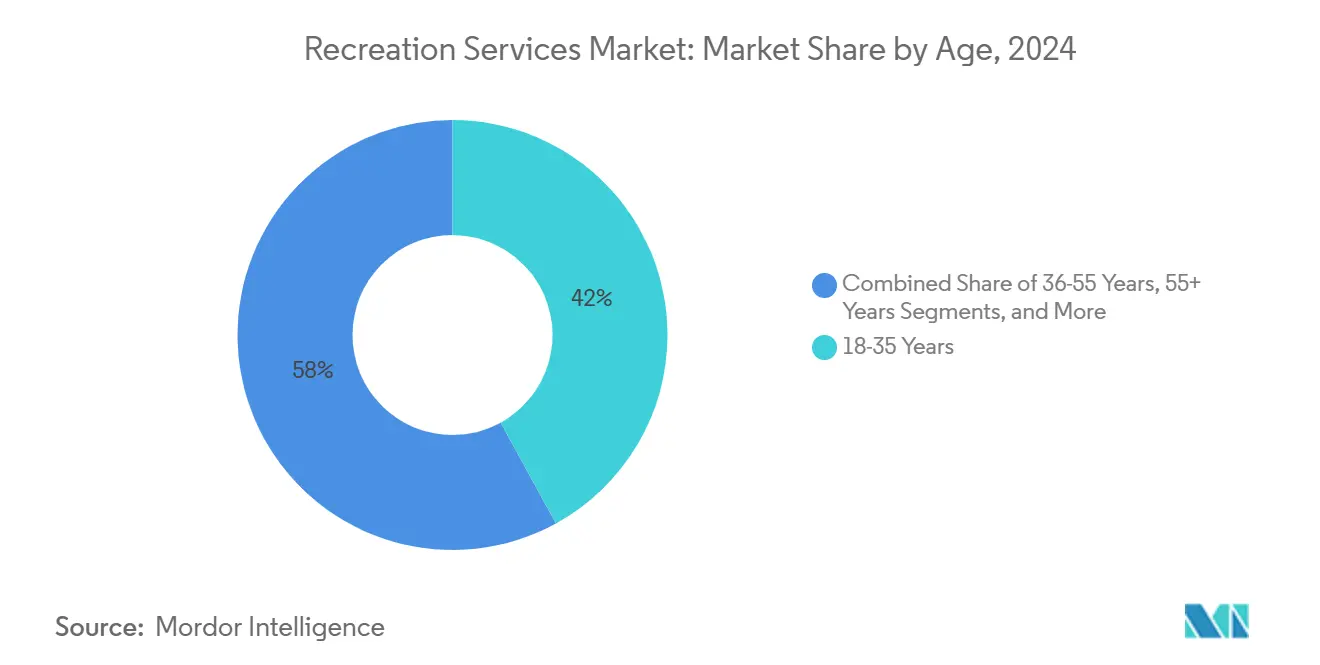

- Par groupe d'âge, le segment 18-35 ans un représenté 42 % de la fréquentation en 2024, tandis que la cohorte des moins de 18 ans progresse à un TCAC de 6,8 % jusqu'en 2030.

- Par mode, les lieux physiques sur site ont commandé 93 % de la taille du marché des services récréatifs en 2024, tandis que les offres en ligne et hybrides se développent à un TCAC de 14 %.

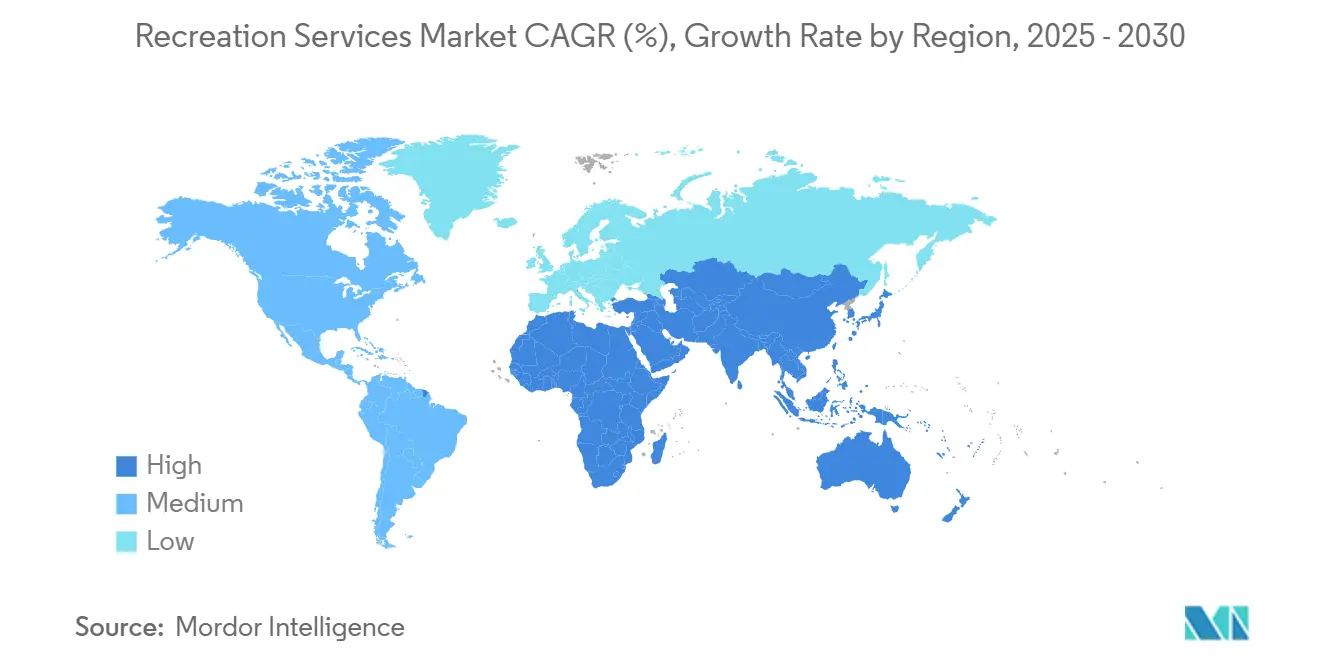

- Par géographie, l'Asie-Pacifique détenait 34 % des revenus mondiaux en 2024 ; la région du Moyen-Orient et de l'Afrique enregistre le rythme régional le plus rapide à environ 8 % de TCAC jusqu'en 2030.

Tendances et perspectives du marché mondial des services récréatifs

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Transition des consommateurs vers les loisirs expérientiels en Asie-Pacifique | +1.2% | Asie-Pacifique avec débordement vers l'Amérique du Nord | Moyen terme (2-4 ans) |

| Poussée des parcs à thème centrés sur la propriété intellectuelle | +0.9% | Mondial, prononcé en Amérique du Nord et Asie-Pacifique | Moyen terme (2-4 ans) |

| Diversification non-gaming des complexes casino-resort | +0.7% | Amérique du Nord, Asie-Pacifique émergente | Court terme (≤ 2 ans) |

| Revitalisation urbaine via des ancres culturelles | +0.6% | Europe, adoption précoce au Moyen-Orient | Moyen terme (2-4 ans) |

| Campagnes de tourisme sportif avant les Jeux olympiques | +0.5% | Amérique du Nord, Australie, avec débordement mondial | Long terme (≥5 ans) |

| Adoption rapide des attractions AR/VR dans les pays du CCG | +0.3% | Moyen-Orient, avec impact émergent en Asie-Pacifique | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Transition menée par les consommateurs vers les loisirs expérientiels en Asie-Pacifique

Les réformes de billetterie, les visas simplifiés et l'augmentation des revenus disponibles continuent de stimuler les voyages intra-régionaux à travers l'Asie-Pacifique [2]Source: Government of Macao SAR, "Leisure and Tourism Diversification Plan 2024-2028," dsepdr.gov.mo . Les revenus de gaming de masse de Macao ont augmenté de 14 % en glissement annuel au T3 2024 même si les arrivées ont été inférieures aux niveaux de 2019, montrant que les dépenses par visiteur augmentent. Les opérateurs qui adaptent les spectacles et la vente au détail de marque à la culture locale capturent des temps de séjour plus longs, stimulant les visites répétées et fortifiant la part de marché des services récréatifs dans la région. Les cadres politiques parallèles encouragent les produits de bien-être et culinaires qui atténuent la volatilité des revenus de gaming, sécurisant une base expérientielle plus large pour une croissance stable.

Poussée des parcs à thème centrés sur la propriété intellectuelle

Les parcs ancrés dans des franchises cinématographiques, de bandes dessinées ou de jeux bien connues affichent systématiquement des ventes au détail par tête plus élevées que les propriétés sans PI [3] NBCUniversal, "Epic Universe Grand Opening Announcement," nbcuniversal.com . L'ouverture d'Epic Universe d'Universal Orlando le 22 mai 2025 ajoutera 50 attractions à travers cinq terres thématiques, et la modélisation d'État projette 2 milliards USD de production régionale de première année. Les couloirs de vente au détail situés près des attractions clés convertissent l'affinité en ventes de marchandises, renforçant la fidélité à la marque et créant un tampon de flux de trésorerie protecteur pour l'industrie des services récréatifs pendant les baisses économiques plus larges.

Diversification non-gaming des complexes casino-resort

Les complexes intégrés en Amérique du Nord tirent désormais la plupart de leurs revenus des lignes non-gaming [4]Las Vegas Sands Corporation, "Q3 2024 Investor Presentation," s28.q4cdn.com . Un grand opérateur du Nevada un rapporté une croissance EBITDA à deux chiffres en 2024 même si l'activité des tables ne s'est améliorée que modestement. Les résidences de concerts de haut profil, les avenues gastronomiques dirigées par des chefs et les championnats d'esports élargissent le bassin de visiteurs au-delà des joueurs traditionnels, soutenant l'expansion de la taille du marché des services récréatifs sans nécessiter de superficie supplémentaire. Cette diversification isole également les revenus des cycles de gaming et sous-tend la confiance des investisseurs dans les modèles de divertissement à usage mixte.

Revitalisation urbaine via des ancres culturelles

Les musées publics européens ont retrouvé leur plus haute fréquentation trimestrielle en cinq ans. Les institutions françaises et italiennes échelonnent les fenêtres d'entrée et étendent les heures d'ouverture pour étaler les foules et approfondir les dépenses. Les opérateurs de vente au détail et d'hôtellerie entourant ces lieux rapportent des gains de débordement matériels, montrant comment les attractions culturelles peuvent relever les districts sous-utilisés et déclencher un redéveloppement plus large. Le résultat est un flux touristique plus uniforme à travers les quartiers de la ville et une empreinte économique élargie pour le marché des services récréatifs.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| CAPEX initial élevé pour les lieux expérientiels à grande échelle | -0.8% | Mondial, avec impact le plus élevé dans les marchés émergents | Moyen terme (≈3-4 ans) |

| Hausse des primes d'assurance responsabilité pour les attractions à sensations fortes | -0.5% | Amérique du Nord, Europe | Court terme (≤2 ans) |

| Pénuries de talents dans les opérations spécialisées d'événements en direct | -0.4% | Mondial, avec impact le plus élevé en Amérique du Nord | Court terme (≤2 ans) |

| Intensification de l'examen ESG sur le divertissement basé sur les animaux | -0.2% | Europe, Amérique du Nord | Long terme (≥5 ans) |

| Source: Mordor Intelligence | |||

CAPEX initial élevé pour les lieux expérientiels

Les indices mondiaux de coût de reconstruction montrent que les intrants matériels et de main-d'œuvre augmentent de 4,6 % en glissement annuel en 2024. Les projets phares dépassent fréquemment 500 millions USD, exemplifiés par l'expansion de deuxième phase de Marina Bay Sands de 8 milliards USD. Les petits développeurs pivotent souvent vers des coentreprises ou des accords de licence pour réduire le risque financier, mais les cycles de capital étendus ralentissent l'offre nette nouvelle et renforcent la discipline tarifaire à travers le marché des services récréatifs.

Hausse des primes d'assurance responsabilité pour les attractions à sensations fortes

Alors que l'inflation récréative globale était de 1,1 % en 2024, les parcs intensifs en manèges ont vu des renouvellements d'assurance sensiblement plus élevés. Les primes élevées pressent les opérateurs à rééquilibrer les portefeuilles vers les manèges à sensations modérées ou à rejoindre des pools de partage de risque. Les chaînes plus grandes peuvent étaler les primes sur des actifs diversifiés, mais les indépendants plus petits reportent souvent les lancements de manèges ambitieux. Cette dynamique concentre l'innovation parmi les marques bien capitalisées, consolidant potentiellement la part de marché des services récréatifs.

Analyse par segment

Par type : les lieux de divertissement conservent l'avantage des revenus

Les parcs de divertissement et aquatiques ont représenté un peu plus de la moitié des revenus 2024 dans la taille du marché des services récréatifs. Ces lieux atteignent des dépenses élevées des clients en mélangeant la vente au détail de marque, la nourriture thématique et les produits payants de saut de file, et les cycles de réinvestissement peuvent souvent être financés de manière organique. Les installations et événements sportifs occupent une base plus petite mais portent la piste d'expansion la plus rapide à 7 % de TCAC jusqu'en 2030. Les calendriers de marathons, les ligues d'esports et les tournois mondiaux canalisent les dépenses d'infrastructure vers l'avant, accélérant les flux de trésorerie plus tôt dans les cycles de projet et ajoutant de nouveaux flux de contenu qui élargissent le marché des services récréatifs.

La discipline du capital signale un pivot stratégique. Les parcs autrefois vus comme intensifs en capital raffinent leurs empreintes en formats compacts et riches en contenu. En parallèle, les stades sportifs de plus petite échelle poursuivent des configurations flexibles pour accueillir tout, des courses de piste urbaine aux compétitions de drones. Cette polyvalence permet aux opérateurs de maximiser l'utilisation et de stabiliser les revenus à travers les saisons, sécurisant une part de marché des services récréatifs plus forte pour les acteurs assez agiles pour pivoter.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par flux de revenus : l'admission domine toujours tandis que l'alimentation et les boissons prospèrent

Les billets d'admission ont fourni 58 % des revenus mondiaux en 2024, en faisant la pierre angulaire de la taille du marché des services récréatifs. Les opérateurs rapportent néanmoins des gains supplémentaires de l'alimentation et des boissons alors que les partenariats avec des chefs et les dégustations de style festival attirent des dépenses qui n'étendent pas les temps d'attente. Au milieu des cycles de fréquentation fluctuants, la restauration premium devient une couverture qui amortit les flux de trésorerie même pendant les semaines de visite plus douces.

Les collaborations de marque fournissent un avantage supplémentaire. Les partenaires de biens de consommation achètent des activations géo-ciblées qui atteignent les audiences pendant les temps de séjour étendus. Ce revenu de parrainage croît sans dépendre des portes, donc les opérateurs fortifient la résilience des gains alors que la volatilité macro augmente et diminue. L'amélioration de l'analyse aide à affiner les assortiments de menu et à prévoir la demande, stimulant les marges et signalant de nouvelles perspectives de vente croisée dans le marché des services récréatifs.

Par groupe d'âge : les cohortes jeunes et familiales stimulent l'élan

Les individus âgés de 18-35 ans ont contribué 42 % des visites en 2024, et leurs empreintes sociales amplifient la portée marketing organique. La forte propension à partager les expériences en ligne multiplie les références de pairs, soulevant la visite totale et soutenant une part de marché des services récréatifs plus large pour les attractions capables d'ingénieur des moments prêts pour les réseaux sociaux. Les familles dans la tranche 36-55 dépensent une moyenne plus élevée de 310 USD par visite, particulièrement quand les offres premium rationalisent la logistique. Les deux groupes favorisent un trafic stable en semaine et en saison intermédiaire qui égalise les courbes d'utilisation.

Les visiteurs de plus de 55 ans gravitent vers les programmes interprétatifs et éducatifs. Les musées, jardins et sites de patrimoine culturel ajoutent maintenant des conférences du soir assises et des visites organisées qui limitent la densité des foules tout en enrichissant la profondeur narrative. Ces offres allongent la durée de séjour et incitent aux visites de retour dans les fenêtres hors pointe, élargissant le marché des services récréatifs et préservant l'intégrité des artefacts.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par mode : la dominance physique continue alors que le numérique s'accélère

Les lieux sur site ont représenté 93 % des revenus 2024. Les environnements multi-sensoriels restent difficiles à répliquer à distance, ce qui maintient le noyau des dépenses à l'intérieur des portes physiques. En même temps, les produits en ligne et hybrides progressent à un TCAC de 14 %. Les concerts virtuels basés sur abonnement, les modules complémentaires de réalité augmentée liés aux billets de parc et les salles d'évasion à domicile déverrouillent de nouveaux arcs de monétisation et étendent l'engagement de marque au-delà des fenêtres de voyage.

Les propriétaires de centres commerciaux trouvent que les arènes VR stimulent le trafic de promotion croisée vers la vente au détail adjacente, améliorant la stabilité des baux. Les premiers indicateurs montrent que les visiteurs qui réservent des passes physiques-virtuelles combinées dépensent plus par habitant et montrent une intention de répétition plus élevée. Cette synergie agrandit la taille du marché des services récréatifs sans cannibaliser les revenus de porte centraux.

Analyse géographique

L'Asie-Pacifique un commandé 34 % des revenus mondiaux en 2024, la plus grande part de marché régionale des services récréatifs. L'expansion des vols intra-Asie et les mesures de relance du tourisme domestique en Chine, au Japon et en Corée du Sud soutiennent la croissance de capacité. Macao un enregistré 6,1 milliards USD de recettes de gaming de masse pendant le T3 2024, même avec des volumes de visiteurs en dessous de 2019, soulignant l'augmentation du rendement par client. Les villes indiennes secondaires commissionnent des parcs aquatiques de moyenne échelle alignés avec le climat local et les coûts fonciers, indiquant une profondeur au-delà des centres urbains de premier niveau et renforçant les perspectives de taille du marché des services récréatifs.

L'Amérique du Nord reste le hub d'innovation de l'industrie des services récréatifs. Les dépenses de construction privée sur les projets de divertissement et de loisirs ont atteint 16,9 milliards USD en avril 2024, dépassant les pics pré-pandémie. Les complexes intégrés renforcent les revenus non-gaming par des résidences d'arène et de l'art interactif, démontrant qu'un marché mature capture encore de nouvelles couches de demande. La stabilité politique, les canaux de financement robustes et une culture d'expérimentation de divertissement soutiennent un pipeline diversifié qui nourrit le marché des services récréatifs plus large.

Le Moyen-Orient et l'Afrique affichent le TCAC de prévision le plus rapide, proche de 8 % jusqu'en 2030. Les giga-projets soutenus par des souverains en Arabie saoudite, au Qatar et aux Émirats arabes unis canalisent le capital vers les arènes de réalité mixte, les lagons de surf intérieurs et la revitalisation du patrimoine. L'ambition de l'Arabie saoudite d'accueillir 150 millions de visiteurs d'ici 2030 stimule des attractions intérieures presque toute l'année qui compensent la saisonnalité du désert. Combinées, ces initiatives élargissent la taille du marché des services récréatifs et étendent les avantages touristiques au-delà des couloirs traditionnels de plage et de pèlerinage.

Paysage concurrentiel

Le secteur présente une structure en haltère. Les conglomérats mondiaux avec des bibliothèques de propriété intellectuelle siègent à une extrémité, tandis que les spécialistes hyper-locaux occupent l'autre. Les grands opérateurs exploitent des moteurs de tarification dynamique, l'entrée biométrique et l'approvisionnement centralisé pour protéger les marges. Les indépendants plus petits se différencient par l'authenticité, comme la narration indigène ou les accords de bière artisanale locale, préservant une part de marché des services récréatifs de niche malgré leur désavantage d'échelle.

L'intensité du capital récompense les acteurs avec un financement à faible coût. L'expansion de 8 milliards USD de Marina Bay Sands un progressé sans éroder les rendements, soulignant la force du bilan. Inversement, une chaîne de parc régionale américaine avec une baisse brève de fréquentation liée à la météo en 2024 un fait face à des tampons de liquidité minces, illustrant la vulnérabilité des entités plus petites. Les groupes de taille moyenne cherchent de plus en plus des fusions ou des franchises pour atteindre l'échelle requise pour la technologie de nouvelle génération et pour sécuriser une part de marché des services récréatifs plus défendable.

La capacité technologique devient un différenciateur. Les chaînes qui déploient la gestion de file d'attente par intelligence artificielle coupent les temps d'attente et améliorent les dépenses par habitant. L'entrée biométrique sans espèces accélère le débit des portes, augmentant la satisfaction des clients et réduisant les coûts de main-d'œuvre. De tels investissements élargissent l'écart entre les opérateurs de premier niveau et les pairs sous-capitalisés, provoquant une consolidation qui élève progressivement la concentration du marché des services récréatifs.

Leaders de l'industrie des services récréatifs

-

The Walt Disney Company

-

Universal Destinations & Experiences

-

Las Vegas Sands Corp.

-

Merlin Entertainments Group

-

MGM Resorts International

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Un développeur du Golfe un confirmé la construction du premier lagon de surf intérieur à Riyadh, prévu pour ouvrir fin 2025, élargissant les actifs de loisirs saoudiens.

- Février 2025 : Un groupe de musées européen leader un lancé une série de visites nocturnes guidées par IA qui s'est vendue trois mois de créneaux en 24 heures, déverrouillant des revenus supplémentaires sans étendre les heures de jour.

- Décembre 2024 : Un opérateur de complexe nord-américain un rapporté un EBITDA annuel record, citant une nouvelle arène de 7 000 places qui un soulevé les revenus non-gaming au-dessus de 65 %.

- Octobre 2024 : Universal Orlando un confirmé le 22 mai 2025 comme date d'ouverture officielle pour Epic Universe, établissant un record de prévente d'octobre pour les forfaits vacances.

Portée du rapport mondial sur le marché des services récréatifs

La récréation inclut toutes les activités que les gens font dans le but de rajeunir leurs corps et esprits et d'ajouter de l'intérêt et de la jouissance à leur temps de loisir. Les gens de tous âges s'engagent habituellement dans des activités récréatives au-delà de leurs emplois, études et vies régulières.

Le marché des services récréatifs est segmenté par type (divertissements, arts et sports) et géographie (Amérique du Nord, Europe, Asie-Pacifique et reste du monde). Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Divertissements | Parcs à thème et aquatiques |

| Jeux d'argent et casinos | |

| Attractions culturelles et patrimoniales (musées, galeries, zoos) | |

| Installations et événements sportifs |

| Ventes d'admission / billets |

| Alimentation et boissons |

| Merchandising et licences |

| Parrainage et publicité |

| <18 ans |

| 18-35 ans |

| 36-55 ans |

| 55+ ans |

| Sur site / physique |

| Expériences en ligne et virtuelles |

| Amérique du Nord | États-Unis |

| Canada | |

| Amérique latine | Brésil |

| Argentine | |

| Mexique | |

| Reste de l'Amérique latine | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde | |

| Australie | |

| Nouvelle-Zélande | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type | Divertissements | Parcs à thème et aquatiques |

| Jeux d'argent et casinos | ||

| Attractions culturelles et patrimoniales (musées, galeries, zoos) | ||

| Installations et événements sportifs | ||

| Par flux de revenus | Ventes d'admission / billets | |

| Alimentation et boissons | ||

| Merchandising et licences | ||

| Parrainage et publicité | ||

| Par groupe d'âge | <18 ans | |

| 18-35 ans | ||

| 36-55 ans | ||

| 55+ ans | ||

| Par mode | Sur site / physique | |

| Expériences en ligne et virtuelles | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Amérique latine | Brésil | |

| Argentine | ||

| Mexique | ||

| Reste de l'Amérique latine | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Australie | ||

| Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des services récréatifs ?

En 2025, la taille du marché des services récréatifs devrait atteindre 1,40 billion USD.

Qui sont les acteurs clés du marché des services récréatifs ?

The Walt Disney Company, Universal Studios, Las Vegas Sands, Bourne Leisure Holdings Limited et Merlin Entertainment Group sont les principales entreprises opérant sur le marché des services récréatifs.

Quelle est la région à croissance la plus rapide sur le marché des services récréatifs ?

L'Asie-Pacifique devrait croître au TCAC le plus élevé sur la période de prévision (2025-2030).

Quelle région détient la plus grande part du marché des services récréatifs ?

En 2025, l'Amérique du Nord représente la plus grande part de marché dans le marché des services récréatifs.

Quelles années couvre ce marché des services récréatifs, et quelle était la taille du marché en 2024 ?

En 2024, la taille du marché des services récréatifs était estimée à 1,32 billion USD. Le rapport couvre la taille historique du marché des services récréatifs pour les années : 2019, 2020, 2021, 2022, 2023 et 2024. Le rapport prévoit également la taille du marché des services récréatifs pour les années : 2025, 2026, 2027, 2028, 2029 et 2030.

Dernière mise à jour de la page le: