Taille et parts du marché de l'assurance dommages en Arabie saoudite

Analyse du marché de l'assurance dommages en Arabie saoudite par Mordor Intelligence

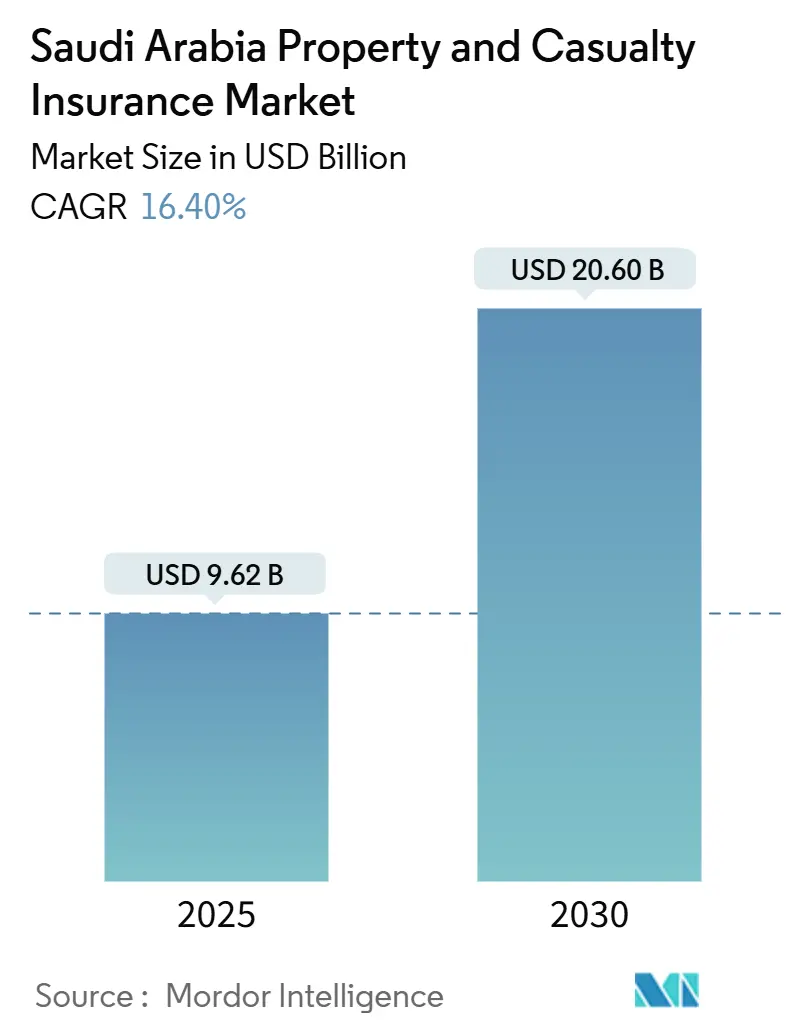

Le marché de l'assurance dommages en Arabie saoudite a généré 9,62 milliards USD en 2025 et devrait progresser à 20,60 milliards USD d'ici 2030, se traduisant par un TCAC solide de 16,45 % durant cette période. Cette performance découle des réformes Vision 2030 qui stimulent la croissance du crédit, augmentent les dépenses d'infrastructure et élargissent le pool de risques national. La pénétration reste faible à 1,5 %, soulignant un écart de protection considérable que les assureurs en place et les nouveaux entrants peuvent encore combler. Une règle de cession locale obligatoire de 30 % promulguée en novembre 2024 redirige les flux de primes vers les réassureurs domestiques, améliorant la capacité nationale et l'appétit de souscription. Les branches techniques bénéficient des vents favorables de plus de 850 milliards USD en projets gigantesques, tandis que l'automobile conserve le leadership en volume car l'application de la couverture obligatoire se resserre. La distribution se déplace en ligne, mais la bancassurance évolue à un rythme à deux chiffres alors que les banques vendent de manière croisée des polices par leurs réseaux d'agences et mobiles. Régionalement, l'Arabie saoudite occidentale continue de représenter plus d'un tiers des primes, tandis que la ceinture industrielle orientale se développe le plus rapidement grâce à la diversification pétrochimique.

Principales conclusions du rapport

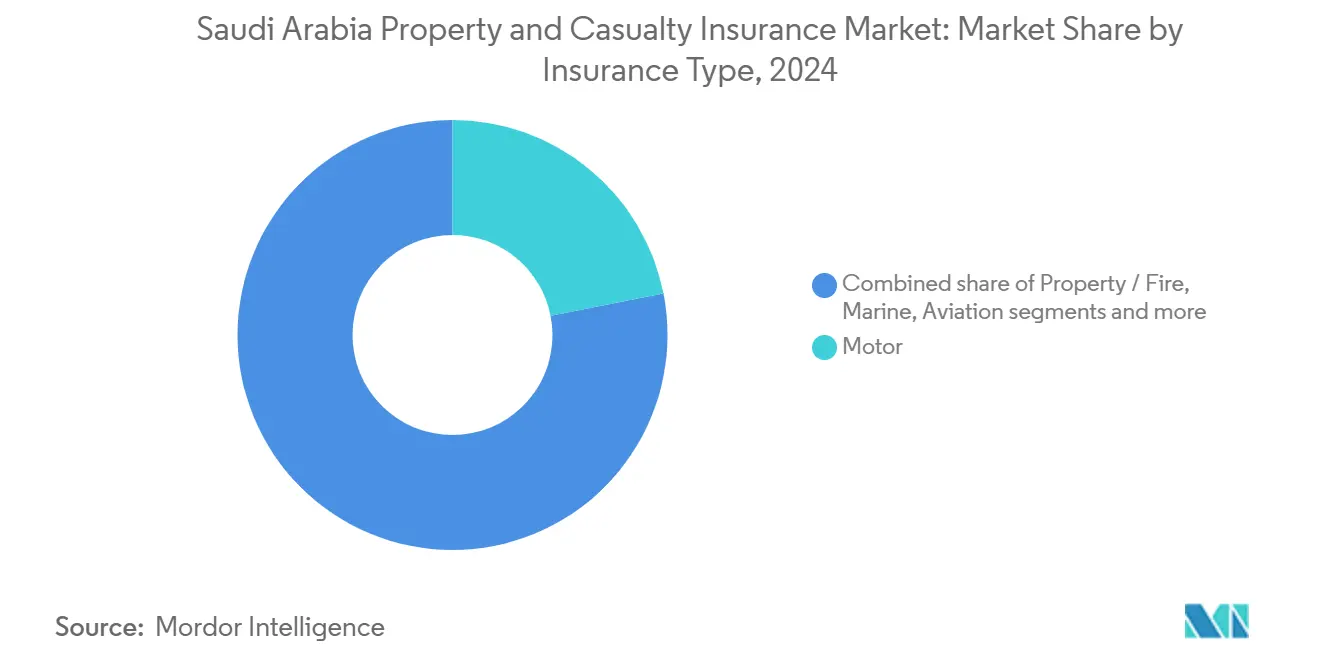

- Par type d'assurance, l'automobile détenait 21,92 % des parts du marché de l'assurance dommages en Arabie saoudite en 2024 ; les branches techniques devraient augmenter à un TCAC de 11,50 % jusqu'en 2030.

- Par canal de distribution, les ventes directes ont capturé 27,0 % de parts de revenus en 2024, tandis que la bancassurance devrait croître à un TCAC de 14,40 % jusqu'en 2030.

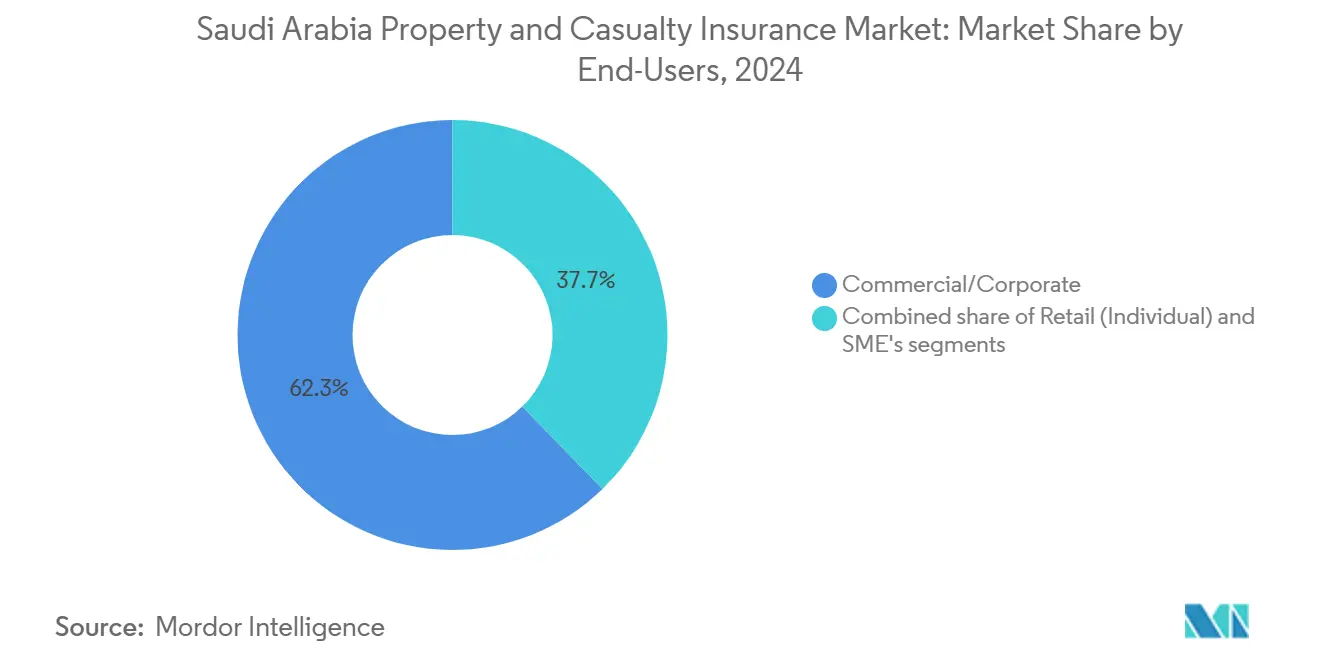

- Par utilisateur final, les clients commerciaux et corporatifs représentaient 62,30 % de la demande en 2024, tandis que le segment individuel progresse à un TCAC de 11,81 % jusqu'en 2030.

- Par région, la zone occidentale commandait 35,60 % de la taille du marché de l'assurance dommages en Arabie saoudite en 2024 ; la région orientale grimpe à un TCAC de 9,80 % sur le même horizon.

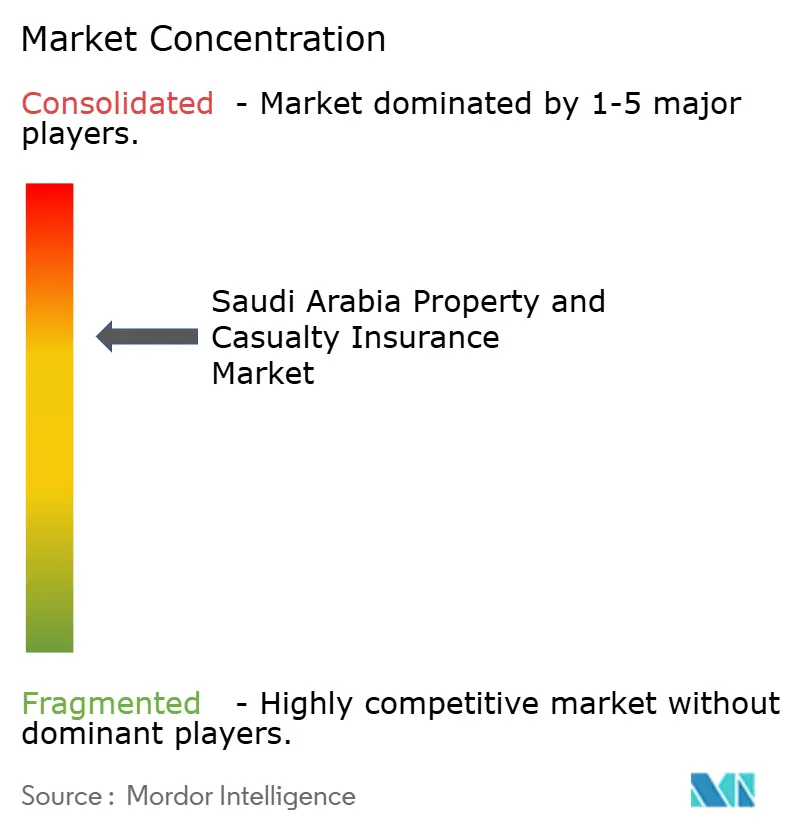

- Les cinq plus grands assureurs contrôlaient 67,75 % des primes brutes émises en 2024, mettant en évidence une structure concurrentielle concentrée.

Tendances et perspectives du marché de l'assurance dommages en Arabie saoudite

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur le TCAC Prévisions | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Application stricte de l'assurance automobile obligatoire | +2.8% | National, plus fort dans les villes | Court terme (≤ 2 ans) |

| Méga-projets (NEOM, mer Rouge) augmentant les couvertures techniques et énergétiques | +3.2% | Régions occidentales et septentrionales | Moyen terme (2-4 ans) |

| Cession de réassurance locale obligatoire de 30 % | +1.9% | À l'échelle nationale | Court terme (≤ 2 ans) |

| Discipline du capital IFRS-17 | +1.5% | National, gros assureurs | Moyen terme (2-4 ans) |

| Produits automobiles basés sur l'usage activés par l'InsurTech | +2.1% | Villes d'abord puis national | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Application stricte de l'assurance automobile obligatoire

De nouveaux liens numériques entre SAMA, l'autorité de circulation et les registres de véhicules vérifient les polices en temps réel, exposant les véhicules non assurés aux amendes automatiques et à la suspension d'immatriculation[1]Banque centrale saoudienne, ' Rapport de stabilité financière 2024 ', sama.gov.sa. La possession d'automobiles augmente à mesure que les programmes de construction routière progressent, donc chaque immatriculation supplémentaire alimente la croissance des primes et élargit le pool de risques. Des volumes plus élevés répartissent les frais fixes, aidant les assureurs à absorber l'inflation des pièces détachées et à maintenir la stabilité des marges. La conformité réduit également le pool de conducteurs non assurés, diminuant la subvention croisée et réduisant l'anti-sélection pour les couvertures complètes. De meilleures données sur les infractions permettent aux actuaires d'affiner les facteurs de tarification, poussant les prix vers des niveaux adéquats au risque. Ensemble, ces effets élèvent les revenus de primes à court terme et soutiennent la rentabilité à long terme.

Méga-projets stimulant la couverture technique et énergétique

Des projets tels que NEOM (500 milliards USD) et le projet de la mer Rouge (200 milliards USD) exigent des garanties tous risques chantier, DSU et énergies renouvelables qui dépassent les limites locales historiques[2]Global Arbitration Review, ' Les projets gigantesques alimentent la demande de couverture technique ', globalarbitrationreview.com. Les assureurs domestiques, par conséquent, établissent des polices en frontal et cèdent des portions aux réassureurs mondiaux, gagnant en savoir-faire technique tout en conservant au moins 30 % par réglementation. Les primes sont tarifées plus haut car les bâtiments modulaires, l'équipement autonome et les usines d'hydrogène offshore introduisent des dangers non testés qui élèvent leur potentiel de gravité. Les délais de construction longs se traduisent par des flux de primes pluriannuels et des flux de trésorerie prévisibles, une couverture attrayante contre la volatilité automobile à queue courte. Les frais d'ingénierie des risques anticipés fournissent des revenus supplémentaires et approfondissent les relations clients. Ces projets stimulent également les couvertures de responsabilité civile et de transport maritime annexes, multipliant l'effet de croissance sur plusieurs branches.

Cession de réassurance locale obligatoire de 30 % augmentant la rétention domestique

La règle accorde aux réassureurs saoudiens un droit de premier refus sur les placements de traité et facultatif, redirigeant une part significative des primes sortantes vers l'intérieur du pays[3]Reinsurance News, ' La règle de cession de 30 % de l'Arabie saoudite stimule la rétention locale ', reinsurancene.ws. Les assureurs primaires gagnent en pouvoir de négociation car la dépendance au marché mondial durcissant diminue, stabilisant les coûts de rétrocession lors des renouvellements. Une rétention plus élevée améliore les bénéfices des réassureurs locaux et accélère le développement des compétences actuarielles, en particulier dans les classes énergétiques et techniques. Avec des bilans plus importants, ils peuvent accepter des capacités de ligne plus importantes, permettant aux assureurs domestiques de souscrire des risques qui nécessitaient auparavant une capacité étrangère. La disposition devrait déclencher des alliances stratégiques et d'éventuelles fusions-acquisitions car les assureurs plus petits recherchent des structures de réassurance rentables. Au fil du temps, une capacité locale plus profonde devrait réduire l'écart de protection et soutenir les objectifs de stabilité financière souveraine.

Discipline du capital IFRS-17 stimulant la sophistication tarifaire

Depuis janvier 2023, les revenus sont reconnus sur la période de couverture au lieu du premier jour, rendant l'escompte agressif immédiatement visible dans la marge de service contractuel. Les ajustements de risque explicites encouragent la constitution de réserves prudentes et atténuent la volatilité des bénéfices, rassurant les investisseurs et les régulateurs. Les divulgations de notes améliorées offrent un aperçu granulaire de la rentabilité des contrats, permettant à la direction de cibler les portefeuilles sous-performants pour une retarification ou une sortie. Les actuaires modélisent maintenant les flux de trésorerie d'exécution en cohortes plus fines, soutenant des tarifs différenciés par segment et géographie. La norme clarifie également l'évaluation des actifs de réassurance, montrant le vrai coût de protection et sensibilisant au niveau du conseil d'administration à l'économie du risque cédé. Collectivement, IFRS-17 intègre une culture de tarification basée sur le risque et d'allocation de capital disciplinée.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Inflation croissante des coûts de sinistres dans les pièces détachées automobiles et la responsabilité civile médicale | -2.4% | À l'échelle nationale, focus urbain | Court terme (≤ 2 ans) |

| Capacité de réassurance restreinte pour les risques énergétiques post-conflit ukrainien | -1.8% | Ceinture industrielle orientale | Moyen terme (2-4 ans) |

| Adoption lente de l'assurance cyber en raison d'une faible sensibilisation au risque numérique | -1.1% | Hubs commerciaux | Long terme (≥ 4 ans) |

| Canal d'agence fragmenté avec forte fuite de commissions | -1.3% | À l'échelle nationale, petits assureurs | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Inflation croissante des coûts de sinistres dans les pièces détachées automobiles et la responsabilité civile médicale

Les goulots d'étranglement de l'approvisionnement mondial ont maintenu la rareté des composants électroniques et des panneaux de carrosserie, élevant les coûts moyens des pièces par sinistre à deux chiffres sur 2024-2025. L'inflation des frais médicaux alimente également les indemnisations de dommages corporels de tiers, aggravant la pression des indemnisations dans les branches automobile et responsabilité civile générale. Les guerres tarifaires compétitives freinent les hausses de primes, causant des ratios combinés qui s'approchent du seuil de rentabilité malgré la croissance des volumes. Certains assureurs adoptent des réseaux de réparateurs privilégiés et l'approvisionnement en pièces génériques, mais les économies sont en retard par rapport à l'inflation globale. Des franchises plus élevées et des options de réparation à niveaux sont introduites, mais l'acceptation des consommateurs reste mitigée. Jusqu'à ce que les chaînes d'approvisionnement se normalisent, l'inflation des coûts limitera la rentabilité et ralentira le réinvestissement dans l'innovation produit.

Adoption lente de l'assurance cyber en raison d'une faible sensibilisation au risque numérique

Les entreprises saoudiennes digitalisent de plus en plus leurs opérations, mais beaucoup sous-estiment encore l'exposition aux rançongiciels, à la compromission d'e-mails professionnels et aux réclamations de confidentialité des données. Des données de sinistres historiques limitées dans la région rendent la tarification actuarielle prudente, donc les primes semblent élevées par rapport au bénéfice perçu, dissuadant l'adoption. Les récentes approbations de SAMA pour les produits cyber visent à standardiser les libellés et les divulgations, mais l'éducation du marché reste un obstacle. Les courtiers investissent dans des séminaires et des simulations de table pour illustrer les impacts financiers potentiels, mais les taux de conversion restent faibles. Jusqu'à ce que des incidents majeurs très médiatisés se produisent localement, la croissance de l'assurance cyber est susceptible de traîner derrière d'autres branches spécialisées, atténuant l'expansion globale du marché dans ce segment.

Analyse des segments

Par type d'assurance : un mélange de risques diversifiés soutient la croissance

La taille du marché de l'assurance dommages en Arabie saoudite pour le segment automobile représentait 21,92 % du total des primes en 2024, soulignant son rôle d'ancrage même si les polices techniques enregistrent un TCAC de 11,50 % jusqu'en 2030. La couverture technique bondit grâce à la construction de projets gigantesques, attirant les courtiers et réassureurs internationaux et incitant les assureurs domestiques à étendre les arrangements facultatifs. Les primes automobile continuent d'augmenter car l'application ferme l'écart des non-assurés, mais les coussins de profit restent minces en raison de l'inflation des pièces détachées et des portails agressifs de comparaison de prix en ligne. Les branches de biens progressent régulièrement, soutenues par la croissance résidentielle urbaine et le développement immobilier commercial. Les souscripteurs maritimes font face aux perturbations de navigation en mer Rouge en introduisant des surtaxes de risque de guerre, mais l'importance stratégique de la route maintient les volumes de fret.

Les assureurs aviation répondent aux besoins d'expansion aéroportuaire et de renouvellement de flotte du transporteur national, le récent contrat santé de Tawuniya avec Saudia renforçant sa présence dans les prestations annexes liées à l'aviation. Les assureurs énergie naviguent dans une capacité plus restreinte, mais les clients de la province orientale demandent encore une couverture complète pour les expansions de raffineries, stimulant la rétention domestique sous le mandat de cession. Les classes de responsabilité civile gagnent de l'élan grâce à la croissance du secteur des services professionnels et aux règles de sécurité au travail plus strictes qui augmentent les limites obligatoires, aidant à diversifier les revenus de primes loin des branches commoditisées.

La trajectoire ascendante de la couverture technique reflète directement le calendrier d'infrastructure de Vision 2030, traduisant chaque jalon en engagements de primes pluriannuels, tandis que l'automobile conserve sa position fondamentale car chaque nouveau véhicule doit porter une assurance. Les classes de biens et maritimes ajoutent de la stabilité, et les branches de responsabilité civile complètent les bénéfices avec une couverture spécialisée à marge plus élevée. Collectivement, la structure segmentée démontre comment le marché de l'assurance dommages en Arabie saoudite mélange les branches de volume traditionnelles avec les risques de niche à marge plus élevée, permettant aux assureurs d'équilibrer croissance et rentabilité à travers les cycles économiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : numérique d'abord mais les banques accélèrent

Les ventes directes ont livré 27,00 % du total des primes émises en 2024, reflétant la poussée des assureurs vers les portails web et application qui réduisent les coûts d'acquisition et capturent des données pour l'analytique de vente croisée. La bancassurance, bien que plus petite, accélère à un TCAC de 14,40 % car les prêteurs intègrent l'assurance dans les parcours d'octroi de crédit, exploitant des relations clients profondes pour stimuler la pénétration. Les courtiers sécurisent encore les gros comptes corporatifs où les libellés sur mesure et l'ingénierie des risques complexes nécessitent des compétences de conseil, mais la pression sur les commissions monte après qu'IFRS-17 ait affiné la visibilité des dépenses. Les agences, beaucoup familiales, font face à la fragmentation et à la fuite de commissions, incitant SAMA à resserrer les licences et promouvoir l'investissement technologique. La distribution alternative via les concessionnaires automobiles, agents de voyage et détaillants croît en tandem avec le financement au point de vente, permettant aux assureurs de puiser dans les achats impulsifs pour les polices automobiles et de voyage.

Les canaux numériques s'alignent avec l'écosystème FinTech de 226 entreprises du Royaume, permettant l'émission de polices in-app et le téléchargement de photos de sinistres. Les banques enrichissent leur proposition de valeur avec une couverture groupée, augmentant l'adhérence dans le financement aux consommateurs compétitif. Le jeu concurrentiel entre les canaux assure que le marché de l'assurance dommages en Arabie saoudite reste accessible aux consommateurs tout en donnant aux acheteurs corporatifs des options de conseil spécialisées, maintenant la diversité de distribution même si l'adoption numérique bondit.

Par utilisateurs finaux : volume corporate rencontre la demande individuelle croissante

Les acheteurs commerciaux et corporatifs ont généré 62,30 % des primes en 2024, reflétant le poids des complexes énergétiques, entrepreneurs de construction et grands conglomérats dans l'économie nationale. Cependant, le segment individuel croît vivement à un TCAC de 11,81 % car la richesse croissante de la classe moyenne et l'application plus stricte élargissent l'adoption de couverture des ménages au-delà de l'automobile et santé obligatoires. Les PME émergent comme nouveau point focal, soutenues par les programmes d'entrepreneuriat Vision 2030 qui engendrent une demande pour des packages multirisques et une couverture de responsabilité civile adaptée aux bilans modestes. Les entreprises multinationales entrant en Arabie saoudite ont besoin d'administrateurs et dirigeants, cyber, et d'alignement de programmes globaux, poussant les assureurs locaux à approfondir les liens facultatifs avec les réassureurs étrangers. Les achats du secteur public soutiennent également la demande, en particulier dans la région centrale, où les agences gouvernementales nécessitent des biens et une indemnité professionnelle.

Le mélange changeant d'utilisateurs finaux élargit le spectre des risques, contraignant les assureurs à investir dans l'analytique de segmentation, les moteurs de tarification flexibles et le service client multilingue. Alors que les individus adoptent des produits basés sur la télématique et que les PME recherchent des packages groupés digital-first, l'élan de croissance dans les branches de détail complémentera la base corporative encore dominante, étayant l'expansion à large base dans le marché de l'assurance dommages en Arabie saoudite.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La région occidentale, ancrée par le port commercial de Djeddah et le projet de la mer Rouge de 200 milliards USD, a capturé 35,6 % des parts du marché de l'assurance dommages en Arabie saoudite en 2024. La couverture biens, maritime et technique bénéficie des investissements d'infrastructure touristique et logistique qui stimulent la demande pour des polices à hautes limites. Le risque climatique est aigu ici car les inondations soudaines ont inondé à plusieurs reprises les villes côtières ; les assureurs, par conséquent, déploient des modèles de catastrophe détaillés pour tarifer les micro-zones et guider les placements de réassurance. Les souscripteurs locaux conçoivent également des couvertures liées au voyage et au pèlerinage adaptées aux visiteurs en route vers La Mecque, renforçant la diversité des primes et les marges de souscription.

La province orientale se développe à un TCAC de 9,80 % grâce aux améliorations des raffineries de Saudi Aramco, aux constructions de parcs pétrochimiques et aux corridors logistiques associés. Les branches énergie, biens et responsabilité civile dominent le portefeuille régional, et la concentration de risques est partiellement compensée par le mandat de cession de 30 % qui canalise la capacité vers Saudi Re et pairs. La congestion portuaire et les défis de sécurité en mer Rouge ont élevé les primes de risque de guerre maritime, mais les clients industriels acceptent des taux plus élevés car la couverture reste critique aux clauses de financement de projet. La profondeur de l'expertise technique à Dammam et Jubail aide les assureurs domestiques à affiner la sélection des risques, cimentant les avantages concurrentiels.

L'Arabie saoudite centrale exploite le rôle de Riyad comme noyau politique et financier pour stimuler la demande d'administrateurs et dirigeants, d'indemnité professionnelle et de couverture cyber axée sur la technologie. Le budget d'assurance du secteur public établit un plancher pour les volumes de primes, et le regroupement de sièges sociaux pour banques, télécoms et cabinets de conseil élargit encore le pool adressable. Les projets d'infrastructure complémentaires, y compris les lignes de métro et les districts de ville intelligente, appellent une couverture de construction spécialisée, liant la croissance centrale au même cycle de projets gigantesques qui alimente l'élan occidental. Collectivement, ces profils régionaux renforcent l'ampleur des opportunités dans le marché de l'assurance dommages en Arabie saoudite tout en soulignant la nécessité de stratégies de souscription granulaires accordées aux facteurs de risque locaux.

Paysage concurrentiel

Les cinq plus grands assureurs ont collecté la majorité des primes brutes émises en 2024, signalant une forte concentration, mais les réformes réglementaires et de marché intensifient la rivalité. Tawuniya, Bupa Arabia, Al-Rajhi Takaful, MEDGULF et Walaa maintiennent des avantages d'échelle, mais les acteurs plus petits poursuivent des branches techniques et cyber de niche pour se différencier. La rentabilité s'est améliorée en 2024, avec les bénéfices combinés du secteur en hausse de 50 % à 910,5 millions SAR, aidés par l'application automobile plus stricte et la discipline tarifaire pilotée par IFRS-17. La transformation numérique est un thème dominant : Najm livre maintenant 95 % des services par des canaux numériques, démontrant comment des workflows de sinistres rationalisés peuvent améliorer la rétention client.

Le soutien gouvernemental est visible à travers l'injection de capitaux propres du Public Investment Fund dans Saudi Re, qui renforce la capacité locale et fournit des tailles de ligne plus importantes pour les risques à haut danger. L'initiative complète le mandat de cession et pourrait déclencher une consolidation car les assureurs plus petits s'associent avec le réassureur renforcé pour un allègement de bilan. Les réassureurs internationaux continuent de fournir le savoir-faire, mais leur appétit sélectif après le conflit ukrainien pousse les assureurs primaires à améliorer l'analytique des risques et les tampons de capital.

Les perturbateurs InsurTech prospèrent sous le bac à sable réglementaire de SAMA, qui héberge 226 entreprises FinTech développant des produits basés sur l'usage, des protocoles de sinistres blockchain et des moteurs de tarification IA. Les acteurs établis répondent en acquérant des participations technologiques ou en lançant des bras de capital-risque pour sécuriser les pipelines d'innovation. L'acquisition de talents, en particulier en science des données et modélisation actuarielle, devient un champ de bataille car les entreprises tentent de fortifier l'avantage concurrentiel dans l'évolution du marché de l'assurance dommages en Arabie saoudite.

Leaders de l'industrie de l'assurance dommages en Arabie saoudite

The Company for Cooperative Insurance (Tawuniya)

Malath Cooperative Insurance Co.

Mediterranean & Gulf Cooperative Insurance & Reinsurance (MEDGULF)

Salama Cooperative Insurance Co.

Arabian Shield Cooperative Insurance Co.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Tawuniya a remporté un mandat d'assurance santé d'Arabie saoudite d'une valeur de plus de 5 % de ses revenus de primes 2023, soulignant l'opportunité dans les gros comptes corporatifs.

- Janvier 2025 : Le Public Investment Fund a finalisé son investissement stratégique dans Saudi Reinsurance Company, renforçant la capacité de réassurance domestique et réduisant la dépendance aux marchés étrangers.

- Novembre 2024 : L'Autorité saoudienne des assurances a activé la règle de cession de réassurance locale de 30 %, prévue pour élever les bénéfices des réassureurs domestiques de 25 % en 2025.

- Mai 2024 : MEDGULF a réduit les pertes accumulées à 34,1 % du capital malgré une chute de profit trimestriel de 27 %.

- Mars 2024 : Bupa Arabia a renouvelé sa licence d'exploitation avec SAMA jusqu'en janvier 2026.

Portée du rapport du marché de l'assurance dommages en Arabie saoudite

L'assurance dommages est l'assurance sur les maisons, voitures et entreprises plutôt que l'assurance santé ou vie. Le rapport vise à fournir une analyse détaillée du marché de l'assurance dommages en Arabie saoudite. Il se concentre sur la dynamique du marché, les tendances émergentes dans les segments et marchés régionaux, et les perspectives sur divers types d'assurance et canaux de distribution. De plus, il analyse les acteurs clés et le paysage concurrentiel dans le marché de l'assurance dommages en Arabie saoudite. Le marché de l'assurance dommages en Arabie saoudite est segmenté par type d'assurance (automobile, biens et incendie, maritime, aviation, énergie, technique, accident et responsabilité civile, et autres) et canal de distribution (agence d'assurance, bancassurance, courtiers, ventes directes, et autres). Le rapport offre la taille du marché et les prévisions pour le marché de l'assurance dommages en Arabie saoudite en valeur (USD) pour tous les segments ci-dessus.

| Automobile |

| Biens / Incendie |

| Maritime |

| Aviation |

| Énergie |

| Technique |

| Accident et responsabilité civile |

| Agence d'assurance |

| Bancassurance |

| Courtiers |

| Ventes directes |

| Autres canaux de distribution |

| Particuliers (individuels) |

| Petites et moyennes entreprises (PME) |

| Commercial / Corporate |

| Centrale |

| Occidentale |

| Orientale |

| Septentrionale |

| Méridionale |

| Par type d'assurance | Automobile |

| Biens / Incendie | |

| Maritime | |

| Aviation | |

| Énergie | |

| Technique | |

| Accident et responsabilité civile | |

| Par canal de distribution | Agence d'assurance |

| Bancassurance | |

| Courtiers | |

| Ventes directes | |

| Autres canaux de distribution | |

| Par utilisateurs finaux | Particuliers (individuels) |

| Petites et moyennes entreprises (PME) | |

| Commercial / Corporate | |

| Par région | Centrale |

| Occidentale | |

| Orientale | |

| Septentrionale | |

| Méridionale |

Questions clés auxquelles répond le rapport

Quelle est la valeur projetée du marché de l'assurance dommages en Arabie saoudite d'ici 2030 ?

Le marché devrait atteindre 20,60 milliards USD d'ici 2030, croissant à un TCAC de 16,4 %.

Pourquoi l'assurance technique croît-elle le plus rapidement dans le Royaume ?

850 milliards USD de méga-projets, tels que NEOM et le développement de la mer Rouge, nécessitent une couverture spécialisée tous risques chantier et retard dans le démarrage, stimulant un TCAC de 11,50 % dans les branches techniques.

Comment la règle de cession de réassurance locale de 30 % affecte-t-elle les assureurs ?

La règle canalise les sorties de primes vers les réassureurs domestiques, améliorant la capacité nationale tout en donnant aux assureurs primaires une tarification plus stable dans un marché de réassurance mondiale durcissant.

Quelle région génère actuellement le plus de primes ?

La région occidentale mène avec 35,60 % de la taille du marché de l'assurance dommages en Arabie saoudite, stimulée par le tourisme et de grands projets d'infrastructure côtière.

Quel rôle joue l'InsurTech dans l'expansion du marché ?

Les produits automobiles basés sur la télématique et le traitement des sinistres WhatsApp réduisent les coûts et attirent les jeunes conducteurs, élargissant le pool assuré et améliorant la gestion du ratio de sinistralité.

Dernière mise à jour de la page le: