Taille et part du marché Au-dessus The Top (OTT)

Analyse du marché Au-dessus The Top (OTT) par Mordor Intelligence

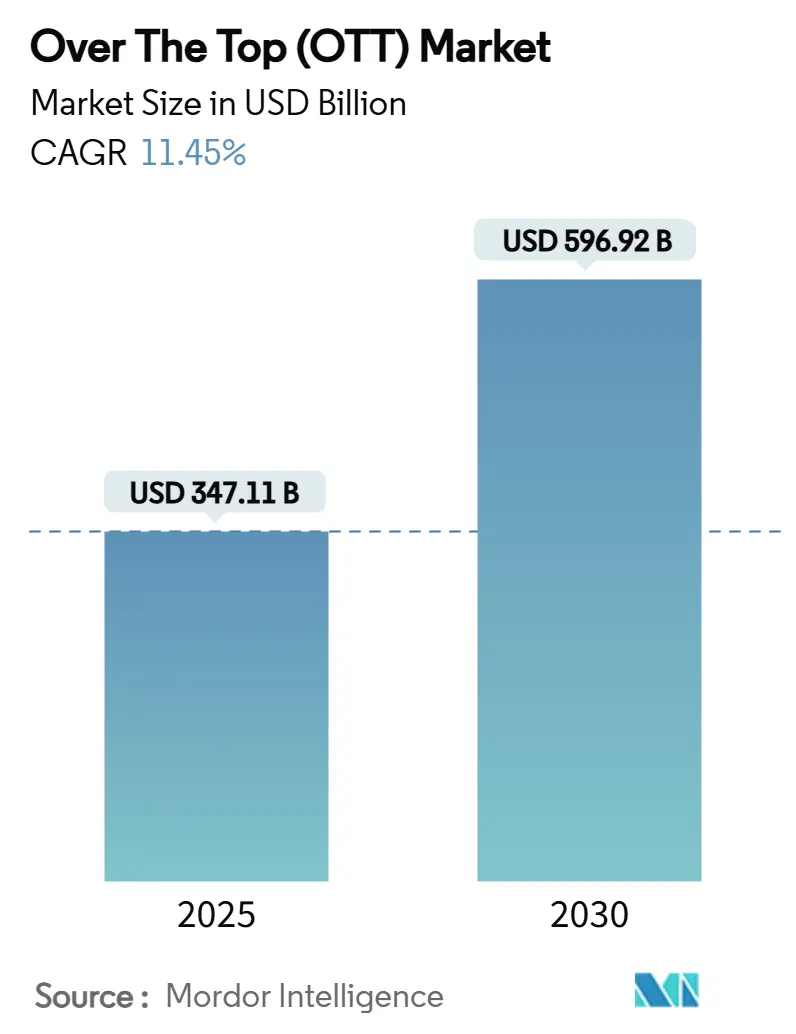

La taille du marché OTT est estimée à 347,11 milliards USD en 2025 et devrait atteindre 596,92 milliards USD d'ici 2030, s'étendant à un TCAC de 11,45% alors que la connectivité enrichie, la prolifération des appareils et la migration publicitaire croissante continuent de propulser la vidéo en ligne vers le cœur du divertissement mondial. L'élan de croissance repose sur les améliorations du haut débit qui apportent le streaming full-HD et 4K aux foyers grand public, tandis que les smartphones omniprésents déverrouillent des heures de visionnage supplémentaires pendant les trajets et les pauses. Les annonceurs, attirés par le ciblage adressable et les métriques basées sur les résultats, réaffectent les budgets de télévision linéaire, élargissant l'ensemble des revenus pour les plateformes. Les rivalités accrues poussent les services à combiner le sport en direct, les franchises scénarisées premium et les clips générés par les utilisateurs dans une interface unique, élevant simultanément les attentes des clients et diversifiant la monétisation. Les diffuseurs établis accélèrent les lancements direct-au-consommateur (DTC) qui exploitent les bibliothèques de programmes profondes, effaçant effectivement le mur historique entre le linéaire et le streaming, tandis que la localisation des interfaces, le doublage et les sous-titres améliorent discrètement la rétention en rendant le contenu culturellement résonnant.

Points clés du rapport

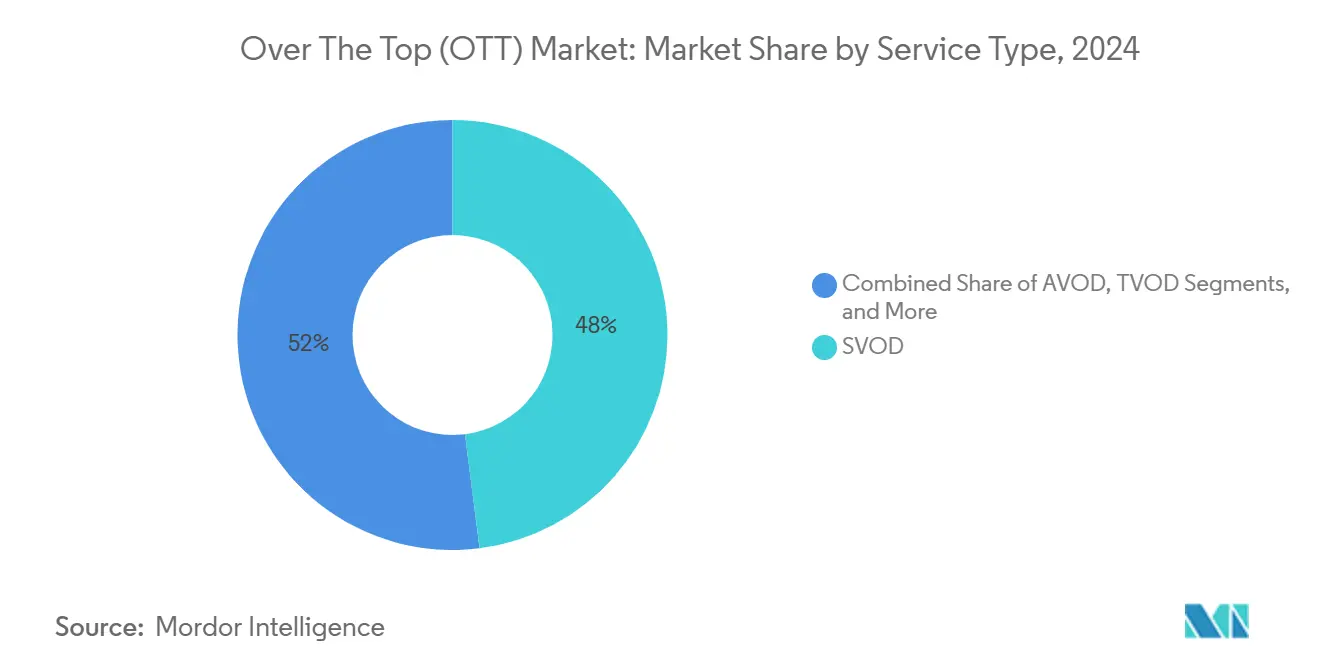

- Par type de service, l'AVOD et le FAST représentaient 13% des revenus en 2024 et devraient croître à un TCAC de 13,4% jusqu'en 2030, le plus élevé parmi tous les modèles.

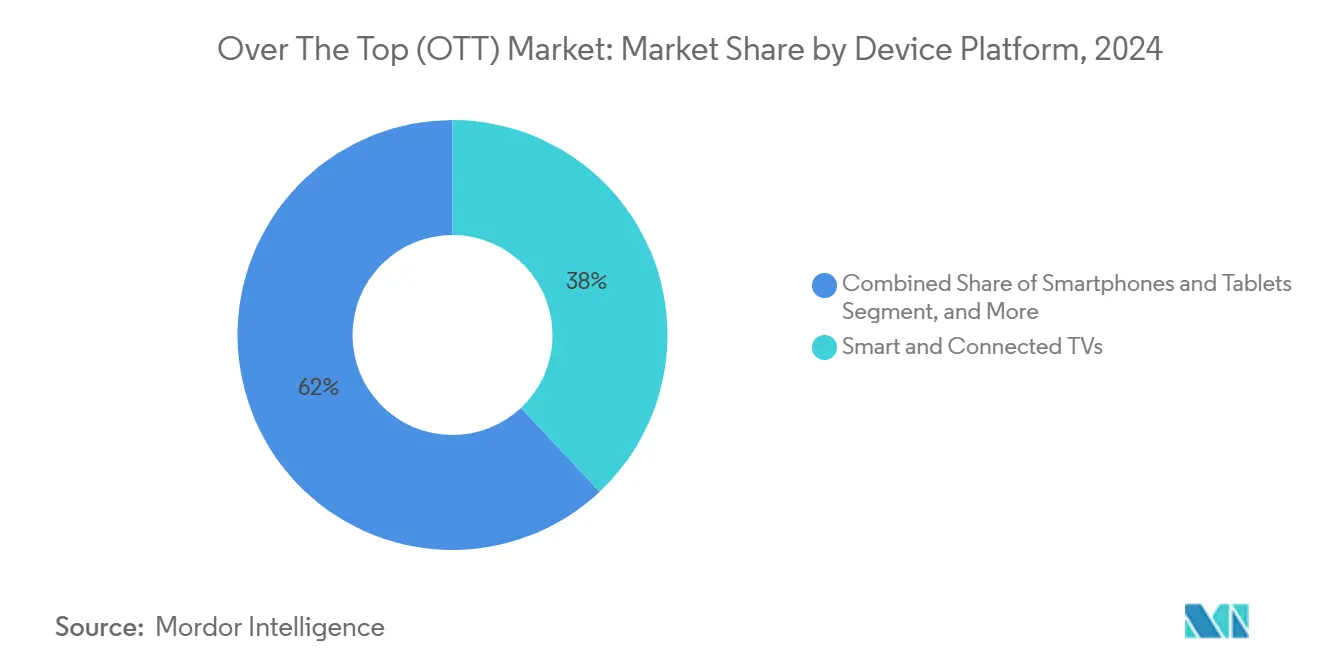

- Par plateforme d'appareil, les téléviseurs connectés menaient avec 38% de part de marché OTT en 2024, tandis que les smartphones et tablettes devraient afficher l'expansion la plus rapide à 12,1% de TCAC jusqu'en 2030.

- Par genre de contenu, le sport un capturé 21% de la taille du marché OTT en 2024 et est positionné pour progresser à 11,3% de TCAC sur la période de prévision.

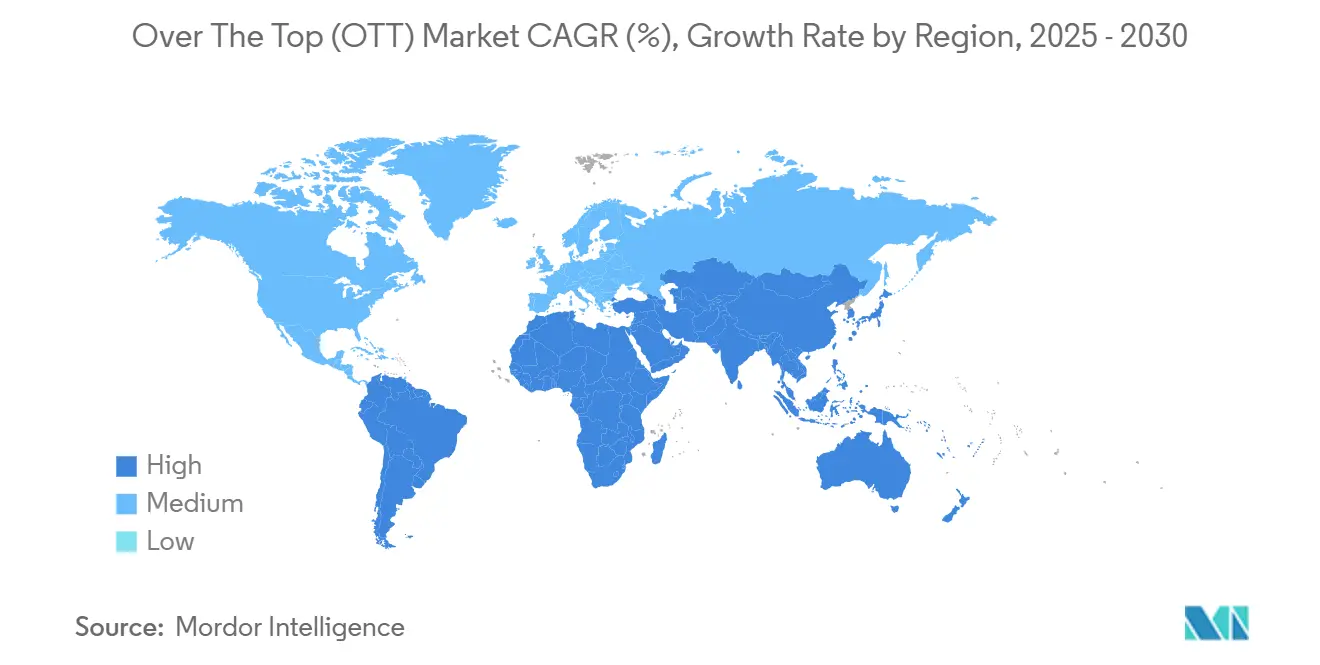

- Par géographie, l'Amérique du Nord commandait 37% des revenus de 2024, pourtant l'Asie-Pacifique est prête pour la croissance régionale la plus rapide à 10,3% de TCAC jusqu'en 2030.

- Disney, Warner Bros. Discovery et Fox ont mis en commun des actifs clés sous l'entreprise commune Venu Sports, illustrant comment les grands studios se consolident pour gérer les coûts de droits en hausse.

Tendances et perspectives du marché mondial Au-dessus The Top (OTT)

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Regroupement télécoms-OTT | +1.00% | Asie du Sud et du Sud-Est | Moyen terme (2-4 ans) |

| Droits sportifs comme fossé premium | +0.80% | Mondial | Long terme (≥ 4 ans) |

| Accélération AVOD & FAST | +0.60% | Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Quotas de contenu obligatoires | +0.40% | Europe, Australie, Amérique Latine | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Regroupement télécoms-OTT : Débloquer la croissance dans les marchés émergents

Les partenariats entre opérateurs mobiles et fournisseurs de streaming élargissent le marché OTT en intégrant le divertissement dans les forfaits de données prépayées, réduisant les coûts d'acquisition pour les deux parties. L'alliance de Telkomsel avec Catchplay+ en Indonésie exploite la couverture 4G omniprésente pour contourner la portée limitée des lignes fixes, élargissant la pénétration des streamers novices tout en augmentant l'utilisation des données pour l'opérateur. La tarification intégrée dans les recharges mobiles réduit le churn involontaire et alimente les insights transactionnels dans les moteurs de recommandation qui s'adaptent rapidement aux goûts locaux. Les opérateurs bénéficient de revenus supplémentaires qui amortissent la baisse des marges vocales, tandis que les plateformes gagnent une échelle rapide parmi les utilisateurs sensibles aux prix.

Inflation des droits sportifs : Redéfinir l'économie premium

Le contrat médiatique de 76 milliards USD sur 11 ans de la NBA avec ESPN, NBCUniversal et Amazon signale la valeur stratégique croissante des événements en direct. Les droits coûteux forgent un fossé défensif que peu de services peuvent financer seuls, stimulant les entreprises communes comme le consortium ESPN-FOX-Warner Bros. Discovery pour répartir les risques tout en maintenant l'ampleur du portefeuille. Les valorisations croissantes intensifient l'intérêt pour les sports régionaux ou de niche dont les droits portent des primes plus faibles mais conservent encore les audiences, remplissant ainsi les calendriers de contenu sans entamer les marges. Les offres échelonnées-abonnements saisonniers, paiement par visionnage et niveaux phares groupés-monétisent les superfans tout en préservant les forfaits plus larges pour les téléspectateurs occasionnels.

Croissance AVOD et FAST : La renaissance publicitaire du streaming

Les niveaux financés par les annonceurs s'étendent alors que les marques poursuivent les audiences désertant la télévision linéaire. L'insertion publicitaire côté serveur, l'optimisation créative dynamique et la mesure standardisée améliorent les performances des campagnes, encourageant des CPM plus élevés qui renforcent la durabilité des niveaux gratuits ou réduits. Beaucoup d'abonnés descendent plutôt que d'annuler, prouvant une volonté d'échanger de brèves interruptions contre un soulagement tarifaire. Le rendement publicitaire accru finance des pipelines de contenu plus riches, qui renforcent la satisfaction même au sein des niveaux supportés par la publicité. Les plateformes parviennent ainsi à équilibrer les revenus d'abonnement et publicitaires sans diluer leurs propositions premium.

Quotas de contenu : Catalyseurs réglementaires pour la production locale

La règle de 30% de contenu domestique de l'Europe et le seuil proposé de 20% de l'Australie stimulent l'investissement supplémentaire dans les histoires régionales, tissant la culture locale dans les cycles de sorties mondiales. La conformité stimule les coproductions entre multinationales et studios indépendants, distribuant les risques tout en élargissant la diversité des genres. L'exigence oblige également l'innovation dans les métadonnées et la gestion des droits afin que les plateformes puissent surveiller le respect des quotas en temps réel. Alors que plus d'originaux atterrissent sur les écrans domestiques dans les langues natives, l'affinité des téléspectateurs augmente, allongeant les durées de vie des abonnés et réduisant les coûts marketing.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact | ||

|---|---|---|---|---|---|

| Inflation des coûts d'acquisition de contenu | -0.7% | Mondial | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

| Empilement d'abonnements et churn | -0.5% | Amérique du Nord & Europe | Court terme (≤ 2 ans) | ||

| Source: Mordor Intelligence | |||||

Coûts d'acquisition de contenu : Le défi de la rentabilité

L'escalade des guerres d'enchères pour les titres marquants un compressé les marges, particulièrement pour les acteurs de taille moyenne. Les studios appliquent maintenant des critères de feu vert plus stricts qui évaluent les projets sur le potentiel de franchise, la viabilité du merchandising et les adaptations de jeux multiplateformes, assurant que les retours s'étendent au-delà du streaming de première fenêtre. Les périodes d'exclusivité plus courtes permettent la syndication de seconde fenêtre qui compense la combustion de liquidités, tandis que les prévisions de demande pilotées par l'IA réduisent le risque de coût irrécupérable en signalant plus tôt les concepts à faible résonance dans le développement. Les investisseurs se concentrent de plus en plus sur les marges opérationnelles mixtes plutôt que sur les ajouts bruts d'abonnés, poussant la direction à favoriser l'allocation disciplinée du capital.

Empilement d'abonnements : Le défi du churn

Les ménages nord-américains jonglent avec quatre services en moyenne, déclenchant un comportement de rotation où les utilisateurs entrent et sortent autour des grandes sorties. Les plans annuels, les avantages de fidélité comme les billets de théâtre à l'avance et les récompenses de merchandising visent à verrouiller les téléspectateurs pour des périodes plus longues. Les moteurs de recommandation améliorés élargissent la profondeur perçue du catalogue après que les téléspectateurs terminent les émissions phares, réduisant les déclencheurs d'annulation. Les politiques de mot de passe plus strictes convertissent les profiteurs en utilisateurs payants, pourtant les plans familiaux améliorés amortissent les besoins de partage légitimes. Les tactiques de rétention prennent ainsi le devant de la scène aux côtés de la stratégie de contenu comme déterminants des trajectoires futures du marché OTT.

Analyse des segments

Par type de service : L'accélération supportée par la publicité dépasse la croissance d'abonnement

L'AVOD et le FAST constituaient 13% de la taille du marché OTT en 2024. Cette cohorte devrait croître à 13,4% de TCAC jusqu'en 2030, notamment plus rapidement que la trajectoire globale du marché OTT, alors que les pressions inflationnistes intensifient la sensibilité aux prix tandis que les annonceurs poursuivent les audiences adressables. Le niveau publicitaire de Netflix un capturé une part importante des nouvelles inscriptions au cours de sa première année [1]Netflix Inc., "Netflix to Stream 2027 and 2031 FIFA Women's World Cups," netflix.com. Les standards de mesure améliorés élèvent la confiance des annonceurs, stimulant des taux de remplissage plus élevés qui financent des ardoises originales plus larges sans éroder les forfaits SVOD premium. Les plateformes bénéficient d'un flux de revenus double dans lequel la publicité élève le revenu moyen par utilisateur tandis que les abonnements sécurisent le revenu de base. En parallèle, les chaînes FAST recyclent les bibliothèques profondes en programmation maigre, de style linéaire qui plaît aux surfeurs de chaînes habituels, aidant à réduire les coûts d'amortissement du contenu.

La traction AVOD continue s'avère décisive pour l'industrie OTT plus large car elle élargit la base d'utilisateurs accessible dans les marchés émergents où le revenu disponible contraint l'adoption d'abonnement pur. Alors que la monétisation hybride mûrit, des points d'entrée échelonnés émergent : gratuit-avec-publicités pour les téléspectateurs occasionnels, modèles ad-lite réduits pour les observateurs à budget, et niveaux premium sans publicité pour les ménages exigeant une commodité maximale. Étant donné sa cadence prévue de 13,4%, le streaming supporté par la publicité est positionné pour supporter une plus grande part des investissements de contenu futurs, renforçant son importance dans la boîte à outils concurrentielle.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par plateforme d'appareil : Les écrans de salon ancrent un écosystème multi-écrans

Les télévisions connectées ont capturé 38% de part de marché OTT en 2024, soulignant leur rôle dans les expériences de visionnage premium et décontractées. Pendant ce temps, les smartphones et tablettes devraient s'étendre à 12,1% de TCAC alors que la couverture 5G supprime le stress de mise en mémoire tampon et les forfaits de données prépayées incluent les allocations de streaming. Les fabricants de matériel continuent d'intégrer des boutons de raccourci et des assistants vocaux qui raccourcissent le chemin de la mise sous tension à la lecture, soulevant indirectement le temps de visionnage total. La fragmentation du système d'exploitation parmi Tizen, WebOS, Fire OS et Roku un stimulé la standardisation des SDK d'éditeurs, rendant les applications plus faciles à trouver indépendamment de la marque. L'utilisation complémentaire du second écran-statistiques sur les téléphones pendant le sport en direct sur les téléviseurs-étend les minutes d'engagement et alimente les données de profil qui affinent la personnalisation.

Pour les annonceurs et les studios, le mélange d'immersion grand écran et de commodité en déplacement élargit la portée d'inventaire. Le comportement commencer-sur-mobile, finir-sur-téléviseur gonfle la durée moyenne de session, élevant le potentiel de revenus par compte. Alors que HDR, VRR et Dolby Vision deviennent des caractéristiques de téléviseur d'entrée de gamme, la perception de la qualité cinématographique à domicile continue de s'améliorer, renforçant la substitution du streaming aux forfaits pay-TV legacy.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par genre de contenu : Le sport reste le champ de bataille stratégique

Le sport représentait 21% de la taille du marché OTT mondial en 2024 et devrait progresser à 11,3% de TCAC, dépassant les verticales de divertissement et factuelles. La couverture exclusive de matchs réduit significativement le churn, incitant les plateformes à consacrer des budgets démesurés aux droits de ligue et à la programmation d'accompagnement. La propriété fragmentée des droits du football européen et de l'athlétisme universitaire américain force les fans à s'abonner à plusieurs services, alimentant indirectement la demande pour des hubs agrégés comme Venu Sports de Disney, Fox et Warner Bros. Discovery[2]Walt Disney Company, "Disney, Warner Bros. Discovery and Fox Announce Venu Sports Joint Venture," disney.com. Les superpositions de téléspectateurs améliorées-statistiques en temps réel, flux de caméras alternatives et paris en flux-stimulent les métriques d'engagement, se traduisant par une complétion publicitaire plus élevée et des revenus de parrainage. La nature de rendez-vous inhérente des jeux en direct attire également les annonceurs de marque cherchant des moments culturels partagés, cimentant le différentiel de CPM publicitaire premium du sport.

Les services plus petits exploitent les compétitions mal desservies-basketball régional, sports de combat de niche-gagnant des audiences dévouées sans payer les frais principaux. Alors que les ligues féminines et les tournois de jeunes reçoivent plus de temps d'écran, les plateformes diversifient les portefeuilles de contenu, élargissant l'équilibre de genre et la portée démographique. L'attrait constant du sport pendant les cycles économiques stabilise davantage les revenus, offrant une ancre pour les investissements de catalogue plus larges.

Analyse géographique

L'Amérique du Nord détenait 37% des revenus de 2024, bénéficiant du haut débit quasi universel et des habitudes de cord-cutting enracinées. La croissance dépend maintenant plus des élévations d'ARPU que des gains d'abonnés frais, poussant les plateformes à introduire des surcharges de partage de mot de passe, des hausses de prix et des offres groupées qui étendent la valeur perçue. Les entreprises communes font face à l'examen antitrust américain qui peut ralentir les méga-fusions mais resserre tactiquement les licences de contenu, préservant les identités de marque individuelles même au sein d'écosystèmes partagés. Les dépenses robustes de droits sportifs-NFL, NBA, MLB-assurent la stickiness continue, bien qu'elles intensifient les pressions de marge qui nécessitent des flux de revenus diversifiés comme le merchandising ou les fenêtres théâtrales.

L'Asie-Pacifique affiche le TCAC régional le plus rapide à 10,3% pour 2025-2030 alors que l'accessibilité des smartphones et les données à bas coût déverrouillent des heures de visionnage supplémentaires. Les plateformes indigènes comme JioCinema de l'Inde et WeTV soutenu par Tencent créent des interfaces autour des langues locales et des options de micro-paiement, approfondissant l'engagement à travers diverses tranches de revenus. Les géants internationaux répondent avec des originaux spécifiques à la région-saisons courtes, formats d'anthologie-qui correspondent aux budgets locaux pourtant portent un potentiel d'exportation mondiale. Les partenariats télécoms, les plans prépayés groupés et les bons en espèces atténuent les écarts de pénétration des cartes de crédit, élargissant l'audience bancable.

L'Amérique Latine et le Moyen-Orient & Afrique représentaient ensemble moins de 15% des revenus de 2024 mais présentent une marge de manœuvre significative alors que les conditions macroéconomiques se stabilisent et les populations jeunes entrent dans l'âge de consommation. Les diffuseurs régionaux comme Televisa et MBC modernisent les bibliothèques legacy à travers des modèles AVOD hybrides qui gardent les fonds publicitaires dans les écosystèmes domestiques. L'innovation de paiement englobant les portefeuilles mobiles, les recharges en espèces et la facturation télécom élargit davantage la portée. Alors que les déploiements de fibre et 5G gagnent en élan, ces régions pourraient étendre leur contribution aux revenus du marché OTT mondial dans la prochaine décennie.

Paysage concurrentiel

La consolidation façonne l'échiquier concurrentiel alors que les conglomérats combinent les coffres de contenu et les piles technologiques pour amortir les droits sportifs et scénarisés en spirale. Disney, Warner Bros. Discovery et Fox ont forgé Venu Sports, mettant en commun les droits américains premiers pour protéger les audiences des abonnements fragmentés tout en partageant l'infrastructure de diffusion[3]Walt Disney Company, "Disney, Warner Bros. Discovery and Fox Announce Venu Sports Joint Venture," disney.com. Simultanément, les majors se défont d'actifs périphériques-chaînes d'actualités régionales, participations minoritaires-pour concentrer le capital sur les navires amiraux mondiaux, rétrécissant le focus stratégique et clarifiant les narratifs des investisseurs.

La technologie sous-tend maintenant la différenciation. Le brevet de personnalisation de Roku exploite les signaux de goût granulaires pour faire émerger des titres hyper-pertinents en secondes, réduisant la friction de début de session et élevant l'engagement. Les pipelines vidéo natifs du cloud permettent les tests un/B en temps réel des mises en page et recommandations, permettant des déploiements rapides de fonctionnalités sans mises à jour d'application complètes. Les bandes-annonces générées par IA, les scripts de doublage automatisés et la localisation de correspondance faciale compriment davantage le temps de mise sur le marché pour les lancements internationaux, améliorant l'élan de première semaine.

Les services de niche sculptent des niches défendables en ciblant les communautés de langue, de foi ou de genre mal desservies par les généralistes. Les stratégies de licences maigres, les fonctionnalités communautaires-soirées de visionnage, forums de discussion-et le merchandising organisé produisent un engagement robuste par heure de visionnage. Bien que plus petits en échelle, ces acteurs atteignent souvent la rentabilité plus tôt en gardant les coûts de contenu alignés avec les démographiques ciblées. La stratégie exemplifie comment le marché OTT conserve de la place pour des propositions de valeur différenciées même alors que les titans mondiaux cimentent des empreintes de milliards de dollars.

Leaders de l'industrie Au-dessus The Top (OTT)

-

Netflix, Inc.

-

Amazon.com Inc. (Prime Video)

-

The Walt Disney Company (Disney+ & Hulu)

-

Tencent Holdings Ltd (Tencent Video)

-

Roku Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : DAZN un élargi son alliance avec Audi pour intégrer le streaming en direct dans certains systèmes d'infodivertissement de véhicules, étendant la consommation OTT aux contextes automobiles.

- Février 2025 : Viacom18 un lancé JioHotstar pour unifier les bibliothèques Disney+ Hotstar et JioCinema sous une seule connexion, visant 1 milliard d'écrans en Inde.

- Janvier 2025 : Warner Bros. Discovery un activé une initiative FAST en licenciant des chaînes de genre à Tubi et Roku, marquant un pivot vers la monétisation AVOD.

- Décembre 2024 : DAZN un acheté Foxtel pour 2,2 milliards USD, mettant à l'échelle instantanément sa base d'abonnés australiens tout en héritant de droits sportifs clés.

Portée du rapport mondial du marché Au-dessus The Top (OTT)

Une application Au-dessus-the-top (OTT) est une application ou un service qui fournit un produit sur Internet et contourne les pratiques de distribution traditionnelles. Les services qui sont disponibles Au-dessus-the-top sont le plus souvent liés aux médias et à la communication et sont généralement, sinon toujours, moins coûteux que la méthode traditionnelle de livraison. L'étude décrit les principales tendances régionales et fournit des insights sur l'industrie OTT, qui se concentre sur la localisation comme moyen de différenciation.

Le marché Au-dessus-the-top (OTT) est segmenté par type de service (SVOD, TVOD et AVOD) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique Latine et Moyen-Orient & Afrique). Le rapport offre la taille du marché en termes de valeur en USD pour tous les segments susmentionnés.

| SVOD |

| AVOD |

| TVOD |

| Hybride (Abonnement + Publicité) |

| Smartphones et Tablettes |

| Téléviseurs Intelligents et Connectés |

| Ordinateurs Portables et de Bureau |

| Lecteurs Multimédia en Streaming |

| Autres |

| Divertissement et Films |

| Sports |

| Actualités et Information |

| Éducation et Apprentissage |

| Autres (Documentaire, Réalité) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde | |

| Australie | |

| Nouvelle-Zélande | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats Arabes Unis |

| Arabie Saoudite | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de service | SVOD | |

| AVOD | ||

| TVOD | ||

| Hybride (Abonnement + Publicité) | ||

| Par plateforme d'appareil | Smartphones et Tablettes | |

| Téléviseurs Intelligents et Connectés | ||

| Ordinateurs Portables et de Bureau | ||

| Lecteurs Multimédia en Streaming | ||

| Autres | ||

| Par genre de contenu | Divertissement et Films | |

| Sports | ||

| Actualités et Information | ||

| Éducation et Apprentissage | ||

| Autres (Documentaire, Réalité) | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Australie | ||

| Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats Arabes Unis | |

| Arabie Saoudite | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché OTT ?

Le marché est évalué à 347,11 milliards USD en 2025 et devrait croître à 596,92 milliards USD d'ici 2030.

Quel modèle de service se développe le plus rapidement ?

L'AVOD et le FAST mènent avec un TCAC projeté de 13,4%, bénéficiant de la demande des annonceurs et de la sensibilité aux prix des consommateurs.

Pourquoi les droits sportifs sont-ils centraux à la stratégie des plateformes ?

Les événements en direct exclusifs freinent le churn et attirent la publicité premium, compensant les coûts d'acquisition élevés grâce à un visionnage stable.

Comment les quotas réglementaires de contenu influencent-ils l'investissement ?

Les règles de contenu domestique minimum obligent les plateformes à financer les productions locales, élevant la pertinence culturelle et respectant les exigences de conformité.

Quelles tactiques de rétention adressent l'empilement d'abonnements ?

Les remises annuelles, les avantages de fidélité, la surveillance plus stricte du partage de mot de passe et les moteurs de recommandation plus forts visent tous à réduire le churn motivé par la rotation.

Quelle région est susceptible de montrer la croissance la plus rapide ?

L'Asie-Pacifique, soutenue par l'ubiquité des smartphones, les données abordables et les originaux localisés, est projetée pour le TCAC régional le plus élevé à 10,3%.

Dernière mise à jour de la page le:

_Market_Major_Players.webp)