Taille et part du marché des attelles et supports orthopédiques

Analyse du marché des attelles et supports orthopédiques par Mordor Intelligence

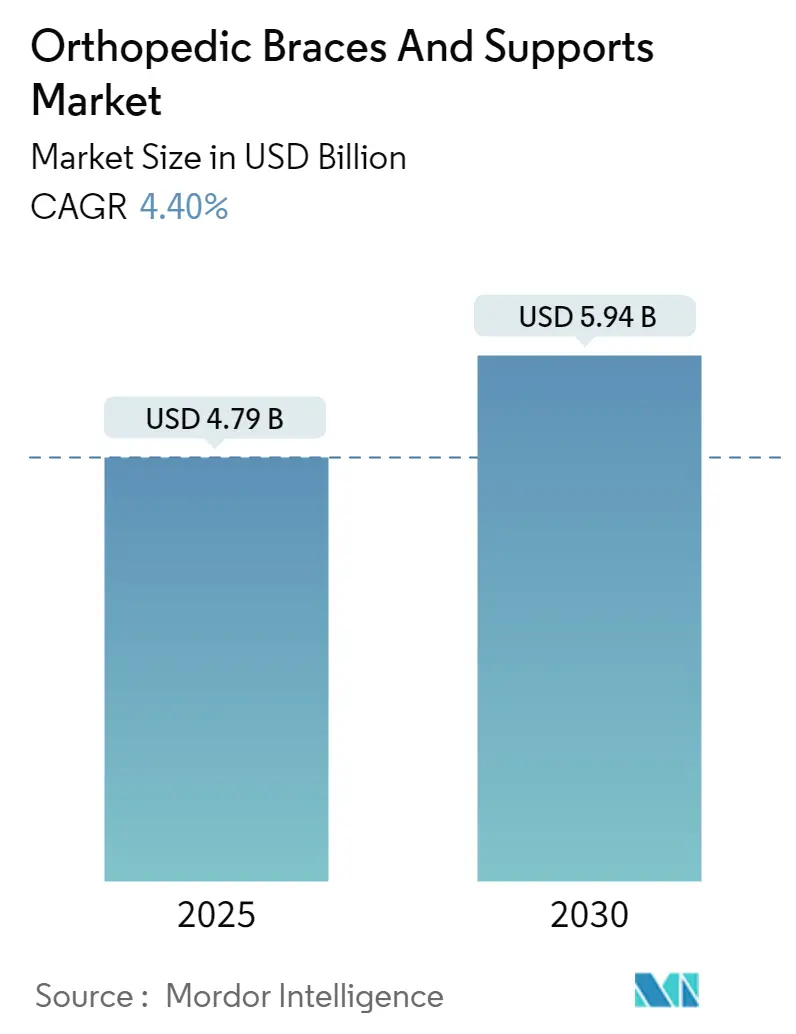

Le marché des attelles et supports orthopédiques un généré 4,79 milliards USD en 2025 et devrait atteindre 5,94 milliards USD d'ici 2030, progressant à un TCAC de 4,40 %. L'expansion régulière découle de l'incidence croissante des fractures dans les populations vieillissantes, d'une sensibilisation plus large aux attelles préventives, et du passage vers des programmes de rééducation à domicile. Les progrès technologiques-des systèmes d'alignement assistés par IA à l'impression 3D spécifique au patient-ont éloigné le marché des attelles et supports orthopédiques de la fabrication de produits de base vers des dispositifs intelligents à valeur ajoutée. Les réformes de remboursement qui regroupent les épisodes de soins non chirurgicaux, en particulier en Amérique du Nord, renforcent la demande pour des attelles rentables qui raccourcissent les séjours hospitaliers. L'intensité concurrentielle reste modérée car les entreprises leaders mettent l'accent sur l'innovation tout en faisant face à la pression des prix des importations asiatiques à bas coût.

Points clés du rapport

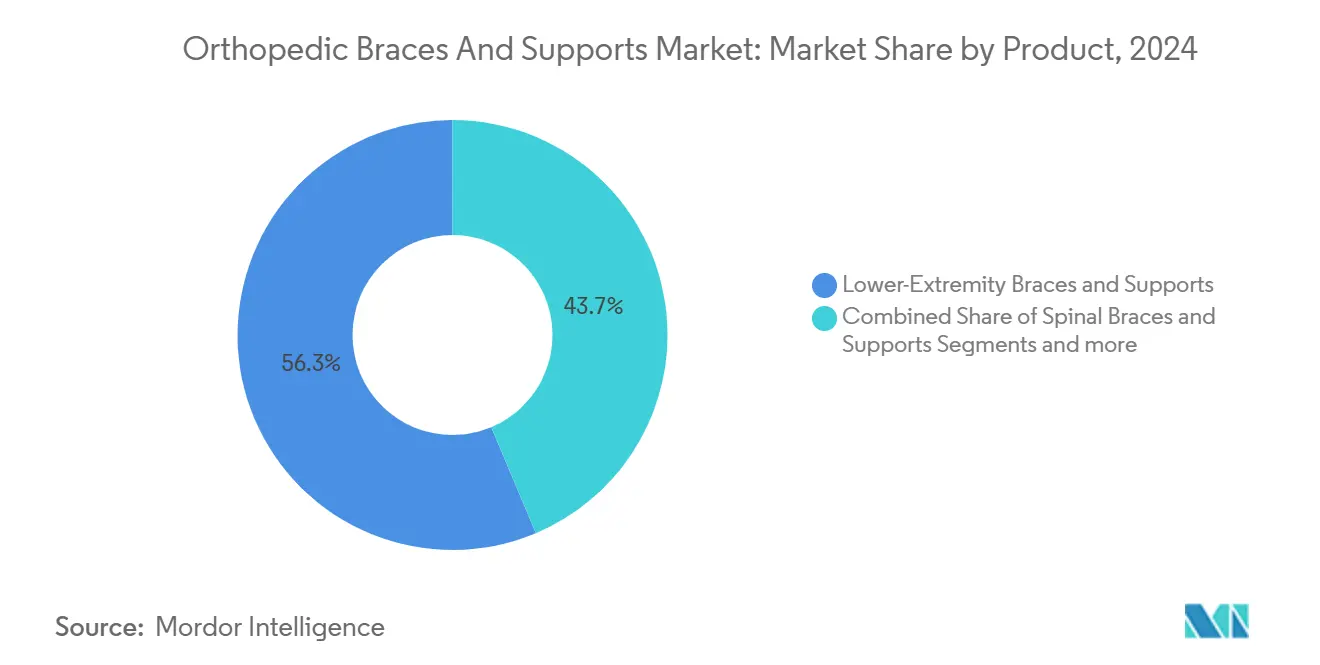

- Par catégorie de produit, les attelles pour membres inférieurs ont mené avec 56,34 % de la part de marché des attelles et supports orthopédiques en 2024 ; les attelles spinales devraient croître le plus rapidement à un TCAC de 5,21 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux détenaient 51,21 % du marché des attelles et supports orthopédiques en 2024, tandis que les centres orthopédiques et traumatologiques se développent à un TCAC de 5,34 % jusqu'en 2030.

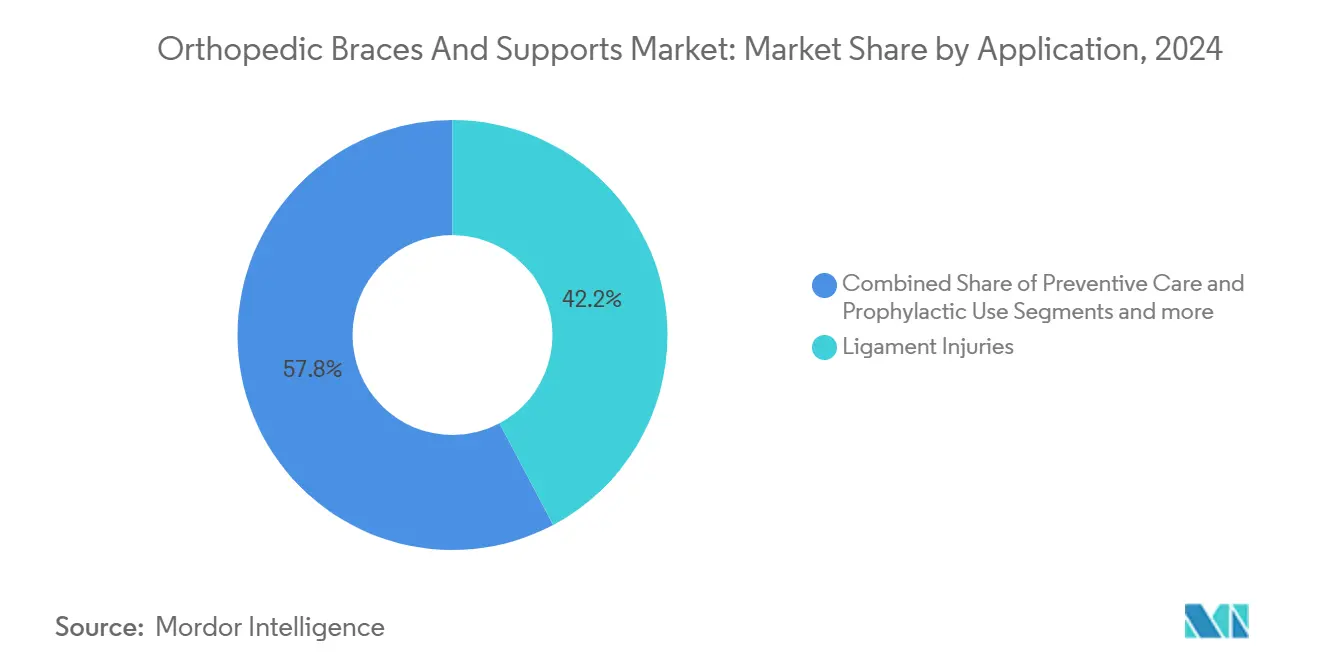

- Par application, les blessures ligamentaires représentaient 42,23 % de la taille du marché des attelles et supports orthopédiques en 2024 ; les soins préventifs progressent à un TCAC de 5,25 % jusqu'en 2030.

- Par groupe d'âge, les adultes sont restés dominants en 2024, mais le segment gériatrique est positionné pour une croissance de 5,29 % de TCAC sur la base des initiatives de vieillissement actif.

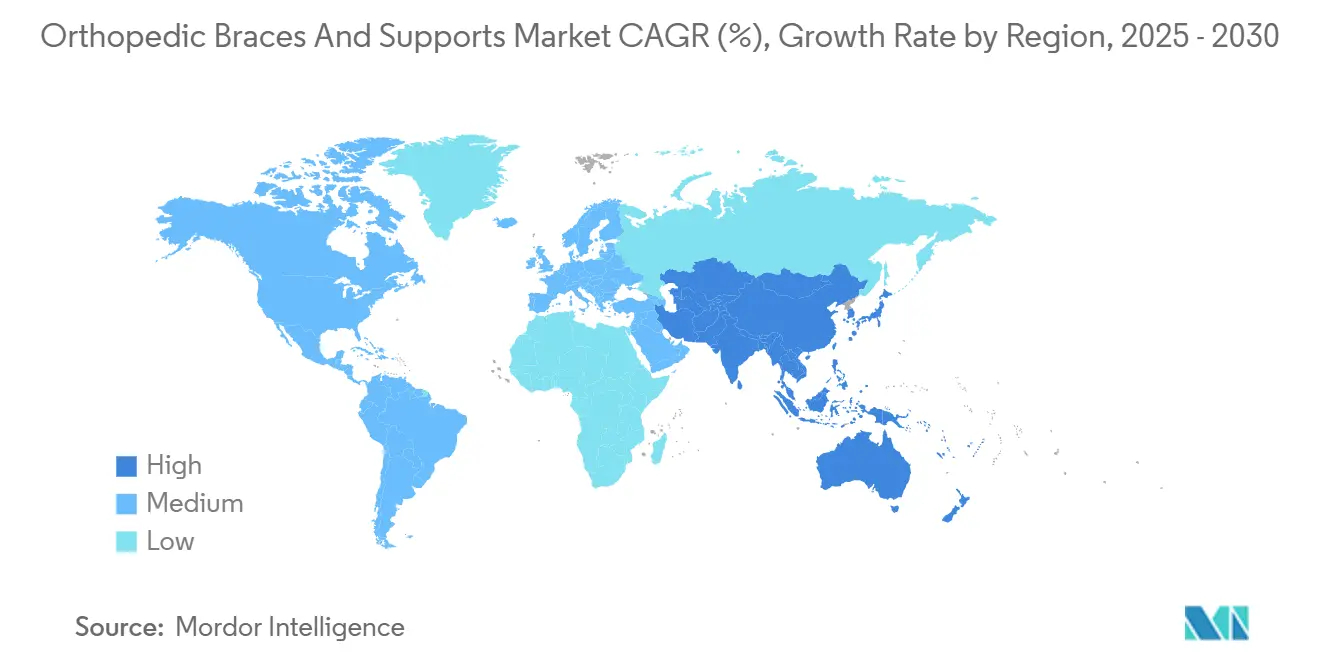

- Par géographie, l'Amérique du Nord commandait 40,76 % des revenus de 2024, tandis que l'Asie-Pacifique devrait afficher le TCAC le plus élevé de 5,42 % jusqu'en 2030.

Tendances et perspectives du marché mondial des attelles et supports orthopédiques

Analyse d'impact des facteurs de croissance

| Facteur de croissance | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Augmentation de l'incidence des fractures osseuses | +1.2% | Mondial, populations vieillissantes | Long terme (≥ 4 ans) |

| Prévalence croissante des troubles musculo-squelettiques | +0.9% | Mondial, marchés développés | Long terme (≥ 4 ans) |

| Augmentation des accidents de la route et blessures sportives | +0.7% | Cœur APAC, débordement MEA | Moyen terme (2-4 ans) |

| Transition technologique vers les supports intelligents/imprimés en 3D | +0.8% | Amérique du Nord & UE, expansion vers APAC | Moyen terme (2-4 ans) |

| Boom de la rééducation à domicile post-COVID | +0.6% | Mondial, gains précoces sur les marchés développés | Court terme (≤ 2 ans) |

| Remboursement groupé pour les soins orthopédiques non chirurgicaux | +0.4% | Amérique du Nord, extension vers l'UE | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Augmentation de l'incidence des fractures osseuses

Les fractures du radius distal, des doigts et de la hanche surviennent à des taux de 212,0, 117,1 et 112,9 cas pour 100 000 personnes-années respectivement, soulignant la demande à long terme pour des dispositifs de stabilisation. La mobilisation précoce avec des attelles réduit le risque d'invalidité et soutient des soins rentables, une proposition cruciale pour les payeurs gérant les séquelles chroniques de fractures.

Prévalence croissante des troubles musculo-squelettiques

Plus de 1,7 milliard d'individus vivent avec des affections musculo-squelettiques, les douleurs lombaires représentant 26 % des consultations orthopédiques. L'attelle lombaire combinée à la physiothérapie un réduit les scores de douleur de 6,28 à 3,96 et amélioré la fonction sur l'indice d'Oswestry de 46,56 à 33,13 sur 12 semaines. La demande s'oriente donc vers des dispositifs confortables et ajustables adaptés au port à long terme [1]John S. Vick, Efficacité des attelles dorsales dans le traitement des douleurs lombaires chroniques,

MDPI, mdpi.com.

Transition technologique vers les supports intelligents/imprimés en 3D

L'autorisation FDA d'implants de talus spécifiques au patient et de systèmes de genou intelligents avec capteurs intégrés illustrent l'augmentation de 0,8 % du TCAC prévisionnel due à la technologie [2]U.S. Food and Drug Administration, "Classification De Novo : Remplacement total du talus," fda.gov . La fabrication additive réduit les délais tandis que les algorithmes d'IA affinent l'alignement, rendant le marché des attelles et supports orthopédiques plus axé sur les solutions.

Boom de la rééducation à domicile post-COVID

La télé-rééducation atteint maintenant 98 % des zones desservies par Medicare, validant la non-infériorité de la thérapie virtuelle par rapport aux séances en clinique. La surveillance à distance de la conformité des attelles via des capteurs portables soutient la croissance à court terme car les payeurs financent des modèles de soins centrés sur le domicile.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Négligence envers les blessures mineures | -0.8% | Mondial, marchés en développement | Long terme (≥ 4 ans) |

| Manque de sensibilisation aux attelles de nouvelle génération | -0.6% | APAC & MEA, débordement rural | Moyen terme (2-4 ans) |

| Faible adoption par les médecins des attelles e-commerce directes au consommateur non validées | -0.4% | Amérique du Nord & UE | Court terme (≤ 2 ans) |

| Pression des prix des importations asiatiques de base | -1.1% | Amérique du Nord & UE | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Négligence envers les blessures mineures

Le traitement retardé reste courant ; 71 % des enfants ruraux indiens se présentent tardivement après un traumatisme, aggravant souvent les résultats. Un tel comportement réduit les ventes d'attelles prophylactiques et déprime la croissance à long terme.

Pression des prix des importations asiatiques de base

Les hausses tarifaires équivalant à 400 millions USD de coûts supplémentaires sur les composants importés compriment les marges des fabricants. Les marques établies répondent en relocalisant la production et en mettant l'accent sur des dispositifs premium validés cliniquement pour défendre les prix.

Analyse par segment

Par produit : la dominance des membres inférieurs stimule l'innovation

Les dispositifs pour membres inférieurs ont contribué à 56,34 % des revenus de 2024 dans le marché des attelles et supports orthopédiques, un leadership fondé sur les taux élevés de blessures du genou, de la cheville et de la hanche. Les attelles de genou forment le plus grand sous-groupe, car les blessures du ligament croisé antérieur représentent 17,5 cas pour 100 000 annuellement. La demande en médecine sportive croise la gestion de l'arthrose, gonflant l'adoption de conceptions de décharge qui retardent la chirurgie de remplacement articulaire. Les supports de cheville imprimés en 3D et les orthèses de pied ajustables pénètrent les communautés de course et de randonnée, aidées par le balayage numérique à ajustement rapide dans les cliniques de détail [3]Smith+Nephew, "Technologie de tension ajustable pour la reconstruction d'Achille," smith-nephew.com . Les attelles d'abduction de hanche, autrefois réservées aux protocoles post-chirurgicaux, voient maintenant un usage prophylactique parmi les programmes de prévention des chutes chez les personnes âgées dans les établissements de soins de longue durée.

Les attelles spinales restent la catégorie à croissance la plus rapide avec un TCAC de 5,21 %, bénéficiant des stimulateurs de fusion à neurostimulation autorisés par la FDA en 2024. Les ceintures intelligentes avec capteurs inertiels intégrés fournissent aux cliniciens des analyses de posture qui améliorent les programmes de rééducation. Les dispositifs pour membres supérieurs, bien que plus petits en volume, surfent sur les initiatives ergonomiques pour réduire les blessures de contrainte répétitive dans les lieux de travail high-tech. L'intégration de capteurs portables transforme les attelles de support passif en coaches actifs qui incitent à la correction de mouvement, encourageant la conformité. Collectivement, le mix de produits orthétiques évolue vers des solutions connectées, renforçant la trajectoire du marché des attelles et supports orthopédiques vers des soins personnalisés et riches en données.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les centres spécialisés gagnent en dynamisme

Les hôpitaux ont conservé 51,21 % de part de revenus en 2024, reflétant une large capacité chirurgicale et des contrats d'achat intégrés à travers l'orthopédie et la traumatologie. Les budgets d'investissement permettent un approvisionnement annuel significatif d'attelles, souvent sous des comités d'analyse de valeur qui favorisent les marques soutenues cliniquement. La croissance, cependant, penche vers les centres orthopédiques et traumatologiques, attendus pour se développer de 5,34 % annuellement jusqu'en 2030 alors que les patients recherchent une expertise spécialisée et des parcours de récupération plus rapides. Ces centres investissent dans des systèmes d'inventaire qui correspondent à l'anthropométrie des patients, améliorant l'ajustement et réduisant les dépréciations d'inventaire.

Les centres de chirurgie ambulatoire amplifient la dynamique : des partenariats tels que Zimmer Biomet-CBRE développent de nouvelles installations ambulatoires pour capturer les volumes de procédures en évolution. Les environnements de soins à domicile accélèrent également l'adoption, soutenus par le financement Medicare qui couvrait 2,7 millions de bénéficiaires en 2023. Les protocoles d'ajustement et d'adaptation d'attelles télé-supervisés permettent un suivi rentable. Ensemble, les canaux d'utilisateurs finaux diversifiés isolent le marché des attelles et supports orthopédiques de la cyclicité centrée sur les hôpitaux.

Par application : les soins préventifs remodèlent la demande

Les blessures ligamentaires ont capturé 42,23 % de l'utilisation de 2024, soutenues par des taux durables de traumatismes sportifs et des directives cliniques établies qui favorisent l'attelle fonctionnelle précoce. Le football américain seul représente 22,5 % des fractures et luxations, tandis que le patin en ligne porte un rapport de cotes de 6,03 pour les fractures. Les cliniciens prescrivent maintenant des attelles permettant le mouvement pendant la récupération, améliorant les scores fonctionnels par rapport à l'immobilisation complète. Les applications de soins préventifs, cependant, augmentent le plus rapidement à 5,25 % de TCAC. Les programmes de sécurité au travail dans la construction et la fabrication intègrent des supports prophylactiques pour réduire les réclamations d'indemnisation, tandis que les ligues de sports jeunesse adoptent une stabilisation standardisée de la cheville pour réduire l'incidence des entorses.

Les attelles de rééducation post-opératoire préservent une adoption stable, alignée avec les mandats de paiement groupé qui récompensent la maîtrise des coûts d'épisode de 90 jours. Les solutions d'arthrose, typifiées par les attelles de genou à alignement magnétique, développent le confort et la facilité d'utilisation, améliorant l'adhérence parmi les adultes plus âgés. En conséquence, le marché des attelles et supports orthopédiques pivote du traitement réactif vers les stratégies d'atténuation des risques.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par groupe d'âge : le segment gériatrique accélère

Les adultes sont restés la plus grande cohorte avec 54,44 % des revenus de 2024, reflétant des niveaux d'activité élevés et des dépenses discrétionnaires soutenues. La demande se centre sur des conceptions légères orientées performance qui permettent un retour rapide au travail ou au sport. La population gériatrique, cependant, devrait croître le plus rapidement à 5,29 % de TCAC, alimentée par l'espérance de vie prolongée et les politiques encourageant le vieillissement actif. La couverture Medicare des attelles de décharge positionne ces dispositifs comme des alternatives viables à la chirurgie pour l'arthrose, une tendance qui sous-tend une plus grande pénétration du marché des attelles et supports orthopédiques parmi les seniors.

Les fabricants répondent aux besoins des personnes âgées en ajoutant des systèmes de fermeture à une main, des indices visuels pour l'alignement correct, et des alertes à distance qui notifient les soignants d'une mauvaise conformité. Les dispositifs pédiatriques restent de niche mais prometteurs car les sports organisés chez les jeunes gagnent en popularité ; la croissance dépend de systèmes ajustables qui s'adaptent aux changements rapides de longueur des membres sans remplacement fréquent.

Analyse géographique

L'Amérique du Nord représentait 40,76 % des revenus de 2024, soutenue par une couverture d'assurance robuste et des programmes CMS qui remboursent les interventions orthopédiques non chirurgicales. Les États-Unis pilotent la dominance régionale grâce à une fabrication avancée, exportant 2,9 milliards USD de produits orthopédiques vers l'Asie en 2024. Le Canada développe l'adoption grâce à des forfaits d'arthroplastie financés publiquement, tandis que le Mexique élargit l'accès via l'expansion de Seguro Popular. Malgré une pénétration mature, les améliorations technologiques continues-alignement assisté par IA et télé-rééducation-soutiennent des gains à un chiffre moyen dans le marché des attelles et supports orthopédiques.

L'Europe conserve une base bien établie façonnée par des systèmes de santé universels et une surveillance post-commercialisation rigoureuse sous le Règlement sur les dispositifs médicaux. L'Allemagne sert de centre d'innovation de la région, exploitant les clusters de Brême et de Bavière pour la recherche orthopédique intelligente. L'Agence de réglementation des médicaments et des produits de santé du Royaume-Uni s'align sur les calendriers MDR tout en créant des voies d'examen indépendantes, préservant la continuité d'approvisionnement post-Brexit. Les nations du sud de l'Europe allouent de plus en plus de fonds aux soins musculo-squelettiques non invasifs pour gérer les contraintes budgétaires. En conséquence, l'Europe continue de favoriser les dispositifs premium soutenus par des preuves qui répondent à des seuils stricts de valeur clinique et économique.

L'Asie-Pacifique livre le TCAC le plus rapide de 5,42 % jusqu'en 2030 sur la base de l'expansion de la classe moyenne, du déploiement d'assurances gouvernementales, et de la participation sportive croissante. La Chine prévoit 455 000 remplacements articulaires et 1 million de réparations de fractures pour 2025, stimulant la demande d'attelles pendant la rééducation. Le Japon accélère l'adoption de la technologie de rééducation intelligente pour gérer sa société super-vieillissante, tandis que l'Australie finance des programmes de télé-santé couvrant les suivis d'attelles à distance à travers de vastes géographies. L'Inde, la Thaïlande et la Malaisie incitent à la fabrication locale pour réduire la dépendance aux importations, ouvrant des voies pour des joint-ventures. La volatilité des devises et l'approvisionnement basé sur les appels d'offres créent des défis de prix, mais l'opportunité de volume maintient le marché des attelles et supports orthopédiques très attractif à travers la région.

Paysage concurrentiel

Le marché des attelles et supports orthopédiques affiche une concentration modérée, avec les multinationales de tête en concurrence contre des acteurs régionaux agiles. La scission de Solventum en 2024 un créé un spécialiste de 8,2 milliards USD positionné pour allouer la R&D directement aux orthèses intelligentes et aux soins des plaies. Essity exploite la gamme Actimove dans 140 pays après avoir intégré BSN Medical, couplant les collaborations cliniques avec une distribution expansive. DJO LLC (Enovis) se différencie par l'attelle DonJoy ROAM OA, dont les clips d'alignement magnétique réduisent le temps d'ajustement et stimulent la conformité des patients. Össur canalise l'investissement dans des systèmes de décharge activés par capteurs qui relaient les données de marche aux tableaux de bord cloud pour examen par les thérapeutes.

Les acquisitions stratégiques intensifient la profondeur technologique. L'achat d'OrthoGrid par Zimmer Biomet en 2024 ajoute la fluoroscopie guidée par IA à son portefeuille de hanche, améliorant la précision procédurale et les protocoles d'attelle subséquents. L'entreprise s'associe simultanément avec RevelAi Health pour commercialiser des plateformes de gestion de soins numériques adressant les écarts socio-démographiques. Les entrants du marché d'Asie développent des attelles de base compétitives en prix, déclenchant une pression sur les prix que les marques établies contrent avec des revendications de performance premium et des forfaits de services.

L'e-commerce direct au consommateur perturbe les chaînes d'approvisionnement traditionnelles, offrant une livraison rapide mais soulevant des préoccupations d'efficacité clinique parmi les prescripteurs. Les fabricants leaders fournissent maintenant des configurations validées en ligne appliquées par des outils d'ajustement virtuels. La diversification de fabrication régionale atténue les risques tarifaires et raccourcit les délais. Globalement, la concurrence tourne autour de l'équilibre entre l'efficacité des coûts et la performance basée sur les preuves-des différenciateurs qui façonnent les gains de parts à travers le marché des attelles et supports orthopédiques.

Leaders de l'industrie des attelles et supports orthopédiques

-

Zimmer Biomet

-

Ossur hf.

-

Ottobock SE & Co. KGaA

-

Solventum

-

Enovis

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Décembre 2024 : OrthoPediatrics Corp un élargi sa division Specialty Bracing avec le système de capteurs OPSB et l'attelle MOVE-D.

- Mai 2024 : Thuasne un acquis Corflex mondial pour approfondir la couverture américaine et rationaliser les ventes d'attelles orthopédiques.

- Avril 2024 : Solventum un finalisé sa séparation de 3M, se lançant comme une entreprise de santé indépendante avec 8,2 milliards USD de revenus.

- Janvier 2024 : Enovis un publié l'attelle de genou DonJoy ROAM OA avec des clips d'alignement magnétique et un système de tension 'Set-and-Forget'.

Portée du rapport mondial sur le marché des attelles et supports orthopédiques

Selon la portée du rapport, les attelles et supports orthopédiques sont courants sous les fournitures orthopédiques mais sont parfois mal compris comme faisant partie de la médecine récupératrice. Ils sont généralement fabriqués à partir de matériaux rigides, tels que les plastiques durs, et de matériaux souples, tels que le spandex, principalement utilisés pour immobiliser les articulations, ce qui leur permet de guérir dans une position efficace. Le marché des attelles et supports orthopédiques est segmenté par produit (attelles et supports pour membres inférieurs (cheville et pied, hanche, et genou), attelles et supports spinaux, et attelles et supports pour membres supérieurs (coude, main et poignet, et autres)), utilisateur final (hôpitaux, centres orthopédiques, et autres utilisateurs finaux), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays à travers les principales régions mondialement. Le rapport offre la valeur (en USD) pour les segments ci-dessus.

| Attelles et supports pour membres inférieurs | Cheville et pied |

| Hanche | |

| Genou | |

| Attelles et supports spinaux | |

| Attelles et supports pour membres supérieurs | Coude |

| Main et poignet | |

| Épaule | |

| Autres |

| Hôpitaux |

| Centres orthopédiques et traumatologiques |

| Environnements de soins à domicile |

| Autres |

| Blessures ligamentaires |

| Soins préventifs et utilisation prophylactique |

| Rééducation post-opératoire |

| Gestion de l'arthrose |

| Autres |

| Pédiatrique |

| Adulte |

| Gériatrique |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par produit | Attelles et supports pour membres inférieurs | Cheville et pied |

| Hanche | ||

| Genou | ||

| Attelles et supports spinaux | ||

| Attelles et supports pour membres supérieurs | Coude | |

| Main et poignet | ||

| Épaule | ||

| Autres | ||

| Par utilisateur final | Hôpitaux | |

| Centres orthopédiques et traumatologiques | ||

| Environnements de soins à domicile | ||

| Autres | ||

| Par application | Blessures ligamentaires | |

| Soins préventifs et utilisation prophylactique | ||

| Rééducation post-opératoire | ||

| Gestion de l'arthrose | ||

| Autres | ||

| Par groupe d'âge | Pédiatrique | |

| Adulte | ||

| Gériatrique | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des attelles et supports orthopédiques ?

Le marché un généré 4,79 milliards USD en 2025 et devrait atteindre 5,94 milliards USD d'ici 2030, croissant à un TCAC de 4,40 %.

Quel segment de produit détient la plus grande part ?

Les attelles pour membres inférieurs commandaient 56,34 % des revenus en 2024 en raison de la prévalence élevée des blessures du genou et de la cheville.

Quelle région croîtra le plus rapidement jusqu'en 2030 ?

L'Asie-Pacifique devrait afficher le TCAC le plus élevé de 5,42 %, stimulé par la demande croissante de la classe moyenne et l'expansion des programmes de santé gouvernementaux.

Comment les changements de remboursement influencent-ils la demande ?

Les modèles de paiement groupé en Amérique du Nord récompensent les épisodes de soins non chirurgicaux, encourageant les hôpitaux et centres ambulatoires à adopter des attelles qui réduisent les coûts de traitement globaux.

Quelles avancées technologiques façonnent les nouveaux produits ?

Les systèmes d'alignement guidés par IA, les conceptions imprimées en 3D spécifiques au patient, et les attelles intégrées de capteurs qui diffusent les données de conformité aux cliniciens redéfinissent la performance des produits.

Qui sont les acteurs clés du paysage concurrentiel ?

Solventum, Essity, DJO LLC (Enovis), Össur, et Zimmer Biomet mènent le marché, se concentrant sur l'innovation et les acquisitions stratégiques pour maintenir les parts.

Dernière mise à jour de la page le: