Taille et part du marché des dispositifs orthopédiques

Analyse du marché des dispositifs orthopédiques par Mordor Intelligence

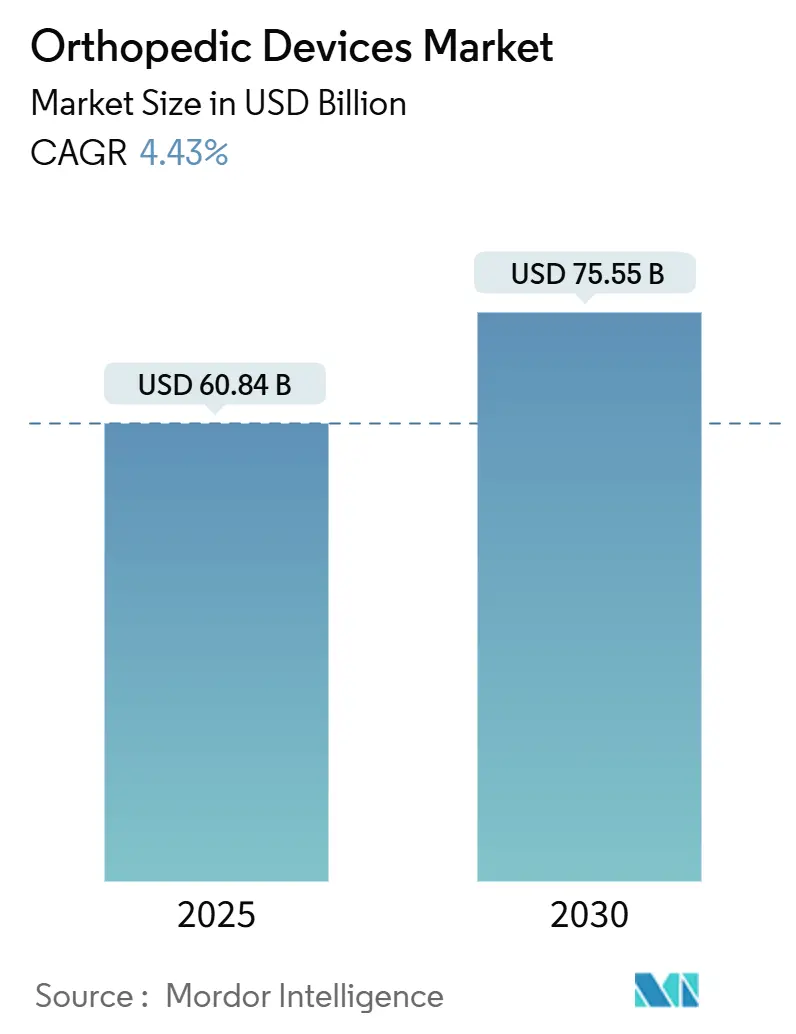

Le marché des dispositifs orthopédiques est évalué à 60,84 milliards USD en 2025 et devrait atteindre 75,55 milliards USD d'ici 2030, progressant à un TCAC de 4,43 %. La courbe de croissance est régulière plutôt que rapide, reflétant une demande qui arrive à maturité, des politiques de remboursement plus strictes et un pivot vers les achats basés sur la valeur. Les volumes de reconstruction articulaire continuent de s'étendre grâce au vieillissement de la population, tandis que la planification chirurgicale assistée par IA et le guidage robotique améliorent la précision clinique et raccourcissent les fenêtres de récupération. Les fabricants investissent également dans des implants imprimés en 3D et bioabsorbables pour surmonter les limitations des métaux traditionnels, soutenant un pipeline de solutions spécifiques aux patients. En même temps, le marché des dispositifs orthopédiques subit la pression de voies d'approbation complexes et de coupes dans le remboursement des chirurgiens, facteurs qui tempèrent l'accélération malgré des données démographiques favorables.[1]PubMed, "Reimbursement Patterns in Total Joint Arthroplasty," pubmed.ncbi.nlm.nih.gov

Points clés du rapport

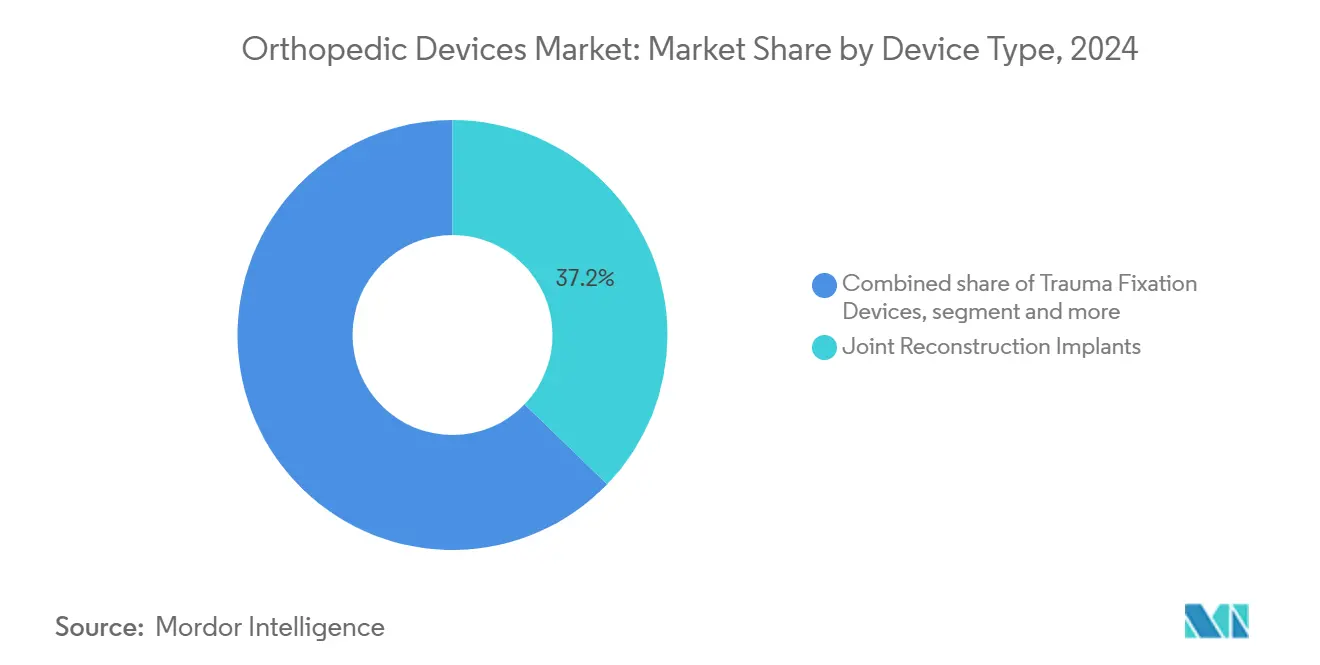

- Par type de dispositif, les implants de reconstruction articulaire détenaient 37,16 % de la part du marché des dispositifs orthopédiques en 2024, tandis que les orthobiologiques devraient croître à un TCAC de 5,86 % jusqu'en 2030.

- Par matériau, le titane et les alliages de titane représentaient 42,84 % de la part de la taille du marché des dispositifs orthopédiques en 2024 ; les matériaux bioabsorbables et composites devraient s'étendre à un TCAC de 6,58 % jusqu'en 2030.

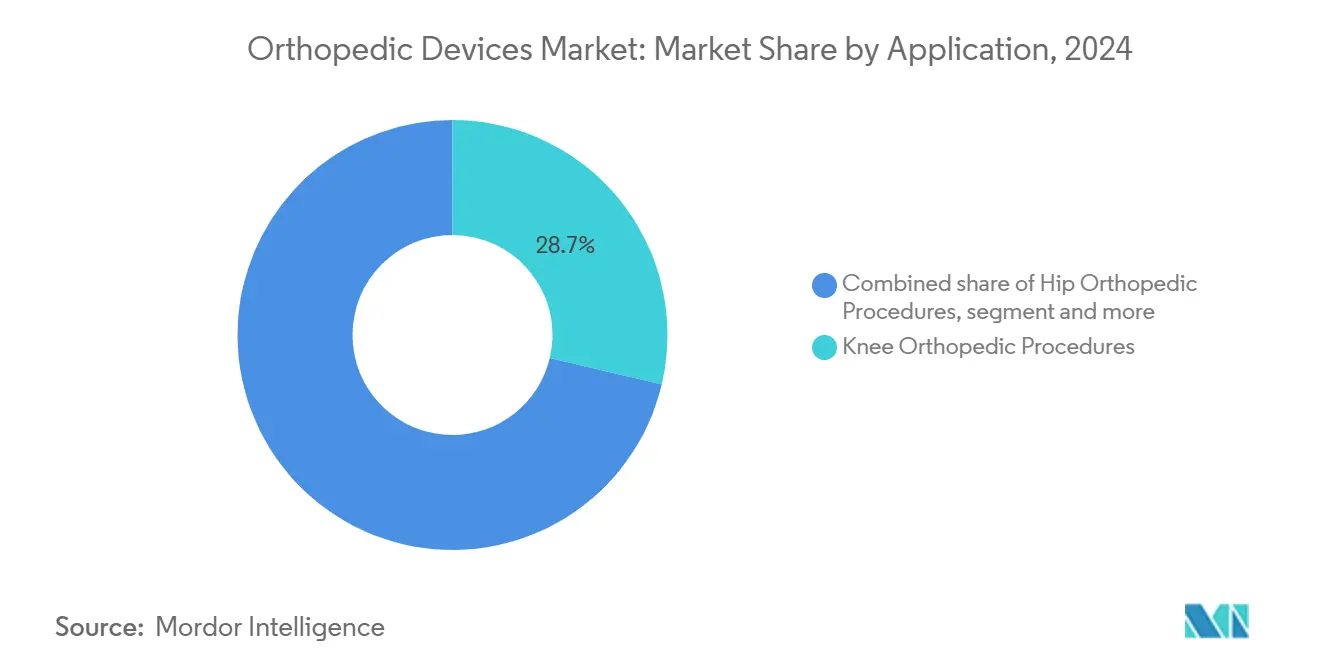

- Par application, les procédures de genou ont capturé 28,73 % de la part de la taille du marché des dispositifs orthopédiques en 2024, tandis que les procédures de colonne vertébrale progressent à un TCAC de 5,67 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux contrôlaient 62,32 % de la part des revenus en 2024, tandis que les centres de chirurgie ambulatoire enregistrent le TCAC projeté le plus élevé à 6,12 % jusqu'en 2030.

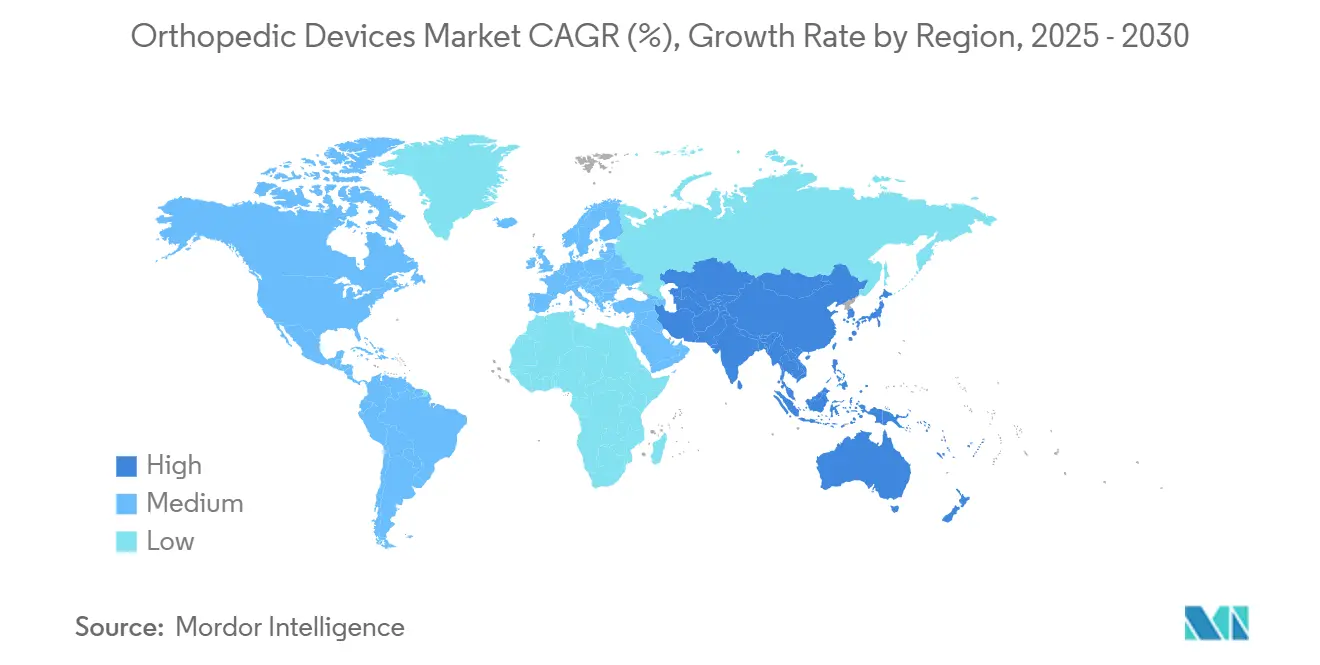

- Par géographie, l'Amérique du Nord menait avec 44,62 % de part des revenus en 2024 ; l'Asie-Pacifique devrait afficher la croissance la plus rapide à un TCAC de 7,23 % sur la même période.

Tendances et insights du marché mondial des dispositifs orthopédiques

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Vieillissement de la population stimulant les procédures articulaires dégénératives | +1.2% | Mondiale ; plus élevée en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Nombre croissant de chirurgies de reconstruction de grandes articulations | +0.8% | Mondiale ; notamment Asie-Pacifique et Amérique du Nord | Moyen terme (2-4 ans) |

| Avancées technologiques dans les implants imprimés en 3D et bioabsorbables | +0.6% | Amérique du Nord et Europe en tête ; expansion vers l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Planification chirurgicale pilotée par IA et robotique améliorant les résultats | +0.5% | Amérique du Nord et Europe ; adoption sélective en Asie-Pacifique | Moyen terme (2-4 ans) |

| Incidence croissante des traumatismes et accidents orthopédiques | +0.4% | Mondiale ; croissance plus forte sur les marchés émergents | Court terme (≤ 2 ans) |

| Soins basés sur la valeur stimulant les implants modulaires coût-efficaces | +0.3% | Principalement Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Vieillissement de la population stimulant les procédures articulaires dégénératives

Les remplacements de hanche aux États-Unis devraient atteindre 635 000 cas et les remplacements de genou 1,28 million d'ici 2030, illustrant comment la longévité déplace la demande vers les implants de grandes articulations. Des trajectoires similaires apparaissent dans le monde entier ; la Colombie attend 39 270 arthroplasties des membres inférieurs d'ici 2050 et l'Allemagne prévoit une hausse de 55 % de l'arthroplastie totale du genou d'ici 2040. Les individus plus jeunes et actifs optent également pour la chirurgie plus tôt, étendant les cycles de service des implants et alimentant l'adoption de matériaux premium. Les systèmes de santé doivent donc étendre la capacité chirurgicale, renforcer les réseaux de réhabilitation et standardiser le suivi des résultats pour gérer efficacement les poussées de procédures.

Avancées technologiques dans les implants imprimés en 3D et bioabsorbables

La fabrication additive livre désormais des géométries adaptées au patient qui accélèrent l'ostéointégration et réduisent le temps opératoire. L'autorisation FDA pour le premier implant crânien PEEK en 2024 a démontré l'acceptation réglementaire des polymères imprimés en 3D dans les indications portantes. Les imprimantes à l'échelle industrielle en Alabama peuvent déjà fabriquer des cages vertébrales avec un gaspillage minimal, signalant la compétitivité des coûts. Les dispositifs bioabsorbables s'adressent aux cas de sport et de traumatologie où le matériel permanent n'est pas nécessaire, une capacité renforcée par les récentes autorisations FDA des systèmes de plasma riche en plaquettes qui encouragent la guérison biologique. Ces innovations différencient les fournisseurs et ouvrent des voies régénératives qui peuvent réduire les charges de révision à long terme.

Planification chirurgicale pilotée par IA et robotique améliorant les résultats

Les algorithmes d'apprentissage automatique prédisent le dimensionnement optimal des implants avec jusqu'à 89,5 % de précision, améliorant l'alignement et réduisant le risque de révision. Les systèmes robotiques tels que Mako SmartRobotics réduisent la variabilité dans les procédures de genou et de hanche, et la mise à jour 2025 de la plateforme supporte maintenant les révisions complexes de hanche. Zimmer Biomet a réalisé le premier remplacement d'épaule robotique en 2024, témoignant d'une expansion rapide vers des articulations supplémentaires. Les données préliminaires montrent que les cas robotiques donnent des scores fonctionnels plus élevés et moins de complications, facteurs qui peuvent compenser les coûts d'acquisition sous les modèles de paiement groupé.

Incidence croissante des traumatismes et accidents orthopédiques

La mobilité urbaine, la participation sportive et les chutes chez les adultes âgés ont augmenté les volumes de fractures, soutenant la demande pour les plaques, vis et dispositifs spécialisés d'extrémités. La FDA a publié des directives mises à jour sur le plaquage de traumatologie en 2024 pour s'assurer que l'approvisionnement suit le rythme des standards de qualité.[2]Federal Register, "Orthopedic Non-Spinal Bone Plate Guidance," federalregister.gov Le système de plaquage VOLT nouvellement lancé par Johnson & Johnson reflète l'attention de l'industrie sur les modèles de fractures complexes. La croissance est particulièrement forte dans les économies à revenus intermédiaires où les blessures par véhicules motorisés restent élevées, créant des opportunités à court terme pour les gammes de produits à prix moyen adaptées aux limites de remboursement régionales.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Approbations réglementaires multi-régions strictes | −0.8% | Mondiale ; Europe la plus affectée par le RDM | Moyen terme (2-4 ans) |

| Remboursement défavorable et pénurie de chirurgiens qualifiés | −1.1% | Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Volatilité de la chaîne d'approvisionnement en titane et matériaux PEEK | −0.4% | Mondiale ; fabrication concentrée en Asie | Court terme (≤ 2 ans) |

| Migration ambulatoire érodant les marges des implants hospitaliers | −0.6% | Amérique du Nord et Europe ; tendance se propageant | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Approbations réglementaires multi-régions strictes

Le Règlement sur les dispositifs médicaux de l'Europe, pleinement appliqué en 2024, a relevé les seuils de preuve et étendu les cycles d'examen, retardant les lancements de produits et gonflant les budgets de développement. Les changements parallèles à la FDA, incluant de nouvelles directives de revêtement et des plans de contrôle des changements, ajoutent des couches de documentation supplémentaires, particulièrement pour les implants antimicrobiens ou à surface modifiée. Les entreprises doivent maintenant conduire des études cliniques multicentriques et maintenir des systèmes de surveillance post-commercialisation qui étirent les ressources des innovateurs plus petits et peuvent ralentir la diffusion technologique.

Remboursement défavorable et pénurie de chirurgiens qualifiés

Le paiement des chirurgiens pour l'arthroplastie primaire et de révision a diminué à travers les plans Medicare Advantage et commerciaux, réduisant la rentabilité des procédures et tempérant l'adoption d'implants premium. Les refus de réclamations sont également devenus plus fréquents alors que les payeurs scrutent la nécessité, ajoutant un fardeau administratif. Concurremment, les postes de résidence orthopédique sont insuffisants pour répondre à la demande croissante, et les plateformes robotiques nécessitent une formation supplémentaire. Les hôpitaux marchent donc prudemment avant d'investir dans de nouveaux systèmes coûteux, limitant les perspectives à court terme pour les vendeurs de dispositifs.

Analyse par segment

Par type de dispositif : La reconstruction articulaire mène l'innovation

Les implants de reconstruction articulaire détenaient 37,16 % de la part du marché des dispositifs orthopédiques en 2024, ancrés par les volumes de remplacement de hanche et de genou qui continueront d'augmenter bien dans la prochaine décennie. Les fabricants se concentrent sur les doublures en polyéthylène à longue durée de vie, les échafaudages de titane poreux et les capteurs intelligents qui relaient les données de charge aux cliniciens. Les orthobiologiques, bien que plus petits, constituent le groupe à croissance la plus rapide à un TCAC de 5,86 %, propulsés par les matrices de réparation cartilagineuse et les greffes enrichies en facteurs de croissance. Le marché des dispositifs orthopédiques continue de se déplacer vers des produits combinés qui mélangent mécanique et biologie, une tendance soulignée par la réduction de 87 % d'AGILI-C de CARTIHEAL dans la conversion vers l'arthroplastie totale du genou à quatre ans.[3]Ortho Spine News, "CARTIHEAL AGILI-C Four-Year Follow-Up," orthospinenews.com

L'instrumentation de médecine du sport et les arthroscopes bénéficient de cohortes plus jeunes recherchant des réparations préventives, tandis que les dispositifs vertébraux absorbent les gains des techniques minimalement invasives qui raccourcissent la récupération. Les sets de traumatologie restent résilients grâce aux taux d'accidents stables. Les vendeurs gèrent donc un large programme de développement, équilibrant les implants reconstructifs de gros volume avec des biologiques spécialisés pour se couvrir contre les pressions de remboursement dans les segments commoditisés du marché des dispositifs orthopédiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par matériau : La dominance du titane fait face au défi bioabsorbable

Le titane et ses alliages représentaient 42,84 % de la taille du marché des dispositifs orthopédiques en 2024, grâce aux avantages de résistance-poids et à la biocompatibilité prouvée. La volatilité de la chaîne d'approvisionnement, cependant, pousse l'exploration d'alternatives alors que les coûts du titane varient de 6 à 30 USD par livre selon le grade de raffinement. Les polymères bioabsorbables et composites croissent le plus rapidement à 6,58 % TCAC, offrant une fixation temporaire qui se dissout une fois la guérison terminée, une propriété prisée dans les blessures sportives et les fractures pédiatriques.

Le PEEK maintient une position dans les cages vertébrales car il produit une imagerie sans artefact et une compatibilité de module avec l'os ; plus de 15 millions de dispositifs PEEK sont implantés dans le monde. Les alliages de bêta-titane avancés avec niobium et zirconium réduisent l'inadéquation de module pour limiter le blindage de stress, tandis que les résorbables à base de magnésium progressent dans les essais. Ces changements indiquent une transition graduelle loin du matériel métallique permanent, positionnant le marché des dispositifs orthopédiques pour des thérapies plus régénératives, orientées cycle de vie.

Par application : Les procédures de genou stimulent la croissance de volume

Les chirurgies de genou représentaient 28,73 % de la part de la taille du marché des dispositifs orthopédiques en 2024, reflétant l'arthrose répandue et l'intervention chirurgicale plus précoce chez les adultes actifs. Les fabricants d'implants poussent la fixation sans ciment et les guides d'alignement personnalisés pour répondre aux attentes de longévité. Les procédures vertébrales affichent le TCAC le plus élevé à 5,67 %, encouragées par les populations vieillissantes et la navigation guidée par IA qui réduit le mauvais placement des vis pédiculaires. Le marché des dispositifs orthopédiques bénéficie des décompressions lombaires minimalement invasives qui déplacent les soins vers des sites ambulatoires, ouvrant une demande supplémentaire pour des sets d'instruments compacts.

L'arthroplastie de hanche reste robuste en raison de la dynamique démographique, tandis que les implants de traumatologie se stabilisent sur la prévalence d'accidents. Des solutions innovantes telles que les remplacements totaux de talus remplissent des lacunes hautement spécialisées. L'intérêt augmente également dans les remplacements d'extrémité supérieure où la robotique entre maintenant dans l'espace de l'épaule, diversifiant les flux de revenus à l'intérieur du marché des dispositifs orthopédiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les CSA remodèlent la prestation de soins de santé

Les hôpitaux ont conservé 62,32 % des revenus en 2024 en gérant les révisions complexes et les cas de polytraumatisme nécessitant de grandes équipes chirurgicales. Néanmoins, les centres de chirurgie ambulatoire enregistrent un TCAC de 6,12 % alors que les payeurs poussent les procédures vers des sites à faibles frais généraux qui livrent des résultats équivalents. L'arthroplastie ambulatoire de hanche et de genou montre une parité de sécurité avec les soins hospitaliers et réduit le coût de l'épisode de pourcentages à deux chiffres. Ceci favorise les systèmes d'implants standardisés qui rationalisent la stérilisation et le roulement.

Les cliniques spécialisées orthopédiques alimentent les pipelines de référence et effectuent des réparations de tendons moins invasives, tandis que les centres de réhabilitation déploient des attelles équipées de capteurs pour le suivi de récupération. Les vendeurs emballent maintenant les implants avec des plateformes de suivi numérique pour aider les CSA à satisfaire les contrats de paiement groupé, renforçant le changement ambulatoire au sein du marché des dispositifs orthopédiques.

Analyse géographique

L'Amérique du Nord contrôlait 44,62 % des revenus du marché des dispositifs orthopédiques en 2024 alors qu'une couverture d'assurance robuste et l'adoption précoce de la robotique ont accéléré l'adoption d'implants premium. CMS a introduit de nouvelles mesures de résultats rapportés par les patients pour l'arthroplastie articulaire en 2025, liant le remboursement à l'amélioration fonctionnelle et poussant les fournisseurs vers une tarification basée sur les preuves.[4]Noridian, "2025 HCPCS Update," med.noridianmedicare.com Pendant ce temps, la construction de CSA de la région devrait augmenter les volumes orthopédiques ambulatoires de 21 % au cours de la prochaine décennie, pressant les vendeurs d'affûter les propositions coût-valeur.

L'Asie-Pacifique, croissant à 7,23 % TCAC, gagne grâce à la hausse des revenus de classe moyenne, l'investissement gouvernemental dans la robotique chirurgicale et l'incidence montante de maladie vertébrale dégénérative. La Chine seule vise un marché de dispositifs médicaux de 210 milliards USD d'ici 2025, et les centres de production régionaux fournissent titane et PEEK, raccourcissant les délais et réduisant les tarifs d'importation. Les entreprises locales co-développent des produits avec les multinationales, accélérant le transfert de technologie et personnalisant les fonctionnalités pour les patients de plus petite stature.

L'Europe affiche une expansion stable malgré les obstacles du Règlement sur les dispositifs médicaux qui étendent les cycles d'approbation. L'Allemagne prévoit que l'incidence de l'arthroplastie totale du genou grimpera de 55 % d'ici 2040, créant une demande de base durable même alors que les hôpitaux consolident les vendeurs d'implants. Le Moyen-Orient-Afrique et l'Amérique du Sud restent naissants mais attractifs ; le tourisme orthopédique dans le Golfe stimule les volumes de procédures à haute acuité, tandis que la récupération macro-économique au Brésil débloque les budgets de capital pour l'inventaire de traumatologie et de médecine du sport.

Paysage concurrentiel

Le marché des dispositifs orthopédiques montre une consolidation modérée : les trois premiers acteurs représentent une portion significative des revenus mondiaux mais font encore face à des entrants agiles qui commercialisent des solutions de niche. DePuy Synthes de Johnson & Johnson exploite la distribution mondiale et la large couverture d'indications, intégrant la robotique VELYS pour les révisions de genou pour cimenter la loyauté des chirurgiens. Stryker fait progresser sa plateforme Mako à travers hanche, genou, colonne vertébrale et bientôt épaule, tout en absorbant des innovateurs plus petits tels que Vertos Medical pour couvrir les segments adjacents de gestion de la douleur.

Zimmer Biomet construit des logiciels complémentaires autour de sa suite ROSA et a introduit Oxford Cementless Partial Knee pour capturer les patients plus jeunes nécessitant une préservation osseuse. L'achat de 250 millions USD de Nevro par Globus Medical en 2025 souligne la convergence entre le matériel orthopédique et la neuromodulation, étendant l'adressabilité de la douleur chronique. Les start-ups se concentrent sur les implants craniomaxillofaciaux imprimés en 3D, les bioré sorbables et les outils de planification IA, se positionnant souvent comme cibles d'acquisition une fois que les données cliniques mûrissent.

La concurrence tourne moins autour du prix catalogue et plus autour de l'efficacité procédurale, la génération de preuves et l'intégration de la santé numérique. Les entreprises regroupent implant, instrumentation, analytique et applications d'engagement patient pour satisfaire les contrats basés sur la valeur. Celles incapables de prouver les avantages de résultats ou de naviguer les dossiers réglementaires complexes risquent l'érosion de part alors que les prestataires standardisent les achats à travers moins de vendeurs à service complet dans le marché des dispositifs orthopédiques.

Leaders de l'industrie des dispositifs orthopédiques

-

Smith & Nephew PLC

-

Zimmer Biomet

-

Stryker Corporation

-

Johnson & Johnson Inc

-

Medtronic PLC.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Stryker a révélé le système Mako 4 de quatrième génération avec le premier mode de révision robotique de hanche à AAOS 2025.

- Mars 2025 : Johnson & Johnson MedTech a présenté le genou robotique VELYS, le système automatisé KINCISE 2 et le plaquage VOLT pour traumatologie à AAOS 2025.

- Février 2025 : Medtronic a introduit la plateforme vertébrale CD Horizon ModuLeX au sein de son écosystème AiBLE, intégrant navigation, robotique et IA.

- Août 2024 : DePuy Synthes a lancé le système pied-cheville TriLEAP, élargissant son catalogue d'extrémités.

Portée du rapport mondial sur le marché des dispositifs orthopédiques

Selon la portée du rapport, les dispositifs orthopédiques sont utilisés pour remplacer les articulations ou os manquants ou pour soutenir les os endommagés. Les dispositifs sont fabriqués en utilisant des alliages de titane et de l'acier inoxydable pour la résistance, et le revêtement plastique agit comme cartilage artificiel. La fixation interne est une chirurgie en orthopédie qui implique l'implantation d'implants pour réparer l'os endommagé.

Le marché des dispositifs orthopédiques est segmenté par application et géographie. Le segment d'application est en outre segmenté en dispositifs orthopédiques de hanche, reconstruction articulaire, dispositifs orthopédiques de genou, dispositifs orthopédiques de colonne vertébrale, dispositifs de fixation de traumatologie, dispositifs orthopédiques dentaires et autres applications. La géographie est segmentée en Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud. Les données de marché dans ce rapport couvrent les tailles de marché estimées et les tendances pour 17 pays différents à travers les principales régions mondialement. Le rapport offre la valeur (en milliards USD) pour les segments ci-dessus.

| Implants de reconstruction articulaire |

| Dispositifs de fixation de traumatologie |

| Dispositifs de chirurgie de la colonne vertébrale |

| Dispositifs craniomaxillofaciaux |

| Dispositifs de médecine du sport et d'arthroscopie |

| Orthobiologiques |

| Autres dispositifs orthopédiques |

| Titane et alliages de titane |

| Acier inoxydable |

| Biomatériaux polymériques |

| Matériaux bioabsorbables et composites |

| Autres |

| Procédures orthopédiques de hanche |

| Procédures orthopédiques de genou |

| Procédures orthopédiques de colonne vertébrale |

| Fixation de traumatologie |

| Autres applications |

| Hôpitaux |

| Cliniques orthopédiques et spécialisées |

| Centres de chirurgie ambulatoire (CSA) |

| Autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de dispositif | Implants de reconstruction articulaire | |

| Dispositifs de fixation de traumatologie | ||

| Dispositifs de chirurgie de la colonne vertébrale | ||

| Dispositifs craniomaxillofaciaux | ||

| Dispositifs de médecine du sport et d'arthroscopie | ||

| Orthobiologiques | ||

| Autres dispositifs orthopédiques | ||

| Par matériau | Titane et alliages de titane | |

| Acier inoxydable | ||

| Biomatériaux polymériques | ||

| Matériaux bioabsorbables et composites | ||

| Autres | ||

| Par application | Procédures orthopédiques de hanche | |

| Procédures orthopédiques de genou | ||

| Procédures orthopédiques de colonne vertébrale | ||

| Fixation de traumatologie | ||

| Autres applications | ||

| Par utilisateur final | Hôpitaux | |

| Cliniques orthopédiques et spécialisées | ||

| Centres de chirurgie ambulatoire (CSA) | ||

| Autres | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des dispositifs orthopédiques ?

Le marché des dispositifs orthopédiques est évalué à 60,84 milliards USD en 2025 et devrait croître à 75,55 milliards USD d'ici 2030.

Quel segment détient la plus grande part du marché des dispositifs orthopédiques ?

Les implants de reconstruction articulaire mènent avec 37,16 % de part en 2024, portés par la demande de remplacement de hanche et de genou.

Pourquoi les centres de chirurgie ambulatoire sont-ils importants pour la croissance des dispositifs orthopédiques ?

Les CSA offrent des coûts plus bas et une sortie le jour même ; leur volume de cas orthopédiques devrait s'étendre de 21 % au cours de la prochaine décennie, alimentant la demande de dispositifs en milieux ambulatoires.

Quelle région croîtra le plus rapidement jusqu'en 2030 ?

L'Asie-Pacifique devrait enregistrer un TCAC de 7,23 % grâce à un accès élargi aux soins de santé et à une adoption technologique rapide.

Comment la robotique influence-t-elle les résultats de chirurgie orthopédique ?

Les plateformes robotiques telles que Mako et ROSA améliorent l'alignement des implants, réduisent les taux de complication et supportent les révisions complexes, ce qui peut améliorer la fonction patient à long terme.

Dernière mise à jour de la page le: