Taille et part du marché mondial des fournitures orthodontiques

Analyse du marché mondial des fournitures orthodontiques par Mordor Intelligence

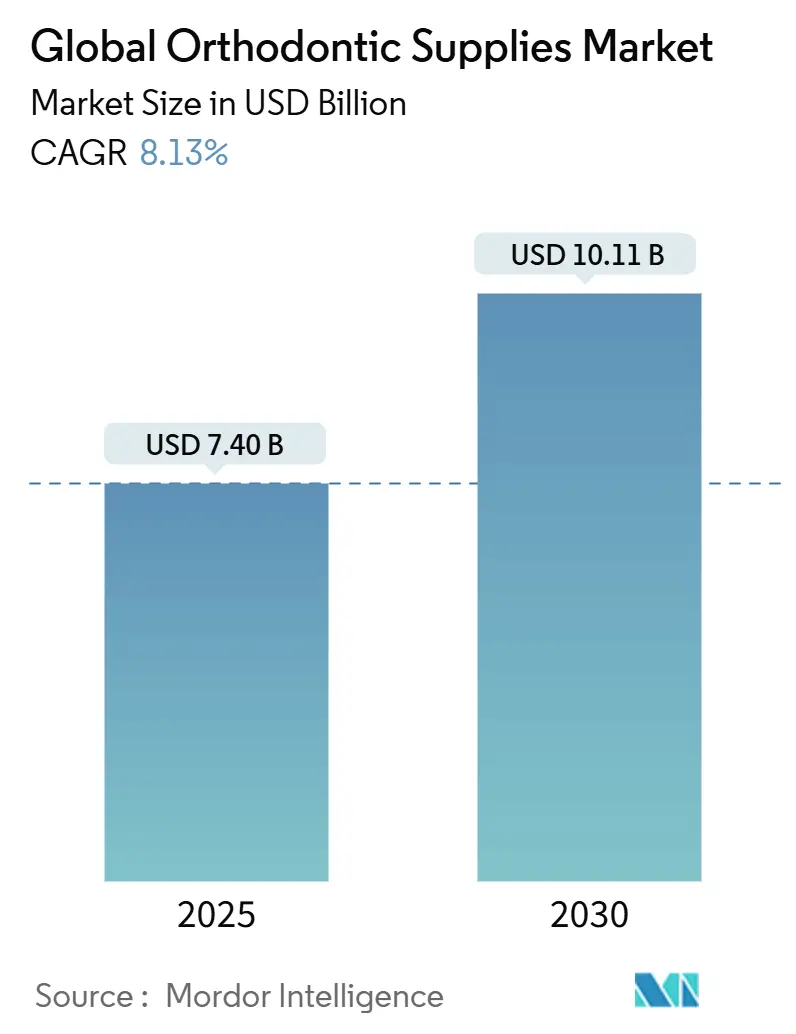

Le marché des appareils orthodontiques a généré 7,40 milliards USD en 2025 et devrait atteindre 10,11 milliards USD d'ici 2030, progressant à un TCAC de 8,13 %. Les systèmes de gouttières transparentes se développent à un TCAC de 20,3 %, confirmant la tendance vers une orthodontie esthétique et numériquement activée. Les outils d'intelligence artificielle qui créent des plans de traitement prédictifs renforcent l'efficacité des cabinets, et la demande adulte rivalise désormais avec les volumes pédiatriques alors que les professionnels actifs recherchent des options discrètes. Le TCAC de 18,0 % du polyuréthane thermoplastique signale l'importance des matériaux biocompatibles et écologiques, tandis que les plateformes directes au consommateur (DTC) croissent rapidement malgré une surveillance réglementaire plus stricte. La consolidation entre les organisations de services dentaires et les startups basées sur l'IA alimente l'intensité concurrentielle, mais les risques de chaîne d'approvisionnement dans les alliages spécialisés et les règles incertaines autour de la télédentisterie tempèrent la visibilité à long terme.

Points clés du rapport

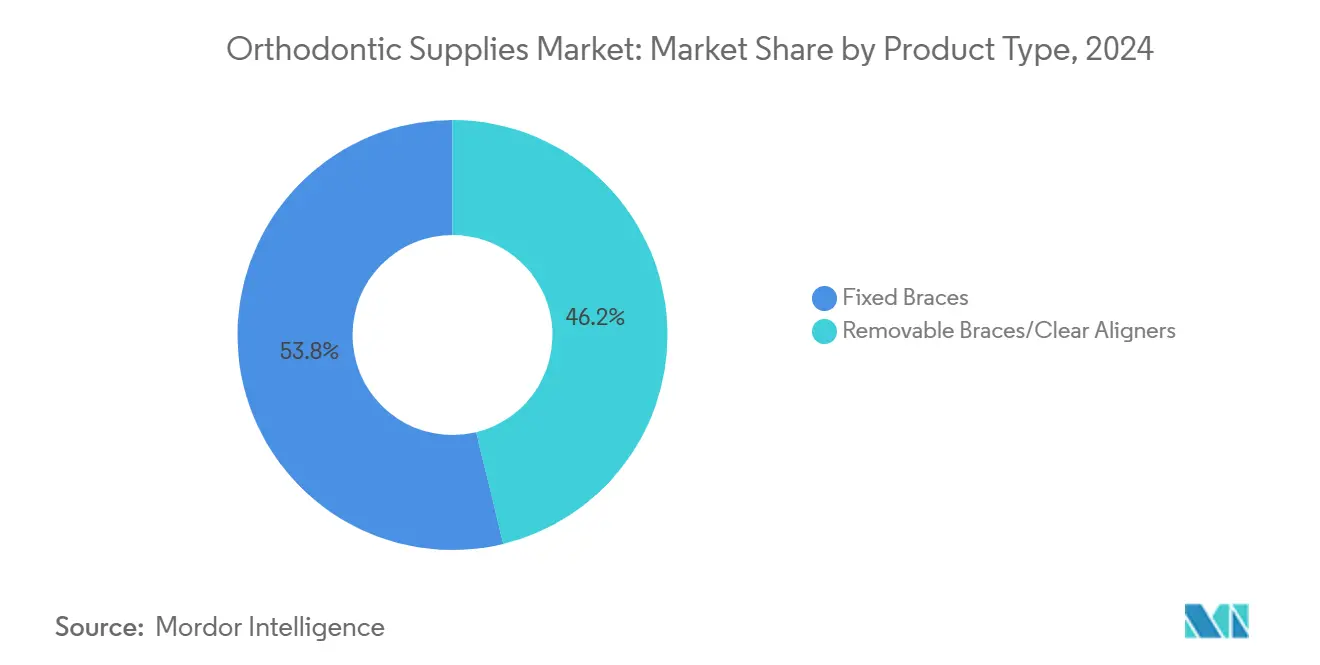

- Par type de produit, les appareils orthodontiques fixes ont dominé le marché des appareils orthodontiques avec 53,8 % de la part en 2024, tandis que les gouttières transparentes devraient afficher le TCAC le plus rapide de 20,3 % jusqu'en 2030.

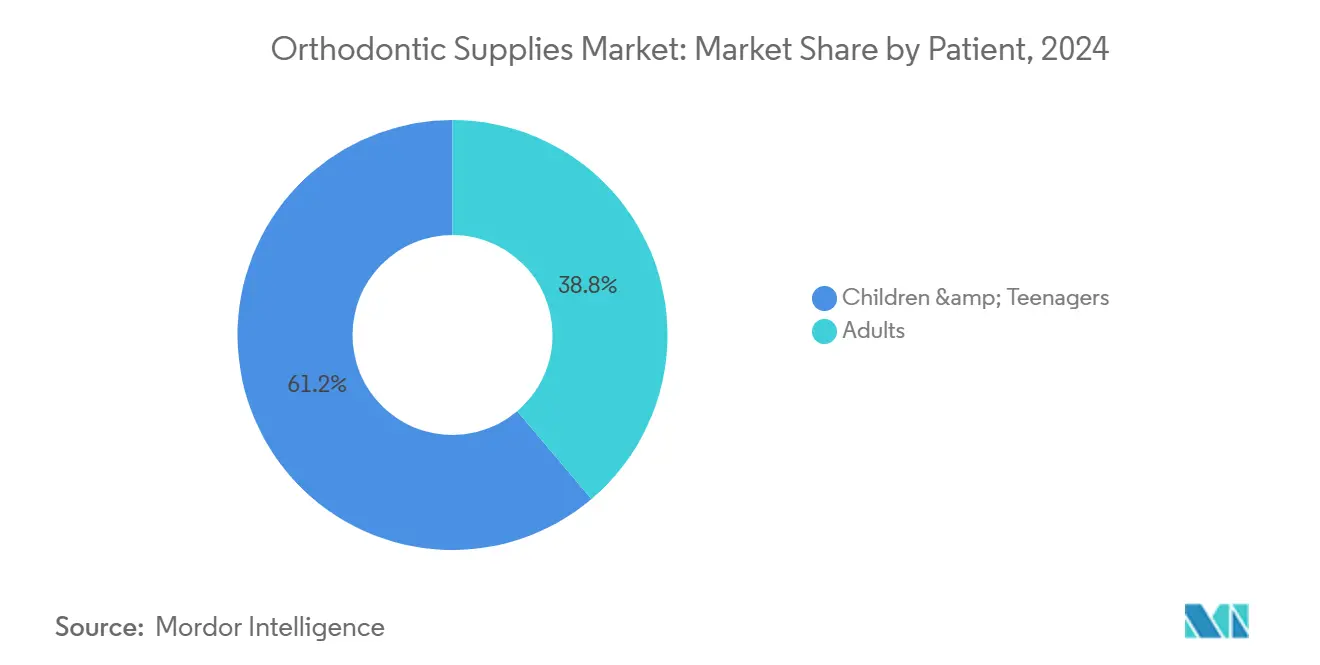

- Par groupe de patients, les enfants et adolescents détenaient 61,2 % de la taille du marché des appareils orthodontiques en 2024, mais le segment adulte devrait se développer à un TCAC de 13,0 % jusqu'en 2030.

- Par utilisateur final, les cliniques dentaires ont conservé 61,1 % de part de revenus en 2024, tandis que les plateformes DTC progressent à un TCAC de 16,6 % sur la même période.

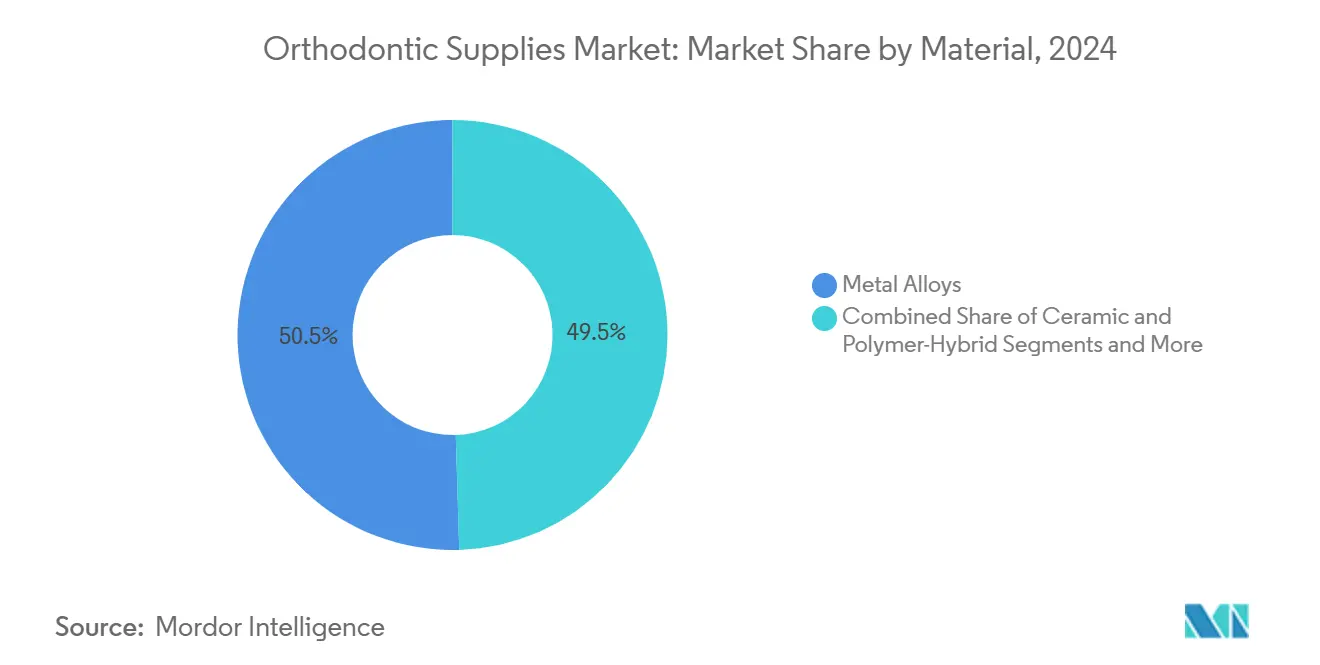

- Par matériau, les alliages métalliques ont capturé 50,5 % de part de la taille du marché des appareils orthodontiques en 2024, tandis que le polyuréthane thermoplastique croît à un TCAC de 18,0 %.

- Par canal de distribution, les distributeurs hors ligne ont commandé une part de 73,8 % en 2024 ; l'e-commerce est le canal à la croissance la plus rapide, avec un TCAC de 18,0 % jusqu'en 2030.

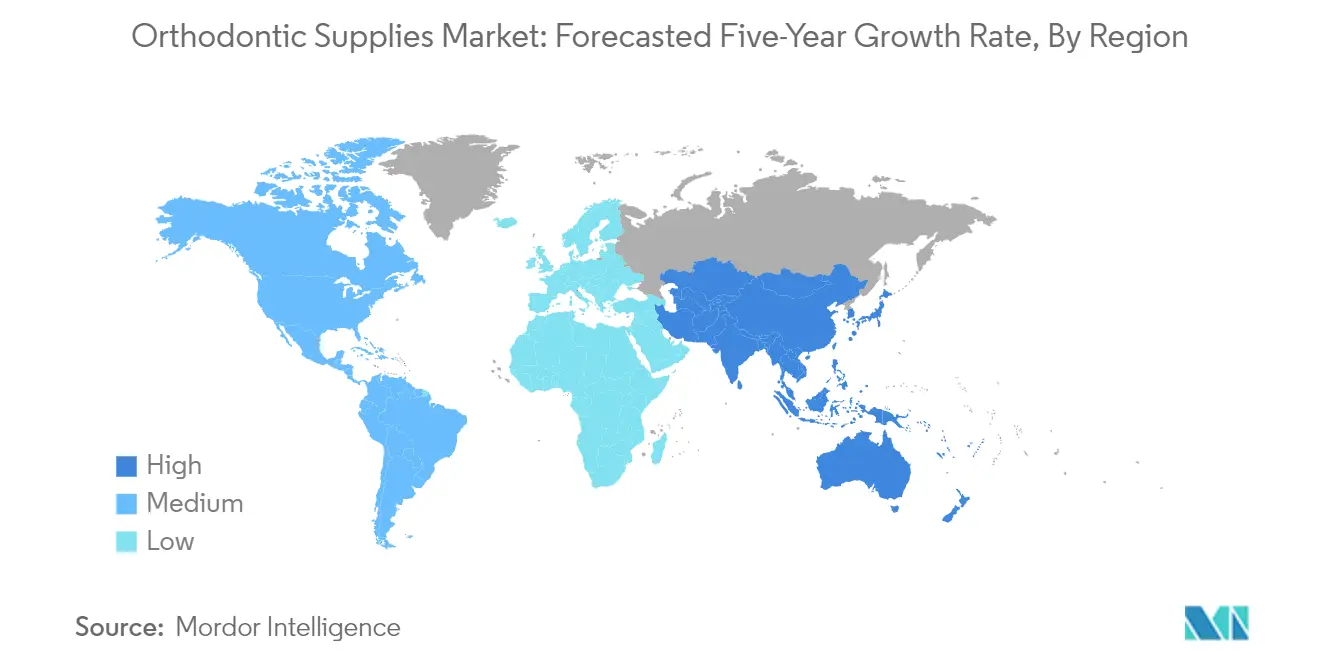

- Par géographie, l'Amérique du Nord a représenté 34,5 % de la part du marché des appareils orthodontiques en 2024, tandis que l'Asie-Pacifique devrait enregistrer le TCAC le plus élevé de 11,0 % jusqu'en 2030.

Tendances et insights du marché mondial des fournitures orthodontiques

Analyse de l'impact des moteurs

| Moteur | % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Prévalence croissante de la malocclusion | +1.80% | Mondiale, avec un impact plus élevé en Asie-Pacifique | Long terme (≥ 4 ans) |

| Avancées technologiques en orthodontie numérique | +2.10% | Amérique du Nord et UE, expansion vers l'APAC | Moyen terme (2-4 ans) |

| Demande adulte pour des solutions de gouttières transparentes esthétiques | +1.50% | Mondiale, concentrée sur les marchés urbains | Moyen terme (2-4 ans) |

| Expansion de l'orthodontie directe au consommateur | +1.20% | Principalement Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Planification de traitement au fauteuil basée sur l'IA | +0.90% | Amérique du Nord et UE, adoption précoce en APAC | Long terme (≥ 4 ans) |

| Matériaux orthodontiques durables et biosourcés | +0.60% | UE en tête, adoption mondiale suivant | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante de la malocclusion

La malocclusion affecte jusqu'à 75 % de la population mondiale, et les cas complexes sont plus fréquents en Chine qu'aux États-Unis, élargissant l'écart de traitement. L'urbanisation et les changements alimentaires vers des aliments ultra-transformés aggravent les problèmes occlusaux, tandis que le temps prolongé devant les écrans réduit l'activité masticatoire naturelle requise pour une croissance cranio-faciale saine. Les agences de santé lient désormais la malocclusion non traitée aux troubles temporo-mandibulaires et à la mauvaise hygiène bucco-dentaire, incitant à une éligibilité de remboursement plus large. Les messages de santé publique positionnent la thérapie orthodontique non seulement comme un choix cosmétique mais comme un outil préventif, stimulant la demande dans les économies développées et émergentes. Le résultat est un afflux soutenu de patients au-delà des fenêtres pédiatriques traditionnelles, alimentant la visibilité du pipeline pluriannuel pour les cabinets.

Avancées technologiques en orthodontie numérique

Les algorithmes d'intelligence artificielle atteignent 92 % de sensibilité et 88 % de spécificité pour la détection de malocclusion, avec 94 % des plans de traitement générés par IA alignés sur les directives cliniques. L'adoption généralisée du scanning intra-oral et de l'impression 3D permet une personnalisation de masse et un temps au fauteuil plus court, et l'imagerie CBCT intégrée à l'IA produit une cartographie précise des racines et des os. Presque tous les cabinets orthodontiques d'Amérique du Nord opèrent maintenant un flux de travail numérique, élevant la visualisation du traitement à un différenciateur clé pour l'acquisition de patients. Les cabinets capables de fournir des horaires de rendez-vous courts et prévisibles rapportent des taux de conversion plus élevés et de meilleurs références de bouche-à-oreille. Les périodes de retour sur investissement se raccourcissent alors que les prix des scanners chutent et les logiciels passent à des modèles d'abonnement.

Demande adulte pour des solutions de gouttières transparentes esthétiques

Les adultes de plus de 35 ans représentent 23 % des nouveaux cas orthodontiques, reflétant des attitudes sociales changeantes et l'acceptation en milieu de travail. Les gouttières transparentes satisfont les attentes esthétiques, avec une satisfaction patient de 78 % contre 62 % pour les brackets métalliques, encourageant la tolérance aux prix premium. Le travail à distance et hybride réduit les préoccupations de visibilité quotidienne, améliorant davantage l'adoption. Une conformité plus élevée chez les adultes se traduit par une progression de cas plus fluide et moins de refinements, abaissant les frais généraux pour les cabinets. Le marketing d'influence sur les médias sociaux normalise l'orthodontie adulte, élargissant la base de référence et accélérant l'adoption chez les arrivants tardifs.

Expansion de l'orthodontie directe au consommateur

Les plateformes de gouttières DTC affichent un TCAC de 16,8 % même alors que les organismes professionnels augmentent les rapports d'événements indésirables à la base de données MAUDE de la FDA.[1]American Association of Orthodontists, "Statement on Direct-to-Consumer Orthodontic Treatment," aaoinfo.org Le financement basé sur les versements atténue les barrières de coût initial et élargit l'éligibilité aux cohortes sensibles au budget. Les modèles de soins hybrides combinent maintenant la surveillance à distance avec des scans périodiques en cabinet pour satisfaire les mandats de qualité tout en préservant la commodité. Les remaniements du marché ont commencé : certains acteurs sont sortis suite à des défaillances de qualité, tandis que d'autres ont pivoté vers des services dirigés par des dentistes, illustrant une course à l'équilibre entre l'échelle et la crédibilité clinique. Les gagnants à long terme sont susceptibles d'intégrer le triage IA et de conserver une voie de référence robuste pour les cas complexes.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coût de traitement élevé et remboursement limité | -1.40% | Mondiale, plus prononcée dans les marchés émergents | Moyen terme (2-4 ans) |

| Risques cliniques et complications | -0.80% | Mondiale, focus réglementaire en Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Volatilité de la chaîne d'approvisionnement des alliages spécialisés | -0.70% | Mondiale, impact critique en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Réaction réglementaire contre les modèles de télédentisterie | -0.50% | Principalement Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coût de traitement élevé et remboursement limité

Les dépenses dentaires mondiales ont atteint 174 milliards USD en 2023, pourtant les procédures orthodontiques coûtent souvent 3 000-10 000 USD chacune, un chiffre qui dépasse les plafonds de couverture de nombreux plans d'assurance.[2]American Dental Association, "Dental Expenditure Trends 2023," ada.org Les paiements de poche dominent encore dans les régions émergentes, freinant l'adoption parmi les ménages à revenus moyens. Les disparités de prix géographiques favorisent le tourisme de traitement, mais le suivi incohérent augmente la variabilité des résultats. Les ralentissements économiques diffèrent typiquement les dépenses électives, pressant les revenus des cabinets dans les marchés de paiement comptant. Le financement flexible et les modèles d'assurance basés sur la valeur gagnent en traction mais restent fragmentés.

Risques cliniques et complications

La FDA a mis à jour les standards d'appareils sous ISO 27020 et ANSI/ADA 105-2024 pour resserrer la surveillance de sécurité, encourageant une surveillance post-marché plus robuste[3]U.S. Food and Drug Administration, "ANSI/ADA Standard No. 105-2024," fda.gov. Les complications telles que la résorption radiculaire et les dommages parodontaux augmentent les préoccupations de responsabilité, particulièrement pour les cas DTC non supervisés. Les traitements adultes présentent des défis supplémentaires dus aux restaurations antérieures et aux changements de densité osseuse, générant plus de temps au fauteuil. Les assureurs répondent en augmentant les primes de faute professionnelle, ce qui peut dissuader les petits cabinets d'adopter des protocoles accélérés ou à distance jusqu'à ce que des directives claires émergent.

Analyse des segments

Par type de produit : les gouttières transparentes remodèlent les paradigmes de traitement

Les gouttières transparentes progressent à un TCAC de 20,3 %, dépassant le marché global des appareils orthodontiques. Les appareils orthodontiques fixes commandent encore 53,8 % de la part du marché des appareils orthodontiques en 2024, soutenant les mouvements complexes de couple et de racine que les gouttières ne peuvent pas encore rivaliser. L'approbation du système d'expansion palatine d'Align Technology en Turquie démontre le passage des gouttières transparentes vers le territoire d'intervention précoce, plutôt que la correction de rechute limitée. Les gouttières personnalisées de masse fabriquées via l'impression 3D réduisent les coûts par gouttière et augmentent l'évolutivité, élargissant l'éligibilité des cabinets. Pendant ce temps, les innovations dans les brackets auto-ligaturants avec capteurs intelligents permettent la surveillance de force en temps réel, raccourcissant les chronologies de cas fixes de 10-15 %. La durabilité émerge comme un différenciateur : 40 % des patients potentiels demandent maintenant des gouttières recyclables, poussant les fournisseurs vers les polymères biosourcés.

Les gouttières transparentes sont projetées pour traiter 70 % des nouveaux cas d'ici 2025, redéfinissant la hiérarchie de taille du marché des appareils orthodontiques. Pourtant, les systèmes fixes restent essentiels dans les régions sensibles aux coûts et pour les discordances squelettiques sévères. Les fils orthodontiques avancés en titane-molybdène améliorent la stabilité d'activation et réduisent les visites au fauteuil, maintenant la pertinence parmi les populations soucieuses du budget. La demande de ligature persiste dans les économies émergentes où le coût du matériau l'emporte sur la préférence esthétique, donc le mix de ventes mondial garde un profil équilibré jusqu'en 2030.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par patient : le segment adulte stimule la croissance premium

Les adultes représentent une part croissante de la taille du marché des appareils orthodontiques, progressant à un TCAC de 13,0 % contre 61,2 % de dominance jeunesse en 2024. Les adultes professionnels cherchent des solutions discrètes qui se fondent avec leur style de vie, optant souvent pour des gouttières tarifées à 6 500 USD en moyenne. Leur conformité plus élevée réduit les taux de refinement, se traduisant par des marges prévisibles pour les cliniques. Les cas adultes incluent souvent des restaurations et des considérations parodontales, augmentant la complexité procédurale et le temps de fauteuil facturable.

Les cohortes pédiatriques et adolescentes gardent le leadership en volume car l'intervention précoce reste cliniquement optimale. L'orthodontie préventive, telle que l'expansion de phase un, prévient la progression de malocclusion sévère et réduit les coûts à vie. Les parents investissent basé sur les économies perçues de santé bucco-dentaire à long terme, maintenant une base de clients stable. Néanmoins, la demande adulte modifie les stratégies marketing, poussant les cabinets vers la planification flexible et les services de surveillance à distance.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les plateformes numériques perturbent la livraison traditionnelle

Les cliniques dentaires et DSO détiennent 61,1 % de part de revenus, pourtant le segment DTC croît à un TCAC de 16,6 %. Les cabinets numérisent l'enregistrement, l'imagerie et la commande de gouttières pour égaler la commodité que les plateformes DTC commercialisent agressivement. Les modèles hybrides dominent maintenant : les patients commencent par des consultations virtuelles et subissent des scans périodiques en cabinet, mariant l'accessibilité avec la surveillance. Les portails de gestion de cas basés sur le cloud intègrent la mise en scène IA, réduisant drastiquement le temps de planification.

Les hôpitaux se concentrent sur les cas interdisciplinaires complexes, tels que la chirurgie orthognathique, que les fournisseurs DTC ne peuvent pas gérer, assurant la demande pour les fournisseurs de service complet. Les DSO exploitent l'échelle pour négocier les contrats fournisseurs et déployer l'imagerie IA à travers les succursales, protégeant les marges contre la hausse des coûts de main-d'œuvre. Le paysage DTC se consolide alors que les préoccupations de durabilité et les actions réglementaires élèvent les barrières d'entrée.

Par matériau : l'innovation durable stimule les segments premium

Les alliages métalliques conservent 50,5 % de part de marché en raison de leur résistance éprouvée et de leur abordabilité, ancrant les appareils fixes traditionnels. Le polyuréthane thermoplastique, enregistrant un TCAC de 18,0 %, soutient le boom des gouttières transparentes. Les nouveaux composites de fibroïne de soie combinent des propriétés antimicrobiennes avec une résistance à la traction, idéal pour les gouttières et les contentions. Les hybrides céramiques et polymères fournissent une esthétique couleur dent pour les patients préférant des solutions fixes sans visuels métalliques.

Les matériaux intelligents qui répondent à la température orale ajustent graduellement la force, réduisant potentiellement les rendez-vous de changement de fil manuel. La hausse des prix d'alliages due aux contraintes d'approvisionnement géopolitiques stimule la recherche d'optimisation des coûts. Les régulateurs de l'Union européenne mettent maintenant l'accent sur l'impact environnemental du cycle de vie, incitant les fabricants à adopter des formulations biorésorbables. Cette poussée de durabilité est un levier concurrentiel dans les marchés urbains avec des consommateurs éco-conscients.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : l'e-commerce transforme les modèles d'accès

Les distributeurs hors ligne servent encore 73,8 % du flux de produits en exploitant le support technique et les relations de longue date avec les cabinets. Pourtant le TCAC de 18,0 % de l'e-commerce redessine les lignes ; les sites web directs fabricant-clinique offrent des remises en gros et une livraison juste-à-temps, réduisant les coûts de stockage. Les plateformes d'approvisionnement numérique intègrent l'analytique d'inventaire, guidant les cabinets à recommander automatiquement quand les seuils de stock sont déclenchés.

Les grossistes traditionnels numérisent les catalogues et regroupent les modules de formation en ligne pour maintenir la pertinence. Pour les nouveaux entrants, la logistique sans frontières déverrouille les marchés émergents sans entreposage local, mais ils doivent surmonter les variations réglementaires dans l'enregistrement d'appareils. Les cabinets dans les zones reculées bénéficient le plus, accédant à une gamme plus large d'appareils précédemment indisponibles en raison de la faible demande locale.

Analyse géographique

L'Amérique du Nord a détenu 34,5 % de la part du marché des fournitures orthodontiques en 2024, soutenue par une couverture d'assurance généralisée et une forte concentration de spécialistes certifiés. Les scanners basés sur l'IA et les imprimantes 3D au fauteuil atteignent le statut grand public, permettant aux cliniques américaines et canadiennes d'offrir un ramassage de gouttières le jour même. La consolidation s'accélère alors que les DSO acquièrent des cabinets individuels, améliorant le pouvoir d'achat et la standardisation IT. Cependant, les coûts de main-d'œuvre élevés et les risques de chaîne d'approvisionnement dans les alliages nickel-titane stimulent l'inflation des prix, poussant certains patients vers des plans de traitement par phases ou des options DTC.

L'Asie-Pacifique est la région à la croissance la plus rapide avec un TCAC de 11,0 %, ajoutant un volume frais au marché des appareils orthodontiques. La forte prévalence de malocclusion de la Chine et la classe moyenne en urbanisation rapide produisent des files d'attente de patients soutenues, bien que les écarts de remboursement persistent. Le Japon et la Corée du Sud montrent une adoption précoce du diagnostic IA et des brackets céramiques auto-ligaturants. L'Australie bénéficie d'une adoption robuste de l'assurance privée et de standards gouvernementaux qui soutiennent les flux de travail numériques. Les villes de niveau un de l'Inde voient une demande adulte croissante, pourtant la sensibilité aux prix allonge les cycles de décision, positionnant les plans de versement comme un facilitateur clé.

L'Europe maintient une croissance stable à un chiffre moyen soutenue par une couverture dentaire universelle et un réseau de spécialistes mature. La législation de durabilité pousse la chaîne d'approvisionnement vers des matériaux de gouttières recyclables et biosourcés, donnant aux vendeurs européens un avantage de premier arrivé. L'Allemagne et le Royaume-Uni ancrent les revenus régionaux grâce aux dépenses dentaires par habitant élevées et aux centres de recherche pionniers. La France et l'Espagne observent une acceptation croissante du traitement adulte alors que les produits de financement se développent. Les marchés d'Europe de l'Est ouvrent de nouveaux bassins de patients mais nécessitent une éducation professionnelle soutenue par des distributeurs pour établir des protocoles numériques.

Paysage concurrentiel

Le marché des appareils orthodontiques est modérément concentré. Align Technology, 3M Oral Care, Dentsply Sirona et Ormco ancrent le niveau de fournisseurs traditionnel, tandis que LightForce Orthodontics mène une nouvelle vague de brackets entièrement personnalisés imprimés en 3D qui peuvent réduire le temps de traitement de 40 %. Align Technology continue de rafraîchir sa plateforme Invisalign et d'étendre les capacités du scanner iTero, renforçant l'enfermement client avec un logiciel de flux de travail de bout en bout. 3M investit dans les capteurs de brackets intelligents pour capturer des données pour la surveillance IA, tandis que Dentsply Sirona intègre le scanning intra-oral avec le fraisage au fauteuil pour rationaliser la livraison d'appareils.

Les DSO tels que Heartland Dental et Canadian Orthodontic Partners mettent à l'échelle l'achat et le marketing, bien que les coûts de service de dette déclenchent des cessions sélectives. Les startups exploitent les outils de triage IA pour automatiser les vidéos de simulation pour les patients potentiels, abaissant les coûts d'acquisition. Les tendances d'intégration verticale prolifèrent : les fournisseurs acquièrent des startups de logiciel, et les DSO lancent des laboratoires de gouttières internes pour capturer la marge et raccourcir les délais. Les entreprises DTC pivotent vers les soins hybrides, embauchant des orthodontistes pour répondre au scrutin réglementaire et construire la crédibilité. Dans les régions émergentes, les fabricants régionaux s'associent avec des distributeurs locaux pour se conformer aux lois d'enregistrement d'appareils tout en exploitant les bases de population inexploitées.

Les opportunités d'espace blanc incluent la R&D de matériaux écologiques et le support de décision IA qui mine l'imagerie multisource pour guider le mouvement radiculaire précis. Les entreprises capables de fusionner l'efficacité clinique, la commodité numérique et la durabilité sont projetées pour sécuriser des barrières de changement plus fortes. Cependant, les poursuites de propriété intellectuelle autour des flux de travail de scanning et de conception de gouttières restent un risque opérationnel qui pourrait rediriger les dépenses R&D.

Leaders de l'industrie mondiale des fournitures orthodontiques

-

Align Technology Inc

-

3M Company

-

Envista Holdings

-

Dentsply Sirona Inc.

-

Straumann AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Align Technology s'est étendue en Turquie avec l'approbation réglementaire pour le système d'expansion palatine Invisalign par l'Agence turque des médicaments et dispositifs médicaux, ciblant les marchés d'intervention orthodontique précoce.

- Février 2025 : DEXIS a dévoilé un nouveau scanner intra-oral et des améliorations IA qui connectent plus de 150 000 dispositifs d'imagerie dans son écosystème numérique.

- Janvier 2025 : La FDA a accordé l'autorisation 510(k) à Pearl Digital Inc. pour la Pearl Clear Aligner, un dispositif de classe II pour le traitement de malocclusion.

- Août 2024 : G&H Orthodontics a amélioré son système de gouttières transparentes Tune pour une précision et un confort améliorés.

- Juillet 2024 : Biolux Technology a lancé OrthoPulse aux États-Unis, un dispositif destiné à accélérer le mouvement dentaire et réduire la durée du traitement.

Portée du rapport du marché mondial des fournitures orthodontiques

Selon la portée du rapport, l'orthodontie est un domaine de la dentisterie qui implique la correction des mâchoires et dents incorrectes pour améliorer l'apparence et la fonction des dents et mâchoires. Elle peut aussi aider à prendre soin à long terme de la santé des dents, gencives et articulations de la mâchoire en répartissant la pression de morsure sur les dents. Auparavant, le traitement orthodontique était associé aux adolescents et enfants mais maintenant de nombreux adultes recherchent aussi un traitement orthodontique pour corriger les problèmes oraux afin d'améliorer la santé bucco-dentaire et l'apparence. Le marché des fournitures orthodontiques est segmenté par produit (type fixe et type amovible), patient (adultes et enfants), et géographie (Amérique du Nord, Europe, Asie - Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre aussi les tailles de marché estimées et tendances pour 17 pays à travers les régions majeures mondialement. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Appareils orthodontiques fixes | Brackets |

| Fils orthodontiques | |

| Appareils d'ancrage | |

| Ligatures | |

| Autres | |

| Appareils orthodontiques amovibles / Gouttières transparentes |

| Enfants et adolescents |

| Adultes |

| Cliniques dentaires et DSO |

| Hôpitaux |

| Plateformes directes au consommateur |

| Alliages métalliques |

| Céramique et hybride polymère |

| Polyuréthane thermoplastique (TPU) |

| Matériaux biorésorbables et écologiques |

| Hors ligne (distributeur / détail) |

| Plateformes e-commerce |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de produit | Appareils orthodontiques fixes | Brackets |

| Fils orthodontiques | ||

| Appareils d'ancrage | ||

| Ligatures | ||

| Autres | ||

| Appareils orthodontiques amovibles / Gouttières transparentes | ||

| Par patient | Enfants et adolescents | |

| Adultes | ||

| Par utilisateur final | Cliniques dentaires et DSO | |

| Hôpitaux | ||

| Plateformes directes au consommateur | ||

| Par matériau | Alliages métalliques | |

| Céramique et hybride polymère | ||

| Polyuréthane thermoplastique (TPU) | ||

| Matériaux biorésorbables et écologiques | ||

| Par canal de distribution | Hors ligne (distributeur / détail) | |

| Plateformes e-commerce | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché mondial des fournitures orthodontiques ?

Le marché mondial des fournitures orthodontiques devrait enregistrer un TCAC de 7,5 % pendant la période de prévision (2025-2030)

Qui sont les acteurs clés du marché mondial des fournitures orthodontiques ?

American Orthodontics, Great Lakes Orthodontics Ltd, DB Orthodontics Ltd, G&H Orthodontics Inc. et The 3M Company sont les principales entreprises opérant sur le marché mondial des fournitures orthodontiques.

Quelle est la région à la croissance la plus rapide du marché mondial des fournitures orthodontiques ?

L'Asie-Pacifique devrait croître au TCAC le plus élevé sur la période de prévision (2025-2030).

Quelle région détient la plus grande part du marché mondial des fournitures orthodontiques ?

En 2025, l'Amérique du Nord représente la plus grande part de marché du marché mondial des fournitures orthodontiques.

Quelles années ce marché mondial des fournitures orthodontiques couvre-t-il ?

Le rapport couvre la taille historique du marché mondial des fournitures orthodontiques pour les années : 2019, 2020, 2021, 2022, 2023 et 2024. Le rapport prévoit aussi la taille du marché mondial des fournitures orthodontiques pour les années : 2025, 2026, 2027, 2028, 2029 et 2030.

Dernière mise à jour de la page le: