Taille du marché de laviation militaire en Amérique du Nord

| Période d'étude | 2016 - 2029 | |

| Taille du Marché (2024) | 19.93 Milliards de dollars | |

| Taille du Marché (2029) | 25.19 Milliards de dollars | |

| Plus grande part par sous-type d'avion | Avion à voilure fixe | |

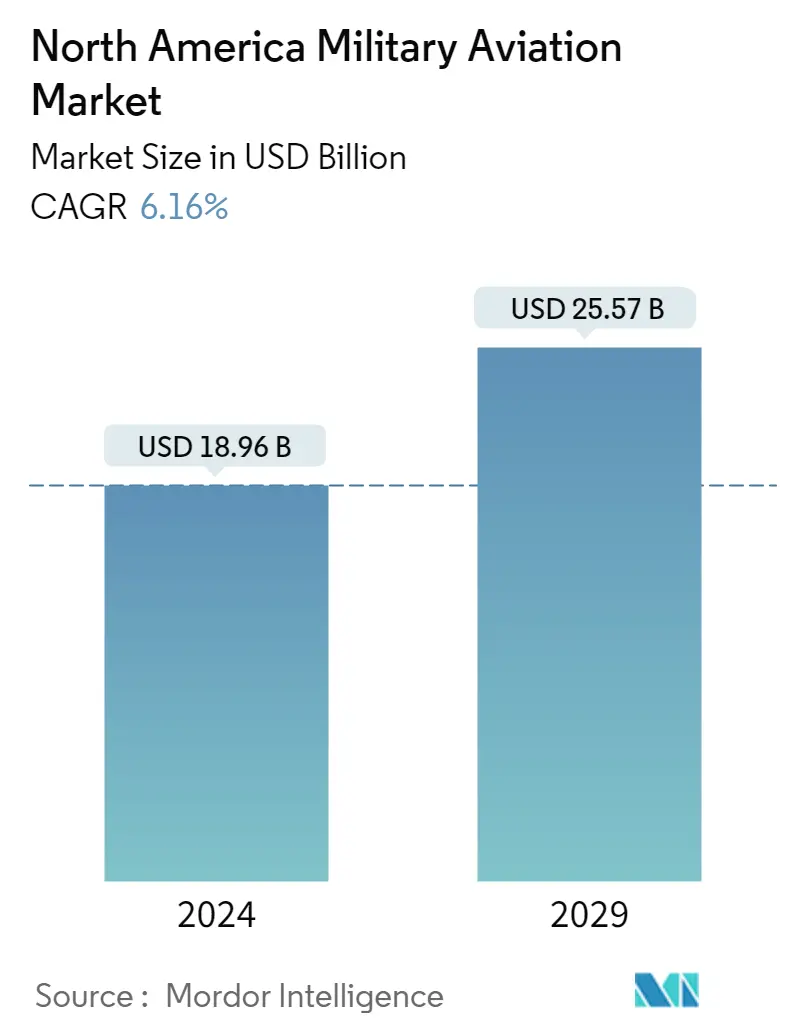

| CAGR (2024 - 2029) | 6.16 % | |

| Plus grande part par pays | États-Unis | |

| Concentration du Marché | Haut | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de laviation militaire en Amérique du Nord

La taille du marché de laviation militaire en Amérique du Nord est estimée à 18,96 milliards USD en 2024 et devrait atteindre 25,57 milliards USD dici 2029, avec une croissance de 6,16 % au cours de la période de prévision (2024-2029).

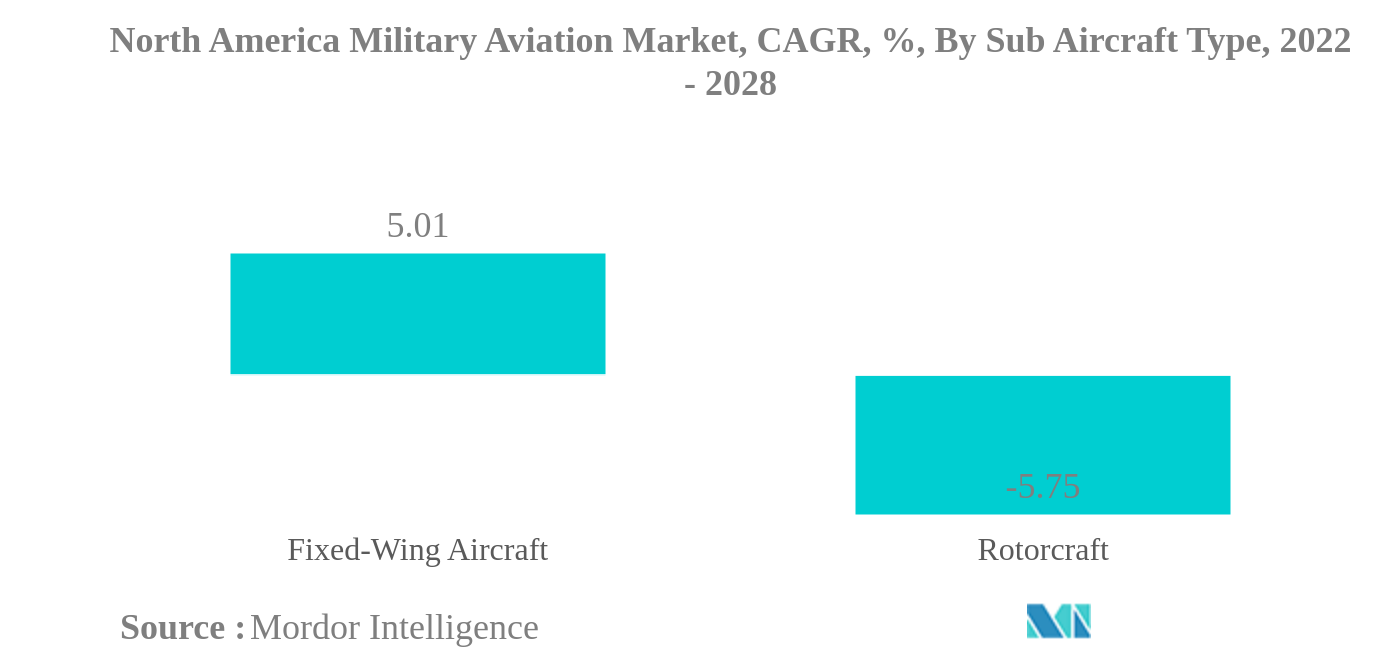

- Les avions à voilure fixe sont le plus grand type de sous-avions Il existe un besoin accru de maintenir la suprématie militaire et d'améliorer leurs capacités de combat en achetant des avions de combat avancés dans tous les pays de la région.

- Les avions à voilure fixe sont le type de sous-avions qui connaît la croissance la plus rapide Les tensions géopolitiques et les conflits persistants à travers le monde conduisent la région à se procurer des avions multirôles avancés pour améliorer sa supériorité au combat.

- Les avions multirôles sont le plus grand type de corps Les pays de la région optent pour des avions multirôles pour effectuer des frappes au sol et supprimer les défenses aériennes ennemies. L'avion offre également une supériorité aérienne.

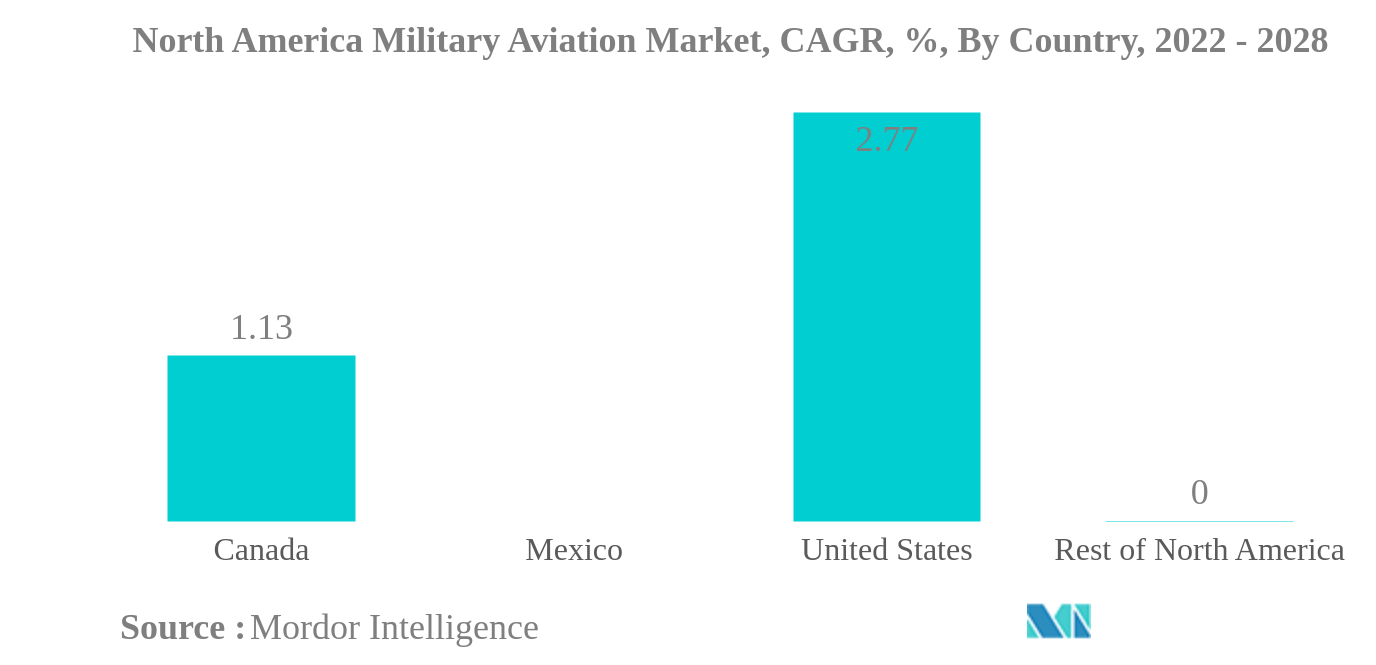

- Les États-Unis sont le plus grand pays l'accent mis par le pays sur l'acquisition d'avions plus avancés pour maintenir sa suprématie militaire soutient la croissance du marché des hélicoptères militaires de la région.

L'avion à voilure fixe est le plus grand type de sous-avion

- Le marché nord-américain de laviation militaire est segmenté par type davion en aéronefs à voilure fixe et giravions. Les conflits géopolitiques, la menace croissante du terrorisme et de la guerre et le plan de modernisation visant à remplacer les avions militaires vieillissants ont joué un rôle majeur dans l'acquisition d'avions militaires de nouvelle génération. La livraison davions militaires en Amérique du Nord a été retardée en 2020 en raison de la pandémie de COVID-19. Les États-Unis ont augmenté leurs dépenses de défense à 801 milliards de dollars en 2021 malgré l'impact de la pandémie.

- En Amérique du Nord, au cours de la période 2016-2021, les avions à voilure fixe représentaient une part de 77,6 % et les giravions 22,4 % en valeur. Les États-Unis ont eu la contribution la plus élevée dans les segments des aéronefs à voilure fixe et des giravions, avec respectivement 79,8 % et 20,2 %. Le Canada représentait 24,1 % (avions à voilure fixe) et 75,1 % (giravions), tandis que le Mexique représentait 12,3 % (avions à voilure fixe) et 87,7 % (giravions).

- Les projets d'approvisionnement visant à remplacer la flotte d'avions vieillissante des forces armées américaines et canadiennes par des avions de combat, des gros avions de transport et des avions de mission spéciale pourraient stimuler la croissance du segment des avions à voilure fixe entre 2022 et 2028.

- En 2021, l'US Air Force a collaboré avec Lockheed Martin pour construire une nouvelle ligne de fabrication pour fabriquer l'avion de combat F-16 Block 70/72. Cette collaboration a été réalisée pour répondre à la demande croissante de nouveaux F-16 Fighting Falcon de la part des pays partenaires. Le Canada et le Mexique disposent d'une flotte active de 380 et 469, avec une commande de 105 (88 en option) et 11, respectivement. Des initiatives dapprovisionnement potentielles similaires devraient stimuler le marché de laviation en Amérique du Nord au cours de la période de prévision.undefined

Les États-Unis sont le plus grand pays

- Les dépenses de défense de la région nord-américaine en 2021 ont bondi denviron 3,2 % par rapport à 2020 pour atteindre 838,1 milliards de dollars. Les tensions géopolitiques, la nécessité de moderniser la flotte aérienne et lobjectif datteindre la suprématie aérienne stimulent la demande davions et de giravions avancés.

- Les pays dAmérique du Nord, en particulier les États-Unis, ont été parmi les premiers à développer des moyens aéronautiques avancés pour contrer les conflits géopolitiques. Près de 94 % des dépenses militaires dans la région des Amériques proviennent dAmérique du Nord. Les dépenses militaires de l'Amérique du Nord sont largement imputables aux États-Unis avec 95,54 %, suivis du Mexique et du Canada avec respectivement 1,04 % et 3,16 % en 2021. Le reste de l'Amérique du Nord ne représente que 0,26 % des dépenses totales de défense nord-américaines. en 2021.

- Les États-Unis disposaient d'une flotte active de 13246 avions en décembre 2021. Parmi eux, plus de 56,8 % de la flotte est composée d'avions à voilure fixe, tandis que le reste est constitué de giravions. Le Canada disposait d'une flotte active d'environ 380 avions et le Mexique avait une flotte active de 469 avions en décembre 2021. Les avions de combat à voilure fixe occupaient 36 % de la flotte active d'avions militaires à voilure fixe à la fin de 2021.

- Grâce aux plans d'approvisionnement et de modernisation en cours, les États-Unis continueront de dominer le marché et de générer une demande importante pour de nouveaux avions. Les États-Unis se concentrent également sur de nouveaux programmes aéronautiques en allouant des fonds importants en RD pour la guerre future au cours de la période de prévision.

Aperçu du marché de laviation militaire en Amérique du Nord

Le marché nord-américain de laviation militaire est assez consolidé, les cinq premières sociétés occupant 98,03 %. Les principaux acteurs de ce marché sont Airbus SE, Lockheed Martin Corporation, Northrop Grumman Corporation, Textron Inc. et The Boeing Company (triés par ordre alphabétique).

Leaders du marché de laviation militaire en Amérique du Nord

Airbus SE

Lockheed Martin Corporation

Northrop Grumman Corporation

Textron Inc.

The Boeing Company

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de laviation militaire en Amérique du Nord

- Juin 2022 Lockheed Martin et Korea Aerospace Industries (KAI) ont signé un accord de collaboration pour explorer les futures opportunités pour le jet d'entraînement avancé T-50. Dans le cadre de cet accord, KAI et Lockheed Martin proposeront des T-50 pour les programmes d'avions d'entraînement dans le monde entier.

- Juin 2022 En juin 2022, le gouvernement des États-Unis a signé un contrat de cinq ans avec Sikorsky pour une base de 120 hélicoptères H-60M Black Hawk, avec des options pour atteindre un total de 255 avions à livrer à l'armée américaine et à l'armée étrangère. Clients commerciaux (FMS).

- Mars 2022 la NNSA (National Nuclear Security Administration) du Département américain de l'Énergie attribue à Leonardo un contrat pour deux hélicoptères AW139. Avec l'annonce du contrat pour deux avions AW139 par la National Nuclear Security Administration (NNSA) du ministère américain de l'Énergie, la croissance de Leonardo au sein du gouvernement américain est assurée.

Rapport sur le marché de l'aviation militaire en Amérique du Nord – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Produit intérieur brut

- 4.2 Données de flotte active

- 4.3 Dépenses de défense

- 4.4 Cadre réglementaire

- 4.5 Analyse de la chaîne de valeur

5. SEGMENTATION DU MARCHÉ

- 5.1 Type de sous-avion

- 5.1.1 Avion à voilure fixe

- 5.1.1.1 Avion polyvalent

- 5.1.1.2 Avion d'entraînement

- 5.1.1.3 Avions de transport

- 5.1.1.4 Autres

- 5.1.2 Giravion

- 5.1.2.1 Hélicoptère multi-mission

- 5.1.2.2 Hélicoptère de transport

- 5.1.2.3 Autres

- 5.2 Pays

- 5.2.1 Canada

- 5.2.2 Mexique

- 5.2.3 États-Unis

- 5.2.4 Reste de l'Amérique du Nord

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d'entreprise

- 6.4.1 Airbus SE

- 6.4.2 Leonardo S.p.A

- 6.4.3 Lockheed Martin Corporation

- 6.4.4 Northrop Grumman Corporation

- 6.4.5 Textron Inc.

- 6.4.6 The Boeing Company

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'AVIATION

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de laviation militaire en Amérique du Nord

Les avions à voilure fixe et les giravions sont couverts en tant que segments par type de sous-avion. Le Canada, le Mexique et les États-Unis sont couverts en segments par pays.| Avion à voilure fixe | Avion polyvalent |

| Avion d'entraînement | |

| Avions de transport | |

| Autres | |

| Giravion | Hélicoptère multi-mission |

| Hélicoptère de transport | |

| Autres |

| Canada |

| Mexique |

| États-Unis |

| Reste de l'Amérique du Nord |

| Type de sous-avion | Avion à voilure fixe | Avion polyvalent |

| Avion d'entraînement | ||

| Avions de transport | ||

| Autres | ||

| Giravion | Hélicoptère multi-mission | |

| Hélicoptère de transport | ||

| Autres | ||

| Pays | Canada | |

| Mexique | ||

| États-Unis | ||

| Reste de l'Amérique du Nord | ||

Définition du marché

- Type d'avion - Tous les avions et giravions militaires utilisés pour diverses applications sont inclus dans cette étude.

- Type de corps - Les avions polyvalents, les avions de transport, les avions d'entraînement, les bombardiers, les avions de reconnaissance, les hélicoptères multimissions, les hélicoptères de transport et divers autres avions et giravions sont pris en compte dans cette étude.

- Type de sous-avion - Pour cette étude, les types de sous-aéronefs tels que les aéronefs à voilure fixe et les giravions en fonction de leur application sont pris en compte.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Des estimations de la taille du marché pour les années historiques et prévisionnelles ont été fournies en termes de revenus et de volume. Pour la conversion des ventes en volume, le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays, et l'inflation ne fait pas partie de la tarification.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement