Analyse du marché des services gérés en Amérique du Nord

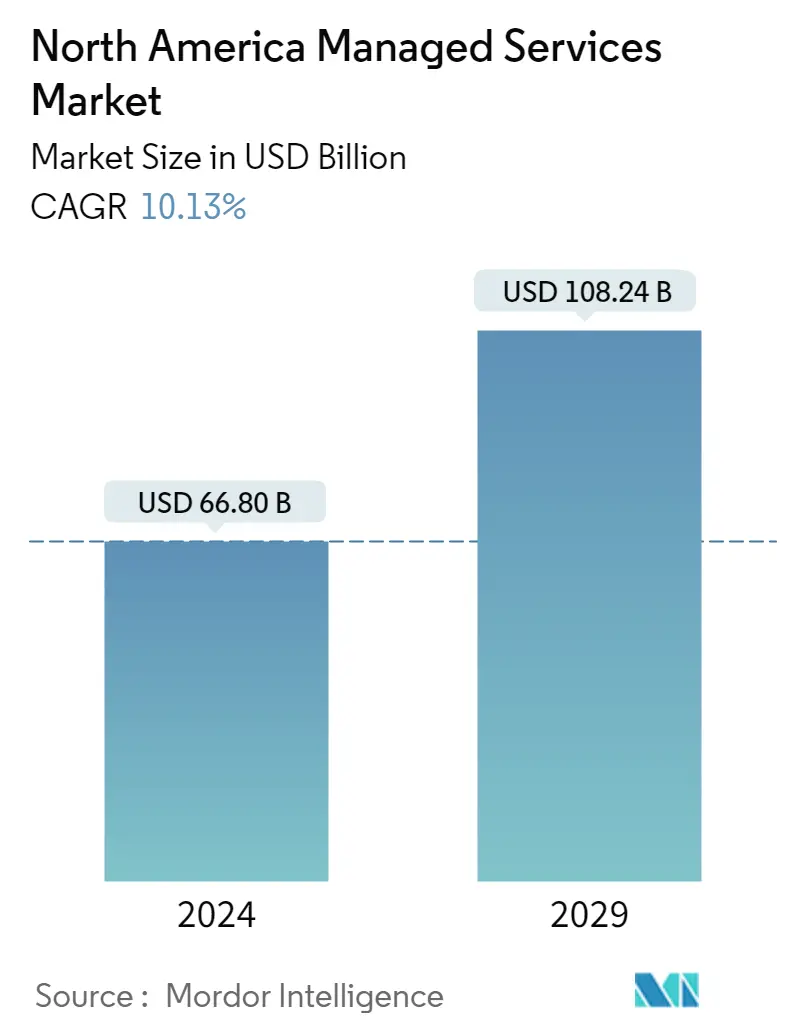

La taille du marché des services gérés en Amérique du Nord est estimée à 66,80 milliards USD en 2024 et devrait atteindre 108,24 milliards USD dici 2029, avec un TCAC de 10,13 % au cours de la période de prévision (2024-2029).

- Le marché nord-américain est en croissance en raison de l'évolution du paysage de l'infrastructure informatique, en particulier dans les petites et moyennes entreprises (PME), qui se concentrent continuellement sur l'externalisation des solutions de cybersécurité. Par exemple, KPaul Properties LLC, l'un des nouveaux fabricants et distributeurs de fournitures informatiques aux États-Unis, a embarqué Fujitsu pour remplacer un serveur physique par un environnement virtualisé. Cela a réduit les coûts de l'entreprise d'environ 15% et a permis d'obtenir une disponibilité de 95%.

- Selon Solarwinds, en Amérique du Nord, les offres de matériel de serveur et de stockage, de terminaux et de solutions d'équipement réseau dominent parmi les MSP, en particulier aux États-Unis. Bien que les offres de sécurité gérée puissent faire défaut, la plupart des fournisseurs de solutions proposent des produits de sécurité dans le matériel et les logiciels des réseaux et des points finaux.

- Dans la région, les entreprises intègrent des solutions informatiques adaptées aux besoins de l'entreprise en fournissant une évaluation complète de l'environnement informatique et en fournissant les solutions nécessaires pour résoudre des défis commerciaux complexes à chaque étape du cycle de vie de l'entreprise. Par exemple, Managed Solution, une société américaine, a intégré les compétences techniques et les ressources nécessaires pour découvrir les défis, diagnostiquer les zones problématiques et concevoir, fournir et exécuter sur mesure une feuille de route technologique complète en fonction des besoins, rendant les clients plus sûrs, plus conformes et plus efficaces..

- Bien que les services gérés offrent divers avantages, des défis spécifiques, tels que des problèmes de fiabilité, pourraient entraver la croissance du marché au cours de la période de prévision. Le processus d'embauche d'un MSP pour héberger une infrastructure commerciale critique implique une confiance dans la relation commerciale des fournisseurs. Si les fournisseurs ne parviennent pas à survivre sur un marché concurrentiel, les entreprises qui dépendent d'eux pourraient devoir remplacer entièrement l'hébergement Web, les e-mails, les calendriers et d'autres éléments d'infrastructure critiques, sans lesquels il n'est pas possible de faire des affaires.

- La pandémie de COVID-19 a augmenté le nombre dorganisations travaillant à distance aux États-Unis. Selon ALM Media Properties LLC, on estime que 58 % des travailleurs du savoir américains travaillent à distance. Ce chiffre est en augmentation de plus de 30 % par rapport aux moyennes d'avant la COVID-19 et éclipse les chiffres précédents selon lesquels environ 7 % des 140 millions d'employés civils des États-Unis travaillaient à domicile. Cet exode massif du lieu de travail conventionnel a constitué un changement bienvenu dans les attentes des employeurs et les politiques de télétravail de nombreuses organisations.

Tendances du marché des services gérés en Amérique du Nord

Le secteur de linformatique et des télécommunications devrait détenir une part de marché importante

- Le secteur de l'informatique et des télécommunications constitue un marché important pour les services gérés en raison du taux élevé d'adoption de diverses technologies, du taux croissant d'adoption de la politique BYOD (afin de rendre les opérations commerciales beaucoup plus confortables et contrôlables) et du besoin accru de technologies de pointe. mettre fin à la sécurité en raison de laugmentation rapide des volumes de données dans les organisations.

- Le secteur des télécommunications a connu une croissance accrue au cours des dernières années, les sociétés de télécommunications étant confrontées à une pression constante pour fournir des services innovants à moindre coût afin de fidéliser leurs clients sur un marché concurrentiel. Afin de faire face à un environnement complexe et concurrentiel, les services gérés sont devenus une demande généralisée de la part des opérateurs.

- De plus, en raison de leurs arguments économiques convaincants, la plupart des opérateurs de télécommunications devraient remplacer leur matériel réseau par des logiciels (SDN et NFV). Les principaux facteurs à l'origine de la demande de SDN et de NFV comprennent l'amélioration des délais de mise sur le marché, la réduction des CAPEX et des OPEX et l'ouverture de nouvelles sources de revenus d'un point de vue commercial. Tous ces éléments devraient stimuler la croissance du marché étudié. De telles initiatives stimulent la demande de services de réseau gérés.

- De nombreux fournisseurs de services gérés SD-WAN en Amérique du Nord se différencient par une large gamme d'offres de sécurité. Par exemple, Cato Networks propose une plate-forme cloud native qui comprend NGFW, Secure Web Gateway, Advanced Threat Prevention, Cloud and Mobile Access Protection et un service géré de détection et de réponse aux menaces. Colt propose un pare-feu de couche 7 ou un pare-feu avec état de couche 3/4 avec protection DDoS, et CenturyLink fournit une suite de services de sécurité appelée sécurité réseau adaptative.

Le Canada devrait être le marché à la croissance la plus rapide

- Le marché des services gérés au Canada croît principalement en raison du lancement de nouveaux produits, des acquisitions, des fusions et des partenariats, qui façonnent l'ensemble du marché nord-américain. La croissance accélérée de la technologie au Canada continue de remodeler la façon dont les entreprises améliorent leur efficacité opérationnelle, exploitent des quantités massives de données, collaborent en interne et interagissent entre les entreprises et les clients.

- Starport est un fournisseur de services informatiques gérés basé au Canada qui offre une conception informatique, une mise en œuvre et une surveillance continue du réseau de premier ordre aux organisations de taille moyenne, partout au Canada. La plupart de ses clients sont concentrés dans la région du Grand Toronto. Elle offre ses services à des clients de divers secteurs, notamment la banque d'investissement, l'industrie manufacturière et l'immobilier commercial.

- En outre, le Canada connaît une forte croissance de lapplication denvironnements multi-cloud et une adoption accrue de lautomatisation. Dans la région, les technologies cloud, mobiles et sociales exigent que les entreprises adoptent une approche proactive en matière de sécurité informatique, augmentant ainsi la demande de déploiement de services gérés robustes qui répondraient à toutes les couches de gestion de la sécurité.

- Les marchés des communications unifiées en tant que service (UCaaS) et des centres de contacts en tant que service (CCaaS) associés représentent une opportunité commerciale pour les fournisseurs de services gérés. En effet, les acteurs émergents proposent des solutions cloud innovantes qui nécessitent un investissement minimum et sont faciles à déployer. Les clients se tournent également vers des modèles de paiement à lutilisation, basés sur la consommation.

- Lessor des services cloud dans le pays devrait augmenter la demande pour le marché MPLS géré. Par exemple, le gouvernement du Canada a une stratégie cloud d'abord , dans laquelle les services cloud sont identifiés et évalués comme la principale option de prestation tout en lançant des investissements, des initiatives, des stratégies et des projets dans les technologies de l'information. Le cloud devrait également permettre au gouvernement du Canada d'exploiter l'innovation des fournisseurs du secteur privé pour rendre sa technologie de l'information plus agile.

Aperçu du marché des services gérés en Amérique du Nord

Le marché des services gérés est consolidé et dominé par les principaux acteurs. Certains acteurs majeurs du marché sont Cisco Systems Inc., IBM Corporation, Microsoft Corporation, Fujitsu Ltd et Wipro Ltd.

- Mai 2021 - Fujitsu Ltd et Rakuten Mobile Inc. ont annoncé un protocole d'accord (MoU) pour approfondir leur collaboration dans le cadre d'efforts conjoints visant à développer des solutions Open RAN pour le marché mondial. Les deux sociétés collaboreront conjointement pour développer des solutions Open RAN 4G et 5G.

- Novembre 2021 – ATT a ajouté une nouvelle offre à son portefeuille Secure Access Service Edge (SASE). ATT SASE avec Cisco est un système de gestion de réseau et de sécurité convergé qui utilise la technologie de réseau étendu défini par logiciel (SD-WAN) et des capacités de sécurité pour connecter et protéger les entreprises.

- Octobre 2021 – Citrix a lancé Citrix Secure Private Access, une nouvelle solution cloud Zero-Trust Network Access (ZTNA) qui protège laccès aux applications et aux données à partir dappareils gérés, non gérés et Bring-Your-Own (BYO).

Leaders du marché des services gérés en Amérique du Nord

Fujitsu Ltd

Cisco Systems Inc.

IBM Corporation

AT&T Inc.

HP Development Company LP

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des services gérés en Amérique du Nord

- Février 2022 - Verizon Business a annoncé l'inclusion de VMware au portefeuille mondial de services de réseau étendu défini par logiciel (SD-WAN) gérés du service WAN géré de Verizon.

- Décembre 2021 – Verizon Business a annoncé l'amélioration de sa stratégie de numérisation Network as a Service (NaaS) avec l'ajout de services SD-WAN gérés par Cisco, y compris des options de connectivité 4G/5G. Grâce à ces nouvelles solutions, les entreprises peuvent tirer parti des réseaux 4G et 5G de Verizon et de la stratégie de réseau en tant que service, ce qui leur permet d'évoluer, d'adopter les dernières technologies et de rester agiles pour répondre aux demandes en constante évolution des clients.

Segmentation de lindustrie des services gérés en Amérique du Nord

Le service géré est la pratique d'externalisation, de manière proactive, de certains processus et fonctions destinés à améliorer les opérations et à réduire les dépenses. Il simplifie les opérations informatiques, augmente la satisfaction des utilisateurs et améliore la qualité du service tout en réduisant les coûts d'exploitation. Les options de services gérés vont de l'assistance post-mise en service à court terme aux opérations d'application à long terme.

Le marché nord-américain des services gérés est segmenté par déploiement (sur site et cloud), type (centre de données géré, sécurité gérée, communications gérées, réseau géré, infrastructure gérée et mobilité gérée), taille d'entreprise (petites entreprises, moyennes entreprises, et grandes entreprises), le secteur vertical de l'utilisateur final (BFSI, informatique et télécommunications, soins de santé, divertissement et médias, vente au détail, fabrication, gouvernement et autres secteurs verticaux de l'utilisateur final) et le pays.

| Sur site |

| Nuage |

| Centre de données géré |

| Sécurité gérée |

| Communications gérées |

| Réseau géré |

| Infrastructure gérée |

| Mobilité gérée |

| Petites entreprises |

| Moyennes entreprises |

| Grandes entreprises |

| BFSI |

| Informatique et Télécom |

| Soins de santé |

| Divertissement et médias |

| Vente au détail |

| Fabrication |

| Gouvernement |

| Autres secteurs verticaux des utilisateurs finaux |

| États-Unis |

| Canada |

| Par déploiement | Sur site |

| Nuage | |

| Par type | Centre de données géré |

| Sécurité gérée | |

| Communications gérées | |

| Réseau géré | |

| Infrastructure gérée | |

| Mobilité gérée | |

| Par taille d'entreprise | Petites entreprises |

| Moyennes entreprises | |

| Grandes entreprises | |

| Par utilisateur final vertical | BFSI |

| Informatique et Télécom | |

| Soins de santé | |

| Divertissement et médias | |

| Vente au détail | |

| Fabrication | |

| Gouvernement | |

| Autres secteurs verticaux des utilisateurs finaux | |

| Par pays | États-Unis |

| Canada |

FAQ sur les études de marché sur les services gérés en Amérique du Nord

Quelle est la taille du marché des services gérés en Amérique du Nord ?

La taille du marché des services gérés en Amérique du Nord devrait atteindre 66,80 milliards USD en 2024 et croître à un TCAC de 10,13 % pour atteindre 108,24 milliards USD dici 2029.

Quelle est la taille actuelle du marché des services gérés en Amérique du Nord ?

En 2024, la taille du marché des services gérés en Amérique du Nord devrait atteindre 66,80 milliards de dollars.

Qui sont les principaux acteurs du marché des services gérés en Amérique du Nord ?

Fujitsu Ltd, Cisco Systems Inc., IBM Corporation, AT&T Inc., HP Development Company LP sont les principales sociétés opérant sur le marché des services gérés en Amérique du Nord.

Quelles années couvre ce marché des services gérés en Amérique du Nord et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des services gérés en Amérique du Nord était estimée à 60,66 milliards de dollars. Le rapport couvre la taille historique du marché des services gérés en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des services gérés en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie des services gérés en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des services gérés en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des services gérés en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.