Taille et part du marché des systèmes électro-optiques et infrarouges militaires

Analyse du marché des systèmes électro-optiques et infrarouges militaires par Mordor Intelligence

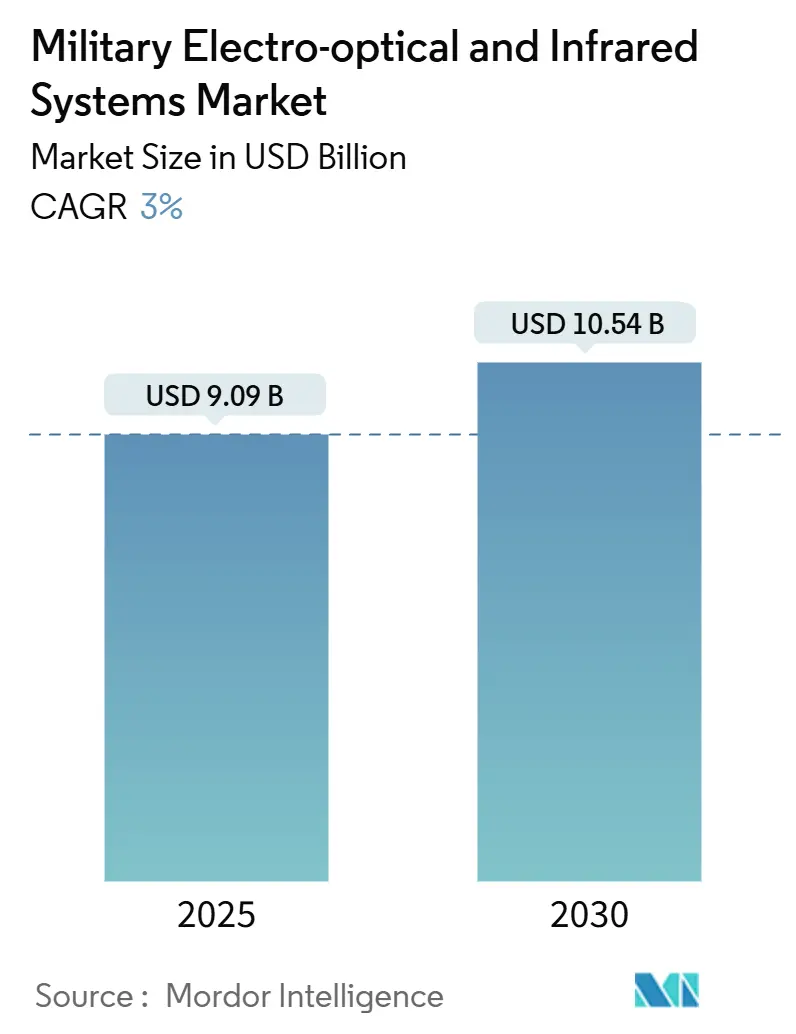

La taille du marché des systèmes électro-optiques et infrarouges (EO/IR) militaires a atteint 9,09 milliards USD en 2025 et devrait s'étendre à 10,54 milliards USD d'ici 2030, reflétant un TCAC de 3,00 %. La croissance stable du chiffre d'affaires découle de tensions géopolitiques soutenues, du réarmement de l'OTAN et de la modernisation des forces indo-pacifiques, qui maintiennent tous actifs les pipelines d'approvisionnement pour les capteurs, optiques, processeurs et charges utiles intégrées. Les dépenses de défense élevées - 2,7 billions USD en 2024 - continuent de tirer la demande vers les solutions avancées de ciblage à longue portée, anti-drone et de surveillance maritime montées sur mât, tandis que les améliorations progressives en taille, poids et puissance (SWaP) élargissent l'adoption dans les équipements portables pour soldats. La concurrence reste modérée car les acteurs établis défendent leur part grâce à la R&D et aux contrats à long terme. Cependant, les start-ups employant l'intelligence artificielle (IA) et la détection quantique capturent des programmes de niche, poussant l'industrie vers des capacités définies par logiciel. Au niveau régional, les États-Unis, la Chine, le Japon et les principaux membres européens stimulent la dynamique des dépenses, maintenant l'Amérique du Nord en tête tandis que l'Asie-Pacifique enregistre la plus forte croissance.

Points clés du rapport

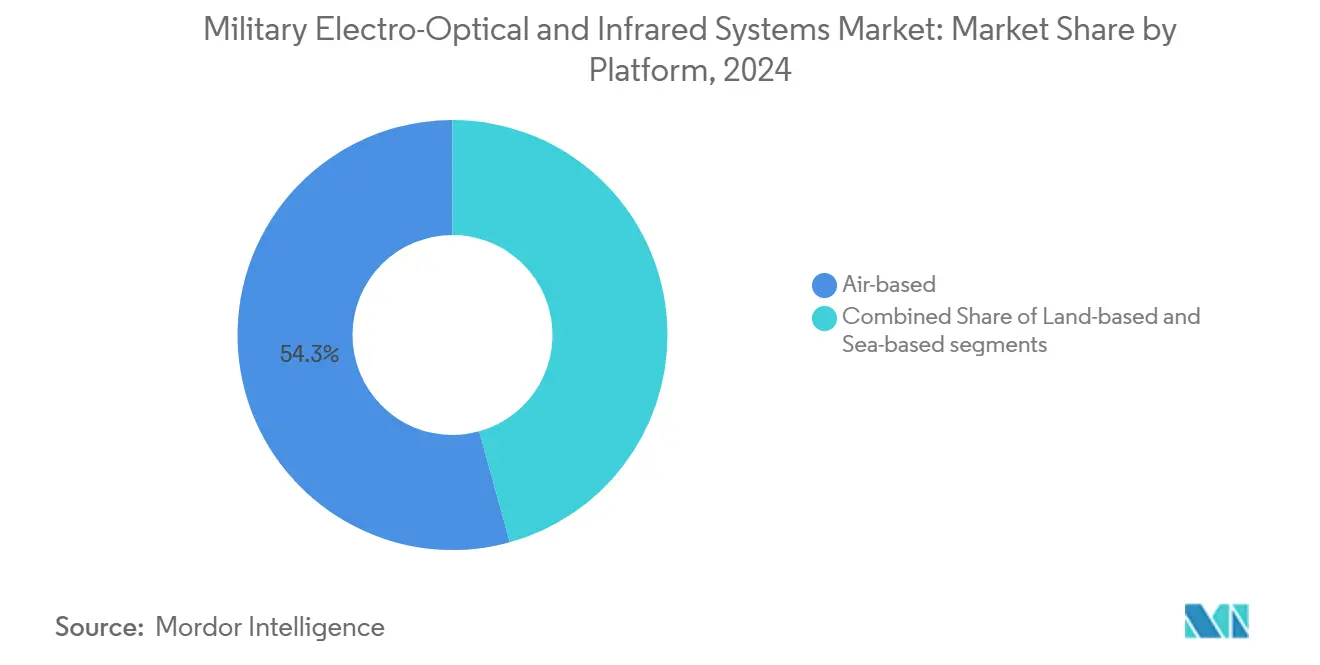

- Par plateforme, les systèmes aériens détenaient 54,30 % de la part de marché des systèmes EO/IR militaires en 2024, tandis que les plateformes terrestres devraient afficher un TCAC de 5,49 % jusqu'en 2030.

- Par composant, les capteurs représentaient 32,76 % du chiffre d'affaires en 2024 ; les processeurs devraient s'étendre à un TCAC de 3,11 % jusqu'en 2030.

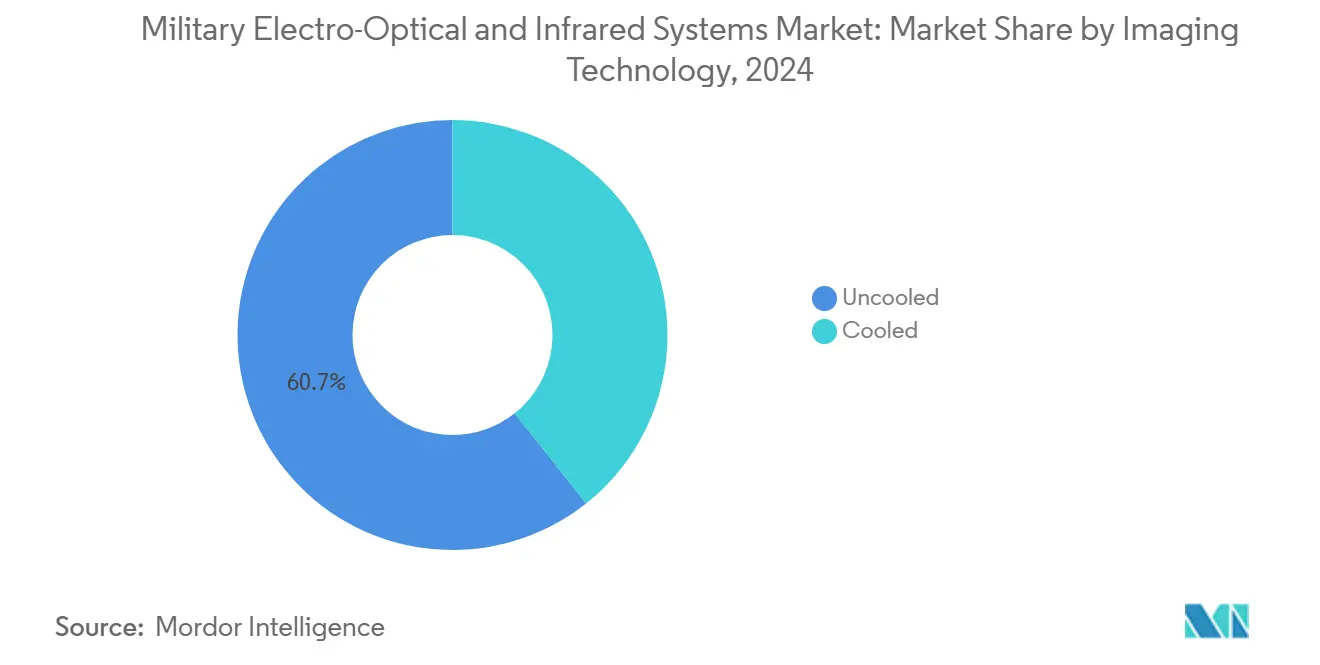

- Par technologie d'imagerie, les matrices non refroidies ont conservé 60,67 % de la part de revenus en 2024, tandis que les matrices refroidies devraient augmenter à un TCAC de 5,18 %.

- Par utilisateur final, le segment de l'armée de terre a capturé 41,98 % en 2024 ; les programmes de la marine montrent le TCAC le plus rapide de 4,26 % jusqu'en 2030.

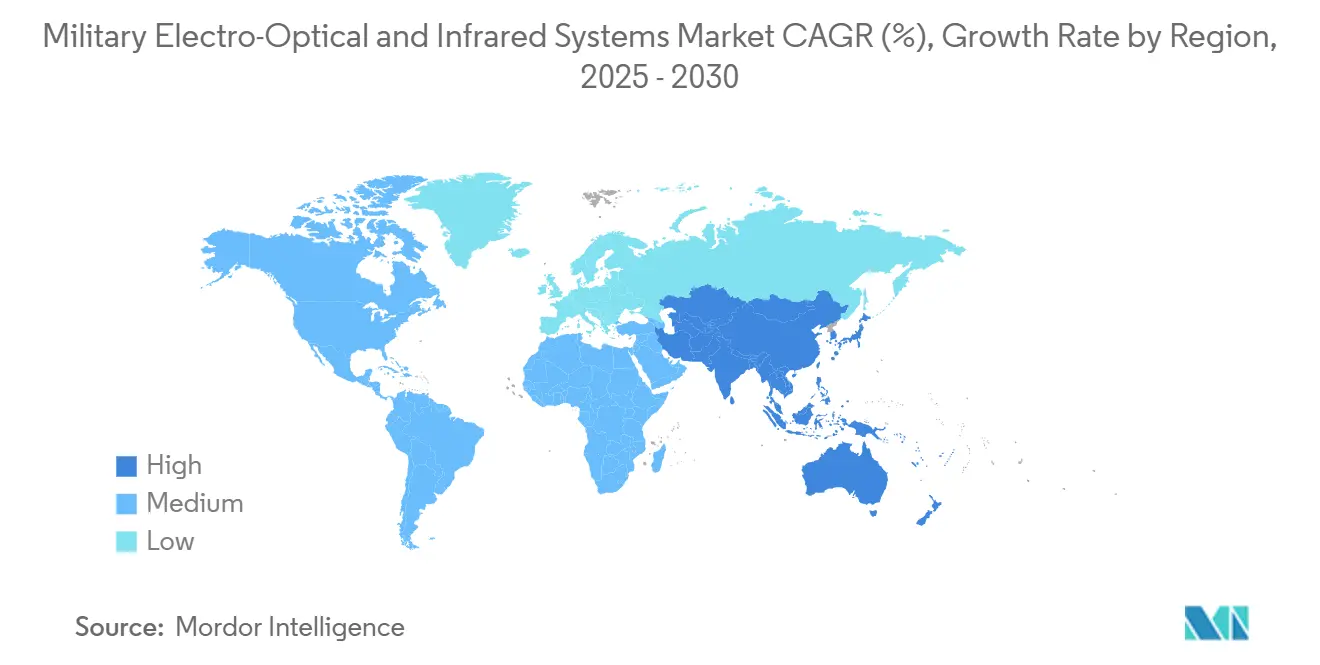

- Par géographie, l'Amérique du Nord a contribué à hauteur de 30,49 % en 2024, mais l'Asie-Pacifique progresse à un TCAC de 3,93 % grâce aux exigences navales et de sécurité intérieure indo-pacifiques.

Tendances et perspectives du marché mondial des systèmes électro-optiques et infrarouges militaires

Analyse d'impact des moteurs

| Moteur | Impact ( ~ ) % sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Demande croissante pour les capacités de ciblage à longue portée stimulée par les rivalités stratégiques | +0.8% | Mondiale, concentrée dans l'Indo-Pacifique et l'Europe de l'Est | Moyen terme (2-4 ans) |

| Prolifération d'UAS à faible coût stimulant le besoin de charges utiles EO/IR anti-UAS | +0.6% | Mondiale, particulièrement au Moyen-Orient et en Europe de l'Est | Court terme (≤ 2 ans) |

| Avancées dans la miniaturisation de capteurs optimisés SWaP élargissant les capacités EO/IR portables pour soldats | +0.5% | Amérique du Nord, Europe, marchés principaux Asie-Pacifique | Moyen terme (2-4 ans) |

| Adoption du traitement ISR activé par IA pour la reconnaissance de cibles en temps réel | +0.4% | Mondiale, menée par les forces armées technologiquement avancées | Long terme (≥ 4 ans) |

| Efforts de modernisation navale dans l'Indo-Pacifique stimulant la demande pour capteurs EO/IR montés sur mât | +0.3% | Asie-Pacifique, avec retombées sur les nations alliées | Moyen terme (2-4 ans) |

| Réalignement du budget de défense vers les opérations multi-domaines soutenant les investissements EO/IR intégrés | +0.2% | Pays de l'OTAN, Japon, Corée du Sud | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante pour les capacités de ciblage à longue portée stimulée par les rivalités stratégiques

La compétition stratégique force les forces armées à détecter, suivre et engager des menaces au-delà de la portée visuelle. Le programme radar chinois prétend détecter les missiles balistiques à 4 500 km, stimulant les mises à niveau réciproques des capteurs occidentaux. L'armée américaine a accordé 117,5 millions USD à Raytheon pour les capteurs FLIR 3GEN qui associent des matrices haute définition double bande avec des performances par mauvais temps. La France et le Royaume-Uni réservent maintenant des fonds pour les frappes profondes et l'ISR à longue portée, tandis que le budget 2025 de 59 milliards USD du Japon consacre 323,2 milliards USD aux constellations de suivi des menaces orbitales. L'IRST Block II de Boeing sur le F/A-18E/F permet un guidage passif sans émission radiofréquence, une tactique décisive dans les spectres électromagnétiques contestés. Les missiles émergents au-delà de la portée visuelle dotés de chercheurs AESA élèvent la barre pour le contrôle de tir EO/IR précis, obligeant un investissement soutenu.

Prolifération d'UAS à faible coût stimulant le besoin de charges utiles EO/IR anti-UAS

Les drones bon marché peuplent maintenant tous les niveaux d'espace de bataille, obligeant une adoption rapide anti-UAS. Le Cerberus XL de Teledyne FLIR unit radar, EO/IR et effecteurs dans un mât mobile pour protéger les bases avancées. Les objectifs IR à zoom continu d'Ophir raccourcissent la chaîne de neutralisation en améliorant l'identification des drones à longue portée. La marine américaine avertit que les essaims "Hellscape" de drones d'attaque à sens unique vont saturer les points chauds indo-pacifiques, gonflant la demande pour les intercepteurs EO/IR intégrés.[1]Xavier Vavasseur, "US Navy grapples with 'Hellscape' drone threat," navalnews.com Electro Optic Systems souligne la précision de l'énergie dirigée pour neutraliser les essaims, soulignant comment le contrôle de faisceau et les capteurs thermiques convergent. L'attribution SBIR de Surface Optics Corporation pour suivre les véhicules de glissement hypersoniques montre que les applications anti-aériennes s'étendent au-delà des quadricoptères de base.

Avancées dans la miniaturisation de capteurs optimisés SWaP élargissant les capacités EO/IR portables pour soldats

Les percées en science des matériaux réduisent les imageurs refroidis et non refroidis aux facteurs de forme de poche. Les chercheurs ont fabriqué des filtres IR plus fins que le film plastique qui dispensent de lourds refroidisseurs cryogéniques tout en résolvant encore les détails fins. La série HRTV de Safran pèse 4,4 lb mais héberge des canaux thermiques refroidis, couleur jour et faible luminosité pour les chefs d'équipe en patrouille à pied. L'armée américaine s'est engagée à 275 millions USD pour les jumelles LTLM II de Safran qui regroupent verre à vision directe, imageur thermique non refroidi et télémètre laser sûr pour les yeux à un prix inférieur aux kits hérités. Curtiss-Wright calcule que 30 000-60 000 USD sont économisés par livre en déplaçant le calcul et le stockage dans des processeurs de mission miniaturisés pour les UAS de groupe 3-5. L'ENVG-B de L3Harris fusionne vision nocturne à phosphore blanc et superpositions thermiques, acheminant directement les images de visée numériques sur la visière du casque pour améliorer la létalité démontée.

Adoption du traitement ISR activé par IA pour la reconnaissance de cibles en temps réel

Les forces armées numériquement natives considèrent maintenant l'exploitation des données comme critique que la détection brute. Le département de la Défense américain a réservé 21 milliards USD pour l'IA et l'apprentissage automatique en 2025, isolant les budgets d'autonomie des coupes R&D plus larges. Le logiciel CERETRON d'HENSOLDT enveloppe des modules de réseau neuronal autour des consoles de station sol, fournissant une classification d'objets quasi temps réel à travers les capteurs fédérés. Le concept FALCONS de l'armée mélange semi-autonomie avec IA pour chercher, confirmer et transmettre des cibles à longue portée sous conditions contestées. Booz Allen Hamilton a construit un moteur de fusion à trois couches qui fusionne les indices algorithmiques, de capteurs et de contexte pour réduire les fausses alarmes pour les commandants navals. Le kit RAIVEN de Raytheon couple l'optique EO/IR avec l'IA embarquée, permettant aux aéronefs de générer des coordonnées de précision et d'auto-déconflictuer les routes logistiques quand les liaisons de données se brouillent.

Analyse d'impact des contraintes

| Contrainte | Impact ( ~ ) % sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Goulots d'étranglement de la chaîne d'approvisionnement dans la fabrication de FPA refroidis | -0.4% | Mondiale, affectant particulièrement les fabricants non-américains | Court terme (≤ 2 ans) |

| Restrictions ITAR et de licence d'exportation entravant les ventes internationales | -0.3% | Mondiale, affectant principalement les exportations de défense américaines | Moyen terme (2-4 ans) |

| Exigences élevées de refroidissement et d'alimentation pour les systèmes infrarouges longue longueur d'onde (LWIR) | -0.2% | Mondiale, affectant les applications portables et UAV | Moyen terme (2-4 ans) |

| Surcharge de données et défis d'intégration ralentissant les déploiements de fusion de capteurs plein spectre | -0.2% | Forces militaires avancées avec réseaux de capteurs complexes | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Goulots d'étranglement de la chaîne d'approvisionnement dans la fabrication de FPA refroidis

Les matrices de plan focal refroidies reposent sur le verre chalcogénure, les dewars sous vide et les refroidisseurs cryogéniques miniatures qui font face à des pénuries intermittentes. Les frictions commerciales sur les exportations de germanium de Chine ont intensifié les délais, obligeant les fournisseurs à explorer des substituts tels que le verre BDNL4 de LightPath qui imite l'indice de réfraction du germanium à coût réduit. Le fournisseur européen Lynred a lancé une expansion de salle blanche de 85 millions EUR à Grenoble pour augmenter le débit de bolomètre de 50 % d'ici 2025 et amortir les programmes alliés des retards du Règlement international sur le trafic d'armes américain. Jusqu'à ce que la capacité se normalise, les forces armées reportent certaines visées refroidies en faveur des microbolomètres non refroidis, atténuant l'expansion des revenus à court terme.

Restrictions ITAR et de licence d'exportation entravant les ventes internationales

Les charges utiles EO/IR critiques pour la mission qualifient souvent d'articles de défense sous ITAR, déclenchant des examens de licence prolongés. Les partenaires non-OTAN au Moyen-Orient et en Asie-Pacifique signalent des attentes de 6-12 mois, entravant le déploiement en temps opportun même quand le financement existe. Les fabricants européens exploitent cette fenêtre, commercialisant des capteurs exempts d'ITAR aux acheteurs d'Asie du Sud-Est. Pour les principaux américains, les retards de licence restent le plus grand point de friction unique dans la pénétration du marché international, particulièrement en Asie du Sud-Est et au Moyen-Orient.

Analyse des segments

Par plateforme : la dominance aérienne stimule l'intégration d'aéronefs de combat

Le marché des systèmes EO/IR militaires reste fortement pondéré vers les flottes aériennes, le segment aérien détenant une part de revenus de 54,30 % en 2024. Les chasseurs à voilure fixe intègrent des pods de recherche et suivi infrarouge qui permettent aux pilotes de localiser des aéronefs furtifs sans émissions radar, tandis que les giravions modernes adoptent des cardans tout temps pour le sauvetage et la patrouille au-dessus de l'eau. La garde côtière américaine a commandé 125 tourelles ESS-M pour hélicoptères MH-60 et MH-65, soulignant la persistance aéroportée. La prolifération rapide de drones de groupe 2-5 ajoute une demande de capteurs progressive car chaque plateforme porte des boules EO/IR dimensionnées à sa capacité de charge utile. À travers les forces aériennes de l'OTAN, les matrices d'onde moyenne refroidies dominent les nouvelles acquisitions car leur sensibilité plus élevée étend l'identification au-delà de 30 km sous la brume du désert.

Bien que partant d'une base plus petite, les solutions terrestres devraient croître à 5,49 % TCAC. Ici, les visées portables pour soldats et les périscopes de véhicules blindés stimulent l'approvisionnement. La commande de 263 millions USD d'ENVG-B de L3Harris illustre comment les combattants démontés attendent maintenant des flux thermiques et intensifiés d'image fusionnés. Les brigades lourdes modernisent les modules FLIR de troisième génération pour que les artilleurs puissent détecter l'armure ennemie au-delà de 6 000 m la nuit.[2]U.S. Army, "Third-generation FLIR fact sheet," militaryaerospace.com Pendant ce temps, les capteurs anti-UAS à tourelle protègent les bases opérationnelles avancées, remplaçant les radars hérités par des pistes vérifiées EO pour limiter le fratricide. La demande maritime reste stable car les marines déploient des panoramas de bord tels que SPEIR pour protéger les combattants de surface des missiles rasants.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par composant : les capteurs mènent la part de marché avec les processeurs montrant une croissance rapide

Les capteurs représentaient 32,76 % de la taille du marché des systèmes EO/IR militaires en 2024, grâce à l'innovation continue dans les architectures de plan focal. Les fabricants déploient maintenant des détecteurs super-réseau à couches contraintes opérant à 150 K, réduisant les budgets de taille et de puissance de 40 % par rapport aux variantes héritées de tellurure de mercure-cadmium. Les fabricants d'objectifs poursuivent des conceptions de métamatériaux imprimées par processus additifs, réduisant la masse tout en soutenant les changements de champ de vision à la volée. Les blocs de stabilisation incorporent des gyros MEMS qui annulent les vibrations de 4 g, vital pour les petits UAV.

Les processeurs sont le composant à croissance la plus rapide à 3,11 % TCAC car l'IA affine l'exploitation embarquée. Les normes ouvertes telles que SOSA promeuvent le plug-and-play au niveau des cartes, permettant aux services de mettre à niveau les algorithmes sans re-certifier l'optique. Le front-end défini par logiciel d'HENSOLDT démontre que les marges migrent de plus en plus du verre vers le code. Les interfaces homme-machine progressent également. L'ARTIM de Thermoteknix superpose une symbologie intuitive sur les images de vision nocturne pour que les troupes puissent partager les relèvements et points de cible sans bavardage radio.

Par technologie d'imagerie : les systèmes non refroidis dominent avec les technologies refroidies s'accélérant

Les matrices non refroidies ont conservé 60,67 % de part en 2024 car leurs microbolomètres expédient à coût unitaire inférieur et fonctionnent sur batteries standard, convenant aux jumelles, visées de fusil et drones à faible coût. L'évolution vers les pixels de 8 microns rend leur imagerie assez nette pour de nombreuses tâches tactiques. Les dispositifs non refroidis migrent rapidement vers les missions civiles de frontière et de réponse aux catastrophes, bénéficiant des volumes à double usage qui lissent les poussées militaires.

Les systèmes refroidis croîtront plus rapidement à 5,18 % TCAC car les armées déploient des désignateurs de cibles à longue portée. La pénurie de germanium menace la continuité d'approvisionnement, poussant la recherche vers les substituts de verre chalcogénure et les détecteurs d'antimoniure de galium. Les modules FLIR de troisième génération expédient maintenant résolution mégapixel et fusion double bande MWIR/LWIR pour révéler l'armure camouflée à 15 km. Le marché des systèmes EO/IR militaires voit maintenant des capteurs "micro-refroidis" de niche hébergeant des moteurs Stirling ou Joule-Thomson à l'intérieur d'empreintes de visée de fusil, offrant aux tireurs d'élite une identification positive de 1 400 m même dans la chaleur du désert de 30°C.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : dominance de l'armée de terre avec la marine montrant la trajectoire de croissance la plus forte

Les formations de l'armée de terre ont capturé 41,98 % du chiffre d'affaires 2024 car chaque escouade d'infanterie reçoit des visées et radios en réseau. La commande de livraison de 139 millions USD d'ENVG-B d'Elbit America élève le total des unités déployées au-delà de 25 000, créant une demande de base pour les capteurs de rechange et packs de batteries. Les véhicules blindés intègrent des visées panoramiques de commandant qui fusionnent caméras de jour et capteurs MWIR via vidéo standard ouverte, raccourcissant la transmission de cible. Les cartes de contrôle de tir numériques ingèrent directement la vidéo FLIR, améliorant la probabilité de touche au premier coup la nuit.

Les utilisateurs navals progresseront à 4,26 % TCAC. Les flottes indo-pacifiques investissent dans des panoramas montés sur mât pour surveiller les détroits encombrés. La ligne de base SPEIR de la marine américaine commence avec les destroyers Arleigh Burke, installant une suite à 360 degrés qui se met à jour toutes les sixièmes de seconde pour repérer les missiles de croisière rasant la mer. Les porte-avions équipent l'E-2D Hawkeye avec des tourelles EO/IR améliorées qui suppléent le radar dans les conditions d'attaque électronique. Les commandements d'opérations spéciales continuent de demander des kits modulaires qui permutent des bateaux pneumatiques rigides aux aéronefs légers en quelques heures.

Analyse géographique

L'Amérique du Nord a mené le marché des systèmes EO/IR militaires avec une part de 30,49 % en 2024, ancrée par le budget de défense de 920 milliards USD des États-Unis. Washington privilégie les dépenses de recherche, développement, test et évaluation, canalisant les fonds vers la FLIR de troisième génération et la reconnaissance de cibles activée par IA. Le Canada complète la demande de capteurs par la modernisation NORAD, ajoutant une surveillance EO/IR persistante le long des approches arctiques. Le Mexique investit sélectivement dans les caméras de sécurité frontalière et la détection de drones anti-cartel.

L'Europe a enregistré une croissance de défense de 17 % d'une année sur l'autre à 693 milliards USD en 2024, la plus forte poussée de la région depuis la Guerre froide. L'Allemagne accélère les mises à niveau de capteurs de guerre électronique après s'être engagée à un fonds spécial de 100 milliards EUR. La France dirige les dépenses vers les pods de surveillance à longue portée pour les chasseurs Rafale, tandis que le Royaume-Uni teste l'IRST refroidi sur sa flotte Typhoon. Les alliés orientaux Pologne et Roumanie canalisent les fonds de l'UE vers l'optique anti-UAS défendant les dépôts de munitions.

L'Asie-Pacifique est le groupe régional à croissance la plus rapide à 3,93 % TCAC. La poussée de modernisation chinoise vise à allouer 360 milliards USD aux capteurs et effecteurs d'ici 2030. Le Japon a fixé son budget le plus élevé jamais à 59 milliards USD, réservant des satellites EO/IR orbitaux pour l'alerte de missiles. La Stratégie de défense 2024 de l'Australie stimule la demande navale SPEIR, tandis que l'Inde échelonne les imageurs portables pour la surveillance himalayenne. En parallèle, les forces du Moyen-Orient dépensent 243 milliards USD, Israël élevant les budgets de 65 % pour contrer les menaces de drones et roquettes, créant des ouvertures d'exportation à court terme.

Paysage concurrentiel

Le marché des systèmes électro-optiques et infrarouges militaires montre une concentration modérée. Les intégrateurs hérités L3Harris Technologies Inc., Teledyne Technologies Incorporated, RTX Corporation, Northrop Grumman Corporation et Lockheed Martin Corporation tirent parti de chaînes d'approvisionnement centenaires et de savoir-faire classifié. L3Harris a décroché une commande de 263 millions USD pour la production du second lot ENVG-B, fortifiant sa franchise d'optique démontée. Teledyne FLIR a sécurisé 74,2 millions USD pour mettre à niveau les tourelles aéroportées de la garde côtière, illustrant la portée inter-domaines. Leonardo DRS a obtenu 94 millions USD pour les visées d'armes micro-refroidies, soulignant la spécialisation calibrée.

Les entreprises poursuivent l'intégration verticale pour verrouiller les contrats de support à long terme. Raytheon exploite des usines de refroidisseurs cryogéniques au Texas aux côtés de fonderies de matrices en Indiana, réduisant le temps de déploiement pour les kits FLIR de troisième génération. Lockheed Martin investit dans les dissipateurs thermiques à substrat diamant pour élever les plafonds de température des détecteurs, libérant de l'espace sur les chasseurs pour carburant supplémentaire. Airbus et HENSOLDT modernisent le pipeline de données de mission de guerre électronique de l'Allemagne, montrant comment les principaux marient matériel et analytique en appels d'offres source unique.[3]HELSOLDT, CERETRON software enhances sensor fusion,

hensoldt.net

Les perturbateurs tels qu'Anduril et Quantum Design ciblent les niches d'espace blanc. La tour de capteur modulaire d'Anduril fusionne radar, EO/IR et mise en réseau maillé, gagnant les tests du Corps des Marines américains trente mois après le prototype. Les start-ups de détection quantique poursuivent le lidar basé sur l'intrication qui peut repérer les périscopes à travers l'encombrement maritime au-delà de 20 km, étendant la conscience situationnelle navale.[4] Les mises à niveau définies par logiciel prennent du poids car les services insistent sur des algorithmes agnostiques de capteurs qui se chargent sur des cartes de traitement standard, signalant une compétition future sur la vitesse du code plutôt que la précision du verre.

Leaders de l'industrie des systèmes électro-optiques et infrarouges militaires

-

Teledyne Technologies Incorporated

-

RTX Corporation

-

L3Harris Technologies Inc.

-

Lockheed Martin Corporation

-

Northrop Grumman Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : L3Harris Technologies a obtenu un contrat de 263 millions USD de l'armée américaine pour produire des lunettes-jumelles de vision nocturne améliorées, avec des livraisons totales dépassant 18 000 systèmes.

- Octobre 2024 : HENSOLDT et Raytheon (RTX Corporation) ont signé un protocole d'accord pour améliorer la coopération et améliorer la maintenance et la disponibilité opérationnelle des systèmes électro-optiques/infrarouges pour les forces de l'OTAN.

Portée du rapport sur le marché mondial des systèmes électro-optiques et infrarouges militaires

Les systèmes électro-optiques et infrarouges, appelés systèmes EO/IR, couvrent diverses technologies distinctes basées sur les cibles et leurs missions. Ces capteurs incluent les capteurs de spectre visible et infrarouge, grâce auxquels les systèmes électro-optiques/infrarouges (EO/IR) fournissent une conscience situationnelle totale pendant le jour et la nuit, même dans des conditions de faible luminosité. Les capteurs EO/IR peuvent être déployés de nombreuses façons. Ils sont généralement montés sur des aéronefs ou véhicules utilisés en mer ou sont portés à la main et peuvent identifier des cibles, suivre des cibles en mouvement et évaluer les menaces à distance. Leurs applications incluent mais ne se limitent pas à la sécurité aéroportée, combat, patrouille, surveillance, reconnaissance et opérations de recherche et sauvetage.

Le marché a été segmenté par plateforme et géographie. Par plateforme, le marché est segmenté en terrestre, aérien et maritime. Le rapport couvre également les tailles de marché et prévisions pour le marché des systèmes électro-optiques et infrarouges militaires dans les principaux pays à travers différentes régions. Pour chaque segment, la taille du marché est fournie en termes de valeur (USD).

| Aérien | Aéronefs de combat à voilure fixe |

| Aéronefs à voilure tournante et à rotors basculants | |

| Véhicules aériens sans pilote | |

| Terrestre | Véhicules de combat blindés |

| Portables pour soldats et visées d'armes | |

| Systèmes de surveillance au sol et de base opérationnelle avancée (FOB) | |

| Maritime | Combattants de surface et navires de patrouille |

| Sous-marins et plateformes sous-marines |

| Interfaces homme-machine |

| Unités de stabilisation |

| Systèmes de contrôle |

| Capteurs |

| Optiques |

| Processeurs |

| Refroidi |

| Non refroidi |

| Armée de terre |

| Force aérienne |

| Marine |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par plateforme | Aérien | Aéronefs de combat à voilure fixe | |

| Aéronefs à voilure tournante et à rotors basculants | |||

| Véhicules aériens sans pilote | |||

| Terrestre | Véhicules de combat blindés | ||

| Portables pour soldats et visées d'armes | |||

| Systèmes de surveillance au sol et de base opérationnelle avancée (FOB) | |||

| Maritime | Combattants de surface et navires de patrouille | ||

| Sous-marins et plateformes sous-marines | |||

| Par composant | Interfaces homme-machine | ||

| Unités de stabilisation | |||

| Systèmes de contrôle | |||

| Capteurs | |||

| Optiques | |||

| Processeurs | |||

| Par technologie d'imagerie | Refroidi | ||

| Non refroidi | |||

| Par utilisateur final | Armée de terre | ||

| Force aérienne | |||

| Marine | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des systèmes électro-optiques et infrarouges militaires ?

La taille du marché des systèmes électro-optiques et infrarouges militaires s'élève à 9,09 milliards USD en 2025 et devrait atteindre 10,54 milliards USD d'ici 2030, à un TCAC de 3 %.

Quel segment de plateforme mène le marché aujourd'hui ?

Les plateformes aériennes mènent avec 54,30 % de part en 2024, soutenues par les mises à niveau continues de capteurs de chasseurs, aéronefs ISR et drones.

Pourquoi les systèmes infrarouges refroidis croissent-ils plus rapidement que les systèmes non refroidis ?

Les matrices refroidies offrent une détection à longue portée supérieure et une sensibilité double bande, stimulant un TCAC de 5,18 % malgré un coût et une consommation d'énergie plus élevés.

Quelle région devrait croître le plus rapidement jusqu'en 2030 ?

L'Asie-Pacifique montre le TCAC le plus élevé de 3,93 % grâce à la modernisation des forces par la Chine, le Japon, l'Inde et les programmes maritimes alliés.

Quel rôle joue l'intelligence artificielle dans la modernisation EO/IR ?

L'IA permet la reconnaissance de cibles en temps réel et la fusion de capteurs à la périphérie, réduisant la charge de travail de l'opérateur et améliorant la vitesse de décision à travers les missions terrestres, maritimes et aériennes.

À quel point le paysage concurrentiel est-il concentré ?

Les cinq principaux fournisseurs contrôlent un peu plus de la moitié du marché, impliquant une concentration modérée où les principaux établis coexistent avec des nouveaux venus innovants exploitant l'IA et la détection quantique.

Dernière mise à jour de la page le: