Taille et part du marché des voitures d'occasion en Inde

Analyse du marché des voitures d'occasion en Inde par Mordor Intelligence

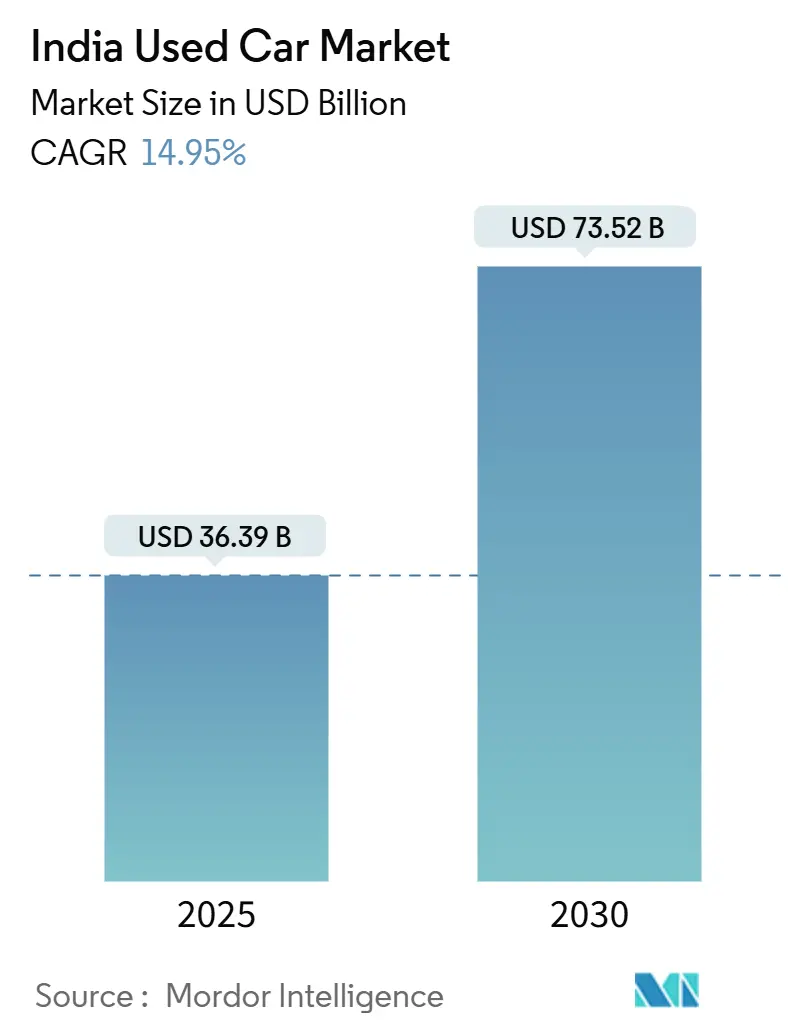

Le marché des voitures d'occasion en Inde s'élève à 36,39 milliards USD en 2025 et devrait progresser à 73,52 milliards USD d'ici 2030, affichant un TCAC de 14,95 %. La digitalisation rapide, les prix plus élevés des voitures neuves, l'accès plus large au crédit et l'évolution des préférences de mix énergétique continuent de remodeler les dynamiques du marché. Les concessionnaires organisés et les plateformes en ligne érodent la domination traditionnelle locale alors que la tarification transparente, le financement intégré et les services de garantie renforcent la confiance des consommateurs. Les contraintes d'approvisionnement, particulièrement dans la tranche INR 3-5 lakh, poussent les prix de revente annuels vers le haut de 8-10 %, tandis que la politique de mise à la casse et les changements de GST accélèrent les cycles de remplacement et favorisent les acteurs d'envergure. Les SUV, les crossovers compacts et les modèles électriques à batterie ajoutent de nouvelles couches de croissance en élargissant le mix produits et en étendant la base de clientèle adressable.

Principales conclusions du rapport

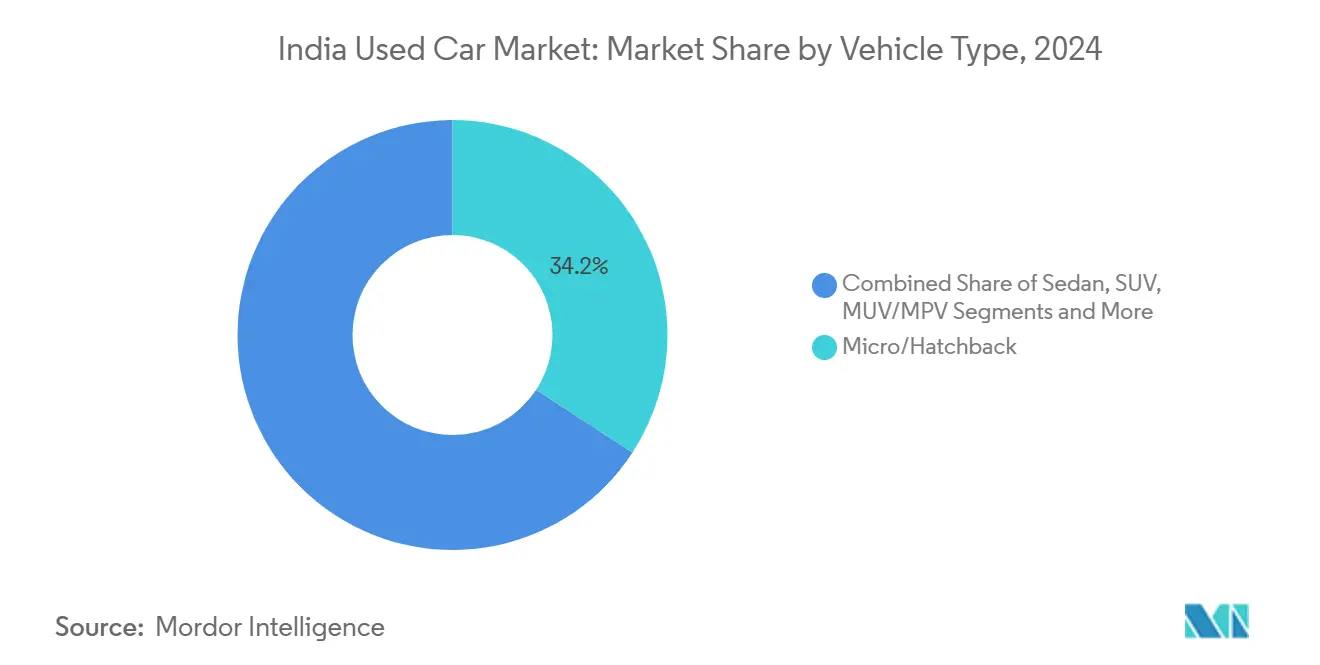

- Par type de véhicule, les micro/citadines ont dominé avec 34,23 % de la part de marché du marché des voitures d'occasion en Inde en 2024, tandis que les SUV sont en passe d'atteindre un TCAC de 16,20 % de 2025 à 2030.

- Par type de vendeur, les concessionnaires locaux non organisés détenaient 71,43 % de la part de marché des voitures d'occasion en Inde en 2024, alors que les plateformes en ligne sont positionnées pour le TCAC le plus rapide de 27,50 % jusqu'en 2030.

- Par carburant, les variantes essence ont commandé 61,47 % de la part de marché des voitures d'occasion en Inde en 2024 ; les véhicules électriques à batterie devraient se développer avec un TCAC de 35,60 %.

- Par âge du véhicule, les voitures âgées de 3-5 ans détenaient 46,24 % de la part de marché des voitures d'occasion en Inde en 2024 et restent le cœur de liquidité ; les unités de moins de 3 ans grimperont avec un TCAC de 19,20 %.

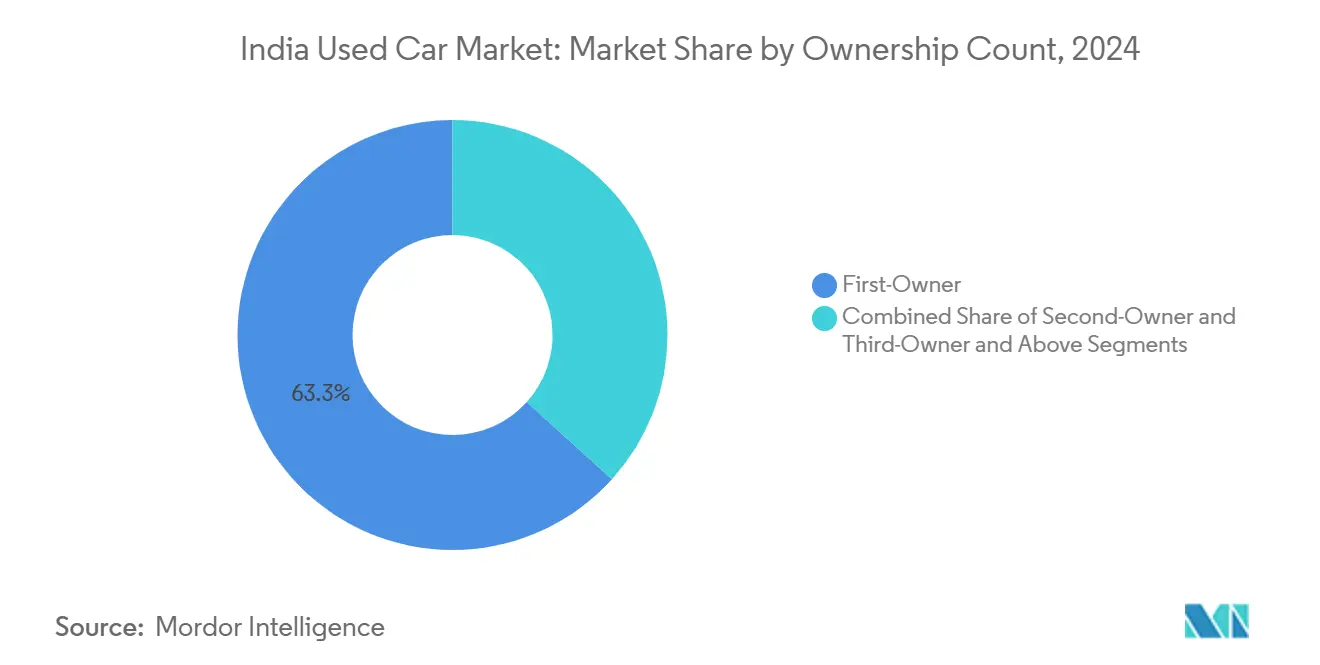

- Par nombre de propriétaires, les véhicules de premier propriétaire représentaient 63,32 % de la part de marché du marché des voitures d'occasion en Inde en 2024 et sont appelés à croître avec un TCAC de 15,70 %.

- Par gamme de prix, le segment INR 3-5 lakh constituait 43,45 % de la part de marché du marché des voitures d'occasion en Inde en 2024 ; la tranche de plus de INR 12 lakh affiche des perspectives de TCAC de 15,85 %.

- Par transmission, les voitures manuelles détiennent une part de 69,20 % du marché des voitures d'occasion en Inde en 2024, tandis que les variantes automatiques enregistreront un TCAC de 16,50 %.

- Par région, l'Inde du Nord représentait 36,50 % de la part de revenus du marché des voitures d'occasion en Inde en 2024 ; l'Inde du Nord-Est devrait enregistrer le TCAC le plus rapide de 18,50 % jusqu'en 2030.

Tendances et perspectives du marché des voitures d'occasion en Inde

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Montée des plateformes de vente au détail organisées et numériques | +3.2% | National, avec des gains précoces à Delhi-NCR, Mumbai, Bengaluru | Moyen terme (2-4 ans) |

| Prix élevés des voitures neuves et dépréciation plus rapide | +2.8% | National, affectant particulièrement les villes de niveau 2 et niveau 3 | Court terme (≤ 2 ans) |

| Disponibilité croissante du crédit et prêts fintech | +2.1% | National, avec une pénétration plus forte sur les marchés urbains | Moyen terme (2-4 ans) |

| Préférence croissante pour les SUV dans la rétention de valeur | +1.9% | National, mené par l'Inde du Nord et de l'Ouest | Long terme (≥ 4 ans) |

| Politique de mise à la casse des véhicules accélérant le renouvellement | +1.7% | National, avec un impact plus élevé en Inde du Nord | Long terme (≥ 4 ans) |

| Déflottage des flottes de mobilité et retours d'abonnement | +1.4% | Villes métropolitaines et centres urbains de niveau 1 | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Montée des plateformes de vente au détail organisées et numériques

La transformation numérique crée une transparence sans précédent dans un marché traditionnellement opaque, avec la vente au détail organisée qui devrait croître de 30 % à 50 % de part de marché d'ici 2030. L'investissement technologique de 5 milliards INR de Cars24 et l'embauche de plus de 100 experts technologiques démontrent l'intensité capitalistique requise pour construire des algorithmes d'évaluation en temps réel et des systèmes de suivi de maintenance[1]"Cars24 Plots INR 5 Billion Investment, Hire Over 100 Tech Experts Too", Motoring Trends, motoring-trends.com.. La réalisation par CarTrade Tech de 150 millions d'utilisateurs uniques annuels avec 90 % de trafic organique valide la scalabilité du modèle de plateforme numérique à actifs légers. Le passage vers les transactions numériques d'abord est particulièrement prononcé parmi les acheteuses femmes, qui représentent maintenant 46 % des achats comparé à 35 % au T3 FY2024, avec Delhi-NCR en tête à 48 % de participation féminine. La consolidation des plateformes s'accélère alors que l'intégration du financement devient critique, avec 60 % des transactions Cars24 incluant maintenant des solutions de prêt intégrées. L'adoption technologique dans les villes de niveau 2 et niveau 3 réduit l'asymétrie d'information qui favorisait historiquement les concessionnaires locaux, créant des effets de démocratisation du marché qui bénéficient aux acheteurs et vendeurs grâce à des mécanismes améliorés de découverte des prix.

Prix élevés des voitures neuves et dépréciation plus rapide

Les pressions tarifaires sur les véhicules neufs remodèlent fondamentalement les décisions d'achat des consommateurs, avec les ventes de voitures d'occasion atteignant 5,17 millions d'unités en FY23 et projetées de doubler à 10 millions d'ici FY28. La période de possession moyenne s'est contractée de 6-8 à 4-5 ans, créant une vélocité d'approvisionnement accrue qui bénéficie à l'écosystème des voitures d'occasion. L'augmentation du prix de vente moyen de Cars24 à 5,5 lakh INR reflète cette migration premium, avec 40 % des ventes concentrées dans la fourchette INR 4-8 lakh, où les acheteurs soucieux de la valeur recherchent l'utilité maximale. Les déséquilibres offre-demande génèrent une appréciation annuelle des prix de 8-10 %, affectant particulièrement les primo-acheteurs qui représentent 63 % du nombre de propriétaires mais font face à des contraintes d'accessibilité croissantes. L'accélération de la dépréciation est plus prononcée dans les segments premium, où l'obsolescence technologique et les mises à jour de fonctionnalités conduisent à des cycles de remplacement plus rapides. Les dynamiques de marché suggèrent que les voitures d'occasion deviennent le point d'entrée principal pour la possession de véhicules, avec les ventes de voitures neuves de plus en plus concentrées parmi les acheteurs de remplacement plutôt que les primo-acheteurs.

Disponibilité croissante du crédit et prêts fintech

La pénétration du financement a augmenté de 75 % à 80 % depuis 2020, alimentée par des prêts agressifs des banques du secteur public qui offrent des taux de 8,15 % pour les véhicules électriques à 8,35 % pour les voitures conventionnelles. Les NBFC perdent des parts de marché dans le financement de voitures neuves mais se concentrent sur les segments de véhicules d'occasion où les banques évitent généralement les prêts en raison des complexités d'évaluation. La plateforme Rupyy de CarDekho prévoit d'entrer dans le financement de véhicules commerciaux d'occasion en FY25, visant une part de marché de 20 % dans un marché de financement de voitures d'occasion de 60 000 crores INR. Les plateformes de prêt numérique rationalisent les processus d'approbation qui prenaient traditionnellement des semaines en heures, avec le financement intégré devenant un différenciateur concurrentiel pour les acteurs organisés. Le marché du financement de voitures d'occasion devrait croître avec un TCAC de 25 %, dépassant significativement le taux de croissance global du marché. L'intégration fintech permet la notation de crédit en temps réel et l'évaluation des risques, réduisant les exigences de documentation et améliorant l'expérience client tout en élargissant l'accès au crédit aux segments précédemment mal desservis dans les villes de niveau 2 et niveau 3.

Préférence croissante pour les SUV dans la rétention de valeur

La demande de SUV dans le segment des voitures d'occasion reflète les changements de préférence des consommateurs plus larges, avec les SUV compacts connaissant une croissance de 20 % au T1 2025, menée par la Ford EcoSport arrêtée, suivie par Tata Nexon et Hyundai Venue. Les SUV représentent maintenant près de 40 % des achats de voitures d'occasion dans les zones non métropolitaines, alimentés par la perception de rétention de valeur et la polyvalence. La préférence pour une garde au sol plus élevée et une qualité de construction robuste résonne particulièrement dans les villes de niveau 2 et niveau 3 où l'infrastructure routière reste difficile. Les caractéristiques de rétention de valeur rendent les SUV attractifs pour les acheteurs qui voient les véhicules comme des actifs d'investissement plutôt que des achats se dépréciant. Le lancement à venir du Grand Vitara 7 places de Maruti Suzuki en FY26 démontre la reconnaissance OEM de cette tendance, se positionnant pour capturer à la fois la demande du marché des voitures neuves et éventuellement d'occasion. La préférence SUV crée une segmentation au sein du marché des voitures d'occasion, avec les SUV compacts tarifés entre 6-8 lakh INR montrant une demande particulièrement forte dans des villes comme Bengaluru, Hyderabad et Pune.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Opacité de qualité et fraude d'odomètre | -2.3% | National, affectant particulièrement les transactions de concessionnaires non organisés | Moyen terme (2-4 ans) |

| Financement limité pour les véhicules de plus de 8 ans | -1.8% | National, avec un impact plus élevé dans les zones rurales et semi-urbaines | Long terme (≥ 4 ans) |

| Normes d'émission et ZEV plus strictes dévaluant l'ancien stock ICE | -1.5% | National, avec un impact plus élevé dans les villes métropolitaines avec des normes strictes | Moyen terme (2-4 ans) |

| Micro-mobilité et covoiturage réduisant la demande de première voiture | -1.2% | Villes métropolitaines et centres urbains de niveau 1 | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Opacité de qualité et fraude d'odomètre

L'asymétrie d'information reste la barrière principale à l'expansion du marché, avec les défis d'évaluation de la qualité particulièrement aigus dans le segment non organisé qui contrôle 70 % de la part de marché. Les méthodes d'inspection traditionnelles manquent de standardisation, créant une méfiance des consommateurs qui limite la participation au marché et contraint le pouvoir de tarification pour les concessionnaires légitimes. Les plateformes numériques investissent massivement dans des protocoles d'inspection standardisés, avec Cars24 implémentant des processus d'inspection en 200 points et des mécanismes d'enchères en direct pour assurer la transparence tarifaire concurrentielle. L'adoption de la technologie blockchain dans l'industrie automobile indienne pourrait adresser les préoccupations de traçabilité grâce à la tenue de registres immuables, bien que l'implémentation reste limitée comparée aux géants automobiles globaux[2]Paritosh Dhondiyal, "Blockchain Use Cases Explorative Study for Indian Automotive Industry", International Journal of Engineering Applied Sciences and Technology, ijeast.com. . Le problème d'opacité de qualité est plus prononcé dans les véhicules de plus de 8 ans, où l'évaluation de l'état mécanique nécessite une expertise spécialisée que beaucoup d'acheteurs n'ont pas. L'éducation des consommateurs et les systèmes de notation standardisés émergent comme différenciateurs concurrentiels, avec les acteurs organisés tirant parti de la technologie pour construire la confiance et justifier une tarification premium par rapport aux alternatives non organisées.

Financement limité pour les véhicules de plus de 8 ans

Les restrictions de financement basées sur l'âge créent une segmentation artificielle du marché qui contraint la liquidité dans les catégories de véhicules plus anciens, avec les banques évitant généralement les prêts pour les véhicules dépassant 8 ans en raison des incertitudes de valeur résiduelle. Cette lacune de financement force les transactions en espèces qui limitent le bassin d'acheteurs et dépriment la tarification pour les véhicules plus anciens, créant des inefficacités de marché qui bénéficient aux acheteurs riches en espèces au détriment des consommateurs dépendants du crédit. Les NBFC comme Shriram Transport Finance rapportent 97 % des décaissements de prêts dans le segment des véhicules d'occasion, indiquant que les prêteurs spécialisés comblent cette lacune, mais à des taux d'intérêt plus élevés. La contrainte de financement est particulièrement aiguë dans les zones rurales et semi-urbaines où les acheteurs ont un accès limité aux sources de financement alternatives et dépendent davantage du crédit institutionnel. Les plateformes de prêt numérique commencent à adresser cette lacune grâce à des modèles de notation de crédit alternatifs qui évaluent l'état du véhicule et le profil de l'acheteur plutôt que de s'appuyer uniquement sur l'âge du véhicule. La restriction crée un marché à deux niveaux où les véhicules plus récents jouissent d'évaluations premium en raison de la disponibilité du financement, tandis que les véhicules plus anciens font face à une compression artificielle des prix malgré un état mécanique potentiellement supérieur.

Analyse par segment

Par type de véhicule : Les SUV stimulent la migration premium

Les micro/citadines commandent 34,23 % de part de marché en 2024, reflétant leur rôle de solutions de mobilité d'entrée de gamme, tandis que les SUV démontrent la croissance la plus rapide à 16,20 % TCAC (2025-2030), alimentée par les perceptions de rétention de valeur et les demandes de polyvalence. La popularité continue de la Ford EcoSport malgré l'arrêt de production en 2021 illustre comment certains modèles maintiennent une forte demande de revente en raison de la fiabilité prouvée et de la disponibilité du réseau de service. Les berlines font face à un déclin de préférence alors que les consommateurs migrent vers les SUV et citadines, avec les designs traditionnels à trois volumes perdant de l'attrait parmi les jeunes acheteurs qui priorisent la garde au sol et la flexibilité de chargement. Les segments MUV/MPV servent des exigences commerciales et de grandes familles de niche, maintenant une demande stable dans les villes de niveau 2 où les structures de famille conjointe restent prévalentes.

Les segments de voitures de luxe et de sport bénéficient d'achats aspirationnels dans les villes métropolitaines, avec des marques comme BMW, Audi et Mercedes-Benz établissant des programmes d'occasion certifiés pour capturer cette demande tout en maintenant l'équité de marque. La segmentation reflète les tendances automobiles plus larges où les SUV deviennent le style de carrosserie dominant à travers les points de prix, soutenus par une efficacité énergétique améliorée et une qualité de conduite qui adressent les limitations traditionnelles des SUV. L'évolution des préférences des consommateurs suggère une expansion continue de la part de marché des SUV, particulièrement dans les catégories compactes et moyennes, où les fabricants lancent de nouveaux modèles pour capturer à la fois la demande de voitures neuves et éventuellement d'occasion.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de vendeur : La disruption numérique s'accélère

Les concessionnaires locaux non organisés maintiennent 71,43 % de part de marché en 2024, reflétant la nature fragmentée du marché et la préférence des consommateurs pour les relations personnelles dans les transactions de haute valeur. Les plateformes en ligne atteignent la croissance la plus rapide à 27,50 % TCAC (2025-2030), alimentée par les initiatives de transparence et l'intégration de financement qui adressent les points de douleur traditionnels dans les transactions de voitures d'occasion. Les programmes de franchise certifiés OEM tirent parti de la confiance de marque et des processus standardisés pour capturer les acheteurs soucieux de la qualité disposés à payer des primes pour l'état assuré du véhicule et la couverture de garantie. Les grands concessionnaires offline multimarques occupent le terrain du milieu, offrant une sélection plus large que les programmes OEM tout en fournissant des capacités d'inspection physique que les plateformes en ligne ne peuvent égaler.

Le paysage des vendeurs connaît une évolution rapide alors que les plateformes numériques investissent massivement dans l'infrastructure technologique et l'acquisition de clients, avec l'investissement de 5 milliards INR de Cars24 démontrant les exigences en capital pour le leadership du marché. Les 150 millions d'utilisateurs uniques annuels de CarTrade Tech avec 90 % de trafic organique valident la scalabilité du modèle de plateforme numérique et l'efficacité d'acquisition client. La consolidation du marché semble inévitable alors que les acteurs organisés gagnent des avantages d'échelle en financement, logistique et service client que les concessionnaires non organisés ne peuvent égaler. Cependant, le calendrier de transition reste incertain étant donné les relations intégrées et les avantages de coût des concessionnaires locaux.

Par type de carburant : La transition électrique crée de la complexité

Les véhicules essence dominent avec une part de marché de 61,47 % en 2024, bénéficiant d'une infrastructure de ravitaillement répandue et de la familiarité des consommateurs, tandis que les véhicules électriques à batterie démontrent un TCAC exceptionnel de 35,60 % (2025-2030) malgré une base actuelle faible. La trajectoire de croissance des VE fait face à des vents contraires des préoccupations de valeur de revente, avec 51 % des propriétaires de VE considérant passer aux véhicules ICE en raison de l'anxiété de charge et des coûts de maintenance. Les véhicules diesel font face à un déclin de préférence en raison des normes d'émission et des coûts d'acquisition plus élevés, bien qu'ils maintiennent un attrait dans les applications commerciales et les scénarios d'usage longue distance. Les véhicules CNG occupent une position de niche dans les marchés avec infrastructure établie, particulièrement à Delhi-NCR, où le soutien réglementaire et les avantages de coût stimulent l'adoption.

Les véhicules hybrides représentent une technologie de transition qui adresse l'anxiété d'autonomie tout en fournissant des bénéfices d'efficacité énergétique, bien que la pénétration du marché reste limitée en raison des coûts d'acquisition plus élevés et de la disponibilité limitée de modèles. La segmentation par type de carburant reflète la complexité de la transition énergétique de l'Inde, où les limitations d'infrastructure et les considérations de coût créent plusieurs options de groupe motopropulseur viables plutôt que des gagnants technologiques clairs. Les dynamiques de marché suggèrent une domination ICE continue à court terme, avec l'adoption de véhicules électriques s'accélérant alors que l'infrastructure de charge s'étend et que les coûts de batterie déclinent. Cependant, le calendrier de transition reste incertain étant donné les défis de la valeur de revente actuelle.

Par âge du véhicule : La concentration d'approvisionnement stimule la tarification

Les véhicules âgés de 3-5 ans commandent 46,24 % de part de marché en 2024, représentant le point optimal où la dépréciation a réduit les coûts d'acquisition tandis que la fiabilité reste élevée et le financement reste accessible. Le segment de moins de 3 ans atteint 19,20 % TCAC (2025-2030), alimenté par un renouvellement de possession plus rapide alors que les consommateurs mettent à niveau plus fréquemment en raison de l'avancement technologique et des préférences changeantes. Les véhicules âgés de 6-8 ans font face à des contraintes de financement qui limitent le bassin d'acheteurs et dépriment la tarification, créant des opportunités pour les acheteurs en espèces mais réduisant la liquidité du marché. Le segment de plus de 8 ans rencontre des restrictions de financement sévères qui forcent les transactions en espèces et créent une compression artificielle des prix malgré un état mécanique potentiellement supérieur.

La segmentation du marché basée sur l'âge reflète les pratiques de l'industrie du financement plutôt que l'utilité du véhicule, créant des inefficacités que les acteurs organisés commencent à adresser grâce à la notation de crédit alternative et aux partenariats de prêt spécialisés. La politique de mise à la casse des véhicules crée une complexité supplémentaire en fournissant des incitations pour l'élimination des véhicules plus anciens, réduisant potentiellement l'approvisionnement dans les catégories d'âge plus élevé tout en générant des bénéfices de certificat qui peuvent réduire les coûts d'acquisition de véhicules neufs[3]"The Ministry of Road Transport and Highways launches the Voluntary Vehicle Modernization Program or Vehicle Scrapping Policy", Ministry of Road Transport & Highways, pib.gov.in. . L'évolution du marché suggère une concentration continue dans le segment 3-5 ans alors que les consommateurs recherchent un équilibre optimal entre coût, fiabilité et disponibilité de financement. Cependant, les plateformes numériques peuvent étendre l'accès au financement aux catégories de véhicules plus anciens grâce à des capacités d'évaluation des risques améliorées.

Par nombre de propriétaires : La prime premier propriétaire persiste

Les véhicules de premier propriétaire commandent 63,32 % de part de marché en 2024 et maintiennent la croissance la plus rapide à 15,70 % TCAC (2025-2030), reflétant la préférence des consommateurs pour les véhicules avec un historique de maintenance connu et les soins d'un propriétaire unique. Les véhicules de second propriétaire représentent la plus grande opportunité de croissance alors que les primo-acheteurs recherchent des alternatives abordables, tandis que les catégories de troisième propriétaire et au-dessus font face à un scepticisme croissant concernant la qualité de maintenance et la vie utile restante. La préférence du nombre de propriétaires reflète les préoccupations d'asymétrie d'information où les acheteurs utilisent l'historique de possession comme proxy pour l'état du véhicule sans systèmes d'inspection et de notation standardisés.

Les plateformes numériques travaillent à réduire la prime premier propriétaire grâce à des protocoles d'inspection complets et des offres de garantie qui fournissent confiance dans les véhicules multi-propriétaires, élargissant potentiellement la liquidité du marché et améliorant l'efficacité tarifaire. La segmentation de possession reflète également la maturité du marché des voitures d'occasion en développement de l'Inde, où les marchés établis montrent généralement des préférences de nombre de propriétaires moins prononcées en raison de meilleurs systèmes d'information et de confiance des consommateurs. L'évolution du marché suggère une préférence premier propriétaire continue à court terme, cependant, les efforts de standardisation par les acteurs organisés peuvent graduellement réduire la prime alors que les systèmes d'inspection et de garantie construisent la confiance des consommateurs dans les véhicules multi-propriétaires.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par gamme de prix : Le marché intermédiaire domine

La gamme de prix INR 3 à 5 lakh commande 43,45 % de part de marché en 2024, représentant la zone d'accessibilité principale pour les primo-acheteurs et les acheteurs de remplacement recherchant un transport fiable sans fonctionnalités premium. Le segment au-dessus de 12 lakh atteint 15,85 % TCAC (2025-2030), alimenté par les achats aspirationnels et la dépréciation de véhicules premium qui met les fonctionnalités de luxe à portée de la classe moyenne supérieure. Le segment en-dessous de 3 lakh sert les acheteurs ultra-budget mais fait face à des préoccupations de qualité et une disponibilité de financement limitée qui contraignent le potentiel de croissance. Les bandes INR 5-8 lakh et INR 8-12 lakh représentent des segments de progression où les acheteurs mettent à niveau depuis des véhicules d'entrée de gamme tout en restant soucieux des coûts.

Les dynamiques de gamme de prix reflètent la distribution de revenus de l'Inde et la structure du marché automobile, où l'expansion de la classe moyenne stimule la concentration de la demande dans les segments abordables, tandis que les segments premium bénéficient de la dépréciation de véhicules de luxe et des achats aspirationnels. Les déséquilibres offre-demande créent des augmentations de prix annuelles de 8-10 % à travers tous les segments, avec une pression particulière dans la bande dominante INR 3-5 lakh où la demande de primo-acheteurs dépasse l'approvisionnement disponible. L'évolution du marché suggère une domination continue du marché intermédiaire alors que la croissance économique étend le bassin d'acheteurs adressable, cependant, les segments premium peuvent connaître une croissance accélérée alors que les acteurs organisés améliorent l'accès au financement et réduisent la friction transactionnelle.

Par transmission : L'adoption automatique s'accélère

Les transmissions manuelles maintiennent 69,20 % de part de marché en 2024, reflétant les considérations de coût et la familiarité des consommateurs, tandis que les transmissions automatiques atteignent 16,50 % TCAC (2025-2030), alimentées par la congestion urbaine et les préférences de commodité. La préférence pour transmission automatique est plus prononcée parmi les acheteuses femmes, qui représentent 46 % des achats de voitures d'occasion et préfèrent fortement les citadines automatiques et SUV compacts. Les villes métropolitaines démontrent une adoption plus élevée de transmission automatique en raison des conditions de trafic qui rendent l'opération manuelle pénible, tandis que les villes de niveau 2 et niveau 3 maintiennent une préférence manuelle en raison de la sensibilité aux coûts et des préoccupations de disponibilité de service.

La segmentation de transmission reflète l'évolution plus large du marché automobile où les transmissions automatiques deviennent standard dans les véhicules neufs, augmentant l'approvisionnement dans le marché des voitures d'occasion alors que ces véhicules vieillissent. Les avancées technologiques dans les systèmes CVT et AMT réduisent l'écart de coût et de complexité entre les transmissions manuelles et automatiques, accélérant potentiellement les taux d'adoption dans les segments sensibles aux prix. Les dynamiques de marché suggèrent une domination manuelle continue dans les segments budget tandis que les transmissions automatiques gagnent de la part dans les catégories premium et axées urbaines, avec le calendrier de transition dépendant des tendances du marché des véhicules neufs et de l'évolution des préférences des consommateurs.

Analyse géographique

L'Inde du Nord a généré 36,50 % des revenus de 2024, ancrée par les réseaux de concessionnaires profonds de Delhi-NCR, le revenu élevé per capita, et les incitations politiques telles que les remises de mise à la casse qui accélèrent les cycles de remplacement. Les bénéfices de certificat attachés aux certificats de mise à la casse réduisent les prix factures effectifs, poussant les propriétaires vers des modèles plus récents. Les détaillants organisés et les points de vente certifiés OEM se développent rapidement ici, tirant parti des écosystèmes de crédit matures et de la sensibilisation numérique.

L'Inde de l'Ouest tire parti de l'influence financière de Mumbai et de la base manufacturière du Gujarat pour favoriser un taux de croissance régionale de 8 %, légèrement au-dessus de la courbe nationale. Des revenus disponibles plus élevés alimentent le renouvellement de voitures premium, stimulant le marché des voitures d'occasion en Inde. Les plateformes numériques gagnent une traction précoce car les acheteurs urbains priorisent les historiques vérifiés et la livraison à domicile. La main-d'œuvre industrielle du Gujarat, dépendante de la mobilité personnelle pour les trajets quotidiens, alimente la demande constante de citadines.

Bien que petite en termes absolus, l'Inde du Nord-Est enregistre un TCAC de 18,50 %, alimenté par des autoroutes améliorées, un tourisme croissant et des bénéfices de droits qui stimulent la possession de véhicules. La présence organisée reste naissante, donc les plateformes numériques s'appuient sur des partenaires logistiques locaux pour l'inspection et la livraison. Les corridors de l'Est et du Centre révèlent un potentiel latent lié aux corridors industriels à venir ; ici, les agents non organisés ferment encore la plupart des affaires, mais la pénétration croissante des smartphones ouvre des portes pour les modèles en ligne. L'hétérogénéité régionale nécessite donc des tactiques de mise sur le marché adaptées dans le mix d'inventaire, les méthodes de paiement et le support après-vente.

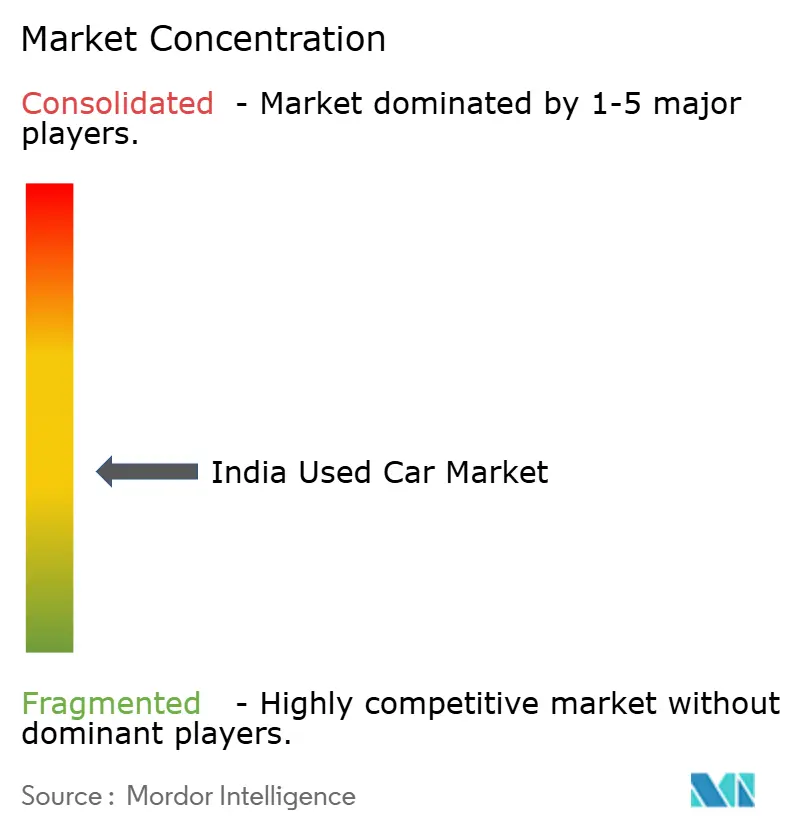

Paysage concurrentiel

Le marché des voitures d'occasion en Inde reste hautement fragmenté, avec de nombreux concessionnaires non organisés. Les courtiers non organisés dominent les volumes mais manquent d'économies d'échelle ou de profondeur technologique. Cars24, Spinny et CarTrade détiennent collectivement une part notable, avec Cars24 seul gérant près de 200 000 unités annuelles et se préparant pour une cotation publique. Les canaux certifiés OEM tels que Maruti True Value et Mahindra First Choice renforcent la confiance de marque, capturant les clients recherchant la qualité qui acceptent des primes de prix de 5-7 %.

La divergence stratégique est claire. Les plateformes technologie d'abord priorisent les rotations d'inventaire rapides, la tarification basée sur les données et la logistique nationale. Les programmes OEM favorisent les extensions de salle d'exposition et la vente croisée de services complémentaires. Les concessionnaires traditionnels misent sur les relations locales, la négociation flexible et les frais généraux plus bas. La consolidation est attendue alors que la conformité GST et les besoins en capital pressent les petits courtiers.

L'armement concurrentiel pivote de plus en plus sur les alliances de financement, la durée de garantie et la portée numérique. La dépense technologique de 5 milliards INR de Cars24 finance les moteurs d'évaluation IA et de maintenance prédictive qui augmentent la marge brute par voiture. Le modèle à actifs légers de CarTrade monétise les petites annonces grâce à la publicité et aux frais d'enchères, se vantant de 150 millions de visiteurs uniques annuels. Les entrants fintech comblent les lacunes dans les prêts de véhicules plus anciens, tandis que les flottes d'abonnement offrent aux acteurs organisés un approvisionnement en vrac à des intervalles prévisibles. Bien que précoce, les pilotes blockchain pour l'historique des véhicules font allusion au prochain bond de confiance.

Leaders de l'industrie des voitures d'occasion en Inde

-

Cars24

-

Maruti True Value

-

Mahindra First Choice Wheels

-

Hyundai H Promise

-

Spinny

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : CarTrade Tech a rapporté son troisième profit trimestriel consécutif, avec un profit net de 45,33 crores INR au T3FY25, démontrant la viabilité des modèles de plateforme numérique à actifs légers sur le marché des voitures d'occasion.

- Décembre 2024 : Le Conseil GST a augmenté les taux de taxe sur les ventes de véhicules d'occasion de 12 % à 18 % pour les concessionnaires enregistrés, créant des pressions de coût potentielles qui peuvent accélérer la consolidation des acteurs organisés.

- Décembre 2024 : Cars24 a annoncé un investissement de 5 milliards INR dans l'infrastructure technologique et prévoit d'embaucher plus de 100 experts technologiques pour développer des capacités d'évaluation de voitures en temps réel et de suivi de maintenance.

Portée du rapport sur le marché des voitures d'occasion en Inde

Une voiture d'occasion, également connue sous le nom de véhicule d'occasion ou voiture de seconde main, est une voiture qui a été précédemment possédée par un ou plusieurs propriétaires particuliers.

Le marché des voitures d'occasion en Inde est segmenté en type de véhicule, type de vendeur et type de carburant. Par type de véhicule, le marché est segmenté en citadines, berlines et véhicules utilitaires sport. Par type de vendeur, le marché est segmenté en organisé et non organisé. Par type de carburant, le marché est segmenté en essence et diesel.

| Micro/Citadine |

| Berline |

| Véhicule utilitaire sport |

| Véhicule polyvalent |

| Luxe et sport |

| Franchise certifiée OEM |

| Plateformes en ligne |

| Grands concessionnaires offline multimarques |

| Concessionnaires locaux non organisés |

| Essence |

| Diesel |

| CNG |

| Hybride |

| Électrique à batterie |

| Moins de 3 ans |

| 3 à 5 ans |

| 6 à 8 ans |

| Plus de 8 ans |

| Premier propriétaire |

| Second propriétaire |

| Troisième propriétaire et au-dessus |

| Moins de ₹3 lakh |

| ₹3 à ₹5 lakh |

| ₹5 à ₹8 lakh |

| ₹8 à ₹12 lakh |

| Plus de ₹12 lakh |

| Manuelle |

| Automatique |

| Inde du Nord |

| Inde de l'Ouest |

| Inde du Sud |

| Inde de l'Est |

| Inde centrale |

| Inde du Nord-Est |

| Par type de véhicule | Micro/Citadine |

| Berline | |

| Véhicule utilitaire sport | |

| Véhicule polyvalent | |

| Luxe et sport | |

| Par type de vendeur | Franchise certifiée OEM |

| Plateformes en ligne | |

| Grands concessionnaires offline multimarques | |

| Concessionnaires locaux non organisés | |

| Par type de carburant | Essence |

| Diesel | |

| CNG | |

| Hybride | |

| Électrique à batterie | |

| Par âge du véhicule | Moins de 3 ans |

| 3 à 5 ans | |

| 6 à 8 ans | |

| Plus de 8 ans | |

| Par nombre de propriétaires | Premier propriétaire |

| Second propriétaire | |

| Troisième propriétaire et au-dessus | |

| Par gamme de prix | Moins de ₹3 lakh |

| ₹3 à ₹5 lakh | |

| ₹5 à ₹8 lakh | |

| ₹8 à ₹12 lakh | |

| Plus de ₹12 lakh | |

| Par transmission | Manuelle |

| Automatique | |

| Par région | Inde du Nord |

| Inde de l'Ouest | |

| Inde du Sud | |

| Inde de l'Est | |

| Inde centrale | |

| Inde du Nord-Est |

Questions clés répondues dans le rapport

Quelle est la taille du marché des voitures d'occasion en Inde en 2025 ?

Le marché des voitures d'occasion en Inde s'élève à 36,39 milliards USD en 2025 et devrait atteindre 73,52 milliards USD d'ici 2030.

Quelle région mène le marché aujourd'hui ?

L'Inde du Nord détient 36,50 % de la part de revenus, soutenue par des réseaux de concessionnaires denses et des revenus disponibles plus élevés.

Quel type de carburant montre le plus haut potentiel de croissance ?

Les véhicules électriques à batterie ont des perspectives de TCAC de 35,60 %, même si les voitures essence dominent encore les volumes.

Comment la politique de mise à la casse influence-t-elle l'approvisionnement ?

Les incitations de mise à la casse encouragent les propriétaires de voitures de 15 ans à échanger plus tôt, injectant un inventaire plus jeune et stabilisant la qualité dans le canal organisé.

Dernière mise à jour de la page le: