Taille et part du marché des voitures de luxe en Inde

Analyse du marché des voitures de luxe en Inde par Mordor Intelligence

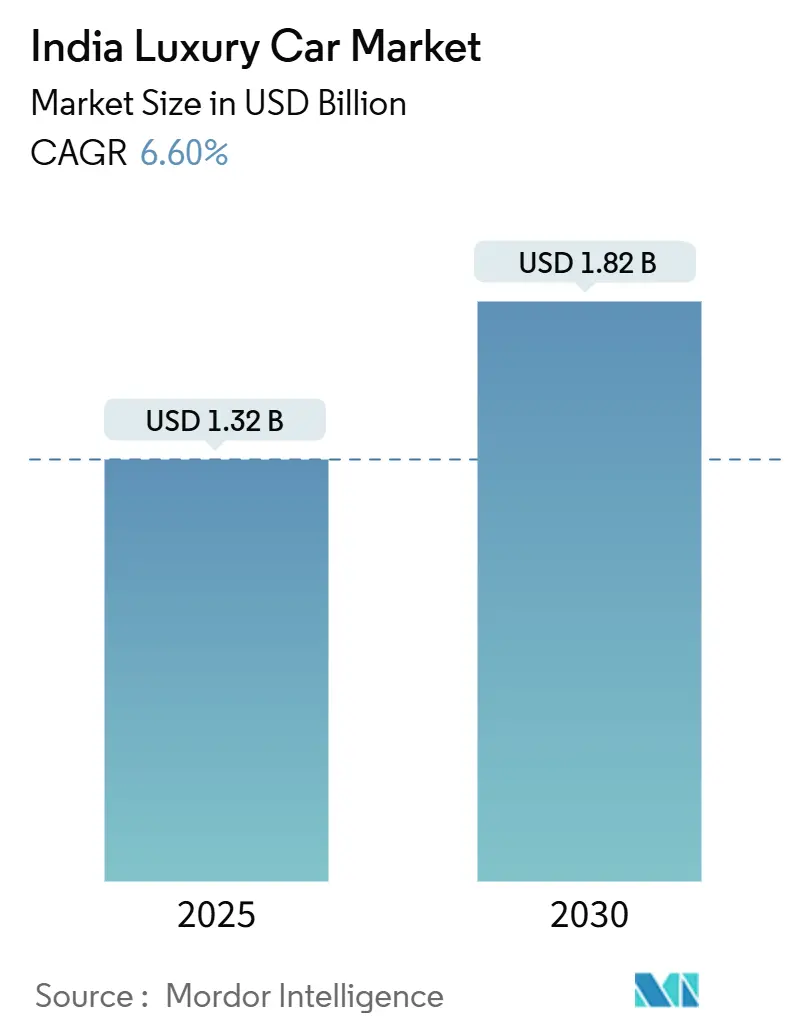

La taille du marché des voitures de luxe en Inde s'établit à 1,32 milliard USD en 2025 et devrait atteindre 1,82 milliard USD d'ici 2030, en expansion à un TCAC de 6,60 %. Cette croissance robuste provient de l'augmentation du revenu disponible parmi les ménages de la classe moyenne supérieure, de l'élargissement de la disponibilité du crédit et des incitations véhicules électriques différenciées au niveau des États qui compressent le coût total de possession des automobiles premium. L'intensification de l'activité concurrentielle, particulièrement parmi les acteurs allemands établis, continue d'élargir le choix de produits et de raccourcir les cycles de modèles, tandis que l'accélération du déploiement des infrastructures atténue l'anxiété liée à l'autonomie pour les véhicules électriques à batterie haute performance. Du côté de la demande, les acheteurs aspirationnels des villes de niveau II favorisent de plus en plus les marques premium, aidés par l'assemblage localisé qui réduit les droits d'importation et maintient les prix dans la tranche INR 50-80 lakh. Bien que la complexité fiscale et les pénuries de compétences dans la maintenance ADAS tempèrent la courbe de croissance, la trajectoire à long terme reste fermement positive alors que les cohortes de clientèle s'étendent et que les constructeurs intègrent les parcours de vente au détail numériques dans le processus d'achat.

Points clés du rapport

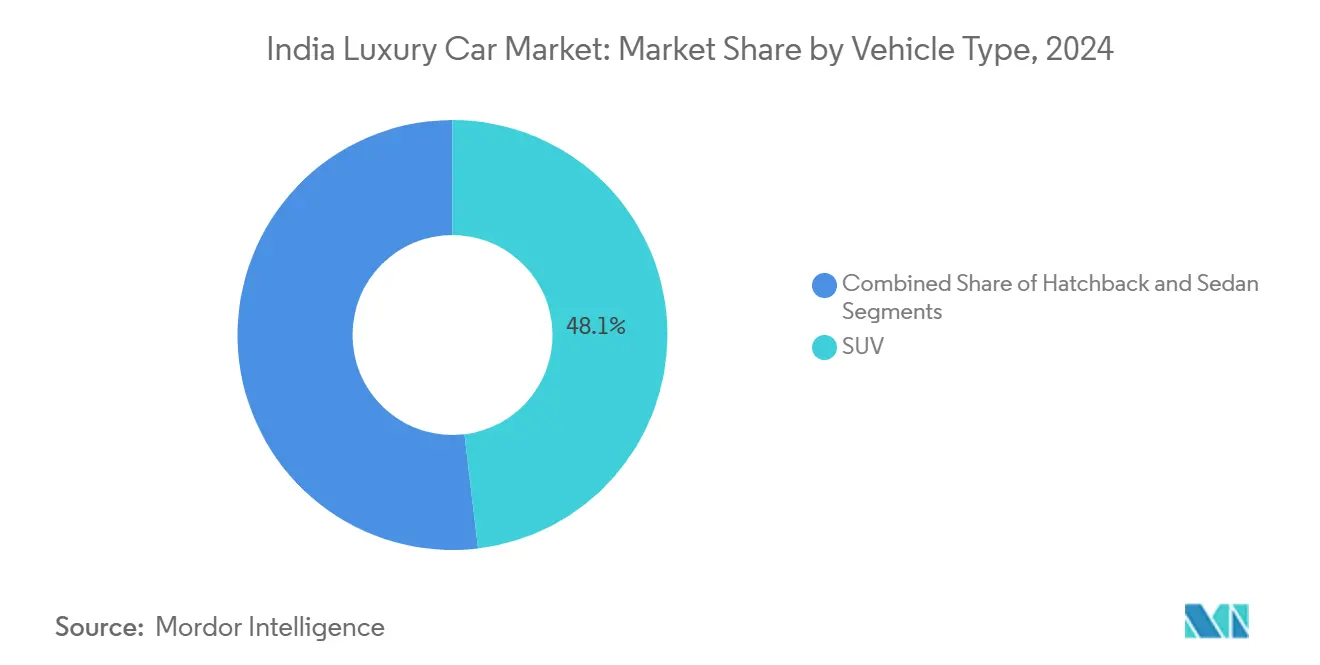

- Par type de véhicule, les SUV ont mené avec 48,10 % de la part du marché des voitures de luxe en Inde en 2024, tandis que les berlines devraient croître à un TCAC de 9,80 % jusqu'en 2030.

- Par type de motorisation, les moteurs à combustion interne ont conservé 75,20 % de part de revenus en 2024 ; les véhicules électriques à batterie progressent à un TCAC de 21,35 % jusqu'en 2030.

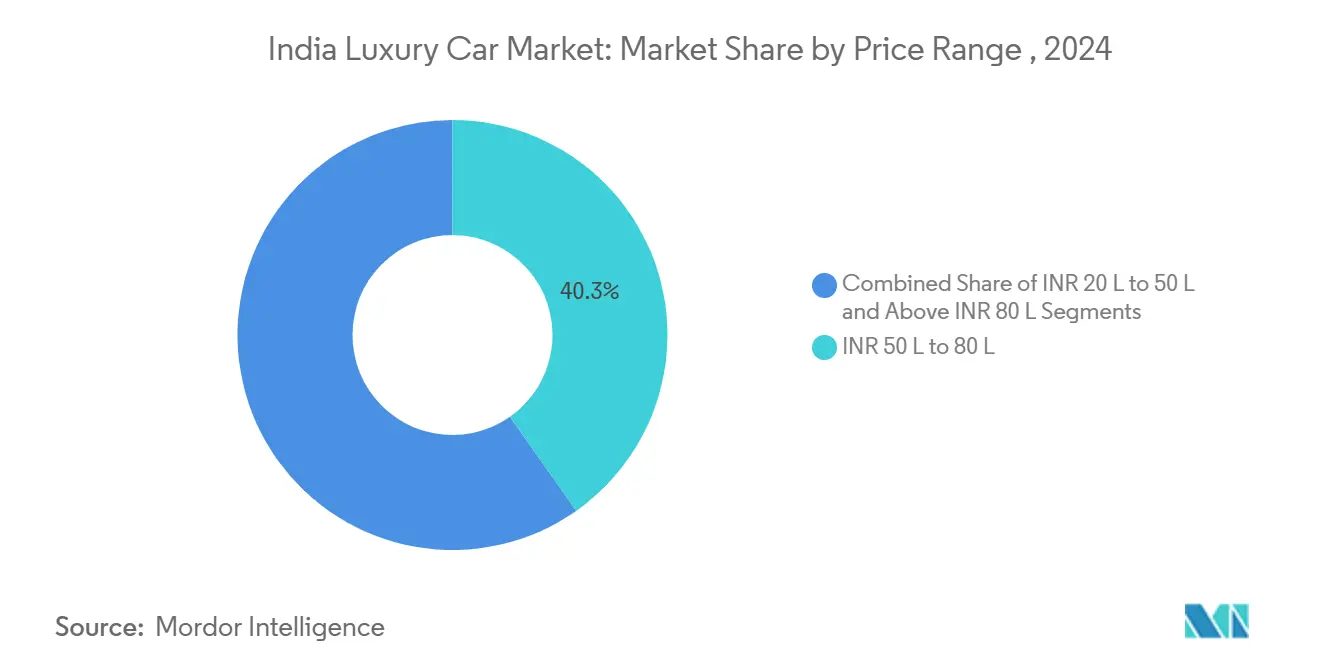

- Par gamme de prix, le segment INR 50 à 80 lakh a représenté 40,25 % de la taille du marché des voitures de luxe en Inde en 2024 et devrait s'étendre à un TCAC de 10,30 % d'ici 2030.

- Par canal de vente, les concessionnaires agréés ont détenu 68,15 % des transactions en 2024 ; les plateformes en ligne direct-consommateur enregistrent un TCAC de 14,50 % jusqu'en 2030.

- Par géographie, l'Inde occidentale a capturé 33,10 % de part de revenus en 2024, tandis que l'Inde du Sud affiche la croissance la plus rapide à 11,30 % TCAC jusqu'en 2030.

Tendances et perspectives du marché des voitures de luxe en Inde

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Montée en gamme de la classe moyenne supérieure | +1.8% | National, métropoles et villes de niveau II | Moyen terme (2-4 ans) |

| Disponibilité croissante de modèles d'entrée de gamme (CKD) | +1.2% | Inde occidentale et du Nord les plus fortes | Court terme (≤ 2 ans) |

| Incitations VE par les gouvernements des États | +0.9% | Maharashtra, Karnataka, Tamil Nadu | Moyen terme (2-4 ans) |

| Déploiement rapide de chargeurs DC publics de 150 kW+ | +0.7% | Autoroutes nationales | Long terme (≥ 4 ans) |

| Programmes d'abonnement et de leasing financés par les constructeurs | +0.6% | Mumbai, Delhi, Bangalore | Court terme (≤ 2 ans) |

| Marques chinoises ultra-luxe de VE | +0.4% | Métropoles d'abord, niveau II plus tard | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Montée en gamme des ménages de la classe moyenne supérieure

Les ménages aisés gagnant plus de 20 lakh INR annuellement devraient passer de 10 millions à 26 millions d'ici 2025, posant une base large pour le marché des voitures de luxe en Inde. Les jeunes professionnels et entrepreneurs de première génération considèrent de plus en plus les véhicules premium comme des symboles de statut, entraînant des allocations budgétaires plus élevées par achat. Les programmes de financement des constructeurs renforcent la tendance ; Mercedes-Benz note que 80 % des livraisons ont été financées en 2024 et que son programme Star Agility a progressé de 63 % en pénétration. Les showrooms de marque dans les centres de niveau II tels que Surat et Coimbatore voient maintenant le double de fréquentation, signalant une diffusion au-delà des zones métropolitaines. Ce changement démographique élargit matériellement la base adressable, propulsant une croissance constante même au milieu de la volatilité macro.

Disponibilité croissante de modèles d'entrée de gamme (CKD)

L'assemblage localisé permet aux constructeurs de contourner les droits d'importation élevés sur les unités complètement construites, positionnant les variantes d'entrée de manière compétitive sans éroder le cachet de luxe. BMW a atteint 50 % de localisation, tandis que Mercedes-Benz a atteint 60 %, permettant une tarification stratégique dans le segment passerelle INR 20-50 lakh. Les dérivés à empattement long sur mesure, le refroidissement renforcé des sièges arrière et les configurations de suspension spécifiques à l'Inde montrent comment les opérations CKD adaptent les modèles globaux aux préférences locales. Les nouvelles règles du Budget 2024, cependant, exigent l'assemblage domestique de composants critiques du groupe motopropulseur, augmentant les seuils de rentabilité et poussant certaines plaques signalétiques à faible volume vers des hausses de prix. Même ainsi, les constructeurs considèrent le CKD comme indispensable pour l'échelle de volume, le développement de l'écosystème des fournisseurs et des cycles de rafraîchissement de modèles plus rapides, renforçant sa contribution positive nette à la croissance du marché.

Incitations VE par les gouvernements des États

Les États tels que le Maharashtra, le Karnataka et le Tamil Nadu fournissent des subventions d'achat généreuses, des exemptions de taxe routière et des créneaux d'immatriculation prioritaires pour les véhicules électriques à batterie, réduisant effectivement la prime initiale par rapport aux moteurs à combustion interne. Au niveau fédéral, la nouvelle politique VE permet jusqu'à 8 000 importations annuellement à un droit de 15 %, conditionnée à un investissement local de 500 millions USD, ce qui a déjà accéléré les feuilles de route de lancement de modèles. Mercedes-Benz a affiché une hausse de 94 % des ventes BEV durant 2024, tandis que BMW a livré 1 249 unités électriques, dominées par le vaisseau amiral i7. Bien que la densité de charge traîne encore la demande dans les corridors suburbains, la structure d'incitation multicouche fait matériellement progresser la parité du coût total et catalyse les engagements capex des constructeurs à travers l'assemblage et la localisation des packs de cellules.

Déploiement rapide de chargeurs DC publics de 150 kW+ sur les corridors intercités

Sous FAME II, 2 636 chargeurs urbains et 1 544 chargeurs autoroutiers sont sanctionnés, avec des projections de 2 millions de points publics d'ici 2035 pour desservir 25 millions de VE légers [1]International Energy Agency, "Global EV Outlook 2024," iea.org. Les installations haute puissance de 150 kW+ le long du Quadrilatère d'or et de l'Expressway Mumbai-Pune atténuent l'anxiété liée à l'autonomie pour les automobilistes de luxe longue distance. NITI Aayog a affecté 1 000 crore INR pour la charge rapide autoroutière, tandis que Mercedes-Benz prévoit 100 nouveaux sites DC et BMW co-investit avec des partenaires énergétiques. Les chargeurs ultra-rapides augmentent les ratios de rotation d'actifs pour les opérateurs de réseaux de charge, promouvant des déploiements supplémentaires qui alimentent un cycle d'écosystème vertueux et accélèrent finalement l'intention d'achat de BEV de luxe.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Structure élevée de GST et de cess | -1.4% | National | Court terme (≤ 2 ans) |

| Incertitude des droits d'importation sur les CBU | -0.8% | National | Moyen terme (2-4 ans) |

| Construction lente de réseaux de luxe d'occasion certifiés | -0.5% | Métropoles, s'étendant au niveau II | Moyen terme (2-4 ans) |

| Pénurie de techniciens formés | -0.3% | National, aigu hors métropoles | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Structure élevée de GST et de cess (jusqu'à 50 %)

Les charges combinées de GST et de cess peuvent élever les prix sortie d'usine de 50 %, gonflant les coûts d'acquisition et resserrant la demande totale adressable malgré l'affluence croissante. Bien que le Budget 2024 ait divisé par deux les droits de douane sur les importations premium au-dessus de 40 000 USD à 70 %, il a introduit un cess de développement d'infrastructure agricole de 40 %, ramenant le prélèvement effectif à 110 % [2]Economic Times Auto, "Budget Tweaks Import Duty for Luxury Cars," economictimes.com . Cette volatilité complique les stratégies de prix des constructeurs et pousse les marques vers les remises, souvent jusqu'à 15 lakh INR, pour écouler les stocks. La pénalité est plus aiguë pour les CBU ultra-luxe, tandis que les variantes assemblées localement restent relativement protégées, conduisant à une expansion continue des lignes CKD même pour les modèles de niche.

Construction lente de réseaux de luxe d'occasion certifiés

Le segment d'occasion certifié progresse à un TCAC de 16,3 % mais manque d'échelle, surtout hors des dix premières métropoles, contraignant la liquidité de reprise et supprimant les cycles de mise à niveau. Audi augmentera les showrooms d'occasion à 30 en 2025, pourtant des lacunes de couverture persistent dans les centres de richesse émergents tels qu'Indore, Kochi et Jaipur. Sans frameworks de remise en état, financement et garantie soutenus par la marque, les acheteurs aisés restent méfiants des transactions secondaires, amortissant la valeur de revente qui sous-tend les décisions d'achat de voitures neuves. L'expansion organisée de réseaux certifiés est donc critique pour soutenir des taux d'absorption plus élevés pour l'inventaire frais.

Analyse des segments

Par type de véhicule : les SUV dominent malgré la renaissance des berlines

Les SUV ont capturé 48,10 % de la part du marché des voitures de luxe en Inde en 2024 sur la base de la sécurité perçue, de la présence routière dominante et de la garde au sol supérieure adaptée aux conditions autoroutières mixtes. Le volume de cabine plus important supporte aussi les cas d'usage avec chauffeur communs parmi les dirigeants d'entreprise. Mercedes-Benz GLE et BMW X5 sont restés les ancres de volume, tandis que l'Audi Q3 assemblé localement a étendu la portée dans les cohortes aspirationnelles. Les constructeurs ont encore amplifié la demande à travers des événements expérientiels ' tout-terrain ' qui ont rassuré les acheteurs de luxe pour la première fois sur la robustesse du produit.

Les berlines ressurgissent avec un TCAC prévu de 9,80 % alors que les millennials passionnés de conduite et les consommateurs de la génération X gravitent vers la maniabilité dynamique et l'esthétique élégante. Les livraisons de la série BMW M ont grimpé de 250 % en 2024, et Mercedes-Maybach a presque doublé les volumes, indiquant un appétit robuste pour les groupes motopropulseurs à haute puissance et le luxe des sièges arrière. Les limousines électrifiées telles que la BMW i7 et Mercedes EQS ont aussi réinitialisé la perception du segment en combinant performance et durabilité, créant une proposition de valeur différenciée contre les SUV omniprésents. En termes de volume, les berlines devraient élever leur contribution de 27 % en 2024 à 32 % d'ici 2030, stimulant la diversité de portefeuille pour tous les constructeurs majeurs.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de motorisation : la dominance des moteurs thermiques face à la disruption électrique

Les plateformes à combustion interne soutiennent encore 75,20 % des livraisons, largement parce que les hybrides essence et les groupes motopropulseurs diesel offrent une fiabilité prouvée, un ravitaillement rapide et un support de service étendu à travers 275+ ateliers agréés. Cependant, l'élan d'électrification est indéniable : les BEV de luxe devraient enregistrer un TCAC de 21,35 %. Les modèles BMW iX, i4 et i7 introduisent les acheteurs VE pour la première fois aux fonctionnalités d'assistance au conducteur avancées qui surpassent beaucoup de contreparties ICE.

L'élargissement de la disponibilité de charge rapide DC pousse les consommateurs aisés au-delà du dernier obstacle d'anxiété liée à l'autonomie, tandis que les coûts de fonctionnement inférieurs et les privilèges de plaques d'immatriculation vertes ajoutent une valeur de commodité matérielle. Les hybrides occupent un segment transitoire, absorbant les clients désireux d'efficacité énergétique mais non convaincus de l'infrastructure de charge dans leur ville. L'ouverture du showroom Tesla à Mumbai en 2025 est susceptible d'intensifier la concurrence et d'élever les attentes clients pour les mises à jour over-the-air, les fonctionnalités logicielles dynamiques et la transparence des ventes directes.

Par gamme de prix : le segment milieu de luxe stimule la croissance

La tranche INR 50 à 80 lakh a capturé 40,25 % de la taille du marché des voitures de luxe en Inde en 2024 et devrait s'étendre à un TCAC de 10,30 % d'ici 2030, soutenue par l'économie CKD qui permet aux constructeurs d'intégrer télématique haut de gamme, toits ouvrants panoramiques et climatisation multizone tout en gardant les prix étiquette digestibles pour les professionnels à hauts revenus. Les durées de prêt flexibles et le leasing à faible valeur résiduelle stimulent encore les taux de conversion dans le segment. Le renouvellement rapide des flottes d'entreprise alimente aussi le pipeline d'occasion, accélérant les cycles de mise à niveau et stabilisant les valeurs de revente.

Le luxe d'entrée (INR 20 à 50 lakh) fonctionne comme un entonnoir de recrutement pour les acheteurs pour la première fois, qui migrent fréquemment vers le milieu de luxe dans les 5 ans alors que les revenus grimpent. Au sommet, les modèles ≥ INR 80 lakh restent de niche mais accréditeurs de marge, exemplifiés par les unités Mercedes-Maybach GLS ou Bentley Bentayga qui se vendent sur la personnalisation plutôt que le volume. Une Mercedes sur quatre vendues en 2024 a dépassé 1,5 crore INR, soulignant le levier de revenus disponible de l'ultra-luxe même quand la part agrégée est limitée.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de vente : la transformation numérique accélère

Les concessionnaires agréés ont généré 68,15 % des volumes de 2024 car les acheteurs aisés continuent de valoriser l'inspection tactile, les essais routiers de conciergerie et les cérémonies de remise personnalisées. Néanmoins, la pandémie a normalisé la découverte de bout en bout en ligne ; par conséquent, les sites web direct-consommateur, showrooms virtuels et outils de configuration en direct s'intègrent maintenant profondément dans les parcours d'achat et affichent un TCAC de 14,50 % jusqu'en 2030.

Le vaisseau amiral Retail.NEXT de BMW de 5 835 pieds carrés à Central Delhi entrelace les configurateurs VR avec l'hospitalité de style salon, signalant la convergence des canaux physiques et numériques en un récit de marque cohérent. Mercedes-Benz investit 450 crore INR pour moderniser 20 concessionnaires avec des modules omnicanaux, tout en étendant aussi les ateliers mobiles qui effectuent des services mineurs aux domiciles des clients. Alors que les réservations en ligne croissent, les constructeurs exploitent les données CRM granulaires pour créer un marketing micro-ciblé, élevant la probabilité de conversion et réduisant les coûts d'acquisition.

Analyse géographique

L'Inde occidentale reste le plus grand cluster avec une part de 33,10 % en 2024, ancré par le hub de services financiers de Mumbai et une concentration dense d'individus à patrimoine net élevé à Pune et Ahmedabad. La pile d'incitations du Maharashtra - subvention d'achat, dispense de taxe routière et remboursement de chargeur domicile - renforce l'adoption de VE de luxe, tandis que le corridor manufacturier de Pune offre des efficacités logistiques pour les expéditions CKD. Les académies de formation des constructeurs à Chakan renforcent encore le support après-vente, un facteur critique influençant les décisions d'achat premium.

L'Inde du Sud est la région à croissance la plus rapide à un TCAC de 11,30 % jusqu'en 2030, alimentée par la création de richesse exponentielle de Bangalore dans les secteurs technologique et start-up. La base manufacturière automobile de Chennai attire les vendeurs de clusters, réduisant les délais de composants et facilitant la livraison juste-à-temps pour les usines CKD. Le plafond du Karnataka sur la taxe routière pour les VE offre un avantage TCO clair, et la charge rapide intercités étendue sur le corridor Chennai-Bangalore renforce la praticité BEV pour les voyages de week-end.

L'Inde du Nord, dominée par Delhi NCR, présente une demande mature mais une croissance incrémentale plus lente due au durcissement des normes d'émission et aux restrictions diesel anciennes. Néanmoins, le revenu disponible élevé à Gurgaon et Noida soutient des cycles de remplacement robustes, particulièrement dans les SUV premium avec moteurs diesel BS-VI. L'Inde de l'Est et du Nord-Est traîne en part de marché mais affiche des tendances haussières prometteuses, alors que Calcutta et Guwahati connaissent des améliorations d'infrastructure et des flux croissants de remises d'expatriés stimulant la consommation de luxe. Des marques comme Aston Martin et Lamborghini planifient des points de vente satellites dans ces régions pour capturer l'avantage du premier entrant.

Paysage concurrentiel

Le marché des voitures de luxe en Inde montre une concentration moyenne, Mercedes-Benz, BMW et Audi commandent collectivement des livraisons unitaires significatives, tandis que Jaguar Land Rover, Volvo et Porsche concourent dans des niches spécifiques. L'augmentation de volume de Mercedes-Benz, créditant sa gamme diversifiée et son empreinte d'ateliers nationaux [3]Hindustan Times Auto Desk, "Mercedes Retains No.1 Spot in Luxury Cars," hindustantimes.com. Les déploiements agressifs M-Performance de BMW et l'expansion BEV ont conduit des expéditions record, soutenues par la localisation de 50 % de la société qui amortit les fluctuations de change.

Les livraisons d'Audi ont baissé en raison de contraintes de puces, poussant l'entreprise à élargir les points de vente d'occasion certifiés pour stabiliser les valeurs résiduelles et préserver l'équité de marque. Jaguar Land Rover a affiché une croissance via l'assemblage local de Range Rover Velar et Discovery Sport, montrant comment des stratégies contradictoires - localisation de volume versus importation de niche - peuvent coexister dans l'industrie des voitures de luxe en Inde. En regardant vers l'avenir, le modèle de ventes directes de Tesla et les entrants chinois potentiels pourraient comprimer les marges, faisant de l'excellence de service après-vente et des mises à niveau de fonctionnalités numériques le prochain champ de bataille.

Stratégiquement, les acteurs établis canalisent le capital dans la R&D ADAS, l'infodivertissement basé sur abonnement et les grilles de charge rapide. Mercedes-Benz introduira son MB.OS d'ici 2026, tandis que BMW situe Retail.NEXT comme un nœud de capture de données pour les offres de maintenance prédictive. Du côté du sport automobile, Audi est rentré dans les programmes de course clients en Inde pour élever la perception halo, et Jaguar a lancé une série de trophée I-Pace tout électrique pour souligner les engagements zéro net.

Leaders de l'industrie des voitures de luxe en Inde

-

AB Volvo

-

JAGUAR LAND ROVER LIMITED

-

AUDI AG

-

Mercedes-Benz AG

-

BMW AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements industriels récents

- Mars 2025 : BMW Group India a ouvert un showroom Retail.NEXT à Central Delhi s'étendant sur 5 835 pieds carrés pour mélanger des outils numériques immersifs avec l'engagement client de style conciergerie.

- Janvier 2025 : Mercedes-Benz India a dévoilé un calendrier de lancement de huit modèles, incluant les variantes EQS SUV, et a affecté 450 crore INR pour la transformation des concessionnaires plus 100+ nouveaux chargeurs rapides DC.

- Août 2024 : Aston Martin a annoncé l'expansion à travers l'Inde du Sud dans le cadre de son plan de doubler le volume de ventes national sur trois ans.

- Mai 2024 : Audi India a ajouté une installation d'occasion à Mangalore, étendant l'empreinte Audi Approved: plus à 25 centres nationaux.

Portée du rapport sur le marché des voitures de luxe en Inde

Le terme luxe est utilisé pour catégoriser les véhicules équipés de meilleures capacités de performance, d'intérieurs somptueux et de toutes les dernières fonctionnalités de sécurité et technologie. Le marché des voitures de luxe en Inde couvre toutes les dernières initiatives de R&D. Les investissements sont faits par le gouvernement et les constructeurs automobiles à travers le pays. Le marché des voitures de luxe en Inde est segmenté par type de véhicule, type de motorisation et gamme de prix.

Basé sur le type de véhicule, le marché est segmenté en compacte, berline et SUV. Basé sur le type de motorisation, le marché est segmenté en moteur IC et électrique. Basé sur la gamme de prix, le marché est segmenté en INR 20 Lakh - 50 Lakh, INR 50 Lakh - 80 Lakh, et au-dessus d'INR 80 Lakh. Pour chaque segment, le dimensionnement et les prévisions du marché ont été faits sur la base de la valeur (milliard USD).

| SUV |

| Berline |

| Compacte |

| Moteur IC |

| Hybride |

| Électrique à batterie |

| INR 20 L à 50 L |

| INR 50 L à 80 L |

| Au-dessus d'INR 80 L |

| Showrooms appartenant à l'entreprise |

| Concessionnaires agréés / franchise |

| En ligne (direct-consommateur) |

| Inde du Nord |

| Inde de l'Ouest |

| Inde du Sud |

| Inde de l'Est et du Nord-Est |

| Par type de véhicule | SUV |

| Berline | |

| Compacte | |

| Par type de motorisation | Moteur IC |

| Hybride | |

| Électrique à batterie | |

| Par gamme de prix | INR 20 L à 50 L |

| INR 50 L à 80 L | |

| Au-dessus d'INR 80 L | |

| Par canal de vente | Showrooms appartenant à l'entreprise |

| Concessionnaires agréés / franchise | |

| En ligne (direct-consommateur) | |

| Par région (Inde) | Inde du Nord |

| Inde de l'Ouest | |

| Inde du Sud | |

| Inde de l'Est et du Nord-Est |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des voitures de luxe en Inde ?

La taille du marché des voitures de luxe en Inde est de 1,32 milliard USD en 2025 et devrait atteindre 1,82 milliard USD d'ici 2030.

Quel type de véhicule mène les ventes de voitures de luxe en Inde ?

Les SUV dominent avec 48 % de part de marché en 2024, bien que les berlines soient destinées à la croissance la plus rapide à un TCAC de 9,8 %.

Quelle est l'importance des véhicules électriques dans le marché des voitures de luxe en Inde ?

Les véhicules électriques à batterie représentent une part modeste aujourd'hui mais s'étendent à un TCAC de 21 %, stimulés par les incitations des États et les déploiements de charge rapide.

Quelle région montre la croissance de voitures de luxe la plus rapide en Inde ?

L'Inde du Sud est la région à croissance la plus rapide, enregistrant un TCAC de 11,3 % jusqu'en 2030, propulsée par Bangalore et Chennai.

Dernière mise à jour de la page le: