Taille et part du marché canadien des médicaments et dispositifs de soins du diabète

Analyse du marché canadien des médicaments et dispositifs de soins du diabète par Mordor Intelligence

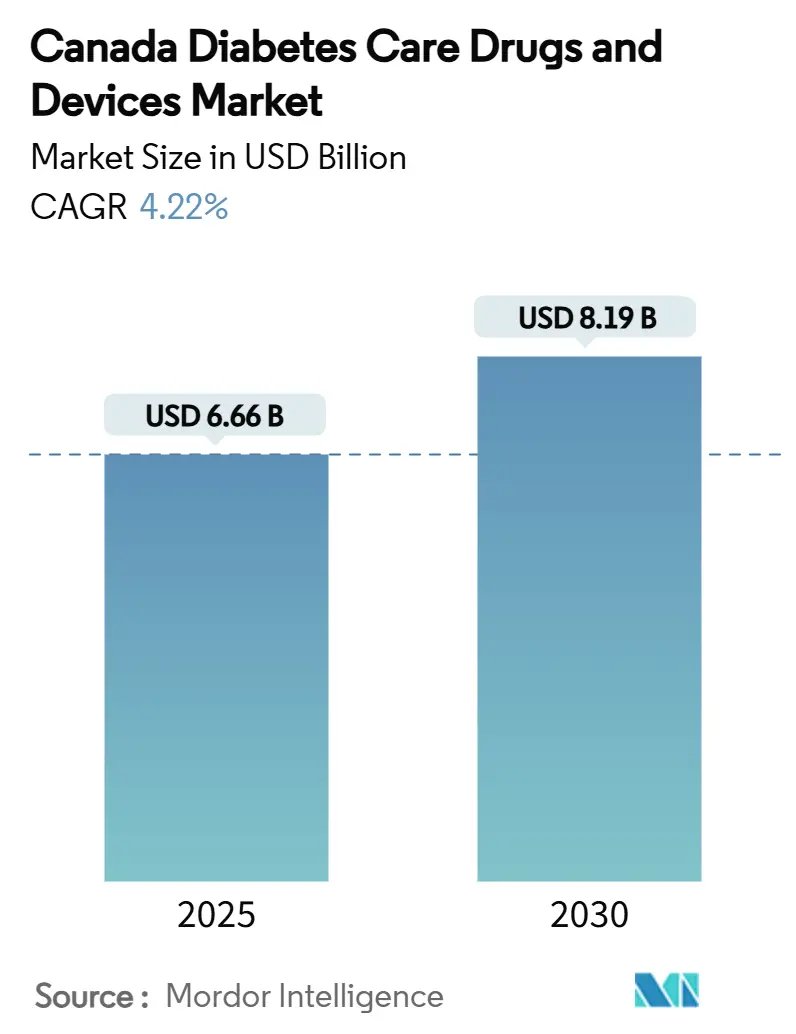

La taille du marché canadien des médicaments et dispositifs de soins du diabète est estimée à 6,66 milliards USD en 2025, et devrait atteindre 8,19 milliards USD d'ici 2030, à un TCAC de 4,22 % pendant la période de prévision (2025-2030).

L'assurance-médicaments universelle, le vieillissement de la population et l'innovation rapide des dispositifs agissent ensemble pour maintenir la demande sur une trajectoire stable vers le haut. La couverture fédérale des médicaments contre le diabète, le financement provincial de la surveillance continue du glucose (SCG) et des pompes à insuline, ainsi que l'arrivée d'insulines hebdomadaires élargissent l'accès des patients tout en améliorant la visibilité des revenus pour les fournisseurs. Les alliances stratégiques qui joignent capteurs, pompes et logiciels d'aide à la décision remodèlent les frontières concurrentielles, et les assureurs privés ont commencé à tester des modèles premium liés aux résultats glycémiques. Néanmoins, les pratiques d'appels d'offres provinciales disparates, les coûts élevés d'insuline à la charge du patient et les préoccupations de confidentialité dans la surveillance basée sur le cloud continuent de tempérer le rythme d'adoption.

Points clés du rapport

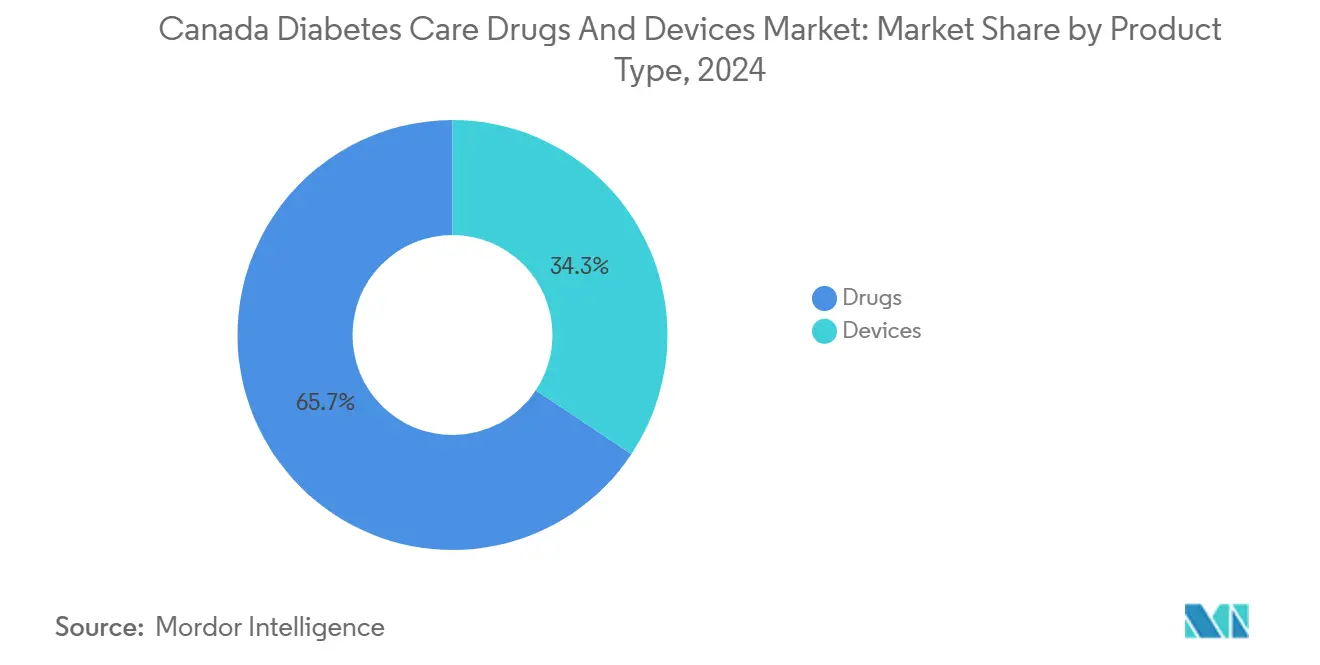

- Par type de produit, les médicaments représentaient 65,67 % de la part du marché canadien des médicaments et dispositifs de soins du diabète en 2024, tandis que les dispositifs devraient croître à un TCAC de 4,98 % jusqu'en 2030.

- Par type de diabète, le type 2 dominait avec 90,12 % de part de revenus en 2024 ; le type 1 devrait progresser à un TCAC de 5,03 % jusqu'en 2030.

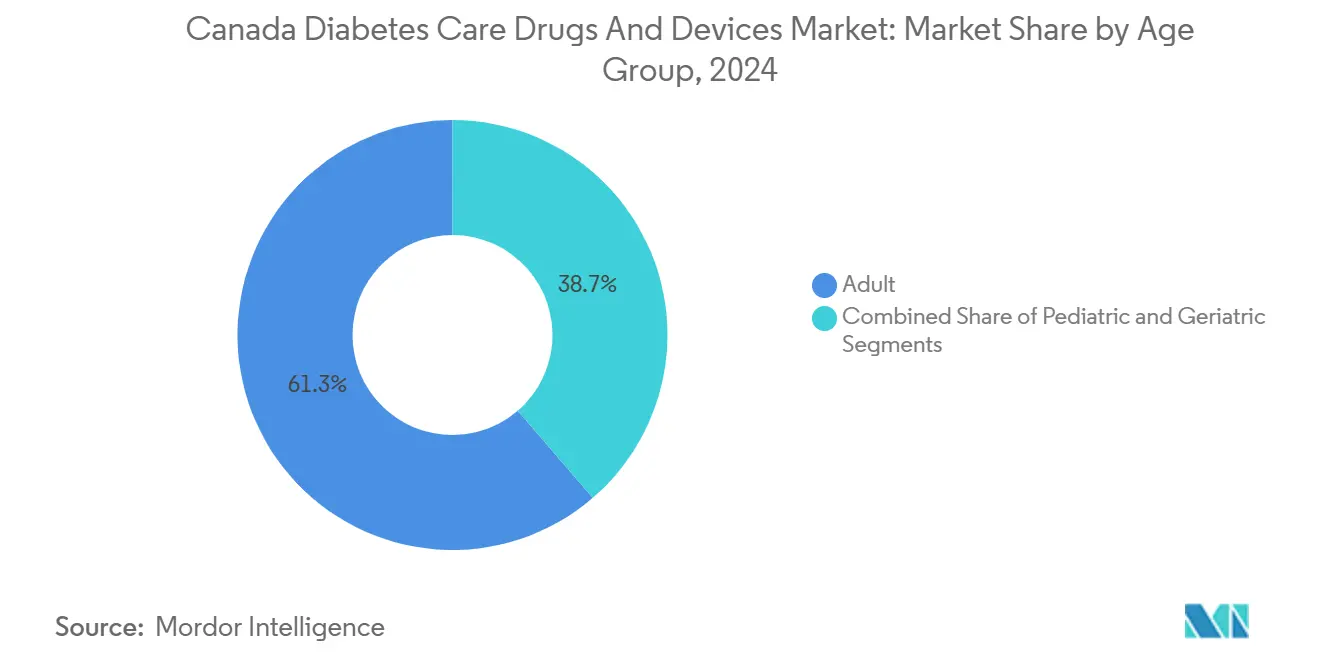

- Par groupe d'âge, les adultes détenaient 61,32 % de part de la taille du marché canadien des médicaments et dispositifs de soins du diabète en 2024, tandis que la cohorte gériatrique est positionnée pour une expansion de 5,08 % de TCAC.

- Par canal de distribution, la vente au détail hors ligne et les pharmacies hospitalières ont capturé 74,45 % de part en 2024 ; les plateformes en ligne affichent la croissance la plus élevée à 5,12 % de TCAC, soutenue par les offres SCG basées sur abonnement.

Tendances et perspectives du marché canadien des médicaments et dispositifs de soins du diabète

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante du diabète de type 2 | +1.2% | National, avec concentration plus élevée en Ontario, Québec, Alberta | Long terme (≥ 4 ans) |

| Expansion du remboursement gouvernemental pour SCG et pompes | +0.8% | Variations provinciales, avec la Colombie-Britannique et la Nouvelle-Écosse en tête | Moyen terme (2-4 ans) |

| Adoption d'agonistes GLP-1 hebdomadaires et oraux | +0.7% | National, avec les centres urbains montrant une adoption plus rapide | Moyen terme (2-4 ans) |

| Intégrations thérapeutiques numériques avec primes d'assurance liées à l'HbA1c | +0.4% | National, avec marchés d'assurance privée en Ontario, Alberta | Court terme (≤ 2 ans) |

| Poussée d'investissement de capital-risque dans les start-ups canadiennes de technologie diabète | +0.3% | Concentré dans les pôles technologiques de Toronto, Vancouver, Montréal | Court terme (≤ 2 ans) |

| Boucle fermée pilotée par IA pour stylos intelligents et écosystèmes téléphoniques | +0.5% | National, avec adoption précoce dans les zones métropolitaines | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante du diabète de type 2

Les cas diagnostiqués devraient passer de 4 millions en 2024 à 5,2 millions d'ici 2030, soit près de 13 % des adultes canadiens. Les communautés autochtones font face à un taux de prévalence de 17,2 %, et les Canadiens noirs subissent un risque de mortalité double par rapport aux Canadiens blancs. Plus de 7 700 amputations des membres inférieurs liées au diabète se produisent chaque année, dont 85 % sont évitables avec une intervention opportune [1]Institut canadien d'information sur la santé, 'Amputations des membres inférieurs chez les adultes diabétiques,' icis.ca. Les disparités provinciales élargissent les opportunités de marché-par exemple, la Saskatchewan compte déjà 29 % de résidents vivant avec le diabète ou le prédiabète, tandis que la prévalence de 28 % de l'Alberta équivaut à 587 710 patients diagnostiqués et 556 millions USD de coûts médicaux directs. Au cours de la prochaine décennie, le fardeau économique devrait dépasser 15,3 milliards USD, soulignant la valeur des dispositifs préventifs et des modèles de soins intégrés qui démontrent des améliorations mesurables des résultats.

Expansion du remboursement gouvernemental pour SCG et pompes

La Nouvelle-Écosse a élargi le financement public des pompes à insuline et de la SCG en février 2024, et la Saskatchewan couvre maintenant entièrement les capteurs Dexcom G6 et G7 pour les résidents éligibles, éliminant les coûts à la charge du patient [2]FRDJ Canada, 'La couverture des pompes à insuline et SCG s'élargit en Nouvelle-Écosse,' frdj.ca'. Le FreeStyle Libre 2 est remboursé publiquement dans la plupart des provinces ; le programme de médicaments de l'Ontario finance 33 capteurs par an pour les patients dépendants à l'insuline, tandis que le Québec rembourse les enfants de moins de 18 ans et les adultes sous insulinothérapie intensive. En Colombie-Britannique, un accord d'assurance-médicaments de quatre ans de 670 millions USD offrira une couverture universelle du diabète à partir de mars 2026.

Adoption d'agonistes GLP-1 hebdomadaires et oraux

Santé Canada a autorisé Awiqli, la première insuline icodec hebdomadaire au monde, en mars 2024. La thérapie est cotée à 1 350 USD par an et réduit la fréquence d'injection de 365 à 52 doses. Les revenus d'Ozempic ont grimpé de 26 % à 120,3 milliards DKK en 2024, reflétant une forte dynamique GLP-1, tandis que Mounjaro de Lilly a livré 3,09 milliards USD de ventes au T2 2024 [3]Eli Lilly and Company, 'Communiqué de résultats T2 2024,' lilly.com'. Les scientifiques de l'Université de la Colombie-Britannique développent une goutte d'insuline orale qui exploite l'absorption sublinguale, modifiant potentiellement les modèles d'administration pour 11,7 millions de Canadiens vivant avec le diabète ou le prédiabète.

Thérapies numériques liées aux primes d'assurance

Medavie Blue Cross attribue 11 % des dépenses de réclamations aux médicaments contre le diabète, avec un coût moyen de réclamant atteignant 1 534 USD en 2024. Son programme 360 Total Care marie la couverture médicamenteuse avec l'encadrement virtuel, montrant comment les plateformes numériques traduisent les gains d'adhérence en économies mesurables pour les payeurs. Les algorithmes d'apprentissage automatique tels que XGBoost ont commencé à alimenter les modèles prédictifs pour les excursions glycémiques, permettant aux assureurs d'ajuster les primes selon les métriques HbA1c en temps réel.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé à la charge du patient pour les insulines analogues à action prolongée | -0.6% | National, avec impact plus élevé dans les provinces à couverture limitée | Long terme (≥ 4 ans) |

| Les appels d'offres provinciaux fragmentés retardent l'adoption des dispositifs | -0.4% | Variations provinciales, affectant particulièrement les petites provinces | Moyen terme (2-4 ans) |

| Préoccupations de confidentialité des données ralentissant la surveillance basée sur le cloud | -0.3% | National, avec préoccupation plus élevée au Québec due aux lois linguistiques | Court terme (≤ 2 ans) |

| Support français limité dans les applications mobiles affectant l'adoption au Québec | -0.2% | Spécifique au Québec, affectant 23 % de la population canadienne | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé à la charge du patient pour les insulines analogues à action prolongée

Les dépenses canadiennes en médicaments antidiabétiques ont doublé à 2,7 milliards USD entre 2012 et 2021, avec des prix de liste restant au-dessus des niveaux des pays pairs, ajoutant 703 millions USD de coûts excédentaires. Les bandelettes de test de glycémie coûtent en moyenne 0,79 USD chacune, pourtant les seuils de remboursement diffèrent largement par province, et les résidents du Québec paient près de 500 USD par mois pour Ozempic lorsqu'il est prescrit pour la gestion du poids plutôt que le diabète. Les complications en aval gonflent les dépenses du système ; les amputations liées au diabète seules dépassent 750 millions USD annuellement.

Les appels d'offres provinciaux fragmentés retardent l'adoption des dispositifs

Chaque province gère son propre processus d'appel d'offres et de formulaire, produisant des délais variables pour la couverture SCG et des systèmes hybrides en boucle fermée. L'ACMTS projette que le financement complet des systèmes en boucle fermée augmenterait les dépenses publiques de 823 millions USD sur trois ans, un obstacle qui ralentit l'adoption coordonnée. Différentes règles de pré-autorisation et seuils d'âge forcent les fournisseurs à naviguer 15 plans publics distincts, étirant les délais administratifs et érodant les avantages d'échelle des lancements nationaux.

Analyse par segment

Par type de produit : les dispositifs stimulent l'innovation malgré la dominance des médicaments

Les médicaments ont capturé 65,67 % de la part du marché canadien des médicaments et dispositifs de soins du diabète en 2024, reflétant l'utilisation ancrée des analogues d'insuline et des agonistes des récepteurs GLP-1. La division soins du diabète de Novo Nordisk a affiché 290,4 milliards DKK de ventes en 2024, un bond de 25 % qui souligne la résilience du segment. Pourtant, la catégorie des dispositifs est prévue pour la progression la plus rapide à un TCAC de 4,98 % jusqu'en 2030. Les dispositifs de surveillance forment la plus grande tranche ; l'adoption de SCG continue de déplacer les glucomètres à piqûre du doigt alors que les plans publics et privés élargissent la couverture de remboursement. Les dispositifs de gestion tels que les pompes hybrides en boucle fermée évoluent rapidement, aidés par l'intégration Abbott-Medtronic qui relie les capteurs FreeStyle Libre aux algorithmes de livraison automatisée, élargissant la base d'utilisateurs adressables et ouvrant un canal de vente supplémentaire de 100 millions USD pour Abbott.

Les participants du marché affinent les tactiques de mise sur le marché. Abbott met l'accent sur l'abordabilité pour pénétrer la population de type 2, tandis que Dexcom garde l'accent sur la cohorte d'insuline intensive où la précision d'alarme et le partage de données en temps réel commandent une tarification premium. La pompe t:slim X2 de Tandem Diabetes Care intégrée avec Dexcom G7 a attiré l'attention des endocrinologues canadiens parce que les mises à jour logicielles sont livrées en ligne, réduisant les cycles de remplacement et soutenant l'innovation itérative. Collectivement, ces tendances maintiennent le segment des dispositifs au centre de la création de valeur même si les médicaments dominent encore le revenu total.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de diabète : l'innovation du type 1 stimule une croissance disproportionnée

La taille du marché canadien des médicaments et dispositifs de soins du diabète pour les patients de type 2 représentait 6,0 milliards USD en 2025, égal à 90,12 % du revenu total du marché. Les indications GLP-1 élargies pour la protection cardiovasculaire et rénale renforcent cette concentration, pourtant le type 1 est positionné pour un TCAC plus rapide de 5,03 %, alimenté par la thérapie technologie-intensive. Santé Canada a approuvé le système de livraison d'insuline automatisé Omnipod 5 d'Insulet en avril 2024, donnant aux utilisateurs de type 1 une option sans tube qui s'intègre avec les capteurs Dexcom et le contrôle par smartphone. Les ménages de type 1 montrent une pénétration de dispositifs plus élevée parce que les demandes d'insuline exogène soutenues favorisent l'adoption de systèmes en boucle fermée qui réduisent les excursions hypo- et hyperglycémiques.

Au sein du type 2, les insulines hebdomadaires et les GLP-1 oraux attirent les patients qui ne dépendaient auparavant que des comprimés. Les données de résultats cardiovasculaires pour le sémaglutide et la dapagliflozine ont rendu la thérapie combinée plus commune en soins primaires. Les soins du diabète gestationnel restent un sous-segment petit mais techniquement dynamique ; les chercheurs révisant 15 applications mobiles n'ont trouvé que trois offrant des fonctionnalités culturellement pertinentes, soulignant les lacunes de produits pour les familles canadiennes diverses. Les fournisseurs capables de superposer le support en français et en langues autochtones peuvent capturer une fidélité disproportionnée au Québec et dans les communautés éloignées respectivement.

Par groupe d'âge : le segment gériatrique accélère au milieu du changement démographique

Les adultes âgés de 18-64 ans contrôlaient 61,32 % du revenu du marché en 2024, pourtant la cohorte gériatrique est en cours pour une croissance TCAC de 5,08 %. Le vieillissement de la population, la multi-morbidité et l'espérance de vie plus longue maintiennent la complexité clinique élevée chez les seniors, stimulant la demande de solutions de dosage simplifiées et de surveillance automatisée. L'adoption de télésanté chez les adultes âgés s'est accélérée après la COVID-19, avec les relations médicales établies citées comme facilitateur principal même si les limitations sensorielles et de dextérité compliquent la formation aux dispositifs.

Pour les adultes en âge de travailler gérant le diabète de type 1, les initiatives de soutien par les pairs à distance telles que le programme TRIFECTA ont amélioré les métriques de qualité de vie dans les essais précoces, montrant comment les forums numériques renforcent l'adhérence en dehors des paramètres cliniques. Les volumes pédiatriques restent comparativement petits mais portent une haute valeur à vie à long terme, puisque le positionnement précoce des bundles pompe-SCG peut verrouiller la préférence de marque pendant des décennies. Cependant, les lacunes de couverture dans certaines provinces poussent encore les familles vers des canaux de financement caritatifs, un problème que les groupes de défense font pression pour rectifier par une équité d'assurance-médicaments plus large.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : la transformation numérique accélère la croissance en ligne

Les canaux hors ligne-pharmacies de chaîne, dispensaires hospitaliers et détaillants d'équipement médical durable-ont conservé 74,45 % des ventes en 2024. Les accords de facturation directe avec les plans publics protègent les patients des coûts immédiats à leur charge, et les éducateurs en diabète en magasin fournissent des services d'installation et de formation. Les ventes en ligne, bien que plus petites, s'étendent à 5,12 % de TCAC alors que le confort des consommateurs avec le commerce électronique et les téléconsultations s'améliore. Les bundles d'abonnement canadiens de Dexcom expédient capteurs et transmetteurs aux ménages sur une cadence programmée et offrent des plans de financement qui réduisent le fardeau initial.

Les moteurs de recommandation pilotés par IA sous-tendent de nombreuses pharmacies numériques, associant les rappels de renouvellement avec l'analytique de tendances glycémiques pour limiter les ruptures de stock et améliorer la persistance médicamenteuse. Pourtant, les limitations de haut débit rural, particulièrement dans les territoires du nord, contraignent la pénétration en ligne, nécessitant des modèles hybrides qui marient la commande web avec les points de ramassage locaux ou les dépôts soutenus par les infirmières.

Analyse géographique

La variation régionale caractérise le marché canadien des médicaments et dispositifs de soins du diabète, chaque province équilibrant les réalités démographiques avec la capacité fiscale. L'Ontario est le plus grand marché unique, servant près de 1,5 million de personnes avec diabète par des programmes qui co-financent les pompes à insuline et les capteurs SCG sous le Programme d'appareils fonctionnels. Le Québec suit, où les mandats de langue française et les algorithmes de remboursement uniques forcent les fournisseurs à localiser les interfaces logicielles et l'éducation des patients ; La Régie de l'assurance maladie du Québec administre plus de 40 régimes de santé qui incluent une couverture diabète adaptée.

L'accord d'assurance-médicaments de 670 millions USD de la Colombie-Britannique avec Ottawa prendra effet en mars 2026, offrant un modèle de couverture universelle du diabète que d'autres provinces évaluent. L'Alberta fait face à un fardeau de coût annuel estimé de 556 millions USD lié au diabète, incitant l'éligibilité SCG élargie sous son bénéfice de thérapie à l'insuline.

La Saskatchewan offre un financement public complet pour les capteurs Dexcom G6 et G7 aux résidents âgés de 18-25 ans et ceux de plus de 65 ans, une configuration qui élimine de nombreuses préoccupations d'abordabilité. Les provinces atlantiques, menées par la Nouvelle-Écosse, améliorent rapidement les programmes de pompes et SCG pour adresser les populations vieillissantes dispersées dans les géographies rurales. Dans le Nord, les pilotes de télé-endocrinologie et les matériels éducatifs culturellement adaptés visent à réduire les écarts de résultats parmi les communautés autochtones où la prévalence dépasse les moyennes nationales.

Paysage concurrentiel

L'industrie canadienne des médicaments et dispositifs de soins du diabète présente un côté offre fragmenté. Les principaux acteurs pharmaceutiques-Novo Nordisk, Eli Lilly et Sanofi-contrôlent la plupart des revenus d'insuline et GLP-1. Du côté des dispositifs, Abbott et Dexcom forment un duopole efficace en SCG, pourtant ils poursuivent différents segments de population pour éviter le chevauchement direct. Le FreeStyle Libre d'Abbott se concentre sur les utilisateurs de type 2 sensibles aux coûts, tandis que Dexcom cible les patients de type 1 axés sur la précision.

Les alliances stratégiques brouillent maintenant les frontières : le partenariat d'Abbott avec Medtronic permet aux capteurs FreeStyle Libre d'alimenter les algorithmes en boucle fermée de Medtronic, un mouvement projeté pour générer au moins 100 millions USD de revenu annuel supplémentaire pour Abbott. L'Omnipod 5 d'Insulet et le t:slim X2 de Tandem sécurisent des positions concurrentielles en permettant les mises à jour logicielles par voie aérienne, raccourcissant les cycles de produits et gardant les utilisateurs dans les écosystèmes de marque. Les start-ups de Toronto, Vancouver et Montréal ont attiré du capital-risque frais en 2024 pour développer des applications d'aide à la décision culturellement spécifiques, bien que la confidentialité et la conception bilingue ajoutent de la complexité d'échelle.

Les obstacles à l'entrée restent matériels. Les fournisseurs doivent passer les révisions de classe de dispositifs de Santé Canada et ajuster le marketing pour respecter la loi linguistique du Québec, tandis que les calendriers d'appels d'offres disparates à travers 13 juridictions diluent l'efficacité de lancement. Les entreprises capables d'aligner les dossiers de remboursement multi-canaux, le support utilisateur bilingue et les assurances robustes de sécurité cloud sont plus susceptibles de commander une part durable.

Leaders de l'industrie canadienne des médicaments et dispositifs de soins du diabète

Roche

Sanofi

Novo Nordisk

Abbott Laboratories

Medtronic

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Le gouvernement du Canada et la Colombie-Britannique ont signé un accord d'assurance-médicaments de 670 millions USD sur quatre ans offrant une couverture universelle du diabète à partir de mars 2026.

- Octobre 2024 : Le Parlement a adopté la Loi sur l'assurance-médicaments, garantissant l'accès national aux médicaments contre le diabète et établissant un fonds pour dispositifs.

- Août 2024 : Abbott s'est associé à Medtronic pour intégrer la SCG FreeStyle Libre avec les pompes Medtronic, ciblant 11 millions d'utilisateurs d'insuline intensive dans le monde.

- Mars 2024 : Santé Canada a autorisé Awiqli, la première insuline icodec hebdomadaire de Novo Nordisk Canada Inc.

Portée du rapport du marché canadien des médicaments et dispositifs de soins du diabète

Le marché canadien des médicaments et dispositifs de soins du diabète a témoigné de 4,7 milliards USD dans l'année actuelle et devrait enregistrer un TCAC de plus de 4 % pendant la période de prévision. Le marché canadien des médicaments et dispositifs de soins du diabète est segmenté en médicaments (par catégorie (insuline, médicaments antidiabétiques oraux, médicaments injectables non-insuline, et médicaments combinés), par sous-segment (basale ou à action prolongée, bolus ou à action rapide, médicaments à insuline humaine traditionnelle, biosimilaires d'insuline, agonistes des récepteurs GLP-1, inhibiteurs d'alpha-glucosidase, inhibiteurs DPP-4, et inhibiteurs SGLT-2)) et dispositifs (dispositifs de gestion (pompes à insuline, stylos à insuline, seringues, cartouches, et injecteurs à jet) et dispositifs de surveillance (auto-surveillance du sang et surveillance continue du glucose)). Le rapport offre la taille du marché en termes de valeur en USD pour tous les segments susmentionnés.

| Dispositifs | Dispositifs de surveillance | Glucomètres d'auto-surveillance |

| Systèmes de surveillance continue du glucose | ||

| Dispositifs de gestion | ||

| Médicaments | Médicaments antidiabétiques oraux | |

| Médicaments à insuline | ||

| Injectables non-insuline | ||

| Médicaments combinés |

| Diabète de type 1 |

| Diabète de type 2 |

| Adulte |

| Gériatrique |

| Pédiatrique |

| Hors ligne |

| En ligne |

| Par type de produit | Dispositifs | Dispositifs de surveillance | Glucomètres d'auto-surveillance |

| Systèmes de surveillance continue du glucose | |||

| Dispositifs de gestion | |||

| Médicaments | Médicaments antidiabétiques oraux | ||

| Médicaments à insuline | |||

| Injectables non-insuline | |||

| Médicaments combinés | |||

| Par type de diabète | Diabète de type 1 | ||

| Diabète de type 2 | |||

| Par groupe d'âge | Adulte | ||

| Gériatrique | |||

| Pédiatrique | |||

| Par canal de distribution | Hors ligne | ||

| En ligne | |||

Questions clés répondues dans le rapport

Quelle est la taille du marché canadien des médicaments et dispositifs de soins du diabète en 2025 ?

La taille du marché canadien des médicaments et dispositifs de soins du diabète s'élève à 6,66 milliards USD en 2025 et devrait atteindre 8,19 milliards USD d'ici 2030.

Quel segment détient la plus grande part du marché canadien des médicaments et dispositifs de soins du diabète ?

Les médicaments menaient avec 65,67 % de part en 2024, tandis que les dispositifs s'étendent plus rapidement à un TCAC de 4,98 % jusqu'en 2030.

Qu'est-ce qui stimule la croissance de l'adoption de SCG à travers le Canada ?

L'expansion du remboursement provincial, la baisse des prix des capteurs et les partenariats qui intègrent les données SCG avec les pompes à insuline sont des moteurs clés.

Pourquoi le diabète de type 1 montre-t-il une croissance plus rapide que le type 2 ?

Les patients de type 1 adoptent les technologies premium-incluant les pompes en boucle fermée-à des taux plus élevés, poussant un TCAC de 5,03 % malgré une taille de population plus petite.

Comment l'assurance-médicaments universelle affectera-t-elle le paysage concurrentiel ?

La couverture nationale abaisse les barrières de coût pour les patients, augmente les volumes de prescription et encourage l'approvisionnement multi-provinces, bénéficiant aux fournisseurs prêts à l'échelle.

Quels défis les fabricants affrontent-ils au Québec ?

Les exigences de langue française pour les applications et manuels, plus les critères de remboursement distincts, demandent un investissement de localisation supplémentaire avant le lancement du produit.

Dernière mise à jour de la page le: