Taille et Part du Marché Mondial de l'Assurance Automobile

Analyse du Marché Mondial de l'Assurance Automobile par Mordor Intelligence

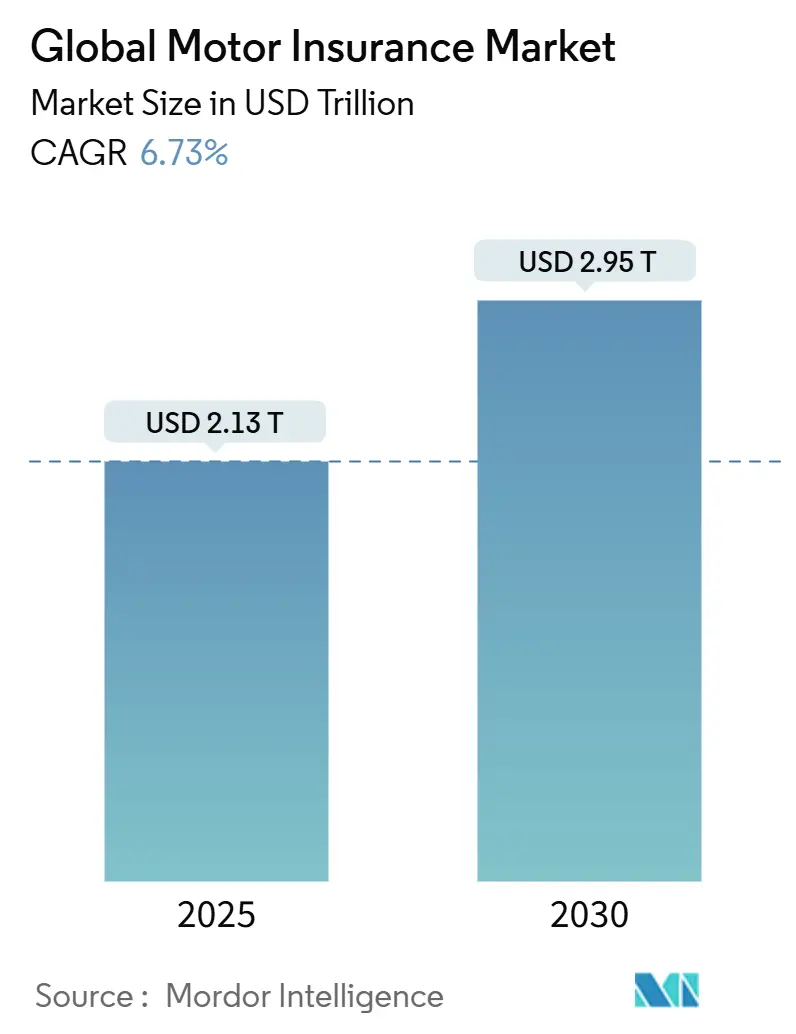

Le marché mondial de l'assurance automobile s'élève à 2,13 billions USD en 2025 et devrait atteindre 2,95 billions USD d'ici 2030, progressant à un TCAC de 6,73%. La croissance robuste des primes reflète l'augmentation de la propriété de véhicules, l'accélération de la distribution numérique et l'application réglementaire soutenue dans toutes les grandes régions. Les polices de responsabilité civile conservent une part de 40,5% car la couverture de base reste obligatoire dans plus de 150 juridictions. Pourtant, la demande de polices tous risques augmente rapidement car les conducteurs recherchent une protection plus large contre les événements météorologiques, le vol et l'électronique sophistiquée embarquée. La rentabilité des assureurs s'améliore là où l'IA automatise le triage des sinistres et le dépistage de fraude, réduisant les frais d'ajustement des pertes et soutenant une tarification plus précise. L'intensité concurrentielle s'accroît alors que les offres intégrées des constructeurs automobiles et des insurtechs réduisent les frictions au point de vente, contraignant les opérateurs historiques à améliorer leurs capacités télématiques et l'engagement client.

Points Clés du Rapport

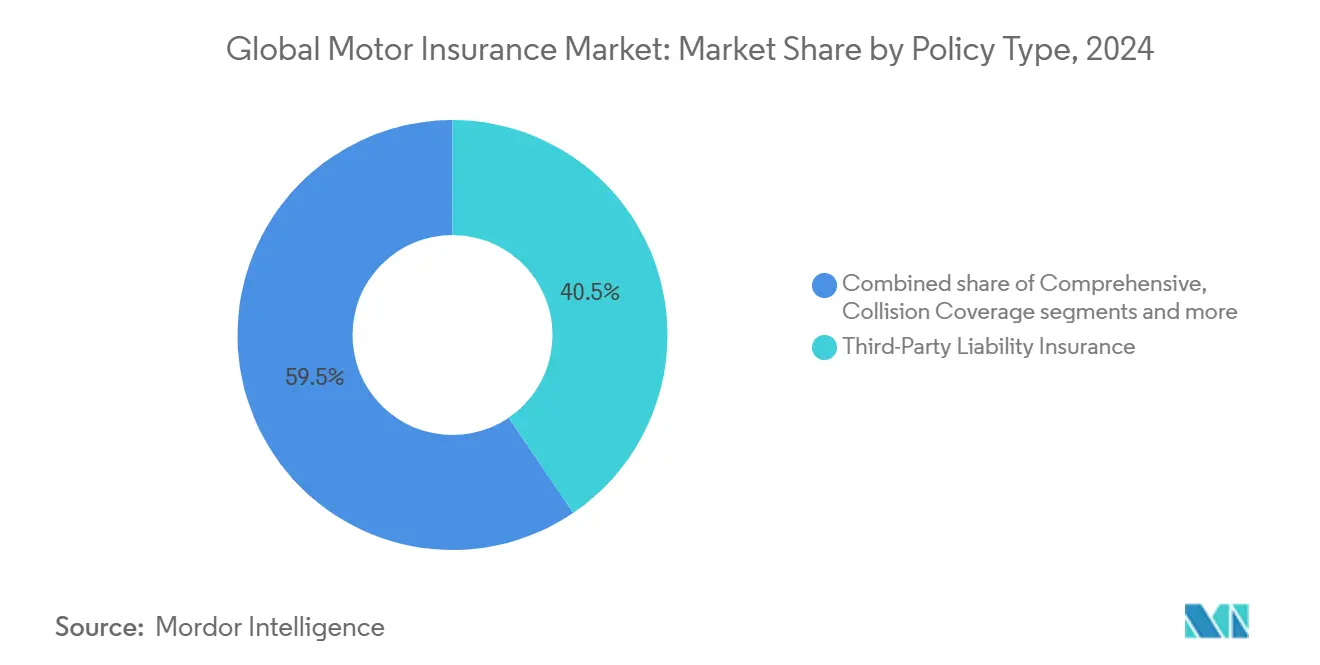

- Par type de police, la responsabilité civile un représenté 40,5% de la part du marché mondial de l'assurance automobile en 2024, tandis que la couverture tous risques progresse à un TCAC de 11,8% jusqu'en 2030.

- Par canal de distribution, le modèle agent/courtier détenait une part de 47,4% de la taille du marché mondial de l'assurance automobile en 2024 ; les plateformes de réponse directe et numériques progressent à un TCAC de 12,6% jusqu'en 2030.

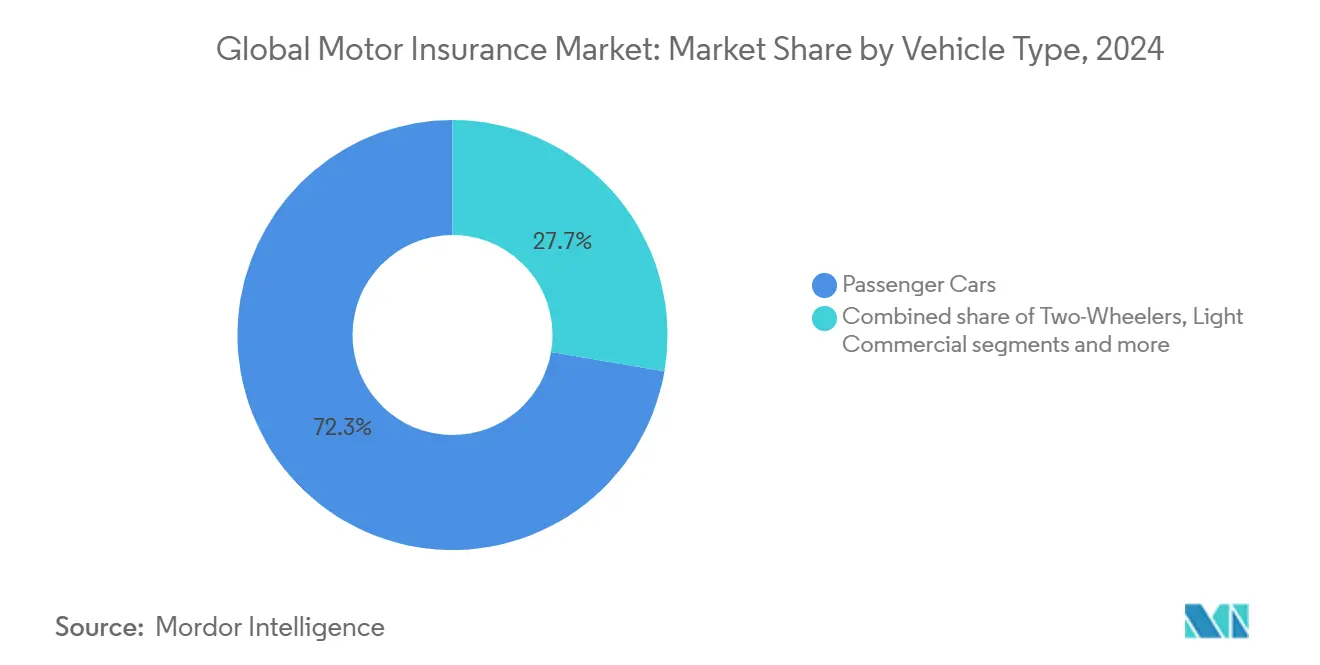

- Par type de véhicule, les voitures particulières ont dominé 72,3% du marché mondial de l'assurance automobile en 2024 ; les véhicules commerciaux légers devraient croître à un TCAC de 8,3% grâce à la demande logistique du e-commerce.

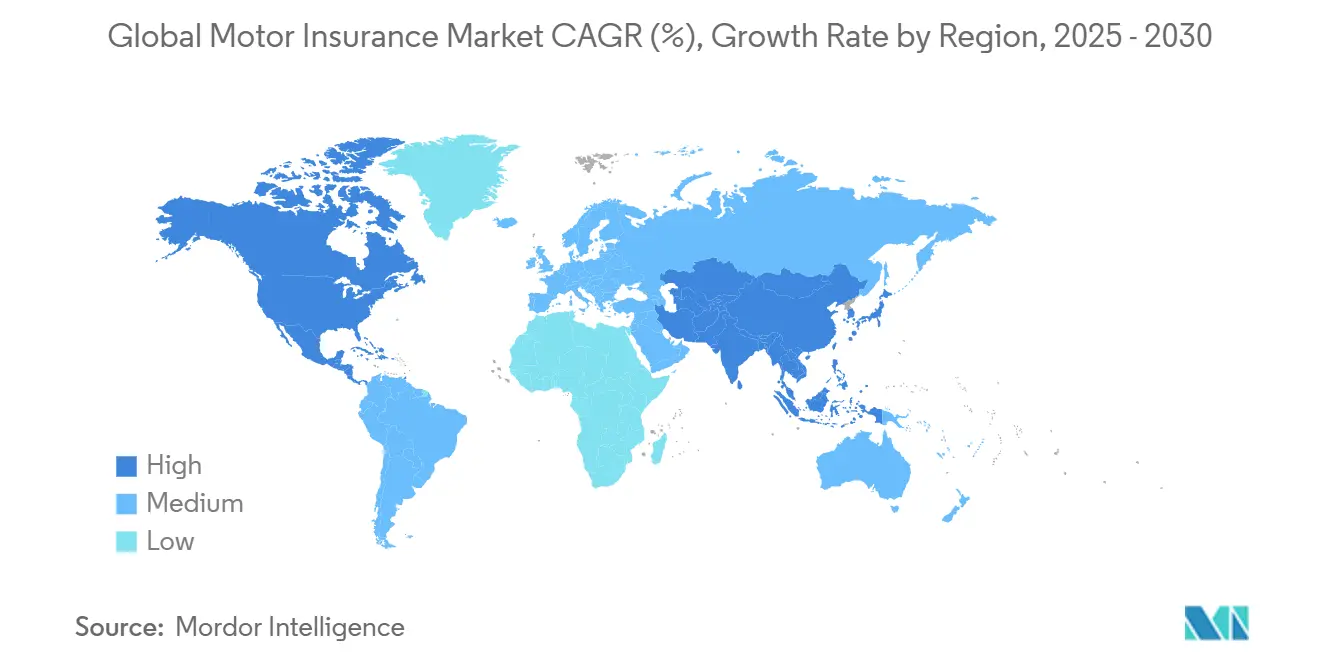

- Par géographie, l'Amérique du Nord commandait 34,1% des primes mondiales en 2024, mais l'Asie-Pacifique devrait enregistrer le TCAC le plus rapide de 10,4% jusqu'en 2030.

Tendances et Perspectives du Marché Mondial de l'Assurance Automobile

Analyse d'Impact des Moteurs

| Moteur | ( ~ ) % d'Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Croissance de l'assurance basée sur l'usage pilotée par la télématique en Asie-Pacifique | +1.2% | Asie-Pacifique central, répercussion mondiale | Moyen terme (2-4 ans) |

| Assurance intégrée OEM au point de vente du véhicule | +0.8% | Amérique du Nord et Europe, expansion Asie-Pacifique | Court terme (≤ 2 ans) |

| Application stricte de la responsabilité civile dans les économies africaines émergentes | +0.6% | Afrique et Amérique latine | Long terme (≥ 4 ans) |

| Flottes e-commerce en plein essor en Amérique du Sud | +0.7% | Amérique du Sud et Asie-Pacifique | Moyen terme (2-4 ans) |

| Pénétration croissante des véhicules électriques (VE) et besoin de couverture batterie | +0.9% | Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Automatisation des sinistres alimentée par l'IA réduisant les frais d'ajustement des pertes | +0.5% | Mondial | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Passage vers l'Assurance Basée sur l'Usage Stimulé par l'Adoption de la Télématique en Asie-Pacifique

La télématique activée par smartphone un réduit les coûts matériels et aidé les assureurs à étendre les propositions basées sur l'usage à travers la Chine, Singapour, l'Inde et l'Australie. La COVID-19 un stimulé la dépendance aux véhicules personnels, tandis que les régulateurs en Chine et à Singapour ont approuvé des cadres de partage de données qui cimentent la confiance dans les modèles de paiement selon la conduite. En conséquence, l'Asie-Pacifique devrait héberger plus de la moitié des abonnés UBI mondiaux d'ici 2025, créant une nouvelle capacité de souscription et réduisant la fréquence des accidents pour les conducteurs engagés.[1]Swiss Re Group, ' Usage‐Based Insurance to Dominate APAC, ' swissre.com Les assureurs répondent en déployant des tableaux de bord mobiles en libre-service qui permettent aux utilisateurs de surveiller les scores de conduite, d'échanger des récompenses et d'initier des sinistres-tout cela stimule la rétention et la tarification personnalisée.

Partenariats d'Assurance Intégrée OEM Accélérant l'Adoption de Polices en Amérique du Nord

Les acheteurs de voitures américains s'attendent de plus en plus à une protection transparente intégrée dans le parcours d'achat de véhicule, 60% déclarant une préférence pour les services connectés qui incluent l'assurance. Les partenariats tels que Rivian-Nationwide, Toyota-Farmers et Root-Hyundai intègrent l'émission de police dans les flux de caisse de concessionnaire ou d'achat en ligne, raccourcissant les cycles de décision et augmentant les taux de souscription.[2]Carrier Gestion, ' Consumers Want Connected-Car Insurance, ' carriermgmt.com Les analystes estiment que 20% des primes auto personnelles pourraient être vendues comme couverture intégrée d'ici 2030, grignotant les commissions d'agents et forçant les opérateurs historiques à affiner les stratégies de vente croisée alors que la technologie VE déplace la responsabilité vers les fabricants.

Application de la Responsabilité Civile Obligatoire s'Intensifiant dans les Marchés Africains Émergents

Les régulateurs subsahariens resserrent les points de contrôle de preuve d'assurance et numérisent les systèmes de vérification policière. Les Réglementations du Kenya sur l'Assurance (Risques de Tiers de Véhicules à Moteur) (Certification Numérique) exigent des e-certificats à code QR, tandis que le Nigeria un élargi les amendes pour les automobilistes non assurés en 2024. Ces mesures libèrent la croissance des primes dans des économies où la pénétration automobile reste la moitié de la moyenne mondiale, et les groupes panafricains étendent les polices à faible dénomination activées par monnaie mobile pour servir les segments de masse.

Poussée de la Logistique E-commerce Alimentant la Demande d'Assurance Automobile Commerciale de Flotte en Amérique du Sud

Le boom du shopping en ligne en Amérique latine stimule l'expansion rapide de flottes parmi les opérateurs du dernier kilomètre. Le volume de primes pour les fourgonnettes commerciales et camions légers s'est accéléré depuis fin 2023, le Brésil, le Chili et l'Argentine affichant la croissance d'exposition la plus forte. Les assureurs spécialisés fournissent maintenant des produits de flotte basés sur l'usage, du coaching conducteur en temps réel et des garanties de température de cargaison pour répondre aux accords de niveau de service des détaillants.

Analyse d'Impact des Contraintes

| Contrainte | ( ~ ) % d'Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Sentences de jury d'inflation sociale pressant les marges de responsabilité auto américaines | -1.8% | Amérique du Nord | Court terme (≤ 2 ans) |

| Inflation pièces-et-main-d'œuvre augmentant la gravité des sinistres | -1.1% | Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Lois de confidentialité des données limitant l'usage télématique | -0.7% | Europe et Amérique du Nord | Long terme (≥ 4 ans) |

| Baisses de fréquence pilotées par ADAS érodant les pools de primes | -0.9% | Marchés développés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Rentabilité Pressée par l'Inflation Sociale et les Sentences de Jury Nucléaires dans la Responsabilité Auto Américaine

En 2023, les sentences de jury dépassant 10 millions USD ont plus que doublé le paiement médian, l'élevant à 44 millions USD frappants. Cette poussée souligne les répercussions financières croissantes des litiges sur les entreprises. Dans le même temps, les avocats de demandeurs exploitent le scepticisme croissant du public envers les grandes entreprises pour sécuriser ces règlements gonflés, amplifiant la pression financière sur les défendeurs.[3]Insurance Affaires, ' Nuclear Jury Awards Double in Three Years, ' insurancebusinessmag.com Alors que les sinistres croissent en gravité, les transporteurs de responsabilité ont répondu en augmentant leurs tarifs. Pourtant, ces augmentations de primes ont poussé les consommateurs à chercher de meilleures affaires et ont contribué à une hausse de la conduite non assurée, exerçant une pression sur la croissance et présentant des défis pour le marché de l'assurance.

Inflation Accrue des Pièces et Main-d'Œuvre Élevant la Gravité des Sinistres en Europe

En 2024, au milieu des frictions de chaîne d'approvisionnement, les listes de pièces de rechange OEM ont vu une poussée, tandis que les ateliers de réparation ont signalé une augmentation salariale de 4,7%. Cette augmentation de salaires reflète la demande croissante de main-d'œuvre qualifiée dans l'industrie de la réparation. Les ratios combinés se sont gonflés alors que les paiements moyens de blessures corporelles de tiers ont grimpé de 8%, soulignant les coûts croissants associés aux sinistres d'assurance. La fréquence des sinistres de perte totale un atteint 22%, poussée par les coûts de réparation dépassant fréquemment la valeur de rachat réelle des véhicules plus anciens. Cette tendance souligne les défis financiers auxquels font face à la fois les assureurs et les propriétaires de véhicules.

Analyse par Segment

Par Type de Police : La Couverture Tous Risques Gagne en Momentum au Milieu de la Complexité Croissante des Risques

Les polices tous risques, qui couvrent les dommages propres, le vol et les intempéries sévères, croissent à un TCAC de 11,8%-significativement au-dessus du marché mondial de l'assurance automobile. Les conducteurs embrassent une protection plus large alors que les composants ADAS et VE augmentent les factures de réparation moyennes, tandis que les financiers exigent des couvertures plus larges sur les véhicules loués. La responsabilité civile reste fondamentale, soutenant 40,5% de la prime mondiale 2024, mais sa part relative déclinera alors que les options discrétionnaires prolifèrent.

La demande de couverture tous risques est visible dans les marchés matures où le sinistre moyen sur les lignes de collision est monté à 5 992 USD en 2022. Des franchises plus élevées et l'orientation du réseau d'ateliers de réparation aident les transporteurs à atténuer la gravité, pourtant la taille du marché de l'assurance automobile consacrée aux dommages propres devrait capturer plus de la moitié des nouvelles primes souscrites d'ici 2028. La réforme réglementaire en Inde, élevant les limites de responsabilité, pousse aussi les clients vers les forfaits groupés, renforçant l'élan.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par Canal de Distribution : Les Plateformes Numériques Perturbent la Dominance Traditionnelle des Agents

Les agents et courtiers ont encore rédigé 47,4% des primes mondiales en 2024 grâce à la vente consultative à fort contact, surtout pour les flottes et véhicules de haute valeur. Cependant, les canaux directs numériques croissent maintenant à un TCAC de 12,6%, propulsés par les moteurs de devis mobiles, le chat IA et la souscription instantanée. Environ 47,4% des acheteurs ont utilisé des parcours en ligne en 2024, reflétant un changement structurel dans les comportements de recherche.

La bancassurance conserve du poids en Amérique latine et Asie du Sud-Est, où les relations bancaires génèrent la confiance. Pourtant, les assureurs accélèrent les partenariats intégrés avec les applications de covoiturage, les places de marché et les showrooms numériques OEM. Ces partenariats peuvent représenter 20% des primes auto personnelles d'ici 2030, réduisant les coûts d'acquisition et réallouant la part du marché de l'assurance automobile vers les transporteurs technophiles.

Par Type de Véhicule : Les Véhicules Commerciaux Légers Accélèrent sur le Boom E-commerce

Les voitures particulières fournissent l'épine dorsale de la prime, commandant 72,3% de la couverture souscrite en 2024. La croissance du dernier kilomètre positionne néanmoins les véhicules commerciaux légers (VCL) comme le grimpeur le plus rapide à un TCAC de 8,3%, alors que les détaillants promettent la livraison le jour même. Les flottes recherchent le coaching conducteur basé sur la télématique, les alertes de maintenance proactive et les franchises agrégées pour contrôler les coûts.

L'auto commercial un engagé des ratios combinés dépassant 100% dans 11 des 12 dernières années, poussant les transporteurs à adopter la notation algorithmique et les scores d'usage granulaires. La couverture des batteries et groupes motopropulseurs pour fourgonnettes électriques étend la complexité du risque, pourtant la prime VCL présente encore des marges attractives au sein du marché de l'assurance automobile.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par Âge du Véhicule : Les Véhicules d'Occasion Dépassent le Neuf en Croissance de Prime

Les véhicules de plus de cinq ans génèrent une croissance robuste, progressant à un TCAC de 9,5%, dépassant les valeurs assurées des voitures neuves. La pression économique et les limites de chaîne d'approvisionnement ont poussé les acheteurs vers les voitures d'occasion, incitant les assureurs à créer des plans échelonnés répondant à l'abordabilité sans sacrifier la protection essentielle. Près de 45% des sinistres réparables proviennent de voitures de plus de sept ans, expliquant une fréquence record de perte totale de 22%.

La tarification pour les voitures âgées dépend de la rareté des pièces et de la main-d'œuvre gonflée, pourtant les options modulaires comme la protection de panne mécanique aident à sécuriser la rétention. La niche des voitures de collection au sein de l'industrie de l'assurance automobile voit de jeunes enthousiastes exiger des plafonds de kilométrage flexibles et des améliorations de valeur convenue, améliorant la diversité au sein du marché de l'assurance automobile.

Analyse Géographique

L'Amérique du Nord un généré 34,1% de la prime mondiale en 2024, ancrée par la propriété élevée de véhicules par habitant et les statuts d'assurance obligatoire stricts. Le segment américain un enduré 53 milliards USD de pertes de souscription pendant 2022-2023, incitant des hausses de taux moyennes de 14,3%, les plus élevées en 15 ans. La récupération de profit est attendue d'ici 2025 alors que les transporteurs intègrent la télématique, l'automatisation des sinistres raffinée et la tarification calibrée pour atténuer l'inflation des coûts. Le leadership de marché reste concentré, les cinq premiers rédacteurs détenant 60% de la prime.

L'Asie-Pacifique livre le TCAC le plus rapide de 10,4% jusqu'en 2030. L'expansion des classes moyennes, les régimes tarifaires automobiles libéralisés et la pénétration des smartphones alimentent l'adoption télématique. La Chine, le Japon et l'Inde titrent l'échelle, pourtant la croissance d'Asie du Sud-Est dépasse alors que les régulateurs championne le paiement-selon-conduite et les couvertures de micro-durée. La région dépassera probablement 50% des abonnés UBI mondiaux d'ici 2025, perturbant les pools de tarification hérités.

L'Europe conserve des pools de primes profonds, particulièrement en Allemagne, au Royaume-Uni et en France. Les assureurs confrontent 23% d'inflation dans l'IPC automobile et doivent factoriser la complexité de réparation VE et la friction de chaîne d'approvisionnement dans les prévisions de pertes. Le volume de prime britannique est projeté augmenter de 23,89 milliards USD en 2024 à 31,65 milliards USD d'ici 2030 à un TCAC de 4,8%. Les transporteurs paneuropéens accélèrent les partenariats d'écosystème pour assurer les batteries, chargeurs et LiDAR logiciels.

L'Amérique latine affiche des perspectives de croissance réelle de 3,9% pour 2025, soutenues par les réformes d'assurance ouverte et l'expansion de flottes commerciales. La restructuration de Generali au Brésil un restauré la rentabilité, soulignant l'appétit pour la sélection disciplinée des risques et l'analytique de données. L'architecture ouverte peut réduire les coûts d'acquisition et diversifier les choix, élargissant le marché de l'assurance automobile.

L'Afrique montre un potentiel latent alors que l'application de la responsabilité civile se resserre. La monnaie mobile et les certificats numériques rationalisent la collecte de primes, promettant de rétrécir l'écart de protection. Les assureurs sud-africains augmentent les tampons de liquidité pour résister à la volatilité macro tout en capturant la demande supplémentaire des conducteurs de covoiturage.

Paysage Concurrentiel

La concurrence se resserre alors que la télématique, l'IA et la distribution intégrée brouillent les frontières traditionnelles. Sur le marché américain de l'assurance automobile, State Farm, Progressive, Geico, Allstate et USAA détiennent conjointement la majorité des parts, indiquant une concentration modérée. Ces opérateurs historiques versent du capital dans la souscription d'apprentissage automatique et les sinistres numériques pour préserver les avantages d'échelle.

Les géants multilignes européens Allianz et Zurich ont investi dans des produits spécifiques VE et des écosystèmes de voitures connectées, tandis qu'AXA un piloté une couverture paramétrique de dégradation de batterie pour 2025. Les poids lourds asiatiques Ping An et CPIC exploitent de vastes réseaux d'agents fusionnés avec la fonctionnalité super-app pour vendre en montée des micro-produits d'assistance routière. Les défis insurtech comme Root et Lemonade ciblent les démographies plus jeunes avec des primes liées à l'usage et un règlement quasi-instantané, pressant l'économie d'acquisition traditionnelle.

Les partenariats stratégiques prolifèrent parmi les OEM, intègrent la couverture au checkout, les apps de covoiturage courtent des micro-polices par voyage, et les réassureurs soutiennent les composants cyber paramétriques. Les transporteurs qui possèdent des données télématiques granulaires, des pipelines d'analytique avancés et une distribution prête-API consolideront le positionnement du marché de l'assurance automobile sur la décennie.

Leaders de l'Industrie Mondiale de l'Assurance Automobile

-

Allianz SE

-

Ping An Insurance

-

State Farm Mutual Automobile Insurance Co.

-

AXA SA

-

Zurich Insurance Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Mai 2025 : Allianz SE un étendu sa plateforme de sinistres Copilot d'Assurance pilotée par IA à 15 marchés supplémentaires après des réductions de 40% du temps de cycle et des gains de 25% en satisfaction client.

- Avril 2025 : Root Insurance s'est associé à Hyundai Capital America pour intégrer les polices au point de financement, renversant les pertes antérieures avec 30,9 millions USD de revenu net en 2024.

- Mars 2025 : AXA un dévoilé une assurance VE dédiée pour l'Europe, couvrant la batterie, le chargeur et les vulnérabilités logicielles.

- Février 2025 : Ping An un introduit une police automobile basée sur la télématique qui tarifie en temps réel et un attiré 2 millions d'utilisateurs en son premier mois.

- Décembre 2024 : Progressive un lancé une couverture spécialisée pour les flottes de livraison e-commerce avec télématique intégrée.

- Octobre 2024 : Tokio marin un acquis une insurtech de risque de flotte IA pour améliorer la précision de souscription en Amérique du Nord.

Portée du Rapport du Marché Mondial de l'Assurance Automobile

L'assurance automobile désigne l'assurance pour voitures, camions, motos, ou tout autre véhicule routier. qui fournit une protection financière contre les dommages physiques ou blessures résultant de collisions de trafic et contre la responsabilité qui pourrait aussi survenir d'incidents dans un véhicule. Le marché mondial de l'assurance automobile peut être segmenté par Utilisateurs ; (Assurance Automobile Personnelle et Assurance Automobile Commerciale), Par type de police ;(Assurance Automobile Tiers, Assurance Automobile Tiers, Incendie et Vol et Assurance Automobile Tous Risques), et Par Géographie, Europe ;( Allemagne, Royaume-Uni, France, Suisse, Reste de l'Europe), Amérique du Nord ;( États-Unis, Canada), Amérique du Sud ;( Brésil, Argentine), APAC ;( Chine, Inde, Japon, Corée du Sud, Indonésie, Reste d'APAC), MENA ;( Émirats Arabes Unis, Arabie Saoudite, Liban, Reste de l'Afrique du Nord). Le rapport offre aussi une analyse complète du contexte du marché mondial de l'assurance automobile, incluant l'analyse et les prévisions de taille de marché, segments de marché, tendances industrielles, acteurs majeurs et moteurs de croissance.

| Assurance Responsabilité Civile |

| Couverture Tous Risques |

| Couverture Collision |

| Protection Blessure Personnelle |

| Agents / Courtiers d'Assurance |

| Réponse Directe / Numérique |

| Bancassurance |

| Partenariats Intégrés / Plateformes |

| Agrégateurs et Portails de Comparaison |

| Voitures Particulières |

| Deux-roues |

| Véhicules Commerciaux Légers |

| Véhicules Commerciaux Moyens et Lourds |

| Véhicules Neufs (< 5 Ans) |

| Véhicules d'Occasion (> 5 Ans) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Pérou | |

| Chili | |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| BENELUX (Belgique, Pays-Bas, et Luxembourg) | |

| Nordiques (Suède, Norvège, Danemark, Finlande) | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie | |

| Asie du Sud-Est | |

| Indonésie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats Arabes Unis |

| Arabie Saoudite | |

| Afrique du Sud | |

| Nigeria | |

| Reste du Moyen-Orient |

| Par Type de Police | Assurance Responsabilité Civile | |

| Couverture Tous Risques | ||

| Couverture Collision | ||

| Protection Blessure Personnelle | ||

| Par Canal de Distribution | Agents / Courtiers d'Assurance | |

| Réponse Directe / Numérique | ||

| Bancassurance | ||

| Partenariats Intégrés / Plateformes | ||

| Agrégateurs et Portails de Comparaison | ||

| Par Type de Véhicule | Voitures Particulières | |

| Deux-roues | ||

| Véhicules Commerciaux Légers | ||

| Véhicules Commerciaux Moyens et Lourds | ||

| Par Âge du Véhicule | Véhicules Neufs (< 5 Ans) | |

| Véhicules d'Occasion (> 5 Ans) | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Pérou | ||

| Chili | ||

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| BENELUX (Belgique, Pays-Bas, et Luxembourg) | ||

| Nordiques (Suède, Norvège, Danemark, Finlande) | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Asie du Sud-Est | ||

| Indonésie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats Arabes Unis | |

| Arabie Saoudite | ||

| Afrique du Sud | ||

| Nigeria | ||

| Reste du Moyen-Orient | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille actuelle du marché de l'assurance automobile ?

Le marché mondial de l'assurance automobile vaut 2,13 billions USD en 2025 et devrait atteindre 2,95 billions USD d'ici 2030 à un TCAC de 6,7%.

Quel type de police croît le plus rapidement ?

La couverture tous risques mène la croissance avec un TCAC de 11,8% alors que les conducteurs recherchent une protection plus large pour les véhicules high-tech et les dommages liés au climat.

Pourquoi les véhicules commerciaux légers attirent-ils plus de primes ?

Les exigences logistiques de l'e-commerce du dernier kilomètre poussent l'assurance de véhicules commerciaux légers à croître à un TCAC de 8,3% jusqu'en 2030.

Comment l'IA change-t-elle les sinistres d'assurance automobile ?

L'automatisation alimentée par l'IA réduit les temps de cycle des sinistres jusqu'à 90% et atteint une précision de détection de fraude au-dessus de 95%, abaissant les coûts et améliorant l'expérience client.

Quelle région croîtra le plus rapidement jusqu'en 2030 ?

L'Asie-Pacifique devrait afficher un TCAC de 10,4% grâce à la propriété croissante de voitures, la réglementation favorable et l'adoption rapide de produits basés sur la télématique.

Dernière mise à jour de la page le: