Taille et part du marché des dispositifs de pied et cheville

Analyse du marché des dispositifs de pied et cheville par Mordor Intelligence

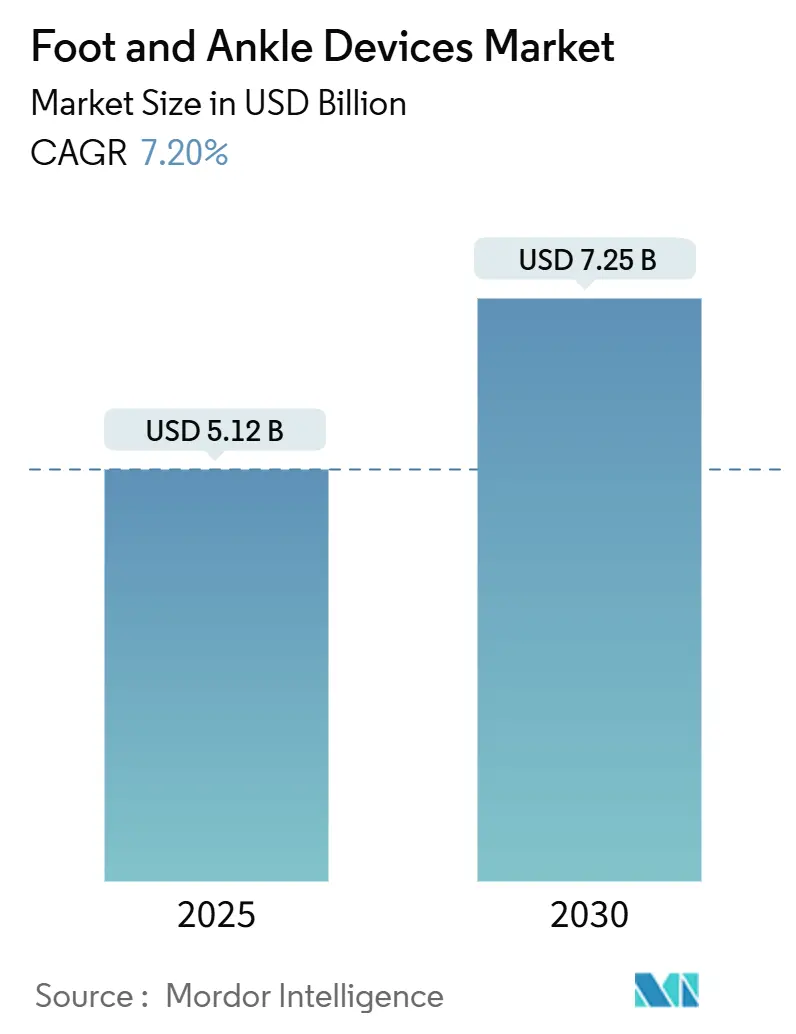

La taille du marché des dispositifs de pied et cheville est estimée à 5,12 milliards USD en 2025, et devrait atteindre 7,25 milliards USD d'ici 2030, à un TCAC de 7,20 % pendant la période de prévision (2025-2030).

L'acceptation clinique croissante des implants imprimés en 3D adaptés au patient, l'augmentation des volumes de procédures ambulatoires et l'innovation continue dans les matériaux de fixation élargissent à la fois le nombre de procédures et les prix de vente moyens. Les lancements de dispositifs singuliers qui imitent l'architecture osseuse naturelle remodèlent les attentes des chirurgiens, tandis que la forte demande liée aux traumatismes sportifs et aux complications liées au diabète maintient la croissance unitaire stable. Les autorisations réglementaires pour les dispositifs personnalisés arrivent maintenant plus rapidement que par le passé, encourageant les petits innovateurs à commercialiser des solutions de niche. Les grandes entreprises orthopédiques répondent en acquérant des acteurs spécialisés afin de pouvoir offrir des plateformes de traitement de bout en bout sur le marché des dispositifs de cheville et de pied.

Points clés du rapport

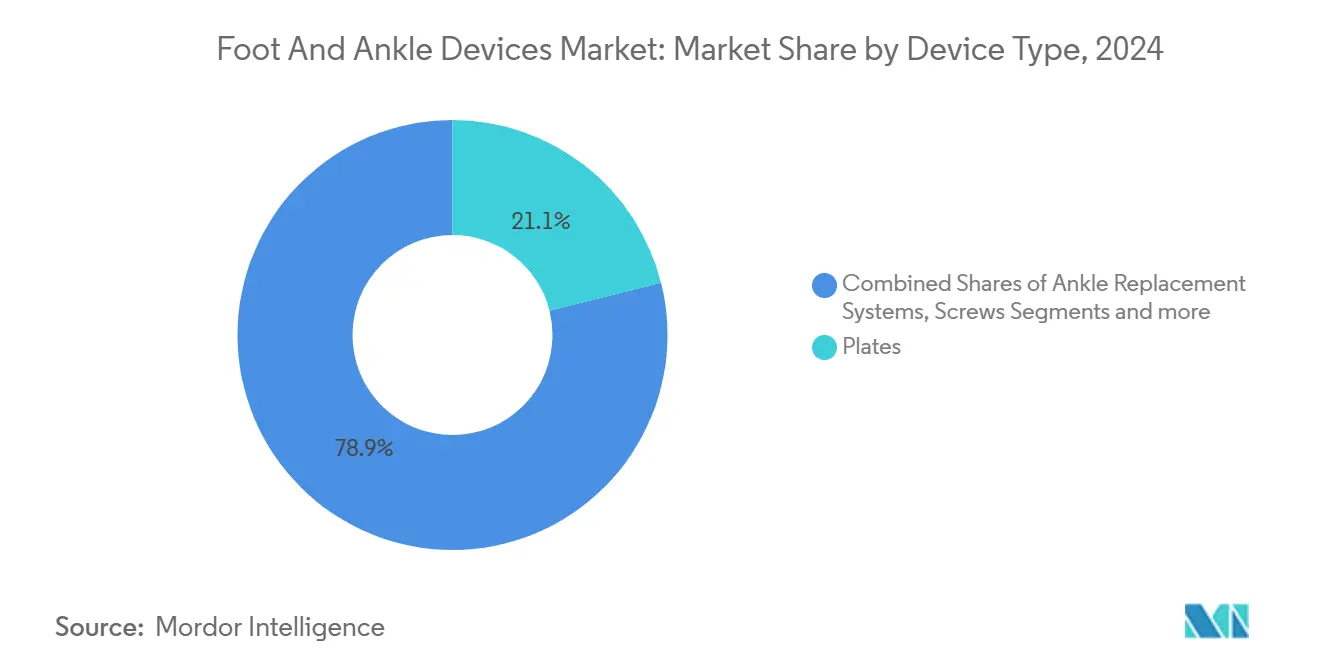

- Par type de dispositif, les plaques ont mené le marché avec 21,11 % de la part de marché des dispositifs de cheville et de pied en 2024 ; les systèmes de remplacement de cheville devraient progresser à un TCAC de 9,42 % jusqu'en 2030.

- Par procédure, la réparation de fracture a représenté une part de 38,54 % de la taille du marché des dispositifs de cheville et de pied en 2024, tandis que la fusion/arthrodèse est positionnée pour un TCAC de 8,68 % jusqu'en 2030.

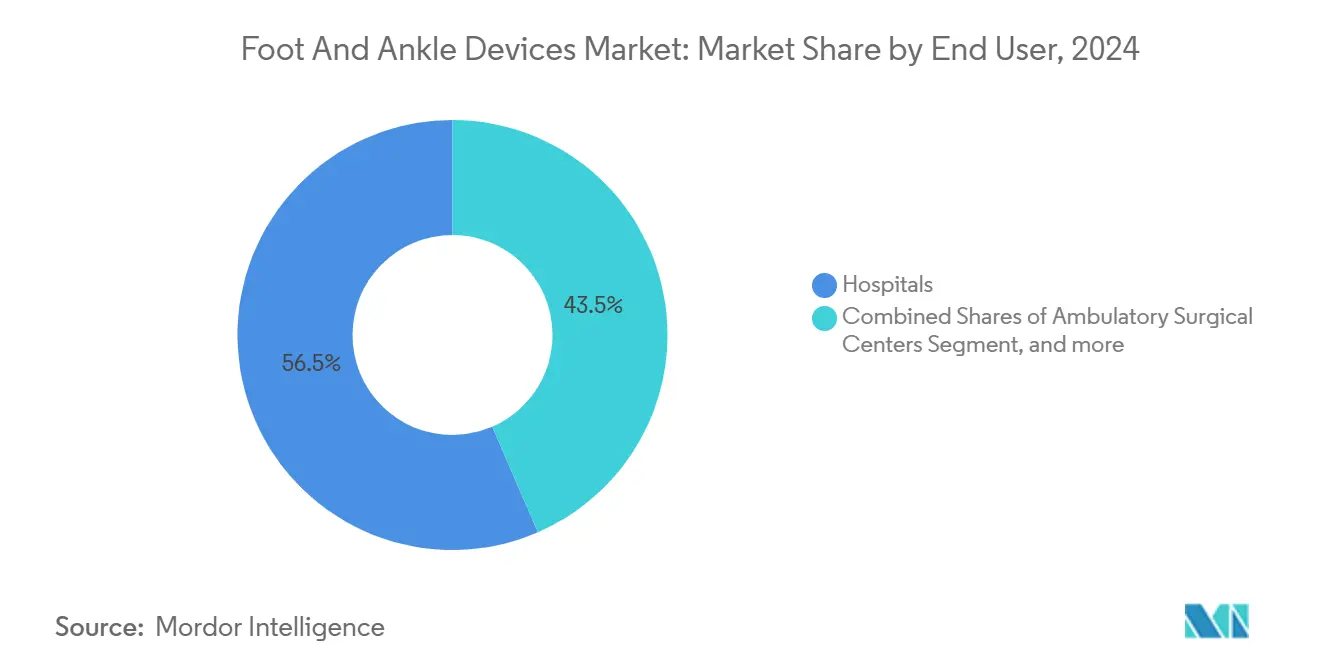

- Par utilisateur final, les hôpitaux ont commandé une part de revenus de 56,54 % en 2024 ; les centres chirurgicaux ambulatoires représentent la trajectoire la plus rapide, avec un TCAC de 8,99 % de 2025 à 2030.

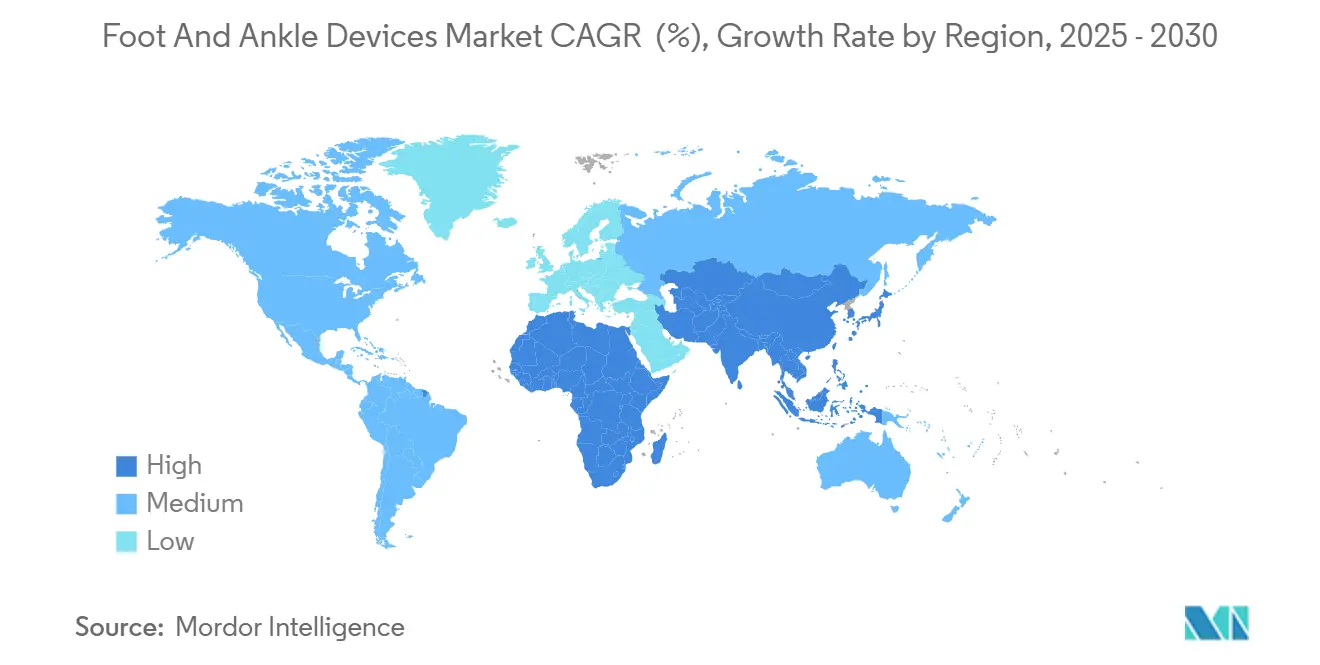

- Par géographie, l'Amérique du Nord détenait 36,21 % du marché des dispositifs de cheville et de pied en 2024, tandis que l'Asie devrait croître le plus rapidement avec un TCAC de 9,27 % sur la même période.

Tendances et insights du marché mondial des dispositifs de pied et cheville

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Incidence croissante des blessures sportives et routières | +1.6% | Mondiale, avec une forte demande de soins aigus en Amérique du Nord et en Europe | Court terme (≤ 2 ans) |

| Augmentation des cas d'ulcères du pied diabétique et d'arthropathie de Charcot | +1.9% | Amérique du Nord, Asie (notamment Chine et Inde) | Long terme (≥ 4 ans) |

| Adoption rapide d'implants de cheville imprimés en 3D adaptés au patient | +2.1% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Évolution vers les chirurgies ambulatoires du pied et de la cheville | +1.4% | Mondiale, plus forte aux États-Unis | Moyen terme (2-4 ans) |

| Expansion des modèles de remboursement de soins basés sur la valeur | +1.2% | États-Unis, Europe occidentale | Moyen terme (2-4 ans) |

| Population gériatrique croissante avec des conditions ostéoporotiques du pied | +1.5% | Mondiale, prononcée au Japon et en Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Incidence croissante des blessures sportives et routières

Les fractures de cheville à haute énergie chez les athlètes adolescents et adultes maintiennent les volumes chirurgicaux élevés toute l'année. Les chirurgiens stratifient activement les patients par risque de comorbidité, dirigeant les fumeurs et les individus avec une maladie pulmonaire obstructive chronique vers des constructions de fixation renforcées qui résistent à l'échec précoce. Les programmes de médecine sportive standardisent également les protocoles de mise en charge post-opératoire, ce qui accélère la transition de la récupération hospitalière à la rééducation à domicile et stimule indirectement les ventes de dispositifs ambulatoires à marge plus élevée.[1]Journal of Orthopaedic Surgery and Research, 'Unplanned Readmissions After ORIF for Ankle Fracture,' biomedcentral.com Collectivement, ces facteurs renforcent le pouvoir de fixation des prix pour les dispositifs de nouvelle génération conçus pour les exigences athlétiques rigoureuses sur le marché des dispositifs de cheville et de pied.

Augmentation des cas d'ulcères du pied diabétique et d'arthropathie de Charcot

La prévalence croissante du diabète stimule la demande à long terme de matériel de sauvegarde des membres. Les ulcères du pied diabétique frappent 15-25 % de tous les patients diabétiques, avec des dépenses de traitement qui commencent à 8 000 USD et grimpent au-delà de 63 100 USD par cas. Le suivi clinique confirme que 34 % des patients diabétiques font face à un risque d'ulcération à vie, positionnant cette comorbidité comme une cause principale d'amputations non traumatiques aux États-Unis. Les plaques de verrouillage spécialisées, les fixateurs externes circulaires et les cages de fusion en titane qui tolèrent l'os ostéopénique sont maintenant standard pour les reconstructions de Charcot. Les payeurs soutiennent de plus en plus les interventions chirurgicales préventives parce que les données montrent qu'une fixation plus précoce raccourcit les séjours hospitaliers et limite les épisodes d'infection sévère, alimentant une croissance stable et de longue durée pour le marché des dispositifs de cheville et de pied.

Adoption rapide d'implants de cheville imprimés en 3D adaptés au patient

La fabrication additive est passée au-delà des études pilotes vers un usage clinique mainstream. L'autorisation de la FDA en novembre 2023 du remplacement total du talus restor3D a souligné un taux de survie de 96,3 %, démontrant que les implants entièrement personnalisés peuvent rivaliser avec les dispositifs standards. Les chirurgiens apprécient la congruence anatomique et les temps opératoires raccourcis, tandis que les hôpitaux notent des coûts d'inventaire réduits. Les données à moyen terme sur les cages en titane imprimées en 3D pour l'arthrodèse de l'arrière-pied révèlent des réductions de douleur d'un NRS moyen de 6,6 à 2,0, renforçant la confiance dans les conceptions à treillis poreux qui encouragent l'ostéointégration. Alors que les centres d'impression s'étendent, les coûts de fabrication par unité continuent de décliner, élargissant l'accès aux petits hôpitaux communautaires et alimentant une acceptation plus large sur le marché des dispositifs de cheville et de pied.

Évolution vers les chirurgies ambulatoires du pied et de la cheville

La pression économique favorise les centres ambulatoires, et les preuves cliniques soutiennent ce mouvement. Une revue de cohorte appariée a trouvé que l'ORIF ambulatoire pour les fractures de cheville isolées coûtait 1 834 USD contre 4 137 USD pour les soins hospitaliers, réduisant les dépenses d'établissement de 56 % sans augmenter les taux de complications ou de réadmissions. Le temps en salle d'opération a diminué dans les environnements ambulatoires, libérant de la capacité et augmentant le débit de cas pour les chirurgiens.[2]American College of Foot and Ankle Surgeons, 'Cost Analysis of Outpatient Versus Inpatient Ankle ORIF,' acfas.org Le segment des centres chirurgicaux ambulatoires devrait enregistrer un TCAC de 8,99 % entre 2025 et 2030, commandant une croissance disproportionnée des volumes de plaques, vis et remplacements de petites articulations. Les fabricants de dispositifs conçoivent maintenant des emballages pour les flux de travail de sortie le jour même, une approche qui accélère davantage le changement dans les environnements de procédure au sein du marché des dispositifs de cheville et de pied.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Lacunes de remboursement pour la fixation bio-intégrative | -1.3% | États-Unis, marchés européens sélectionnés | Moyen terme (2-4 ans) |

| Directives réglementaires strictes | -1.6% | Mondiale, plus aiguë en Asie-Pacifique | Long terme (≥ 4 ans) |

| Coût élevé des dispositifs | -1.4% | Mondiale, prononcée dans les marchés émergents | Moyen terme (2-4 ans) |

| Volatilité de la chaîne d'approvisionnement pour les matières premières titane et PEEK | -1.1% | Mondiale | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Lacunes de remboursement pour la fixation bio-intégrative

Les voies de couverture traînent derrière la science. Les vis et plaques métalliques traditionnelles bénéficient de codes de facturation bien définis, mais les nouveaux composites biorésorbables incorporant du β-phosphate tricalcique manquent de reconnaissance cohérente des payeurs. En conséquence, les chirurgiens renoncent souvent à ces implants à moins que les patients n'aient une assurance supplémentaire ou une capacité d'autofinancement. Les hôpitaux restent prudents car un remboursement retardé met en péril des marges ambulatoires ultra-minces. L'incertitude politique ralentit la montée en puissance des volumes même si les essais randomisés confirment que les constructions résorbables éliminent les procédures de retrait ultérieures et réduisent le risque d'infection. Combler cette lacune nécessite un lobbying coordonné et des données robustes de rapport coût-efficacité pour assurer une adoption durable sur le marché des dispositifs de cheville et de pied.

Directives réglementaires strictes

Les développeurs de dispositifs luttent avec les obstacles de conformité spécifiques à la fabrication additive. La voie de novo de la FDA employée pour des dispositifs tels que le système Dermapace illustre la caractérisation extensive exigée pour la durabilité et la biocompatibilité. En Asie-Pacifique, les cadres d'approbation fragmentés forcent les entreprises à naviguer des audits pays par pays, allongeant les délais et consommant des talents réglementaires rares. La production au point de soins d'implants spécifiques au patient introduit une complexité supplémentaire car les contrôles GMP traditionnels ont été créés pour des installations centralisées à haut volume. Les petits innovateurs s'associent souvent avec des fabricants contractuels ou des acheteurs stratégiques globaux pour porter ces charges, mais le temps global de mise sur le marché s'allonge encore, tempérant la vélocité de lancement de dispositifs à court terme sur le marché des dispositifs de cheville et de pied.

Analyse des segments

Par type de dispositif : l'impression 3D redéfinit l'architecture des implants

Le segment des plaques a sécurisé 21,11 % de la part de marché des dispositifs de cheville et de pied en 2024 et reste l'ancre de revenus car les volumes de réparation de fractures dominent les salles de traumatologie. Cependant, la cohorte de remplacement de cheville, qui détenait une base plus petite, devrait enregistrer un TCAC de 9,42 %, dépassant toutes les autres classes de dispositifs. La publication continue de taux de survie à 9 ans de près de 88,3 % alimente la confiance des chirurgiens que l'arthroplastie totale de cheville peut émuler le succès du remplacement de hanche et de genou. Le déploiement par Exactech de son implant tibial imprimé en 3D, construit pour répliquer l'os trabéculaire, incarne ce changement vers la biomimétique. La conception favorise la fixation précoce, réduisant le micromouvement qui limitait historiquement la longévité des composants de cheville et renforçant les taux d'adoption sur le marché des dispositifs de cheville et de pied.

Les fournisseurs allouent maintenant des budgets R&D vers l'optimisation de conception en treillis, les tests de fatigue sous charge cyclique et les traitements de surface qui accélèrent l'ostéointégration. Les plaques évoluent encore, avec des agrafes en nitinol et des revêtements antibiotiques entrant dans les kits standard pour combattre le risque d'infection observé dans les cas de comorbidité à haut risque. Les systèmes hybrides plaque-clou adressent les fractures péri-cheville complexes dans les os gériatriques, comblant les lacunes de traitement documentées par les registres de traumatologie. Les métriques de haute durabilité importent car les retraités actifs exigent une mise en charge plus précoce et un retour rapide au golf, à la randonnée et aux sports à faible impact. Les guerres de prix compétitives persistent dans les ensembles de vis de commodité, mais les systèmes de remplacement de cheville premium continuent de commander une marge car ils restent différenciés. Ces dynamiques soutiennent l'expansion de la contribution aux revenus des implants de reconstruction sans éroder la fondation établie que les plaques fournissent au marché des dispositifs de cheville et de pied.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par procédure : les techniques de précision modifient le mix de cas

La réparation de fractures a représenté 38,54 % de la taille du marché des dispositifs de cheville et de pied en 2024, en raison des afflux constants de blessures sportives, d'accidents de travail et de traumatismes de la circulation. Cette dominance se maintient sur la période de prévision, mais les lignes de fusion et d'arthrodèse montrent le TCAC de procédure le plus élevé à 8,68 %, reflétant les présentations croissantes d'arthrite de cheville en phase terminale et d'effondrement diabétique de Charcot. Les approches modernes de fixation syndesmotique, incluant les constructions flexibles de bouton-suture, réduisent visiblement le risque d'ostéoarthrite post-traumatique en sécurisant la réduction anatomique. Les registres cliniques démontrent que les seuils de réduction précis en dessous de 2 mm corrèlent directement avec de meilleurs scores PROMIS et FAOS. Alors que les taux de révision chutent, la volonté des payeurs de financer ces dispositifs de haute valeur croît, encourageant les hôpitaux à élargir les portefeuilles de procédures.

L'adoption de l'arthroplastie totale de cheville grimpe au sein des charges de cas électifs. Une revue de 27 595 patients a révélé que la part d'arthroplastie a grandi de 73 % à 78 % des cas reconstructifs alors que les chirurgiens favorisaient les solutions préservant le mouvement pour les adultes âgés manquant de déformation sévère.[3]Journal of Clinical Medicine, 'Total Ankle Arthroplasty Versus Arthrodesis Outcomes,' mdpi.com L'arthrodèse reste la norme de soins pour les patients avec un diabète non contrôlé ou des antécédents de tabagisme significatifs car la fusion tolère mieux la qualité osseuse compromise. Le changement de mix force les fabricants à équilibrer la production entre les plaques de traumatologie à haut volume et les implants d'arthroplastie à marge plus élevée, un déterminant clé de la rentabilité du portefeuille dans le marché des dispositifs de cheville et de pied.

Par utilisateur final : les centres ambulatoires accélèrent l'expansion

Les hôpitaux détenaient 56,54 % de la taille du marché des dispositifs de cheville et de pied en 2024, agissant comme le hub de référence pour les traumatismes complexes et le sauvetage de membre diabétique. Pourtant, les centres chirurgicaux ambulatoires présentent la trajectoire la plus rapide, projetée à un TCAC de 8,99 %, stimulés par les incitations de bundling de procédures et la forte préférence des patients pour la sortie le jour même. Les payeurs embrassent les environnements ASC après que les preuves ont confirmé des réductions de coût de 56 % pour l'ORIF ambulatoire sans augmenter les complications. Les fournisseurs de dispositifs ont répondu en rétrécissant les empreintes de kits, introduisant des instruments stériles à usage unique, et concevant des jetables personnalisables qui s'alignent avec les horaires stricts de rotation ASC. De telles innovations améliorent l'efficacité d'inventaire et stimulent les volumes de procédures attirés vers des environnements de soins moins intensifs en capital.

Les cliniques orthopédiques spécialisées capitalisent sur la demande élective pour les corrections d'oignon, les transferts de tendons et la réparation du cartilage, capturant les cohortes de patients qui valorisent l'expertise focalisée. Les cliniques exploitent l'imagerie avancée et l'impression 3D interne pour planifier les corrections de déformation, améliorant la précision chirurgicale et compressant les temps d'attente. Elles achètent typiquement les implants par des contrats d'achat groupé, ce qui élève la transparence des prix mais élargit la portée. Les vendeurs qui soutiennent les flux de travail numériques rationalisés obtiennent souvent le statut de fournisseur préféré. Ces dynamiques redirigent collectivement les flux de revenus loin des centres tertiaires vers des nœuds de soins décentralisés, remodelant davantage les stratégies de distribution au sein du marché des dispositifs de cheville et de pied.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord contribue à 36,21 % des revenus du marché des dispositifs de cheville et de pied en 2024, ancrée par une densité de procédures élevée et des politiques de couverture généreuses qui remboursent les implants avancés dans les environnements hospitaliers et ASC. Les États-Unis conduisent une part disproportionnée des ventes unitaires car les réseaux de traumatologie solides alimentent une demande fiable de plaques, et la gestion répandue du diabète crée un flux de cas stable de reconstruction de Charcot. Les autorisations FDA pour les implants spécifiques au patient établissent fréquemment des références de sécurité globales ; une fois que l'agence approuve un dispositif tel que le remplacement total du talus restor3D, de nombreux régulateurs non-américains référencent ces résultats, raccourcissant les cycles de révision subséquents. Les programmes de formation régionaux attirent également des fellows internationaux qui rapportent les préférences de dispositifs vers leurs marchés d'origine, renforçant l'influence nord-américaine sur les modèles de consommation mondiaux.

L'Europe commande une infrastructure de recherche clinique robuste qui accélère la génération de preuves pour de nouveaux biomatériaux. L'Allemagne, le Royaume-Uni et la France maintiennent chacun des registres orthopédiques bien soutenus, permettant une surveillance en temps réel de la survie des implants et aidant les chirurgiens à affiner les indications. Le plaidoyer des patients pour les solutions préservant le mouvement stimule l'endorsement rapide des remplacements totaux de cheville dans les systèmes de santé scandinaves, où les registres articulaires ont longtemps amélioré les résultats pour les implants de hanche et de genou. Le cadre réglementaire européen rigoureux mais transparent récompense les entreprises qui démontrent la biocompatibilité et l'endurance mécanique, poussant la ligne entre les améliorations de conception incrémentales et véritablement nouvelles. Ces facteurs maintiennent une base de revenus stable tout en stimulant l'adoption sélective de vis biorésorbables, de plaques enrobées d'antibiotiques et de cages de fusion imprimées en 3D.

L'Asie enregistre l'expansion la plus rapide, avec un TCAC de 9,27 % projeté de 2025 à 2030 alors que la hausse des revenus disponibles et une couverture d'assurance plus large élèvent les volumes de procédures électives. La Chine mène la croissance unitaire des implants après que les schémas d'approvisionnement en vrac provinciaux de médicaments-dispositifs commencent à inclure le matériel orthopédique, abaissant les prix moyens mais créant des populations adressables plus larges. L'Inde suit, stimulée par le tourisme médical qui attire les patients occidentaux cherchant un remplacement de cheville rentable tout en formant les chirurgiens locaux sur les implants premium. Néanmoins, les entreprises medtech doivent adapter les tactiques de vente aux habitudes de dépenses frugales et aux lacunes d'infrastructure ; par exemple, les petits hôpitaux communautaires manquent souvent d'autoclaves capables de traiter des plateaux d'instruments complexes, poussant les fournisseurs à prioriser les ensembles stériles à usage unique. La diversité réglementaire, s'étendant de la PMDA du Japon à la NMPA de Chine et la CDSCO d'Inde, complique les lancements régionaux, bien que les initiatives d'harmonisation montrent des progrès. Malgré ces défis, la dynamique démographique assure que l'Asie reste pivot pour l'expansion à long terme du marché des dispositifs de cheville et de pied.

Paysage concurrentiel

La concurrence se centre sur l'étendue du portefeuille et la prouesse de fabrication additive. Stryker, Smith & Nephew et Zimmer Biomet dominent les ventes de première ligne car ils associent les produits de traumatologie de base avec des offres de reconstruction en expansion. L'acquisition de 1,1 milliard USD de Paragon 28 par Zimmer Biomet annoncée en janvier 2025 souligne la prime attachée aux entreprises spécialistes focalisées sur le segment cheville et pied. L'achat a fourni à Zimmer Biomet le clou Phantom ActivCore et les systèmes APEX 3D Total Ankle, permettant une couverture transparente du traumatisme du pied au remplacement complexe. Les plans d'intégration appellent à exploiter la distribution globale de Zimmer pour accélérer la base de revenus centrée sur les États-Unis de Paragon à travers l'Europe et l'Asie, resserrant les écarts concurrentiels dans le marché des dispositifs de cheville et de pied.

La différenciation technologique reste le levier principal pour le gain de parts. Exactech a bougé tôt, commercialisant des composants tibiaux fabriqués avec des structures en treillis qui imitent l'os spongieux, délivrant une fixation initiale améliorée. Les retours précoces des chirurgiens soulignent une subsidence réduite et un retour plus rapide à l'activité, provoquant des engagements de volume des réseaux ambulatoires à haut débit. Concurremment, Enovis a déployé son système de réparation Enofix avec la technologie Constrictor, annonçant une performance de charge cyclique supérieure qui adresse les échecs observés dans les populations de patients obèses. Les petits innovateurs se regroupent autour d'indications hautement spécialisées, telles que les remplacements de talus spécifiques au patient pour les patients de nécrose avasculaire manquant d'ajustements d'implants standard. Une fois que les preuves cliniques s'accumulent, ces acteurs de niche deviennent souvent des cibles d'acquisition pour les grandes stratégiques cherchant à boucher les lacunes de portefeuille.

La pression des prix persiste dans les ensembles de vis en acier inoxydable conventionnels car les fournisseurs asiatiques à bas coût courtisent les consortiums d'achat hospitaliers. Néanmoins, les systèmes d'arthroplastie premium maintiennent les prix de liste en raison de la commoditisation limitée et du besoin de kits d'instrumentation complets. Les entreprises protègent les marges en regroupant les implants avec un logiciel de planification pré-opératoire et des modules de navigation intra-opératoire, offrant des packages de valeur intégrés qui amortissent les comparaisons directes de prix. Les contrats de service couvrant la stérilisation et la logistique d'instrumentation ancrent davantage les relations fournisseurs, ancrant les revenus récurrents. Les cycles de rafraîchissement continus de portefeuille, soutenus par l'innovation de fabrication additive, gardent les acteurs établis devant les entrants érodant les marges et renforcent la fidélité à la marque dans le marché des dispositifs de cheville et de pied.

Leaders de l'industrie des dispositifs de pied et cheville

Smith & Nephew

Arthrex Inc.

Stryker Corporation (Wright Medical Group N.V.)

Zimmer Biomet

Johnson & Johnson (DePuy Synthes)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Zimmer Biomet a annoncé l'acquisition de Paragon 28 pour environ 1,1 milliard USD afin d'améliorer son portefeuille de dispositifs chirurgicaux orthopédiques, particulièrement dans le segment pied et cheville.

- Octobre 2024 : Rothman Orthopaedics a souligné les avancées en chirurgie de remplacement total de cheville, incluant les implants personnalisés imprimés en 3D, les techniques minimalement invasives et la chirurgie assistée par robotique.

- Septembre 2024 : Exactech a complété les premières chirurgies totales de cheville utilisant ses nouveaux implants tibiaux Vantage Ankle 3D et 3D+, mettant en vedette la technologie imprimée en 3D qui imite la nature trabéculaire de l'os pour une fixation initiale améliorée.

- Avril 2023 : Enovis Corporation a lancé Enofix avec la technologie Constrictor, le dernier ajout à la suite croissante de produits de pied et cheville d'Enovis. Enofix avec la technologie Constrictor est un système de réparation qui démontre une fixation supérieure sous charge cyclique.

Portée du rapport du marché mondial des dispositifs de pied et cheville

Selon la portée de ce rapport, les dispositifs de pied et cheville sont utilisés pour traiter les blessures causées par des maladies ou des troubles, tels que l'ostéoporose, l'arthrite rhumatoïde, l'ostéoarthrite, le pied diabétique, les oignons et plusieurs autres conditions, comme les traumatismes et les troubles neurologiques. Le marché des dispositifs de pied et cheville est segmenté par type de dispositif (dispositifs de remplacement de cheville, dispositifs de fixation externe, plaques, vis, produits biologiques et implants, et autres types de dispositifs), procédure (ostéotomie, réparation de fracture, procédures de fusion, et autres procédures), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays à travers les principales régions globalement. Le rapport offre la valeur (en USD) pour les segments ci-dessus.

| Outils électriques pour gros os |

| Outils électriques pour petits os |

| Outils électriques haute vitesse |

| Alésoirs orthopédiques |

| Perceuses chirurgicales |

| Scies chirurgicales |

| Accessoires (lames, fraises, batteries) |

| Systèmes alimentés électriquement |

| Systèmes alimentés par batterie |

| Systèmes alimentés pneumatiquement |

| Systèmes modulaires hybrides |

| Systèmes réutilisables |

| Systèmes à usage unique / jetables |

| Hôpitaux |

| Centres chirurgicaux ambulatoires |

| Cliniques orthopédiques spécialisées |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de dispositif | Outils électriques pour gros os | |

| Outils électriques pour petits os | ||

| Outils électriques haute vitesse | ||

| Alésoirs orthopédiques | ||

| Perceuses chirurgicales | ||

| Scies chirurgicales | ||

| Accessoires (lames, fraises, batteries) | ||

| Par technologie | Systèmes alimentés électriquement | |

| Systèmes alimentés par batterie | ||

| Systèmes alimentés pneumatiquement | ||

| Systèmes modulaires hybrides | ||

| Par modalité d'utilisation | Systèmes réutilisables | |

| Systèmes à usage unique / jetables | ||

| Par utilisateur final | Hôpitaux | |

| Centres chirurgicaux ambulatoires | ||

| Cliniques orthopédiques spécialisées | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Qu'est-ce qui stimule la croissance du marché des dispositifs de cheville et de pied ?

Les principaux catalyseurs de croissance sont les volumes élevés de procédures dus aux traumatismes et au diabète, l'adoption rapide d'implants imprimés en 3D spécifiques au patient, et le changement vers les environnements chirurgicaux ambulatoires.

Quel segment de dispositifs s'étend le plus rapidement ?

Les systèmes de remplacement de cheville devraient afficher un TCAC de 9,42 % jusqu'en 2030, dépassant les plaques, vis et fixateurs externes.

Pourquoi les centres chirurgicaux ambulatoires sont-ils importants pour les ventes futures ?

Les preuves montrent que les procédures ORIF ambulatoires coûtent 56 % moins cher que les soins hospitaliers sans compromis sur les résultats, poussant les payeurs et chirurgiens à favoriser les environnements ambulatoires, qui devraient croître à un TCAC de 8,7 %.

Quelle est l'importance de la population de patients diabétiques pour la demande de dispositifs ?

Les ulcères du pied diabétique affectent jusqu'à 25 % des patients diabétiques, et les cas d'arthropathie de Charcot sont en hausse, créant une base de clients large et à long terme pour les dispositifs de fixation et de reconstruction spécialisés.

Quel rôle joue l'impression 3D dans les nouveaux lancements d'implants ?

La fabrication additive permet des géométries adaptées au patient qui améliorent l'ajustement et la survie ; les implants autorisés par la FDA tels que le remplacement total du talus restor3D montrent 96,3 % de survie, démontrant la viabilité clinique.

Dernière mise à jour de la page le: