Taille et part du marché des logiciels de commerce numérique

Analyse du marché des logiciels de commerce numérique par Mordor Intelligence

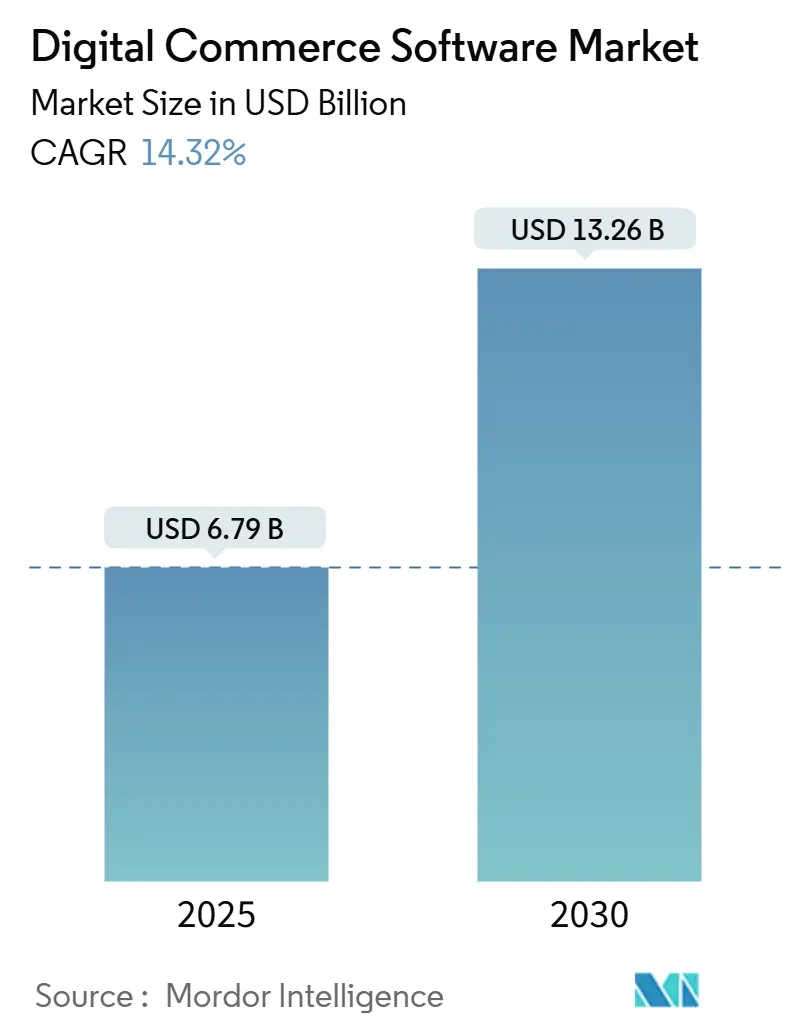

Le marché des logiciels de commerce numérique un généré 6,79 milliards USD en 2025 et devrait atteindre 13,26 milliards USD d'ici 2030, progressant à un TCAC de 14,32%. L'expansion est alimentée par les entreprises modernisant leurs infrastructures héritées, adoptant des architectures composables et répondant aux attentes des consommateurs axées sur le mobile qui exigent des expériences unifiées à travers les canaux physiques et numériques. Le déploiement natif dans le cloud est devenu le choix par défaut, réduisant le coût total de possession tout en accélérant les cycles de mise sur le marché. L'adoption du commerce mobile et social continue de redéfinir les parcours d'achat, stimulant les investissements dans des plateformes API-first qui s'intègrent facilement avec les services de paiement et les piles marketing. Parallèlement, les grandes organisations priorisent les intégrations profondes ERP et POS, tandis que les petites et moyennes entreprises (PME) tirent parti du SaaS pour accéder à des capacités sophistiquées qui nécessitaient auparavant des budgets d'investissement considérables. [1]Adobe Inc., "Adobe Commerce," adobe.com

Points clés du rapport

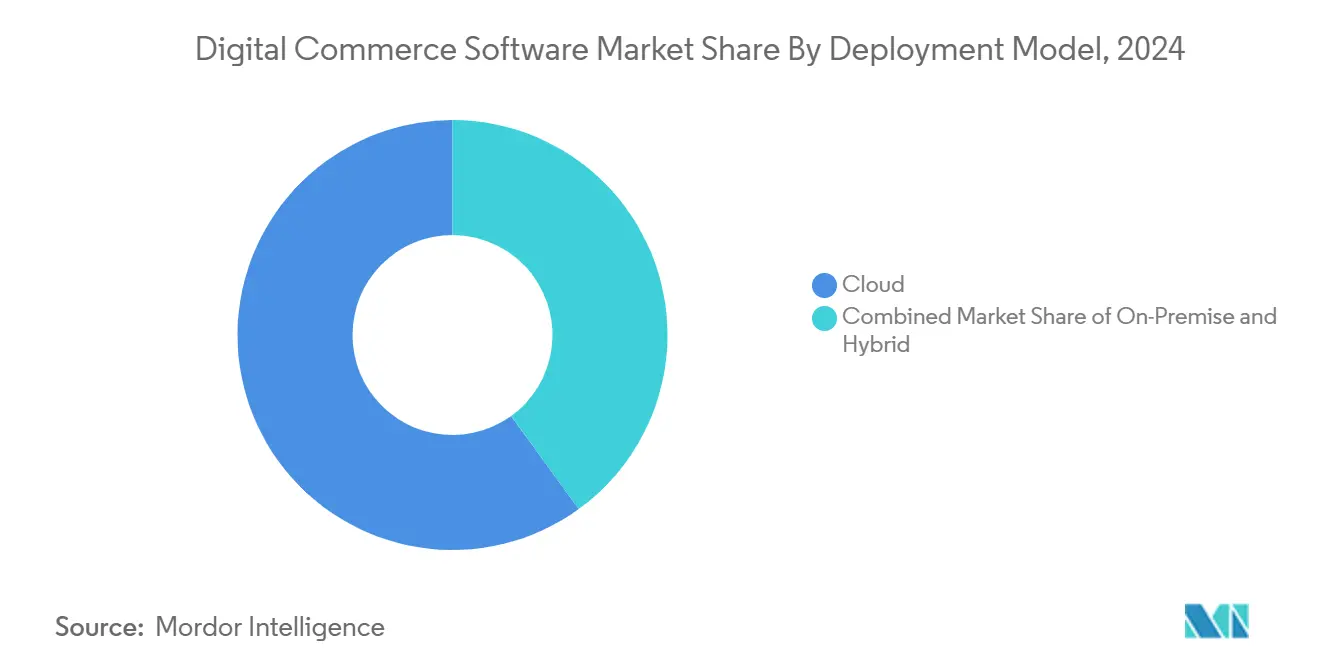

- Par modèle de déploiement, les solutions basées sur le cloud détenaient 62,0% de la part de marché des logiciels de commerce numérique en 2024, et le segment devrait s'étendre à un TCAC de 15,4% jusqu'en 2030.

- Par composant, les logiciels de plateforme dominaient avec 71,5% de part de revenus en 2024, tandis que les services devraient afficher le TCAC le plus rapide de 16,1% jusqu'en 2030.

- Par modèle économique, le B2C un capturé 56,0% de part de revenus en 2024, mais les plateformes de marketplace devraient enregistrer un TCAC de 14,7% jusqu'en 2030.

- Par taille d'organisation, les grandes entreprises représentaient 58,3% de la taille du marché des logiciels de commerce numérique en 2024, mais les PME devraient croître à un TCAC de 16,3%.

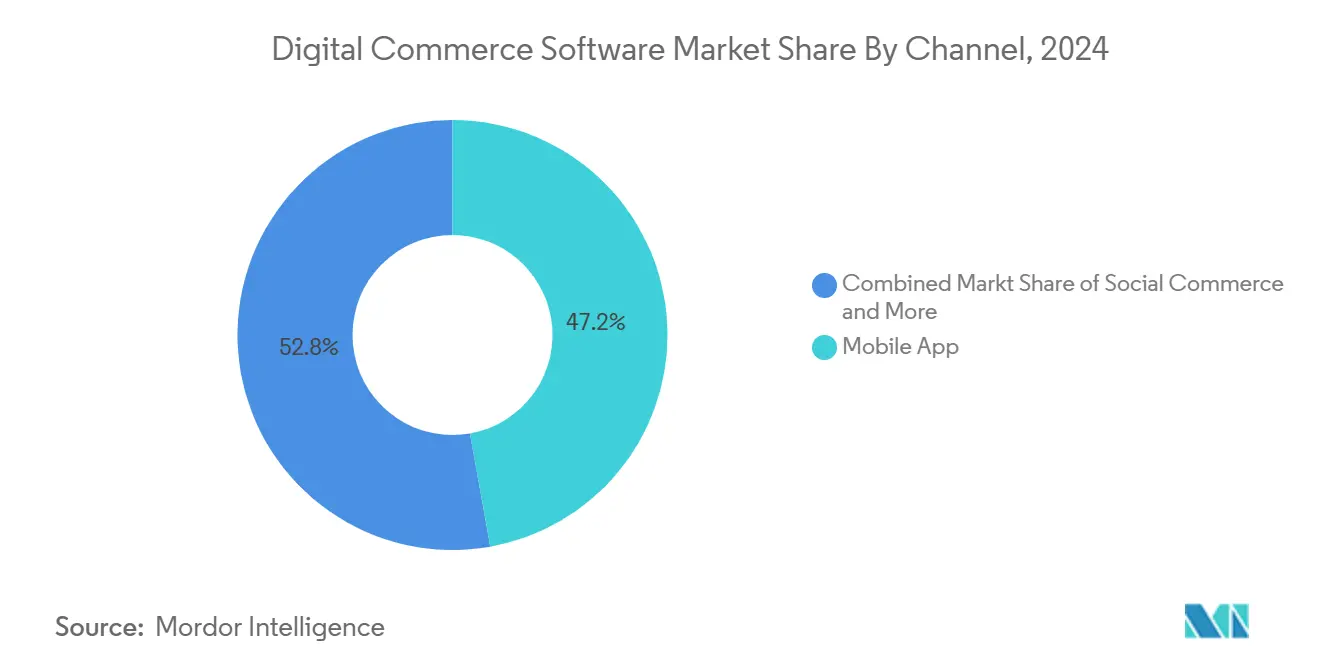

- Par canal de commerce, les applications mobiles ont généré 47,2% de la valeur transactionnelle en 2024, tandis que le commerce social progresse à un TCAC de 16,6% jusqu'en 2030.

- Par secteur d'utilisateur final, le commerce de détail et l'e-commerce menaient avec 32,5% de la taille du marché des logiciels de commerce numérique en 2024, tandis que les applications B2B sont en bonne voie pour atteindre un TCAC de 15,4%.

- Par géographie, l'Amérique du Nord un contribué à 35,4% de part de revenus en 2024, et l'Asie-Pacifique devrait afficher un TCAC de 15,8% jusqu'en 2030.

Tendances et insights du marché mondial des logiciels de commerce numérique

Analyse d'impact des facteurs moteurs

| Facteur moteur | % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande de shopping omnicanal | +3.2% | Mondial (Amérique du Nord, Europe en tête) | Moyen terme (2-4 ans) |

| Adoption rapide des plateformes de commerce SaaS natives cloud | +4.1% | Mondial (APAC, Amérique du Nord) | Court terme (≤ 2 ans) |

| Commerce mobile et prolifération des portefeuilles numériques | +2.8% | Cœur APAC, retombées Amérique latine et MEA | Court terme (≤ 2 ans) |

| Poussée de l'abonnement et monétisation des biens numériques | +1.9% | Amérique du Nord, Europe s'étendant à l'APAC | Moyen terme (2-4 ans) |

| Évolution vers l'architecture composable et micro-services | +1.7% | Marchés d'entreprise mondiaux | Long terme (≥ 4 ans) |

| Montée du commerce headless et API-first | +1.5% | Amérique du Nord, Europe avec adoption précoce APAC | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande de shopping omnicanal

Les entreprises déploient des piles de commerce unifiées pour synchroniser l'inventaire, la tarification et les profils clients à travers les points de contact. La recherche montre que les entreprises excellant dans la rétention omnicanal conservent 89% de leurs clients, surpassant largement les concurrents avec des stratégies faibles. Les chaînes d'épicerie, d'électronique grand public et d'habillement intègrent désormais l'exécution en bordure de trottoir, les kiosques en magasin et les options de clic-retrait dans une couche centrale de gestion des commandes. Les fabricants se replatefomisent également pour supporter les portails en libre-service, raccourcissant les cycles de recommande et améliorant la précision des commandes. Ces changements élèvent les attentes dans l'approvisionnement B2B, où les acheteurs veulent la même expérience sans friction trouvée dans les canaux consommateurs. Par conséquent, les fournisseurs qui packagent des modules POS, CRM et fidélité pré-intégrés gagnent en traction parmi les détaillants poursuivant une croissance axée sur l'expérience.

Adoption rapide des plateformes de commerce SaaS natives cloud

Les principes cloud-first remodèlent le marché des logiciels de commerce numérique car 90% des entreprises utilisent les services cloud sous une forme ou une autre. Les environnements gérés par les fournisseurs offrent une mise à l'échelle automatisée, des analyses intégrées et des mises à niveau sans interruption, permettant aux détaillants de réduire les coûts d'exploitation de 40% et d'accélérer les versions de fonctionnalités de 25%. Kubernetes, les micro-services et l'orchestration de conteneurs sous-tendent ces gains, facilitant les pipelines d'intégration continue. AWS, Microsoft Azure et Google Cloud supportent collectivement la majorité des nouveaux lancements de commerce, tandis que les bases de données gérées telles que MongoDB Atlas simplifient les tâches DevOps pour les vitrines construites sur des frameworks comme Vue Storefront. Les acteurs des services financiers et de l'assurance déploient des architectures hybrides pour répondre aux mandats de souveraineté des données sans compromettre l'élasticité.

Commerce mobile et prolifération des portefeuilles numériques

Les smartphones ont généré 76% des visites de sites de détail aux États-Unis en 2024. La valeur du commerce social en Asie du Sud-Est devrait atteindre 42 milliards USD en 2025 grâce aux parcours de découverte menés par les influenceurs. Les portefeuilles numériques continuent de dépasser les cartes ; les rails Pix du Brésil devraient devenir la principale méthode de paiement en ligne d'ici 2025. Des systèmes locaux similaires remodèlent les flux de commande à travers l'Amérique latine, l'Afrique et le Moyen-Orient. Les marchands optimisant pour les portefeuilles à un clic et les méthodes locales rapportent un abandon de panier plus faible et une conversion répétée plus élevée. Les passerelles de paiement qui regroupent le filtrage des fraudes et les canaux de paiement alternatifs sont donc intégrales à la sélection de plateforme.

Poussée de l'abonnement et monétisation des biens numériques

Les modèles de revenus récurrents s'étendent au-delà du streaming pour englober l'équipement industriel, les fournitures de santé et les logiciels B2B. Les moteurs de commerce qui intègrent la tarification au niveau catalogue, la mesure d'utilisation et les renouvellements automatisés positionnent les marques pour capturer des flux de trésorerie prévisibles. Les moteurs de recommandation pilotés par IA augmentent le succès de vente incitative en personnalisant les offres groupées, tandis que les hiérarchies de comptes avancées gèrent les flux de travail d'approbation complexes dans les scénarios d'achat corporatif. Les prestataires de soins de santé adoptent des abonnements directs au consommateur pour les tests de laboratoire et les forfaits de télésanté, conduisant les revenus de commerce électronique projetés à 738,8 milliards USD d'ici 2028. Les fournisseurs qui pré-intègrent la gestion d'abonnement réduisent le temps de mise sur le marché pour les entreprises explorant de nouveaux chemins de monétisation.

Analyse d'impact des contraintes

| Contrainte | % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Escalade des risques de cybersécurité et de confidentialité des données | -2.1% | Mondial avec application stricte en Europe et Amérique du Nord | Court terme (≤ 2 ans) |

| Complexité d'intégration avec les piles ERP et POS héritées | -1.8% | Mondial, affectant les grandes entreprises | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Escalade des risques de cybersécurité et de confidentialité des données

Les violations dans le commerce de détail coûtent en moyenne 4,88 millions USD par incident et des réglementations plus strictes amplifient les pénalités. Le Numérique Services Act de l'UE soumet les plateformes à des amendes jusqu'à 6% du chiffre d'affaires annuel lorsque les règles de transparence, de retrait et de publicité sont violées. Les États nord-américains élargissent les mandats de type CCPA, augmentant les frais de conformité. Les dirigeants doivent intégrer des cadres de confidentialité par conception, conduire des audits trimestriels et formaliser la minimisation des données pour maintenir la confiance des consommateurs. Les fournisseurs natifs cloud répondent avec le chiffrement au niveau des champs, la tokenisation et les outils de conformité continue, mais les pénuries de talents dans les opérations de sécurité prolongent les fenêtres de vulnérabilité. Les marchands servant des régions avec une faible inclusion financière font également face à des défis d'authentification, augmentant l'exposition à la fraude.

Complexité d'intégration avec les piles ERP et POS héritées

Les plateformes ERP, de gestion d'entrepôt et de point de vente vieilles de décennies manquent souvent d'API modernes, compliquant la synchronisation en temps réel de l'inventaire et des prix. Les grands détaillants doivent orchestrer des centaines de micro-services tout en assurant des opérations de commande et d'exécution ininterrompues pendant les basculements. Le middleware personnalisé augmente les coûts de maintenance et ralentit les déploiements de nouvelles fonctionnalités. Les PME rencontrent moins de maux de tête d'intégration mais nécessitent toujours des connecteurs pré-construits pour la comptabilité, CRM et la gestion d'expédition. Les fournisseurs promouvant l'intégration low-code, le streaming d'événements et les modèles de données canoniques réduisent la complexité, bien que les défis de gestion du changement persistent là où les compétences internes favorisent les systèmes monolithiques.

Analyse par segment

Par modèle de déploiement : la dominance cloud s'accélère

Les déploiements cloud représentaient 62,0% de la part de marché des logiciels de commerce numérique en 2024 et sont en cours pour un TCAC de 15,4% jusqu'en 2030. Cette position dominante souligne le désir d'évolutivité instantanée et de mises à jour de sécurité gérées par le fournisseur. La taille du marché des logiciels de commerce numérique pour les solutions cloud devrait plus que doubler d'ici 2030, reflétant les investissements dans les micro-services, les fonctions serverless et les outils d'observabilité. Les entreprises migrant depuis les suites sur site rapportent un coût total de possession 40% plus bas dans les deux ans.

Les économies de coûts ne sont pas le seul moteur. Les équipes métier valorisent la vitesse, utilisant des environnements sandbox pour tester de nouvelles promotions en heures plutôt qu'en trimestres. Le cloud hybride émerge dans les secteurs sensibles aux données comme l'assurance, où 73% des transporteurs conservent certaines charges de travail sur des piles privées pour répondre aux règles de souveraineté. L'adoption multi-cloud à 89% souligne la demande de redondance des fournisseurs. Ces dynamiques assurent que le marché des logiciels de commerce numérique reste centré sur l'innovation native cloud.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par composant : le logiciel de plateforme mène la croissance des services

Le logiciel de plateforme un sécurisé 71,5% de part de revenus en 2024, mais les services grimpent à un TCAC de 16,1% alors que les entreprises naviguent l'adoption composable. Les partenaires d'implémentation regroupent la gestion du changement, la migration des données et les constructions front-end headless, capturant les dépenses qui coulaient autrefois vers l'IT interne. Les services d'intégration se concentrent sur la cartographie des jeux de données ERP, PIM et POS hérités vers les nouvelles API de commerce. La taille du marché des logiciels de commerce numérique pour les services un atteint x milliards USD en 2025 et devrait s'étendre rapidement alors que les entreprises cherchent un support d'optimisation.

Les fournisseurs de plateforme ancrent toujours les discussions d'achat car les moteurs transactionnels, catalogues et commandes restent centraux. La différenciation tourne désormais autour du merchandising piloté par IA, de la recherche native et de l'orchestration low-code. Commercetools un introduit des modèles d'apprentissage automatique qui nettoient les données produit B2B et automatisent la tarification au niveau des segments. Les conceptions API-first réduisent le temps d'implémentation, permettant aux clients de lancer des vitrines internationales en semaines, cimentant le leadership du logiciel de plateforme dans le marché des logiciels de commerce numérique.

Par modèle économique : les modèles marketplace perturbent le leadership B2C

Le B2C détenait 56,0% de part de revenus en 2024 ; cependant les marketplaces devraient dépasser tous les autres sous-segments à 14,7% TCAC. Le marché des logiciels de commerce numérique répond aux détaillants qui veulent un assortiment tiers sans risque d'inventaire. Les clients d'entreprise déploient des modules marketplace pour élargir l'étendue SKU et collecter des revenus de commission. Le moteur marketplace modulaire de VTEX intègre la logistique native et les outils d'intégration vendeur, réduisant le temps d'intégration de mois à jours.

L'adoption du commerce B2B converge avec la capacité marketplace. Les fabricants activent les réseaux de concessionnaires sur des plateformes partagées, transformant les grossistes en vendeurs dans des portails de marque. La croissance C2C repose sur l'adoption des médias sociaux et les paiements d'entiercement sécurisés. Ces modèles entrelacés renforcent la flexibilité requise dans le marché des logiciels de commerce numérique.

Par taille d'organisation : la croissance PME dépasse l'adoption entreprise

Les grandes entreprises contrôlaient 58,3% des revenus du marché des logiciels de commerce numérique en 2024, mais les PME s'étendent à un TCAC de 16,3%. Le SaaS payer-selon-échelle, les thèmes pré-configurés et les passerelles de paiement intégrées abaissent les barrières d'entrée. Les PME capturent les clients internationaux sans dépenses d'investissement lourdes, catalysant la démocratisation à travers le marché des logiciels de commerce numérique.

Les acheteurs corporatifs restent influents en raison des demandes d'intégration. Ils requièrent l'orchestration à travers les systèmes ERP, finance et gestion d'entrepôt. Les architectures composables permettent la migration par phases, atténuant le risque. Les fournisseurs offrant une tarification modulaire plaisent aux deux cohortes, assurant des contributions équilibrées à la taille du marché des logiciels de commerce numérique.

Par canal de commerce : le commerce social transforme le leadership mobile

Les applications mobiles ont livré 47,2% de la valeur transactionnelle 2024, validant un passage à la conception mobile-first. Pourtant le commerce social devrait grimper à 16,6% TCAC, recomposant les hiérarchies de canaux. Les ventes de commerce social aux États-Unis devraient dépasser 90 milliards USD en 2025. Les marques exploitent TikTok Shop, Instagram Checkout et Pinterest Catalogs pour fusionner découverte et achat. Le commerce conversationnel via les applications de chat en APAC gagne également des parts.

Le commerce vocal se situe à 49,6 milliards USD et pourrait tripler d'ici 2030. Les essayages activés par AR stimulent les conversions d'électronique grand public et de mode, ajoutant une profondeur expérientielle. Cette diversité assure que le marché des logiciels de commerce numérique reste agnostique des canaux, priorisant les API flexibles.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisateur final : les secteurs B2B conduisent la transformation numérique

Les secteurs commerce de détail et e-commerce ont contribué 32,5% des revenus en 2024. Cependant les secteurs B2B-fabrication, distribution et santé-rythment la croissance avec un TCAC de 15,4%. Les fabricants emploient des portails en libre-service pour recommander des pièces de rechange, élevant la précision des commandes et réduisant les frais généraux. Le e-commerce de santé devrait accélérer alors que les abonnements de télésanté et l'exécution de prescriptions migrent en ligne, renforçant le marché des logiciels de commerce numérique.

Les services financiers et télécommunications intègrent des modules de commerce dans les applications mobiles, vendant des services à valeur ajoutée. Les opérateurs de voyage utilisent des moteurs de tarification dynamique pour vendre des services auxiliaires. Cette prolifération de cas d'usage industriels confirme que l'industrie des logiciels de commerce numérique continue d'élargir sa pertinence.

Analyse géographique

L'Amérique du Nord un généré 35,4% des revenus mondiaux en 2024, menée par l'adoption cloud, une infrastructure de paiement mature et un écosystème de fournisseurs robuste. L'acquisition de 8 milliards USD d'Informatica par Salesforce illustre l'appétit de la région pour les piles de commerce pilotées par les données qui mélangent IA et expérience client. Les achats gouvernementaux se modernisent également ; l'Armée américaine un lancé une marketplace de style e-commerce en 2025 pour rationaliser l'acquisition IT. [2]U.S. Army Program Executive Office, "PL Numérique marché Reimagines IT," eis.army.mil La dominance du commerce mobile combinée à la découverte menée par les médias sociaux positionne les États-Unis comme un banc d'essai pour de nouveaux modèles de commerce.

L'Europe maintient une traction significative malgré le fardeau de conformité du Numérique Services Act. Les acheteurs d'entreprise voient la confidentialité et la durabilité comme des différenciateurs stratégiques, favorisant les fournisseurs qui fournissent la gestion de consentement granulaire et les API de suivi carbone. Les architectures composables offrent la modularité nécessaire pour localiser la logique fiscale et d'expédition à travers de multiples juridictions, soutenant le marché des logiciels de commerce numérique en Europe.

L'Asie-Pacifique est la région à croissance la plus rapide à 15,8% TCAC jusqu'en 2030. La pénétration des smartphones, les écosystèmes de super-applications et les réseaux de paiement en temps réel tels qu'UPI et Pix sous-tendent cette montée. Les entreprises japonaises se concentrent sur les modules orientés résultats qui accélèrent les cycles de déploiement. [3]HCL Software, "The future of cloud e-commerce: an integrated and configurable approach.", hcljapan.co.jpLes marchands d'Asie du Sud-Est entrelacent le commerce social avec le marketing d'influence, tandis que l'Afrique assiste à des alliances de paiement qui débloquent l'acceptation transfrontalière. [4]Developing Telecoms, "MTN Group Fintech announces payment alliance with Réseau International in Africa.", developingtelecoms.com La base d'utilisateurs de commerce numérique d'Amérique latine est en bonne voie pour atteindre 418,9 millions d'ici 2029, aidée par des partenariats comme Canva et EBANX qui livrent des rails de paiement locaux.

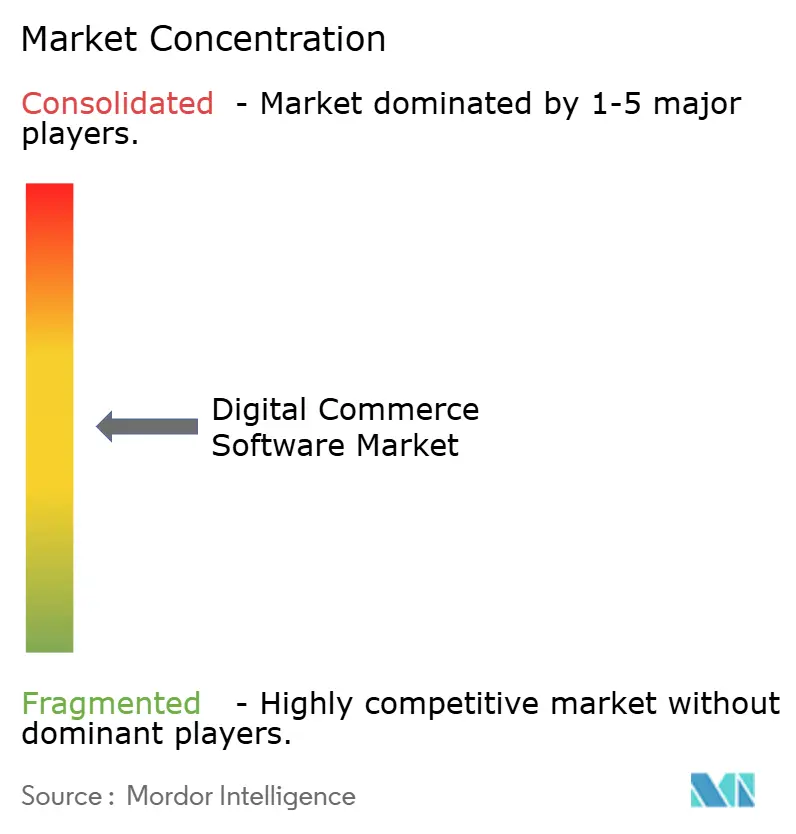

Paysage concurrentiel

Le marché des logiciels de commerce numérique reste modérément fragmenté, avec les fournisseurs de suites héritées rivalisant contre les spécialistes headless et composables. L'avantage concurrentiel repose sur la maturité API, la profondeur d'intégration et l'extensibilité de l'écosystème. Les fournisseurs d'entreprise poursuivent des acquisitions complémentaires pour combler les lacunes de capacité ; l'accord Informatica de Salesforce étend la gouvernance des données et la gestion IA. Les pure-players pénètrent les niches verticales telles que le commerce automobile et l'épicerie, exploitant les micro-services spécifiques au domaine.

Trois modèles stratégiques dominent. Premièrement, la consolidation de plateforme via M&un permet l'étendue à travers les couches de contenu, commerce et données. Deuxièmement, l'expansion verticale permet aux pure-players d'intégrer les modèles de conformité industrielle, réduisant le risque de déploiement. Troisièmement, les entrants headless menés par les développeurs attirent les adoptants de marché moyen et PME avec des temps de démarrage rapides et une tarification transparente. Les feuilles de route technologiques mettent l'accent sur la personnalisation pilotée par IA, l'orchestration d'inventaire en temps réel et les constructeurs de flux de travail low-code, reflétant l'évolution du marché des logiciels de commerce numérique vers les propositions de valeur basées sur les résultats.

La différenciation des fournisseurs repose de plus en plus sur le coût total de possession et le temps de valorisation. Les architectures natives cloud compriment les cycles de mise à niveau, tandis que les marketplaces de partenaires étendues élargissent la portée des solutions. L'ouverture de l'écosystème façonne ainsi la trajectoire des parts de marché alors que les clients priorisent les feuilles de route flexibles.

Leaders de l'industrie des logiciels de commerce numérique

-

Shopify

-

Adobe (Magento + Commerce)

-

Salesforce Commerce Cloud

-

SAP Commerce Cloud

-

BigCommerce

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Salesforce un signé un accord définitif pour acquérir Informatica pour environ 8 milliards USD afin d'intégrer une gouvernance de données avancée et une intégration dans sa pile de commerce, visant à raccourcir les cycles d'entraînement de modèles IA et renforcer les enregistrements clients à vue unique.

- Mai 2025 : Stord un acquis Ware2Go pour renforcer l'orchestration d'exécution, reflétant une stratégie d'expansion horizontale qui fusionne l'exécution de commerce avec la visibilité de chaîne d'approvisionnement.

- Avril 2025 : Le bureau exécutif de programme de l'Armée américaine un déployé le marché numérique de direction produit, remplaçant les portails d'approvisionnement hérités et signalant la validation du secteur public des architectures marketplace.

- Février 2025 : MTN Group Fintech s'est associé à Réseau International pour émettre des cartes à travers quatre marchés africains, étendant l'acceptation de portefeuille numérique et stimulant les transactions dans le marché naissant des logiciels de commerce numérique de la région.

Portée du rapport mondial sur le marché des logiciels de commerce numérique

Le commerce numérique (D-commerce) est un type d'e-commerce utilisé par une organisation qui livre et vend des produits en ligne. Le D-commerce est utilisé par les entreprises qui vendent des actualités, abonnements, documents ou toute forme de contenu électronique. L'entreprise de commerce numérique collecte les paiements, gère les remboursements clients et la facturation, et gère d'autres fonctions comptables pour les clients éditeurs en ligne.

Le marché des logiciels de commerce numérique est segmenté par modèle de déploiement (sur site, basé cloud, hybride), secteurs d'utilisateurs finaux (commerce de détail, BFSI, voyage et tourisme, IT et communications, et divertissement et médias), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique). Les tailles et prévisions de marché sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

| Sur site |

| Basé cloud |

| Hybride |

| Plateforme / Logiciel | |

| Services | Implémentation et intégration |

| Services gérés | |

| Conseil / Conseil |

| B2C |

| B2B |

| Marketplace (B2B2C / C2C) |

| Grandes entreprises |

| Petites et moyennes entreprises (PME) |

| Web |

| Application mobile |

| Commerce social |

| Commerce vocal |

| Commerce AR/VR |

| Commerce de détail et e-commerce |

| BFSI |

| Voyage et hospitalité |

| IT et télécommunications |

| Médias et divertissement |

| Fabrication |

| Santé et produits pharmaceutiques |

| Autres |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Asie du Sud-Est | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| EAU | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Kenya | ||

| Reste de l'Afrique | ||

| Par modèle de déploiement | Sur site | ||

| Basé cloud | |||

| Hybride | |||

| Par composant | Plateforme / Logiciel | ||

| Services | Implémentation et intégration | ||

| Services gérés | |||

| Conseil / Conseil | |||

| Par modèle économique | B2C | ||

| B2B | |||

| Marketplace (B2B2C / C2C) | |||

| Par taille d'organisation | Grandes entreprises | ||

| Petites et moyennes entreprises (PME) | |||

| Par canal de commerce | Web | ||

| Application mobile | |||

| Commerce social | |||

| Commerce vocal | |||

| Commerce AR/VR | |||

| Par secteur d'utilisateur final | Commerce de détail et e-commerce | ||

| BFSI | |||

| Voyage et hospitalité | |||

| IT et télécommunications | |||

| Médias et divertissement | |||

| Fabrication | |||

| Santé et produits pharmaceutiques | |||

| Autres | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Asie du Sud-Est | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| EAU | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Kenya | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quel est le taux de croissance projeté du marché des logiciels de commerce numérique jusqu'en 2030 ?

Le marché devrait afficher un TCAC de 14,32%, s'étendant de 6,79 milliards USD en 2025 à 13,26 milliards USD d'ici 2030.

Quel modèle de déploiement détient la plus grande part du marché des logiciels de commerce numérique ?

Le déploiement basé cloud représente 62,0% de part de marché en 2024 et reste le modèle à croissance la plus rapide.

Pourquoi les plateformes marketplace gagnent-elles de l'élan dans le commerce numérique ?

Les marketplaces permettent aux entreprises d'ajouter un inventaire tiers sans posséder de stock, conduisant un TCAC de 14,7% en réduisant le risque d'assortiment et en stimulant les revenus de commission.

Quelle région présente le plus haut potentiel de croissance jusqu'en 2030 ?

L'Asie-Pacifique devrait atteindre un TCAC de 15,8% en raison du comportement consommateur mobile-first et de l'expansion des rails de paiement en temps réel.

Comment les PME bénéficient-elles des plateformes de commerce modernes ?

Le SaaS et les architectures composables donnent aux PME des fonctions de niveau entreprise avec des coûts initiaux plus bas, supportant un TCAC de 16,3% dans l'adoption PME.

Dernière mise à jour de la page le: