Taille et part du marché des gélules vides

Analyse du marché des gélules vides par Mordor Intelligence

Points clés du rapport

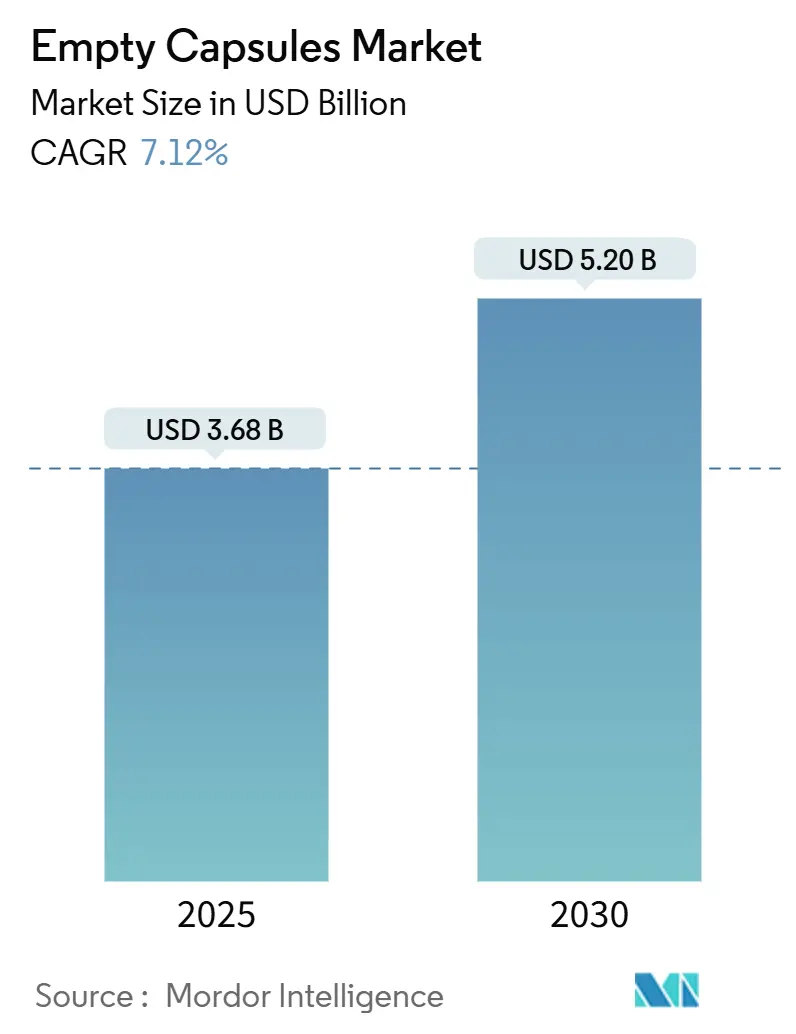

La taille du marché des gélules vides est évaluée à 3,68 milliards USD en 2025 et devrait atteindre 5,20 milliards USD d'ici 2030, avec une expansion à un TCAC de 7,12 %. La croissance provient de plus importantes séries de production pharmaceutique, d'une acceptation plus large des thérapies à base de gélules et d'améliorations rapides des équipements de remplissage à haute vitesse. La demande croissante d'emballages de doses personnalisées, notamment en Amérique du Nord et en Europe, stimule les qualités de gélules premium qui répondent aux exigences réglementaires strictes et centrées sur le patient. Les mises à niveau technologiques qui intègrent la vision artificielle et les capteurs IoT augmentent les taux de rendement au premier passage et réduisent les coûts unitaires, encourageant les producteurs à étendre leurs capacités[1]ISPE, "Continuous Manufacturing in Capsule Filling," ispe.org. Simultanément, les marques nutraceutiques se tournent vers les gélules pour protéger les ingrédients délicats, ce qui ajoute une nouvelle couche de diversité de la demande. L'intensité concurrentielle s'accentue alors que les principaux fournisseurs étendent leur production en Inde et en Chine tout en explorant des cessions ou des coentreprises qui promettent une orientation stratégique plus nette.

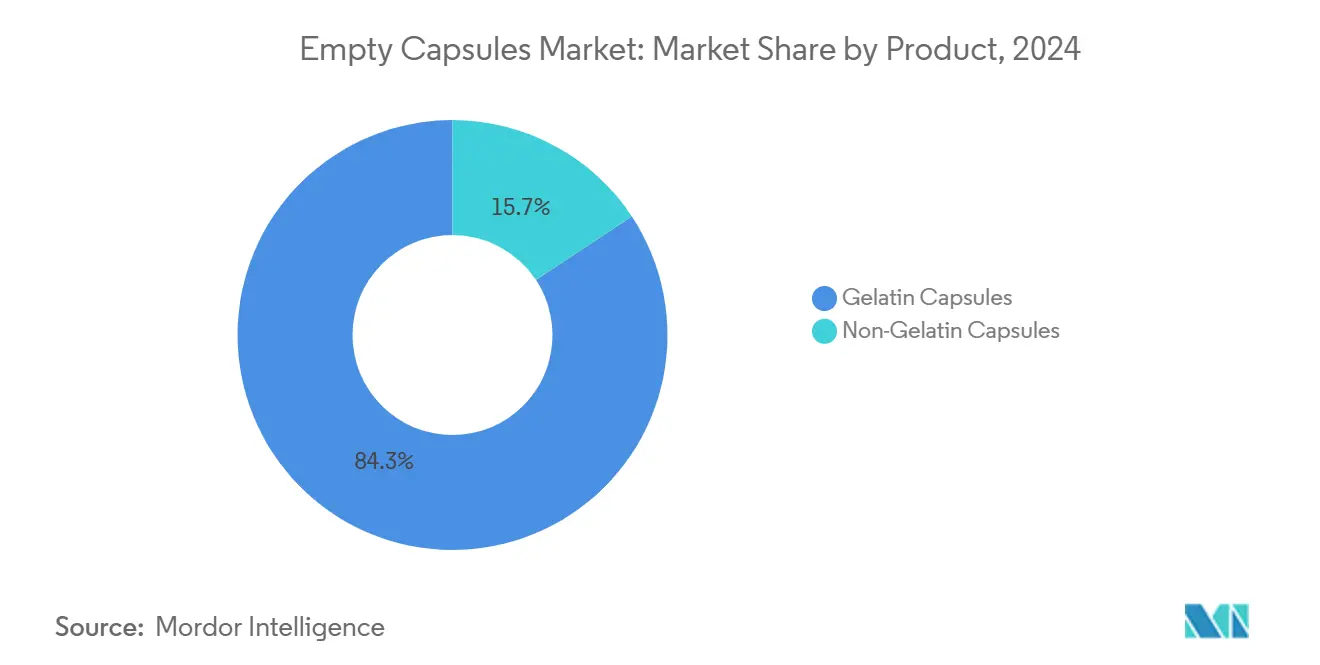

- Par type de produit, les gélules de gélatine ont dominé avec 84,34 % de part de chiffre d'affaires en 2024, tandis que les alternatives sans gélatine devraient croître à un TCAC de 10,32 % jusqu'en 2030.

- Par fonctionnalité, les formats à libération immédiate détenaient 72,45 % de la taille du marché des gélules vides en 2024, tandis que la libération prolongée devrait progresser à un TCAC de 9,84 %

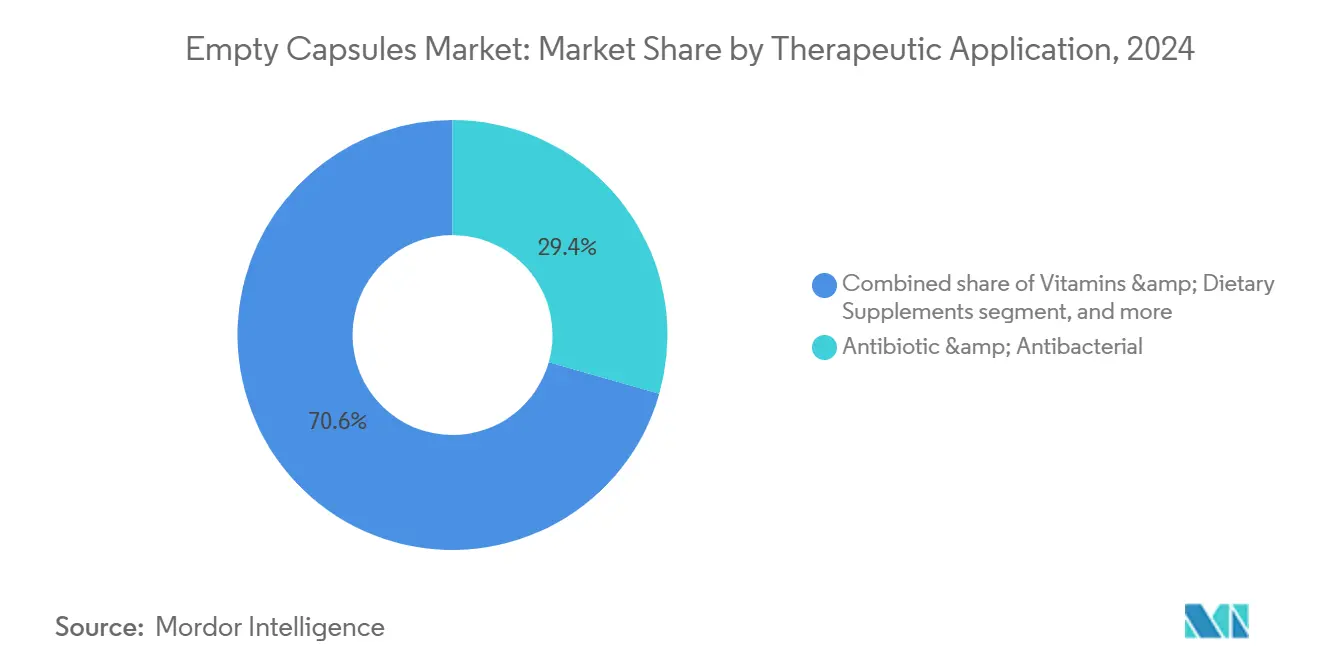

- Par application thérapeutique, les utilisations antibiotiques et antibactériennes ont capturé 29,45 % de la part de marché des gélules vides en 2024, pourtant les probiotiques et prébiotiques devraient s'étendre à un TCAC de 11,56 %.

- Par utilisateur final, les produits pharmaceutiques représentaient 66,34 % de part de la taille du marché des gélules vides en 2024, les nutraceutiques étant positionnés pour un TCAC de 8,93 %.

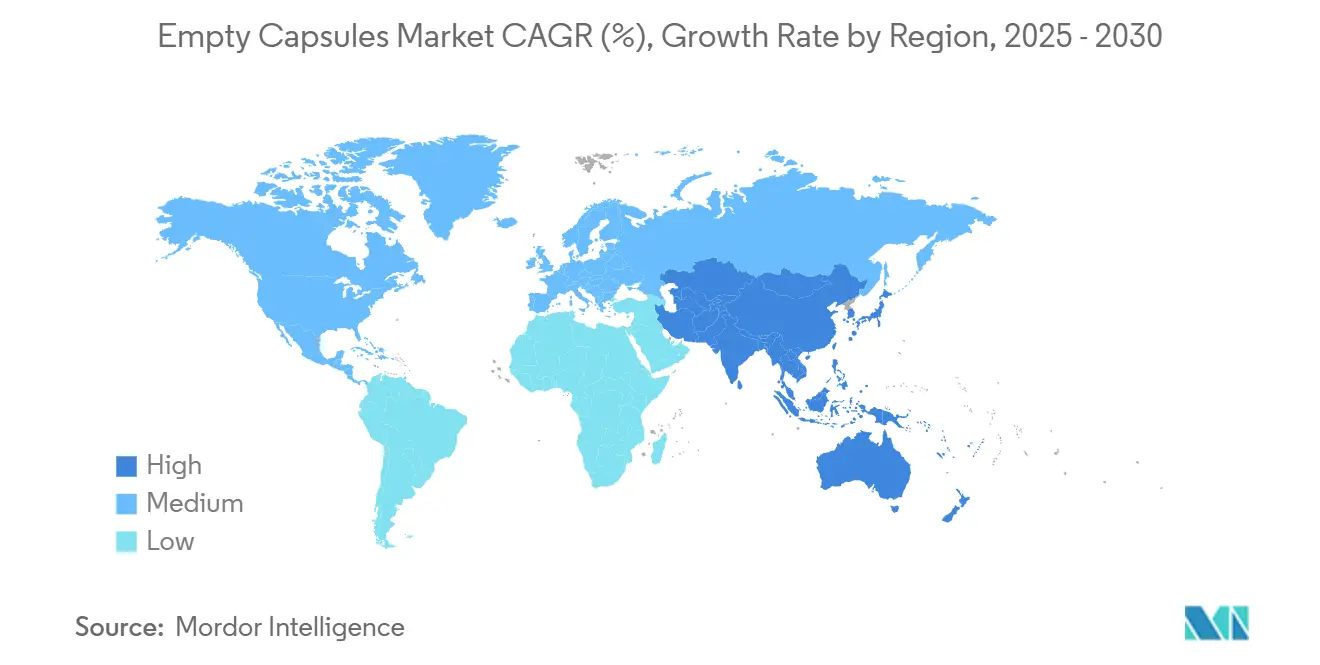

- Par géographie, l'Amérique du Nord commandait 38,54 % de la part de marché des gélules vides en 2024, tandis que l'Asie-Pacifique affiche la croissance la plus rapide à un TCAC de 8,72 % jusqu'en 2030.

Tendances et perspectives du marché mondial des gélules vides

Analyse d'impact des moteurs

| Moteur | % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volume croissant de fabrication pharmaceutique | +1.8% | Asie-Pacifique et Amérique du Nord | Moyen terme (2-4 ans) |

| Consommation croissante de nutraceutiques | +1.5% | Amérique du Nord et Europe, expansion vers l'Asie-Pacifique | Long terme (≥4 ans) |

| Avancées dans la technologie de remplissage de gélules | +1.2% | Mondial, mené par les marchés développés | Court terme (≤2 ans) |

| Passage vers l'emballage de doses personnalisées | +0.9% | Amérique du Nord et Europe | Long terme (≥4 ans) |

| Intégration des technologies de santé numérique | +0.7% | Amérique du Nord, Europe, certains marchés Asie-Pacifique | Moyen terme (2-4 ans) |

| Expansion de l'infrastructure de fabrication continue | +0.6% | Mondial, adoption précoce en Amérique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Volume croissant de fabrication pharmaceutique

L'expansion de la production de médicaments, propulsée par le vieillissement des populations et une couverture d'assurance plus large, crée une demande soutenue pour des chaînes d'approvisionnement de marché de gélules vides de haute précision. La mise à niveau de 85 millions CHF de Lonza qui ajoute 30 milliards d'unités par an montre comment les producteurs étendent leurs capacités pour sécuriser la continuité d'approvisionnement. Les lignes de production continue nécessitent une uniformité des matières premières et des données de qualité en temps réel, ce qui favorise les qualités de gélules premium. La production accrue de produits biologiques intensifie les exigences pour des coques sans contamination. Les modèles de fabrication flexibles, où les usines détiennent des stocks de sécurité plus importants pour permettre des changements rapides, augmentent davantage la consommation unitaire dans toutes les régions.

Consommation croissante de nutraceutiques

Les habitudes de santé préventive orientent les consommateurs vers les probiotiques, adaptogènes et mélanges sur mesure qui s'appuient sur les gélules pour protéger les actifs sensibles. Les formulateurs choisissent des coques HPMC d'origine végétale pour les revendications d'étiquetage propre car elles évitent les dérivés animaux. La croissance des ventes à deux chiffres des gélules probiotiques aux États-Unis et en Allemagne démontre cette tendance. Des séries de production plus petites pour la nutrition personnalisée créent de nouvelles commandes pour des tailles de gélules de niche. Les propriétaires de marques utilisent également des coques transparentes ou teintées pour signaler un étiquetage transparent, ce qui renforce le format de gélule comme véhicule de livraison premium.

Avancées dans la technologie de remplissage de gélules

Les remplisseuses de nouvelle génération fusionnent mouvement continu, inspection par vision et surveillance IoT pour augmenter le débit tout en maintenant la traçabilité de qualité réglementaire. Les producteurs rapportent 15-20 % d'économies de coûts et une détection de défauts quasi-parfaite qui réduit les taux de rebut. La technologie de scellage LEMS de Lonza élargit la gamme d'APIs sensibles à l'humidité ou liquides qui peuvent être encapsulées, ouvrant de nouvelles fenêtres de formulation. Les algorithmes de maintenance prédictive maximisent le temps de fonctionnement et stabilisent les coûts par unité, aidant les fabricants à justifier les expansions à grande échelle en Asie-Pacifique et en Europe de l'Est.

Passage vers l'emballage de doses personnalisées

La pratique clinique évolue vers des régimes spécifiques au patient, qui nécessitent des formats de gélules qui acceptent des poids de remplissage variables et permettent une production rapide à la demande. Les essais préliminaires d'impression 3D, soutenus par la voie des Technologies de Fabrication Avancées de la FDA, montrent des promesses pour les thérapies chroniques qui bénéficient d'un dosage incrémentiel. Les entreprises de développement et fabrication sous contrat construisent des lignes petites et agiles pour servir les études cliniques adaptatives, catalysant la demande pour des lots de gélules de courte durée. Les applications de santé numérique qui surveillent l'adhésion peuvent déclencher des ajustements de dose en temps réel, exigeant des chaînes d'approvisionnement de gélules également agiles.

Analyse d'impact des contraintes

| Analyse d'impact des contraintes | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité de l'approvisionnement en matières premières de gélatine | −1.4% | Mondial, notamment Asie-Pacifique | Court terme (≤2 ans) |

| Conformité religieuse et diététique stricte | −0.8% | Moyen-Orient, Asie-Pacifique | Long terme (≥4 ans) |

| Disponibilité limitée d'HPMC de qualité pharmaceutique | −0.6% | Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Défis de stabilité induits par le climat dans la chaîne d'approvisionnement | −0.5% | Mondial | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Volatilité de l'approvisionnement en matières premières de gélatine

L'approvisionnement plus serré en bovins et porcins et des tarifs d'importation potentiels de 10-25 % sur la gélatine de qualité pharmaceutique exercent une pression de coût à court terme sur le marché des gélules vides[2]Federal Register, "Hard Empty Capsules: Antidumping Investigations," federalregister.gov. Les arrêts saisonniers d'usines en Chine aggravent la rareté, exposant les entreprises qui dépendent de contrats à source unique. Les acheteurs pharmaceutiques répondent en diversifiant les sources et en pré-réservant les volumes, mais cette stratégie immobilise le capital de roulement. Les perturbations du bétail induites par le climat peuvent persister, poussant les formulateurs vers des coques d'origine végétale malgré des prix unitaires plus élevés. L'adoption plus large des gélules HPMC pourrait donc s'accélérer si la volatilité de la gélatine persiste.

Conformité religieuse et diététique stricte

Les demandes halal, casher, végétariennes et véganes obligent des lignes de production parallèles et une traçabilité robuste, ajoutant 5-10 % aux coûts des gélules finies. Alors que les populations musulmanes et juives croissent dans les principaux marchés d'exportation, les fabricants certifient soit les opérations de gélatine soit pivotent vers les options à base de cellulose. La conformité multi-standards complique la planification et augmente les dépenses de validation, notamment pour les usines qui manipulent des matières premières d'origine animale et végétale. Pour simplifier les opérations et étendre la portée du marché, plusieurs producteurs promeuvent les gélules HPMC comme solution universelle qui évite le risque de contamination croisée.

Analyse des segments

Par produit : les alternatives d'origine végétale gagnent en élan

Les coques de gélatine ont conservé 84,34 % de la part de marché des gélules vides en 2024, grâce aux avantages de coût établis et à la fonctionnalité éprouvée. Pourtant, les gélules sans gélatine progressent à un TCAC de 10,32 %, signalant un pivot structurel motivé par les préférences d'étiquetage propre et les exigences de conformité multi-confessionnelle. Les variantes de gélatine dure dominent les solides oraux à grand volume, tandis que les gélules de gélatine molle soutiennent les formulations liposolubles. L'innovation en chimie de la cellulose équipe les coques HPMC de propriétés de dissolution et mécaniques autrefois exclusives à la gélatine. Les gélules de pullulane et d'amidon occupent des niches premium où la performance de barrière à l'oxygène ou les revendications végétariennes spécifiques prévalent.

L'adoption d'HPMC augmente le plus rapidement dans les lignes nutraceutiques qui encapsulent des probiotiques sensibles à l'humidité ou des extraits de plantes. Les producteurs surmontent la fragilité précédente en optimisant la teneur en humidité pendant le séchage. La résistance supérieure à l'oxygène du pullulane le rend idéal pour les botaniques à haute puissance. Les gélules HPMC entériques émergentes telles qu'Enprotect atteignent 98 % d'efficacité de libération conditionnée par tampon sans enrobage secondaire, réduisant les étapes de processus et validant le positionnement premium. Les variantes d'amidon restent limitées aux segments sensibles aux coûts mais sont bien placées pour bénéficier si l'économie de conversion s'améliore davantage.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par fonctionnalité : l'innovation à libération prolongée stimule la croissance

Les coques à libération immédiate détenaient 72,45 % de part de la taille du marché des gélules vides en 2024, favorisées pour leurs standards pharmacopéiques établis. Cependant, les utilisations à libération prolongée croissent à un TCAC de 9,84 % alors que les compagnies pharmaceutiques poursuivent des régimes une fois par jour qui améliorent l'adhésion. Les gélules à libération retardée remplissent une niche plus petite mais stratégique pour les APIs sensibles aux acides, évoluant grâce à la superposition de polymères qui déclenche la dissolution spécifique au site. Les méthodes d'enrobage continu produisent une distribution de polymère plus serrée, améliorant l'uniformité des lots et facilitant les dépôts réglementaires.

Les coques bicouches fusionnent les profils immédiats et prolongés en une seule unité, éliminant le besoin d'hybrides comprimé-gélule. Les matrices indépendantes du pH contrent la variabilité patient-à-patient dans les conditions gastriques. Les analyses en temps réel intégrées dans les lignes continues donnent aux opérateurs un contrôle direct sur le gain de poids d'enrobage, réduisant les déviations. Alors que les thérapeutiques numériques intègrent les données de libération de médicaments dans les tableaux de bord des patients, la demande pour des profils de libération sur mesure est prête à se renforcer sur l'horizon de prévision.

Par application thérapeutique : les probiotiques mènent la trajectoire de croissance

Les thérapies antibiotiques et antibactériennes ont capturé 29,45 % de la taille du marché des gélules vides en 2024, soulignant le fardeau mondial persistant des maladies infectieuses. Les probiotiques et prébiotiques, évoluant à 11,56 % TCAC, illustrent l'accent croissant des consommateurs sur la modulation du microbiome intestinal. Les mélanges de vitamines maintiennent des volumes élevés de gélules en masquant le goût et en stabilisant les actifs liposolubles. Les segments antiacides et anti-flatulents continuent de servir les besoins digestifs aigus avec des coques de gélatine ou HPMC bien éprouvées.

Les traitements cardiovasculaires enregistrent des gains modérés alors que la prévalence des maladies chroniques grimpe avec le vieillissement démographique. Les gélules multi-compartiments qui séparent les APIs incompatibles attirent l'attention dans les cliniques d'oncologie et d'immunologie, où la pharmacocinétique synchronisée peut améliorer les résultats. Le soutien réglementaire pour la livraison complexe de médicaments étend la toile d'application, incitant les développeurs à tester les formats de gélules dans des domaines autrefois dominés par les comprimés ou les parentéraux.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : le secteur nutraceutique stimule l'innovation

Les fabricants pharmaceutiques ont consommé 66,34 % de la production mondiale en 2024, reflétant les besoins rigoureux GMP et les pratiques d'approvisionnement averses au risque qui favorisent les fournisseurs de longue durée lonza.com. Le secteur nutraceutique, prévu à 8,93 % TCAC, reflète de plus en plus les standards de qualité pharmaceutique tout en conservant l'agilité marketing. Les compléments beauté-de-l'intérieur illustrent l'expansion des gélules dans la nutrition cosmétique, où la précision de dosage et les cycles de rafraîchissement rapide des produits s'adaptent aux attributs des gélules.

Les organisations de développement et fabrication sous contrat (CDMOs) intègrent la capacité de gélules pour attirer les marques de médicaments et de compléments, créant un modèle de service verticalement intégré. Les écosystèmes de santé numérique stimulent l'intérêt pour les "packs quotidiens" qui s'alignent sur les biomarqueurs dérivés des objets connectés, renforçant l'attrait des lignes de remplissage de gélules modulaires. Les laboratoires académiques et centres de recherche clinique, bien que petits en volume, exigent des tolérances serrées et des couleurs personnalisables pour les essais en aveugle, poussant les fournisseurs de qualité premium à offrir des services de micro-lots.

Analyse géographique

L'Amérique du Nord a conservé le leadership avec une participation de 38,54 % dans le marché des gélules vides en 2024, soutenue par des installations GMP avancées et la supervision de la FDA qui privilégie la documentation et la cohérence des lots[3]FDA, "Advanced Manufacturing Technologies Guidance," fda.gov. Les pilotes de fabrication continue aux États-Unis poussent les fournisseurs à respecter des gammes de spécifications serrées et des tests de libération en temps réel. La base de production de génériques du Canada et la base de fabrication sous contrat du Mexique ajoutent de la profondeur à la demande régionale de gélules. Les usines qui peuvent certifier pour les standards FDA, Santé Canada et USP gagnent ainsi le statut de fournisseur préféré.

L'Asie-Pacifique enregistre le plus haut TCAC de 8,72 % jusqu'en 2030 et est prête à remodeler les flux de volume mondiaux. La Chine améliore son infrastructure pharmaceutique tandis que les enquêtes antidumping sur les exportations de gélules à bas coût forcent le réalignement des stratégies d'approvisionnement. L'Inde exploite les avantages de coût et une main-d'œuvre qualifiée ; l'expansion de 250 millions INR de Natural Capsules indique la confiance dans les contrats d'exportation. Le Japon cible les formulations gériatriques qui exigent des coques faciles à avaler, favorisant les petites tailles et les agents de glissement améliorés. Les économies d'Asie du Sud-Est suivent alors que les programmes de soins de santé universels étendent l'accès aux thérapies orales.

L'Europe maintient un paysage mature mais innovant. Les pôles biotechnologiques allemands exigent des technologies de gélules avancées pour les médicaments spécialisés, tandis que les ajustements politiques post-Brexit stimulent les investissements basés au Royaume-Uni. Les directives environnementales de l'UE encouragent un pivot vers les coques d'origine végétale, avec l'adoption d'HPMC qui gagne en élan. Les producteurs commercialisent des empreintes carbone faibles et des processus sans solvant pour s'aligner sur les objectifs de durabilité des entreprises. Dans tout le bloc, les pilotes de médecine personnalisée exploitent les plateformes d'e-prescription, et les fournisseurs de gélules qui peuvent fournir des livraisons rapides de petits lots gagnent des avantages concurrentiels.

Paysage concurrentiel

Le marché des gélules vides montre une concentration modérée alors que les principales entreprises mélangent les constructions de capacité avec la rationalisation de portefeuille pour maintenir les marges. Le plan de Lonza de céder Capsules & Health Ingredients tout en ajoutant de nouvelles lignes à Rewari et Suzhou illustre une double voie de concentration et de croissance. Les fusions telles que l'acquisition par Roquette d'IFF Pharma Solutions pour 2,85 milliards USD illustrent l'expansion horizontale visant à regrouper les excipients et les offres de gélules dans des contrats d'approvisionnement uniques.

Le leadership technologique devient le principal différenciateur. L'Enprotect de Lonza a remporté un prix d'innovation 2023, renforçant le segment premium où la facilité de fabrication et la performance entérique se croisent. ACG élargit sa portée géographique en établissant un complexe multi-phases en Croatie pour équilibrer l'exécution des commandes européennes et se couvrir contre l'exposition tarifaire. Les spécialistes plus petits ciblent des niches à haute valeur telles que les gélules de pullulane ou d'amidon, exploitant des cycles de décision plus rapides pour personnaliser les polymères ou les systèmes de teinture pour l'image de marque.

La sécurité d'approvisionnement, pas seulement le prix, dicte maintenant les décisions d'approvisionnement. Les multinationales insistent sur des empreintes de production bi-continentales et des rapports ESG transparents. Les fournisseurs emploient des jumeaux numériques pour prédire les contraintes de capacité et canaliser le capital vers les projets de débottlenecking. Les alliances stratégiques entre les fabricants de gélules et les CDMOs augmentent alors que les grandes pharmas externalisent à la fois la formulation de médicaments et l'approvisionnement en composants, intégrant l'approvisionnement en gélules dans des accords-cadres à long terme.

Leaders de l'industrie des gélules vides

-

ACG Worldwide

-

Bright Pharma Caps Inc

-

Groupe Lonza (Capsugel)

-

Suheung Capsule Co. Ltd

-

Qualicaps

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Roquette a complété l'acquisition de 2,85 milliards USD d'IFF Pharma Solutions pour approfondir son portefeuille de technologies d'excipients et de dosage oral.

- Janvier 2025 : Hovione et Zerion Pharma ont formé une coentreprise pour commercialiser la technologie Dispersome pour les médicaments respiratoires et les nutraceutiques.

- Janvier 2025 : Gerresheimer a annoncé une expansion de 180 millions USD de son installation de Peachtree City, Géorgie, ajoutant 18 000 m² et 400 emplois pour la production de systèmes médicaux gerresheimer.com.

- Déc 2024 : Lonza a révélé ses plans de céder sa branche Capsules & Health Ingredients tout en renforçant les capacités en Inde et en Chine.

- Décembre 2024 : Lonza a mis en service de nouvelles lignes de gel dur à Rewari et Suzhou, augmentant la capacité annuelle pour la demande régionale.

- Octobre 2024 : L'USITC a lancé des enquêtes antidumping et de droits compensateurs sur les gélules vides dures du Brésil, de la Chine, de l'Inde et du Vietnam.

Portée du rapport sur le marché mondial des gélules vides

Les gélules vides sont des coques stables qui contiennent ou encapsulent des médicaments, qui sont administrés sous diverses formes posologiques. Les gélules vides sont l'option la plus courante pour stocker les herbes, poudres et médicaments. Le marché des gélules vides est segmenté par produit (gélules de gélatine et gélules sans gélatine), fonctionnalité (gélules à libération immédiate, gélules à libération retardée et gélules à libération prolongée), application thérapeutique (médicaments antibiotiques et antibactériens, vitamines et compléments alimentaires, préparations antiacides et anti-flatulentes, médicaments de thérapie cardiovasculaire, et autres applications thérapeutiques), utilisateur final (industrie pharmaceutique, industrie nutraceutique, industrie cosmétique, et laboratoires de recherche), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays dans les principales régions mondiales. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Gélules de gélatine | Gélules de gélatine dure |

| Gélules de gélatine molle | |

| Gélules sans gélatine | Gélules HPMC |

| Gélules de pullulane | |

| Gélules à base d'amidon |

| Gélules à libération immédiate |

| Gélules à libération retardée |

| Gélules à libération prolongée/étendue |

| Antibiotique et antibactérien |

| Vitamines et compléments alimentaires |

| Antiacide et anti-flatulent |

| Thérapie cardiovasculaire |

| Autres applications thérapeutiques |

| Industrie pharmaceutique |

| Industrie nutraceutique |

| Cosmétique et soins personnels |

| Laboratoires de recherche et académiques |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par produit | Gélules de gélatine | Gélules de gélatine dure |

| Gélules de gélatine molle | ||

| Gélules sans gélatine | Gélules HPMC | |

| Gélules de pullulane | ||

| Gélules à base d'amidon | ||

| Par fonctionnalité | Gélules à libération immédiate | |

| Gélules à libération retardée | ||

| Gélules à libération prolongée/étendue | ||

| Par application thérapeutique | Antibiotique et antibactérien | |

| Vitamines et compléments alimentaires | ||

| Antiacide et anti-flatulent | ||

| Thérapie cardiovasculaire | ||

| Autres applications thérapeutiques | ||

| Par utilisateur final | Industrie pharmaceutique | |

| Industrie nutraceutique | ||

| Cosmétique et soins personnels | ||

| Laboratoires de recherche et académiques | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des gélules vides en 2025 ?

Le marché s'élève à 3,68 milliards USD en 2025 avec des perspectives de TCAC de 7,12 % jusqu'en 2030.

Quel matériau de gélule croît le plus rapidement ?

Les gélules sans gélatine d'origine végétale, notamment les types HPMC, s'étendent à un TCAC de 10,32 % jusqu'en 2030.

Pourquoi les gélules à libération prolongée gagnent-elles en élan ?

Les entreprises pharmaceutiques recherchent des dosages une fois par jour qui améliorent l'adhésion, entraînant une croissance de 9,84 % TCAC pour les formats à libération prolongée.

Quelle région montre le plus haut potentiel de croissance ?

L'Asie-Pacifique mène la croissance avec un TCAC de 8,72 %, stimulée par l'expansion des capacités de fabrication et les dépenses de santé.

Comment les risques d'approvisionnement en gélatine influencent-ils la dynamique du marché ?

La volatilité des prix et les menaces tarifaires accélèrent le passage vers les alternatives à base de cellulose qui contournent les barrières d'origine animale et de conformité.

Quel mouvement stratégique a le plus affecté le positionnement concurrentiel récemment ?

Le plan de Lonza de céder son unité de gélules tout en améliorant les lignes en Inde et en Chine remodèle les hiérarchies de fournisseurs et les pipelines d'acquisition.

Dernière mise à jour de la page le: