Taille et part du marché des insectes comestibles

Analyse du marché des insectes comestibles par Mordor Intelligence

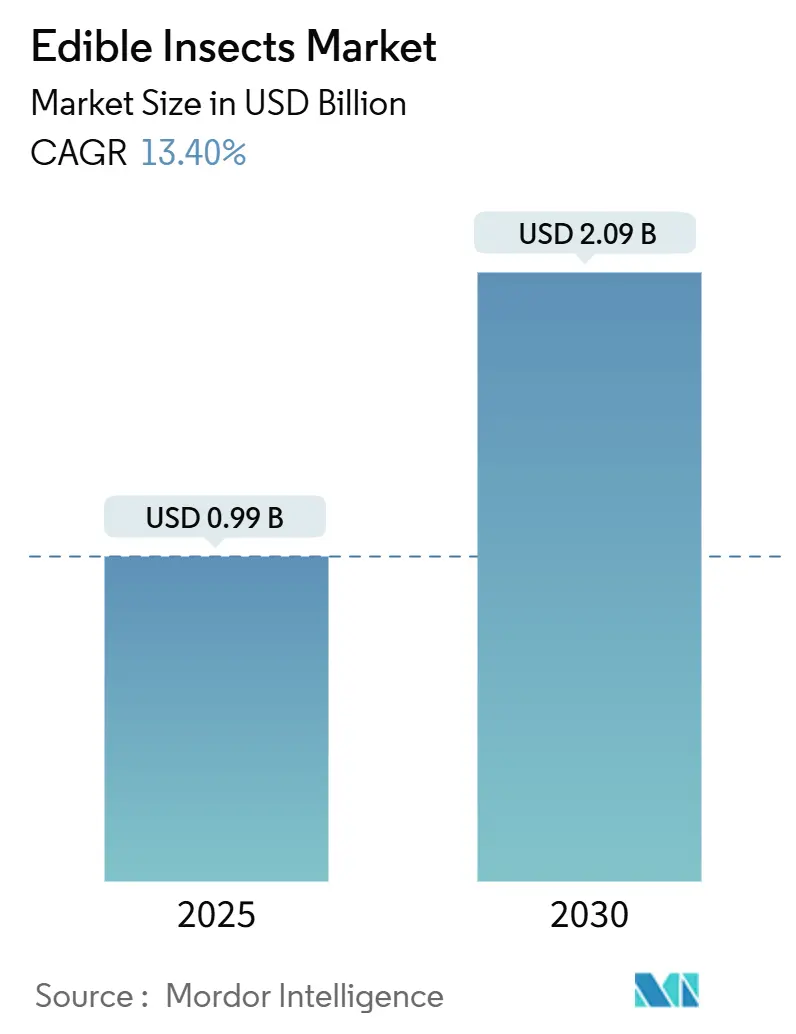

Le marché des insectes comestibles est évalué à 0,99 milliard USD en 2025 et devrait atteindre 2,09 milliards USD d'ici 2030 avec un TCAC de 13,4 % pendant la période de prévision. La croissance repose sur des facteurs convergents : approbations formelles d'espèces d'insectes supplémentaires dans l'Union européenne, exposition croissante des consommateurs par les canaux de restauration, gains d'efficacité technologique dans les fermes verticales automatisées, et demande croissante des marques d'aliments premium pour animaux de compagnie nécessitant des protéines nouvelles. Les investisseurs sont également de plus en plus attirés par le secteur car les revenus de crédits carbone peuvent compenser les coûts de production, tandis que les plateformes de traçabilité blockchain réduisent les risques de chaîne d'approvisionnement. Les performances régionales divergent ; l'Asie-Pacifique continue de fournir près de deux cinquièmes du volume mondial grâce aux traditions d'entomophagie établies de longue date, tandis que l'Amérique du Nord évolue plus rapidement en raison des consommateurs axés sur la durabilité et des attitudes réglementaires changeantes. Les tendances sectorielles reflètent cette dynamique ; les coléoptères dominent le volume actuel, mais les grillons progressent le plus rapidement alors que les transformateurs recherchent des intrants à saveur neutre et riches en protéines.

Points clés du rapport

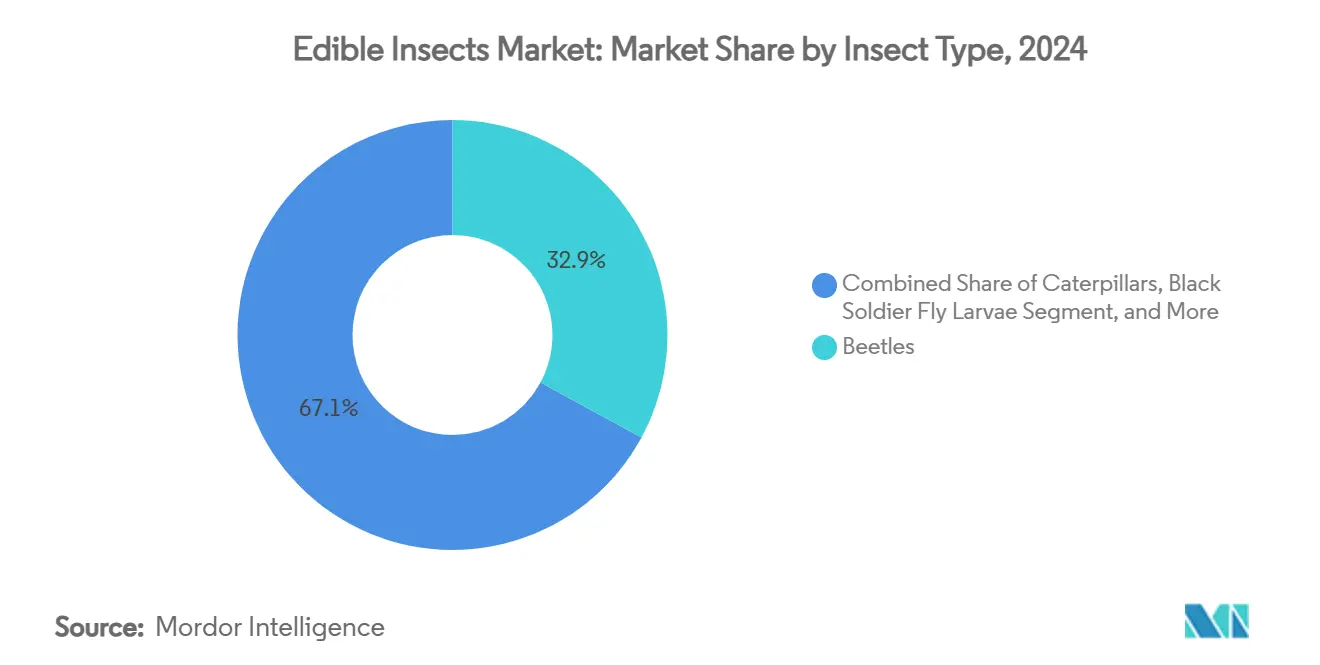

- Par type d'insecte, les coléoptères dominaient avec 32,90 % de la part du marché des insectes comestibles en 2024 ; les grillons devraient croître à un TCAC de 16,30 % jusqu'en 2030.

- Par forme de produit, le type d'ingrédient a capturé 44,30 % de la taille du marché des insectes comestibles en 2024, tandis que le segment progresse à un TCAC de 13,10 % jusqu'en 2030.

- Par canal de distribution, hors ligne/magasins a capturé 64,30 % de la taille du marché des insectes comestibles en 2024, tandis qu'en ligne/e-commerce progresse à un TCAC de 16,10 % jusqu'en 2030.

- Par géographie, l'Asie-Pacifique représentait 38,80 % du marché des insectes comestibles en 2024 ; l'Amérique du Nord enregistre le TCAC projeté le plus élevé à 13,90 % jusqu'en 2030.

Tendances et perspectives du marché mondial des insectes comestibles

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Poussée de durabilité et déficit de protéines | +3.2% | Mondial, avec l'impact le plus fort en Amérique du Nord et dans l'Union européenne | Long terme (≥ 4 ans) |

| Acceptation croissante des consommateurs via les essais de restauration | +2.8% | Amérique du Nord et Union européenne, effet de diffusion vers les centres urbains d'Asie-Pacifique | Moyen terme (2-4 ans) |

| Pipeline d'approbations favorables d'aliments nouveaux de l'Union européenne | +2.1% | Cœur de l'Union européenne, influence réglementaire sur les marchés alignés | Court terme (≤ 2 ans) |

| Monétisation des crédits carbone pour l'élevage d'insectes à faible GES | +1.9% | Mondial, avec gains précoces en Afrique du Sud, marchés carbone de l'Union européenne | Moyen terme (2-4 ans) |

| Demande des marques d'aliments premium pour animaux de compagnie pour des protéines nouvelles | +2.4% | Amérique du Nord et Union européenne, expansion vers les segments premium d'Asie-Pacifique | Court terme (≤ 2 ans) |

| Traçabilité basée sur la blockchain renforçant la confiance des investisseurs | +1.0% | Mondial, avec priorité dans les marchés réglementés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Poussée de durabilité et déficit de protéines

La pression croissante pour doubler la production mondiale de protéines d'ici 2050 tout en limitant l'utilisation des terres, le prélèvement d'eau et les émissions ont élevé les insectes d'articles de nouveauté à ressources stratégiques. Cette efficacité devient plus précieuse à mesure que la tarification carbone s'étend. Le marché de conformité de l'Afrique du Sud paie déjà les fermes d'insectes pour des crédits de détournement de décharges vérifiés qui peuvent réduire jusqu'à 25 % les coûts d'exploitation[1]Source : GreenCape, "Rapport d'intelligence du marché des insectes pour l'alimentation 2024," greencape.co.za. Les exigences minimales d'espace et d'eau conviennent davantage aux régions où les terres arables sont limitées, mais où la demande de protéines augmente rapidement.

Acceptation croissante des consommateurs via les essais de restauration

Les cuisines professionnelles sont devenues des laboratoires pour généraliser les protéines d'insectes. Les plats au menu qui mélangent les poudres d'insectes dans des plats familiers contournent la néophobie et créent des premières expériences positives. La formation culinaire à la Conférence des insectes pour nourrir le monde au Québec a montré que les convives qui ont essayé le risotto aux grillons préparé par le chef ont ensuite affiché une intention d'achat plus élevée pour les produits d'insectes de détail. Les études de l'Université de Gand confirment qu'après l'exposition au repas, la volonté de racheter augmente fortement, soulignant les restaurants comme passerelles pour le développement du marché.

Monétisation des crédits carbone pour l'élevage d'insectes à faible GES

Les opérations de mouche soldat noire (MSN) génèrent des crédits par trois flux. Il s'agit d'éviter le méthane des déchets en décomposition, de réduire les émissions liées à l'alimentation et de séquestrer le carbone lorsque le frass est appliqué au sol. Les projets MSN sud-africains ont déjà vendu des crédits sur les marchés volontaires, compensant parfois jusqu'à 20 % des coûts annuels de l'usine[2]Source : Université et Recherche de Wageningen, "Applications blockchain dans les chaînes d'approvisionnement alimentaire nouvelles," wur.nl. À mesure que les méthodologies se standardisent, les producteurs intègrent les revenus de crédits dans leurs modèles financiers, améliorant la bancabilité des nouvelles installations.

Traçabilité basée sur la blockchain renforçant la confiance des investisseurs

Les investisseurs institutionnels exigent la preuve de la biosécurité, du contrôle des allergènes et de l'approvisionnement éthique. Les plateformes blockchain intégrées avec des capteurs IoT suivent maintenant chaque lot de production depuis l'origine des matières premières jusqu'à la poudre emballée, créant des enregistrements immuables nécessaires pour les audits de tiers. La recherche de l'Université de Wageningen montre que l'adoption de la blockchain dans les chaînes de protéines nouvelles améliore la confiance des consommateurs et peut réduire le risque de rappel.[3]Source : Clean Air Task Force, "Protocoles de crédits carbone de haute qualité pour les protéines alternatives," catf.us

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réglementations strictes de sécurité alimentaire et d'étiquetage | -2.7% | Mondial, avec l'impact le plus élevé dans les marchés réglementés (Union européenne, Amérique du Nord) | Court terme (≤ 2 ans) |

| Préoccupations d'allergénicité et de réactivité croisée | -1.8% | Mondial, avec sensibilité dans les marchés développés | Moyen terme (2-4 ans) |

| Dépenses d'investissement élevées pour les systèmes automatisés d'agriculture verticale | -2.3% | Mondial, avec l'impact le plus fort dans les régions à coûts de main-d'œuvre élevés | Long terme (≥ 4 ans) |

| Connaissance limitée de la durée de conservation pour les insectes non transformés | -1.1% | Mondial, avec focus sur les canaux de distribution de détail | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Réglementations strictes de sécurité alimentaire et d'étiquetage

La voie des nouveaux aliments de l'UE exige des dossiers qui peuvent dépasser un prix élevé et prendre jusqu'à deux ans, un obstacle qui marginalise les petites entreprises Autorité européenne de sécurité des aliments. Aux États-Unis, les producteurs doivent obtenir le statut GRAS ou naviguer dans les pétitions d'additifs alimentaires tout en affichant des avertissements d'allergènes aux crustacés en raison de la réactivité croisée potentielle Burdock Group. Les règles transitoires post-Brexit au Royaume-Uni ont expiré en 2023, forçant le retrait de plusieurs UGS, soulignant comment l'incertitude réglementaire peut effacer la présence en rayon du jour au lendemain.

Dépenses d'investissement élevées pour les systèmes automatisés d'agriculture verticale

Les unités d'insectes à échelle commerciale équipées de moissonneuses robotiques, de contrôles climatiques liés à l'IoT et de lignes de traitement sur site peuvent coûter 5 millions USD. L'installation phare d'Ynsect à Amiens, France, a levé près de 580 millions USD mais a encore fait face à des pressions de liquidité, illustrant les longues périodes de récupération et la sensibilité aux conditions de financement. Les systèmes CVC gourmands en énergie augmentent aussi les coûts d'exploitation, particulièrement dans les climats tempérés, défiant le narratif vert du secteur à moins que des contrats d'énergie renouvelable ne soient en place.

Analyse des segments

Par type d'insecte : les coléoptères commandent le volume, les grillons propulsent la croissance

Les coléoptères détenaient 32,90 % de la part du marché des insectes comestibles en 2024, bénéficiant de réseaux d'élevage de vers de farine matures et de l'approbation récente par l'UE de la poudre de Tenebrio molitor traitée aux UV. L'avantage d'échelle du segment fournit un approvisionnement stable pour les transformateurs d'aliments et d'aliments pour animaux, ancrant le marché des insectes comestibles. Les acteurs de l'industrie pointent vers une demande robuste des producteurs de boulangerie et de collations qui préfèrent les poudres de coléoptères pour leur saveur douce et leur couleur pâle.

Les grillons, bien que plus petits en volume actuel, progressent à un TCAC de 16,30 % jusqu'en 2030, le taux le plus rapide au sein du marché des insectes comestibles. La croissance est liée à la haute densité protéique et aux profils d'acides aminés favorables, rendant les grillons attrayants pour les mélanges de nutrition sportive et les boissons fonctionnelles. Les efforts marketing mettent l'accent sur le goût neutre de l'espèce et sa polyvalence dans les collations extrudées, ce qui aide à atténuer l'hésitation des consommateurs.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par forme de produit : le type d'ingrédient cimente la maturité du marché

Le type d'ingrédient représentait 44,30 % de la taille du marché des insectes comestibles en 2024 et continue de croître à 13,10 % alors que les transformateurs intègrent des poudres fines et des concentrés de protéines dans la boulangerie, les pâtes, la confiserie et les boissons prêtes à boire. La visibilité est faible une fois incorporés, abordant les préoccupations sensorielles et simplifiant l'étiquetage. Les grandes marques de céréales en Europe ont lancé des barres de granola enrichies de 10 à 15 % de protéines d'insectes, et les données de ventes précoces indiquent des achats répétés au-dessus des moyennes de catégorie.

Les insectes entiers restent importants dans les régimes asiatiques traditionnels et dans la gastronomie premium, où les chefs mettent en valeur des textures nouvelles. Pourtant leur part combinée diminue alors que le marché des insectes comestibles pivote vers l'approvisionnement évolutif d'ingrédients B2B. Les applications de boissons gagnent du terrain alors que les formulateurs de boissons recherchent des revendications de protéines complètes avec une viscosité inférieure aux isolats végétaux.

Par canal de distribution : les magasins hors ligne ancrent la portée tandis que les plateformes en ligne accélèrent l'adoption

Par canal de distribution, hors ligne/magasins a capturé 64,30 % de la taille du marché des insectes comestibles en 2024, tandis qu'en ligne/e-commerce progresse à un TCAC de 16,10 % jusqu'en 2030. Les supermarchés et les chaînes spécialisées d'aliments santé restent les principaux points de vente en volume pour les produits d'insectes comestibles car leur logistique établie et leurs programmes d'échantillonnage en magasin réduisent les barrières d'essai. Les grands épiciers européens stockent déjà des burgers d'insectes réfrigérés et des barres de granola aux grillons dans plus de 350 points de vente, démontrant que la visibilité en rayon dans des formats de vente familiers peut normaliser les protéines nouvelles et attirer les acheteurs grand public.

L'e-commerce et les vitrines directes au consommateur (D2C), pendant ce temps, s'étendent plus rapidement que les ventes physiques car elles donnent aux marques un contrôle total sur la narration et la transparence des ingrédients. Les services d'abonnement qui expédient mensuellement des collations aux protéines de grillon ou des mélanges de cuisson à base de vers de farine créent une utilisation habituelle et génèrent des données client qui guident l'itération produit.

Analyse géographique

L'Asie-Pacifique a généré 38,80 % des revenus mondiaux en 2024, ancrée par des traditions d'entomophagie profondément enracinées et des grappes d'élevage rentables. La grande demande intérieure de la Chine offre de l'échelle, mais l'occidentalisation alimentaire urbaine tempère l'adoption. Les producteurs d'insectes de l'Inde gagnent du terrain dans les segments transformés après que des études de consommateurs ont montré une plus grande volonté d'essayer les poudres que les formes entières. Les régulateurs australiens ont autorisé les vers de farine et les grillons, stimulant les startups locales à piloter des gammes de collations qui plaisent aux millennials soucieux de durabilité.

L'Amérique du Nord est la région à l'expansion la plus rapide, avec un TCAC de 13,90 % projeté jusqu'en 2030. Plus de quarante fermes commerciales opèrent aux États-Unis et au Canada, mais la production reste en deçà de la demande locale, incitant les fabricants d'aliments pour animaux à importer des poudres, ce qui élève les coûts de débarquement. La clarté réglementaire s'améliore, et l'Association des responsables officiels du contrôle des aliments pour animaux américains a approuvé les protéines de vers de farine pour la nourriture pour chiens, ouvrant des canaux à volume élevé. La Californie et l'Ontario ont chacune mis en place des subventions soutenues par l'État qui co-financent l'équipement d'automatisation, réduisant les obstacles en capital pour les adopteurs précoces.

L'Europe détient des mécanismes réglementaires avancés et une profondeur de recherche. Le Cluster de bioéconomie public-privé d'Allemagne teste des modèles d'économie circulaire associant les sous-produits de brasserie à l'élevage d'insectes, tandis que les détaillants français stockent des burgers d'insectes réfrigérés dans plus de 350 points de vente. Post-Brexit, les producteurs britanniques doivent naviguer dans des voies d'autorisation domestiques qui reconnaissent actuellement seulement quatre espèces, un goulot d'étranglement qui a ralenti les lancements de produits. Cependant, l'appétit des investisseurs reste élevé, attesté par plusieurs chiffres en 2025. Les taux d'adoption varient également car les consommateurs scandinaves rapportent des scores de familiarité et d'acceptation plus élevés que leurs homologues du sud de l'Europe, guidant des tactiques marketing différenciées.

Le Moyen-Orient et l'Afrique constituent une part plus petite, mais stratégiquement vitale, du marché des insectes comestibles. Le Mexique tire parti des aliments de base culturels tels que les chapulines pour répondre à la demande touristique, et les marques régionales visent les marchés hispaniques américains. En Afrique subsaharienne, les projets MSN alignés sur les plans de réduction des déchets alimentaires qualifient pour des instruments de financement climatique, accélérant la participation des petits exploitants.

Paysage concurrentiel

La concurrence reste fragmentée, bien que les pressions de consolidation montent alors que l'industrie des insectes comestibles transite de l'expérimentation financée par le capital-risque à la montée en puissance opérationnelle. Les cinq premiers producteurs détiennent collectivement moins de 20 % de la capacité mondiale, laissant de la place aux spécialistes régionaux et aux nouveaux entrants intégrés verticalement. Innovafeed a sécurisé plus d'1 milliard USD en contrats d'approvisionnement à long terme avec ADM pour l'alimentation aquacole, soulignant la valeur des accords d'achat corporatifs qui désrisquent les expansions de capacité. Les revendications de santé clinique de Protix pour les régimes canins renforcent son fossé dans le canal d'aliments premium pour animaux de compagnie, tandis que la logistique d'animation suspendue de Nasekomo débloque des modèles d'élevage distribués qui contournent les contraintes de chaîne du froid.

Les vents contraires financiers testent la résilience des stratégies intensives en capital. Ynsect, autrefois la startup d'insectes la plus financée, est entrée en discussions de rachat début 2025 malgré avoir levé près de 580 millions USD. Ces développements créent des cibles d'acquisition à prix réduit pour les conglomérats agroalimentaires bien capitalisés cherchant une entrée.

La différenciation technologique s'affine. Les acteurs courent pour breveter des lignées d'élevage qui augmentent le rendement protéique larvaire sans déclencher de réglementations OGM. Les fermes équipées IoT capturent des données environnementales en temps réel, alimentant des modèles IA qui optimisent les cycles de croissance et réduisent la mortalité. Les couches blockchain s'interfacent avec ces flux de données pour fournir aux acheteurs une preuve immuable des conditions d'élevage. Au-delà de l'alimentation humaine et animale, les innovateurs explorent l'extraction de chitosane pour les applications pharmaceutiques et la mélanine dérivée d'insectes pour l'électronique, présentant des opportunités d'espaces blancs à marge plus élevée.

Leaders de l'industrie des insectes comestibles

-

Ynsect

-

HaoCheng Mealworms Inc.

-

Hargol FoodTech

-

Entomo Farms

-

Essento

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Le gouvernement thaïlandais a dévoilé un plan axé sur l'exportation pour faire du pays un hub mondial d'insectes comestibles, visant une croissance annuelle de 25,1 % d'ici 2030.

- Janvier 2025 : La Commission européenne a autorisé la poudre traitée aux UV de larves entières de Tenebrio molitor comme nouvel aliment, marquant la quatrième espèce d'insecte approuvée pour la consommation humaine dans l'UE.

- Janvier 2025 : Les pionniers français Ynsect et Agronutris ont révélé des défis de liquidité ; Ynsect a commencé à explorer des rachats par des tiers, et Agronutris a déposé un plan de sauvegarde auprès des tribunaux de commerce.

- Août 2024 : Nasekomo a lancé un service de livraison de MSN nouveau-nés utilisant la technologie d'animation suspendue qui atteint 95 % de récupération après 10 jours sans réfrigération.

Portée du rapport mondial sur le marché des insectes comestibles

Les insectes comestibles désignent les espèces d'insectes que les humains consomment. Les gens les mangent généralement soit comme insectes entiers soit sous forme pulvérisée, qui sert d'ingrédient dans divers plats et produits alimentaires transformés, y compris les galettes de burger, les pâtes et les collations. Le marché des insectes comestibles se catégorise par type d'insecte, incluant les coléoptères, les chenilles, les hyménoptères, les orthoptères, les punaises d'arbres et autres variétés. Par type de produit, le marché distingue entre les insectes entiers et ceux utilisés comme ingrédient. La catégorie insectes entiers se divise davantage en BBQ, cuit à la vapeur ou frit, et cru. Pendant ce temps, la catégorie ingrédient se décompose en boissons, confiserie d'insectes, collations et produits de boulangerie, et autres. Géographiquement, le marché s'étend sur l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique du Sud et le Moyen-Orient et l'Afrique. Le rapport fournit la taille du marché et les prévisions, exprimées en USD, pour chacun des segments susmentionnés.

| Coléoptères |

| Chenilles |

| Grillons et sauterelles (orthoptères) |

| Vers de farine (coléoptères) |

| Larves de mouche soldat noire |

| Autres (fourmis, guêpes, etc.) |

| Insectes entiers | BBQ |

| Cuit à la vapeur/frit | |

| Cru | |

| Type d'ingrédient | Boissons |

| Confiserie d'insectes | |

| Collations et produits de boulangerie | |

| Autres |

| Hors ligne (supermarchés, magasins spécialisés) |

| En ligne (e-commerce, D2C) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Russie | |

| Pologne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Thaïlande | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | Arabie saoudite |

| Iran | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Nigeria | |

| Reste de l'Afrique |

| Par type d'insecte | Coléoptères | |

| Chenilles | ||

| Grillons et sauterelles (orthoptères) | ||

| Vers de farine (coléoptères) | ||

| Larves de mouche soldat noire | ||

| Autres (fourmis, guêpes, etc.) | ||

| Par forme de produit | Insectes entiers | BBQ |

| Cuit à la vapeur/frit | ||

| Cru | ||

| Type d'ingrédient | Boissons | |

| Confiserie d'insectes | ||

| Collations et produits de boulangerie | ||

| Autres | ||

| Par canal de distribution | Hors ligne (supermarchés, magasins spécialisés) | |

| En ligne (e-commerce, D2C) | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Russie | ||

| Pologne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Thaïlande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient | Arabie saoudite | |

| Iran | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle région devrait enregistrer le TCAC le plus rapide sur le marché des insectes comestibles entre 2025 et 2030 ?

L'Amérique du Nord domine le graphique de croissance avec un TCAC estimé de 13,9 %, tirée par les consommateurs axés sur la durabilité et l'amélioration de la clarté réglementaire.

Comment les perspectives de croissance de l'Asie-Pacifique se comparent-elles aux autres régions ?

L'Asie-Pacifique se situe dans la bande moyenne, s'étendant à environ 9-12 % alors que les traditions d'entomophagie établies de longue date se combinent aux investissements agricoles modernes.

Pourquoi le TCAC de l'Europe est-il classé comme faible alors que l'UE mène sur les approbations réglementaires ?

Les approbations formelles soutiennent une demande stable, mais les marchés alimentaires matures et l'acceptation variable des consommateurs plafonnent la croissance de l'Europe à 6-8 %, la plaçant dans la bande faible.

Quels facteurs positionnent l'Amérique du Sud dans la catégorie de croissance moyenne ?

La familiarité culturelle avec les insectes et les opportunités d'exportation alimentent un TCAC de 9-12 %, même si l'infrastructure agricole à grande échelle émerge encore.

La région du Moyen-Orient et de l'Afrique a-t-elle le potentiel de sortir de la bande faible ?

Oui, les programmes de sécurité alimentaire et les incitations de crédits carbone pourraient accélérer les projets ; cependant, les prévisions actuelles de TCAC de 5-7 % maintiennent la région dans la bande faible pour l'instant.

Comment les entreprises devraient-elles prioriser l'expansion basée sur ces bandes de TCAC ?

Les entreprises ciblant une échelle rapide peuvent se concentrer d'abord sur l'Amérique du Nord, construire des partenariats d'approvisionnement en Asie-Pacifique, et adopter une approche d'attente en Europe, au Moyen-Orient et en Afrique jusqu'à ce que l'adoption par les consommateurs ou le soutien politique se renforce.

Dernière mise à jour de la page le: