Taille et part du marché des logiciels de gestion de armoire dentaire

Analyse du marché des logiciels de gestion de armoire dentaire par Mordor Intelligence

Le marché des logiciels de gestion de armoire dentaire est valorisé à 2,36 milliards USD en 2025 et devrait s'étendre à 3,97 milliards USD d'ici 2030, enregistrant un TCAC de 10,95 %. La numérisation accélérée, l'adoption de l'informatique en nuage et la diffusion rapide de l'intelligence artificielle transforment les outils de flux de travail conventionnels en centres intégrés d'intelligence de armoire. Les premiers adoptants du cloud signalent des gains de productivité à deux chiffres, tandis que les diagnostics basés sur l'IA raccourcissent le temps de prise de décision au fauteuil et augmentent les taux d'acceptation des cas. La consolidation parmi les organisations de services dentaires (DSO) déplace le pouvoir d'achat vers les plateformes à l'échelle d'entreprise, et les incitations gouvernementales pour les réclamations électroniques continuent d'accélérer l'automatisation du cycle de revenus. Dans le même temps, des règles de protection des données plus strictes, telles que la mise à jour proposée en 2025 de la règle de sécurité HIPAA, élèvent la barre de conformité pour chaque fournisseur.

Points clés du rapport

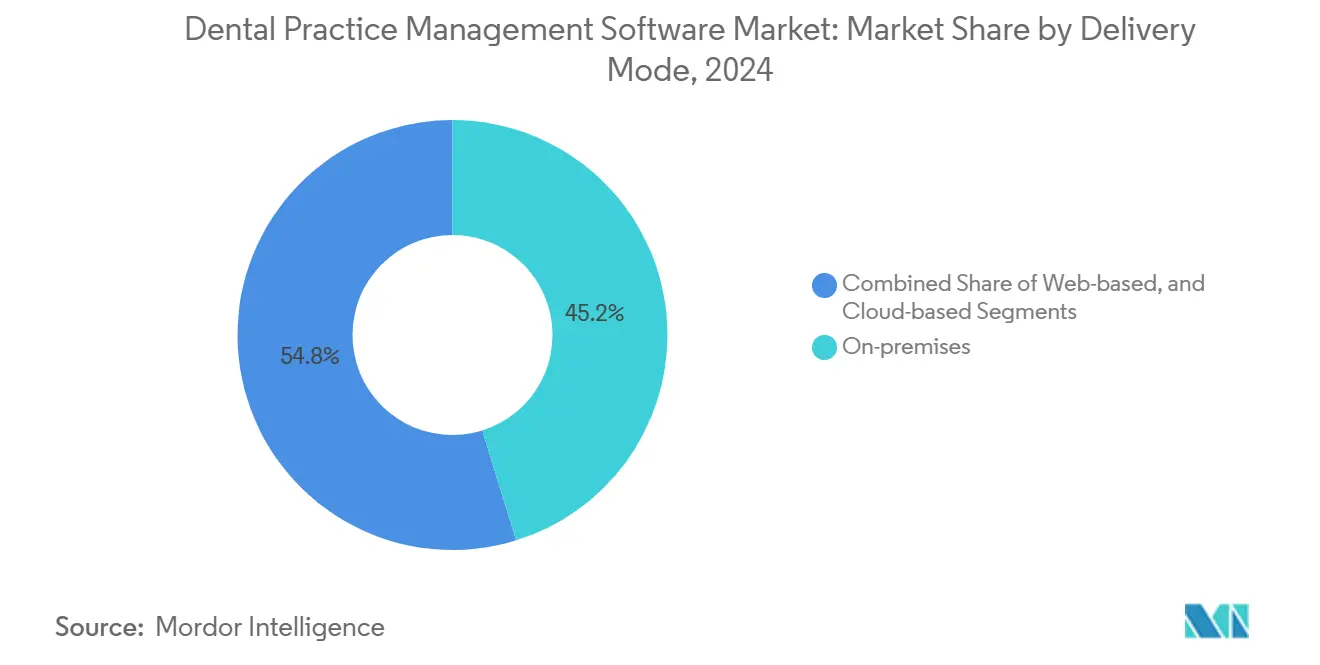

- Par mode de livraison, les déploiements sur site détenaient 45,23 % de la part de marché des logiciels de gestion de armoire dentaire en 2024, tandis que les solutions basées sur le cloud devraient bondir à un TCAC de 14,21 % jusqu'en 2030.

- Par modèle d'abonnement, l'abonnement/SaaS représentait 60,32 % de la taille du marché des logiciels de gestion de armoire dentaire en 2024 et s'étend à un TCAC de 13,50 %.

- Par fonctionnalité, la planification de rendez-vous et calendrier menait avec une part de revenus de 25,32 % en 2024 ; la fonctionnalité d'analytique et d'intelligence d'affaires progresse à un TCAC de 17,12 % jusqu'en 2030.

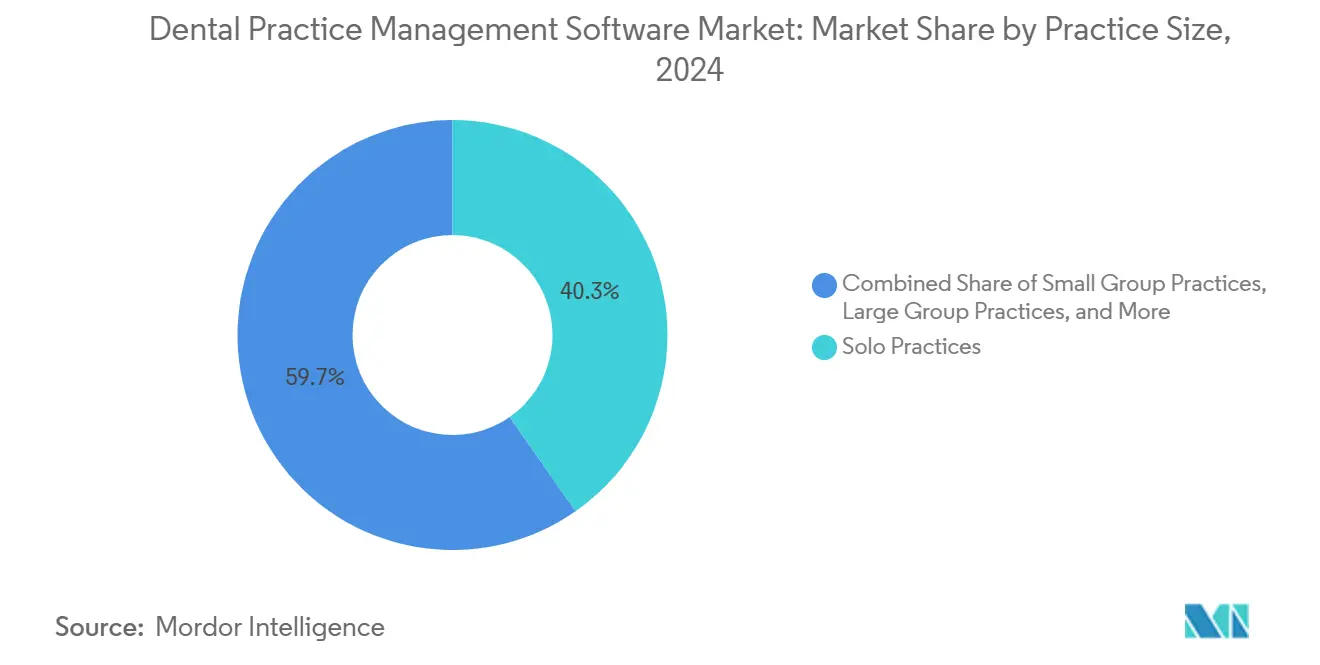

- Par taille de armoire, les cabinets individuels représentaient 40,35 % de la taille du marché des logiciels de gestion de armoire dentaire en 2024, mais les plateformes DSO croissent le plus rapidement à un TCAC de 19,42 % jusqu'en 2030.

- Par utilisateur final, les cliniques dentaires commandaient une part de 85,43 % de la taille du marché des logiciels de gestion de armoire dentaire en 2024 ; les hôpitaux et centres spécialisés augmentent à un TCAC de 12,80 %.

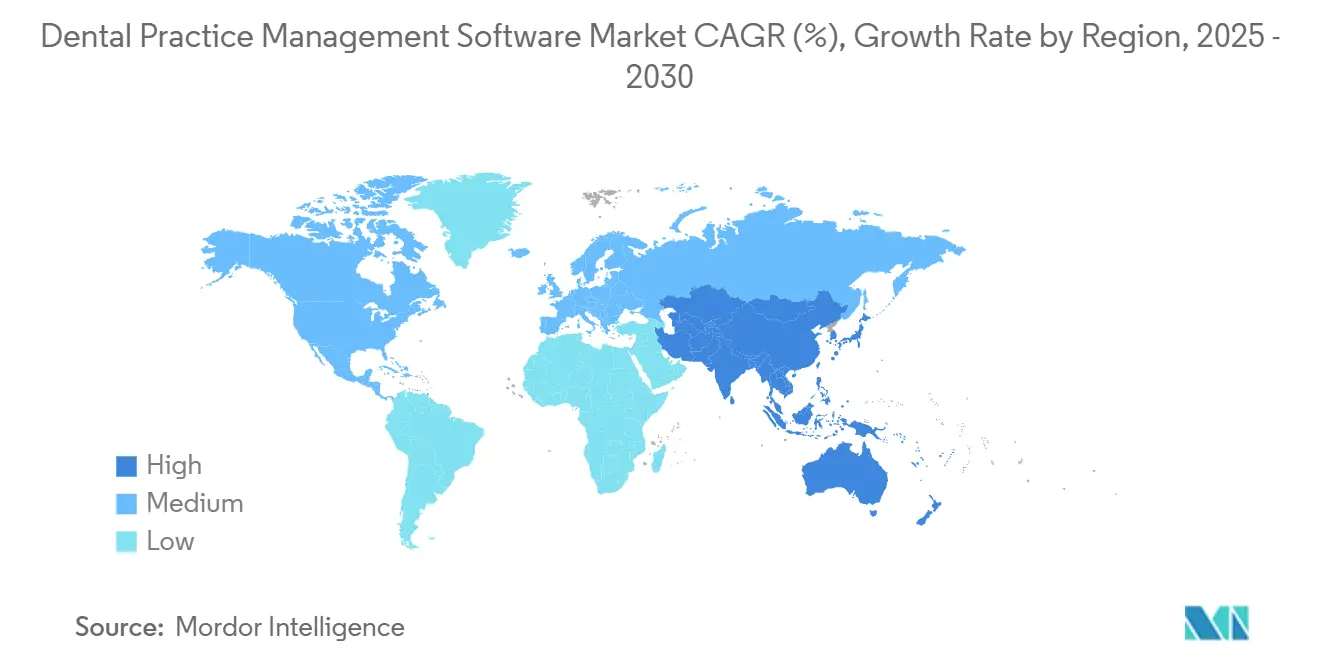

- Par géographie, l'Amérique du Nord un capturé 40,21 % de la taille du marché en 2024, et l'Asie-Pacifique est la région à l'expansion la plus rapide avec un TCAC de 15,23 % jusqu'en 2030.

Tendances et perspectives du marché mondial des logiciels de gestion de armoire dentaire

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Augmentation du fardeau mondial des maladies bucco-dentaires | +2.5% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Adoption croissante de l'interopérabilité des dossiers de santé numériques | +2.1% | Amérique du Nord, Europe, APAC développé | Court terme (≤2 ans) |

| Expansion des modèles de livraison SaaS basés sur le cloud | +1.8% | Mondial | Court terme (≤2 ans) |

| Intégration avec l'imagerie, CAD/CAM et systèmes au fauteuil | +1.5% | Amérique du Nord, Europe, APAC développé | Moyen terme (2-4 ans) |

| Émergence de réseaux dentaires multi-sites et DSO | +1.4% | Mondial | Moyen terme (2-4 ans) |

| Incitations gouvernementales et d'assureurs pour l'automatisation des réclamations électroniques | +1.2% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Augmentation du fardeau mondial des maladies bucco-dentaires stimulant les volumes de services préventifs et restaurateurs

La prévalence croissante des caries et des maladies parodontales augmente les visites de patients et élève les attentes pour des expériences fluides au fauteuil. Les cabinets faisant face à des charges de cas plus lourdes se tournent de plus en plus vers l'automatisation qui optimise les calendriers des praticiens, rationalise l'enregistrement et raccourcit les cycles de revenus. Les grandes DSO emploient maintenant des moteurs de planification basés sur des règles qui réduisent les frappes administratives et libèrent la capacité du personnel pour les tâches cliniques. Les fournisseurs intégrant le triage IA et les rappels automatiques se positionnent comme des partenaires essentiels des modèles de soins axés sur la prévention.

Adoption croissante des dossiers de santé numériques et des normes d'interopérabilité en dentisterie

La règle 2024 du Bureau du coordinateur national approuvant USCDI v4 établit des garde-fous techniques clairs pour l'échange de données dentaires[1]U.S. Department of Health and Human Services, "Health Données, Technology, and Interoperability: Patient Engagement Information Sharing and Public Health," federalregister.gov. Les fournisseurs cloud ont répondu avec des API qui mappent les résultats dentaires aux vocabulaires EHR médicaux, permettant des référencements bidirectionnels et des portails patients unifiés. L'interopérabilité se classe maintenant au-dessus du coût de licence lorsque les cabinets remplacent les plateformes héritées, et les fournisseurs annonçant la conformité aux normes ouvertes concluent les contrats plus rapidement, surtout dans les centres multi-spécialités cherchant la fusion de données médico-dentaires.

Expansion des modèles SaaS basés sur le cloud offrant des coûts informatiques initiaux plus bas

Le déploiement cloud convertit les dépenses d'investissement en dépenses d'abonnement prévisibles et supprime les charges de maintenance serveur. Les cabinets migrant vers SaaS signalent une dépense informatique totale inférieure de 25-30 % dans la première année[3]Lior Tamir, "Why 2025 Is the Year to Move Your Dental Practice to the Cloud," drbicuspid.com. L'accès à tout moment/partout simplifie aussi la supervision multi-sites, une priorité absolue pour les groupes DSO en croissance rapide. Les fournisseurs traditionnels ont accéléré leurs propres migrations - la cadence de publication de Dentrix Ascend d'Henry Schein suit maintenant une feuille de route cloud-first.

Intégration des logiciels PM avec l'imagerie, CAD/CAM et systèmes au fauteuil

Les flux de travail unifiés qui relient diagnostics, planification, graphiques et facturation suppriment la re-saisie manuelle des numéros de dents et codes de traitement. Les plug-ins d'imagerie de Curve Dental poussent directement les radiographies annotées dans les notes de dossier, éliminant les délais de téléchargement et réduisant les erreurs de transcription[2]Curve Dental, "Modern Dental Imaging Software Innovations to Enhance Your Practice," curvedental.com. Une telle continuité de bout en bout élève les critères de productivité et soutient la dentisterie le jour même en accélérant le délai de conception à usinage dans les restaurations CAD/CAM.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Confidentialité des données, cybersécurité et complexités de conformité | -1.7% | Amérique du Nord, Europe | Court terme (≤2 ans) |

| Manque de codage clinique normalisé et d'harmonisation des flux de travail | -1.3% | Mondial | Moyen terme (2-4 ans) |

| Budgets informatiques limités et préoccupations ROI dans les petits cabinets indépendants | -1.1% | Régions en développement et zones rurales | Moyen terme (2-4 ans) |

| Résistance au changement de flux de travail et faible littératie numérique | -0.9% | Régions en développement | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Confidentialité des données, cybersécurité et complexités de conformité à travers les régions

La proposition HIPAA 2025 mandate les inventaires d'actifs, la cartographie réseau et une formation renforcée - des exigences qui pèsent lourdement sur les cabinets mono-sites avec un support informatique minimal. Les fournisseurs avec des références SOC 2-Type II présentent maintenant des tableaux de bord de conformité clé en main pour apaiser l'anxiété d'audit, tandis que les plus petits fournisseurs manquant d'expertise de sécurité profonde font face à des coûts de certification croissants.

Manque de codage clinique normalisé et d'harmonisation des flux de travail dans l'informatique dentaire

Contrairement à l'adoption généralisée du secteur médical de SNOMED CT et des profils HL7 FHIR, la dentisterie s'appuie encore sur des compléments CDT ou ICD spécifiques à la région, compliquant la normalisation des données. Les équipes d'intégration passent des cycles précieux à mapper la nomenclature restauratrice, ralentissant les déploiements d'entreprise. Les groupes industriels rédigent des guides d'implémentation FHIR spécifiques à la dentisterie, mais l'adoption large reste à des années. Les fournisseurs investissant dans l'IA de pontage ontologique gagnent une longueur d'avance sur l'analytique en aval transparente.

Analyse de segment

Par mode de livraison : Les solutions cloud dépassent les systèmes hérités

Les plateformes cloud ont généré la trajectoire de croissance la plus élevée, s'étendant à un TCAC de 14,21 %, tandis que les déploiements sur site ont conservé la plus grande tranche de revenus de 45,23 % en 2024. Les cabinets citent les mises à niveau sans friction et la surveillance de disponibilité à distance comme avantages décisifs. La taille du marché des logiciels de gestion de armoire dentaire pour les offres cloud devrait dépasser les revenus sur site d'ici 2027, soutenue par le déploiement de modules IA nécessitant une capacité de calcul élastique. Même les organisations soucieuses de sécurité adoptent de plus en plus des modèles hybrides qui synchronisent les données cryptées vers le cloud nuitamment pour respecter les mandats de sauvegarde hors site.

Les fournisseurs basés sur serveur établis réécrivent les bases de code vers les micro-services, mais les révisions architecturales prennent du temps. Alors que les renouvellements d'abonnement approchent, beaucoup de cabinets choisissent de contourner les rafraîchissements matériels et déplacer les charges de travail vers des consoles basées sur navigateur. Les partenaires d'intégration signalent que les stations d'imagerie au fauteuil se connectent plus fiablement aux graphiques cloud qu'aux serveurs locaux hérités, raccourcissant les temps d'ouverture de fichier et soutenant les télé-consultations pendant les sessions de planification restauratrice.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par modèle d'abonnement : La dominance SaaS remodèle les modèles de revenus

Les contrats d'abonnement ont capturé 60,32 % de la part de marché des logiciels de gestion de armoire dentaire en 2024 et continuent de grimper, en raison de la tarification mensuelle transparente et de l'accès automatique aux fonctionnalités. Le modèle stabilise les flux de trésorerie pour les fournisseurs et les praticiens, alignant les dépenses logicielles avec les fluctuations de production. Les fournisseurs regroupent maintenant le support, les sauvegardes et l'assurance cybersécurité dans les niveaux d'abonnement, convertissant effectivement les postes budgétaires autrefois optionnels en droits standard.

Les licences perpétuelles persistent principalement dans les géographies avec connectivité intermittente ou règles de souveraineté des données qui mandatent l'hébergement dans le pays. Néanmoins, les distributeurs tournés vers l'avenir priorisent l'intégration SaaS, offrant des crédits de migration pour alléger le fardeau de changement. Alors que plus de DSO signent des accords d'entreprise multi-années, le MRR d'abonnement devient la métrique de valorisation principale pour les cibles potentielles de F&un.

Par fonctionnalité : L'analytique stimule l'intelligence de cabinet de nouvelle génération

Les outils de planification de rendez-vous et calendrier détenaient 25,32 % des revenus 2024, mais les modules d'analytique et d'intelligence d'affaires livrent maintenant le TCAC le plus raide de 17,12 %. Les opérateurs exploitent des tableaux de bord détaillés qui corrèlent l'acceptation restauratrice à l'utilisation des fauteuils, alimentant les choix de personnel et marketing guidés par les données. La taille du marché des logiciels de gestion de armoire dentaire pour les packages d'analytique s'étend avec chaque consolidation DSO, alors que les équipes centrales demandent un benchmarking inter-sites.

La convergence imagerie-analytique ancre davantage la valeur BI : l'algorithme de notation radiographique d'Overjet alimente directement les widgets de prévision de production, présentant des analyses de risque au fauteuil qui élèvent l'acceptation de traitement. Les portails d'engagement patient gagnent aussi du terrain, alors que les rappels mobiles et la messagerie bidirectionnelle réduisent les absences et stimulent les métriques de satisfaction qui boostent les scores d'avis en ligne.

Par taille de cabinet : Les DSO stimulent l'adoption à l'échelle d'entreprise

Les cabinets individuels dominent encore avec 40,35 % des revenus, mais les DSO enregistrent un TCAC de 19,42 % alors que les groupes soutenus par capital échelonnent les pipelines d'acquisition. Les opérateurs multi-sites insistent sur les contrôles d'accès centralisés basés sur les rôles, les barèmes de honoraires unifiés et les rapports inter-unités, capacités que les fournisseurs cloud peuvent provisionner rapidement à partir d'une base de code unique. Les accords de plateforme au niveau entreprise peuvent couvrir des centaines de fauteuils et pousser la tarification par site vers le bas, intensifiant la concurrence pour les grands comptes.

Les grands cabinets de groupe avec 10+ opératoires pilotent souvent des modules émergents, tels que la validation de graphiques parodontaux par IA, avant que les fournisseurs ne cascadent les fonctionnalités aux petits clients. Ces groupes façonnent ainsi la feuille de route produit et influencent le consensus futur sur les capacités indispensables.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les centres spécialisés stimulent l'adoption d'innovation

Les cliniques dentaires représentaient 85,43 % des revenus d'utilisateur final en 2024, mais les hôpitaux et centres spécialisés croissent à un TCAC de 12,80 %, propulsés par leur besoin d'intégrations de chirurgie orale et de planification d'implants. La taille du marché des logiciels de gestion de armoire dentaire pour les déploiements hospitaliers bénéficie des mandats d'interopérabilité qui demandent un flux de données fluide dans les EHR d'entreprise. Par conséquent, les CIO hospitaliers favorisent souvent les fournisseurs compatibles FHIR avec des audits de sécurité de grade médical prouvés.

Les instituts académiques, bien que de niche par revenus, valident des modules expérimentaux tels que la notation assistée par IA des plans de traitement étudiants, accélérant l'acceptation du marché. Leurs découvertes évaluées par les pairs deviennent des points de preuve d'adoption influents une fois publiées dans les journaux professionnels.

Analyse géographique

L'Amérique du Nord un commandé 40,21 % des revenus mondiaux en 2024, soutenue par une consolidation DSO robuste et des incitations de payeurs pour les remises électroniques. La mise à jour HIPAA proposée intensifie la demande pour des logiciels avec des flux de travail de conformité intégrés, et les fournisseurs qui complètent les audits tiers tôt réalisent une réalisation de prix premium. Le Canada reflète la numérisation américaine mais fait face à des exigences d'interface bilingue que les fournisseurs adressent par des packs de langues configurables.

L'Asie-Pacifique affiche un TCAC rapide de 15,23 % soutenu par les initiatives e-santé gouvernementales et les dépenses croissantes de la classe moyenne en dentisterie cosmétique. La Chine et l'Inde escaladent le nombre de fauteuils chaque année, tandis que la Corée du Sud et la Thaïlande s'adressent aux chercheurs de traitement transfrontaliers, nécessitant la facturation multi-devises et les modules d'identification de grade passeport. Le Japon reste un avant-garde pour les diagnostics IA, où 18 % des dentistes font déjà tourner le support de décision d'apprentissage automatique à l'opératoire.

L'Europe maintient une demande stable, ancrée par les règles GDPR strictes qui contraignent le cryptage de bout en bout et l'enregistrement du consentement patient. Les fournisseurs investissant dans des modèles multilingues natifs et des interfaces de normes ouvertes sécurisent la traction à travers l'Allemagne, la France et la région nordique. Le Moyen-Orient et l'Afrique, bien que plus petits aujourd'hui, jouissent d'investissements croissants du secteur privé, surtout dans les états du Conseil de coopération du Golfe construisant des complexes de santé bucco-dentaire verts avec infrastructure cloud-first. L'élan de l'Amérique latine se concentre au Brésil, où les réformes réglementaires permettent maintenant les prescriptions électroniques, débloquant les flux de travail e-Rx intégrés dans les plateformes leaders.

Paysage concurrentiel

Le marché reste modérément fragmenté. La ligne Dentrix d'Henry Schein exploite une grande base installée, tandis qu'Eaglesoft de Patterson conserve de forts canaux revendeurs. Les challengers natifs cloud Curve Dental et CareStack se différencient sur l'expérience utilisateur et la cadence de fonctionnalités rapide. Le module de radiologie IA certifié FDA d'Overjet exemplifie l'innovation de solution ponctuelle qui se branche aux cœurs de gestion de armoire établis, poussant les fournisseurs établis à approfondir l'ouverture via les places de marché API.

Les mouvements stratégiques illustrent des jeux divergents. Henry Schein continue les acquisitions complémentaires qui étendent sa pile cloud, tandis que Curve Dental s'associe avec les fabricants d'appareils d'imagerie pour intégrer les visualiseurs IA au fauteuil. Planet DDS amplifie la vente croisée par sa propre suite d'imagerie, tandis que les DSO négocient de plus en plus des licences d'entreprise regroupant analytique, réclamations et communications pour rationaliser l'approvisionnement. L'intensité concurrentielle se centre ainsi sur l'ampleur de suite complète, la différenciation IA et la préparation de conformité.

Leaders de l'industrie des logiciels de gestion de armoire dentaire

-

Henry Schein Inc. (Dentrix)

-

Carestream Dental LLC

-

Planet DDS Inc. (Denticon)

-

Patterson Companies Inc. (Eaglesoft)

-

Curve Dental Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Overjet un étendu sa plateforme d'analyse d'imagerie dentaire IA, citant des flux de travail diagnostiques améliorés et des taux d'acceptation de cas plus élevés.

- Août 2024 : Benco Dental un acquis M&S Dental Supply et un-Dent Dental Equipment, soulignant la consolidation de chaîne d'approvisionnement.

Portée du rapport mondial sur le marché des logiciels de gestion de armoire dentaire

Selon la portée du rapport, les logiciels de gestion de armoire dentaire fournissent les outils pour les dentistes et professionnels de santé associés pour superviser leurs opérations quotidiennes. Les capacités de ces produits incluent la planification de rendez-vous, le stockage et partage de documents, les bases de données de contacts et les rapports, ainsi que les graphiques d'historique dentaire, les notes de patients et les plans de traitement. Ils incluent aussi les plateformes de communication pour les employés en dentisterie et aident avec le dépôt et suivi des réclamations d'assurance. Le marché des logiciels de gestion de armoire dentaire est segmenté par mode de livraison (sur site, basé sur le web et basé sur le cloud), application (logiciel de communication patient, logiciel de facture/facturation, logiciel de traitement de paiement, gestion d'assurance et autres), utilisateur final (cliniques dentaires, hôpitaux et autres utilisateurs finaux) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport couvre aussi les tailles de marché estimées et tendances pour 17 pays à travers les principales régions globalement. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Sur site |

| Basé sur le web |

| Basé sur le cloud |

| Licence perpétuelle |

| Abonnement / SaaS |

| Communication et engagement patient |

| Planification de rendez-vous et calendrier |

| Facturation et facturation |

| Gestion d'assurance et de réclamations |

| Planification de traitement et graphiques |

| Intégration d'imagerie et de diagnostics |

| Analytique et intelligence d'affaires |

| Cabinets individuels (1-2 fauteuils) |

| Petits cabinets de groupe (3-9 fauteuils) |

| Grands cabinets de groupe (10+ fauteuils) |

| Organisations de services dentaires (DSO) |

| Cliniques dentaires |

| Hôpitaux et centres dentaires spécialisés |

| Instituts académiques et de recherche |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par mode de livraison | Sur site | |

| Basé sur le web | ||

| Basé sur le cloud | ||

| Par modèle d'abonnement | Licence perpétuelle | |

| Abonnement / SaaS | ||

| Par fonctionnalité | Communication et engagement patient | |

| Planification de rendez-vous et calendrier | ||

| Facturation et facturation | ||

| Gestion d'assurance et de réclamations | ||

| Planification de traitement et graphiques | ||

| Intégration d'imagerie et de diagnostics | ||

| Analytique et intelligence d'affaires | ||

| Par taille de cabinet | Cabinets individuels (1-2 fauteuils) | |

| Petits cabinets de groupe (3-9 fauteuils) | ||

| Grands cabinets de groupe (10+ fauteuils) | ||

| Organisations de services dentaires (DSO) | ||

| Par utilisateur final | Cliniques dentaires | |

| Hôpitaux et centres dentaires spécialisés | ||

| Instituts académiques et de recherche | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des logiciels de gestion de armoire dentaire ?

Le marché est valorisé à 2,36 milliards USD en 2025 et devrait croître à 3,97 milliards USD d'ici 2030 à un TCAC de 10,95 %.

Quel mode de livraison croît le plus rapidement ?

Les solutions basées sur le cloud s'étendent à un TCAC de 14,21 %, dépassant les déploiements sur site alors que les cabinets cherchent des coûts informatiques initiaux plus bas et des mises à jour transparentes.

Pourquoi les DSO sont-elles importantes pour les fournisseurs de logiciels ?

Les DSO adoptent des plateformes d'entreprise pour standardiser les opérations multi-sites, stimulant le TCAC le plus élevé de 19,42 % parmi les segments de taille de armoire et influençant les feuilles de route produit.

Comment les nouvelles propositions HIPAA affectent-elles l'adoption de logiciels ?

Les exigences de cybersécurité plus strictes amplifient la demande pour des plateformes avec fonctionnalités de conformité intégrées, accélérant le remplacement des systèmes hérités manquant de sécurité robuste.

Quel segment de fonctionnalité montre la croissance la plus forte ?

La fonctionnalité d'analytique et d'intelligence d'affaires mène avec un TCAC de 17,12 % alors que les cabinets priorisent la prise de décision basée sur les données pour élever la production et la rentabilité.

Quels avantages concurrentiels détiennent les fournisseurs natifs cloud ?

Ils livrent des mises à jour de fonctionnalités rapides, un déploiement multi-sites simplifié et des modules IA évolutifs, attirant les groupes en croissance rapide et les cabinets mono-sites axés technologie.

Dernière mise à jour de la page le: