Taille et part du marché de l'assurance cybersécurité

Analyse du marché de l'assurance cybersécurité par Mordor Intelligence

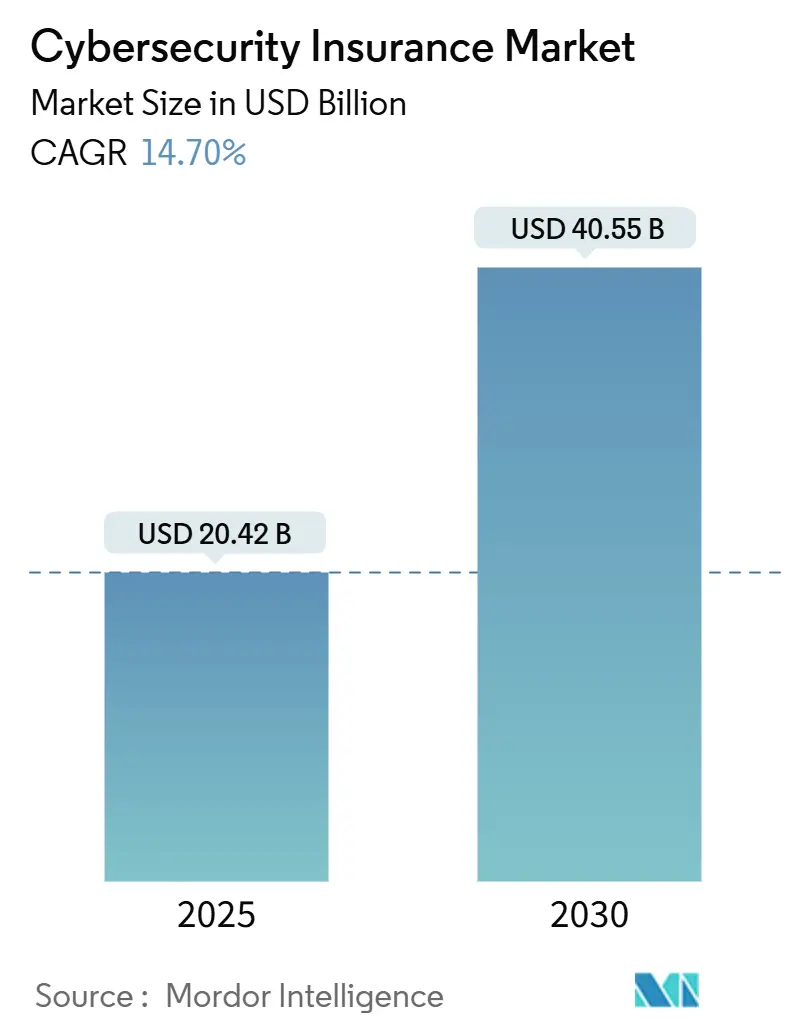

Le marché de l'assurance cybersécurité s'élève à 20,42 milliards USD en 2025 et devrait atteindre 40,55 milliards USD d'ici 2030, se traduisant par un TCAC de 14,7 %. La forte demande découle de mandats réglementaires tels que la Loi sur la résilience opérationnelle numérique (DORA) de l'UE et la règle de divulgation de quatre jours de la Securities and Exchange Commission (SEC) des États-Unis, qui poussent toutes deux les entreprises à sécuriser une protection de bilan contre les amendes et pertes opérationnelles. Un élan supplémentaire provient de la recrudescence des rançongiciels qui frappent désormais toutes les 11 secondes, de la demande au niveau du conseil d'administration pour des métriques quantifiées de risque cyber, et de nouvelles offres paramétriques qui réduisent le temps de règlement des sinistres pour les petites et moyennes entreprises (PME). La dépendance croissante au cloud, en particulier les architectures hybrides et multi-fournisseurs, force les assureurs à affiner les contrôles d'accumulation, tandis que les investisseurs expérimentent avec des titres liés à l'assurance cyber tokenisés pour débloquer une capacité fraîche.

Points clés du rapport

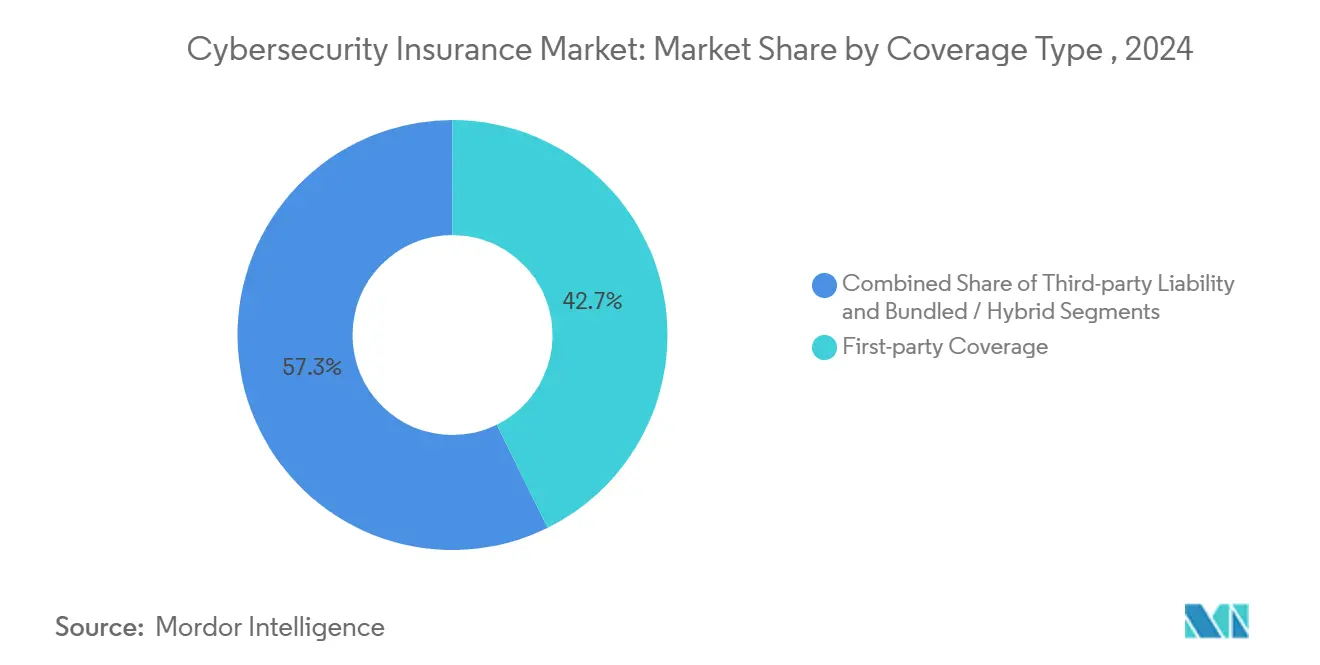

- Par type de couverture, la protection première partie menait avec 42,7 % de la part du marché de l'assurance cybersécurité en 2024, tandis que la responsabilité civile tierce partie devrait enregistrer un TCAC de 14,9 % jusqu'en 2030.

- Par type d'assurance, les polices autonomes ont capturé 53,9 % de la taille du marché de l'assurance cybersécurité en 2024 et s'étendent à un TCAC de 15,4 % jusqu'en 2030.

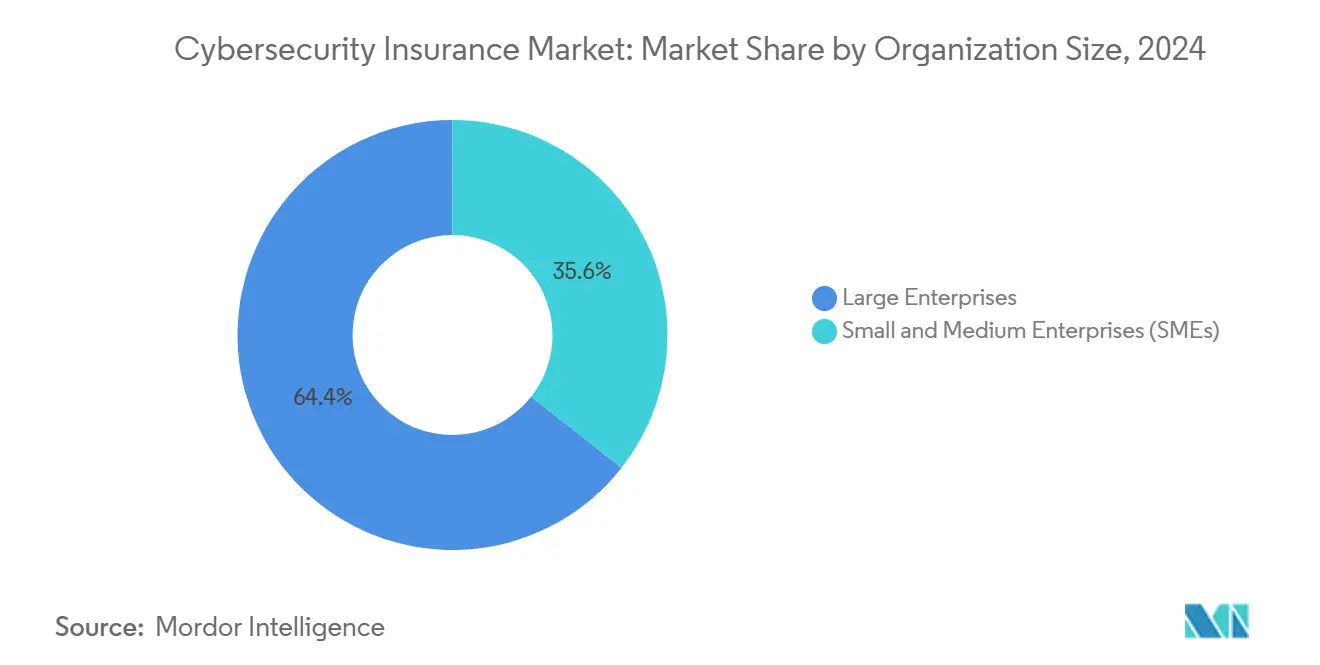

- Par taille d'organisation, les grandes entreprises détenaient 64,4 % de la taille du marché de l'assurance cybersécurité en 2024, tandis que les PME montrent le TCAC le plus rapide de 15,1 %.

- Par secteur d'utilisateur final, le BFSI a conservé 28,7 % de part de revenus en 2024 ; l'industrie manufacturière devrait croître à un TCAC de 16,3 %.

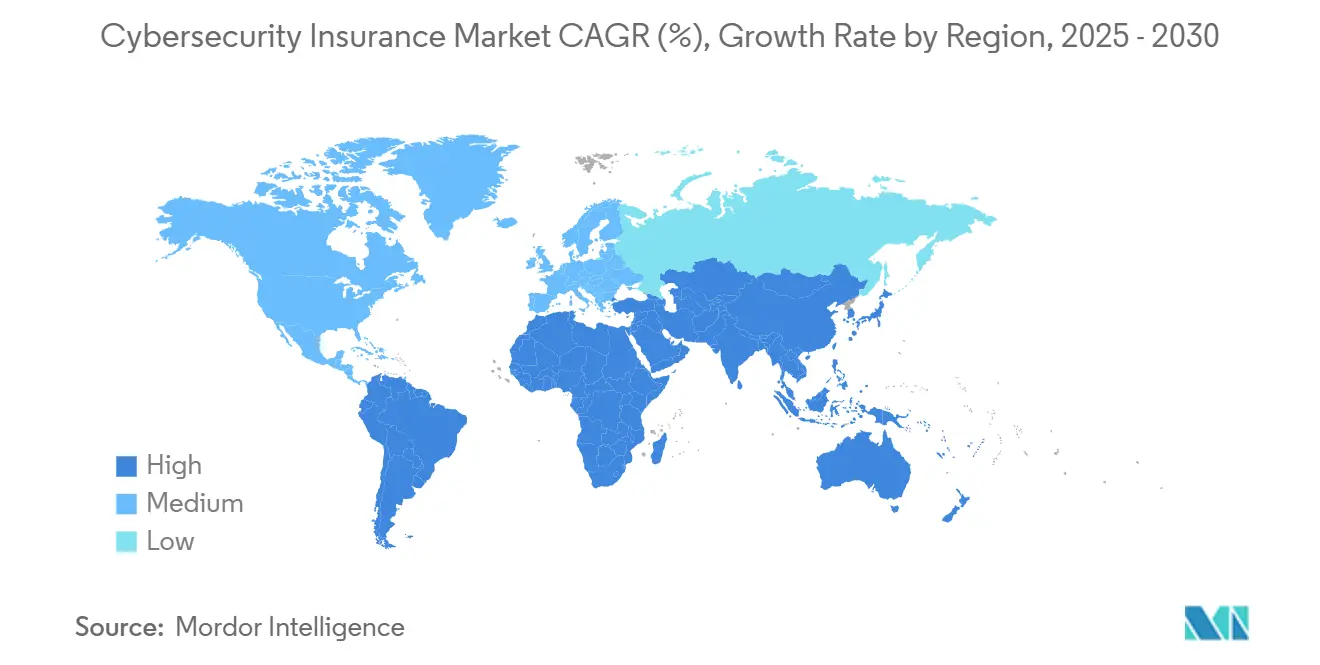

- Par géographie, l'Amérique du Nord commandait 36,2 % de part de revenus en 2024 ; l'Asie-Pacifique avance à un TCAC de 16,7 %.

Tendances et insights du marché mondial de l'assurance cybersécurité

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| La numérisation cloud-first augmente l'exposition | +2.8% | Mondiale, concentrée en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Les mandats réglementaires augmentent la responsabilité | +3.2% | Amérique du Nord et UE, s'étendant à l'Asie-Pacifique | Court terme (≤2 ans) |

| Focus au niveau du conseil sur la quantification du risque cyber | +2.1% | Mondiale, menée par l'Amérique du Nord | Moyen terme (2-4 ans) |

| Couvertures paramétriques à bas coût spécifiques aux PME | +1.9% | Europe et APAC, débordement vers le Moyen-Orient et l'Afrique | Long terme (≥4 ans) |

| Paquets ' InsurSec ' de sécurité + assurance | +1.7% | Mondiale, adoption précoce en Amérique du Nord | Moyen terme (2-4 ans) |

| ILS cyber tokenisés | +1.4% | Marchés de capitaux aux Bermudes et à Londres | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

La numérisation cloud-first augmente l'exposition aux pertes cyber

La migration vers les architectures cloud élargit la surface d'attaque et amplifie le risque de panne systémique. La défaillance logicielle CrowdStrike de 2024 a généré 5,4 milliards USD de pertes économiques et a exposé comment une perturbation d'un seul fournisseur peut déclencher des milliers de sinistres simultanés. Munich Re a réagi avec Cloud Protection+, un produit ciblant les charges de travail Google Cloud qui rembourse les pertes d'interruption d'activité liées aux pannes de fournisseur. Les environnements hybrides renforcent la complexité, tandis que les incidents d'erreur humaine dans les systèmes cloud de santé ont augmenté de 13 %, représentant 58 % des violations du secteur. Les assureurs exigent désormais une authentification multi-facteurs et des preuves de configurations renforcées avant d'engager la couverture.

Les mandats réglementaires augmentent les enjeux de responsabilité

DORA oblige les institutions financières de l'UE à signaler les incidents cyber matériels dans les 4 heures, et la SEC stipule une divulgation de 4 jours pour les entreprises cotées aux États-Unis, créant des obligations jumelles pour les multinationales.[1]Patrice Perche, "Understanding DORA: The EU's Digital Operational Resilience Act," fortinet.comLes fournisseurs non-UE servant les banques européennes doivent également se conformer, élargissant le bassin adressable pour la couverture. L'Amérique latine reflète la tendance ; 75 % des responsables d'audit interne classent le cyber comme le risque principal en raison de l'escalade du contrôle réglementaire. Les assureurs ajoutent des extensions qui financent les coûts de remédiation et la surveillance de conformité continue.

Focus au niveau du conseil sur la quantification du risque cyber

La valeur actionnariale en risque a déplacé les discussions cyber vers la salle de conseil. Les entreprises déploient des outils de quantification pilotés par l'IA pour cartographier l'exposition financière, alignant les limites et franchises avec les modèles de distribution des pertes. Les structures captives et le transfert de risque alternatif (ART) gagnent du terrain alors que les gros acheteurs cherchent la flexibilité au-delà de la tour commerciale. L'approche soutient la souscription granulaire et accélère les cycles devis-engagement.

Couvertures paramétriques à bas coût spécifiques aux PME émergentes

La Cyber Shutdown Cover de Descartes Underwriting se déclenche sur des seuils de temps d'arrêt prédéfinis et paie les sinistres dans les 3 semaines, réduisant le fardeau administratif qui décourage historiquement les PME. CyberSolution 360° de Swiss Re regroupe surveillance 24h/24 et 7j/7, réponse aux incidents, et assurance pour les entreprises de 10 à 250 employés, comblant le fossé où seulement 10 % des PME portent une couverture.[2]Swiss Re Institute, "CyberSolution 360°: Closing the SME Protection Gap," swissre.comLa micro-couverture de Starpeak tarifée en dessous de 20 GBP annuellement pour les micro-entreprises montre des points de prix propices à l'adoption de masse.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénurie de données actuarielles et lacunes de modélisation | -2.1% | Mondiale, plus aiguë dans les marchés émergents | Moyen terme (2-4 ans) |

| Primes élevées et rétentions pour les PME | -1.8% | Mondiale, marchés sensibles aux prix | Court terme (≤2 ans) |

| Exclusions de guerre et de risque systémique | -1.3% | Mondiale, infrastructure critique | Long terme (≥4 ans) |

| Plafonds de capacité de réassurance | -1.1% | Marchés développés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Pénurie de données actuarielles et incertitude de modélisation

Les pertes cyber manquent des longues séries temporelles vues dans les lignes de catastrophes naturelles, entravant la crédibilité des modèles de risque de queue ; les événements corrélés amplifient l'erreur de tarification. [3]Organisation for Economic Co-operation and Development, "Challenges for the Insurance Sector in Cyber Risk," oecd.org Les transporteurs investissent dans des plateformes propriétaires qui ingèrent l'intelligence de menace en temps réel, mais les lacunes persistent dans les marchés émergents où le signalement de violation est limité.

Les niveaux élevés de prime et de rétention dissuadent les PME

Alors que 75 % des grandes entreprises détiennent une couverture, seulement 25 % des PME le font. Les contraintes budgétaires et les franchises atteignant le milieu à six chiffres découragent l'adoption. Les modèles technologiques tels que l'Active Insurance de Coalition, qui intègre la numérisation continue et les alertes, réduisent la fréquence des pertes et permettent des niveaux de tarification abordables.

Analyse de segment

Par type de couverture : la responsabilité civile tierce partie gagne de l'élan

La couverture première partie a conservé une part de marché de l'assurance cybersécurité de 42,7 % en 2024, portée par les sinistres pour interruption d'activité, réponse aux incidents, et coûts de reconstruction de données. La responsabilité civile tierce partie accélère à un TCAC de 14,9 % alors que les litiges et pénalités réglementaires augmentent, poussant les conseils à acheter des limites plus élevées. Les fabricants optent de plus en plus pour des polices mixtes qui traitent la perturbation opérationnelle et la responsabilité de chaîne d'approvisionnement en aval, reflétant comment une seule violation peut déclencher des pertes internes et client.

Les couvertures groupées qui fusionnent les protections première et tierce partie séduisent les acheteurs de santé et d'infrastructure critique cherchant une administration rationalisée. Les hôpitaux favorisent les packages qui enveloppent les amendes de violation HIPAA avec le remboursement de paiement de rançon, garantissant aucune lacune entre les expositions opérationnelles et légales. Les souscripteurs, pour leur part, affinent le langage de police pour clarifier la couverture pour les événements d'interruption d'activité contingente liés aux fournisseurs IT tiers.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type d'assurance : les polices autonomes pilotent l'innovation

Les contrats autonomes ont capturé 53,9 % de la taille du marché de l'assurance cybersécurité en 2024 et s'étendront à un TCAC de 15,4 % car les avenants de biens et accidents manquent des paramètres pour traiter les déclencheurs de rançongiciel, panne cloud, ou ingénierie sociale. Les formes dédiées permettent aux transporteurs d'incorporer des données de numérisation granulaires et des avenants dynamiques, offrant des délais d'exécution de quelques heures via des bots de souscription algorithmique.

Les solutions basées sur avenant séduisent encore les acheteurs de marché intermédiaire voulant la simplicité administrative. Pourtant la flexibilité du libellé autonome soutient les modules complémentaires émergents tels que la couverture cryptojacking ou le remboursement d'arrêt volontaire. Les systèmes de devis automatisés déployés par les InsurTechs At-Bay et Cowbell réduisent les coûts de distribution et augmentent la précision tarifaire, renforçant le leadership du modèle autonome.

Par taille d'organisation : le segment PME accélère l'adoption

Les grandes organisations détenaient 64,4 % de la taille du marché de l'assurance cybersécurité en 2024, reflétant le contrôle réglementaire et des budgets robustes. L'élan se déplace alors que l'adoption PME devance à un TCAC de 15,1 %. Le changement est alimenté par les déclencheurs paramétriques, l'intégration à faible contact, et l'intégration d'outils de surveillance qui démontrent une valeur immédiate.

Les programmes de bons soutenus par le gouvernement à Singapour et en France subventionnent les primes pour les micro-entreprises, fermant davantage l'écart de protection. Les paquets InsurSec fournissent aux PME une détection de point final plus un filet de sécurité d'assurance en un seul abonnement, réduisant la complexité perçue. Pour les grandes entreprises, les captives et les obligations catastrophe cyber diversifient le transfert de risque et maintiennent prévisibles les dépenses de prime.

Par secteur d'utilisateur final : l'industrie manufacturière émerge comme leader de croissance

Le BFSI est resté le plus gros acheteur, détenant 28,7 % de part, au milieu de régimes stricts de protection des données et de haute fréquence de rançongiciel. Le TCAC de 16,3 % de l'industrie manufacturière jusqu'en 2030 la positionne comme le vertical s'étendant le plus rapidement, en raison de la convergence des systèmes de technologie opérationnelle et de technologie de l'information que les attaquants exploitent de plus en plus. Les attaques de chaîne d'approvisionnement ont déclenché 64 % des incidents notables en 2024, encourageant les usines à acheter des limites plus élevées et des avenants d'interruption d'activité contingente.

La santé fait face à des coûts de violation moyennant 10,93 millions USD. Les entreprises de commerce de détail et e-commerce resserrent la couverture de carte de paiement alors que les tentatives de fraude se multiplient aux côtés de l'adoption de portefeuille numérique. La demande du secteur public croît lentement, contrainte par les cycles d'approvisionnement, pourtant les opérateurs d'infrastructure nationale critique commencent à réserver des budgets pour le transfert cyber alors que l'assurance devient une exigence de licence dans certaines juridictions.

Analyse géographique

L'Amérique du Nord a conservé 36,2 % de la prime 2024 grâce aux normes de divulgation matures, ensembles de données actuarielles profonds, et un écosystème robuste de courtiers, réassureurs, et alternatives de marchés de capitaux telles que les 575 millions USD d'obligations catastrophe cyber émises en 2024. Cependant, les exclusions de risque de guerre et plafonds d'agrégation sur les couvertures d'infrastructure critique restent des points d'achoppement, suscitant le débat sur les programmes de support fédéral.

L'Asie-Pacifique affiche le TCAC le plus rapide de 16,7 % jusqu'en 2030. Les règles de souveraineté des données de la Chine, l'intégration manufacturière du Japon, et le secteur fintech en plein essor de l'Inde élargissent le bassin de risque de la région. L'entrée sur le marché par les transporteurs mondiaux plus la capacité locale croissante rétrécissent l'écart de protection, bien que seulement 15 % des organisations éligibles achètent actuellement une couverture.

L'Europe jouit d'une croissance stable soutenue par RGPD et DORA. Le marché de Londres ancre la capacité, et l'Allemagne avec la France accélèrent l'adoption au sein de la base manufacturière Mittelstand. Les règles fragmentées des États membres compliquent le placement multinational, mais les couvertures paramétriques PME émergent comme une solution unificatrice. Les pays nordiques, déjà leaders numériques, combinent un éthos de confidentialité fort avec une adoption précoce de produits groupés sécurité-plus-assurance.

Paysage concurrentiel

Les transporteurs traditionnels AIG, Chubb, Munich Re conservent des avantages d'échelle en capital et infrastructure de sinistres, pourtant le dynamisme du marché réside de plus en plus chez les entrants technologie-first. Le modèle Active Insurance de Coalition couple la numérisation de surface externe avec des alertes en temps réel, réduisant la fréquence des sinistres de 7 % d'une année sur l'autre et abaissant la perte moyenne à 115 000 USD. At-Bay, Cowbell, et Zeguro répliquent ce playbook, forçant les titulaires à investir dans l'analytique prédictive.

Les alliances stratégiques prolifèrent. Chubb intègre la télémétrie CrowdStrike dans la souscription, tandis que Travelers s'associe avec X-Force d'IBM pour accélérer la réponse aux incidents. Schroders Capital a piloté des contrats de réassurance tokenisés sur blockchains publiques, promettant une friction plus faible et un accès investisseur plus large aux bassins de risque cyber.

Une fragmentation modérée persiste : les cinq premiers transporteurs contrôlent près de 40 % des primes mondiales, et une longue queue d'assureurs régionaux plus agents généraux de gestion concourent dans la niche de distribution ou expertise sectorielle. Les contraintes de capacité au niveau de la rétrocession entravent les changements rapides de part, renforçant la pertinence titulaire même alors que les InsurTechs commandent l'attention avec des propositions de défense active.

Leaders de l'industrie de l'assurance cybersécurité

-

The Chubb Corporation

-

AXA XL

-

Beazley

-

Allianz (AGCS)

-

AIG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Munich Re a rapporté un résultat net T1 2025 de 1,1 milliard EUR (1,17 milliard USD) et a souligné le développement continu des couvertures cyber tandis que les renouvellements de réassurance ont crû de 6,1 %.

- Mai 2025 : Coalition a publié son rapport de sinistres cyber 2025 soulignant une baisse de 7 % de la fréquence des sinistres et une perte moyenne de 115 000 USD.

- Mai 2025 : Les primes nettes souscrites commerciales mondiales T1 2025 d'AIG ont augmenté de 8 % d'une année sur l'autre à 4,5 milliards USD.

- Avril 2025 : Travelers a affiché des primes d'assurance commerciale record de 5,7 milliards USD et a relevé son dividende pour la 21e année.

- Février 2025 : Sophos a complété son acquisition de 859 millions USD de Secureworks, ajoutant 28 000 clients à sa plateforme de détection gérée.

Portée du rapport mondial du marché de l'assurance cybersécurité

L'assurance cybersécurité est un contrat qu'un individu ou entité peut acheter pour aider à réduire les risques financiers associés à une activité en ligne. La police d'assurance transfère certains des risques à l'assureur en échange d'une commission mensuelle ou trimestrielle. Beaucoup d'entreprises achètent des polices d'assurance cybersécurité pour couvrir les dépenses supplémentaires qui pourraient résulter de la destruction physique ou vol d'actifs numériques. Telles dépenses incluent typiquement le coût de notifier les clients qu'une violation de sécurité a été encourue, ainsi que le coût des amendes de conformité réglementaire.

Le marché de l'assurance cybersécurité est segmenté par taille d'organisation (petites et moyennes entreprises (PME) et grandes entreprises), secteur d'utilisateur final (santé, commerce de détail, BFSI, IT et télécom, et manufacturier), et géographie (Amérique du Nord, Europe, Asie Pacifique, Reste du monde).

Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Couverture première partie |

| Responsabilité civile tierce partie |

| Groupée/hybride |

| Cyber autonome |

| Packagée/avenant |

| Petites et moyennes entreprises (PME) |

| Grandes entreprises |

| BFSI |

| Santé |

| Commerce de détail et e-commerce |

| IT et télécom |

| Manufacturier |

| Gouvernement et secteur public |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Turquie | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de couverture | Couverture première partie | |

| Responsabilité civile tierce partie | ||

| Groupée/hybride | ||

| Par type d'assurance | Cyber autonome | |

| Packagée/avenant | ||

| Par taille d'organisation | Petites et moyennes entreprises (PME) | |

| Grandes entreprises | ||

| Par secteur d'utilisateur final | BFSI | |

| Santé | ||

| Commerce de détail et e-commerce | ||

| IT et télécom | ||

| Manufacturier | ||

| Gouvernement et secteur public | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Turquie | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'assurance cybersécurité et les perspectives de croissance ?

Le marché de l'assurance cybersécurité s'élève à 20,42 milliards USD en 2025 et devrait atteindre 40,55 milliards USD d'ici 2030, reflétant un TCAC de 14,7 %.

Quel segment s'étend le plus rapidement dans le marché de l'assurance cybersécurité ?

La couverture de responsabilité civile tierce partie croît le plus rapidement, affichant un TCAC de 14,9 % jusqu'en 2030 alors que les amendes réglementaires et litiges augmentent.

Pourquoi les PME adoptent-elles la couverture cyber plus rapidement maintenant ?

Les polices paramétriques à bas coût et paquets InsurSec réduisent la complexité de souscription et les primes, entraînant un TCAC de 15,1 % dans l'adoption PME.

Comment les nouvelles réglementations influencent-elles la demande d'assurance cyber ?

DORA et la règle de divulgation de quatre jours de la SEC augmentent significativement l'exposition à la responsabilité, poussant les entreprises du monde entier à sécuriser des limites plus élevées pour compenser les pénalités potentielles.

Quel rôle jouent les obligations catastrophe cyber dans la capacité du marché ?

Les obligations cat cyber transfèrent le risque systémique aux marchés de capitaux, ajoutant 800 millions USD de capacité depuis 2023 et diversifiant les options de rétrocession des transporteurs.

Quelle région devrait croître le plus rapidement et pourquoi ?

L'Asie-Pacifique devrait afficher un TCAC de 16,7 % en raison de la numérisation rapide, des réglementations nationales évoluant, et de la présence d'assureur s'étendant à travers la Chine, le Japon, et l'Inde.

Dernière mise à jour de la page le: