Taille et parts du marché de la cybersécurité pour les voitures

Analyse du marché de la cybersécurité pour les voitures par Mordor Intelligence

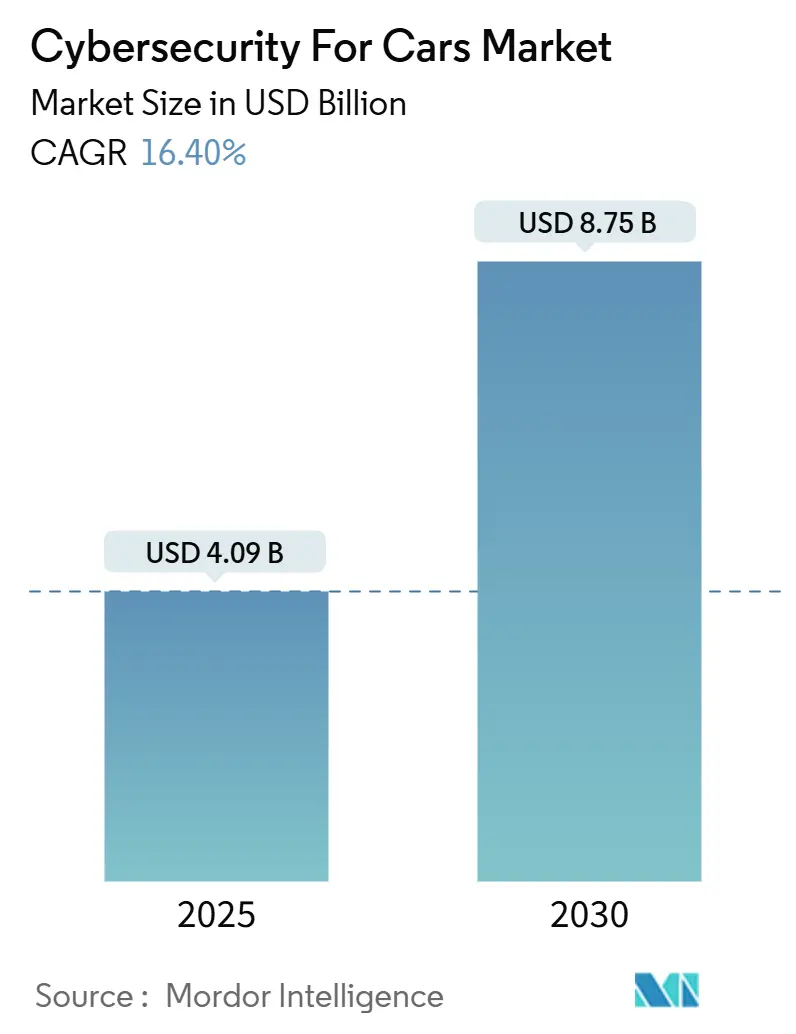

La taille du marché de la cybersécurité pour les voitures est estimée à 4,09 milliards USD en 2025, et devrait atteindre 8,75 milliards USD d'ici 2030, à un TCAC de 16,40 % durant la période de prévision (2025-2030). La numérisation rapide des véhicules, l'examen réglementaire croissant et les déploiements plus larges de la 5G/V2X remodèlent les stratégies concurrentielles et ouvrent de nouveaux bassins de revenus axés sur les services. Les constructeurs s'empressent de certifier les systèmes de gestion de la cybersécurité avant les audits UNECE R155/R156, tandis que les plateformes de sécurité cloud-natives gagnent en popularité car les véhicules définis par logiciel exigent une protection continue. Simultanément, l'adoption des véhicules électriques, la recharge bidirectionnelle et les fonctionnalités ADAS riches en capteurs multiplient la surface d'attaque, attirant des fournisseurs de solutions spécialisées qui promettent une intelligence de menaces en temps réel et une réponse automatisée. Les constructeurs automobiles envisagent également la monétisation des mises à jour de sécurité over-the-air et des programmes d'assurance basés sur l'usage qui récompensent le durcissement cyber certifié, compensant partiellement les coûts d'intégration élevés.

Points clés du rapport

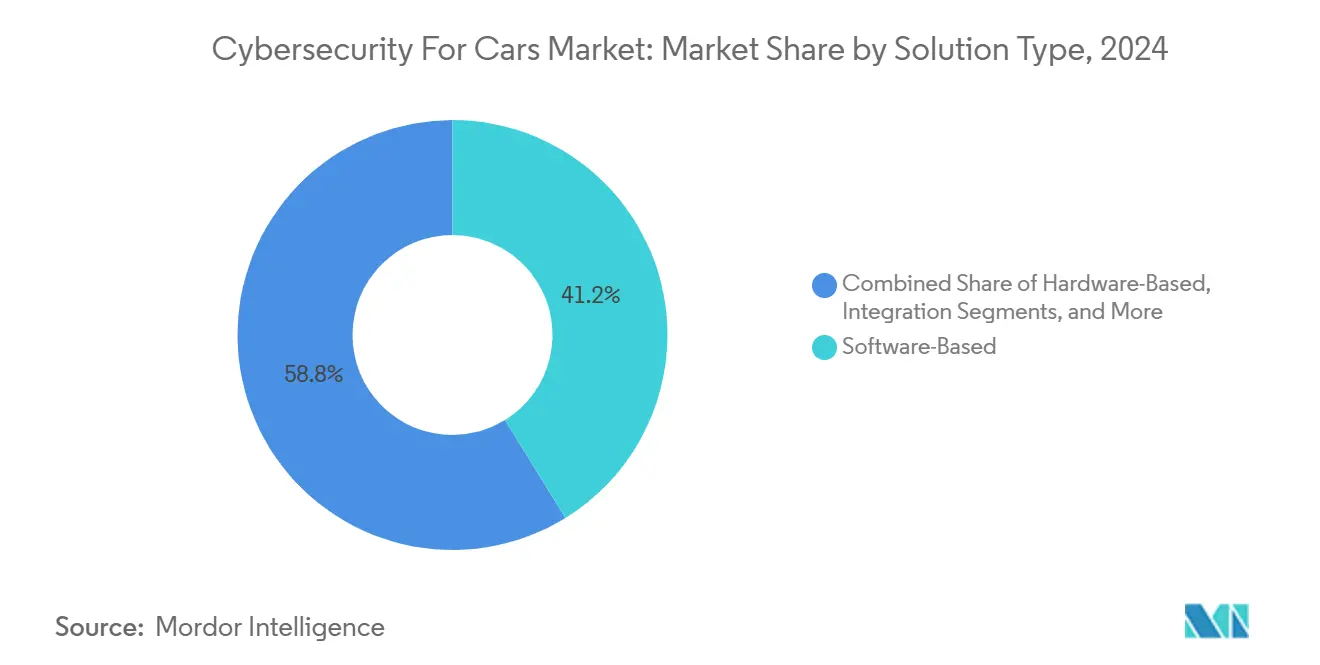

- Par type de solution, les offres basées sur logiciel ont mené avec 41,2 % de part de revenus en 2024, tandis que les services professionnels devraient enregistrer le TCAC le plus rapide de 19,8 % jusqu'en 2030.

- Par type de sécurité, la sécurité des terminaux a représenté 30,1 % de la part du marché de la cybersécurité pour les voitures en 2024, tandis que la sécurité cloud devrait grimper à 21,3 % de TCAC jusqu'en 2030.

- Par type de véhicule, les voitures particulières ont représenté 57,2 % de la demande en 2024 ; la taille du marché de la cybersécurité pour les voitures pour les véhicules électriques devrait s'étendre à 21,8 % de TCAC entre 2025-2030.

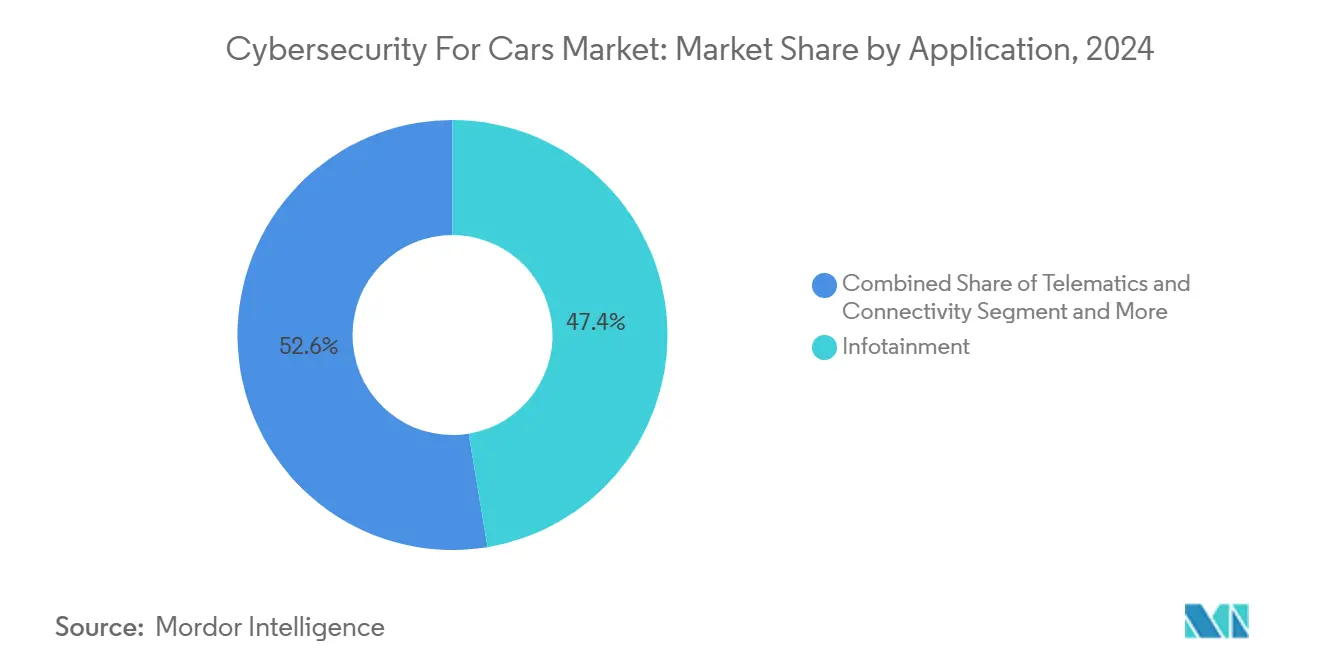

- Par application, les systèmes d'infodivertissement ont capturé 47,4 % de la taille du marché de la cybersécurité pour les voitures en 2024, tandis que les applications ADAS et de sécurité devraient croître à un TCAC de 21,7 % jusqu'en 2030.

- Par type de forme, les solutions embarquées ont dominé avec 58,3 % de part de revenus en 2024, et les services cloud externes devraient afficher le TCAC le plus élevé de 23,8 % jusqu'en 2030.

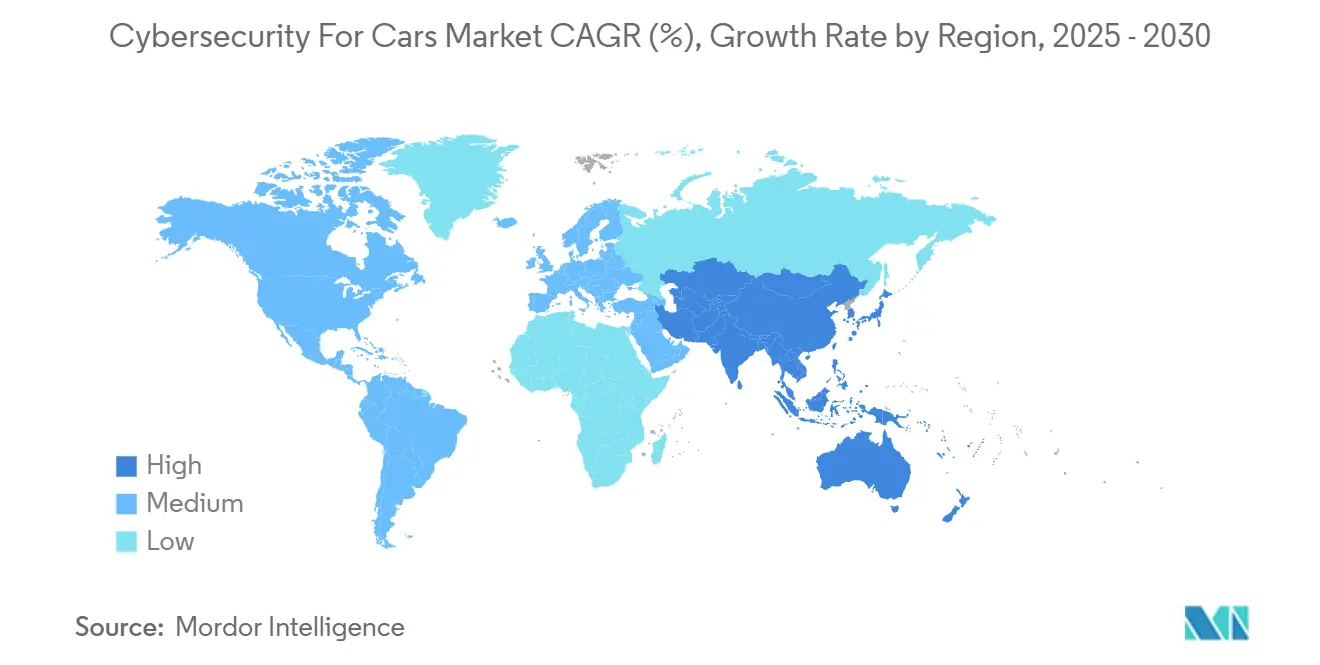

- Par géographie, l'Asie-Pacifique a mené avec 35,6 % de part de revenus en 2024 et devrait enregistrer le TCAC le plus rapide de 20,2 % sur la période de prévision.

Tendances et insights du marché mondial de la cybersécurité pour les voitures

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Vague de conformité aux mandats réglementaires (UNECE R155/R156, ISO 21434) | +4.2% | Mondial ; adoption précoce dans l'UE et le Japon | Moyen terme (2-4 ans) |

| Croissance rapide de la flotte de véhicules connectés et déploiements 5G/V2X | +3.8% | Noyau APAC ; retombées vers l'Amérique du Nord et l'UE | Court terme (≤ 2 ans) |

| Prolifération des fonctionnalités ADAS/autonomes élevant le risque cyber | +3.1% | Amérique du Nord et UE en tête ; APAC suivant | Moyen terme (2-4 ans) |

| Recharge bidirectionnelle véhicule-vers-réseau (V2G) | +2.4% | UE et Californie marchés précoces ; expansion mondiale | Long terme (≥ 4 ans) |

| Remises d'assurance basées sur l'usage pour le durcissement cyber certifié | +1.8% | Marchés d'assurance matures d'Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Monétisation OEM des mises à jour de sécurité OTA | +1.3% | Mondial ; segments premium d'abord | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Les mandats réglementaires entraînent un changement fondamental

L'homologation mondiale dépend désormais de la démonstration de sécurité de bout en bout. UNECE R155 seule crée une opportunité de conformité de 2,1 milliards USD d'ici 2030 car les constructeurs automobiles doivent suivre 69 vecteurs d'attaque et prouver une surveillance continue tout au long du cycle de vie des véhicules. [1]VicOne, "UN R155," vicone.com ISO/SAE 21434 intègre l'ingénierie de cybersécurité dans les phases de conception et de déclassement, poussant les constructeurs automobiles à étendre leurs équipes spécialisées. Des règles similaires émergent au Japon et aux États-Unis, éliminant les désavantages du premier arrivé et standardisant les bases mondiales.

L'expansion de la flotte de véhicules connectés multiplie les surfaces d'attaque

Les voitures modernes hébergent jusqu'à 150 ECU et 100 millions de lignes de code-des volumes qui pourraient tripler d'ici 2030, stressant les défenses héritées. Les serveurs backend représentent déjà 43 % des incidents, et 95 % des attaques proviennent à distance. [2]Automotive IQ, "UNECE R155/R156 Compliance," automotive-iq.com Les échanges V2X basés sur la 5G ajoutent des vecteurs haute bande passante exposant les passerelles télématiques, tandis que les rançongiciels ciblant l'IT des concessionnaires soulignent les vulnérabilités de la chaîne d'approvisionnement au-delà du périmètre du véhicule.

La prolifération ADAS élève les risques critiques pour la sécurité

Les piles de perception pilotées par IA introduisent des faiblesses d'apprentissage adversarial qui peuvent mal interpréter les panneaux de circulation, avec des chercheurs cataloguant 115 menaces dans la surveillance du conducteur seule. L'usurpation de capteurs contre les modules radar et ultrasoniques souligne le besoin de protection multicouche couvrant le silicium, les middleware et l'analytique cloud, stimulant la demande pour la détection d'intrusion runtime spécialisée.

L'intégration véhicule-vers-réseau crée des voies bidirectionnelles

Seulement 12 % des chargeurs CCS supportent actuellement TLS, laissant la plupart des déploiements ouverts aux exploits man-in-the-middle. Des vulnérabilités telles que CVE-2024-37310 dans le firmware de charge open-source exposent des flottes EV entières et potentiellement le réseau. Les régulateurs et les utilitaires considèrent désormais la sécurité automobile comme un risque d'infrastructure critique.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût d'intégration élevé et architectures E/E héritées | -2.8% | Mondial ; constructeurs automobiles établis les plus affectés | Court terme (≤ 2 ans) |

| Standards fragmentés et surcharge de certification | -1.9% | Mondial ; variations régionales | Moyen terme (2-4 ans) |

| Pénurie aiguë de talent cyber de niveau automobile | -2.1% | Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Responsabilité post-garantie pour les véhicules longue durée | -1.4% | Mondial ; incertitude réglementaire | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Les coûts d'intégration d'architecture héritée contraignent l'adoption

Rétrofiter plus de 150 ECU dans les plateformes héritées peut ajouter 15-20 % aux budgets de développement de véhicules. La violation de Continental en 2022 a illustré l'exposition du réseau de fournisseurs et forcé des révisions d'architecture coûteuses. Un tel frein financier retarde les déploiements parmi les marques de volume, même alors que les échéances de conformité approchent.

La pénurie de talent en cybersécurité automobile limite l'exécution

Les rôles exigent une connaissance approfondie du CAN, FlexRay, ISO 26262, et des contraintes temps réel que peu de professionnels de sécurité IT traditionnels possèdent. Les petits fournisseurs peinent à égaler les offres salariales des entreprises tech, élargissant l'écart de compétences juste au moment où la demande explose. Des investissements comme les 12 millions USD de BMW i Ventures dans RunSafe Security reflètent les efforts pour combler les capacités à travers la chaîne d'approvisionnement.

Analyse de segmentation

Par type de solution : Les services professionnels dépassent alors que les complexités de conformité surgissent

Les plateformes basées sur logiciel ont détenu 41,2 % des revenus 2024, soulignant leur centralité dans une ère de véhicules définis par logiciel où les pare-feu embarqués, le firmware sécurisé, et la détection d'intrusion runtime convergent. Les offres menées par le conseil, cependant, sont sur une ascension TCAC de 19,8 % alors que les constructeurs automobiles externalisent les analyses d'écarts, la modélisation de menaces, et la préparation d'audit vers des conseillers spécialisés. Le marché de la cybersécurité pour les voitures récompense de plus en plus les fournisseurs capables de regrouper la surveillance continue avec le support de documentation UNECE R155, une capacité visible dans les packages WP.29 de bout en bout d'HARMAN.

Les services professionnels orchestrent également l'intégration multi-fournisseur quand les modules de sécurité matérielle, les suites PKI, et les plateformes SOC cloud doivent interopérer dans des délais de développement serrés. Une telle coordination inter-domaines positionne les fournisseurs de services comme gardiens primaires des feuilles de route de conformité, déplaçant les revenus vers les contrats d'évaluation récurrente et de détection gérée. En conséquence, le marché de la cybersécurité pour les voitures assiste à des alliances où les concédants de licences logicielles intègrent des clauses de retenue de service pour sécuriser les marges à vie.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de sécurité : La sécurité cloud accélère tandis que les terminaux restent essentiels

Les contrôles de terminaux ont conservé une part de 30,1 % en 2024 car les clés cryptographiques, le démarrage sécurisé, et les pare-feu au niveau ECU restent fondamentaux. Pourtant, les défenses cloud progressent à 21,3 % de TCAC alors que les constructeurs automobiles déplacent les lacs de données, l'orchestration OTA, et l'analytique de flotte hors-bord. La taille du marché de la cybersécurité pour les voitures pour la protection cloud gonfle chaque trimestre, soutenue par des collaborations telles que le partenariat d'Upstream avec Google Cloud. Les leçons d'incident de la violation de données Volkswagen 2024 ont montré qu'un chiffrement insuffisant de la télémétrie peut cascader en dommages de réputation.

La segmentation réseau et les mises à niveau TLS v1.3 suivent en parallèle avec la croissance cloud, tandis que le durcissement centré sur l'application devient impératif alors que les véhicules téléchargent des microservices hebdomadairement. La sécurité sans fil reste le dernier kilomètre, gardant les liens 5G qui sous-tendent désormais le platooning et la signalisation V2I. Alors que les ECU virtuels délèguent des tâches à la périphérie, les architectures hybrides combinant l'application embarquée avec l'analytique assistée par IA à distance forment le plan émergent à travers le marché de la cybersécurité pour les voitures.

Par type de véhicule : L'accent sur les véhicules électriques intensifie les dépenses protectrices

Les voitures particulières ancrent encore les revenus, représentant 57,2 % de la demande en 2024, pourtant les véhicules électriques représentent la tranche à croissance la plus rapide à 21,8 % de TCAC. Leur dépendance aux systèmes de gestion de batterie, contrôleurs haute tension, et interfaces V2G étend à la fois les vecteurs de menaces et l'examen réglementaire, élargissant la taille du marché de la cybersécurité pour les voitures consacrée à la protection EV. Des études révélant une faible adoption TLS parmi les chargeurs publics [3]arXiv Authors, "A Security Measurement Study of CCS EV Charging Deployments," arxiv.org et des divulgations telles que CVE-2024-37310 ont aiguisé l'attention des constructeurs automobiles et des utilitaires sur le chiffrement de bout en bout, la signature de firmware, et la notation d'anomalies.

Les flottes commerciales se procurent de plus en plus la télématique avec prévention d'intrusion intégrée pour éviter les perturbations de cargaison, tandis que les camions lourds intègrent des passerelles sécurisées qui isolent les contrôleurs de freinage critiques pour la sécurité des unités d'infodivertissement. Ces profils de risque différents maintiennent une demande multi-niveaux, assurant que le marché de la cybersécurité pour les voitures continue de se fragmenter par type de propulsion et cycle de service.

Par application : Les dépenses ADAS et sécurité gagnent en élan

L'infodivertissement a détenu la plus grande tranche à 47,4 % en 2024 car les domaines audio-vidéo restent une cible facile de phishing et rançongiciels. Cependant, les dépenses de sécurité autour des systèmes ADAS et de sécurité augmentent à 21,7 % de TCAC alors que la fusion lidar, le maintien automatique de voie, et la surveillance du conducteur migrent vers des niveaux d'automatisation SAE supérieurs. Ce pivot déplace la part du marché de la cybersécurité pour les voitures vers des fonctions qui peuvent physiquement mettre en danger les occupants si compromises. Le catalogue mappé STRIDE de 115 menaces contre les systèmes de surveillance du conducteur souligne l'urgence.

La télématique reste le tissu connectif entre véhicule et cloud, rendant le courtage MQTT sécurisé et la rotation de certificats des critères d'achat clés. Les contrôleurs de groupe motopropulseur, autrefois isolés, exposent maintenant des API pour les mises à jour de freinage régénératif, exigeant un firmware signé et des vérifications d'intégrité runtime. La sécurité de l'infrastructure de charge complète la pile, surtout dans les régions déployant des services énergétiques bidirectionnels.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de forme : Les services cloud externes remodèlent les architectures

Les solutions embarquées ont conservé une position dominante avec une part de 58,3 % en 2024, portées par les besoins temps réel tels que le démarrage sécurisé et les routines cryptographiques seed-key. Pourtant, les services cloud externes affichent un TCAC de 23,8 % alors que les constructeurs automobiles centralisent l'intelligence de menaces, la numérisation de vulnérabilités, et la gestion de politique à l'échelle de la flotte. Ocean AI d'Upstream illustre comment la télémétrie agrégée active des modèles d'apprentissage automatique qui prédisent et neutralisent des attaques complexes multi-véhicules. [4]Upstream Security, "Upstream Harnesses the Power and Global Scale of Google Cloud," upstream.auto Le marché de la cybersécurité pour les voitures évolue ainsi vers un modèle bi-plan : application embarquée pour les réactions de niveau milliseconde, et orchestration cloud pour la conscience situationnelle et le correctif over-the-air.

L'intégration de Microsoft des flux de menaces VicOne dans les flux de travail GitHub montre la convergence dev-sec-ops, resserrant les boucles de rétroaction entre les sorties logicielles et la surveillance terrain. Alors que la culture de livraison continue s'installe, les SOC cloud-natifs deviennent indispensables pour maintenir les métriques de conformité et performance.

Analyse géographique

L'Asie-Pacifique a commandé 35,6 % des revenus en 2024 et devrait croître à 20,2 % de TCAC, en faisant la géographie à progression la plus rapide dans le marché de la cybersécurité pour les voitures. La montée en puissance de la production EV connectée de la Chine alimente l'approvisionnement à grande échelle de PKI prêt V2G et de suites de durcissement ECU, tandis que l'alignement précoce du Japon avec les règles UNECE accélère les programmes de certification fournisseur. Les autoroutes 5G de la Corée du Sud amplifient la demande pour les technologies de correctif over-the-air temps réel, et les ambitions d'exportation émergentes de l'Inde déclenchent des investissements dans l'outillage de conformité ISO 21434. Collectivement, ces dynamiques poussent les fournisseurs régionaux à livrer des services SOC cloud à faible latence hébergés dans des zones conformes à la résidence de données.

L'Amérique du Nord représente une arène mature mais évolutive où les finitions de véhicules premium et les écosystèmes d'assurance robustes encouragent la monétisation de la cybersécurité. La règle américaine des véhicules connectés, effective mars 2025, force les constructeurs automobiles à auditer les chaînes d'approvisionnement pour les composants sanctionnés, redirigeant l'approvisionnement vers les chipsets domestiques et modules de sécurité. Les fournisseurs de niveau un du Canada exploitent la proximité et l'alignement réglementaire pour intégrer des épines dorsales Ethernet sécurisées, tandis que les usines d'assemblage du Mexique adoptent des services de sécurité gérés pour contrer les rançongiciels croissants visant la logistique juste-à-temps.

L'Europe reste un pionnier réglementaire et hub R&D. L'Allemagne héberge des fournisseurs phares tels que Bosch ETAS et Continental, bien que la violation antérieure de ce dernier ait souligné les vulnérabilités dans l'architecture centralisée. La France et le Royaume-Uni canalisent les subventions publiques vers la cryptographie automobile quantum-safe, tandis que le cadre d'audit ENX VCS superpose ISO 21434 pour standardiser les évaluations fournisseur. Les hubs d'ingénierie d'Europe de l'Est contribuent un talent compétitif, bien que les sanctions cyber liées à la guerre remodèlent les stratégies d'approvisionnement.

Paysage concurrentiel

Le marché de la cybersécurité pour les voitures présente une fragmentation modérée où les fournisseurs de niveau un établis croisent avec les acteurs purs de sécurité. Continental, Bosch ETAS, DENSO, et NXP exploitent l'intégration véhicule profonde pour intégrer la racine de confiance matérielle et les offres de passerelle sécurisée. Upstream, VicOne, et Argus fournissent des plateformes SOC pilotées par IA et intelligence de menaces qui complètent les défenses embarquées, permettant aux constructeurs automobiles de surveiller les flottes en temps réel. Les leaders semi-conducteurs Infineon et Renesas regroupent des microcontrôleurs sécurisés avec le silicium de commutateur Ethernet automobile, ciblant les architectures de contrôleur de domaine.

Les partenariats stratégiques définissent l'exécution go-to-market. L'acquisition de 2,5 milliards USD par Infineon de l'activité Ethernet automobile de Marvell élargit son portefeuille vers la mise en réseau haute bande passante essentielle pour les contrôles de domaine ADAS. [5]Infineon Technologies, "Infineon Further Strengthens Its Number One Position in Automotive Microcontrollers," infineon.com L'intégration de VicOne avec les outils développeur de Microsoft accélère l'adoption de codage sécurisé, resserrant la boucle entre conception et rétroaction terrain. Ocean AI d'Upstream apporte une investigation automatisée de cause racine, abaissant les temps de réponse SOC. Pendant ce temps, les constructeurs automobiles investissent directement : la participation de BMW i Ventures dans RunSafe Security sécurise l'IP d'immunisation logicielle à travers sa base d'approvisionnement. L'intensité concurrentielle devrait augmenter alors que la cryptographie résistante quantique et la défense de code générée par IA émergent comme prochains champs de bataille.

Leaders de l'industrie de la cybersécurité pour les voitures

-

Continental AG

-

Harman International

-

Bosch ETAS GmbH

-

Infineon Technologies AG

-

NXP Semiconductors NV

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Infineon Technologies a clôturé l'acquisition de 2,5 milliards USD de l'unité Ethernet automobile de Marvell pour fusionner la mise en réseau haute bande passante avec les microcontrôleurs sécurisés.

- Mars 2025 : La règle américaine des véhicules connectés est entrée en vigueur, restreignant les composants chinois et russes et mandatant les dépôts de divulgation de chaîne d'approvisionnement.

- Février 2025 : VicOne et Microsoft ont intégré l'intelligence de menaces automobile dans GitHub Advanced Security, étendant l'outillage sécurisé par conception.

- Février 2025 : Upstream Security a lancé Ocean AI pour automatiser l'investigation et l'atténuation d'attaque multi-véhicule.

- Janvier 2025 : Infineon a créé l'unité d'affaires SURF pour consolider le développement de capteur et RF pour les applications ADAS sécurisées.

- Décembre 2024 : Upstream s'est associé avec Google Cloud pour étendre les services SOC automobile mondiaux.

- Septembre 2024 : BMW i Ventures a investi 12 millions USD dans RunSafe Security pour durcir le logiciel de chaîne d'approvisionnement.

- Septembre 2024 : Toyota Tsusho s'est joint à Keyfactor pour déployer des services PKI mondiaux pour les véhicules connectés.

Portée du rapport du marché mondial de la cybersécurité pour les voitures

Avec l'importance croissante des voitures connectées, le piratage de véhicules devrait également augmenter. Le piratage de véhicules est quand quelqu'un tente d'obtenir un accès non autorisé aux systèmes de véhicule pour récupérer les données du conducteur ou manipuler la fonctionnalité du véhicule. La cybersécurité pour les voitures pourrait être implémentée en termes de logiciel, matériel, service, et intégration et pourrait fournir la sécurité réseau, sécurité des applications, et sécurité cloud.

Le marché de la cybersécurité pour les voitures est segmenté par type de solution (basé sur logiciel, basé sur matériel, services professionnels, intégration, et autres types de solution), type de sécurité (sécurité réseau, sécurité des applications, sécurité cloud, et autres types de sécurité), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, et Moyen-Orient & Afrique). Les tailles et prévisions du marché sont fournies en termes de valeur en USD pour tous les segments ci-dessus.

| Basé sur logiciel |

| Basé sur matériel |

| Services professionnels |

| Intégration |

| Autres solutions |

| Sécurité réseau |

| Sécurité des applications |

| Sécurité cloud |

| Sécurité des terminaux |

| Sécurité sans fil |

| Voitures particulières |

| Véhicules commerciaux légers |

| Véhicules commerciaux lourds |

| Véhicules électriques (BEV/HEV/PHEV) |

| Infodivertissement |

| Télématique et connectivité |

| Contrôle groupe motopropulseur/propulsion |

| ADAS et sécurité |

| Infrastructure de charge et V2G |

| Embarqué (intégré) |

| Services cloud externes |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Malaisie | ||

| Singapour | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

| Par type de solution | Basé sur logiciel | ||

| Basé sur matériel | |||

| Services professionnels | |||

| Intégration | |||

| Autres solutions | |||

| Par type de sécurité | Sécurité réseau | ||

| Sécurité des applications | |||

| Sécurité cloud | |||

| Sécurité des terminaux | |||

| Sécurité sans fil | |||

| Par type de véhicule | Voitures particulières | ||

| Véhicules commerciaux légers | |||

| Véhicules commerciaux lourds | |||

| Véhicules électriques (BEV/HEV/PHEV) | |||

| Par application | Infodivertissement | ||

| Télématique et connectivité | |||

| Contrôle groupe motopropulseur/propulsion | |||

| ADAS et sécurité | |||

| Infrastructure de charge et V2G | |||

| Par type de forme | Embarqué (intégré) | ||

| Services cloud externes | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Chili | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Malaisie | |||

| Singapour | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Qu'est-ce qui stimule la croissance rapide du marché de la cybersécurité pour les voitures ?

Les réglementations obligatoires UNECE R155/R156, la connectivité activée 5G, et la migration vers les véhicules définis par logiciel ont augmenté les surfaces d'attaque et forcé les constructeurs automobiles à investir dans une protection continue, soutenant un TCAC de 16,4 % jusqu'en 2030.

Quelle est la taille du marché de la cybersécurité pour les voitures aujourd'hui ?

La taille du marché de la cybersécurité pour les voitures a atteint 4,09 milliards USD en 2025 et devrait croître à 8,75 milliards USD d'ici 2030.

Quelle région mène le marché de la cybersécurité pour les voitures ?

L'Asie-Pacifique mène avec 35,6 % de part de revenus, propulsée par la production EV connectée de la Chine et l'adoption réglementaire précoce du Japon.

Pourquoi la sécurité cloud gagne-t-elle en importance dans la cybersécurité automobile ?

Les mises à jour OTA, diagnostics à distance, et analytique de flotte s'appuient de plus en plus sur les services cloud, faisant de la sécurité cloud le segment à croissance la plus rapide à 21,3 % de TCAC.

Quel est le plus grand défi pour les constructeurs automobiles implémentant des mesures de cybersécurité ?

Les coûts d'intégration élevés pour les architectures E/E héritées et une pénurie de talent cyber de niveau automobile restreignent conjointement la vitesse de déploiement, ensemble déprimant le TCAC projeté d'environ 5 points de pourcentage.

Comment les constructeurs automobiles monétisent-ils les investissements en cybersécurité ?

Les constructeurs automobiles facturent maintenant des frais d'abonnement pour les mises à jour de sécurité over-the-air et s'associent avec les assureurs pour offrir des primes basées sur l'usage liées au durcissement cyber certifié, créant de nouveaux flux de revenus récurrents.

Dernière mise à jour de la page le: