Taille et part du marché du cloud billing

Analyse du marché du cloud billing par Mordor Intelligence

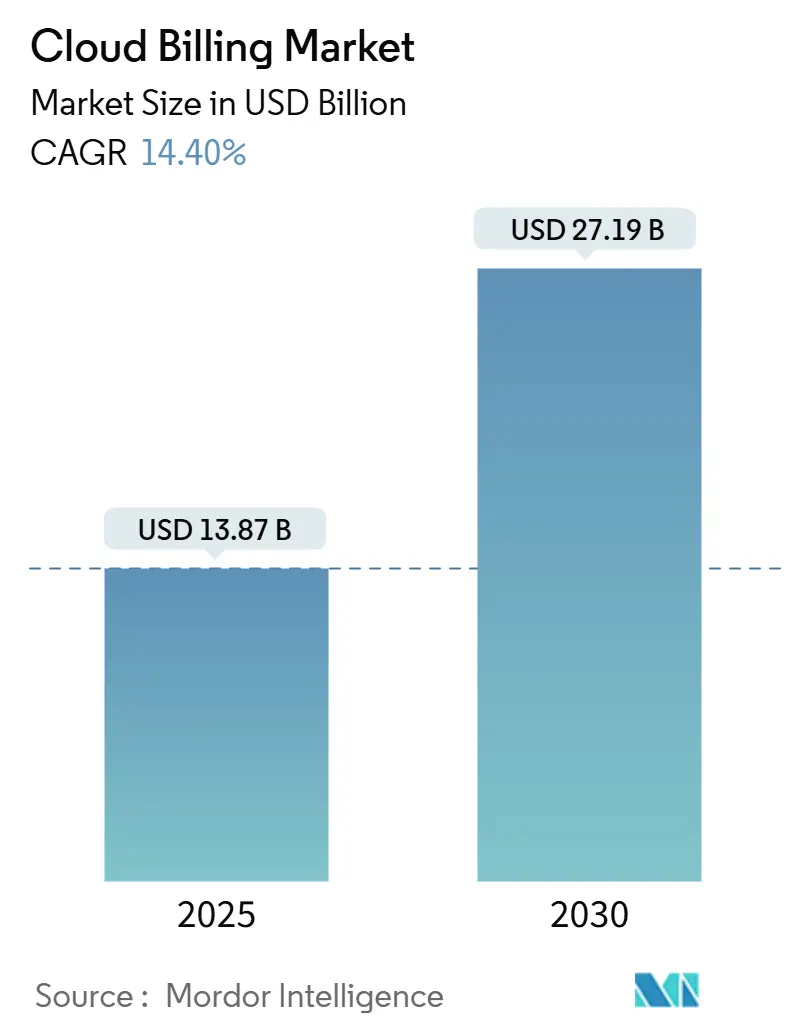

La taille du marché du cloud billing est estimée à 13,87 milliards USD en 2025, et devrait atteindre 27,19 milliards USD d'ici 2030, avec un TCAC de 14,40% durant la période de prévision (2025-2030). Les entreprises réorientent leurs dépenses vers des modèles commerciaux alignés sur l'usage qui peuvent transformer des millions d'enregistrements de mesure en factures sans latence. La migration vers des environnements multi-cloud et la demande associée d'attribution granulaire des coûts sont les forces pivots derrière cette expansion à deux chiffres. L'augmentation des dépenses d'infrastructure par les hyperscalers, les progrès en matière de mesure en temps réel, et un changement prononcé des achats basés sur la capacité vers ceux basés sur les résultats ont tous amplifié la pertinence du marché du cloud billing. En parallèle, les fournisseurs spécialisés qui intègrent des fonctionnalités d'optimisation des coûts par apprentissage automatique compriment les délais de mise en œuvre et allègent le fardeau des compétences sur les équipes FinOps d'entreprise.

Points clés du rapport

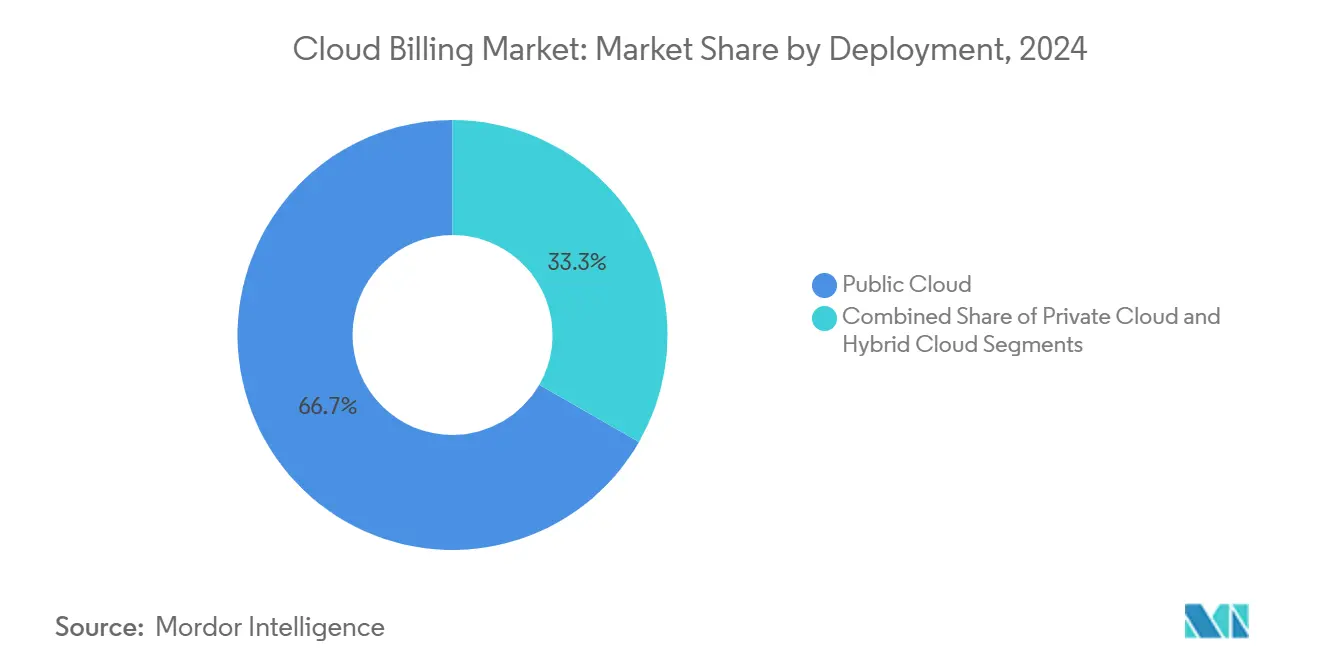

- Par déploiement, le cloud public un capturé 66,7% de la part de marché du cloud billing en 2024, tandis que le cloud hybride devrait croître à un TCAC de 16,3% jusqu'en 2030.

- Par composant, les plateformes ont détenu 60,8% des revenus en 2024 ; les services devraient s'étendre à un TCAC de 17,1% jusqu'en 2030.

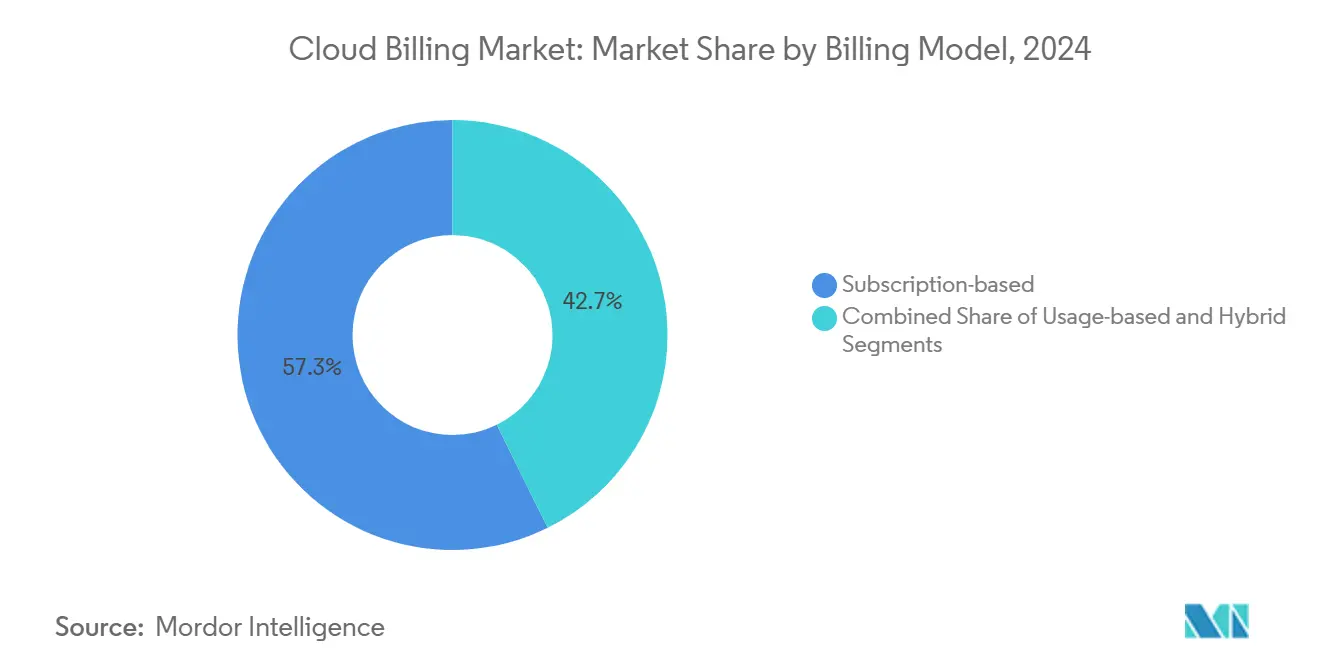

- Par modèle de facturation, les abonnements ont commandé 57,3% de la taille du marché du cloud billing en 2024 ; les modèles basés sur l'usage augmenteront à un TCAC de 15,8% jusqu'en 2030.

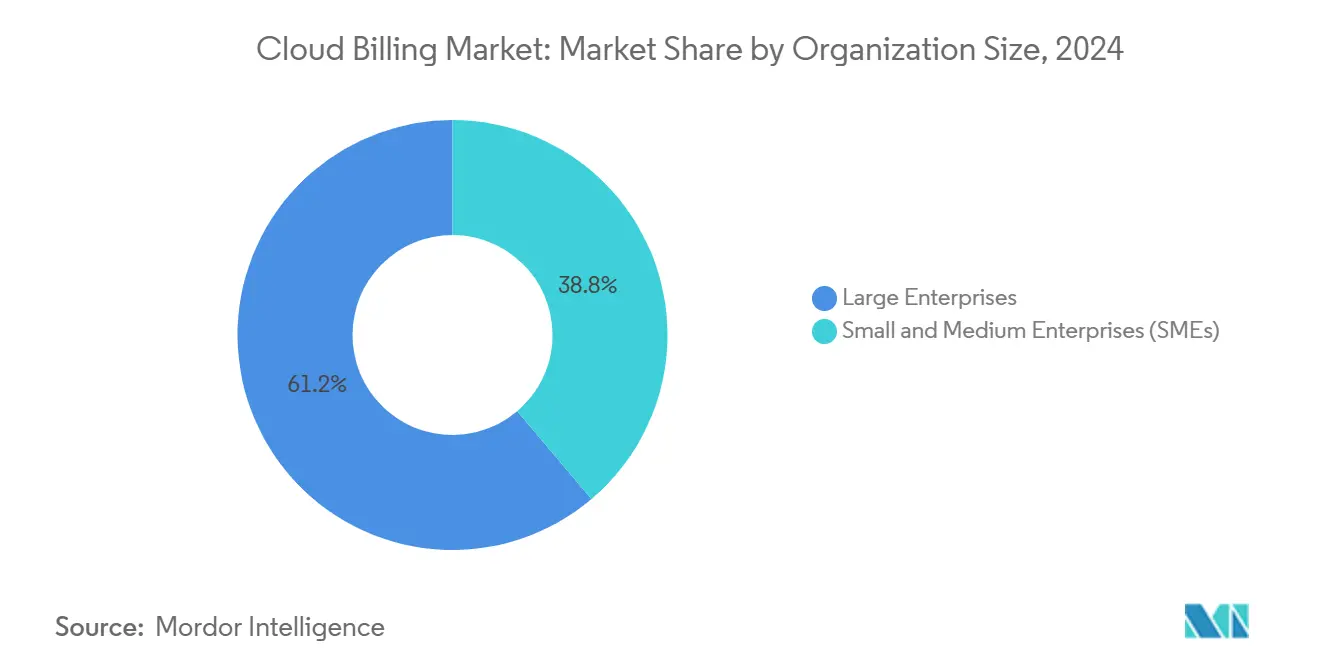

- Par taille d'organisation, les grandes entreprises ont contrôlé 61,2% des revenus de 2024, tandis que les PME devraient afficher un TCAC de 17,4% jusqu'en 2030.

- Par modèle de service, la facturation SaaS un produit 47,2% des ventes de 2024, et la facturation PaaS progressera à un TCAC de 16,5%.

- Par secteur d'utilisateur final, le commerce de détail et l'e-commerce ont mené avec 26,3% des revenus en 2024 ; la santé devrait croître à un TCAC de 16,2%.

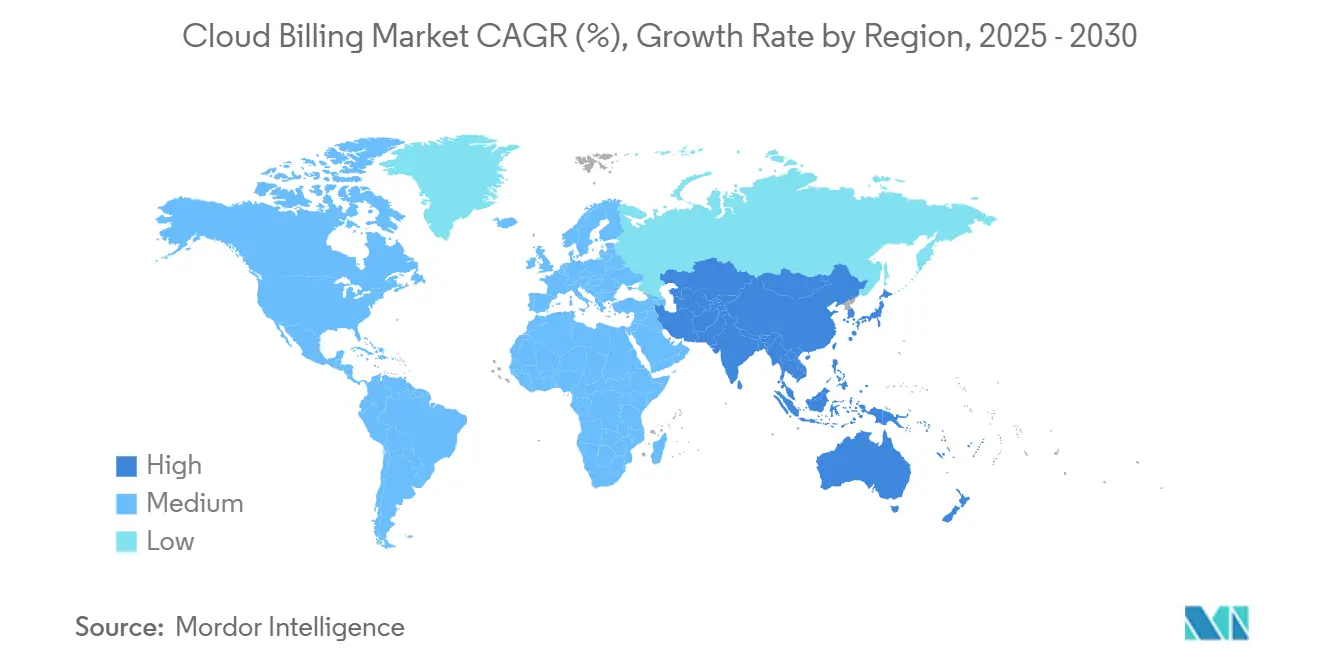

- Par géographie, l'Amérique du Nord un représenté 37,2% des revenus de 2024 ; l'Asie-Pacifique accélérera à un TCAC de 16,8%.

Tendances et perspectives du marché mondial du cloud billing

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Adoption accélérée du multi-cloud | +3.2% | Mondiale avec l'Amérique du Nord et l'Europe en tête | Moyen terme (2-4 ans) |

| Expansion des modèles d'abonnement e-commerce | +2.8% | Mondiale, concentrée en Amérique du Nord et Asie-Pacifique | Court terme (≤ 2 ans) |

| Demande croissante pour la tarification basée sur l'usage en temps réel | +2.4% | Mondiale, segments d'entreprise dans les marchés développés | Moyen terme (2-4 ans) |

| Consommation cloud basée sur les tokens dans Web3 | +1.1% | Amérique du Nord, Europe, certains marchés Asie-Pacifique | Long terme (≥ 4 ans) |

| Incitations à la planification de charges de travail conscientes du carbone | +0.9% | Europe, Amérique du Nord s'étendant à l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Adoption accélérée du multi-cloud

Les stratégies multi-cloud montent alors que les organisations distribuent les charges de travail pour équilibrer résilience, tarification et mandats de résidence des données. Les contrôles de ressources pilotés par politiques à l'intérieur de Kubernetes ont démontré qu'un autoscaling finement ajusté freine les dépenses imprévisibles tout en maintenant la gouvernance. [1]Microsoft, "Allocate Azure Costs," microsoft.com Les plateformes de facturation réconcilent maintenant des livres de prix divergents, des devises et des taxonomies en temps réel et fournissent des rapports de refacturation qui favorisent la responsabilité au niveau unitaire. Le marché du cloud billing gagne des vents favorables alors que les hyperscalers publient des API de consommation qui raccourcissent les cycles d'ingestion de données et que les entreprises échappent au risque de fournisseur unique en embrassant la diversité des fournisseurs. La demande se concentre donc sur les moteurs de facturation qui normalisent la télémétrie multi-cloud et présentent des tableaux de bord unifiés.

Expansion des modèles d'abonnement e-commerce

Le commerce par abonnement ne s'applique plus exclusivement au SaaS. Les détaillants intègrent des biens physiques, des bundles de contenu et des adhésions hybrides qui nécessitent une proration complexe, des add-ons à niveaux et des promotions cycliques. Les plateformes doivent orchestrer des ajustements de prix déclenchés par le comportement client et localiser le checkout en ligne avec les méthodes de paiement spécifiques au pays, les mandats PSD2 et les obligations RGPD. [2]Stripe, "How to Accept Payments in Denmark," stripe.com La croissance du commerce récurrent renforce le marché du cloud billing en élargissant la base d'utilisateurs des éditeurs de logiciels aux marchands qui expédient des produits tangibles.

Demande croissante pour la tarification basée sur l'usage en temps réel

Les entreprises favorisent de plus en plus les tarifs mesurés qui reflètent l'élasticité réelle des charges de travail. La construction ECPU élastique d'Oracle est emblématique de ce pivot vers des métriques fines qui supplantent les engagements grossiers. Les moteurs de facturation doivent ingérer, agréger et évaluer des logs sous-secondes sans sacrifier la précision. Le marché du cloud billing capitalise sur ce besoin en intégrant l'ingestion de données en streaming et en offrant des insights prédictifs qui préviennent les chocs de facturation.

Modèles de consommation cloud basés sur les tokens dans les startups Web3

Les entreprises Web3 expérimentent avec le paiement des ressources en utilisant des tokens natifs qui se règlent instantanément on-chain. Les contrats intelligents automatisent les ajustements de taux liés à l'économie des tokens, alignant directement les coûts d'infrastructure avec les revenus d'application. Bien que naissant, les flux de paiement tokenisés soulignent comment l'argent programmable peut converger avec l'infrastructure programmable, élargissant ainsi l'horizon adressable pour l'industrie du cloud billing.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Complexités de migration depuis la facturation legacy on-prem | -2.1% | Mondiale, plus élevée dans les entreprises établies | Moyen terme (2-4 ans) |

| Souveraineté des données et conformité transfrontalière | -1.8% | Europe, Asie-Pacifique | Long terme (≥ 4 ans) |

| Outillage FinOps montant cannibalisant les marges natives | -1.3% | Amérique du Nord, Europe s'étendant globalement | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Complexités de migration depuis la facturation legacy on-prem

Les piles de facturation on-prem de longue date portent souvent une logique métier non documentée, rendant difficile le mapping des données et la traduction des règles. Les entreprises dans les secteurs réglementés maintiennent simultanément les mandats PCI-DSS, SOX ou HIPAA durant le basculement, obligeant des environnements à double fonctionnement qui gonflent les budgets de projet. Le fardeau des ressources dissuade certaines organisations de la transition complète et tempère le rythme d'expansion à court terme du marché du cloud billing.

Souveraineté des données et coûts de conformité transfrontalière

Les régimes de protection des données diffèrent selon les juridictions, et les clauses de localisation obligent les fournisseurs à héberger les registres dans des clusters liés à la région. Les directives de projet, comme NIST SP 800-228, établissent des contrôles de sécurité API plus stricts, intensifiant les frais généraux de développement. Les audits continus et l'hébergement redondant gonflent le coût total de possession et peuvent ralentir les achats dans les secteurs sensibles.

Analyse des segments

Par déploiement : les architectures hybrides génèrent de la complexité

Les environnements hybrides enregistrent un TCAC de 16,3% alors que les organisations associent des actifs on-prem avec l'élasticité hyperscale. La taille du marché du cloud billing pour les solutions hybrides devrait s'étendre à un TCAC de 16,3% entre 2025-2030. Les entreprises valorisent la capacité à déplacer les charges de travail sans abandonner la résidence des données ou le traitement sensible à la latence, mais elles rencontrent des structures de coûts fracturées. Les fournisseurs de facturation répondent en publiant des adaptateurs qui harmonisent la télémétrie du cloud privé avec les cartes de tarifs du cloud public.

Le déploiement public conserve une avance de 66,7% des revenus grâce à la simplicité et aux écosystèmes d'outils étendus. Néanmoins, les déclencheurs de conformité, les cas d'usage en périphérie et la géopolitique renforcent l'argument pour la gouvernance des dépenses hybrides. Le marché du cloud billing pivote donc vers des moteurs d'orchestration unifiés qui calculent les taux effectifs mélangés et font remonter les rapports de variance à travers les emplacements.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par composant : le segment des services transforme la dynamique du marché

Les revenus des services grimpent à un TCAC de 17,1% alors que les entreprises externalisent la planification de feuille de route, l'intégration et l'optimisation. Les fournisseurs regroupent conseil, mise en œuvre et opérations gérées qui ciblent un retour sur investissement rapide. Les plateformes continuent de dominer avec une part de 60,8%, mais l'engagement dirigé par les services sécurise des positions dans les domaines réglementés où les contrôles sur mesure sont pivots.

Le marché du cloud billing bénéficie parce que les spécialistes de service traduisent les nuances du domaine en lignes de base de configuration qui réduisent le risque de déploiement. Les offres groupées qui associent les licences de plateforme aux services de cycle de vie favorisent des contrats plus collants et débloquent l'expansion vers des modules de gouvernance des coûts adjacents tels que le traçage carbone et le règlement partenaire.

Par modèle de facturation : la tarification basée sur l'usage gagne en traction d'entreprise

La facturation mesurée à l'usage progresse à un TCAC de 15,8%, réduisant l'écart avec l'abonnement, qui détient 57,3%. Le modèle reflète la maturation des pratiques FinOps et l'appétit de la direction pour aligner les dépenses avec l'économie unitaire. Les constructions hybrides qui mélangent un tarif de base avec un dépassement variable attirent l'attention parce qu'elles livrent des revenus prévisibles sans capacité sous-utilisée.

Les fournisseurs raffinent les pipelines d'admission haute fréquence qui évaluent des millions d'événements avec une latence quasi-nulle, débloquant des possibilités telles que payer-par-fonction ou payer-par-token. La taille du marché du cloud billing pour les modèles d'usage devrait atteindre X milliards USD d'ici 2030, soulignant la demande soutenue pour les moteurs de tarif mutables qui peuvent être ajustés sans refactorisation de code.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par modèle de service cloud : la facturation PaaS génère l'innovation

La facturation orientée PaaS enregistrera un TCAC de 16,5%, propulsée par la modernisation des applications, l'adoption serverless et la dépendance croissante aux services IA gérés. Le SaaS mène encore avec 47,2% des revenus à cause de sa base d'abonnements enracinée. Cependant, alors que les développeurs d'entreprise s'appuient sur les conteneurs, les runtimes serverless et les accélérateurs IA, l'usage PaaS croît et nécessite une mesure multidimensionnelle telle que le suivi par-invocation et par-token.

L'attribution granulaire des coûts PaaS forme les décisions architecturales et favorise une culture de propriété fiscale parmi les équipes d'ingénierie. Le marché du cloud billing intègre ainsi le routage basé sur feature-flag, permettant aux équipes d'expérimenter sur de nouveaux services tout en limitant l'exposition budgétaire. Les innovations de mesure SaaS telles que la flexibilité des sièges et les charges basées sur l'activité maintiennent la vitalité du segment, créant une pollinisation croisée entre les catégories de modèles de service.

Par taille d'organisation : les PME adoptent la facturation cloud-native

Les PME devraient dépasser les grandes entreprises à un TCAC de 17,4%, propulsées par le logiciel de facturation plug-and-play livré sous forme SaaS. Un coût d'entrée plus bas et des templates alignés sur les secteurs communs permettent à ces entreprises de déployer une facturation mature sans embaucher de personnel spécialisé. Les grandes entreprises génèrent encore 61,2% des dépenses de 2024 parce qu'elles opèrent des structures multi-entités qui demandent une facturation consolidée et une allocation granulaire.

Le marché du cloud billing jouit d'effets de réseau alors que l'adoption PME ouvre des canaux indirects via les revendeurs et les places de marché. Les API simplifiées et les interfaces low-code réduisent la friction d'onboarding et favorisent la diversification des fournisseurs. Les vendeurs cultivent un support en libre-service échelonné qui maintient les marges intactes même sur les petits contrats.

Par secteur d'utilisateur final : la santé génère une croissance axée sur la conformité

La santé enregistre un TCAC de 16,2% grâce aux mandats de dossiers numériques, à l'expansion de la télésanté et à la traçabilité prête pour l'audit. Le secteur demande un chiffrement conforme HIPAA, des logs immuables et des validations à double fonctionnement, augmentant la complexité mais aussi élargissant la taille des contrats. Le commerce de détail et l'e-commerce occupent encore 26,3% des revenus parce que les checkouts haut volume, les schémas de fidélité et les règlements internationaux nécessitent une logique de facturation sophistiquée.

BFSI et télécoms consomment des fonctionnalités avancées telles que le règlement multi-devises, la comptabilité de partage des revenus et les portails de libre-service client. Les utilities énergétiques exploitent la facturation temps réel pour les incitations Intelligent-grid, reflétant la convergence entre les données opérationnelles et la réconciliation financière. Ces modèles sectoriels élargissent collectivement le marché adressable du cloud billing tout en récompensant les fournisseurs qui maintiennent une expertise de conformité spécifique à l'industrie.

Analyse géographique

L'Amérique du Nord un généré 37,2% des revenus de 2024 et continue de bénéficier d'une concentration d'hyperscalers, de financement de capital-risque et de talent FinOps. La région récompense les fournisseurs qui se conforment aux cadres tels que SOX et aux statuts de confidentialité au niveau étatique. L'usage élevé des charges de travail IA catalyse aussi l'adoption de services mesurés par token, renforçant la demande pour l'évaluation temps réel.

L'Asie-Pacifique affiche le TCAC le plus rapide de 16,8% en raison de la numérisation du secteur public, des bases de consommateurs mobile-first et des initiatives de calcul IA souverain. Le programme GPU national de l'Inde illustre comment les subventions gouvernementales catalysent la capacité cloud qui doit être monétisée via une facturation évolutive. Le réseau de batteries lié au carbone du Japon souligne l'appétit régional pour fusionner le coût avec les KPI environnementaux. [3]Tokyo Electric Power Company, "TEPCO Carbon Neutral Program," prtimes.jp Les fournisseurs qui regroupent la localisation et le support linguistique gagnent des positions précoces.

L'Europe équilibre le leadership RGPD avec les plans émergents de souveraineté numérique. Les entreprises nécessitent des centres de données locaux et des chaînes de traitement de données transparentes, donc les plateformes de facturation qui garantissent la résidence régionale gagnent en préférence. Les initiatives encourageant la planification consciente du carbone poussent le marché du cloud billing vers les rapports de refacturation environnementaux. Les règles nationales fragmentées prolongent les cycles d'achat, mais elles amplifient aussi les barrières pour les nouveaux entrants et solidifient la loyauté envers les fournisseurs adeptes de naviguer les nuances de conformité.

Paysage concurrentiel

Le marché positionne les hyperscalers tels qu'AWS, Microsoft Azure et Google Cloud comme fournisseurs fondamentaux parce qu'ils intègrent la facturation directement dans leurs écosystèmes de services plus larges. Ces concurrents exploitent les économies d'échelle et publient des recommandations d'optimisation alimentées par IA qui augmentent les coûts de changement. Les pure-players spécialisés, incluant Zuora, Stripe et Chargebee, se différencient par l'innovation rapide, les templates verticaux et les bibliothèques étendues de méthodes de paiement.

L'intensité concurrentielle s'aiguise autour des capacités telles que l'ingestion en streaming, la détection d'anomalies et la remédiation basée sur politiques. Les fournisseurs plient maintenant l'apprentissage automatique dans les moteurs de facturation pour prédire la surconsommation et déclencher une action automatisée. Les alliances stratégiques montent aussi : Ericsson collabore avec AWS pour moderniser la facturation télécom, illustrant comment l'expertise de domaine épouse l'infrastructure hyperscale. [4]Ericsson, "How Ericsson and AWS Are Accelerating Numérique Transformation and AI Innovation in OSS/BSS," ericsson.com Les fournisseurs avec une exposition API large et des certifications de sécurité alignées sur NIST SP 800-228 attirent les clients réglementés cherchant l'atténuation des risques.

L'activité M&un gravite vers les actifs d'Analytique de niche et de conformité qui peuvent être intégrés dans des suites plus larges. Le marché du cloud billing devrait être témoin d'une convergence supplémentaire entre les ISV de gestion des coûts et les fournisseurs de services de paiement désireux de s'étendre dans l'activation des revenus récurrents.

Leaders de l'industrie du cloud billing

-

Amazon Web Services (AWS)

-

Microsoft Corporation (Azure)

-

Google Cloud Platform

-

Oracle Corporation

-

SAP SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Amazon un alloué 2 milliards USD pour étendre les centres de données australiens, renforçant les capacités de cloud souverain.

- Juin 2025 : OpenAI un réduit les prix o3-pro de 80%, signalant une commoditisation agressive de l'usage IA basé sur les tokens.

- Juin 2025 : TEPCO un lié 40 000 systèmes de batterie à un programme carbone-neutre piloté par IA, créant de nouvelles opportunités de facturation autour des ressources énergétiques distribuées.

- Mai 2025 : Les revenus AWS ont augmenté de 17% à 33,5 milliards USD, soulignant le volume générant la complexité de facturation multi-cloud.

- Février 2025 : Ericsson et AWS ont renouvelé un pacte OSS/BSS, améliorant la facturation cloud-native pour les opérateurs télécoms.

Portée du rapport sur le marché mondial du cloud billing

Le cloud billing fait référence au processus de génération de factures à partir des données d'utilisation des ressources en utilisant un ensemble de politiques de facturation prédéfinies. Les solutions de facturation basées sur le cloud gèrent la difficulté associée à la livraison de services numériques et non numériques et fournissent un support robuste pour l'intégration. Le but d'une solution de cloud billing est de fournir une interface pour générer des factures d'usage. Le marché du cloud billing est segmenté par déploiement (cloud public, cloud privé, cloud hybride), composant (plateforme, services), secteur d'utilisateur final (commerce de détail, énergie et utilities, santé, télécommunications, BFSI, autres secteurs d'utilisateur final), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine et Moyen-Orient et Afrique). Les tailles et prévisions du marché sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

| Cloud public |

| Cloud privé |

| Cloud hybride |

| Plateforme |

| Services |

| Basé sur l'abonnement |

| Basé sur l'usage |

| Hybride (abonnement + usage) |

| Facturation SaaS |

| Facturation PaaS |

| Facturation IaaS |

| Grandes entreprises |

| Petites et moyennes entreprises (PME) |

| Commerce de détail et e-commerce |

| BFSI |

| Télécommunications |

| Santé et sciences de la vie |

| Énergie et utilities |

| Gouvernement et secteur public |

| Médias et divertissement |

| Autres secteurs d'utilisateur final |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Singapour | ||

| Malaisie | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Par déploiement | Cloud public | ||

| Cloud privé | |||

| Cloud hybride | |||

| Par composant | Plateforme | ||

| Services | |||

| Par modèle de facturation | Basé sur l'abonnement | ||

| Basé sur l'usage | |||

| Hybride (abonnement + usage) | |||

| Par modèle de service cloud | Facturation SaaS | ||

| Facturation PaaS | |||

| Facturation IaaS | |||

| Par taille d'organisation | Grandes entreprises | ||

| Petites et moyennes entreprises (PME) | |||

| Par secteur d'utilisateur final | Commerce de détail et e-commerce | ||

| BFSI | |||

| Télécommunications | |||

| Santé et sciences de la vie | |||

| Énergie et utilities | |||

| Gouvernement et secteur public | |||

| Médias et divertissement | |||

| Autres secteurs d'utilisateur final | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Chili | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Singapour | |||

| Malaisie | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché du cloud billing ?

Le marché du cloud billing un atteint 13,87 milliards USD en 2025 et devrait atteindre 27,19 milliards USD d'ici 2030, progressant à un TCAC de 14,40%.

Quel modèle de déploiement croît le plus rapidement dans le marché du cloud billing ?

Les solutions de facturation cloud hybride s'étendent à un TCAC de 16,3% alors que les entreprises orchestrent les coûts à travers les ressources on-prem et cloud public.

Pourquoi les modèles de tarification basés sur l'usage gagnent-ils en traction ?

Les entreprises veulent des charges qui reflètent la consommation réelle, réduisant les coûts de capacité inactive et alignant les dépenses avec la production, ce qui propulse la croissance mesurée à l'usage à un TCAC de 15,8%.

Quelle région montre le plus haut potentiel de croissance ?

L'Asie-Pacifique devrait afficher un TCAC de 16,8% jusqu'en 2030, poussée par les programmes d'infrastructure gouvernementaux et l'adoption numérique rapide.

Comment les PME influencent-elles le marché du cloud billing ?

Les PME, autonomisées par les plateformes de facturation SaaS low-code, croîtront à un TCAC de 17,4% et démocratiseront l'accès aux capacités avancées de gestion des coûts.

Quelles technologies différencient les principaux fournisseurs de cloud billing ?

Les leaders intègrent la détection d'anomalies basée sur IA, le streaming de données en temps réel et le reporting des coûts conscient du carbone pour améliorer la précision et la transparence.

Dernière mise à jour de la page le: