Analyse du marché des produits CBD pour animaux de compagnie

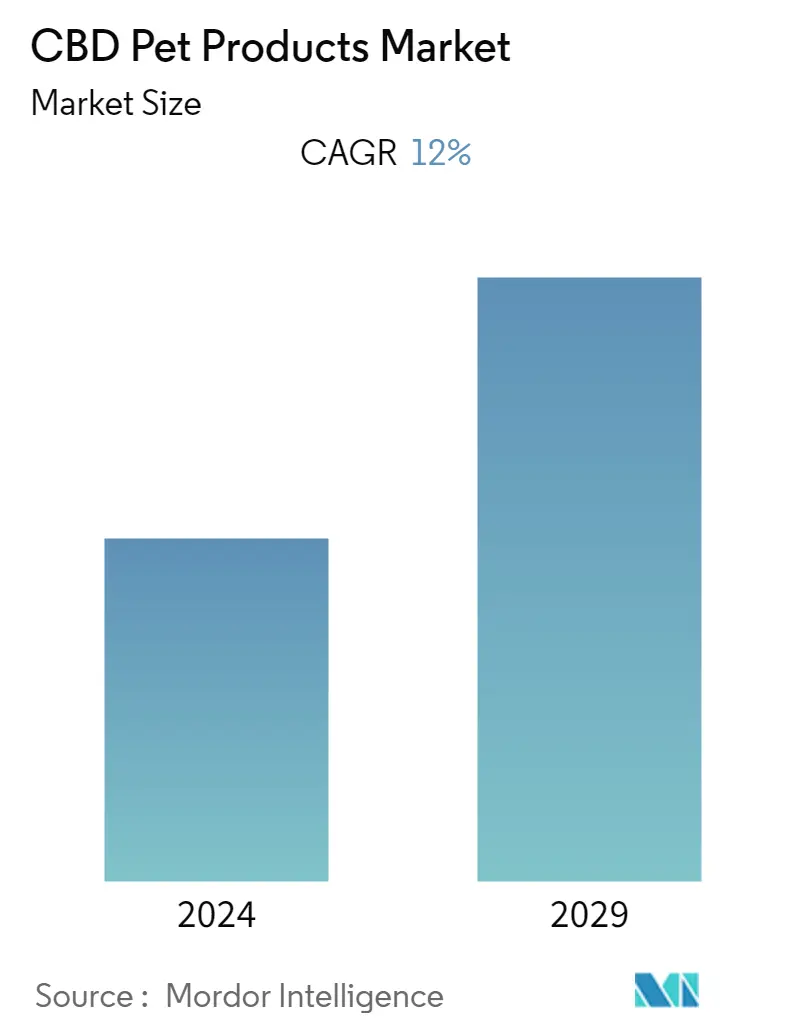

Le marché des produits CBD pour animaux de compagnie devrait enregistrer un TCAC de 12 % au cours de la période de prévision.

- La croissance des produits CBD pour animaux de compagnie est alimentée par la sensibilisation croissante des consommateurs aux suppléments naturels et par lattention actuelle accordée aux bienfaits médicaux et thérapeutiques du cannabis. Le marché est principalement déterminé par des facteurs tels que laugmentation des initiatives de RD, lhumanisation des animaux de compagnie, laugmentation de la demande et des dépenses. L'incidence croissante des problèmes intestinaux et liés au GIT chez les animaux de compagnie, l'augmentation du nombre d'animaux souffrant d'anxiété et de troubles du sommeil comme chez les êtres humains, et le taux croissant de ces troubles chez les animaux de compagnie stimulent la croissance des produits pour animaux de compagnie à base de CBD. marché au cours de la période de prévision.

- En outre, plusieurs acteurs lancent de nouveaux produits à base de CBD sur le marché, ce qui alimente encore davantage la croissance du marché des produits CBD pour animaux de compagnie. Par exemple, en novembre 2022, Happy Paws a lancé une première gamme de produits pour animaux de compagnie CBD sans THC dérivés du chanvre qui permettent aux chiens et aux chats de profiter des bienfaits du CBD. La société dispose d'un processus innovant qui infuse toutes les bonnes propriétés de l'huile de CBD dans une gamme de produits comprenant trois teintures uniques (quotidienne, apaisante et hanche et articulations).

- De plus, le traitement au cannabidiol est important pour les problèmes liés au cancer chez les animaux de compagnie. La demande croissante de dérivés du CBD pour le marché des traitements vétérinaires montre la croissance lucrative du marché du CBD pour animaux de compagnie. Dans certains cas, les animaux souffrant de troubles cardiaques, comme les crises cardiaques et la tachycardie, sont traités avec des produits à base de CBD, ce qui alimente encore la croissance du marché.

Tendances du marché des produits CBD pour animaux de compagnie

Augmentation du nombre de propriétaires d'animaux de compagnie et augmentation des dépenses pour les animaux de compagnie

Les propriétaires danimaux dépensent pour leurs animaux car ils considèrent les animaux comme un membre à part entière de la famille. La population choisit de plus en plus de dépenser pour des aliments et des suppléments de qualité pour leurs animaux de compagnie. Outre la nourriture, les dépenses telles que les visites chirurgicales chez le vétérinaire, les accessoires de toilettage, les jouets, les vitamines et les produits à base de CBD ont également augmenté ces dernières années.

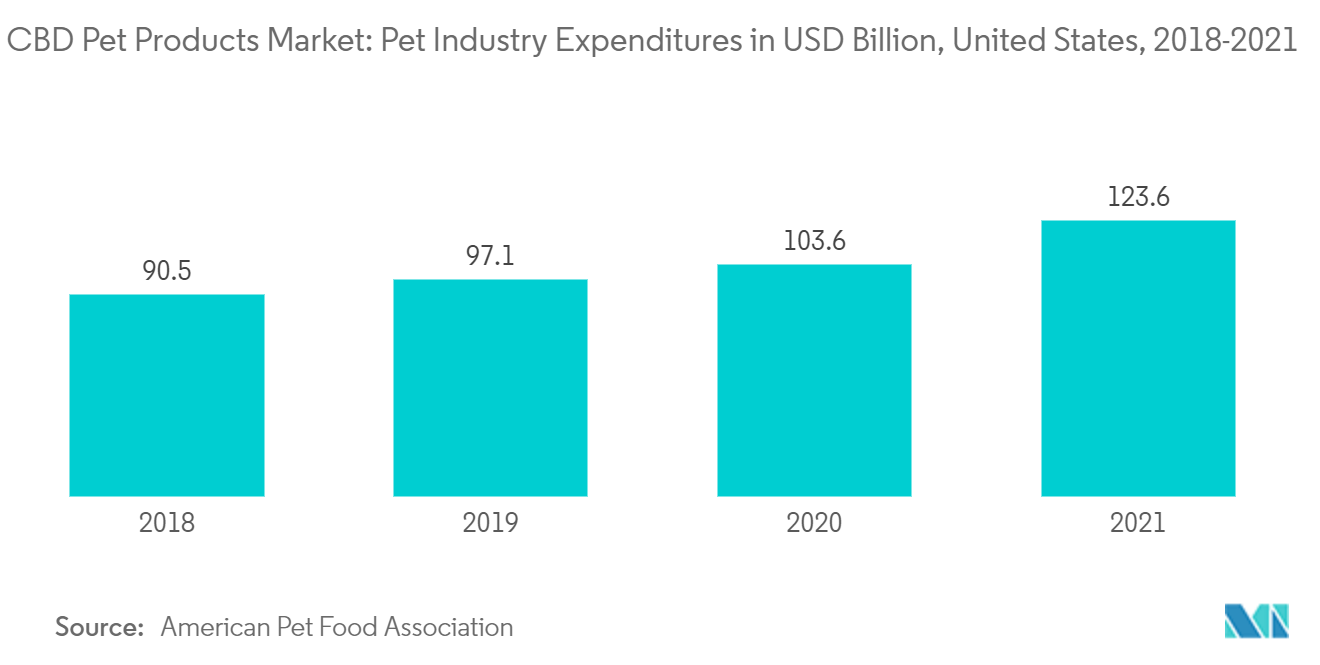

Selon l'enquête nationale sur les propriétaires d'animaux de compagnie (2021-2022) menée par l'American Pet Products Association (APPA), aux États-Unis, près de 70 % des ménages américains possèdent un animal de compagnie, ce qui équivaut à 90,5 millions de foyers, soit une augmentation d'environ 6,5 %. à partir de 2019, cela a explosé les dépenses en soins aux animaux de compagnie, ce qui a entraîné une énorme augmentation des produits et services destinés aux propriétaires d'animaux aisés.

Le vieillissement croissant de la population mondiale est lune des raisons qui expliquent la croissance du marché étudié, les animaux de compagnie étant considérés comme de bons compagnons pour les personnes âgées. De plus, les fabricants utilisent des matériaux biologiques ou naturels pour fabriquer des produits pour animaux de compagnie tels que les huiles de CBD, ce qui stimule encore la croissance du marché étudié.

De plus, avec la possession croissante danimaux de compagnie, les propriétaires danimaux dépensent de plus en plus pour des forfaits de services offrant plus doptions, y compris des produits CBD. Le désir de produits améliorés pour les soins des animaux de compagnie a augmenté en raison de limportance croissante des animaux de compagnie, qui constitue un facteur de croissance du marché au cours de la période de prévision.

L'Amérique du Nord domine le marché

LAmérique du Nord est traditionnellement le plus grand marché pour les animaux de compagnie, principalement en raison de la tendance à lhumanisation des animaux. Les États-Unis constituent le plus grand marché de vente danimaux de compagnie CBD sur le marché nord-américain, représentant plus de la moitié de la part de marché. Selon lAmerican Pet Products Association, on estime que les propriétaires danimaux de compagnie américains ont dépensé environ 123,6 milliards de dollars en 2021 en fournitures, traitements et soins vétérinaires pour animaux de compagnie. À mesure que les produits CBD pour animaux de compagnie sont de plus en plus facilement disponibles et acceptés, les fournisseurs et distributeurs bien placés seront en mesure dexplorer les formidables opportunités de croissance des ventes danimaux CBD.

Selon les États-Unis, la société de recherche sur le cannabis Brightfield Group, le marché des produits pour animaux de compagnie à base de CBD a généré des ventes d'une valeur de 629 millions de dollars en 2021, soit près de 50 % de plus qu'en 2020. Par ailleurs, en 2021, la plupart des produits pour animaux de compagnie liés au CBD (77 % ) achetés aux États-Unis étaient destinés à la consommation des chiens. De plus, une augmentation globale de lacceptation du cannabidiol à des fins de soins pour animaux de compagnie, pharmaceutiques et de bien-être devrait alimenter la croissance du marché.

De même, la croissance du marché peut également être attribuée aux activités croissantes de RD menées par des sociétés danimaux de compagnie CBD telles que HempMy Pet, Canna-Pet, Fomo Bones, Wet Noses, Honest Paws, Green Roads of Florida, Joy Organics, Holista Pet et Pet. Relief qui sont les principaux acteurs proposant des produits pour animaux de compagnie à base de CBD sur le marché américain. Par exemple, en octobre 2021, FOMO Bones a lancé un nouveau site Web sur Shopify et est devenu l'un des premiers commerçants approuvés par le CBD sur la plateforme. Ainsi, au fil des années, la concentration très renforcée du marché est susceptible daccélérer les ventes de produits CBD pour animaux de compagnie sur le marché nord-américain.

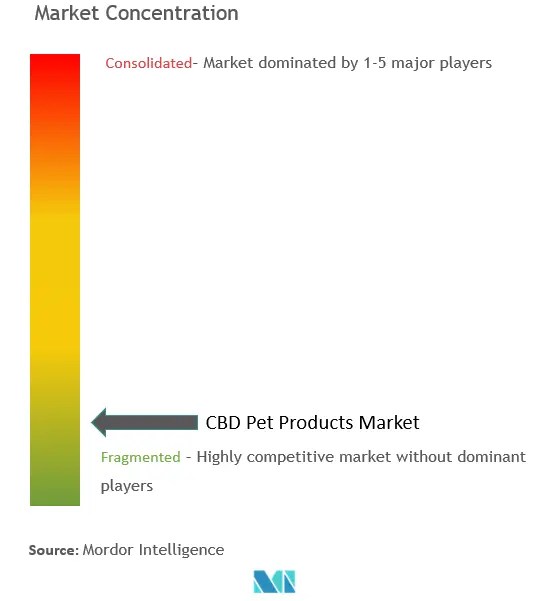

Aperçu du marché des produits CBD pour animaux de compagnie

Le marché des produits CBD pour animaux de compagnie est un marché fragmenté. Certains des acteurs du marché sont GCH, Inc., Canna-Pet, Honest Paws, HempMy Pet et Fomo Bones. Les partenariats, les lancements de produits, les fusions et acquisitions et les investissements en RD font partie des stratégies les plus adoptées par les acteurs actifs du marché.

Leaders du marché des produits CBD pour animaux de compagnie

GCH, Inc.

Canna-Pet

Honest Paws

HempMy Pet

Fomo Bones

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des produits CBD pour animaux de compagnie

- Novembre 2022 : Sky Wellness, une entreprise fournissant du CBD aux personnes et aux animaux, a relancé sa collection bien-être CBD pour chiens sous sa marque D Oh Gee. La collection comprend trois produits CBD à large spectre sans THC formulés pour soutenir la santé et la mobilité des articulations.

- Août 2022 : Pet Releaf a lancé une gamme de produits de toilettage au CBD pour chiens, qui comprend des shampooings pour soulager la peau et le pelage.

- Mars 2022 : Healthy TOKYO a lancé sa première gamme de produits CBD pour animaux de compagnie comprenant des friandises et des suppléments infusés au CBD pour chats et chiens au Japon.

Segmentation de lindustrie des produits CBD pour animaux de compagnie

Le cannabidiol (CBD) est un produit chimique présent dans la plante Cannabis sativa, également connue sous le nom de cannabis ou chanvre. Pour la portée de létude, lutilisation du CBD de qualité alimentaire dans les produits pour animaux de compagnie est limitée aux friandises, aux produits à mâcher et autres, tandis que lutilisation de qualité thérapeutique est limitée aux suppléments pour animaux de compagnie, aux huiles de CBD pour animaux de compagnie et aux produits de soins personnels pour animaux de compagnie. Le marché des produits CBD pour animaux de compagnie est segmenté par type (qualité alimentaire et qualité thérapeutique), canal de distribution (canaux de vente au détail en ligne, pharmacies de détail, cliniques vétérinaires et autres canaux de distribution) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud). Amérique et Afrique). Le rapport propose la taille du marché et des prévisions en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Qualité alimentaire |

| Qualité thérapeutique |

| Canal de vente au détail en ligne |

| Pharmacies de détail |

| Cliniques vétérinaires |

| Autres canaux de distribution |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Afrique | Afrique du Sud |

| Reste de l'Afrique |

| Taper | Qualité alimentaire | |

| Qualité thérapeutique | ||

| Canal de distribution | Canal de vente au détail en ligne | |

| Pharmacies de détail | ||

| Cliniques vétérinaires | ||

| Autres canaux de distribution | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

FAQ sur les études de marché sur les produits CBD pour animaux de compagnie

Quelle est la taille actuelle du marché des produits CBD pour animaux de compagnie ?

Le marché des produits CBD pour animaux de compagnie devrait enregistrer un TCAC de 12 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des produits CBD pour animaux de compagnie ?

GCH, Inc., Canna-Pet, Honest Paws, HempMy Pet, Fomo Bones sont les principales sociétés opérant sur le marché des produits CBD pour animaux de compagnie.

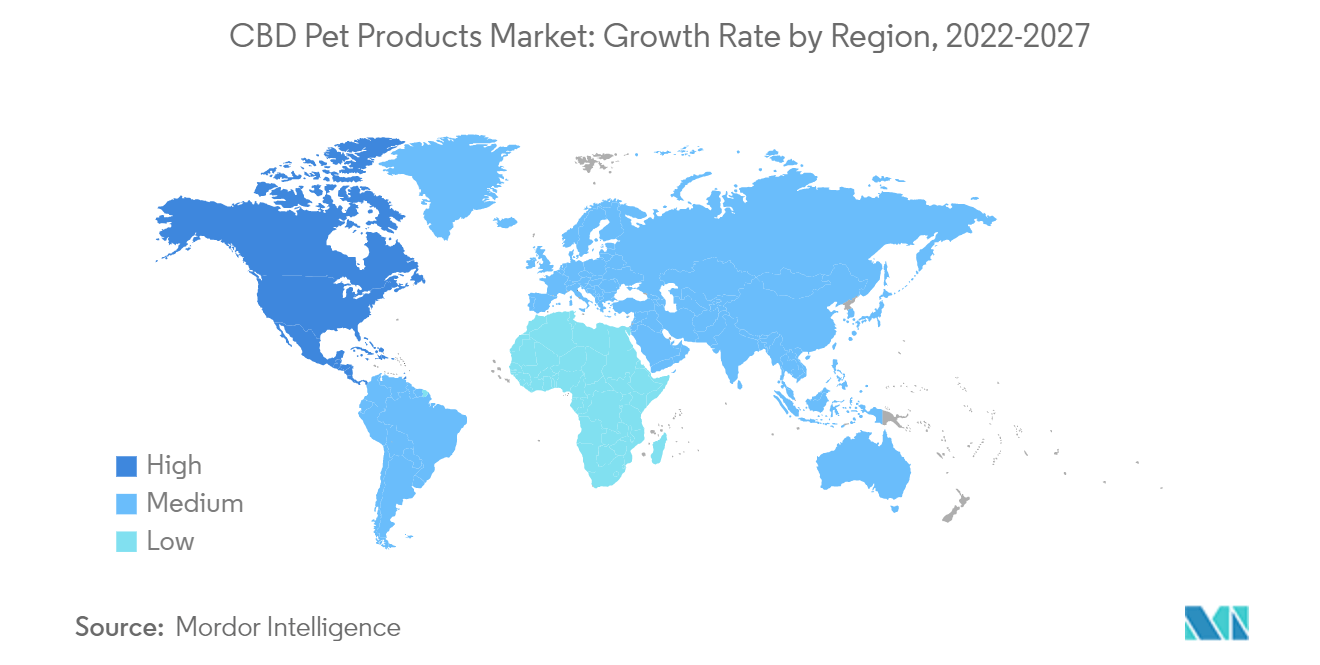

Quelle est la région qui connaît la croissance la plus rapide sur le marché des produits CBD pour animaux de compagnie ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des produits CBD pour animaux de compagnie ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des produits CBD pour animaux de compagnie.

Quelles années couvre ce marché des produits CBD pour animaux de compagnie ?

Le rapport couvre la taille historique du marché des produits pour animaux de compagnie CBD pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des produits pour animaux de compagnie CBD pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des produits pour chiens CBD

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des produits pour chiens CBD 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des produits CBD pour chiens comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.