Taille du marché des protéines en Asie-Pacifique

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 8.47 Milliards de dollars | |

| Taille du Marché (2029) | 12.19 Milliards de dollars | |

| Plus grande part par utilisateur final | Aliments et boissons | |

| CAGR (2024 - 2029) | 5.70 % | |

| Plus grande part par pays | Chine | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des protéines en Asie-Pacifique

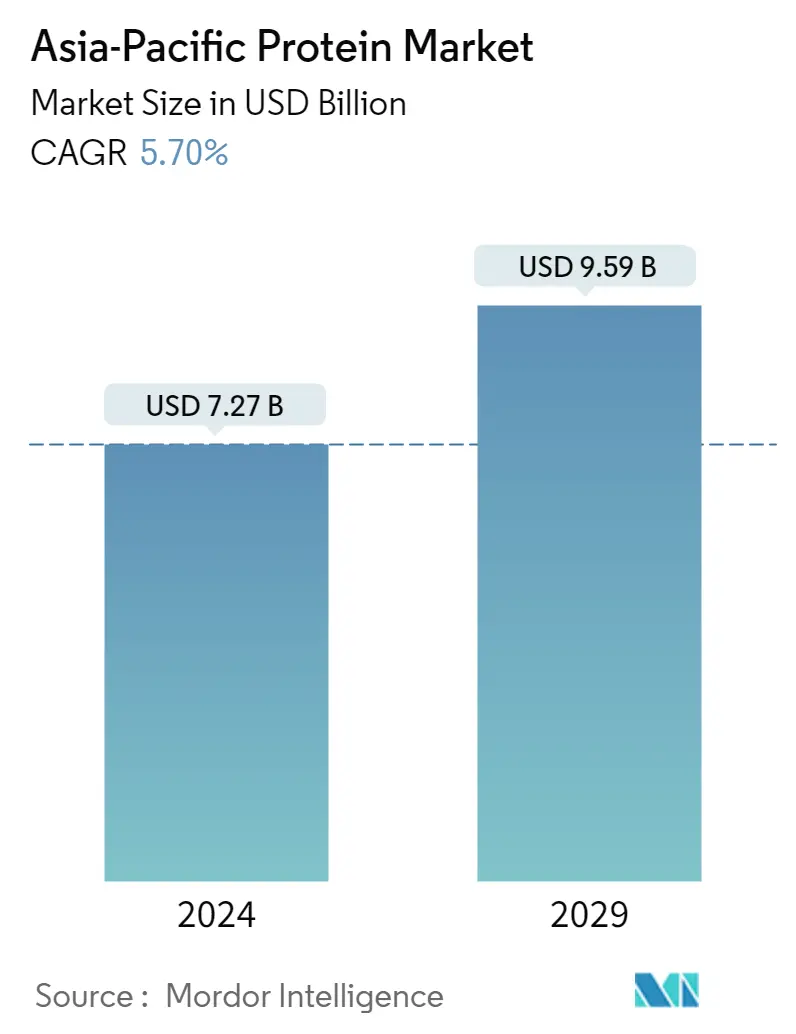

La taille du marché des protéines en Asie-Pacifique est estimée à 7,27 milliards de dollars en 2024 et devrait atteindre 9,59 milliards de dollars dici 2029, avec une croissance de 5,70 % au cours de la période de prévision (2024-2029).

La demande croissante de produits sans animaux dans un contexte de véganisme croissant entraîne la croissance du segment des aliments et des boissons, ce qui lui confère la plus grande part de marché.

- L'alimentation et les boissons restent le secteur le plus consommateur de protéines dans la région. Entre autres, la boulangerie, les produits laitiers et les substituts de viande sont restés les principaux domaines d'application, capturant une part en volume de 41 % des protéines consommées dans la région en 2022. La demande croissante de produits sans animaux dans un contexte de véganisme croissant a attiré une plus grande intégration des plantes, en particulier des protéines de soja. , dans les applications d'imitation de produits laitiers et de viande.

- Le secteur a été suivi par lalimentation animale qui reposait sur des protéines végétales pour leurs attributs rentables et nutritionnels. Par exemple, en Chine, la production totale de porc, de bœuf, de mouton et de volaille en 2021 était de 88,87 millions de tonnes, en hausse de 16,3 % par rapport à l'année précédente. LAsie-Pacifique est lune des principales régions productrices de bétail, dominée par des pays comme lInde et la Chine, où la demande daliments pour animaux axés sur la qualité augmente, ce qui profite encore davantage au marché étudié. La protéine de soja apparaît parmi les détaillants comme un ingrédient alimentaire de haute qualité pour la volaille, le bétail et l'aquaculture, car elle est hautement digestible, ce qui en fait une bonne alimentation pour le bétail. En raison de sa part importante, lapplication devrait enregistrer un TCAC majeur de 6,02 %, en volume, au cours de la période de prévision.

- Les suppléments détiennent une part importante du marché des protéines, le sous-segment de la nutrition sportive domine principalement le marché, et il devrait enregistrer un TCAC de 2,65 % en valeur au cours de la période de prévision. Lun des éléments clés soutenant la croissance du marché des protéines est la popularité croissante de la culture du fitness et du sport, ainsi que le nombre croissant de clubs sportifs et dinstallations dentraînement. En Inde, 54 % des personnes ont fait fréquemment de l'exercice en 2021 et 30 % ont amélioré leurs programmes de remise en forme en utilisant des applications et des gadgets de pointe.

La Chine est leader sur le marché des protéines en Asie-Pacifique, en raison de la demande croissante de fonctionnalités protéiques et de la sensibilisation aux régimes riches en protéines.

- Par pays, le marché était dominé par la Chine en 2022, principalement tiré par le secteur de lalimentation et des boissons. La demande de protéines dans lalimentation et la restauration est principalement motivée par la demande croissante de fonctionnalités protéiques et par la sensibilisation aux régimes riches en protéines. De plus, en Chine, les entreprises investissent considérablement dans le déploiement de produits innovants à base de protéines dans le commerce de détail. Par exemple, Cargill, Hoafood et Eat Just ont étendu leurs opérations à base de plantes en Chine au cours de la période d'étude. La Chine devrait également enregistrer la croissance la plus rapide de la région, avec un TCAC de 7,30 % au cours de la période de prévision.

- Le marché a été suivi de près par l'Inde, tirée par l'émergence d'une jeune population et sa demande de repas riches en protéines. Des initiatives telles que lIndia Protein Score (IPS) renforcent encore davantage la sensibilisation des consommateurs aux protéines. Lancé en 2020 par LabelBlind et Right To Protein, l'IPS met en avant la teneur en protéines des aliments préemballés pour aider les citoyens qui choisissent des produits riches en protéines. L'immense disponibilité, la fonctionnalité, la source de protéines végétaliennes et le bas prix du soja, du blé et des pois ont contribué à la position de leader du pays dans le domaine des protéines végétales. Par conséquent, le marché des protéines en Inde devrait enregistrer un TCAC de 5,81 % en valeur au cours de la période de prévision.

- En Indonésie, la restauration rapide à base de plantes devient de plus en plus populaire, motivée par une plus grande sensibilisation des consommateurs à la santé, à la durabilité et au bien-être animal, de nombreuses chaînes alimentaires à travers le pays adoptant la tendance végétalienne. Des entreprises telles que Starbucks, Ikea et Burger King lancent des aliments végétaliens, ce qui accroît la demande de protéines végétales en Indonésie. Par conséquent, les protéines végétales en Indonésie devraient croître et enregistrer un TCAC de 3,35 % en volume au cours de la période de prévision.

Tendances du marché des protéines en Asie-Pacifique

- Lévolution des modes de vie avec laugmentation du nombre de femmes actives stimule le marché

- La consommation croissante de produits de boulangerie comme repas stimule l'industrie

- La compétitivité du marché stimule la croissance

- Préférence accrue des consommateurs pour des produits céréaliers pratiques pour le petit-déjeuner

- Le segment des sauces conservera sa part du lion sur le marché APAC

- La confiserie premium est une tendance actuelle du marché

- Forte demande de produits laitiers à base de plantes dans les pays de l'APAC

- Augmentation de la population âgée pour stimuler la demande

- L'appétit croissant de l'APAC pour les viandes d'origine végétale pour stimuler la demande

- Des développements croissants qui augmentent les ventes segmentaires

- Le snacking sain va probablement stimuler le marché

- Le nombre croissant de centres de santé et de remise en forme stimule le marché

- Augmentation de la demande daliments pour ruminants

- Demande croissante de produits de beauté et de soins personnels naturels/biologiques

- La croissance de la consommation de protéines végétales crée des opportunités pour les acteurs clés du secteur des ingrédients protéiques végétaux

- La production de soja, de blé et de pois constitue une matière première majeure pour les fabricants d'ingrédients à base de protéines végétales.

Aperçu du marché des protéines en Asie-Pacifique

Le marché des protéines en Asie-Pacifique est fragmenté, les cinq plus grandes entreprises occupant 15,36 %. Les principaux acteurs de ce marché sont Archer Daniels Midland Company, Darling Ingredients Inc., Fonterra Co-operative Group Limited, International Flavors Fragrances, Inc. et Kerry Group plc (triés par ordre alphabétique).

Leaders du marché des protéines en Asie-Pacifique

Archer Daniels Midland Company

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

International Flavors & Fragrances, Inc.

Kerry Group plc

Other important companies include Corbion Biotech, Inc., Fuji Oil Group, Glanbia PLC, Hilmar Cheese Company, Inc., Lacto Japan Co. Ltd., Nagata Group Holdings Ltd , Nitta Gelatin Inc., Nutrition Technologies Group, Tereos SCA, Wilmar International Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des protéines en Asie-Pacifique

- Juillet 2021 La filiale néerlandaise de Fuji Oil Holdings Inc. a investi dans UNOVIS NCAP II Fund, un fonds majeur spécialisé dans les technologies alimentaires. Fuji Oil Group vise à contribuer à une société durable en utilisant ses technologies de transformation de matières alimentaires d'origine végétale pour résoudre les problèmes rencontrés par les clients du monde entier.

- Mai 2021 Darling Ingredients Inc. a annoncé que sa marque Rousselot élargissait sa gamme de gélatines modifiées purifiées de qualité pharmaceutique avec le lancement de X-Pure® GelDAT – Gélatine Desaminotyrosine.

- Mars 2021 Darling Ingredients a conclu une coentreprise avec Intrexon Corporation pour la production à l'échelle industrielle de larves de mouches soldats noires (BSF) non pathogènes destinées à être utilisées comme source de protéines dans l'alimentation animale.

Rapport sur le marché des protéines en Asie-Pacifique – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

- 3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

- 3.2 Tendances de consommation de protéines

- 3.2.1 Animal

- 3.2.2 Usine

- 3.3 Tendances de production

- 3.3.1 Animal

- 3.3.2 Usine

- 3.4 Cadre réglementaire

- 3.4.1 Australie

- 3.4.2 Chine

- 3.4.3 Inde

- 3.4.4 Japon

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 4.1 Source

- 4.1.1 Animal

- 4.1.1.1 Par type de protéine

- 4.1.1.1.1 Caséine et caséinates

- 4.1.1.1.2 Collagène

- 4.1.1.1.3 Protéine d'oeuf

- 4.1.1.1.4 Gélatine

- 4.1.1.1.5 Protéine d'insecte

- 4.1.1.1.6 Protéine de lait

- 4.1.1.1.7 Protéine de lactosérum

- 4.1.1.1.8 Autres protéines animales

- 4.1.2 Microbien

- 4.1.2.1 Par type de protéine

- 4.1.2.1.1 Protéine d'algues

- 4.1.2.1.2 Mycoprotéine

- 4.1.3 Usine

- 4.1.3.1 Par type de protéine

- 4.1.3.1.1 Protéine de chanvre

- 4.1.3.1.2 Protéine de pois

- 4.1.3.1.3 Protéine de pomme de terre

- 4.1.3.1.4 Protéine de Riz

- 4.1.3.1.5 Je suis une protéine

- 4.1.3.1.6 Protéine de blé

- 4.1.3.1.7 Autres protéines végétales

- 4.2 Utilisateur final

- 4.2.1 L'alimentation animale

- 4.2.2 Aliments et boissons

- 4.2.2.1 Par sous-utilisateur final

- 4.2.2.1.1 Boulangerie

- 4.2.2.1.2 Breuvages

- 4.2.2.1.3 Céréales du petit-déjeuner

- 4.2.2.1.4 Condiments/Sauces

- 4.2.2.1.5 Confiserie

- 4.2.2.1.6 Produits laitiers et substituts laitiers

- 4.2.2.1.7 Viande/volaille/fruits de mer et substituts de viande

- 4.2.2.1.8 Produits Alimentaires PAM/RTC

- 4.2.2.1.9 Collations

- 4.2.3 Soins personnels et cosmétiques

- 4.2.4 Suppléments

- 4.2.4.1 Par sous-utilisateur final

- 4.2.4.1.1 Aliments pour bébés et préparations pour nourrissons

- 4.2.4.1.2 Nutrition des personnes âgées et nutrition médicale

- 4.2.4.1.3 Nutrition sportive/de performance

- 4.3 Pays

- 4.3.1 Australie

- 4.3.2 Chine

- 4.3.3 Inde

- 4.3.4 Indonésie

- 4.3.5 Japon

- 4.3.6 Malaisie

- 4.3.7 Nouvelle-Zélande

- 4.3.8 Corée du Sud

- 4.3.9 Thaïlande

- 4.3.10 Viêt Nam

- 4.3.11 Reste de l'Asie-Pacifique

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

- 5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Corbion Biotech, Inc.

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Fonterra Co-operative Group Limited

- 5.4.5 Fuji Oil Group

- 5.4.6 Glanbia PLC

- 5.4.7 Hilmar Cheese Company, Inc.

- 5.4.8 International Flavors & Fragrances, Inc.

- 5.4.9 Kerry Group plc

- 5.4.10 Lacto Japan Co. Ltd.

- 5.4.11 Nagata Group Holdings Ltd

- 5.4.12 Nitta Gelatin Inc.

- 5.4.13 Nutrition Technologies Group

- 5.4.14 Tereos SCA

- 5.4.15 Wilmar International Ltd

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

- 7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Segmentation de lindustrie des protéines en Asie-Pacifique

Les animaux, les microbiens et les plantes sont couverts en tant que segments par source. Lalimentation animale, les aliments et boissons, les soins personnels et les cosmétiques, les suppléments sont couverts en tant que segments par lutilisateur final. L'Australie, la Chine, l'Inde, l'Indonésie, le Japon, la Malaisie, la Nouvelle-Zélande, la Corée du Sud, la Thaïlande et le Vietnam sont couverts en tant que segments par pays.

- L'alimentation et les boissons restent le secteur le plus consommateur de protéines dans la région. Entre autres, la boulangerie, les produits laitiers et les substituts de viande sont restés les principaux domaines d'application, capturant une part en volume de 41 % des protéines consommées dans la région en 2022. La demande croissante de produits sans animaux dans un contexte de véganisme croissant a attiré une plus grande intégration des plantes, en particulier des protéines de soja. , dans les applications d'imitation de produits laitiers et de viande.

- Le secteur a été suivi par lalimentation animale qui reposait sur des protéines végétales pour leurs attributs rentables et nutritionnels. Par exemple, en Chine, la production totale de porc, de bœuf, de mouton et de volaille en 2021 était de 88,87 millions de tonnes, en hausse de 16,3 % par rapport à l'année précédente. LAsie-Pacifique est lune des principales régions productrices de bétail, dominée par des pays comme lInde et la Chine, où la demande daliments pour animaux axés sur la qualité augmente, ce qui profite encore davantage au marché étudié. La protéine de soja apparaît parmi les détaillants comme un ingrédient alimentaire de haute qualité pour la volaille, le bétail et l'aquaculture, car elle est hautement digestible, ce qui en fait une bonne alimentation pour le bétail. En raison de sa part importante, lapplication devrait enregistrer un TCAC majeur de 6,02 %, en volume, au cours de la période de prévision.

- Les suppléments détiennent une part importante du marché des protéines, le sous-segment de la nutrition sportive domine principalement le marché, et il devrait enregistrer un TCAC de 2,65 % en valeur au cours de la période de prévision. Lun des éléments clés soutenant la croissance du marché des protéines est la popularité croissante de la culture du fitness et du sport, ainsi que le nombre croissant de clubs sportifs et dinstallations dentraînement. En Inde, 54 % des personnes ont fait fréquemment de l'exercice en 2021 et 30 % ont amélioré leurs programmes de remise en forme en utilisant des applications et des gadgets de pointe.

| Animal | Par type de protéine | Caséine et caséinates |

| Collagène | ||

| Protéine d'oeuf | ||

| Gélatine | ||

| Protéine d'insecte | ||

| Protéine de lait | ||

| Protéine de lactosérum | ||

| Autres protéines animales | ||

| Microbien | Par type de protéine | Protéine d'algues |

| Mycoprotéine | ||

| Usine | Par type de protéine | Protéine de chanvre |

| Protéine de pois | ||

| Protéine de pomme de terre | ||

| Protéine de Riz | ||

| Je suis une protéine | ||

| Protéine de blé | ||

| Autres protéines végétales |

| L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Condiments/Sauces | ||

| Confiserie | ||

| Produits laitiers et substituts laitiers | ||

| Viande/volaille/fruits de mer et substituts de viande | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Soins personnels et cosmétiques | ||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons |

| Nutrition des personnes âgées et nutrition médicale | ||

| Nutrition sportive/de performance | ||

| Australie |

| Chine |

| Inde |

| Indonésie |

| Japon |

| Malaisie |

| Nouvelle-Zélande |

| Corée du Sud |

| Thaïlande |

| Viêt Nam |

| Reste de l'Asie-Pacifique |

| Source | Animal | Par type de protéine | Caséine et caséinates |

| Collagène | |||

| Protéine d'oeuf | |||

| Gélatine | |||

| Protéine d'insecte | |||

| Protéine de lait | |||

| Protéine de lactosérum | |||

| Autres protéines animales | |||

| Microbien | Par type de protéine | Protéine d'algues | |

| Mycoprotéine | |||

| Usine | Par type de protéine | Protéine de chanvre | |

| Protéine de pois | |||

| Protéine de pomme de terre | |||

| Protéine de Riz | |||

| Je suis une protéine | |||

| Protéine de blé | |||

| Autres protéines végétales | |||

| Utilisateur final | L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | |

| Breuvages | |||

| Céréales du petit-déjeuner | |||

| Condiments/Sauces | |||

| Confiserie | |||

| Produits laitiers et substituts laitiers | |||

| Viande/volaille/fruits de mer et substituts de viande | |||

| Produits Alimentaires PAM/RTC | |||

| Collations | |||

| Soins personnels et cosmétiques | |||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons | |

| Nutrition des personnes âgées et nutrition médicale | |||

| Nutrition sportive/de performance | |||

| Pays | Australie | ||

| Chine | |||

| Inde | |||

| Indonésie | |||

| Japon | |||

| Malaisie | |||

| Nouvelle-Zélande | |||

| Corée du Sud | |||

| Thaïlande | |||

| Viêt Nam | |||

| Reste de l'Asie-Pacifique | |||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour être utilisé comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.