Analyse du marché des revêtements anticorrosion

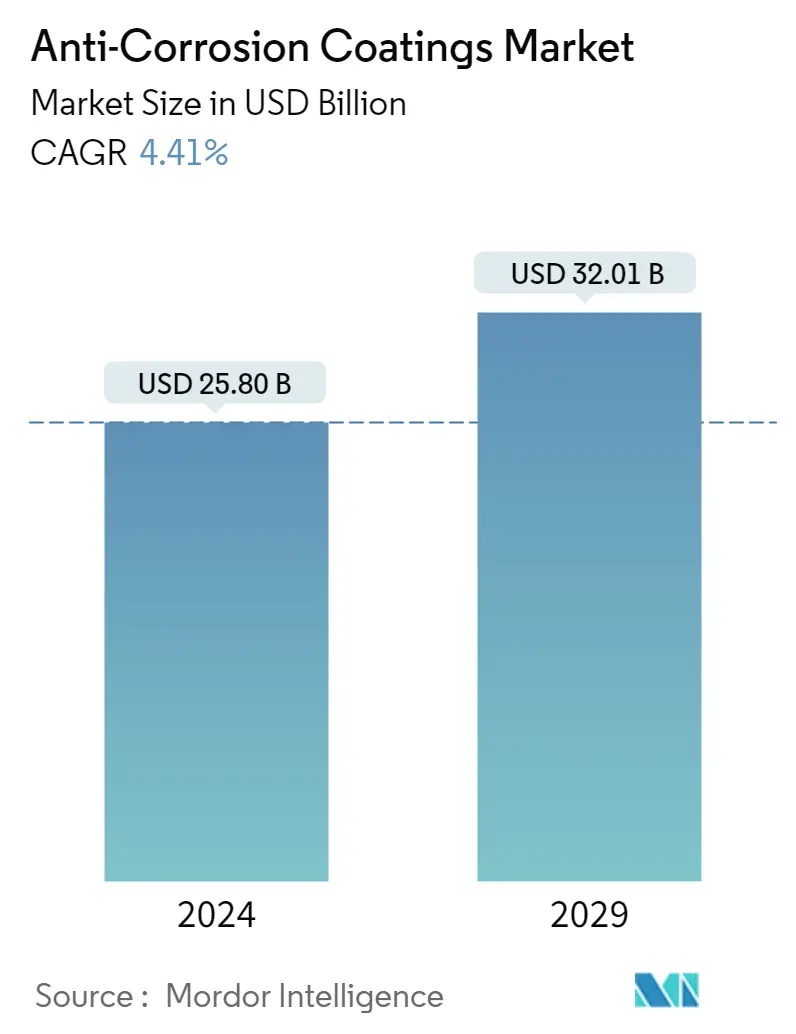

La taille du marché des revêtements anticorrosion est estimée à 25,80 milliards USD en 2024 et devrait atteindre 32,01 milliards USD dici 2029, avec un TCAC de 4,41 % au cours de la période de prévision (2024-2029).

- La pandémie de COVID-19 a eu un impact négatif sur le secteur des revêtements anticorrosion. Les confinements mondiaux et les règles strictes imposées par les gouvernements ont entraîné un revers catastrophique puisque la plupart des centres de production ont été fermés. Néanmoins, lactivité se redresse depuis 2021 et devrait connaître une croissance significative dans les années à venir.

- Les principaux facteurs qui animent le marché sont la croissance significative du secteur des infrastructures, laugmentation de la demande de lindustrie maritime et lexpansion des activités pétrolières et gazières en Asie-Pacifique et en Amérique du Nord.

- Les réglementations liées aux composés organiques volatils (COV) devraient entraver la croissance du marché étudié.

- Des investissements importants dans le secteur des infrastructures dans les économies émergentes et ladoption accrue de revêtements à base deau devraient offrir des opportunités de croissance remarquables sur le marché des revêtements anticorrosion à lavenir.

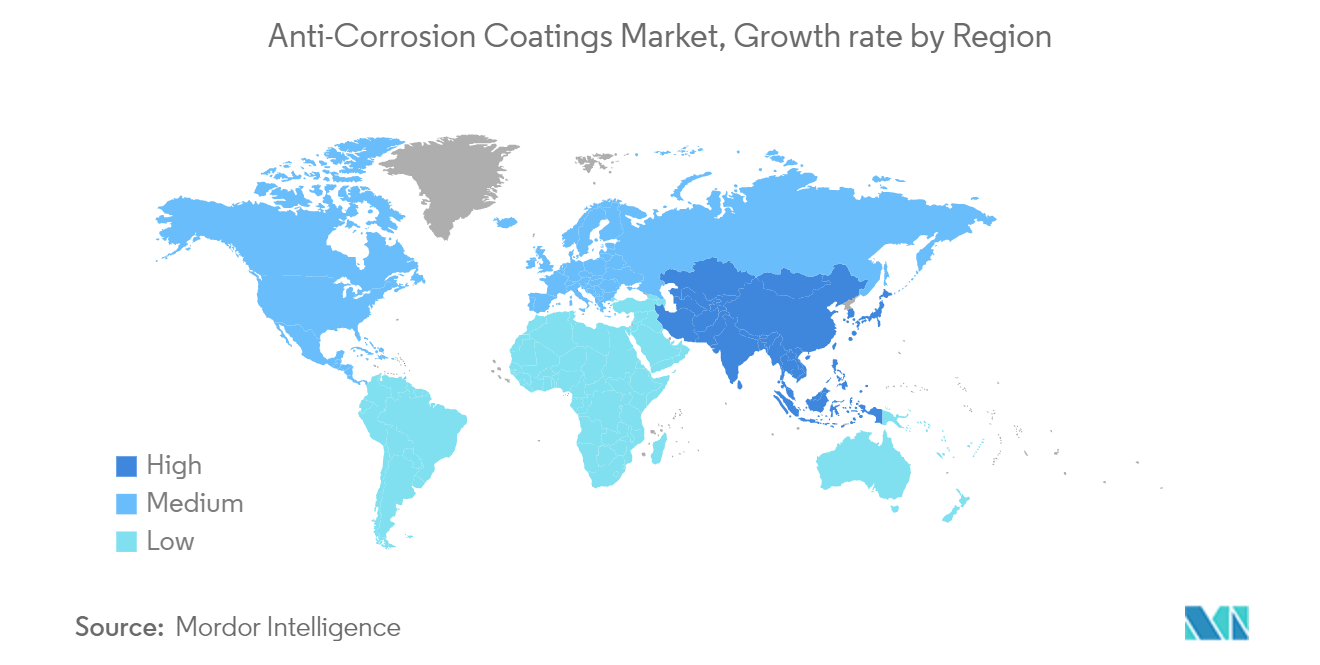

- La région Asie-Pacifique devrait dominer les marchés des revêtements anticorrosion en raison de laugmentation des investissements dans diverses industries utilisatrices finales de la région au cours de la période de prévision.

Tendances du marché des revêtements anticorrosion

Demande croissante du secteur des infrastructures

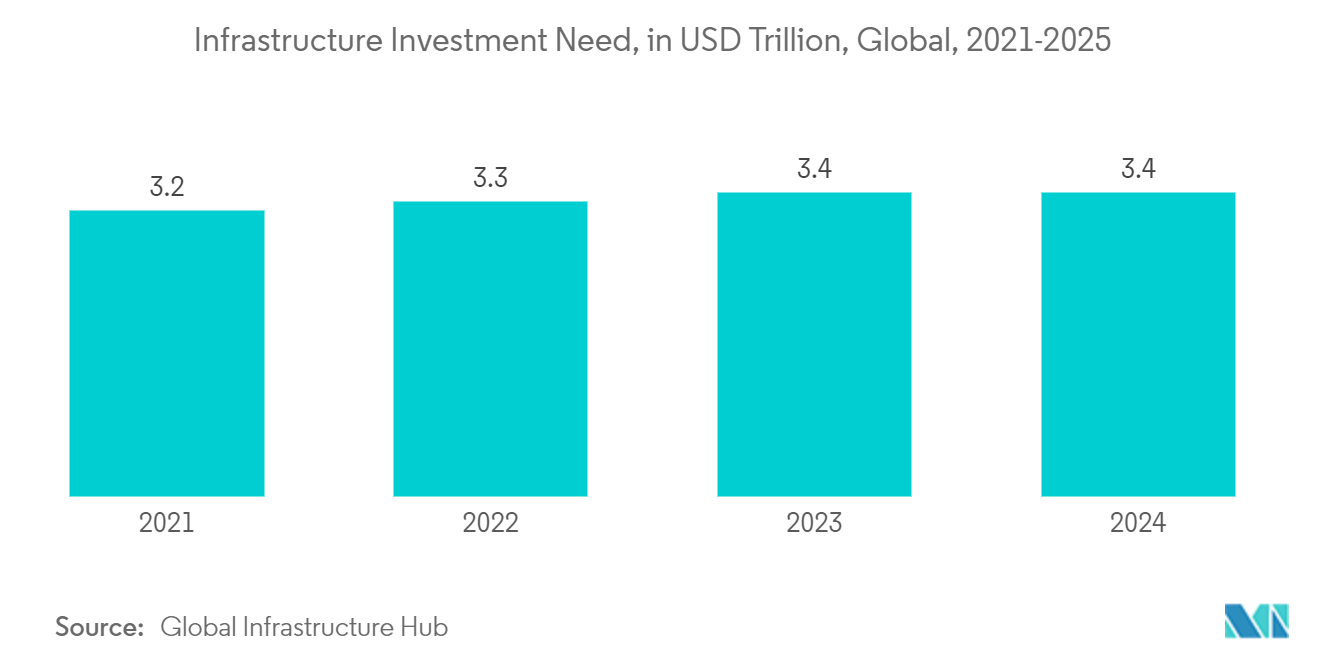

- Le segment des infrastructures représente la plus grande part du marché et est également considéré comme celui qui connaît la croissance la plus rapide. Les rails, les ponts et les routes constituaient les principaux segments de l'infrastructure. Laugmentation rapide de la population et la croissance des projets dinfrastructure devraient stimuler la demande de revêtements anticorrosion.

- Il existe divers projets à petite échelle répartis en Asie-Pacifique et en Amérique du Nord. En plus dêtre le pays le plus peuplé du monde, la Chine compte également le plus grand nombre de passagers ferroviaires.

- De plus, les projets routiers en Asie-Pacifique devraient également augmenter la consommation de revêtements anticorrosion. Par exemple, selon le ministère des Transports routiers et des Autoroutes, le projet Bharatmala Pariyojna en cours développe environ 26 000 km de corridors économiques afin d'acheminer la majeure partie du trafic de marchandises par route. L'amélioration des corridors économiques, GQ et NS-EW a été réalisée par la construction de 8 000 km de corridors inter et de 7 500 km de routes de desserte.

- Pour le développement des infrastructures, selon China Briefings, fin 2021, le ministère chinois des Finances (MoF) a pré-alloué 229,6 milliards USD du quota 2022 à utiliser au premier trimestre dans l'espoir que les liquidités supplémentaires stimuleraient les investissements à début dannée, avec des quotas plus élevés alloués aux provinces et régions ayant des besoins de capitaux plus élevés.

- En avril 2023, les données de la Banque mondiale indiquent que la participation privée dans les infrastructures (PPI) a atteint environ 91,7 milliards de dollars avec environ 263 projets, ce qui représente une croissance de 23 % par rapport à 2021. On observe dans les pays à revenu faible et intermédiaire, l'investissement dans les infrastructures. a rebondi en 2022.

- Selon le Département américain des transports (USDoT) et la Federal Highway Administration (FHWA), environ 120 milliards de dollars ont été alloués aux autoroutes et aux ponts entre 2022 et 2030, dont près de 2 800 ont déjà été lancés. L'USDOT a investi 2,2 milliards de dollars dans 166 projets de subventions pour la reconstruction des infrastructures américaines avec durabilité et équité (RAISE). Il facilitera la modernisation des chemins de fer, des ports, des routes, des ponts et du transport intermodal pour les rendre plus abordables, plus sûrs et plus durables.

- Les facteurs susmentionnés devraient augmenter la demande de revêtements anticorrosion au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- En Asie-Pacifique, bien que la Chine, le Japon et la Corée du Sud soient les leaders de lindustrie de la construction navale, de nouveaux hubs maritimes apparaissent au Vietnam, en Inde et aux Philippines.

- L'Australie et la Nouvelle-Zélande sont toutes deux des nations insulaires, et l'étendue géographique du littoral et des voies navigables australiennes a donné naissance à un grand nombre de navires de plaisance, commerciaux et de défense.

- La Chine est le premier importateur et exportateur de pétrole brut au monde. Ainsi, tout changement affectant les activités dexpansion liées au secteur pétrolier et gazier est susceptible davoir un impact significatif sur le marché des revêtements anticorrosion en Chine.

- Selon l'Administration américaine de l'information sur l'énergie, en 2022, la Chine a donné la priorité aux initiatives à faible émission de carbone et neutres en carbone afin d'atteindre les objectifs climatiques du pays pour 2030 et 2060, respectivement en matière de pic d'émissions de carbone et de neutralité carbone. Le plan a fixé pour objectif que la production annuelle de gaz naturel augmente à 8,1 billions de pieds cubes (Tcf) et que la capacité de production installée augmente à 3,0 térawatts (TW).

- Les revêtements anticorrosion jouent également un rôle important dans les applications liées aux infrastructures et dans le développement mondial, et une augmentation des investissements dans les infrastructures stimule la demande de revêtements anticorrosion. Selon la Banque asiatique de développement (BAD), si lAsie-Pacifique doit maintenir sa dynamique de croissance, répondre au changement climatique et éliminer la pauvreté, la région doit alors investir 1700 milliards de dollars par an dici 2030 dans le développement des infrastructures.

- Ainsi, les facteurs mentionnés ci-dessus devraient stimuler le marché des revêtements anticorrosion au cours de la période de prévision.

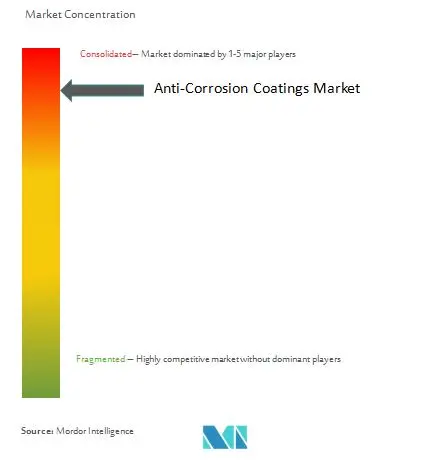

Aperçu du marché des revêtements anticorrosion

Le marché des revêtements anticorrosion est consolidé et les principales sociétés comprennent PPG Industries, Inc., Akzo Nobel NV, Nippon Paint Holdings Co., Ltd., RPM International Inc. et Sherwin-Williams Company.

Leaders du marché des revêtements anticorrosion

RPM International Inc.

The Sherwin-Williams Company

PPG Industries, Inc.

Akzo Nobel N.V.

Nippon Paint Holdings Co., Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des revêtements anticorrosion

- Mars 2023 PPG Industries a lancé la poudre d'apprêt PPG ENVIROCRON Primeron, visant à protéger et à fournir une résistance supérieure à la corrosion aux substrats métalliques comme l'aluminium, l'acier métallisé et l'acier galvanisé à chaud.

- Juin 2022 Hempel lance un nouveau revêtement CUI connu pour ses propriétés de séchage rapide et son efficacité dans la lutte contre la corrosion sous l'isolation. Ce revêtement offre une protection contre la corrosion et améliore la productivité dans les installations pétrolières, gazières et de production d'énergie.

Segmentation de lindustrie des revêtements anticorrosion

Les revêtements anticorrosion protègent les composants métalliques contre la rouille, le brouillard salin, l'humidité, l'oxydation et d'autres produits chimiques industriels et environnements corrosifs. Les propriétés anticorrosion de ces revêtements garantissent une durée de vie plus longue des composants métalliques.

Le marché des revêtements anticorrosion est segmenté par type de résine, technologie, secteur dutilisation final et géographie. Par type de résine, le marché est segmenté en époxy, polyester, polyuréthane, vinylester et autres types de résine. Par technologie, le marché est segmenté en produits à base deau, à base de solvants, en poudre et durcis aux UV. Par secteur dutilisation finale, le marché est segmenté en secteurs du pétrole et du gaz, de la marine, de lénergie, des infrastructures, de lindustrie, de laérospatiale et de la défense, des transports et dautres secteurs dutilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions du marché des revêtements anticorrosion dans 15 pays répartis dans les principales régions.

Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du chiffre d'affaires (USD).

| Époxy |

| Alkydes |

| Polyester |

| Polyuréthane |

| Ester vinylique |

| Autres types de résine |

| À base d'eau |

| À base de solvant |

| Poudre |

| Durci aux UV |

| Pétrole et Gaz |

| Marin |

| Pouvoir |

| Infrastructure |

| Industriel |

| Aéronautique et Défense |

| Transport |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de résine | Époxy | |

| Alkydes | ||

| Polyester | ||

| Polyuréthane | ||

| Ester vinylique | ||

| Autres types de résine | ||

| Par technologie | À base d'eau | |

| À base de solvant | ||

| Poudre | ||

| Durci aux UV | ||

| Par secteur d'activité de l'utilisateur final | Pétrole et Gaz | |

| Marin | ||

| Pouvoir | ||

| Infrastructure | ||

| Industriel | ||

| Aéronautique et Défense | ||

| Transport | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

FAQ sur les études de marché sur les revêtements anticorrosion

Quelle est la taille du marché des revêtements anticorrosion ?

La taille du marché des revêtements anticorrosion devrait atteindre 25,80 milliards USD en 2024 et croître à un TCAC de 4,41 % pour atteindre 32,01 milliards USD dici 2029.

Quelle est la taille actuelle du marché des revêtements anticorrosion ?

En 2024, la taille du marché des revêtements anticorrosion devrait atteindre 25,80 milliards USD.

Qui sont les principaux acteurs du marché des revêtements anticorrosion ?

RPM International Inc., The Sherwin-Williams Company, PPG Industries, Inc., Akzo Nobel N.V., Nippon Paint Holdings Co., Ltd. sont les principales sociétés opérant sur le marché des revêtements anticorrosion.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des revêtements anticorrosion ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des revêtements anticorrosion ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des revêtements anticorrosion.

Quelles années couvre ce marché des revêtements anticorrosion et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des revêtements anticorrosion était estimée à 24,71 milliards USD. Le rapport couvre la taille historique du marché des revêtements anticorrosion pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des revêtements anticorrosion pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie des revêtements anticorrosion

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des revêtements anticorrosion 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des revêtements anticorrosion comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.