Analyse du marché du chlorure dallyle

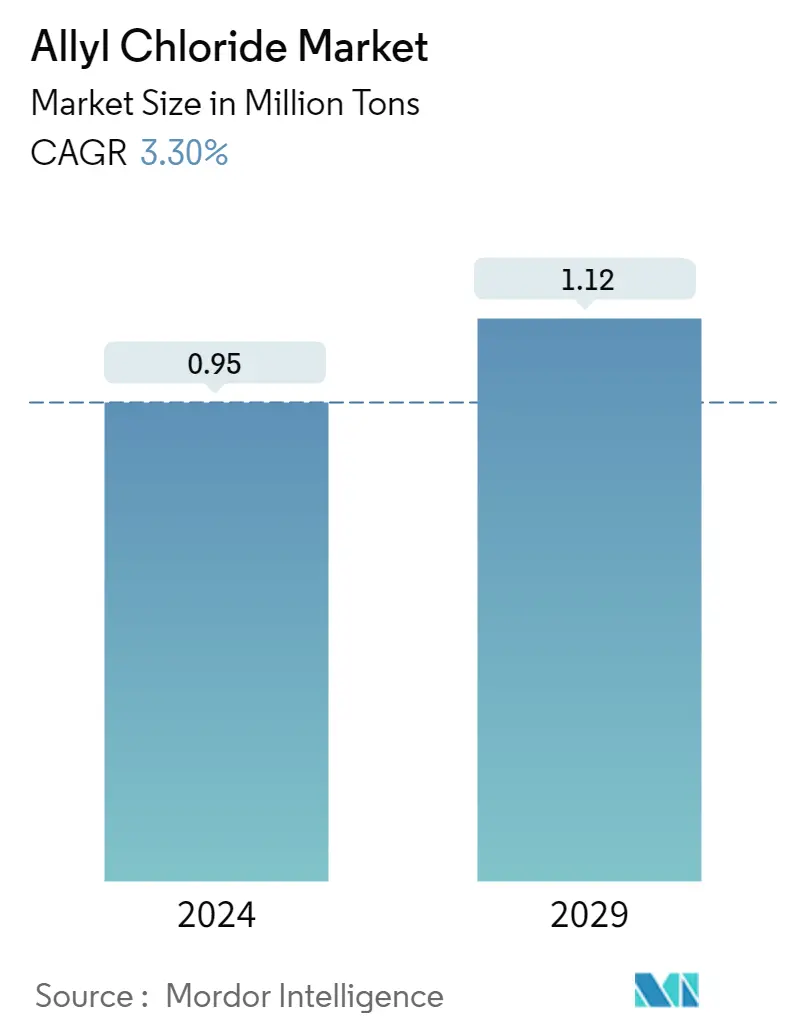

La taille du marché du chlorure dallyle est estimée à 0,95 million de tonnes en 2024 et devrait atteindre 1,12 million de tonnes dici 2029, avec une croissance de 3,30 % au cours de la période de prévision (2024-2029).

- En raison de l'épidémie de COVID-19, les confinements à l'échelle nationale dans le monde entier, la perturbation des activités de fabrication et des chaînes d'approvisionnement et les arrêts de production ont eu un impact négatif sur le marché en 2020. Cependant, les conditions ont commencé à se rétablir en 2021, rétablissant la trajectoire de croissance du marché.

- À moyen terme, lutilisation croissante de dérivés du chlorure dallyle dans plusieurs applications sera le principal facteur déterminant de la demande du marché au cours de la période étudiée.

- Dun autre côté, des facteurs tels que des réglementations gouvernementales strictes et une connaissance croissante de lépichlorhydrine dorigine biologique devraient entraver la croissance du marché. Lémergence de divers polymères et copolymères de chlorure dallyle comme plastifiants et émulsifiants devrait constituer une opportunité pour le marché étudié.

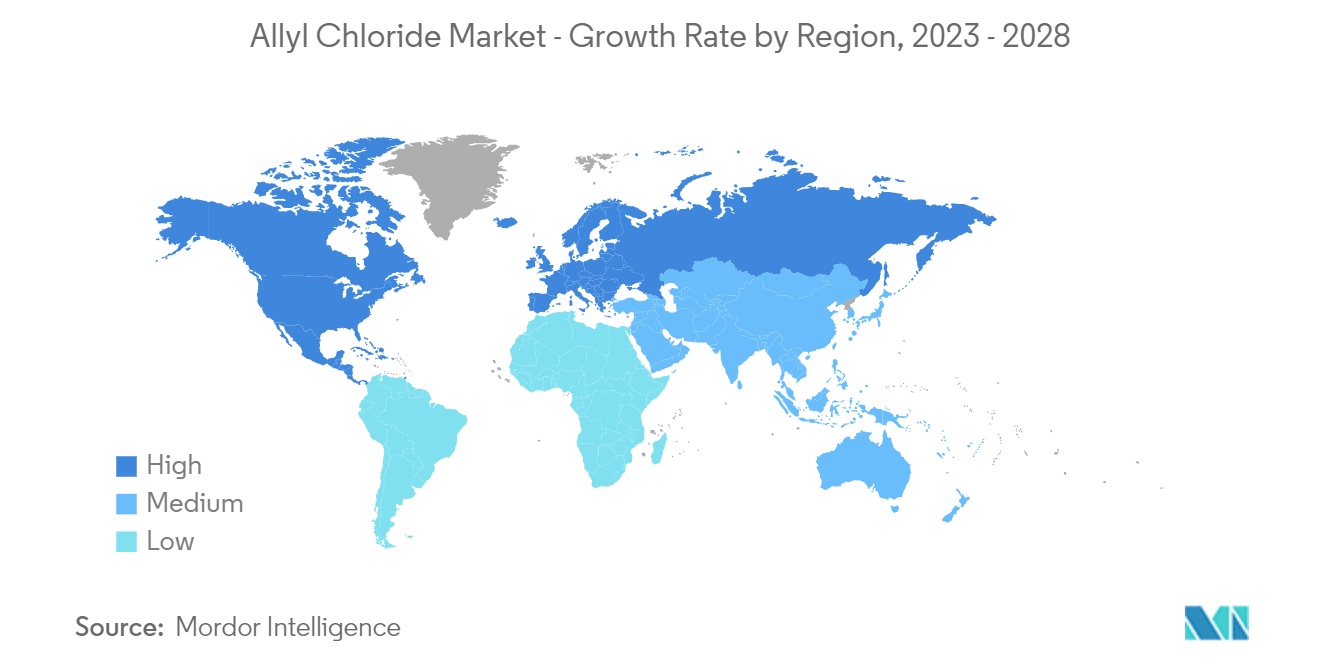

- La région Asie-Pacifique représente le plus grand marché en raison de la consommation de pays comme la Chine, la Corée du Sud, l'Inde et le Japon.

Tendances du marché du chlorure dallyle

Utilisation croissante du chlorure d'allyle dans la production d'épichlorhydrine

- Le chlorure d'allyle est généralement produit en faisant réagir du propylène avec du chlore, tandis que l'épichlorhydrine est généralement fabriquée en faisant réagir du chlorure d'allyle avec de l'acide hypochloreux et une base comme l'hydroxyde de sodium. Cependant, une quantité croissante dépichlorhydrine est désormais fabriquée en ajoutant de lacide chlorhydrique à la glycérine.

- La principale demande de chlorure dallyle provient de la production dépichlorhydrine. Ce composé peut être obtenu soit en transformant le chlorure d'allyle par le processus d'époxydation, soit en faisant réagir le chlorure d'allyle avec l'acide hypochloreux.

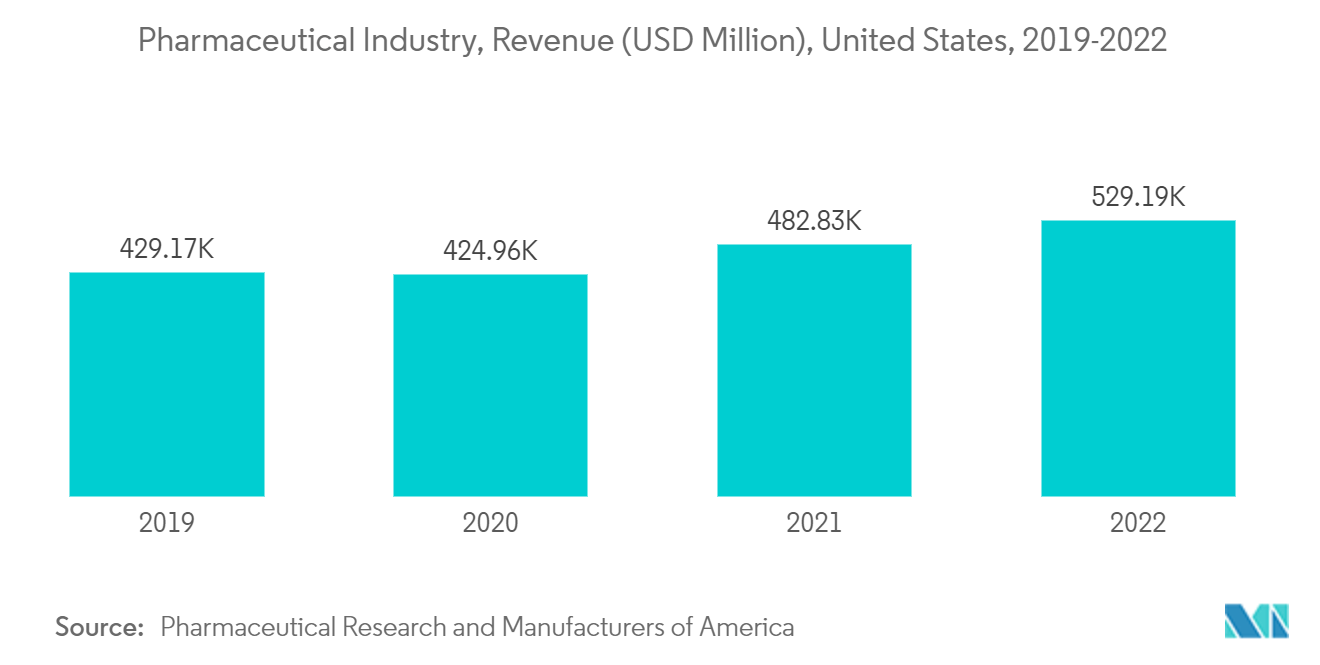

- L'épichlorhydrine est principalement utilisée dans la production de résines époxy, largement utilisées dans les revêtements, les adhésifs et les plastiques. Elle sert également à fabriquer de la glycérine synthétique, des textiles, du papier, des encres et colorants, des solvants, des tensioactifs et des produits pharmaceutiques.

- Les principaux producteurs d'épichlorhydrine comprennent Olin Corporation, Shandong Haili Chemical et Vinythai AGC Group. Certaines entreprises ont lancé des projets d'usines de production d'épichlorhydrine, visant à répondre à la demande sur le marché du chlorure d'allyle.

- En mars 2023, Sinopec a lancé un projet de 1,56 milliard de dollars dans sa raffinerie du nord de la Chine, intégrant la production d'épichlorhydrine dans la modernisation. Cette expansion vise à augmenter la capacité de production, à soutenir léconomie chinoise grâce à la création demplois et à faire progresser le secteur chimique. Le projet comprend plusieurs installations, dont un craqueur catalytique de 3 000 000 tonnes par an, une unité d'hydrotraitement d'essence de 700 000 tonnes par an et une unité d'épichlorhydrine de 100 000 tonnes par an.

- Si l'utilisation du chlorure d'allyle pour produire de l'épichlorhydrine a été remplacée dans certains cas par la glycérine, certains fabricants comme Olin, Solvay et INEOS continuent d'utiliser la méthode traditionnelle, qui devrait façonner le marché dans les années à venir.

- De plus, la production croissante de résine époxy stimule la demande dépichlorhydrine et de chlorure dallyle.

- En mai 2023, la zone de développement économique et technologique de Dongying, dans la province du Shandong, a annoncé l'approbation d'un nouveau projet de Dongying Yi Rui Zengnew Material Technology Co. LTD. Ce projet vise à développer une résine époxy de qualité électronique et de nouveaux matériaux en résine spéciale d'une capacité annuelle de 200 000 tonnes.

- En février 2022, Alko Nobel a annoncé des plans d'investissement pour développer la fabrication interne de résine dans le cadre de sa stratégie Grow Deliver. Ce programme de mise à l'échelle en cours vise à renforcer la résilience face aux ruptures d'approvisionnement et à contribuer de manière significative aux objectifs financiers de l'entreprise et à ses ambitions de réduction des émissions de carbone en amont.

- Par conséquent, compte tenu de ces facteurs, lapplication du chlorure dallyle dans la production dépichlorhydrine devrait dominer le marché au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique a connu la plus forte demande de chlorure d'allyle en raison de l'expansion et de la consommation rapides de diverses industries, notamment l'épichlorhydrine (ECH), l'éther glycidylique, les allylamines, les monomères de polyacrylonitrile, divers produits chimiques de traitement de l'eau et les composés allyliques tels que l'allyle de sodium. sulfonate. Cette demande provient principalement de pays comme la Chine, la Corée du Sud, le Japon et lInde.

- La Chine représente près de 60 % de la production totale d'ECH en Asie et a constamment augmenté sa capacité d'épichlorhydrine, représentant environ la moitié de la capacité nominale mondiale. Par exemple, en mars 2023, Sinopec a lancé une modernisation de sa raffinerie du nord de la Chine, dun coût de 1,56 milliard de dollars, principalement pour permettre la production dépichlorhydrine. Le projet comprend 12 installations, dont une unité d'épichlorhydrine de 100 000 tonnes par an (TPA).

- De plus, la Chine est le plus grand producteur mondial de résine époxy et figure parmi les cinq premiers exportateurs. Nan Ya Epoxy Resin (Kunshan) Co. Ltd, Sanmu Group et Kingboard Chemical Holdings Ltd sont quelques-uns des principaux fabricants de l'industrie chinoise des résines époxy.

- L'industrie pharmaceutique chinoise se classe parmi les plus importantes au monde, fabriquant des génériques, des médicaments thérapeutiques, des ingrédients pharmaceutiques actifs et de la médecine traditionnelle chinoise. Plus de 90 % des médicaments enregistrés dans le pays sont génériques. Selon le Bureau national des statistiques de Chine, en 2022, l'industrie pharmaceutique a généré des revenus d'exploitation supérieurs à 3,36 billions de yuans (0,459 billions de dollars), soit une croissance de 0,5 % par rapport à l'année précédente, avec des revenus dépassant 3,33 billions de CNY (0,451 billions de dollars). en 2021.

- Dans le cadre de la réforme Aatma Nirbhar Bharat , le ministère indien des produits pharmaceutiques met en œuvre des programmes tels que le programme d'incitation liée à la production (PLI) pour promouvoir la fabrication nationale d'API critiques et de matières premières clés (KSM)/intermédiaires médicamenteux (DI) et d'API, allouant des INR. 15000 crores (1,8 milliard de dollars) de lexercice 2020-21 à lexercice 2028-29. En outre, le programme de promotion des parcs de drogue en vrac, d'une valeur de 3 000 crores INR (362,5 millions de dollars) de l'exercice 2020-21 à l'exercice 2024-25, vise à fournir une aide financière pour la création de parcs de drogue en vrac dans trois États.

- L'Inde prévoit de créer un fonds de près de 1 lakh crore INR (1,3 milliard USD) pour soutenir la fabrication nationale d'ingrédients pharmaceutiques d'ici 2023. En outre, le gouvernement indien a l'intention de créer une plate-forme électronique pour réglementer les pharmacies en ligne dans le cadre d'une nouvelle politique visant à réduire le potentiel. mauvaise utilisation en raison de la disponibilité facile.

- Compte tenu de ces facteurs, la demande régionale en chlorure dallyle devrait augmenter au cours de la période de prévision.

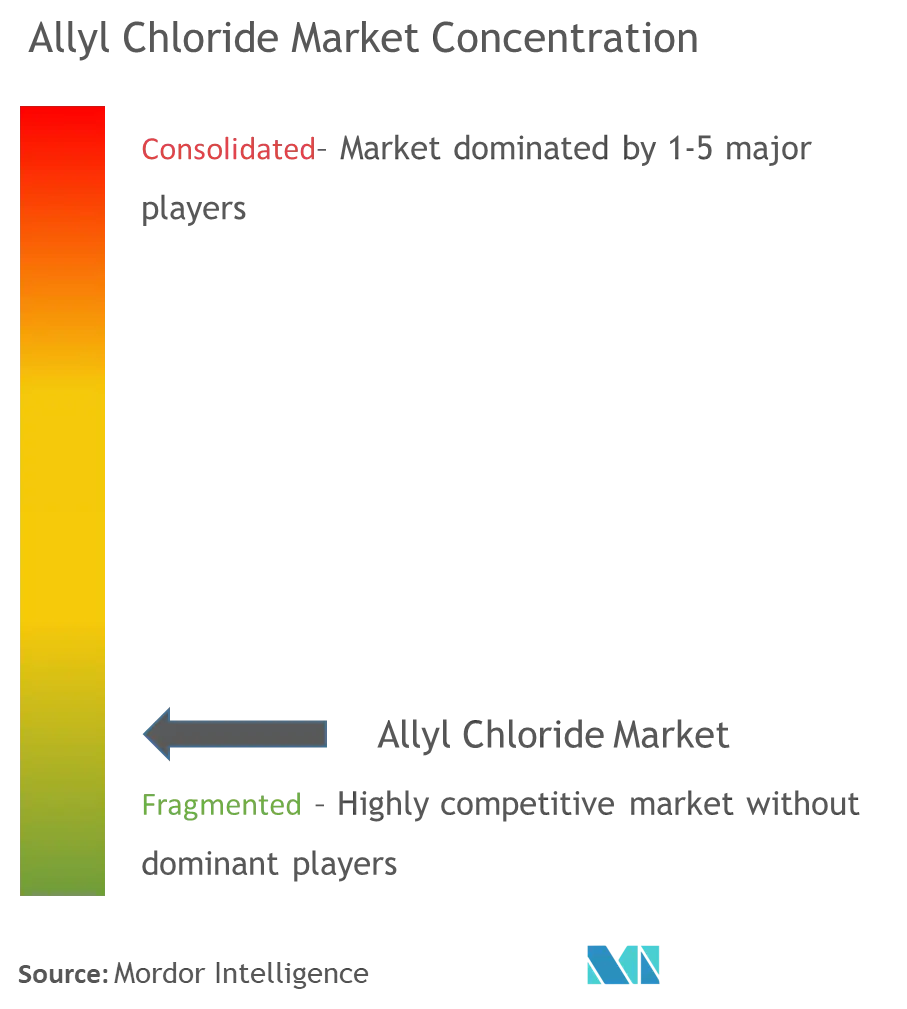

Aperçu du marché du chlorure d'allyle

Lindustrie mondiale du chlorure dallyle est par nature fragmentée, aucune entreprise ne représentant une part de marché significative. Les entreprises leaders de ce secteur sont INEOS, Kashima Chemical Co. LTD, Olin Corporation, OSAKA SODA, Solvay, Sumitomo Chemical Co. Ltd et BefarGroup Co. Ltd.

Leaders du marché du chlorure dallyle

OSAKA SODA

Sumitomo Chemical Co., Ltd

INEOS

Olin Corporation

Befar Group Co. Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

.

Segmentation de lindustrie du chlorure dallyle

Le chlorure d'allyle est un composé organochloré. Il est principalement transformé en épichlorhydrine, utilisée dans la production de plastiques.

Le marché du chlorure dallyle est segmenté par application et par géographie. Par application, le marché est segmenté en allylamines, allylsulfonates, épichlorhydrine, glycidyl éther, produits chimiques pour le traitement de leau et autres (adhésifs, parfums et produits pharmaceutiques). Le rapport couvre également la taille du marché et les prévisions du marché du chlorure dallyle dans différents pays des principales régions, notamment lAmérique du Nord, lEurope, lAsie-Pacifique, lAmérique latine, le Moyen-Orient et lAfrique.

Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés en volume (kilotonnes).

| Allylamines |

| Sulfonates d'allyle |

| Épichlorhydrine |

| Éther glycidylique |

| Produits chimiques pour le traitement de l'eau |

| Autres applications (adhésifs, parfums, produits pharmaceutiques) |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Application | Allylamines | |

| Sulfonates d'allyle | ||

| Épichlorhydrine | ||

| Éther glycidylique | ||

| Produits chimiques pour le traitement de l'eau | ||

| Autres applications (adhésifs, parfums, produits pharmaceutiques) | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur le chlorure dallyle

Quelle est la taille du marché du chlorure dallyle ?

La taille du marché du chlorure dallyle devrait atteindre 0,95 million de tonnes en 2024 et croître à un TCAC de 3,30 % pour atteindre 1,12 million de tonnes dici 2029.

Quelle est la taille actuelle du marché du chlorure dallyle ?

En 2024, la taille du marché du chlorure dallyle devrait atteindre 0,95 million de tonnes.

Qui sont les principaux acteurs du marché du chlorure dallyle ?

OSAKA SODA, Sumitomo Chemical Co., Ltd, INEOS, Olin Corporation, Befar Group Co. Ltd. sont les principales sociétés opérant sur le marché du chlorure dallyle.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du chlorure dallyle ?

On estime que lEurope connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du chlorure dallyle ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché du marché du chlorure dallyle.

Quelles années couvre ce marché du chlorure dallyle et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du chlorure dallyle était estimée à 0,92 million de tonnes. Le rapport couvre la taille historique du marché du chlorure dallyle pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du chlorure dallyle pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie du chlorure dallyle

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du chlorure dallyle 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du chlorure dallyle comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.