Tamaño y Participación del Mercado de Dispositivos de Ultrasonido Veterinario

Análisis del Mercado de Dispositivos de Ultrasonido Veterinario por Mordor Intelligence

El tamaño del Mercado de Dispositivos de Ultrasonido Veterinario se estima en USD 481,68 millones en 2025, y se espera que alcance USD 679,71 millones en 2030, a una CAGR del 7,13% durante el período de pronóstico (2025-2030).

El creciente número de propietarios de mascotas, la humanización de los animales de compañía y la creciente demanda de imágenes reproductivas y cardiológicas en ganado y especies de compañía están ampliando la base direccionable para los proveedores. Los escáneres inalámbricos portátiles, las modalidades 3D/4D y la interpretación habilitada por IA están remodelando el posicionamiento competitivo, mientras que el archivado basado en la nube alivia las restricciones de capacidad en entornos rurales. Los fabricantes están dirigiéndose a la automatización de flujos de trabajo para compensar la escasez de veterinarios capacitados en ultrasonido y para entregar diagnósticos consistentes entre especies. Los modelos de suscripción con bajo capital y las integraciones de telemedicina están abriendo nuevos flujos de ingresos para prácticas que anteriormente carecían de capacidades de imagen. Sin embargo, las clínicas pequeñas aún enfrentan costos iniciales de equipo y reembolso inconsistente para escaneos de animales grandes, lo que limita la penetración a corto plazo en economías en desarrollo.

Conclusiones Clave del Informe

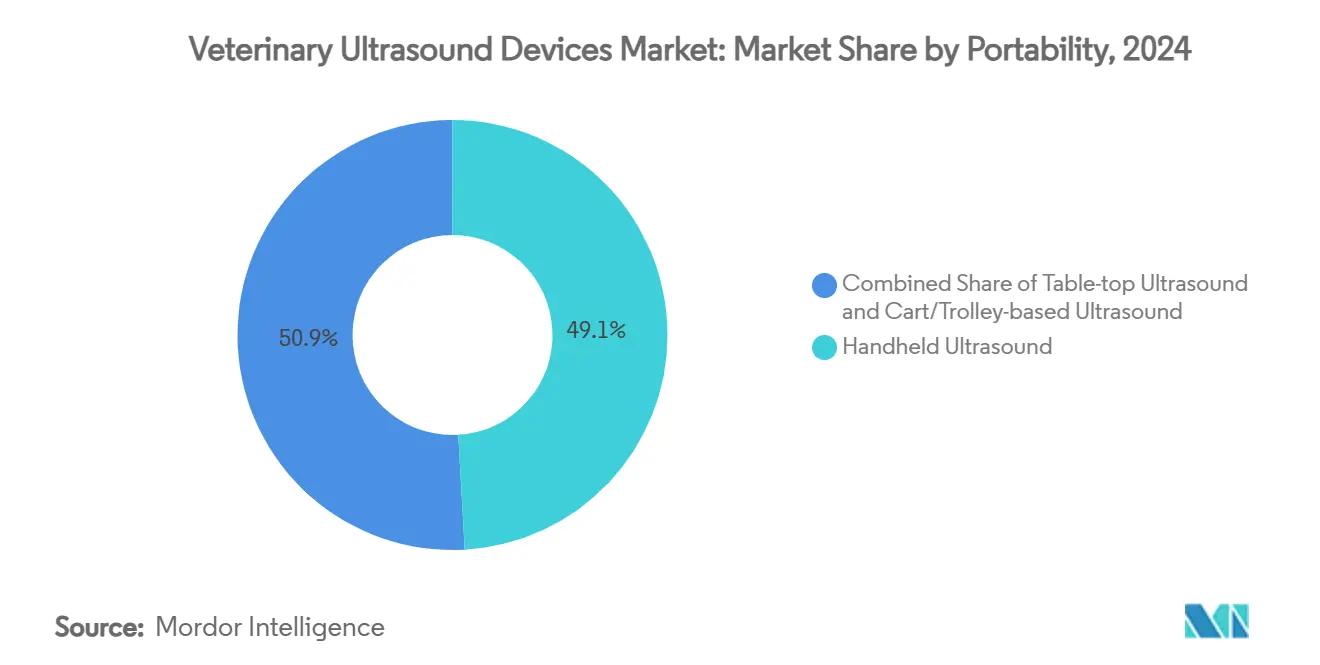

- Por portabilidad, los sistemas de carro/trolley representaron el 49,13% de los ingresos de 2024, mientras que se proyecta que los escáneres portátiles crezcan a una CAGR del 9,21% hasta 2030 en el mercado de dispositivos de ultrasonido veterinario.

- Por tecnología, el ultrasonido 2-D mantuvo una participación del 57,46% en 2024; se espera que Doppler registre la CAGR más rápida del 9,65% hasta 2030.

- Por aplicación, obstetricia y ginecología mantuvo el 34,18% de los ingresos de 2024 en el tamaño del mercado de dispositivos de ultrasonido veterinario; se prevé que cardiología se expanda a una CAGR del 9,97% entre 2025 y 2030.

- Por tipo de animal, el ganado representó el 53,63% de los ingresos de 2024, contrastado por los animales de compañía creciendo a una CAGR del 10,18% hasta 2030.

- Por usuario final, los hospitales veterinarios capturaron el 61,28% del gasto de 2024, mientras que se pronostica que las clínicas avancen a una CAGR del 10,84% en el mismo horizonte.

- Por geografía, América del Norte comandó el 38,51% de la participación del mercado de dispositivos de ultrasonido veterinario de 2024; se prevé que Asia-Pacífico crezca a una CAGR del 10,32% hasta 2030.

Tendencias e Insights del Mercado Global de Dispositivos de Ultrasonido Veterinario

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento en los programas de detección de bienestar de animales de compañía acelerando la adquisición de dispositivos de ultrasonido | +2.1% | América del Norte y Europa; adopción creciente en Asia-Pacífico urbano | Mediano plazo (2-4 años) |

| Rápida difusión de escáneres inalámbricos portátiles entre veterinarios móviles de animales mixtos | +1.8% | Global, pronunciado en regiones rurales y economías en desarrollo | Corto plazo (≤ 2 años) |

| Aumento en la adopción de animales y gasto en salud | +1.5% | Global, más fuerte en América del Norte y Europa | Mediano plazo (2-4 años) |

| Aumento en la demanda de diagnóstico de condiciones de salud animal y avances tecnológicos | +2.3% | Global, adopción temprana en mercados desarrollados | Mediano plazo (2-4 años) |

| Expansión de la ganadería y necesidades de monitoreo reproductivo | +1.4% | Centros ganaderos de Asia-Pacífico, América Latina y África | Mediano plazo (2-4 años) |

| Integración de IA y telemedicina en imágenes veterinarias | +1.6% | América del Norte, Europa Occidental, Japón | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Aumento en los Programas de Detección de Bienestar de Animales de Compañía Acelerando la Adquisición de Dispositivos de Ultrasonido

Los paquetes de atención preventiva ahora incorporan escaneos abdominales y cardíacos como componentes rutinarios, reflejando el deseo de los propietarios por diagnósticos de grado humano. Los algoritmos automatizados señalan lesiones hepáticas hipoecogénicas o anomalías valvulares que los clínicos podrían pasar por alto en el punto de atención, aumentando la confianza en los protocolos de tratamiento temprano. Los estudios de agosto de 2024 mostraron que los exámenes caninos asistidos por IA identificaron problemas subclínicos en el 86% de los perros aparentemente sanos.[1]Z. Szlosek et al., "AI-Assisted Ultrasound Screening in Dogs," Frontiers in Veterinary Science, frontiersin.org Los hospitales con más de tres veterinarios reportan una adopción del 67% de protocolos de ultrasonido para mascotas mayores, y la adopción está aumentando en clínicas urbanas de Asia-Pacífico conforme la conciencia se extiende a través de canales sociales. Los paquetes de imagen basados en suscripción ayudan a las prácticas más pequeñas a recuperar los costos del equipo mientras ofrecen chequeos anuales estandarizados. El impulsor añade impulso al mercado de dispositivos de ultrasonido veterinario al integrar las imágenes en planes de bienestar de membresía que aseguran ingresos recurrentes.

Rápida Difusión de Escáneres Inalámbricos Portátiles Entre Veterinarios Móviles de Animales Mixtos

Las sondas ligeras conectadas a teléfonos inteligentes permiten a los profesionales adquirir imágenes en graneros, establos equinos y centros de rehabilitación de vida silvestre. Las pruebas comparativas en 2024 confirmaron que el Vscan Air proporcionó claridad de vista abdominal a la par de los sistemas de carro de rango medio, ganando las puntuaciones más altas de facilidad de uso. Los clínicos rurales pueden transmitir escaneos a especialistas de referencia vía PACS en la nube, acortando el tiempo de decisión para casos de emergencia de parto o distocia bovina. Los fabricantes de dispositivos fijan el precio de los escáneres inalámbricos entre USD 2.800 y USD 4.500, ampliando el acceso para veterinarios independientes con presupuestos ajustados. La rápida adopción eleva el mercado de dispositivos de ultrasonido veterinario al reemplazar las visitas solo de auscultación con consultas de imagen ricas en datos que justifican tarifas de servicio más altas.

Aumento en la Adopción de Animales y Gasto en Salud

El gasto de la industria de mascotas en Estados Unidos impulsado por millennials y Gen Z priorizando la atención médica premium. Los servicios de atención preventiva reforzando la demanda de ultrasonido abdominal y cardíaco de rutina. La inscripción en seguros para mascotas está aumentando al 18,7%, eliminando directamente las objeciones de costo a las imágenes avanzadas.[2]Harris Williams, "U.S. Pet Industry Outlook," harriswilliams.com Los propietarios de ganado, enfrentando márgenes más estrechos y requisitos de exportación, están igualmente incentivados a detectar fallas reproductivas temprano. Estas tendencias paralelas amplifican el mercado de dispositivos de ultrasonido veterinario ya que tanto los segmentos de animales de compañía como de producción canalizan fondos hacia diagnósticos que optimizan la vida útil y la producción.

Aumento en la Demanda de Diagnóstico de Condiciones de Salud Animal y Avances Tecnológicos

Los clasificadores de aprendizaje profundo ahora delinean las etapas de enfermedad renal crónica en perros con una precisión del 85%, superando a los radiólogos expertos. Los flujos de trabajo integrados en el software del escáner auto-etiquetan órganos y sugieren preajustes de medición, reduciendo los tiempos de escaneo para profesionales generales ocupados. La fusión de datos multi-modal combina conjuntos de datos B-mode y Doppler para mejorar la caracterización de lesiones, especialmente en el monitoreo de cardiomiopatía felina. Los proveedores incluyen suscripciones de IA con almacenamiento en la nube, manteniendo los precios iniciales de hardware competitivos. Este impulsor inyecta ganancias tangibles de capacidad en el mercado de dispositivos de ultrasonido veterinario sin requerir un reentrenamiento sustancial del personal.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Limitados veterinarios capacitados en ultrasonido en regiones rurales | −1.7% | Áreas rurales en todo el mundo, especialmente economías en desarrollo | Largo plazo (≥ 5 años) |

| Carga de capital inicial de plataformas premium Doppler y 4D para prácticas pequeñas | −1.2% | Global, aguda donde los servicios veterinarios están fragmentados | Corto plazo (≤ 2 años) |

| Reembolso inconsistente para imágenes diagnósticas de animales grandes en economías emergentes | −0.9% | Asia-Pacífico, América Latina, África | Mediano plazo (2-4 años) |

| Alto costo del equipo de ultrasonido avanzado | −1.3% | Global, más severo para prácticas independientes y rurales | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Limitados Veterinarios Capacitados en Ultrasonido en Regiones Rurales

Los profesionales que atienden áreas geográficas amplias a menudo rotan entre especies y no pueden dedicar tiempo a la capacitación en imágenes avanzadas. Un estudio de fuerza laboral de julio de 2024 destacó casos donde los clínicos rurales recomendaron eutanasia o derivaciones debido a recursos diagnósticos limitados, subrayando la brecha de acceso.[3]B. Niemiec et al., "Veterinary Workforce Challenges in Rural Settings," javma.org Los programas de tele-mentoría y las superposiciones de IA alivian los déficits de conocimiento pero aún dependen de habilidades básicas de sonda. La deficiencia duradera de competencia pesa sobre el mercado de dispositivos de ultrasonido veterinario al ralentizar la adopción de hardware donde las densidades de pacientes de otro modo justificarían la inversión.

Carga de Capital Inicial de Plataformas Premium Doppler y 4D para Prácticas Pequeñas

Los sistemas con precios entre USD 15.000 y USD 30.000 permanecen fuera del alcance para clínicas con menos de tres veterinarios. Las opciones de financiamiento a menudo requieren garantías personales, disuadiendo la adopción a pesar del claro valor clínico. La evidencia del mercado muestra que la propensión de compra se correlaciona con el volumen de casos; los volúmenes más bajos extienden los períodos de recuperación más allá de cinco años, haciendo los préstamos tradicionales poco atractivos. Los proveedores que experimentan con arrendamiento por escaneo podrían moderar esta restricción durante el período de pronóstico.

Análisis de Segmentos

Por Portabilidad: La Revolución Inalámbrica Transforma el Diagnóstico de Campo

Los sistemas de carro/trolley conservaron la porción más grande de la participación del mercado de dispositivos de ultrasonido veterinario con 49,13% en 2024, reflejando el uso establecido en hospitales de referencia. Sin embargo, se pronostica que los escáneres portátiles superen el crecimiento general con una CAGR del 9,21%, impulsados por la eficiencia de llamadas a granjas y la reducción de costos generales de mantenimiento. Se espera que el tamaño del mercado de dispositivos de ultrasonido veterinario atribuible a los portátiles se duplique para 2030 conforme las sondas con precios de suscripción reduzcan las barreras de entrada.

Los avances en duración de batería, enfriamiento de sonda y preajustes impulsados por IA ahora entregan rendimiento similar al carro en dispositivos que pesan menos de 300 g. Las sondas inalámbricas que operan en Wi-Fi o Bluetooth transmiten imágenes compatibles con DICOM a tabletas, permitiendo cargas instantáneas a PACS. Las prácticas reportan que las imágenes móviles aumentan el cumplimiento del cliente porque los diagnósticos ocurren en el sitio, minimizando el estrés de transporte del paciente. Conforme la conectividad mejora, la adopción portátil forma una piedra angular de la estrategia de expansión del mercado de dispositivos de ultrasonido veterinario tanto para marcas establecidas como desafiantes.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología: La Integración de IA Eleva las Capacidades Diagnósticas

El ultrasonido bidimensional dominó los ingresos con una participación del 57,46% en 2024 debido a la versatilidad y la relación precio-rendimiento favorable. Las modalidades Doppler, cruciales para evaluaciones cardiovasculares, están destinadas a una CAGR del 9,65%, ampliando su contribución al tamaño general del mercado de dispositivos de ultrasonido veterinario para 2030. Las superposiciones de IA ahora cuantifican las velocidades de flujo y auto-clasifican los chorros regurgitantes, agilizando los flujos de trabajo de cardiología.

Las imágenes 3D/4D, una vez limitadas a centros académicos, encuentran nueva tracción en evaluaciones musculoesqueléticas equinas y mapeo de cráneo canino para razas braquicefálicas. La investigación de super-resolución demuestra una ganancia de diez veces en la representación microvascular, elevando la precisión de la estadificación oncológica. El mercado de dispositivos de ultrasonido veterinario se beneficia ya que las clínicas actualizan el firmware para desbloquear tales características sin intercambiar hardware base, extendiendo el valor del ciclo de vida.

Por Aplicación: Cardiología Emerge como Epicentro de Crecimiento

Las aplicaciones de obstetricia y ginecología generaron el 34,18% de los ingresos de 2024, subrayando la indispensabilidad del ultrasonido para la confirmación de embarazo en especies bovinas y de compañía. El segmento representa el mayor tamaño del mercado de dispositivos de ultrasonido veterinario dentro de las aplicaciones, alimentado por decisiones reproductivas de rebaño críticas en tiempo.

Cardiología lidera las perspectivas de crecimiento con una CAGR del 9,97% ya que las condiciones de insuficiencia cardíaca congestiva en mascotas que envejecen demandan monitoreo rutinario de fracción de eyección. Las soluciones de proveedores habilitadas por IA como ACUSON Origin automatizan las mediciones atriales izquierdas, permitiendo a los profesionales generales entregar precisión casi especialista. La creciente prevalencia de cardiomiopatía felina y enfermedad de válvula mitral canina asegura impulso sostenido para este segmento en el mercado más amplio de dispositivos de ultrasonido veterinario.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Animal: El Segmento de Animales de Compañía Acelera el Crecimiento

El ganado permanece como el mayor contribuyente, poseyendo el 53,63% de los ingresos de 2024, particularmente a través de la detección temprana de embarazo en rebaños lecheros. Sin embargo, se proyecta que el segmento de animales de compañía registre una CAGR del 10,18% conforme los propietarios adoptan planes de bienestar preventivo. Los perros dominan los escaneos de compañía, seguidos por los gatos; ambos se benefician de los servicios de clínicas móviles que ahora ofrecen imágenes a domicilio.

Los sub-segmentos exóticos y de vida silvestre se expanden constantemente, apoyados por hallazgos de que el 30% de los casos de reptiles y el 20% de los pequeños mamíferos se someten a ultrasonido para evaluación interna. Los fabricantes responden con preajustes específicos para especies y sondas más pequeñas, ampliando el mercado de dispositivos de ultrasonido veterinario a través de diversos taxones.

Por Usuario Final: El Segmento de Clínicas Muestra el Mayor Potencial de Crecimiento

Los hospitales veterinarios comandaron el 61,28% de los ingresos de 2024, aprovechando especialistas internos y cargas de casos más altas para justificar plataformas premium. Sin embargo, las clínicas registrarán la CAGR más pronunciada del 10,84%, ayudadas por unidades de pantalla táctil asequibles y triaje de IA. La creciente cohorte de práctica móvil, categorizada bajo "otros usuarios finales", impulsa aún más el mercado de dispositivos de ultrasonido veterinario ya que los profesionales independientes incluyen imágenes con llamadas rutinarias a granjas.

La legislación como la PAW Act propone gasto en salud de mascotas con ventajas fiscales, potencialmente reduciendo los obstáculos de costo para los propietarios y estimulando volúmenes de escaneo en clínicas locales. Las instituciones educativas también invierten en simuladores de ultrasonido para entrenar graduados, sembrando demanda futura.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

América del Norte lideró con el 38,51% de los ingresos de 2024 debido a la infraestructura veterinaria sofisticada y la rápida adopción de IA. Estados Unidos permanece como el motor principal de ingresos dentro del mercado regional de dispositivos de ultrasonido veterinario, apoyado por la penetración de seguros para mascotas y las redes de referencia especializadas generalizadas. El crecimiento de Canadá está impulsado por extensiones de telemedicina en provincias remotas, mientras que México experimenta aumentos en ventas portátiles vinculados a la expansión de prácticas de animales mixtos.

Se pronostica que Asia-Pacífico registre la CAGR más rápida del 10,32% hasta 2030 conforme la urbanización eleve la propiedad de animales de compañía y la intensificación ganadera acelere el monitoreo reproductivo. La inversión de China en operaciones lácteas a gran escala y el impulso gubernamental de India para servicios mejorados de salud animal refuerzan la demanda de escáneres. Japón y Corea del Sur exhiben alto gasto per cápita en mascotas, mientras que Australia se beneficia de flujos de ingresos duales de ganado y animales de compañía. Las plataformas de comercio electrónico transfronterizo simplifican la adquisición de dispositivos de rango medio, ampliando el tamaño del mercado regional de dispositivos de ultrasonido veterinario.

Europa mantiene una base madura pero aún en expansión. Alemania, Reino Unido y Francia anclan la demanda, acompañados por adopción constante en el sur de Europa e interés emergente en mercados orientales. La variabilidad en los precios de servicios veterinarios a través del continente afecta la adopción de escaneos, sin embargo los estatutos armonizados de bienestar animal de la UE sostienen los ciclos de renovación de equipos. América del Sur, liderada por la significativa industria ganadera de Brasil, y Oriente Medio y África, donde las inversiones del CCG en clínicas premium aumentan, completan la contribución global. Juntos añaden volúmenes incrementales al mercado mundial de dispositivos de ultrasonido veterinario a pesar de desafíos infraestructurales.

Panorama Competitivo

La arena competitiva está moderadamente concentrada, presentando gigantes de imagen diversificados junto a jugadores veterinarios especializados. GE HealthCare fortaleció su posición al adquirir los activos de IA clínica de Intelligent Ultrasound por USD 53 millones, integrando herramientas de orientación en tiempo real en sus sondas. La compra de USD 92,4 millones de Sonio por parte de Samsung extiende las competencias de IA obstétrica a adaptaciones veterinarias. Esaote dio a conocer el MyLabE80 con fusión de imagen multi-modal mejorada, mientras que FUJIFILM Sonosite introdujo la pantalla táctil Sonosite LX para ergonomía mejorada.

Los disruptores portátiles Butterfly Network y Clarius Mobile Health aprovechan sondas basadas en semiconductores para socavar los costos tradicionales de hardware, expandiendo el nivel de entrada del mercado de dispositivos de ultrasonido veterinario. El espacio blanco permanece en el desarrollo de bibliotecas de IA adaptadas a anatomías de especies únicas; los conjuntos de datos actuales se inclinan hacia imágenes caninas y felinas. Las asociaciones estratégicas entre startups de software y fabricantes de equipos establecidos aceleran los lanzamientos de características, dejando los precios y el soporte post-venta como campos de batalla clave.

Los modelos de servicio evolucionan de compra directa a paquetes de suscripción que combinan hardware, PACS en la nube y análisis de IA. Los proveedores que ofrecen ecosistemas integrados ganan adherencia, ya que el cambio pondría en peligro la continuidad de datos. Colectivamente, estas maniobras indican una carrera impulsada por la tecnología que eleva las expectativas básicas para la velocidad diagnóstica y la precisión dentro del mercado de dispositivos de ultrasonido veterinario.

Líderes de la Industria de Dispositivos de Ultrasonido Veterinario

-

Esaote SpA

-

IMV Imaging

-

Canon Inc.

-

Siemens Healthcare GmbH

-

FUJIFILM Sonosite Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Octubre 2024: GE HealthCare completó una adquisición de USD 53 millones del negocio de IA clínica de Intelligent Ultrasound, integrando herramientas impulsadas por IA como ScanNav Anatomy y ScanNav Assist en su línea de productos de ultrasonido para mejorar la eficiencia del flujo de trabajo y reducir tareas repetitivas para ecografistas.

- Septiembre 2024: Samsung finalizó una adquisición de USD 92,4 millones de Sonio, una firma francesa de IA de ultrasonido especializada en escaneos OB/GYN, mejorando las ofertas de tecnología de ultrasonido de Samsung con capacidades de IA para ultrasonidos fetales en tiempo real.

- Julio 2024: IMV Technologies adquirió Veterinary Solutions, un desarrollador prominente de sistemas de radiografía digital veterinaria y software PACS, para mejorar su negocio de animales de compañía y expandir sus ofertas de imagen veterinaria a través de Europa.

- Junio 2024: Esaote introdujo el dispositivo de ultrasonido MyLabE80 diseñado para casos clínicos complejos, mejorando las capacidades en diagnósticos veterinarios con calidad de imagen mejorada y precisión diagnóstica.

Alcance del Informe Global del Mercado de Dispositivos de Ultrasonido Veterinario

Según el alcance del informe, los dispositivos de ultrasonido veterinario utilizan ondas sonoras ultrasónicas en el rango de frecuencia de 1,5-15 megahertz (MHz) para crear imágenes de estructuras corporales internas, basándose en el patrón de ecos reflejados desde los órganos y tejidos objetivo.

El Mercado de Dispositivos de Ultrasonido Veterinario está Segmentado por Producto (Escáner de Ultrasonido Portátil (Portable) y Escáner de Ultrasonido Basado en Carro), Tipo de Animal (Animales Pequeños y Animales Grandes), y Geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes a través de las principales regiones, globalmente. El informe ofrece el valor (en millones USD) para los segmentos mencionados.

| Ultrasonido Portátil |

| Ultrasonido de Mesa |

| Ultrasonido Basado en Carro/Trolley |

| Ultrasonido Bidimensional |

| Ultrasonido Doppler |

| Ultrasonido 3D/4D |

| Ultrasonido con Contraste Mejorado |

| Obstetricia y Ginecología |

| Cardiología |

| Musculoesquelético |

| Medicina Abdominal e Interna |

| Emergencia y Cuidados Críticos |

| Animales de Compañía | Perros |

| Gatos | |

| Otros Animales de Compañía Pequeños | |

| Animales de Ganado | Caballo |

| Ganado Bovino | |

| Otros Animales de Ganado | |

| Otros Animales |

| Hospitales Veterinarios |

| Clínicas Veterinarias |

| Otros Usuarios Finales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Portabilidad | Ultrasonido Portátil | |

| Ultrasonido de Mesa | ||

| Ultrasonido Basado en Carro/Trolley | ||

| Por Tecnología | Ultrasonido Bidimensional | |

| Ultrasonido Doppler | ||

| Ultrasonido 3D/4D | ||

| Ultrasonido con Contraste Mejorado | ||

| Por Aplicación | Obstetricia y Ginecología | |

| Cardiología | ||

| Musculoesquelético | ||

| Medicina Abdominal e Interna | ||

| Emergencia y Cuidados Críticos | ||

| Por Tipo de Animal | Animales de Compañía | Perros |

| Gatos | ||

| Otros Animales de Compañía Pequeños | ||

| Animales de Ganado | Caballo | |

| Ganado Bovino | ||

| Otros Animales de Ganado | ||

| Otros Animales | ||

| Por Usuario Final | Hospitales Veterinarios | |

| Clínicas Veterinarias | ||

| Otros Usuarios Finales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Por qué el mercado de dispositivos de ultrasonido veterinario está creciendo más rápido para escáneres portátiles?

Las sondas inalámbricas portátiles reducen los costos de adquisición, habilitan imágenes al lado del granero y ofrecen flujos de trabajo guiados por IA, impulsando una CAGR del 9,21% versus el crecimiento general del 7,13%.

¿Qué segmento de aplicación muestra los mayores ingresos en 2024?

Obstetricia y ginecología lidera con una participación del 34,18%, sustentada por el monitoreo generalizado de embarazo en ganado y animales de compañía.

¿Qué papel juega la IA en la industria de dispositivos de ultrasonido veterinario?

La IA automatiza la detección de órganos, medición y clasificación de patología, mejorando la precisión y reduciendo el tiempo de escaneo, especialmente en clínicas que carecen de radiólogos certificados.

¿Qué región se espera que registre el crecimiento más rápido hasta 2030?

Se proyecta que Asia-Pacífico se expanda a una CAGR del 10,32%, impulsada por la creciente propiedad de mascotas, intensificación ganadera y mayor acceso a dispositivos de imagen asequibles.

¿Cómo el costo de capital restringe la adopción del mercado?

Las plataformas premium Doppler y 4D con precios hasta USD 30.000 disuaden a las prácticas pequeñas, llevando a los proveedores a explorar modelos de suscripción y pago por escaneo para aliviar las cargas de financiamiento.

¿Cuál es la perspectiva para el ultrasonido de cardiología en la práctica veterinaria?

Cardiología es la aplicación de crecimiento más rápido con una CAGR del 9,97%, impulsada por el aumento del diagnóstico de enfermedad cardíaca en mascotas que envejecen y herramientas de IA que simplifican mediciones complejas.

Última actualización de la página el: