Análisis de mercado de implantes inteligentes

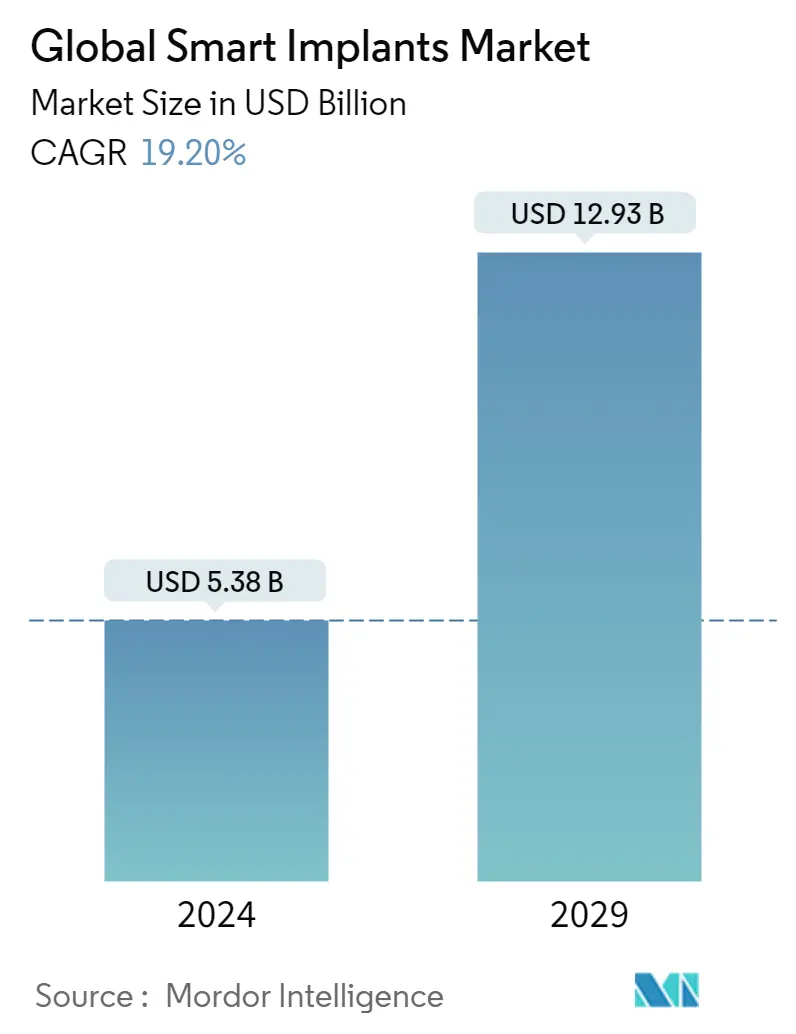

El tamaño del mercado global de implantes inteligentes se estima en USD 5.38 mil millones en 2024 y se espera que alcance los USD 12.93 mil millones para 2029, creciendo a una CAGR del 19.20% durante el período de pronóstico (2024-2029).

La pandemia de COVID-19 tuvo un impacto sustancial en el mercado de implantes inteligentes, específicamente para servicios dentales. Los estrictos confinamientos y las regulaciones gubernamentales destinadas a frenar la propagación de COVID-19 provocaron una disminución de la demanda de productos en todos los segmentos. A raíz del brote de COVID-19, varias organizaciones, como la Asociación Dental Americana (ADA)15 y la Asociación Americana de Higienistas Dentales (ADHA)16 han recomendado posponer todos los procedimientos dentales electivos y la prestación de atención dental no crítica. Los Centros de Servicios de Medicare y Medicaid recomiendan que todos los exámenes y procedimientos no esenciales deben posponerse hasta nuevo aviso. Según los artículos publicados en marzo de 2022 titulados 'Aerosoles generados por la pieza de mano de alta velocidad y la unidad ultrasónica durante el acceso coronal endodóntico aludiendo a la pandemia de COVID-19' en Springer Nature, existe un riesgo de transmisión de Covid-19, en la práctica dental a partir de la sangre o la saliva, combinada con instrumentos que generan aerosoles.

Además, según los datos proporcionados por The Pandemic Practice, Anxiety, Coping, and Support Survey for Vascular Surgeons 2021, la mayoría de los encuestados (91,7%) señaló la cancelación de la cirugía electiva. Por lo tanto, el brote de COVID-19 afectó negativamente el crecimiento del mercado para la mayoría de las cirugías de implantes; Sin embargo, se espera que el mercado gane tracción debido al aumento significativo en el uso de dispositivos de implantes inteligentes a nivel mundial.

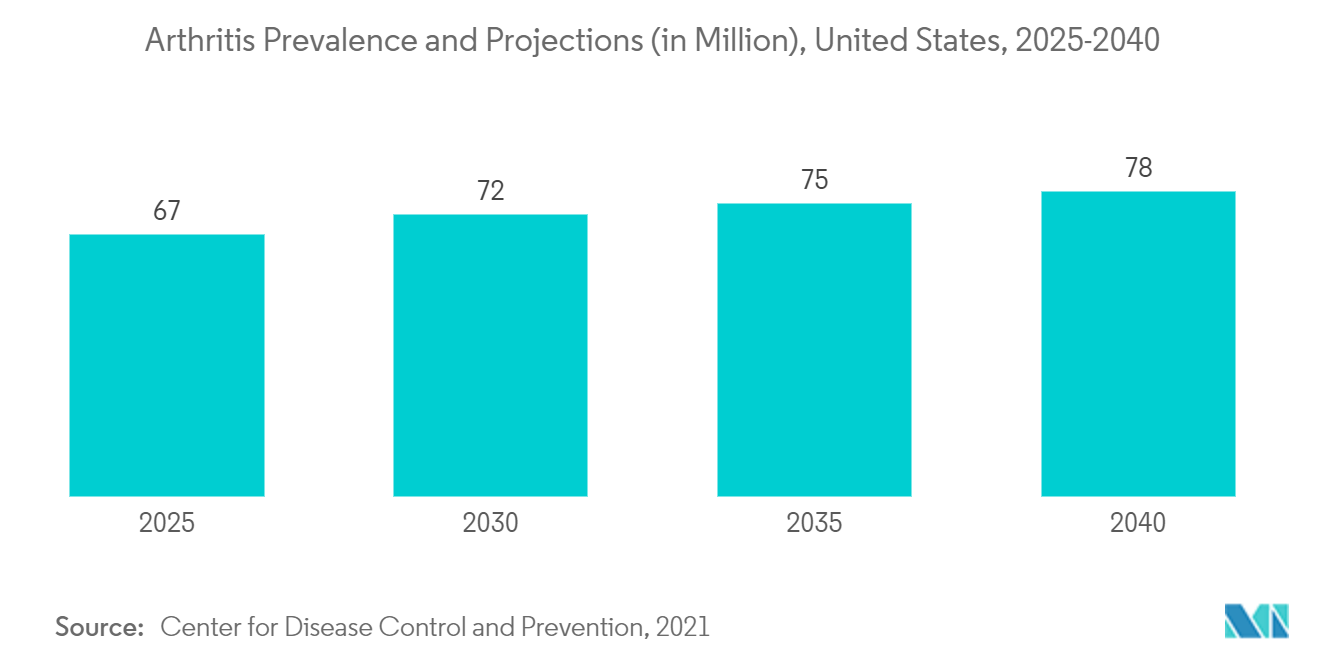

Además, el aumento de la población geriátrica con diversos trastornos crónicos, el aumento de la incidencia de accidentes o lesiones deportivas y los avances tecnológicos en el campo de los implantes inteligentes se encuentran entre los principales factores que impulsan el crecimiento del mercado estudiado. Actualmente, los implantes inteligentes tienen el potencial de reducir la infección en el sitio, la recuperación rápida y la reducción de la readmisión pueden respaldar el crecimiento en el futuro. Es probable que estos factores impulsen la adopción de implantes inteligentes, contribuyendo así al crecimiento del mercado estudiado.

Además, los lanzamientos de nuevos productos y las actividades estratégicas de los principales actores del mercado están afectando positivamente el crecimiento del mercado estudiado. Por ejemplo, en agosto de 2020, Zimmer Biomet Holdings anunció que la Administración de Alimentos y Medicamentos de EE. UU. (FDA, por sus siglas en inglés) había otorgado autorización para comercializar la extensión tibial de Persona IQ. Además, en agosto de 2021, Johnson & Johnson presenta el sistema de hombro INHANCE diseñado con un enfoque de atención al paciente. Por lo tanto, debido a los lanzamientos de productos, se espera que el mercado estudiado tenga un crecimiento significativo durante el período de pronóstico.

Por lo tanto, debido a los factores antes mencionados, se prevé que el mercado estudiado experimente un crecimiento durante el período de análisis. Sin embargo, es probable que el alto costo de los implantes y el estricto marco regulatorio impidan el crecimiento del mercado.

Tendencias del mercado de implantes inteligentes

Se espera que el segmento de implantes inteligentes ortopédicos experimente un alto crecimiento durante el período de pronóstico

Los implantes inteligentes ortopédicos se pueden utilizar para obtener beneficios terapéuticos y diagnósticos para reemplazos de rodilla y cadera, cirugías de fusión de columna vertebral y fracturas, entre otros. Los implantes inteligentes de cadera pueden detectar mediciones de presión y temperatura, y el aflojamiento de prótesis, que es una de las complicaciones más comunes de la artroplastia total de cadera. Además, el artículo publicado en marzo de 2022 titulado 'Dispositivos implantables 'SMART' para implantes espinales' en la Biblioteca Nacional de Medicina dijo que se ha sugerido el uso de estos implantes inteligentes para comprender las actividades comunes que pueden correr el riesgo de dañar los implantes, monitorear la progresión de la fusión y la detección temprana de posibles complicaciones, como el aflojamiento del tornillo pedicular, y el hundimiento de la jaula intersomática. Por lo tanto, debido a las ventajas que ofrecen los implantes ortopédicos inteligentes, es probable que la adopción de estos productos aumente entre la población objetivo, lo que en última instancia impulsará el crecimiento del mercado.

Además, la colaboración continua de los principales actores del mercado está afectando positivamente el crecimiento del segmento. Por ejemplo, en noviembre de 2020, Medtronic plc anunció que había completado su oferta pública de adquisición amistosa para Medicrea International, con sede en Francia, pionera en la transformación de la cirugía de columna vertebral a través de la inteligencia artificial (IA), el modelado predictivo y los implantes específicos para cada paciente. Por lo tanto, se espera que el segmento de implantes inteligentes ortopédicos experimente un crecimiento significativo durante el período de pronóstico debido a los factores mencionados anteriormente.

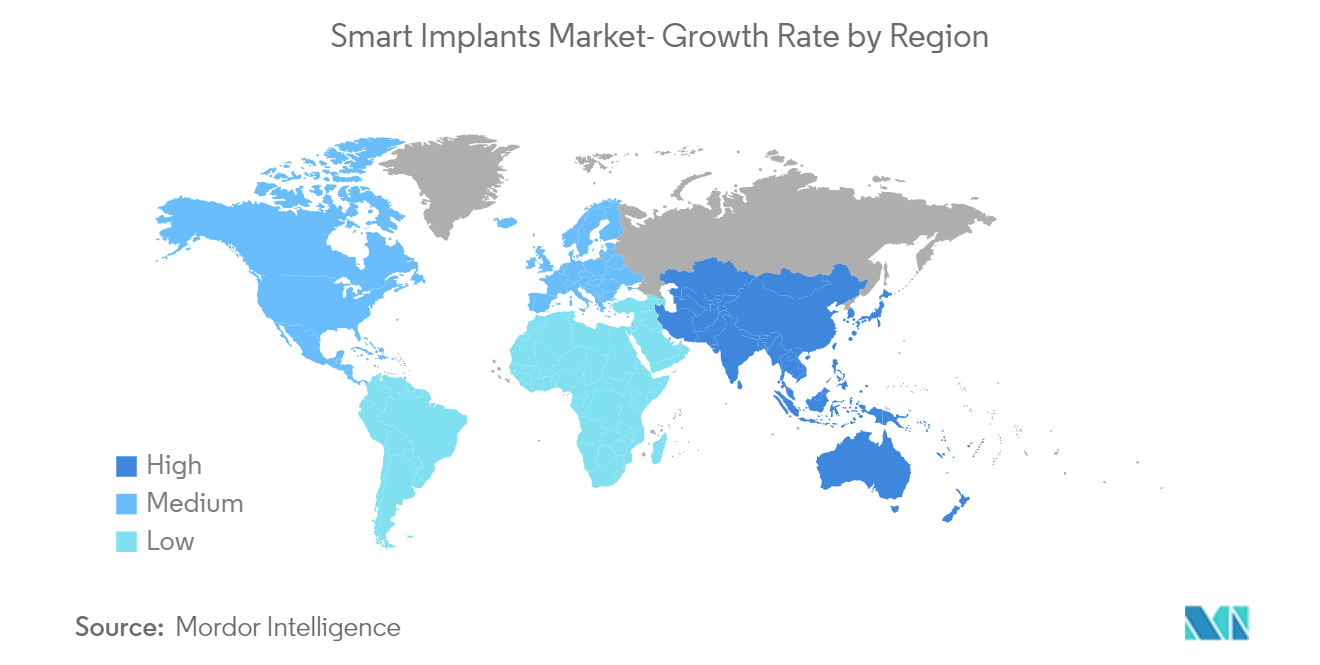

Se espera que América del Norte domine el mercado de implantes inteligentes

Se espera que América del Norte domine el mercado debido a factores como la fácil disponibilidad de productos tecnológicamente avanzados, la alta conciencia entre los consumidores, la mejora de la infraestructura de atención médica y la expansión de las empresas farmacéuticas y biotecnológicas en la región. Por ejemplo, según los datos proporcionados en la organización Stanford Children's Health, estadísticas de lesiones deportivas, en 2021, 30 millones de niños y adolescentes participan en algún tipo de deporte organizado, y más de 3.5 millones tienen lesiones cada año en los Estados Unidos. Un aumento en el uso de implantes inteligentes para obtener resultados rápidos y efectivos en los Estados Unidos es uno de los factores clave que contribuyen al crecimiento del mercado estudiado en América del Norte.

Los lanzamientos de productos clave, la alta concentración de actores del mercado o la presencia del fabricante en los Estados Unidos son algunos de los factores que impulsan el crecimiento del mercado de implantes inteligentes en el país. Por ejemplo, en junio de 2021, Medtronic recibió la aprobación de la Administración de Alimentos y Medicamentos (FDA) para su dispositivo Vanta, un neuroestimulador implantable (INS) sin recarga con una vida útil del dispositivo que dura hasta 11 años. Por ejemplo, en mayo de 2020, NuVasive, Inc. anunció la expansión de su cartera de implantes de Ciencia de Materiales Avanzados con el lanzamiento comercial de la placa de doble cara Modulus XLIF. Se prevé que estos continuos lanzamientos de productos en la región impulsen el crecimiento del mercado en el país.

Por lo tanto, debido a los factores antes mencionados, se anticipa el crecimiento del mercado estudiado en la región de América del Norte.

Visión general de la industria de implantes inteligentes

El mercado de dispositivos de implantes inteligentes está consolidado por naturaleza debido a la presencia de pocas empresas que operan tanto a nivel global como regional. Los principales actores del mercado se están centrando en los avances tecnológicos para adquirir la máxima cuota de mercado. Algunos de los principales actores incluyen Stryker, Zimmer Biomet, DePuy Synthes, Medtronic, IQ Implants USA, Canary Medical Inc., NuVasive Inc. Smart Implant Solutions, REJOINT SRL, entre otros.

Implantes inteligentes líderes en el mercado

Stryker

Zimmer Biomet

Johnson & Johnson (DePuy Synthes)

Smart Implant Solutions

CONMED

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de implantes inteligentes

En junio de 2021, Medtronic recibió la aprobación de la Administración de Alimentos y Medicamentos de EE. UU. (FDA) para su dispositivo Vanta, un neuroestimulador implantable (INS) sin recarga con una vida útil que dura hasta 11 años.

En agosto de 2020, Zimmer Biomet Holdings anunció que la Administración de Alimentos y Medicamentos (FDA, por sus siglas en inglés) había concedido la autorización para comercializar la extensión tibial de Persona IQ, una rodilla inteligente autorizada por la FDA para la cirugía de reemplazo total de rodilla.

Segmentación de la industria de implantes inteligentes

Según el alcance del informe, los implantes inteligentes son bioimplantes personalizados que cuentan con formas personalizadas, funciones especiales como tecnología de sensores o memoria de forma en combinación con biomateriales flexibles y duraderos. Los implantes inteligentes son novedosos, mínimamente invasivos y rentables. El mercado de Implantes Inteligentes está segmentado por Aplicación (Implantes Inteligentes Ortopédicos, Implantes Inteligentes Cardiovasculares, Implantes Inteligentes Oftálmicos, Implantes Inteligentes Dentales, Implantes Inteligentes Cosméticos y Otros), Usuario Final (Hospitales, Centros Quirúrgicos Ambulatorios, Centros Especializados y Otros Usuarios Finales) y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe ofrece el valor (en millones de USD) para los segmentos anteriores). El informe de mercado también cubre los tamaños y tendencias estimados del mercado para 17 países diferentes en las principales regiones, a nivel mundial. El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Implantes inteligentes de ortopedia | Artroplastia de rodilla |

| Artroplastia de cadera | |

| Fusión de columna | |

| Fijación de fracturas | |

| Otros | |

| Implantes cardiovasculares inteligentes | Dispositivos de estimulación |

| Stents | |

| Implantes cardíacos estructurales | |

| Implantes oftálmicos inteligentes | Lente intraocular |

| Implantes de glaucoma | |

| Implantes dentales inteligentes | |

| Implantes cosméticos inteligentes | |

| Otros |

| hospitales |

| Centros de cirugía ambulatoria |

| Clínicas de Ortopedia |

| Clínicas Oftálmicas |

| Laboratorios dentales |

| Otros |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por tipo de producto | Implantes inteligentes de ortopedia | Artroplastia de rodilla |

| Artroplastia de cadera | ||

| Fusión de columna | ||

| Fijación de fracturas | ||

| Otros | ||

| Implantes cardiovasculares inteligentes | Dispositivos de estimulación | |

| Stents | ||

| Implantes cardíacos estructurales | ||

| Implantes oftálmicos inteligentes | Lente intraocular | |

| Implantes de glaucoma | ||

| Implantes dentales inteligentes | ||

| Implantes cosméticos inteligentes | ||

| Otros | ||

| Por usuario final | hospitales | |

| Centros de cirugía ambulatoria | ||

| Clínicas de Ortopedia | ||

| Clínicas Oftálmicas | ||

| Laboratorios dentales | ||

| Otros | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre la investigación de mercado de implantes inteligentes

¿Qué tan grande es el mercado global de implantes inteligentes?

Se espera que el tamaño del mercado global de implantes inteligentes alcance los USD 5.38 mil millones en 2024 y crezca a una CAGR del 19.20% para alcanzar los USD 12.93 mil millones para 2029.

¿Cuál es el tamaño actual del mercado global de implantes inteligentes?

En 2024, se espera que el tamaño del mercado global de implantes inteligentes alcance los USD 5.38 mil millones.

¿Quiénes son los actores clave en el mercado global de implantes inteligentes?

Stryker, Zimmer Biomet, Johnson & Johnson (DePuy Synthes), Smart Implant Solutions, CONMED son las principales empresas que operan en el mercado global de implantes inteligentes.

¿Cuál es la región de más rápido crecimiento en el mercado global de implantes inteligentes?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período de pronóstico (2024-2029).

¿Qué región tiene la mayor participación en el mercado global de implantes inteligentes?

En 2024, América del Norte representa la mayor participación de mercado en el mercado global de implantes inteligentes.

¿Qué años cubre este mercado global de implantes inteligentes y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado global de implantes inteligentes se estimó en USD 4.51 mil millones. El informe cubre el tamaño histórico del mercado global de implantes inteligentes durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado global de implantes inteligentes para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de implantes inteligentes

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Implantes inteligentes en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Smart Implants incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.