Análisis de mercado de equipos y servicios de HVAC de EE. UU.

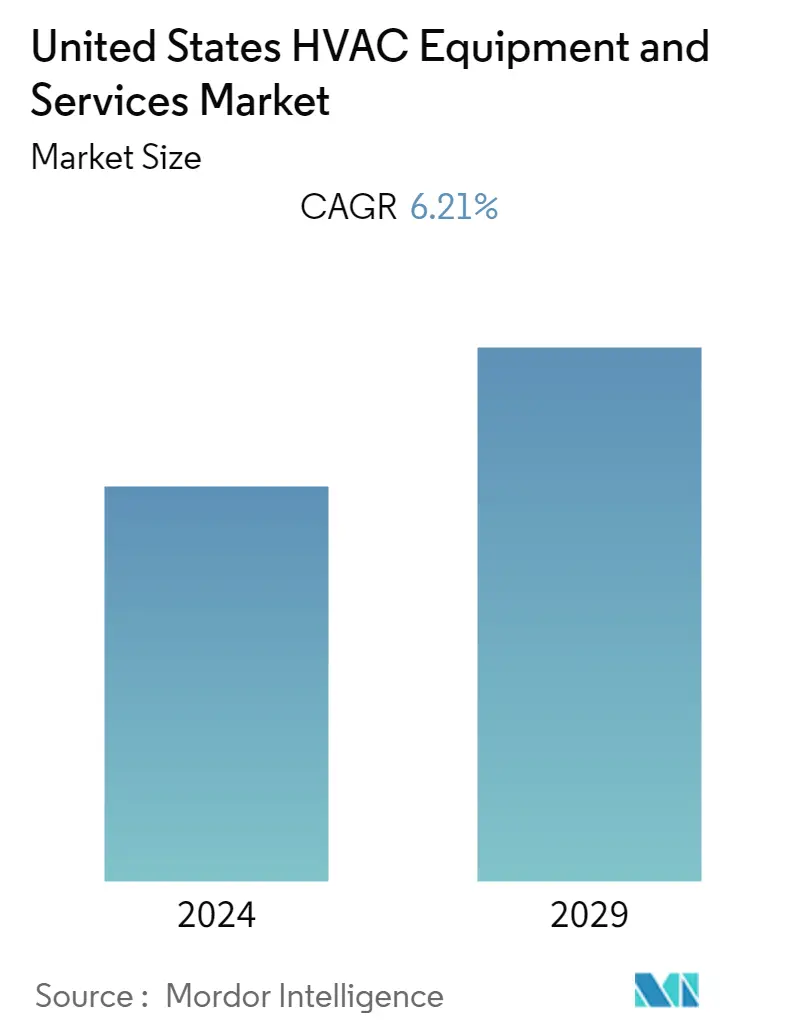

Se espera que el mercado de equipos y servicios de HVAC de los Estados Unidos crezca al registrar una CAGR del 6,21 % durante el período de pronóstico (2022 - 2027). Factores como el uso cada vez mayor de tecnologías sofisticadas como la inteligencia artificial (IA) y el Internet de las cosas (IoT) están impulsando el uso de productos tecnológicamente avanzados para hacer que los sistemas HVAC sean altamente eficientes desde el punto de vista energético.

- El creciente uso de aires acondicionados en edificios de oficinas comerciales y propiedades residenciales son algunos de los principales factores que impulsan la demanda de equipos y servicios de HVAC en el país. Por ejemplo, según el Departamento de Energía de EE. UU., aproximadamente tres cuartas partes de todos los hogares en los Estados Unidos tienen aire acondicionado.

- Además, los acondicionadores de aire utilizan alrededor del 6% de la electricidad total producida en los Estados Unidos, con un costo anual de alrededor de USD 29 mil millones para los propietarios de viviendas. Teniendo en cuenta estas tendencias, se están tomando varias iniciativas para mejorar la eficiencia energética de los sistemas de aire acondicionado. Por ejemplo, en diciembre de 2021, el Laboratorio Nacional de Energías Renovables (NREL) de EE. UU. recibió financiación para dos proyectos centrados en el uso de desecante líquido en el aire acondicionado energéticamente eficiente.

- Como parte de este programa de investigación, NREL se ha asociado con Blue Frontier para desarrollar un sistema eficiente de calefacción, ventilación y aire acondicionado (HVAC) que almacene energía. Se espera que el sistema ofrezca un ahorro de energía del 80% al aprovechar el aire acondicionado evaporativo indirecto con control de humedad por separado.

- Aunque se están tomando iniciativas para mejorar la eficiencia energética de los sistemas HVAC, el consumo de energía de estos dispositivos sigue siendo alto. Esto, junto con factores como los altos costos de instalación y mantenimiento, está desafiando el crecimiento del mercado estudiado.

- La pandemia de COVID-19 ha tenido un impacto significativo en el mercado de equipos y servicios de HVAC en los Estados Unidos, debido a un colapso simultáneo tanto de la demanda como de la oferta. Los vendedores que operan en el mercado experimentaron una caída en la demanda debido al cierre de edificios de oficinas y varias restricciones impuestas por el gobierno. Sin embargo, se espera que la demanda gane tracción a medida que la situación avance hacia la normalidad.

Tendencias del mercado de equipos y servicios HVAC de EE. UU.

Nuevas instalaciones para impulsar el crecimiento

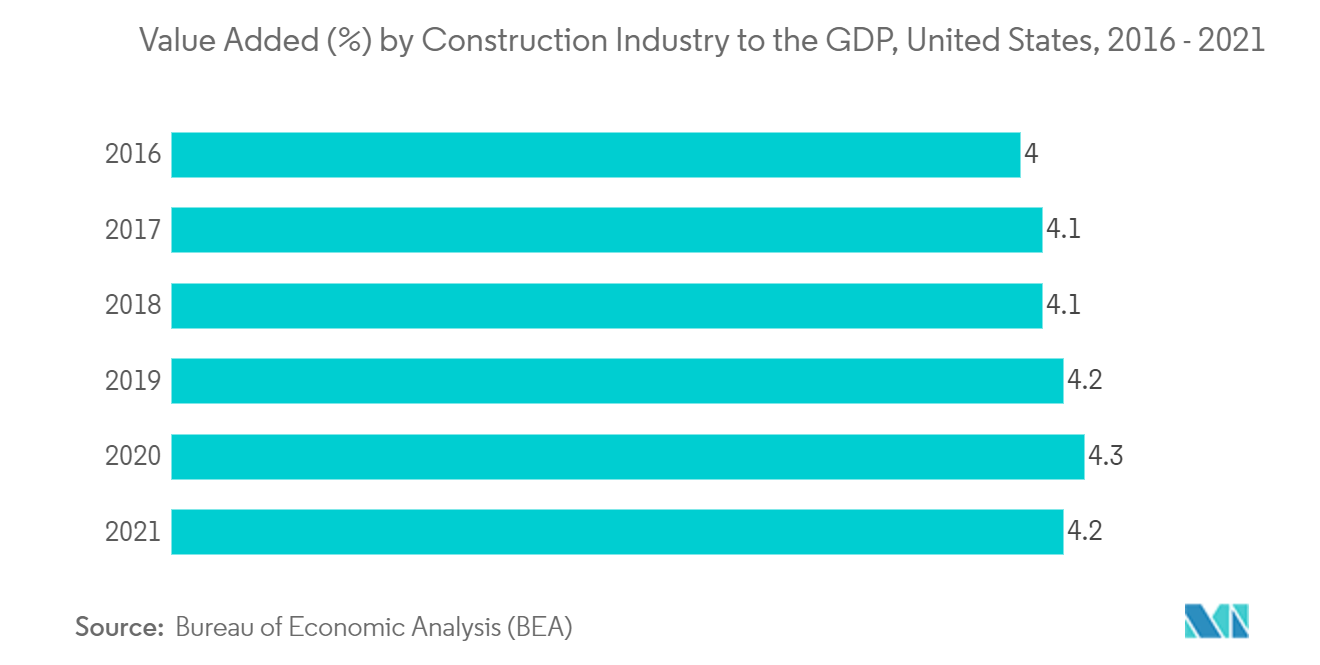

- El aumento de las actividades de construcción en el país impulsa principalmente nuevas instalaciones de sistemas HVAC en el país. Por ejemplo, según la Oficina de Análisis Económico, la contribución de la industria de la construcción al PIB del país fue del 4,2% en 2021.

- Salvo el impacto a corto plazo de la pandemia, la demanda de equipos y servicios de HVAC ha ido en aumento en los Estados Unidos. Por ejemplo, en octubre de 2021, Lennox Industries se asoció con distribuidores de HVAC en los EE. UU. y Canadá para instalar 130 unidades de HVAC como parte del programa Feel The Love de la compañía. Según la compañía, estos HVAC se instalarán en 37 estados de EE. UU. y 5 provincias canadienses.

- La implementación de HVAC durante la construcción debe cumplir con varias regulaciones y estándares. Por ejemplo, el estándar de consenso nacional para la ventilación del aire exterior en los Estados Unidos es el estándar ASHRAE 62.1-2010. Además, muchos códigos estatales especifican los requisitos mínimos de eficiencia energética, el aislamiento de tuberías y conductos, los controles de ventilación y el dimensionamiento y sellado del sistema, entre otros factores.

El sector comercial e industrial impulsará la demanda de equipos y servicios de HVAC

- Los establecimientos comerciales e industriales han sido durante mucho tiempo los principales consumidores de equipos y servicios de HVAC. La rápida expansión del sector inmobiliario en los EE. UU., particularmente los espacios comerciales, como hoteles, centros comerciales, oficinas y aeropuertos, ha creado importantes oportunidades de crecimiento para el mercado estudiado. Por ejemplo, en enero de 2021, Merck, uno de los principales fabricantes de medicamentos, anunció sus planes de construir una nueva planta de fabricación para ampliar su capacidad de producción de TICE BCG, un medicamento para tratar ciertas formas de cáncer de vejiga.

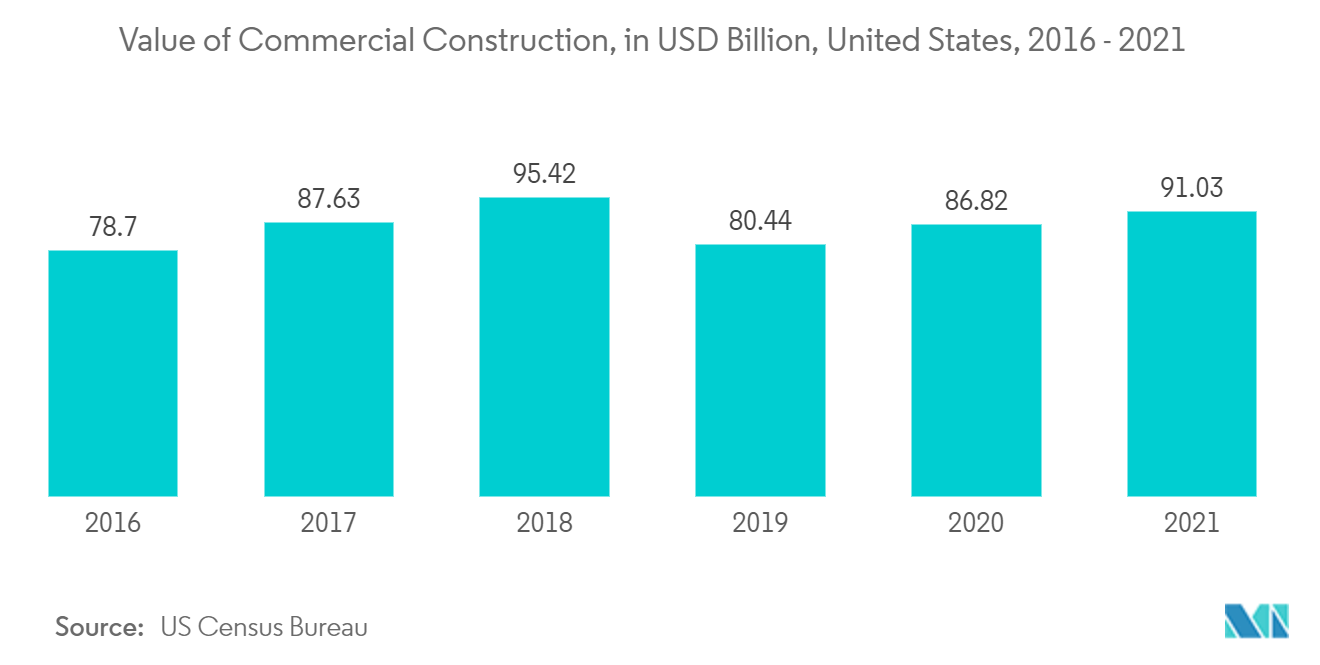

- Según la Oficina del Censo de EE. UU., el valor de la construcción comercial en los Estados Unidos ha aumentado a USD 91.03 mil millones en 2021, desde USD 86.82 mil millones en 2020. Además, según la Asociación de Contratistas Generales de Estados Unidos (AGC, por sus siglas en inglés), la construcción es un importante contribuyente a la economía estadounidense y crea estructuras por valor de casi 1,4 billones de dólares cada año.

- El crecimiento del sector industrial también está creando un escenario de mercado favorable para el mercado estudiado, ya que se están realizando cada vez más inversiones de estas empresas en nuevas instalaciones, lo que impulsa la demanda de HVAC. Por ejemplo, según la Oficina de Análisis Económico, en el cuarto trimestre de 2021, las industrias privadas productoras de bienes crecieron un 1,5 por ciento, las industrias privadas productoras de servicios aumentaron un 9,1 por ciento y el gobierno aumentó un 1,4 por ciento.

Visión general de la industria de equipos y servicios HVAC de EE. UU.

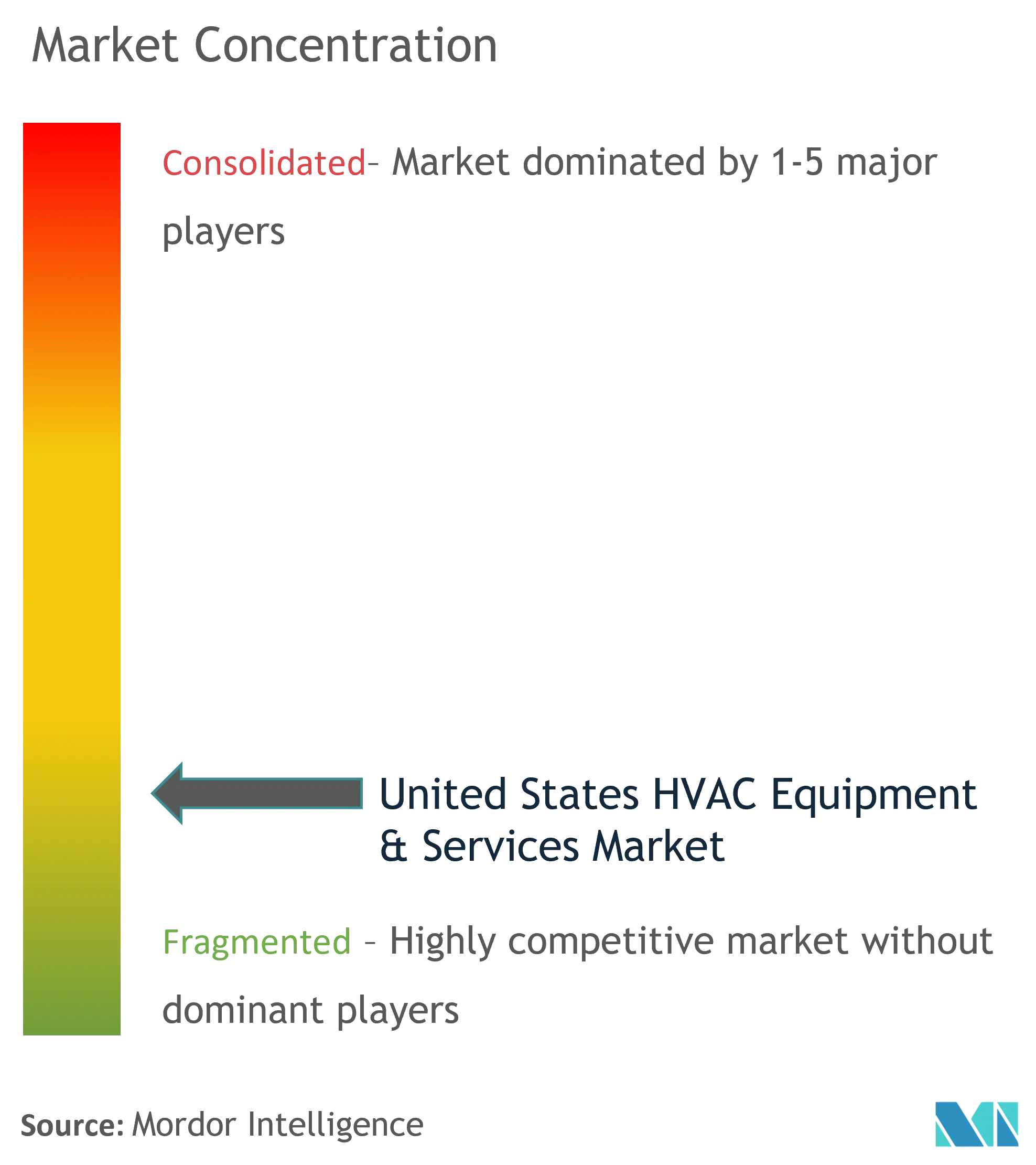

El mercado de equipos y servicios de HVAC de los Estados Unidos es competitivo debido a varios jugadores establecidos. La creciente demanda también está animando a nuevos actores a entrar en el mercado. Los proveedores del mercado ven las asociaciones estratégicas y las adquisiciones como un camino lucrativo para la expansión del mercado. Algunos de los principales actores que operan en el mercado incluyen Johnson Controls International PLC, Daikin Industries Ltd., Electrolux AB y Emerson Electric Company.

- Marzo de 2022 - El gobernador de Connecticut propuso una legislación para establecer un programa de subvenciones para ayudar a los distritos escolares públicos a pagar la calefacción, ventilación y refrigeración (HVAC) y otras mejoras en la calidad del aire interior de los edificios escolares. Para lanzar el programa, la propuesta presupuestaria del gobernador incluye una inversión de USD 90 millones en fondos que Connecticut recibió de la Ley del Plan de Rescate Estadounidense.

- Enero de 2022 - Turntide Technologies lanzó una nueva plataforma inteligente para mejorar la eficiencia energética de los sistemas HVAC, ventiladores y bombas para edificios industriales y comerciales. Según la compañía, la plataforma HVAC recientemente lanzada integra un sistema de motor inteligente y puede reducir el uso de energía HVAC en un promedio del 64%.

Líderes del mercado de equipos y servicios HVAC de EE. UU.

Johnson Controls International PLC

Daikin Industries Ltd.

Lennox International Inc.

Emerson Electric Company

EMCOR Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de equipos y servicios HVAC de EE. UU.

- Noviembre de 2021 - Partners Group, una firma líder mundial en mercados privados, acordó adquirir DiversiTech, un fabricante y proveedor de piezas y accesorios para equipos de calefacción, ventilación y aire acondicionado (HVAC) en los EE. UU., de fondos asesorados por la firma global de capital privado Permira.

- Julio de 2021 - Audax Private Equity anunció que había firmado un acuerdo definitivo para vender Reedy Industries, proveedor comercial de calefacción, ventilación y aire acondicionado (HVAC), a Partners Group.

Segmentación de la industria de equipos y servicios HVAC de EE. UU.

El equipo HVAC es una tecnología de confort para ambientes interiores y vehiculares que proporciona confort térmico y una calidad de aire interior aceptable. Es una parte importante de las estructuras residenciales, como las viviendas unifamiliares, los edificios de apartamentos, los hoteles y las residencias para personas mayores, así como de los edificios industriales y de oficinas de tamaño mediano a grande, como los hospitales, donde se regulan las condiciones de construcción seguras y saludables, con respecto a la temperatura y la humedad, utilizando aire fresco del exterior. El informe ofrece un análisis exhaustivo del mercado segmentado por tipo de equipo, servicios y usuarios finales de HVAC.

| Sistemas divididos (con y sin conductos) |

| Empaquetados para interiores y techos |

| Enfriadores |

| Unidades de tratamiento de aire |

| Hornos |

| Bobinas finas |

| Ventana/a través de la pared, móvil y PTAC |

| Calderas |

| Bombas de calor |

| Humidificadores y Deshumidificadores |

| Otros tipos de equipos |

| Residencial |

| Industrial y Comercial |

| Por equipo | Sistemas divididos (con y sin conductos) |

| Empaquetados para interiores y techos | |

| Enfriadores | |

| Unidades de tratamiento de aire | |

| Hornos | |

| Bobinas finas | |

| Ventana/a través de la pared, móvil y PTAC | |

| Calderas | |

| Bombas de calor | |

| Humidificadores y Deshumidificadores | |

| Otros tipos de equipos | |

| Por usuario final | Residencial |

| Industrial y Comercial |

Preguntas frecuentes sobre la investigación de mercado de equipos y servicios de HVAC en EE. UU.

¿Cuál es el tamaño actual del mercado de equipos y servicios de HVAC en Estados Unidos?

Se proyecta que el mercado de equipos y servicios HVAC de los Estados Unidos registre una CAGR del 6,21 % durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de equipos y servicios de HVAC de los Estados Unidos?

Johnson Controls International PLC, Daikin Industries Ltd., Lennox International Inc., Emerson Electric Company, EMCOR Group son las principales empresas que operan en el mercado de equipos y servicios de HVAC de los Estados Unidos.

¿Qué años cubre este mercado de equipos y servicios de HVAC de los Estados Unidos?

El informe cubre el tamaño histórico del mercado de equipos y servicios de HVAC de los Estados Unidos durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de equipos y servicios HVAC de los Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de equipos y servicios de HVAC de los Estados Unidos

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de los equipos y servicios de HVAC de Estados Unidos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de equipos y servicios de HVAC de los Estados Unidos incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

.webp)