Tamaño del mercado de proteínas del Reino Unido

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 661.25 Millones de dólares | |

| Tamaño del Mercado (2029) | 858.39 Millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 5.11 % | |

| De mayor crecimiento por usuario final | Suplementos | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas del Reino Unido

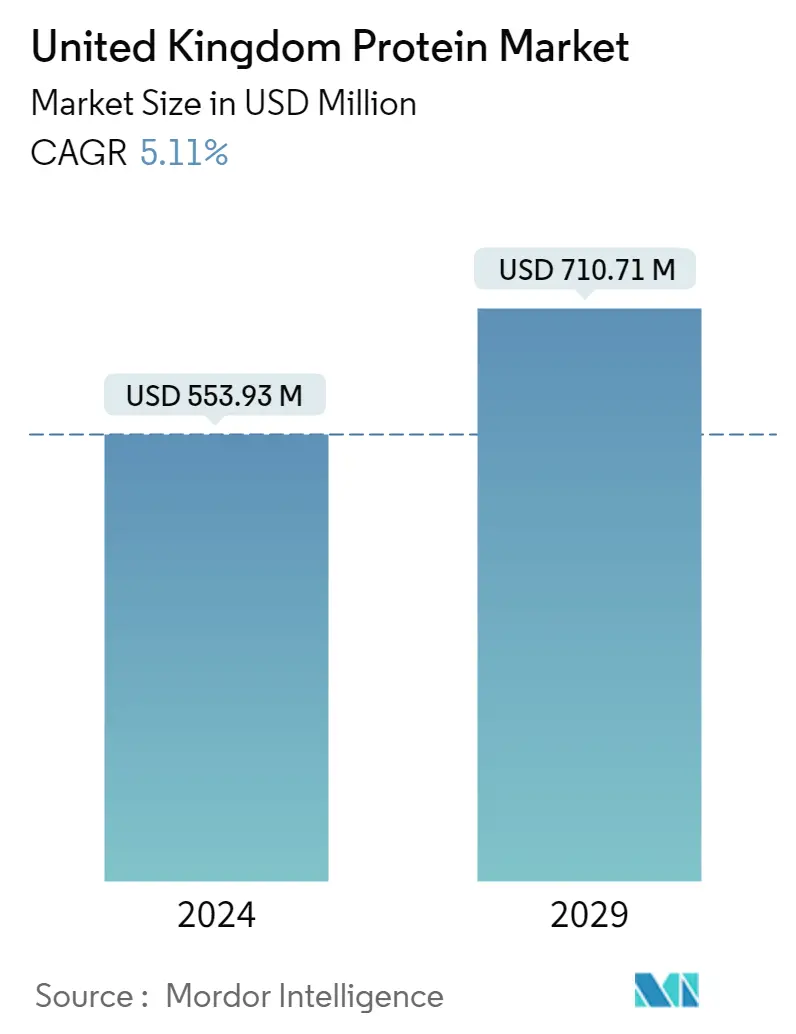

El tamaño del mercado de proteínas del Reino Unido se estima en 553,93 millones de dólares en 2024 y se espera que alcance los 710,71 millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,11% durante el período previsto (2024-2029).

La creciente indulgencia hacia productos orientados a la salud con conciencia pública sobre las proteínas está impactando el crecimiento.

- Por aplicación, en 2022, la industria de alimentos y bebidas fue el principal sector de aplicación de proteínas en la región, seguida por el sector de alimentos para animales. En la categoría de alimentos y bebidas, el segmento de carne/alternativas a la carne representó la mayor participación en volumen del 32,40%, seguido por el segmento de lácteos y alternativas lácteas, con una participación del 27,9% en volumen en 2022. El Reino Unido es el mercado líder para la carne y Productos alternativos a los lácteos. El mercado lanza continuamente fuentes saludables de proteínas derivadas de plantas, algas, cultivos de células no animales, fermentación o carne cultivada, que proporcionan una alternativa a las fuentes de proteínas más tradicionales.

- El segmento de piensos para animales ocupó la segunda mayor participación en el mercado, es decir, el 35,5% en volumen en 2020, lo que se prevé impulsará el mercado con un valor CAGR nominal del 2,65% durante el período previsto. Uno de los principales factores que impulsan la expansión del mercado es la creciente conciencia pública sobre los beneficios para la salud de los ingredientes proteicos a base de algas en los alimentos para animales. En las primeras etapas del desarrollo bovino, las microalgas son cruciales para agregar nutrientes a la alimentación animal. También promueve el crecimiento físico y garantiza la producción de huevos, leche y carne de alta calidad.

- Por valor, entre todos los segmentos de usuarios finales, se prevé que el segmento de suplementos registre la tasa de crecimiento más rápida del 6,47% durante el período previsto. La creciente indulgencia hacia los productos orientados a la salud, junto con el creciente interés en la lista de ingredientes, está impulsando en gran medida el crecimiento del mercado. En la categoría de suplementos, la nutrición deportiva y de rendimiento ocupa una importante cuota de mercado, principalmente debido a la creciente concienciación sobre la ingesta nutricional diaria, y los productos de nutrición deportiva ayudan a compensar los nutrientes perdidos durante la digestión y el consumo.

Tendencias del mercado de proteínas del Reino Unido

- La maduración del mercado y la disminución de las tasas de natalidad son responsables de la lenta tasa de crecimiento

- Artesanal y sin gluten apoyando a la industria panificadora

- Las bebidas funcionales desempeñarán un papel clave en el crecimiento futuro del mercado

- Mayor crecimiento del comercio minorista a medida que más consumidores desayunan en casa

- Las salsas para cocinar serán testigos de la mayor demanda en el mercado del Reino Unido

- Programas de reducción de azúcar para obstaculizar el crecimiento segmentario en el período de pronóstico

- Alternativa láctea para impulsar el crecimiento del mercado

- Cambio demográfico para inclinarse hacia los suplementos para la salud

- Las alternativas a la carne experimentarán una tasa de crecimiento significativa

- Se prevé que el mercado de alimentos envasados listos para comer a base de plantas crezca durante el período de pronóstico

- Aumentó la demanda de snacks salados en el Reino Unido

- La inclinación de los millennials hacia el fitness surgió como el principal impulsor del mercado

- La creciente demanda de productos de origen animal

- La tendencia del skinimalismo tendrá una gran demanda en el Reino Unido

- El crecimiento del consumo de proteínas vegetales genera oportunidades para los actores clave en el sector de ingredientes

- Reino Unido se centra en aumentar la capacidad de producción de trigo y guisantes

Descripción general de la industria de proteínas del Reino Unido

El mercado de proteínas del Reino Unido está fragmentado las cinco principales empresas ocupan el 30,45%. Los principales actores en este mercado son Archer Daniels Midland Company, Arla Foods AmbA, Darling Ingredients Inc., International Flavors Fragrances Inc. y Kerry Group PLC (ordenados alfabéticamente).

Líderes del mercado de proteínas del Reino Unido

Archer Daniels Midland Company

Arla Foods AmbA

Darling Ingredients Inc.

International Flavors & Fragrances Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Agrial Enterprise, Glanbia PLC, Kernel Mycofood, Roquette Frères, Volac International Limited.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas del Reino Unido

- Diciembre de 2021 Kernel Mycofoods, la nueva empresa de proteínas a base de hongos, recaudó más de 15 millones de dólares en una ronda de financiación institucional.

- Agosto de 2021 Arla Foods Ingredients lanzó al mercado MicelPure™, un aislado de caseína micelar. El nuevo aislado de caseína micelar contiene un mínimo de 87% de proteína nativa, es bajo en lactosa y grasa, es termoestable y tiene un sabor neutro. Se utiliza principalmente en bebidas RTD, bebidas ricas en proteínas y batidos en polvo.

- Mayo de 2021 Darling Ingredients Inc. anunció que su marca Rousselot amplió su gama de gelatinas modificadas purificadas de grado farmacéutico con el lanzamiento de X-Pure® GelDAT – Gelatina Desaminotirosina.

Informe del mercado de proteínas del Reino Unido índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.2.2 Planta

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.3.2 Planta

- 3.4 Marco normativo

- 3.4.1 Reino Unido

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Fuente

- 4.1.1 Animal

- 4.1.1.1 Por tipo de proteína

- 4.1.1.1.1 Caseína y caseinatos

- 4.1.1.1.2 colágeno

- 4.1.1.1.3 Proteína de huevo

- 4.1.1.1.4 Gelatina

- 4.1.1.1.5 Proteína de insectos

- 4.1.1.1.6 Proteína láctea

- 4.1.1.1.7 Proteína de suero

- 4.1.1.1.8 Otra proteína animal

- 4.1.2 Microbiano

- 4.1.2.1 Por tipo de proteína

- 4.1.2.1.1 Proteína de algas

- 4.1.2.1.2 Micoproteína

- 4.1.3 Planta

- 4.1.3.1 Por tipo de proteína

- 4.1.3.1.1 Proteína de cáñamo

- 4.1.3.1.2 Proteína de guisante

- 4.1.3.1.3 Proteína De Patata

- 4.1.3.1.4 Proteína de Arroz

- 4.1.3.1.5 Soy Protein

- 4.1.3.1.6 Proteina de trigo

- 4.1.3.1.7 Otra proteína vegetal

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.8 Productos alimenticios RTE/RTC

- 4.2.2.1.9 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Agrial Enterprise

- 5.4.3 Archer Daniels Midland Company

- 5.4.4 Arla Foods AmbA

- 5.4.5 Darling Ingredients Inc.

- 5.4.6 Glanbia PLC

- 5.4.7 International Flavors & Fragrances Inc.

- 5.4.8 Kernel Mycofood

- 5.4.9 Kerry Group PLC

- 5.4.10 Roquette Frères

- 5.4.11 Volac International Limited

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas del Reino Unido

Animal, Microbiano y Planta están cubiertos como segmentos por Fuente. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final.

- Por aplicación, en 2022, la industria de alimentos y bebidas fue el principal sector de aplicación de proteínas en la región, seguida por el sector de alimentos para animales. En la categoría de alimentos y bebidas, el segmento de carne/alternativas a la carne representó la mayor participación en volumen del 32,40%, seguido por el segmento de lácteos y alternativas lácteas, con una participación del 27,9% en volumen en 2022. El Reino Unido es el mercado líder para la carne y Productos alternativos a los lácteos. El mercado lanza continuamente fuentes saludables de proteínas derivadas de plantas, algas, cultivos de células no animales, fermentación o carne cultivada, que proporcionan una alternativa a las fuentes de proteínas más tradicionales.

- El segmento de piensos para animales ocupó la segunda mayor participación en el mercado, es decir, el 35,5% en volumen en 2020, lo que se prevé impulsará el mercado con un valor CAGR nominal del 2,65% durante el período previsto. Uno de los principales factores que impulsan la expansión del mercado es la creciente conciencia pública sobre los beneficios para la salud de los ingredientes proteicos a base de algas en los alimentos para animales. En las primeras etapas del desarrollo bovino, las microalgas son cruciales para agregar nutrientes a la alimentación animal. También promueve el crecimiento físico y garantiza la producción de huevos, leche y carne de alta calidad.

- Por valor, entre todos los segmentos de usuarios finales, se prevé que el segmento de suplementos registre la tasa de crecimiento más rápida del 6,47% durante el período previsto. La creciente indulgencia hacia los productos orientados a la salud, junto con el creciente interés en la lista de ingredientes, está impulsando en gran medida el crecimiento del mercado. En la categoría de suplementos, la nutrición deportiva y de rendimiento ocupa una importante cuota de mercado, principalmente debido a la creciente concienciación sobre la ingesta nutricional diaria, y los productos de nutrición deportiva ayudan a compensar los nutrientes perdidos durante la digestión y el consumo.

| Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | ||

| Proteína de huevo | ||

| Gelatina | ||

| Proteína de insectos | ||

| Proteína láctea | ||

| Proteína de suero | ||

| Otra proteína animal | ||

| Microbiano | Por tipo de proteína | Proteína de algas |

| Micoproteína | ||

| Planta | Por tipo de proteína | Proteína de cáñamo |

| Proteína de guisante | ||

| Proteína De Patata | ||

| Proteína de Arroz | ||

| Soy Protein | ||

| Proteina de trigo | ||

| Otra proteína vegetal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Fuente | Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | |||

| Proteína de huevo | |||

| Gelatina | |||

| Proteína de insectos | |||

| Proteína láctea | |||

| Proteína de suero | |||

| Otra proteína animal | |||

| Microbiano | Por tipo de proteína | Proteína de algas | |

| Micoproteína | |||

| Planta | Por tipo de proteína | Proteína de cáñamo | |

| Proteína de guisante | |||

| Proteína De Patata | |||

| Proteína de Arroz | |||

| Soy Protein | |||

| Proteina de trigo | |||

| Otra proteína vegetal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.