Tamaño y Participación del Mercado de Envases de Tabaco

Análisis del Mercado de Envases de Tabaco por Mordor Intelligence

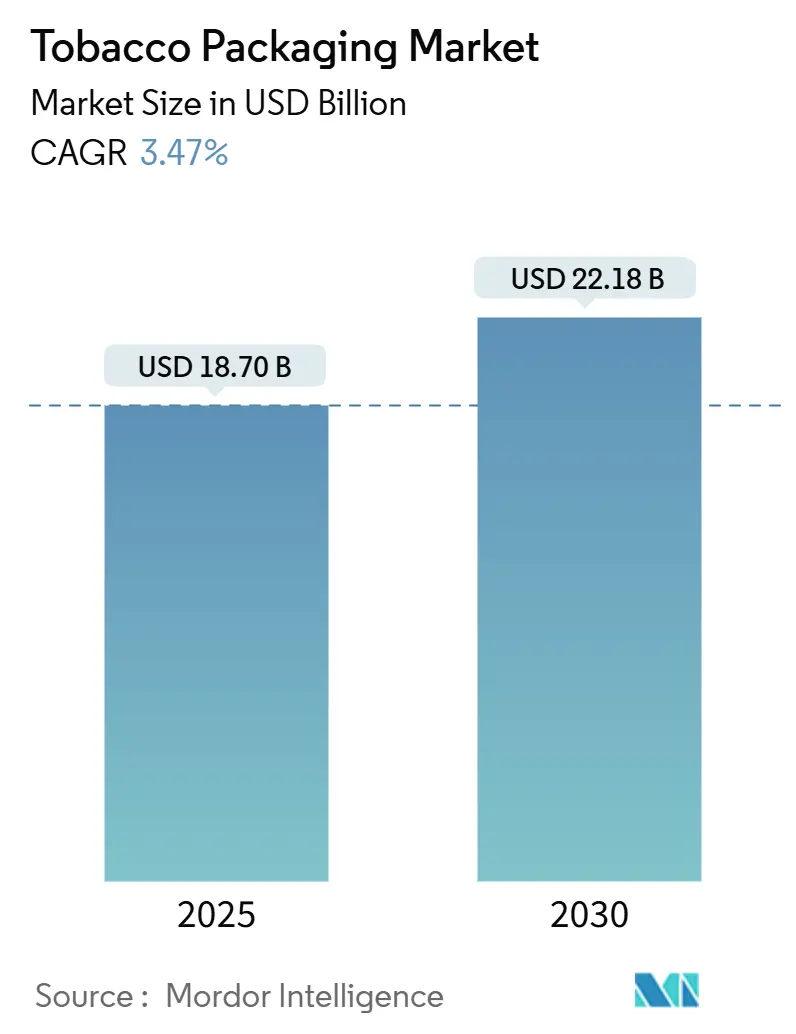

El tamaño del mercado de envases de tabaco está valorado en USD 18.70 mil millones en 2025 y se pronostica que alcance USD 22.18 mil millones en 2030, avanzando a una TCAC del 3.47%. Las reglas obligatorias de empaquetado neutro ahora aplicadas en 25 jurisdicciones, el impulso hacia materiales 100% reciclables bajo el Reglamento de Envases y Residuos de Envases de la UE, y la acelerada inversión en soluciones de seguimiento y trazabilidad juntas configuran las palancas de crecimiento más poderosas para el mercado de envases de tabaco.[1]Organización Mundial de la Salud, "La OMS Felicita a Laos por la Introducción del Empaquetado Neutro en Cigarrillos," who.int Los proveedores capaces de integrar tecnología anticounterfeit, materiales de barrera a base de papel y formatos listos para automatización capturan volumen que de otro modo se estancaría mientras la prevalencia del tabaquismo disminuye en regiones de altos ingresos. Los cambios de material hacia cartón y plásticos biodegradables reducen el riesgo regulatorio pero aumentan la demanda de barreras de humedad y aroma, sosteniendo la premiumización en componentes como revestimientos de papel aluminio y cintas holográficas. Asia-Pacífico mantiene el liderazgo gracias al consumo a gran escala y la rápida armonización de las leyes de empaquetado de tabaco calentado en China, Japón y Corea del Sur. En conjunto, estas fuerzas mantienen al mercado de envases de tabaco en una trayectoria de crecimiento constante pero dominada por regulaciones hasta 2030.

Puntos Clave del Informe

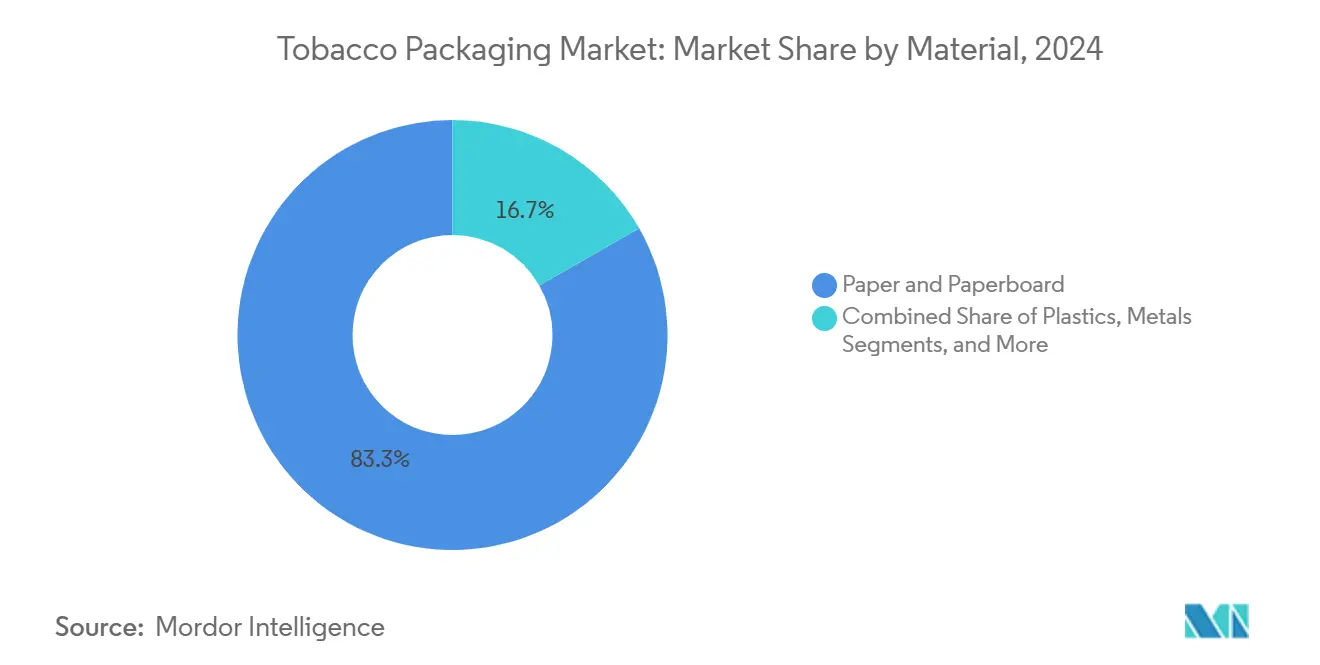

- Por material, el papel y cartón comandó el 83.26% de la participación del mercado de envases de tabaco en 2024; se proyecta que los plásticos registren la TCAC más rápida del 7.45% hasta 2030.

- Por tipo de envase, el empaquetado primario mantuvo el 65.78% de participación del tamaño del mercado de envases de tabaco en 2024; se espera que el empaquetado secundario se expanda a una TCAC del 5.63% hasta 2030.

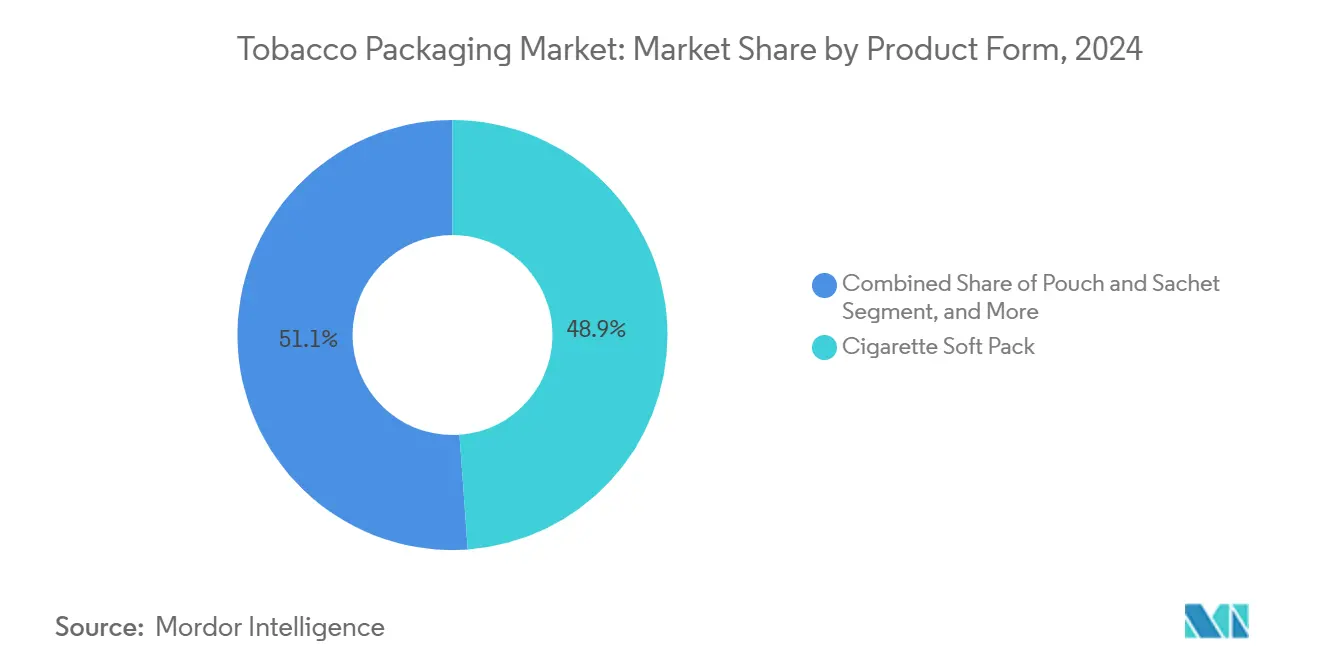

- Por forma del producto, los paquetes blandos lideraron con el 48.87% de participación de ingresos en 2024, mientras que se pronostica que las bolsas crezcan a una TCAC del 6.35% hasta 2030.

- Por tipo de tabaco, el tabaco para fumar retuvo el 38.48% de participación del mercado de envases de tabaco en 2024; los productos de nueva generación muestran la perspectiva de TCAC más alta del 7.34%.

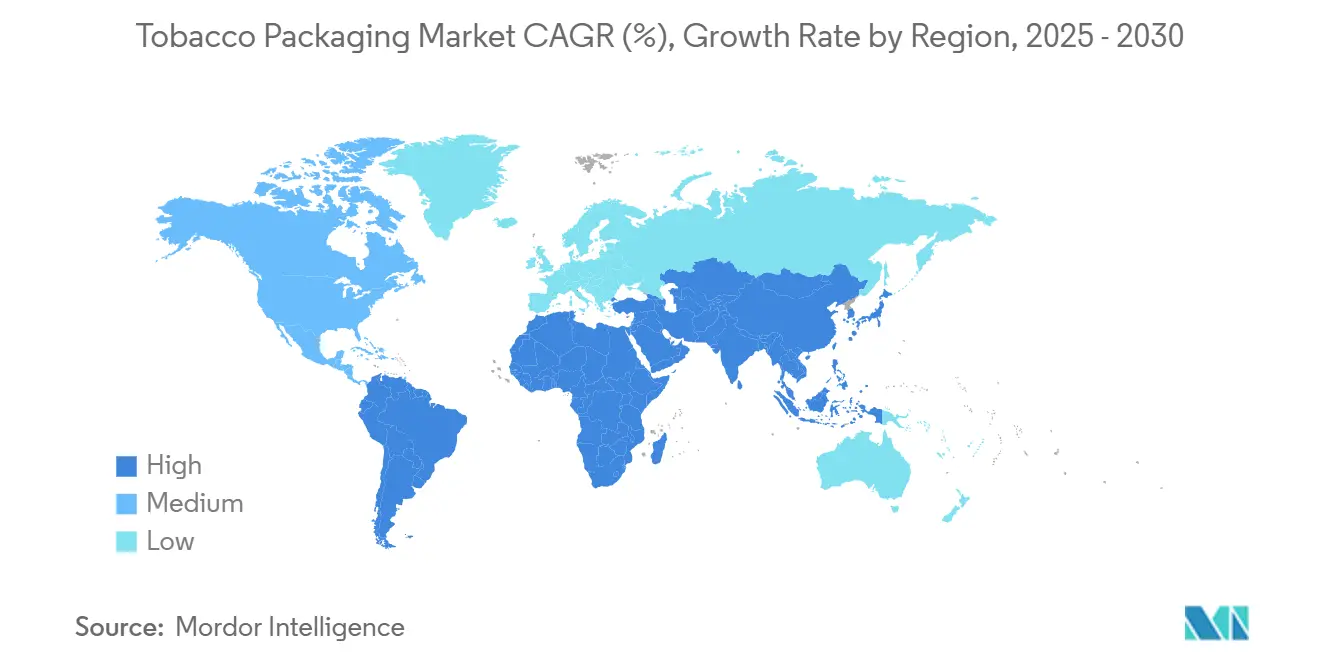

- Por geografía, Asia-Pacífico capturó el 38.34% del tamaño del mercado de envases de tabaco en 2024 y está avanzando a una TCAC del 6.82% hasta 2030.

Tendencias e Insights del Mercado Global de Envases de Tabaco

Análisis del Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crecientes mandatos de empaquetado neutro y advertencias gráficas | +0.8% | Global, con impacto concentrado en UE, Australia, Canadá | Mediano plazo (2-4 años) |

| Cambio a cartón por sostenibilidad y costo | +0.6% | Global, particularmente fuerte en América del Norte y UE | Largo plazo (≥ 4 años) |

| Adopción de tecnología anticounterfeit a nivel de unidad | +0.4% | Global, con adopción temprana en APAC y UE | Mediano plazo (2-4 años) |

| Formatos de paquetes listos para automatización para HTP/e-cig | +0.3% | Núcleo APAC, expansión a América del Norte y UE | Largo plazo (≥ 4 años) |

| Paquetes de edición limitada para eventos culturales | +0.2% | Regional, concentrado en mercados premium | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Crecientes mandatos de empaquetado neutro y advertencias gráficas

Veinticinco países ahora aplican empaquetado neutro, y Australia trasladó las advertencias directamente a las varillas de cigarrillos en 2025, dejando las imágenes de marca casi obsoletas. Los proveedores deben rediseñar características estructurales para preservar la integridad del paquete a pesar del espacio del panel de 75%-plus dedicado a gráficos de salud, asegurando ingresos de cumplimiento predecibles incluso donde los volúmenes de cigarrillos se estabilicen. El formato deslizante y carcasa de Canadá amplió el área de advertencia en un 41%, ilustrando cómo los cambios de reglas impulsan arquitecturas de paquete completamente nuevas. La consulta del Reino Unido de 2024 para extender la estandarización a todos los productos de tabaco señala un impulso adicional.[2]Gobierno del Reino Unido, "Empaquetado Estandarizado para Todos los Productos de Tabaco," gov.uk

Cambio a cartón por sostenibilidad y costo

La Directiva de Plásticos de un Solo Uso de la UE clasifica los filtros de cigarrillos como el segundo artículo más tirado en las playas, impulsando a las marcas a revisar laminados y adoptar recubrimientos de papel de alta barrera que reemplacen películas metalizadas mientras mantienen estable el contenido de humedad. El InnovPack de ITC ahora convierte más de 100,000 toneladas de cartón reciclable en formatos Bioseal y Oxyblock anualmente, demostrando paridad de costos a gran escala con plásticos multicapa. La investigación en cartones recubiertos a base de agua de doble capa muestra que el papel chapado en aluminio logra protección de aroma comparable a las películas poliméricas pero cumple objetivos de compostabilidad.

Adopción de tecnología anticounterfeit a nivel de unidad

SICPATRACE Evo opera en más de 20 países, embebiendo sellos fiscales digitales que los consumidores pueden verificar vía smartphone, frenando el comercio ilícito que representa el 11% del volumen global de cigarrillos. La ley de Suiza de 2024 ahora obliga identificadores únicos en cada paquete de cigarrillo electrónico, acelerando la demanda de líneas de empaquetado que integran serialización a velocidades de 1,000 paquetes/minuto.

Formatos de paquetes listos para automatización para HTP/e-cig

La línea HAUNI Protos de Körber convierte 20,000 varillas heat-not-burn por minuto, pero la precisión automatizada depende de cartones de tolerancia estrecha que alinean calentadores a 0.1 mm de la punta del filtro. Las divulgaciones de patentes para varillas eléctricamente calentadas definen paredes de paquete capaces de resistir ráfagas de 250 °C sin deslaminación, elevando las especificaciones de materiales para revestimientos y adhesivos.

Análisis del Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escalada de impuestos especiales reduce el consumo | -0.9% | Global, con impacto concentrado en jurisdicciones de altos impuestos | Mediano plazo (2-4 años) |

| El despliegue global del empaquetado neutro erosiona el ROI de branding | -0.5% | Global, particularmente UE, Australia, Canadá | Largo plazo (≥ 4 años) |

| Prohibiciones de PFAS y plásticos se intensifican en UE y EE.UU. | -0.3% | América del Norte y UE, con expansión a otras regiones | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escalada de impuestos especiales reduce el consumo

Las Regulaciones de Cargos de Tabaco de Canadá de 2025 obligan a los fabricantes a pagar gravámenes anuales indexados a las ventas, agregando presión de costos que se filtra a los presupuestos de empaquetado. Aumentos similares aparecen en la regla de Indonesia de 2024 que exige tamaños mínimos de paquete de 20 cigarrillos, mostrando cómo la política fiscal y el diseño de empaquetado interactúan.

El despliegue global del empaquetado neutro reduce el ROI de branding

Cuando todo el espacio superficial está regulado, el relieve premium o barniz UV localizado agregan poco valor, comprimiendo los márgenes de proveedores que históricamente dependían de la diferenciación creativa. Mientras la estandarización se extiende a puros, varillas calentadas y bolsas de nicotina, el empaquetado se mueve de lienzo de marca a vehículo de cumplimiento commodity.

Análisis de Segmentos

Por Material: El Dominio del Cartón Acelera la Transición de Sostenibilidad

El papel y cartón capturó el 83.26% del mercado de envases de tabaco en 2024, reflejando tanto la preferencia regulatoria como la tecnología de recubrimiento de barrera en maduración. El segmento de plásticos, aunque más pequeño, registrará la TCAC más alta del 7.45% mientras las películas multicapa adaptadas para cartuchos de tabaco calentado y cápsulas de líquido electrónico resistentes a niños ganan participación. Se pronostica que el tamaño del mercado de envases de tabaco para plásticos agregará USD 1.1 mil millones entre 2025 y 2030, impulsado por laminados listos para automatización que funcionan a 600 paquetes/minuto sin falla de sellado. El papel aluminio mantiene un papel estrecho pero estable para retención de aroma en líneas premium como Treasurer London Aluminum.

La investigación rápida en mezclas lignina-HDPE y películas a base de algas marinas indica potencial para cambiar un 5% adicional de volumen lejos del plástico virgen para 2030, alineándose con el objetivo de la UE de paquetes 100% reciclables. El cartón híbrido de Smurfit WestRock con barrera metalizada integrada ya satisface transmisión de oxígeno <1 g/m² mientras permanece reciclable en la acera, demostrando cómo los convertidores usan escala para comercializar avances de laboratorio rápidamente.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Envase: El Empaquetado Primario Permanece Central mientras el Secundario Gana Impulso

Los paquetes primarios entregaron el 65.78% de la participación del mercado de envases de tabaco en 2024 gracias a los mandatos regulatorios para mensajes de salud en cada unidad de venta al detalle. Los cartones secundarios superarán a una TCAC del 5.63%, impulsados por formatos de paquete duty-free y la creciente necesidad de embeber códigos RFID o QR para seguimiento y trazabilidad. Se proyecta que el tamaño del mercado de envases de tabaco para soluciones secundarias toque USD 6.2 mil millones para 2030, respaldado por empacadores de cajas de alta velocidad que integran serialización en línea.

Los proveedores agregan valor a través de cintas de desgarre inteligentes que revelan hologramas cuando se abren, disuadiendo la reutilización. En transporte de línea, el empaquetado de tránsito aprovecha grados corrugados reciclados que exceden el 30% de contenido post-consumidor para cumplir compromisos de emisiones scope-3 corporativas. Las cajas rígidas de lujo perduran en tiradas limitadas, como la edición Winston Churchill 2025 de Davidoff usando chapa de haya en capas sobre núcleos de cartón reciclado.

Por Forma del Producto: Los Paquetes Blandos Lideran, las Bolsas Impulsan la Innovación

Los paquetes blandos representaron el 48.87% de las ventas en 2024 porque satisfacen las reglas de empaquetado neutro con uso mínimo de material, ayudando a los fabricantes a compensar la presión de costos impulsada por impuestos. Las bolsas registrarán la TCAC más rápida del 6.35% mientras la adopción de bolsas de nicotina se extiende de Escandinavia a América del Norte. El tamaño del mercado de envases de tabaco para bolsas podría exceder USD 1.4 mil millones para 2030, ayudado por deslizadores resistentes a niños exigidos en la legislación de Suiza de 2024. Las cajas duras preservan su nicho en combustibles premium, ofreciendo resistencia estructural para aplicación de parches de holograma y revestimientos de barrera de humedad vitales para la vida útil.

El equipo automatizado de pre-enrollado ahora produce 5,000 tubos/minuto, demandando mangas termocontráctiles de tolerancia estrecha capaces de soportar túneles de sellado de 200 °C sin interrupción de gráficos. Las innovaciones incluyen sobres a nivel de varilla que integran respiraderos láser microperforados para regular el flujo de aire en sistemas de tabaco calentado.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Tabaco: El Tabaco Convencional Domina, la Nueva Generación Acelera

El tabaco para fumar retuvo el 38.48% de participación en 2024, sin embargo, las varillas de tabaco calentado y cigarrillos electrónicos crecerán 7.34% anualmente, triplicando el volumen para 2030. El tamaño del mercado de envases de tabaco para formatos de nueva generación ya supera USD 3 mil millones y se dirigirá hacia USD 5 mil millones para 2030 mientras Philip Morris International apunta a >50% de ingresos netos libres de humo. El alivio regulatorio relativo a los combustibles permite formatos más creativos como cápsulas transparentes, pero los topes de capacidad de 2 ml en Indonesia y la UE favorecen cápsulas blister moldeadas de alta precisión.

El tabaco sin humo y la nicotina oral parecen listos para capturar otro 3% de participación para 2030, con ZYN recibiendo autorización de la FDA de EE.UU., respaldando la demanda de películas de barrera de humedad con permeabilidad de oxígeno por debajo de 20 cc/m²/día, a menudo lograda vía capas EVOH libres de cloro compatibles con reciclaje de residuos mixtos.

Análisis Geográfico

Asia-Pacífico comandó el 38.34% de los ingresos en 2024 y se expandirá 6.82% anualmente mientras China, India e Indonesia endurecen los estándares de cigarrillos electrónicos pero mantienen las poblaciones fumadoras más grandes del mundo. Las adiciones del tamaño del mercado de envases de tabaco en Asia-Pacífico alcanzarán USD 1.8 mil millones durante 2025-2030, respaldadas por molinos de cartón domésticos escalando grados recubiertos con barrera. La urbanización y premiumización en ciudades chinas de primer nivel también alimentan la demanda de latas de regalo metalizadas durante picos festivos.

América del Norte permanece líder en innovación de materiales, con el papel AmFiber de Amcor ganando patente europea en 2025 y programado para lanzamiento comercial en EE.UU., suministrando convertidores que apuntan a reemplazar películas PVdC en sobreenvoltura de cigarrillos.[3]Amcor, "Empaquetado de Papel de Rendimiento AmFiber," amcor.com Los cargos anuales de tabaco de Canadá y las grandes advertencias gráficas elevarán el gasto de cumplimiento por paquete en un estimado de 2 centavos de dólar, impulsando modestamente el valor del empaquetado a pesar de volúmenes planos de cigarrillos.

Europa enfrenta prohibiciones estrictas de PFAS y el objetivo libre de tabaco 2040, obligando a los convertidores a invertir en químicas de barrera a base de agua y reciclaje de circuito cerrado. El Medio Oriente y África ofrecen bolsillos de crecimiento premium en el Golfo, donde los puntos de venta duty-free favorecen cartones repujados con papel dorado. El progreso de América del Sur es más lento en medio de volatilidad económica, pero la actualización nacional de advertencias de salud de Brasil programada para 2026 debería impulsar mejoras regionales de calidad de impresión.

Panorama Competitivo

La alta concentración de clientes define el mercado de envases de tabaco: las cuatro principales compañías de cigarrillos controlan el 86.4% del volumen global, adquiriendo miles de millones de paquetes vía contratos a largo plazo que recompensan a convertidores con huellas globales. La fusión de Smurfit WestRock de 2024 creó un gigante basado en fibra de USD 34 mil millones con líneas de tabaco dedicadas en México, Polonia y Filipinas. La adquisición pendiente de DS Smith por International Paper impulsa la capacidad europea de cartón de barrera en 2 millones de toneladas, proporcionando escala para servir órdenes de empaquetado neutro con tiempos de entrega bajo cuatro semanas.

Las alianzas tecnológicas diferencian a proveedores de nivel medio: Körber Technologies se asocia con SICPA para integrar módulos de serialización directamente en empacadores de alta velocidad, ahorrando un paso de proceso para fabricantes que adoptan seguimiento y trazabilidad. El papel de barrera AmFiber de Amcor, ahora protegido por patente, permite sobreenvolturas libres de película que pasan pruebas de recuperación de fibra del 80%, alineándose con el objetivo de Japan Tobacco de paquetes 100% reciclables para 2030.

Los innovadores de materiales como startups perfiladas por Inside Packaging desarrollan biopolímeros de algas marinas extruidos en películas sellables de 25 micrones con biodegradación marina del 90%, posicionándose para sustitución impulsada por PFAS. Mientras las reglas de empaquetado neutro erosionan la diferenciación de diseño, los convertidores pivotan hacia atributos funcionales-humedad, aroma y cumplimiento-que aún pueden comandar margen.

Líderes de la Industria de Envases de Tabaco

-

Amcor Limited

-

The International Paper Company

-

Mondi Group

-

Huhtamaki Oyj

-

Smurfit Westrock

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Amcor recibió una patente europea para AmFiber Performance Paper, un cartón de alta barrera reciclable dirigido a aplicaciones de tabaco y confitería.

- Enero 2025: 22nd Century Group firmó un pacto de manufactura de 5 años con Smoker Friendly cubriendo 11 marcas existentes y 8 nuevas, integrando producción de puros filtrados.

- Enero 2025: Faller Packaging compró terreno en Gebesee, Alemania, para agregar capacidad de cartón plegable, con producción iniciando a principios de 2025.

- Octubre 2024: British American Tobacco lanzó Omni, una iniciativa global abogando por alternativas sin humo y publicando estudios independientes de reducción de daños.

Alcance del Informe Global del Mercado de Envases de Tabaco

El alcance del mercado de envases de tabaco cubre tipos de empaquetado tanto primario como secundario hechos de material ya sea papel o plástico. El empaquetado de tabaco es empaquetado único donde los fabricantes solo pueden imprimir el nombre de la marca en una fuente, tamaño y lugar exigidos. No se les permite usar colores, imágenes, logos de compañías o marcas registradas. Además, el empaquetado debe agregar advertencias de salud exigidas y constituyentes tóxicos. La apariencia de todos los paquetes de tabaco está estandarizada, incluyendo el color del paquete. El informe proporciona un análisis detallado de los materiales usados en empaquetado de tabaco primario y secundario a través del globo.

El Mercado de Envases de Tabaco está Segmentado Por Material (Papel y Cartón, Plástico), Tipo de Empaquetado (Primario, Secundario), y Geografía.

| Papel y Cartón |

| Plásticos (BOPP, PET, PVC) |

| Metales (Papel Aluminio, Hojalata) |

| Vidrio y Cerámicas |

| Bioplásticos y Compostables |

| Primario |

| Secundario |

| A granel / Tránsito |

| Cajas Rígidas de Lujo de Alta Gama |

| Paquete Blando de Cigarrillos |

| Paquete Duro de Cigarrillos / Cartón con Tapa Articulada |

| Bolsa y Sobre |

| Tubo, Varilla y Varillas Heat-Not-Burn |

| Tabaco para Fumar |

| Tabaco Sin Humo |

| Productos de Nueva Generación (HTP y e-cig) |

| Puros y Cigarritos |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia y Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudí | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Egipto | ||

| Resto de África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Por Material | Papel y Cartón | ||

| Plásticos (BOPP, PET, PVC) | |||

| Metales (Papel Aluminio, Hojalata) | |||

| Vidrio y Cerámicas | |||

| Bioplásticos y Compostables | |||

| Por Tipo de Empaquetado | Primario | ||

| Secundario | |||

| A granel / Tránsito | |||

| Cajas Rígidas de Lujo de Alta Gama | |||

| Por Forma del Producto | Paquete Blando de Cigarrillos | ||

| Paquete Duro de Cigarrillos / Cartón con Tapa Articulada | |||

| Bolsa y Sobre | |||

| Tubo, Varilla y Varillas Heat-Not-Burn | |||

| Por Tipo de Tabaco | Tabaco para Fumar | ||

| Tabaco Sin Humo | |||

| Productos de Nueva Generación (HTP y e-cig) | |||

| Puros y Cigarritos | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Australia y Nueva Zelanda | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudí | |||

| Turquía | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Egipto | |||

| Resto de África | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de envases de tabaco?

El mercado de envases de tabaco está valorado en USD 18.70 mil millones en 2025, con expectativas de alcanzar USD 22.18 mil millones para 2030.

¿Qué región lidera el mercado de envases de tabaco?

Asia-Pacífico mantiene el 38.34% de los ingresos y está creciendo más rápido a una TCAC del 6.82%.

¿Por qué está aumentando el uso de cartón en envases de tabaco?

El cartón cumple objetivos de reciclabilidad y costo mientras que los nuevos recubrimientos de barrera mantienen la protección de humedad y aroma.

¿Cómo se integran las tecnologías anticounterfeit en los paquetes de tabaco?

Los sellos fiscales digitales, códigos QR y cintas de desgarre con holograma se aplican a velocidades de línea superiores a 1,000 paquetes/minuto, permitiendo autenticación del consumidor.

¿Qué impacto tienen las leyes de empaquetado neutro en el diseño de empaquetado?

Estandarizan colores y fuentes de paquetes, cambiando la competencia hacia rendimiento funcional y cumplimiento regulatorio en lugar de estética.

Última actualización de la página el: